Чем руководствоваться

Нынешний порядок заполнения распоряжений на перевод денег в казну действует с 01 января 2014 года и утвержден приказом Министерства финансов от 12 ноября 2013 года № 107н. По сути, он ввёл новые правила оформления платёжных поручений. В основном с этими документами работают фирмы, предприятия, коммерсанты и частные лица. При оформлении бюджетных платёжек они, как правило, заполняют поле 22 с УИН – уникальным идентификатором начисления.

Также см. «УИН в платежных поручениях: образец».

Указанные изменения заставили Минфин и Казначейство прописать методологию приведения УИН в заявке на кассовый расход для бюджетной сферы. Форма этого документа закреплена Приложением № 1 к приказу Казначейства от 10.10.2008 № 8н. Согласно КФД, эта форма имеет код 0531801:

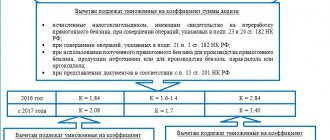

На основании письма Казначейства России от 19 декабря 2013 года № 42-7.4-05/5.3-836 формат образца УИН в заявке на кассовый расход с 31.03.2014 года должен соответствовать следующим требованиям:

- в столбце «Вид» – буквы «УИН»;

- в столбце 2 «Номер» – код УИН;

- столбец 3 – не заполняют;

- в столбце 4 «Предмет» ставят прочерк.

Для этой цели служит второй раздел заявки под названием «Реквизиты документа-основания»:

Также см. «Что такое УИН в платежном поручении».

Специальной документации или каких-либо справочных средств, в которых можно найти необходимый для оформления заявки УИН, не существует. Дело в том, что данный код должен быть уникальным. Иначе он не сможет адекватно пройти в двух разных платежах. Его присваивают будущему платежу автоматически в процессе начисления денежных средств администратором соответствующих поступлений в казну.

Как отразить корректировку кассовых выплат в учете

Порядок казначейского обслуживания бюджетов, поступлений в бюджеты бюджетной системы РФ, операций со средствами, поступающими во временное распоряжение, средствами бюджетных и автономных учреждений утвержден приказом Федерального казначейства от 14.05.2020 № 21н (далее – Порядок № 21н).

Для уточнения операций по казначейским счетам и кодов бюджетной классификации РФ, а также кодов субсидии, по которым операции были отражены на лицевом счете бюджетного (автономного) учреждения, в территориальный орган Федерального казначейства представляются:

- Уведомление об уточнении вида и принадлежности платежа по форме согласно приложению № 24 к Порядку № 21н (код формы по КФД 0531809);

- или Уведомление об уточнении операций клиента по форме согласно приложению № 25 к Порядку № 21н (код формы по КФД 0531852).

Уточнению подлежат только операции текущего года (п.п. 40, 66 Порядка № 21н). Пунктом 40 Порядка № 21н предусмотрены следующие случаи уточнения операций по казначейским платежам:

- При изменении на основании нормативных правовых актов Минфина России, финансовых органов субъектов (муниципальных образований) РФ или органов управления государственными внебюджетными фондами принципов назначения, структуры кодов бюджетной классификации РФ;

- При ошибочном указании кода бюджетной классификации РФ.

Напомним, что ошибкой считается пропуск и (или) искажение, возникшее при ведении учета и (или) формировании отчетности в результате неправильного использования или не использования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности и должна была быть получена и использована при ее подготовке (п. 27 федерального стандарта «Учетная политика, оценочные значения и ошибки», утв. приказом Минфина России от 30.12.2017 № 274н, далее – Стандарт «Учетная политика, оценочные значения и ошибки»).

Еще по теме: Новый порядок отражения обеспечения заявки в учете с 01.10.2018

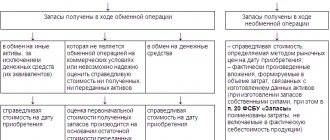

Ошибки исправляются в учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью (п. 28 Стандарта «Учетная политика, оценочные значения и ошибки»).

Как правило, применение некорректного кода бюджетной классификации при осуществлении платежа связано с ошибкой. Следовательно, кассовые выплаты могут уточняться в учете путем корректировки первоначальных операций способом «Красное сторно» и оформлением верных проводок дополнительной бухгалтерской записью. Аналогичным образом могут корректироваться выплаты, связанные с изменением механизма применения кодов бюджетной классификации.

Вместе с тем, инструкции по ведению учета не содержат порядок уточнения кассовых выплат. Поэтому, операции по уточнению платежа следует согласовать с учредителем (ГРБС).

Отметим, что в казначейской выписке уточняющие операции отражаются путем выбытия/зачисления средств на счете 0 307 12 000 «Расчеты по операциям бюджета на счетах органа, осуществляющего кассовое обслуживание» (п. 19 инструкции по применению плана счетов казначейского учета, утв. приказом Минфина России от 30.11.2015 № 184н). Однако это не говорит о том, что в бюджетном (бухгалтерском) учете уточняющие операции должны отражаться как кассовое поступление/выбытие.

Дело в том, что в законодательстве нет требования о соответствии казначейского и бюджетного (бухгалтерского) учета. Кроме того, если отражать уточняющие операции путем кассового поступления/выбытия возникают дополнительные обороты в Сведениях по дебиторской и кредиторской задолженности учреждения (ф.ф. 0503169, 0503769), а также в разделе 3 Отчета об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737), которых в действительности нет. Поэтому, на наш взгляд, такой вариант отражения уточняющих операций представляется менее предпочтительным.

Порядок

В отношении указания УИН в заявке на кассовый расход в 2022 году действует следующее правило: при перечислении денег в бюджетную систему РФ в столбцах 1 и 2 указывают, соответственно, буквы «УИН» и значение уникального идентификатора начисления. Делают это только при наличии.

Когда нет возможности проставить конкретный код УИН в соответствующих полях заявки проставляют одну цифру «0» (ноль).

Согласно принципам работы ПО «Автоматизированная система Федерального казначейства», оно автоматически формирует реквизит 22 «Код» платежного поручения из показателя УИН, который приведён в разделе «Реквизиты документа-основания» заявки на кассовый расход (в т. ч.сокращенной).

Также см. «Порядок формирования УИН для платежных поручений».

Каков порядок заполнения Заявки на кассовый расход, в т.ч. сокращенной

В соответствии с приказом Федерального казначейства от 10.10.2008№ 8н, утвердившим Порядок кассового обслуживания исполнения федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов и порядок осуществления территориальными органами Федерального казначейства отдельных функций финансовых органов субъектов Российской Федерации и муниципальных образований по исполнению соответствующих бюджетов (далее – Порядок № 8н), для осуществления кассовых выплат получатели средств федерального бюджета и администраторы источников финансирования дефицита федерального бюджета представляют в органы Федерального казначейства по месту обслуживания в электронном виде или на бумажном носителе следующие платежные документы:

- Заявку на кассовый расход (код формы по КФД 0531801);

- Заявку на кассовый расход (сокращенную) (код формы по КФД 0531851).

Порядок заполнения Заявки на кассовый расход установлен положениями п. 9.2 Порядка № 8н, сокращенной Заявки на кассовый расход – п. 9.31 Порядка № 8н.

Заявка на кассовый расход формируется на оплату денежных обязательств в рамках одного бюджетного обязательства.

Сокращенная Заявка на кассовый расход применятся в случаях, если оплата денежного обязательства осуществляется по одному бюджетному обязательству в валюте РФ, по одному коду бюджетной классификации РФ и возникновение денежного обязательства подтверждается не более чем одним документом-основанием. При этом сокращенная Заявка на кассовый расход не применяется для осуществления внебанковских операций.

Рассмотрим наиболее актуальные вопросы, возникающие у казенных учреждений при заполнении Заявок на кассовый расход.

Вопрос 1: как заполнить Заявку на кассовый расход при перечислении средств в оплату налоговых и иных платежей в бюджеты бюджетной системы РФ?

В соответствии с Порядком учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами бюджетной системы Российской Федерации, утвержденным приказом Минфина России от 05.09.2008 № 92н, отсутствие номера лицевого счета администратора доходов в поступившем из банка расчетном документе к выписке по счету, открытому органу Федерального казначейства на балансовом счете № 40101*, не является основанием для отнесения данного поступления к невыясненным, и, следовательно, указание его в разделе 3 Заявки на кассовый расход не обязательно.

Кроме того, при перечислении средств в оплату налоговых и иных платежей в бюджеты бюджетной системы РФ на счет № 40101 реквизиты налоговых платежей, в т. ч. код бюджетной классификации, по которому учитываются указанные платежи, заполняются в разделе 4 “Реквизиты налоговых платежей” Заявки на кассовый расход. Соответственно заполнение графы 4 “Лицевой счет” раздела 3 “Реквизиты контрагента” и графы 4 “Код по БК получателя” раздела 5 “Расшифровка заявки на кассовый расход” при перечислении средств в оплату налоговых и иных платежей в бюджеты бюджетной системы РФ на счет № 40101 не требуется.

* Счет № 40101 “Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации”.

2. Вопрос 2: что указывать в графе 2 “ИНН” раздела 3 “Реквизиты контрагента” Заявки на кассовый расход, если контрагентом является физическое лицо, у которого отсутствует ИНН?

В соответствии с п. 9.2 Порядка № 8н в разделе 3 Заявки на кассовый расход указываются реквизиты контрагента, которому перечисляются средства в соответствии с данной Заявкой, при этом в графе 2 раздела 3 указывается ИНН контрагента.

Согласно требованиям к форматам текстовых файлов, используемых при информационном взаимодействии между органами Федерального казначейства и участниками бюджетного процесса, при отсутствии у контрагента – физического лица ИНН в графе 2 раздела 3 указывается 0.

Орган Федерального казначейства на основании Заявок на кассовый расход, поступивших от получателей средств федерального бюджета (администраторов источников финансирования дефицита федерального бюджета), формирует платежные поручения на перечисление средств, оформленные в соответствии с требованиями Банка России (п. 2.4.1 Порядка № 8н) .

Согласно приложению 1 “Перечень и описание реквизитов платежного поручения, инкассового поручения, платежного требования” к Положению о правилах осуществления перевода денежных средств, утвержденному Банком России 19.06.2012 № 383-П, в поле 61 “ИНН” платежного поручения указывается ИНН получателя (если он присвоен).

Таким образом, при отсутствии у физического лица ИНН в поле 61 платежного поручения проставляются нули (“0”).

Вопрос 3: когда можно не заполнять раздел 2 “Реквизиты документа основания”?

Это возможно в следующих случаях:

- при заполнении Заявки на кассовый расход подразделениями Службы судебных приставов. В данном случае не указываются реквизиты исполнительного производства, по которому взыскивается долг с юридического либо физического лица;

- при формировании получателем бюджетных средств Заявки на кассовый расход для осуществления кассовых выплат за счет средств, поступающих во временное распоряжение. При этом помимо раздела 2 не заполняется также раздел 4 “Реквизиты налоговых платежей”.

Вопрос 4: что указывать в разделе 2 “Реквизиты документа-основания” для оплаты обязательств за оказанные услуги?

В данном случае может указываться акт выполненных работ (услуг).

Вопрос 5: Что должен указывать в разделе 2 “Реквизиты документа-основания” получатель бюджетных средств для оплаты задолженности по исполнительному документу?

Следует указывать только номер и дату исполнительного документа, без указания причины возникновения задолженности.

Вопрос 6: Если в разделе 1 “Реквизиты документа” в графе 8 “Назначение платежа (примечание)” указано несколько документов, а в разделе 2 “Реквизиты документа-основания” – только один, надо ли для санкционирования оплаты денежных обязательств в орган Федерального казначейства представлять все документы-основания?

Необходимо представлять все документы-основания, указанные в Заявке на кассовый расход, при этом если в органе Федерального казначейства существует их электронная копия, повторного предоставления документов-оснований не требуется.

Теперь рассмотрим, как заполнять Заявку на кассовый расход (сокращенную).

В соответствии с положениями п. 9.31 Порядка № 8н, в поле “Основание платежа” раздела 1 “Реквизиты документа” указывается:

- по строке “договор (госконтракт)” – соответствующий государственный контракт (договор) на поставку товаров, выполнение работ, оказание услуг для государственных нужд либо иной документ-основание, например, муниципальный контракт;

- по строке “наименование документа-основания” – наименование документа,подтверждающего возникновение денежного обязательства, например, счет или акт выполненных работ и т. д.

В соответствии с положениями пункта 2.1.1 Порядка № 8н Заявка на кассовый расход (сокращенная) оформляется при оплате денежного обязательства, подтвержденного не более чем одним документом-основанием. В случае представления в орган Федерального казначейства двух и более документов-оснований оплата денежного обязательства осуществляется на основании Заявки на кассовый расход (код формы по КФД 0531801), в которой предусматривается возможность указания в разделе 2 “Реквизиты документа-основания” нескольких документов-оснований.

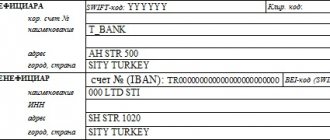

Согласно положениям п. 9.31 Порядка № 8н в поле “Наименование юридического лица, Фамилия, И.О. физического лица” раздела 2 “Реквизиты контрагента” Заявки на кассовый расход (сокращенной) указывается наименование контрагента. Если контрагенту открыт соответствующий лицевой счет в органе Федерального казначейства, то указывается его полное или сокращенное наименование, в скобках – полное или сокращенное наименование контрагента, а также номер лицевого счета, открытого ему в органе Федерального казначейства.

В графе 1 “Код по БК” раздела 3 “Реквизиты налоговых платежей” указывается код бюджетной классификации (КБК), по которому должно осуществляться зачисление средств, перечисляемых в соответствии с данной заявкой в доход соответствующего бюджета бюджетной системы РФ, а также код КОСГУ, если получателем платежа является контрагент, соответствующий лицевой счет которого открыт органом Федерального казначейства или финансовым органом.

В соответствии с положениями п. 2.1.2 Порядка № 8н орган Федерального казначейства проверяет правильность формирования Заявки на кассовый расход (сокращенной) на наличие реквизитов и показателей, предусмотренных к заполнению.

Если контрагенту в органе Федерального казначейства открыт соответствующий лицевой счет, отсутствие таких показателей, как номер лицевого счета контрагента (за исключением лицевого счета, предназначенного для отражения операций по администрированию поступлений доходов в бюджет) и КБК (КОСГУ) в полях и графах разделов 2 и 3 является основанием для отказа органом Федерального казначейства в приеме такого платежного документа к исполнению.

На вопрос отвечала Ю.В. Камардина, заместитель начальника отдела методического обеспечения бюджетных полномочий Федерального казначейства по исполнению федерального бюджета

Опубликовано в журнале «Бюджетный учет и отчетность в вопросах и ответах» №10, октябрь 2012 г.

Привет Гость! Предложение от «Клерка»

Онлайн профпереподготовка «Бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

В сокращённой заявке

В ходу также сокращённые заявки на кассовый расход. Бланк этого документа утверждён Приложением № 30 к упомянутому приказу Казначейства от 10 октября 2008 года № 8н (по КФД форма имеет код 0531851). УИН в заявке на кассовый расход по этой форме указывают иначе.

Уникальный идентификатор начисления в сокращённых заявках указывают в первом разделе «Реквизиты документа». Порядок следующий:

- в реквизите «наименование документа-основания» – аббревиатура «УИН»;

- в реквизите «Номер» – показатель УИН.