В статье подробно расскажем как при переходе на онлайн-кассы осуществлять учет расходов на онлайн-кассу для компаний в 2022 году, применяющих такие спецрежимы как УСН, ЕНВД и ЕСХН.

Регистрацию старых касс в налоговых отменили еще с февраля 2017 года. Однако, при постановке на учет ККТ до февраля этого года ее можно продолжать применять либо до июля 2022 года, либо до июля 2022 года.

Применять ККТ до 1.07.2017 можно в том случае, если организация работает на УСН или платит сельхозналог. До 2.07.2022 года применять ККТ вправе те организации, которые платят патент или ЕНВД.

При этом, в том случае, если кассовая электронная лента заканчивается раньше указанного срока, то старые аппараты применять уже будет нельзя (

Расходы по приобретению онлайн-кассы

На основании письма Минфина новая касса обходится примерно в 25 000 рублей. В эту сумму включают расходы на: (нажмите для раскрытия)

- Новый кассовый аппарат, хватает которого на 36 месяцев;

- Услуги операторов фискальных данных;

- Услуги операторов связи.

Организациям не обязательно покупать новую ККТ, они вправе модернизировать старую. Такие затраты компании обойдутся в 4000 – 6000 рублей.

Затраты по следующим двум годам равны около 4000 рублей. Эта сумма включает в себя услуги фискальных данных и оператора связи. Следующий накопитель нужен будет только через три года, стоить он будет в районе 6000 рублей, услуги по его замене стоят 3000 рублей. При этом организации могут заменять их самостоятельно.

Те организации, которые совмещают «вмененку» с ОСН, использовать накопитель 36 месяцев не могут. Они должны менять его каждые 13 месяцев. Такой же срок службы накопителя предусмотрен для хозяйств с сезонными работами, либо если кассовый аппарат данные в налоговую инспекцию не передает.

Теперь, при использовании новых касс, договор на техобслуживание её не является обязательным. Однако, поломка кассы все же возможна. Организации могут заключать такие договора на техобслуживание добровольно. Потребуется такой договор в том случае, если организации нужно расходы подтвердить документально (

Сколько стоит онлайн-касса?

Различают несколько видов онлайн-касс. Выбор предпринимателя зависит от специфики деятельности, условий работы, проходимости предприятия. У каждого типа кассы своя ценовая сегментация. Рассмотрим подробнее, во сколько обойдется покупка кассового аппарата.

| Автономная касса Самый дешевый вид онлайн-касс. Функциональность ограничена. Работает автономно, без необходимости подключения к ПК. Имеет небольшой экран и механическую клавиатуру. Цена: 5 000 ― 12 000 руб. Перейти в каталог |

| Смарт терминал Наиболее востребованный вид ККТ. По внешнему виду напоминает планшет: имеет большой сенсорный экран, занимающий большую часть передней панели. Оснащен встроенным принтером чеков. Обычно работает на базе Андроид, поддерживает загрузку различных приложений. Цена: 9 000 ― 25 000 руб. Перейти в каталог |

| Фискальный регистратор Онлайн-касса со встроенным принтером чеков. Не работает автономно, а только при подключении к управляющему устройству (часто в качестве него выступает ПК). Цена: 8 000 ― 30 000 руб. Перейти в каталог |

| POS-система Самый дорогой вид онлайн-кассы. Состоит из нескольких устройств, взаимосвязанных между собой (ПК, сканер штрихкодов, фискальный регистратор и прочие). Используется, как правило, крупными компаниями. Цена: 15 000 ― 90 000 руб. Перейти в каталог |

Перейти в каталог онлайн-касс

Зачем платить больше, если можно сэкономить? Дело в том, что автономные кассы с каждым годом все меньше подходят для современного бизнеса. Взять хотя бы требование по отражению номенклатуры в чеках. Если товарная база состоит из сотни позиций, постоянно вводить наименования с помощью механических кнопок, каждая из которых запрограммирована на несколько букв ― занятие не из приятных и быстрых. Автономные кассы ― оптимальный вариант для микробизнеса, предприятий, печатающих в день до 5 чеков и использующих кассовый аппарат только потому, что он нужен по закону.

В целом, цена ККТ зависит от многих факторов: вида кассы, производителя, оснащения и так далее. Например, наличие встроенного аккумулятора или эквайринга повышают стоимость.

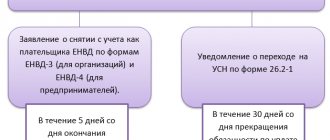

Патент и ЕНВД

При таких спецрежимах расходы на онлайн-кассу на налог не влияют. Зато для предпринимателей предусмотрено право на вычет. Такой вычет равен не более, чем 18.000 руб. на приобретение одной кассы. Если предпринимателю нужны две кассы, то налог уменьшить можно на сумму, кратно этого вычета, то есть для двух касс – не более 36 000 рублей, для трех – не более 54 000 рублей и т.д. Вычет применить можно как в 2022 году, так и позже. Но не раньше момента, когда предприниматель зарегистрировал кассу.

Важно! Вычет по налогу можно получить не раньше, чем предприниматель зарегистрирует кассу.

Если вычет больше, чем размер вмененного дохода за квартал, то остаток его можно учесть в следующем квартале. Такое же правило установлено в отношении патентной системы налогообложения.

Предположим, что патентов у предпринимателя несколько. При этом расходы на кассу превышают платёж по одному патенту. В таком случае оставшиеся затраты предприниматель может учесть при расчёте платежа по другим патентам.

Вам также Будет интересно:

Онлайн-кассы Атол Сигма — о том, как зарабатывать больше

Как сделать возврат по онлайн-кассе покупателю: пошаговая инструкция

МТС касса: обзор моделей онлайн-касс

Сканеры для маркировки товаров

Маркировка обуви для розницы 2022 год

Онлайн-касса для чайников

Понравилась статья? Поделись ею в соцсетях.

Добавить комментарий Отменить ответ

Также читают:

Недорогая онлайн-касса для ИП и ООО

Недорогая онлайн-касса — мечта каждого предпринимателя и не просто так. С введением поправок в 54 Федеральный закон кассы обязаны установить даже те, кто до этого момента с ними не работал. А все те, кто раньше использовали кассовые аппараты с ЭКЛЗ перешли на онлайн-кассы. Многие предприниматели не могут позволить себе дорогостоящее оборудование, поэтому производители разработали бюджетные решения, о которых должен знать…

669 Узнать больше

Самые дешевые онлайн-кассы для ООО и ИП

Дешевые онлайн-кассы, несмотря на низкую стоимость, способны обеспечить качественную работу согласно требованиям Федерального законодательства. После утверждения 54-ФЗ на рынке ККМ возник дефицит, среди основных причин которого называлась не только неспособность производителей в короткие сроки обеспечить покупателей необходимым количеством терминалов с фискальным накопителем, но и неготовность индивидуальных предпринимателей и организаций к неожиданным и порой непосильным финансовым тратам. Так как же выбрать…

754 Узнать больше

Как зарегистрироваться в ЕГАИС — пошаговая инструкция

На территории Российской Федерации розничные продажи алкогольной продукции требуют от ИП и организаций работы с программой ЕГАИС. Как зарегистрироваться в ЕГАИС? Единая государственная автоматизированная информационная система контролирует рынок спиртных напитков с момента производства бутылки и до конечного потребления. Таким образом государство успешно борется с контрафактным алкоголем и предотвращает тысячи смертей от некачественного продукта. Регистрация в ЕГАИС нужна рознице, чтобы легально…

1036 Узнать больше

Бухгалтерский учёт расходов на онлайн классу

Рассмотрим бухгалтерский учет расходов по приобретению кассы, а также сопутствующих к ней расходов.

Предположим, что ООО «Континент» приобрела онлайн-ККТ за 25000 рублей. Настройка сервисного центра обошлась компании в 5000 рублей. В этом случае учитывать первоначальную стоимость нужно в размере 30000 рублей. Применяя упрощенный способ ведения бухучета, ООО «Континент» сразу списывает кассу в момент начала ее использования.

Проводки при этом будут следующими: (нажмите для раскрытия)

Д10 К 60 – получена касса, сумма 25000 рублей;

Д26(44) К60(76) – списаны расходы по настройке кассы, сумма 5000 рублей;

Д26(44) К10 – касса передана в эксплуатацию, сумма 25000 рублей.

Те организации, которые применяют упрощенный бухучет вправе не включать допрасходы в первоначальную стоимости кассы. Учесть они могут только цену онлайн-кассы.

Законодательная база

| Законодательный акт | Содержание |

| Письмо Минфина №03-01-15/76891 от 21.12.2016 | «О приобретении и применении ККТ, обеспечивающей передачу фискальных документов налоговые органы через оператора фискальных данных» |

| Закон №54-ФЗ от 25.05.2003 | «О применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» |

| Письмо Минфина №03-11-06/2/73772 от 09.12.2016 | «Об учете для целей налога при УСН расходов на приобретение ККТ и на оплату услуг оператора фискальных данных» |

| Статья 346.5 НК РФ | «Порядок определения и признания расходов и доходов» |

Вправе ли получить вычет 18 тыс. руб. по онлайн-кассам другие налогоплательщики?

Хозсубъекты, применяющие режимы ОСНО или УСН, не могут применять вычет 18 тыс. руб. на покупку онлайн-касс. Но они вправе учесть расходы на приобретение кассовой машины и все сопутствующие затраты при определении налогооблагаемой базы по налогу на прибыль или УСН «доходы минус расходы» (подп. 35 п. 1 ст. 346.16 НК РФ).

При этом важно учитывать, что расходы упрощенцев уменьшают величину доходов только после их фактической оплаты (п. 2 ст. 346.17 НК РФ).

Если налогоплательщик учел затраты на покупку ККМ в расходах в период применения ОСНО или УСН 15%, а впоследствии перешел на ЕНВД или ПСН, то он не вправе уменьшать сумму налога на величину вычета.

Возможна иная ситуация, когда вычет можно потерять. Например, налогоплательщик на ЕНВД приобрел в 2022 году кассовую машину, а с января 2022 года перешел на УСН. Вычет нельзя применить, т.к. уменьшить сумму ЕНВД за налоговые периоды 2022 года еще нельзя, а в 2018-м применяется режим, на котором вычет не предусмотрен. Признать затраты на упрощенке тоже нельзя, т.к. они понесены еще до перехода на УСН (письмо ФНС от 21.02.2018 № СД-3-3/[email protected]).

А о том, как перенести вычет в аналогичной ситуации при переходе с ЕНВД на ПСН, мы рассказывали в этом материале.