Бухгалтеру на практике приходится часто сталкиваться с оформлением операций по выдаче беспроцентного или процентного займа сотруднику организации. Рассмотрим учет займов сотрудникам и процентов по ним в программе 1С 8.3 Бухгалтерия 3.0. Изучим в виде пошаговой инструкции на примере с проводками как отразить займы выданные сотрудникам в 1С Бухгалтерия 8.3, как сделать расчет процентов по займам в 1С 8.3, а также расчет материальной выгоды от экономии за пользование заемными средствами и удержание НДФЛ.

Беспроцентный заем: основные положения

Выдача беспроцентных займов сотрудникам регулируется Гражданским кодексом, а именно 1-м параграфом главы 42. Предметом займа могут быть как деньги, так и вещи. При этом между работодателем и сотрудником должен быть заключен договор в письменной форме (ст. 808 ГК РФ). В договоре необходимо прописать, что заем беспроцентный. Иначе размер процентов по умолчанию будет равен ставке рефинансирования (ст. 809 ГК РФ). Однако есть исключения. Если в соглашении сторон нет ни слова о процентах, то заем будет считаться беспроцентным, когда:

- соглашение заключено между гражданами на сумму, меньшую или равную 50 МРОТ, не для бизнес-целей;

- в заем передаются вещи.

Кроме того, в договоре необходимо определить срок возврата. Если такой даты не указано, заемщик должен быть готов вернуть долг в течение 30 дней после поступления к нему требования об этом. Также по своему желанию сотрудник может вернуть беспроцентный заем (далее — БЗ) досрочно.

Понятие беспроцентной ссуды

Беспроцентный займ сотруднику представлен выдачей определенной суммы денег на разные цели без необходимости со стороны работника уплачивать проценты за использование заемных средств. К особенностям такого кредитования относится:

- работодатель может устанавливать невысокие проценты, не превышающие уровень инфляции;

- все условия должны оговариваться двумя участниками заранее;

- в пользование могут передаваться не только средства, но и имущество, принадлежащее компании;

- по закону размер займа не может превышать 50-кратного размера МРОТ;

- не допускается пользоваться полученными средствами в коммерческих целях;

- сотрудник может возвращать средства частями или полностью;

- разрешается досрочно выплачивать кредит;

- придется получателю средств уплатить налоги с полученных денег.

Компания не должна уплачивать налоги с возвращенных сотрудником средств, так как у фирмы отсутствует доход в виде процентов.

Выдан беспроцентный заем: бухгалтерский учет

Рассмотрим, какие проводки по беспроцентному займу сотруднику должен сделать бухгалтер. Для расчетов по займам сотрудникам планом счетов, утвержденным приказом Минфина РФ от 31.10.200 № 94н, предусмотрен счет 73.

| Описание | Дт | Кт | Документы |

| Проводка по выдаче беспроцентного займа работнику деньгами | 73.1 | 50 (51) | Расходный кассовый ордер (платежное поручение, выписка банка) |

| Проводка по погашению денежного БЗ работником | 50 (51) | 73.1 | Приходный кассовый ордер (платежное поручение, выписка банка) |

Счет финансовых вложений в проводках по выданным беспроцентным займам сотрудникам не используется, это указано в инструкции к плану счетов по счету 58. Также необходимо обратить внимание на отражение проводок по НДФЛ, который должен быть уплачен, если работодатель не берет проценты за заем. Подробнее об НДФЛ в следующих разделах.

| Описание | Дт | Кт | Документы |

| Удержан НДФЛ с дохода от неуплаты процентов по БЗ | 70 | 68 | Налоговые регистры |

| НДФЛ перечислен в бюджет | 68 | 51 | Платежное поручение, выписка банка |

Подключение учета займов

Использование механизма учета займов в 1С ЗУП 8.3 подключается в настройках расчета зарплаты через флажок Выдаются займы сотрудникам (Настройка – Расчет зарплаты).

После установки флажка становится доступен журнал документов Займы сотрудникам (Зарплата – См. также) со следующими документами:

- Договор займа сотруднику;

- Выдача займа сотрудникам;

- Изменение условий договора займа сотруднику;

- Погашение займа сотруднику.

Также в документе Начисление зарплаты и взносов появится вкладка Займы.

Налогообложение материальной выгоды

Сумма МВ является налоговой базой для НДФЛ (ст. 210 НК РФ). Налог считается по ставке 35% для резидентов и 30% для нерезидентов (п. 2–3 ст. 224 НК РФ). Таким образом, из доходов сотрудника, которые ему выплачивает работодатель ежемесячно, должны удерживаться соответствующие проценты НДФЛ от его МВ от БЗ. Сумма удержания не может быть больше 50% дохода в денежной форме, который выплачивается в этом месяце (п. 4 ст. 226 НК РФ). Если сумма удержания превышает максимум, то остаток переносится на следующий месяц. Если за налоговый период НДФЛ удержать так и не получилось, работодатель должен сообщить об этом и в налоговую, и работнику, выслав им справку 2-НДФЛ. Работодатель уплачивает удержанный НДФЛ в день выплаты дохода или на следующий (п. 6 ст. 226 НК РФ), заранее уплачивать НДФЛ нельзя (п. 9 ст. 226 НК РФ).

Пример расчета НДФЛ с материальной выгоды от экономии на процентах при беспроцентном рублевом займе от КонсультантПлюс 20.05.2021 работнику выдан беспроцентный заем 100 000 руб. на один год. Считаем матвыгоду по займу на 31.05.2021 — за 11 дней (с 21 по 31 мая). Матвыгода … Посмотреть пример полностью можно в К+, получив бесплатный пробный доступ.

Регистрация погашения займа сотрудником в середине месяца

Сотрудник может погасить часть займа путем внесения суммы в кассу или на расчетный счет организации. Для регистрации этого факта в ЗУП 3.1 используется документ Погашение займа сотруднику.

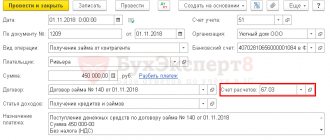

Если между программой ЗУП 3.1 и Бухгалтерия 3.0 настроена и выполняется синхронизация, то сведения о погашении займа будут переносится в ЗУП 3.1 из документов Поступление наличных и/или Поступление на расчетный счет, в которых выбран вид операции Возврат займа работником.

При этом в ЗУП 3.1 создаются и записываются (не проводятся) документы Погашение займа сотруднику. В нем необходимо выбрать договор займа, по которому происходит погашение займа, и провести.

При проведении этого документа происходит погашение основного долга, а также происходит расчет накопленного процента за период с даты последнего погашения (которое могло происходить либо в Начислении зарплаты и взносов, либо в другом документе Погашение займа сотруднику) до даты текущего погашения.

Кроме того, на дату погашения рассчитывается мат. выгода также за период с даты последнего погашения до даты текущего погашения.

Рассмотрим на ранее используемом примере, как это происходит.

К началу Января 2022 у сотрудника Акопяна остался основной долг по займу в размере:

- 100 000 (выданная сумма займа) — 7 096,77 (погашено в декабре) = 92 903,23 руб.

20.01.2020 сотрудник погашает 25 000 руб. займа.

Рассчитаем какие проценты были начислены сотруднику за период с 01.01.2020 по 20.01.2020 за пользование оставшимся долгом 92 903,23 руб.:

- 92 903,23 (остаток займа на дату расчета) * 2% / 366 (календарных дней в году расчета) * 20 (календарных дней с даты последнего погашения) = 101,53 руб.

В документе Погашение займа после его проведения показывается эта сумма по процентам, а также сумма основного долга.

В текущих релизах ЗУП 3.1 общая сумма задолженности, отражаемая в документе Погашение займа сотруднику, некорректна, она отлична от показываемых здесь же сумм ее расшифровки. При этом выводимые суммы расшифровки правильны.

Также документ выполняет расчет материальной выгоды и регистрирует исчисление НДФЛ с этой материальной выгоды. Ее можно увидеть в отчете Движения документа (команда Еще – Движения документа в документе Погашение займа сотруднику) по регистру Учет доходов для исчисления НДФЛ и Расчеты налогоплательщиков с бюджетом по НДФЛ. Либо в отчет Расчетный листок, если сформировать его до окончательного расчета по сотруднику в конце месяца (до документа Начисление зарплаты и взносов).

Мат. выгода рассчитывается следующим образом:

- 92 903,23 (остаток займа на дату расчета) * (2/3 * 6,25% (ставка рефинансирования на последний день месяца) – 2% (ставка займа)) / 366 (календарных дней в году расчета) * 20 (календарных дней с даты последнего погашения) = 109,99 руб.

Далее при расчете сотрудника в документе Начисление зарплаты и взносов за январь 2022 г. произойдет плановое погашение основного долга, а также расчет процентов по займу за период с даты последнего погашения до даты конца месяца (в данном примере с 21.01.2020 по 31.01.2020) – это колонка Начислено %. А в колонке Погашено % будет показываться общее количество процентов за месяц, с учетом того процента, который рассчитался в документе Погашение займа сотруднику.

Рассмотрим расчет колонки Начислено %:

- 67 903,23 (остаток займа на дату расчета) * 2% / 366 (календарных дней в году расчета) * 11 (календарных дней с даты последнего погашения) = 40,82 руб.

Колонка Погашено %:

- 40,82 (проценты, рассчитанные в документе Начисление зарплаты и взносов) + 101,53 (проценты, рассчитанные в документе Погашение займа сотруднику) = 142,35 руб.

Что касается материальный выгоды, то она также будет рассчитываться за период с даты последнего погашения (с 20.01.2020):

- 67 903,23 (остаток займа на дату расчета) * (2/3 * 6,25% (ставка рефинансирования на последний день месяца) – 2% (ставка займа)) / 366 (календарных дней в году расчета) * 11 (календарных дней с даты последнего погашения) = 44,22 руб.

Отдельно необходимо отметить, что при расчете материальной выгоды используется ставка рефинансирования, установленная на последний день месяца. Т.е. даже если ставка рефинансирования изменилась 16.12.2019, а погашение займа происходит 13.12.19, всё равно должна использоваться та ставка, которая действует на конец месяца — 31.12.19.

Однако, в текущих релизах ЗУП 3.1 присутствует ошибка. При регистрации погашения займа используется ставка рефинансирования, действующая на дату погашения, а не на последний день месяца.

Подробнее об этом в материале: Неверно определяется материальная выгода, если в месяце было погашение займа и изменение ключевой ставки ЦБ РФ

Беспроцентный заем на покупку жилья

Обложение НДФЛ МВ имеет исключения, оговоренные в подп. 1 п. 1 ст. 212 НК РФ. Одним из них является то, что если цель БЗ определяется как строительство или приобретение в нашей стране жилья, а также земли для его строительства, то МВ по таким БЗ доходом не признается. При этом работник, которому выдан такой БЗ, должен иметь право на имущественный вычет. Этот вычет должен быть подтвержден специальным уведомлением, выданным налоговым органом, форма которого утверждена приказом ФНС РФ от 14.01.2015 № ММВ-7-11/[email protected]

Таким образом, пока сотрудник не принесет указанное уведомление, бухгалтер каждый месяц удерживает у него НДФЛ с МВ по БЗ. После подтверждения права на имущественный вычет НДФЛ не начисляется, однако ранее удержанные суммы НДФЛ работодатель вернуть не может, так как они не считаются излишне удержанными согласно п. 1 ст. 231 НК РФ. Вернуть суммы НДФЛ, которые были удержаны до предоставления уведомления, можно самостоятельно в налоговой инспекции по месту жительства. Такие разъяснения даны в письме Минфина РФ от 21.03.2013 № 03-04-06/8790.

ОБРАТИТЕ ВНИМАНИЕ! С 2022 года не облагается НДФЛ матвыгода, возникающая при ипотечных каникулах.

Беспроцентный заем в неденежной форме: налогообложение

БЗ сотруднику может быть выдан товаром компании, материалами, основными средствами и т. д. Передаваемые вещи должны быть определены родовыми признаками, то есть не могут быть уникальными с конкретными признаками, которые есть только у них. Неденежный заем можно вернуть деньгами или такими же вещами. Основные качества переданных вещей следует указать в договоре (наименование, сорт, количество, размер и т. д.), чтобы заемщик вернул соответствующее имущество.

При выдаче такого вида БЗ работодатель должен учесть некоторые нюансы налогообложения. Что касается налога на прибыль, то передача денег или вещей в качестве займа расходом не считается (п. 12 ст. 270 НК РФ), а возврат займа не считается доходом (п. 10 ст. 251 НК РФ). Денежные займы НДС не облагаются (подп. 15 п. 3 ст. 149 НК РФ). По договору неденежного займа имущество работодателя переходит в собственность сотрудника. В п. 1 ст. 39 НК РФ реализация приравнивается к передаче права собственности на вещи, а, согласно подп. 1 п. 1 ст. 146 НК РФ, реализация называется объектом для НДС. Поэтому передача вещей по договору БЗ попадает под обложение НДС. Цена переданного имущества определяется как рыночная в текущий момент. Работодатель при начислении такого НДС имеет право принять к вычету соответствующий входящий НДС, который он заплатил при покупке переданных по БЗ ценностей.

Пример 2

01.01.2021 В. А. Соколов получил в качестве БЗ керамическую плитку, производимую на предприятии ООО «Восход», где он работает. Стоимость плитки составила 135 000 руб. без НДС. Срок займа — 1 год. Работодатель должен начислить к уплате в бюджет НДС в сумме 135 000 руб. × 20% = 27 000 руб.

Беспроцентный заем в неденежной форме: бухучет

Учетная стоимость передаваемых ценностей может соответствовать их оценке в договоре БЗ, а может и не соответствовать. Если разница существует, то она будет отражаться в составе прочих доходов или расходов. В бухучете операции по БЗ отражаются следующим образом:

| Описание | Дт | Кт | Документы |

| Списана учетная стоимость имущества при выдаче БЗ | 73.1 | 41 (01, 10…) | Акт приема-передачи (накладная) |

| Отражен доход, если договорная стоимость выше учетной | 73.1 | 91.1 | Акт приема-передачи (накладная) |

| Отражен расход, если договорная стоимость ниже учетной | 91.2 | 73.1 | Акт приема-передачи (накладная) |

| Начислен НДС с суммы займа, выданного имуществом | 73.1 | 68 субсчет «НДС» | Счет-фактура |

| Погашение БЗ в натуральной форме имуществом или деньгами | 41 (01, 10, 50, 51…) | 73.1 | Акт приема-передачи (накладная), платежное поручение, выписка банка |

Пример 2 (продолжение)

Учетная стоимость плитки составила 105 000 руб. Предположим, что ставка рефинансирования не менялась в течение всего года и составила 9% (условно). Тогда сумма НДФЛ будет равна: 35% × 2/3 × 9% × 159 300 = 3 345 руб. Бухгалтер отразил следующие проводки:

| Описание | Дт | Кт | Сумма |

| Списана учетная стоимость имущества при выдаче БЗ | 73.1 | 41 | 105 000 |

| Отражено превышение договорной стоимости над учетной | 73.1 | 91.1 | 30 000 |

| Начислен НДС с суммы займа, выданного имуществом | 73.1 | 68 субсчет «НДС» | 24 300 |

| Погашен БЗ | 41 | 73.1 | 159 300 |

| Удержан НДФЛ с МВ по БЗ | 70 | 68 субсчет «НДФЛ» | 3 345 |

| НДФЛ перечислен в бюджет | 68 субсчет «НДФЛ» | 51 | 3 345 |

Правила составления договора

Если руководителем фирмы принимается по заявлению положительное решение, то составляется договор беспроцентного займа сотруднику. Для этого может использоваться бланк, специально разработанный компанией. Отличительной особенностью данного документа выступает отсутствие начисления процентов.

Обязательно в это соглашение вносятся сведения:

- предмет договора, представленный передачей средств от работодателя сотруднику;

- цель, для которой оформляется данный займ;

- срок действия соглашения;

- права и обязанности, появляющиеся у каждой стороны, участвующей в сделке;

- ответственность сторон;

- основания для расторжения контракта до окончания срока его действия;

- правила, на основании которых разрешаются споры, возникающие между заемщиком и работодателем;

- форс-мажорные ситуации, которые могут повлиять на сотрудничество двух сторон.

Обязательно прописывается информация о заемщике, представленная местом работы, занимаемой должностью, паспортными данными, местом проживания и контактными данными. Вносятся сведения и о компании, поэтому указывается ее наименование, юридический адрес, а также другие важные реквизиты.

Если в качестве предмета займа выступают не денежные средства, а какое-либо имущество организации, то дополнительно формируется акт приема-передачи ценностей. Нередко составляется график выплат, содержащий сведения о том, в какие дни должен заемщик возвращать средства компании.

Особенно много внимания уделяется штрафам, которые придется уплачивать заемщику, если он нарушит по разным причинам важные условия договора. Обычно они зависят от размера ссуды и рассчитываются на основании ставки рефинансирования ЦБ. Образец договора беспроцентного займа с сотрудником можно посмотреть ниже.

Итоги

В настоящее время организации находят различные пути стимулирования сотрудников, одним из вариантов может стать выдача БЗ. Однако нельзя забывать, что, несмотря на отсутствие процентов, сотрудник все же понесет сопутствующие расходы в виде НДФЛ с МВ. А ответственность за расчет и уплату этого налога в бюджет лежит на работодателе.

О БЗ для организаций читайте в нашей статье «Облагается ли налогом на прибыль беспроцентный заем?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.