Понятие кассовой дисциплины

Правила ведения кассовых операций в организации закрепляют указания Центробанка России № 3210-У. Нормативный документ предусматривает порядок работы с наличными денежными средствами в учреждении. За любое отклонение от установленных требований предусмотрена ответственность за нарушение порядка ведения кассовых операций. Но это не единственный норматив в работе с наличностью.

Все организации и ИП, которые принимают наличную оплату за оказанные услуги и работы или реализованный товар от физических лиц, обязаны применять онлайн-кассы. Работать без ККТ нового поколения запрещено (закон № 54-ФЗ и закон № 290-ФЗ). Если компания или коммерсант проведет операцию «мимо кассы», то штрафов не избежать.

Ключевые правила организации работы с кассовыми операциями — в статье Новое в кассовой дисциплине: как избежать штрафов».

Штраф за неиспользование ККТ, соответствующей ФЗ № 54

В ст. 4 ФЗ № 54 установлены требования к онлайн-кассе, в том числе:

- возможность установки фискального накопителя (ФН) в корпус ККМ;

- отправка фискальных данных в ФН и ОФД;

- печать чеков.

За неиспользование кассового аппарата, удовлетворяющего этим требованиям, начисляется штраф по ч. 4 ст. 14.5 КоАП. Причины взысканий:

- ККМ не соответствует хотя бы одному условию;

- касса не поставлена на учет;

- не соблюдается кассовая дисциплина.

Все современные аппараты, включенные в государственный реестр ККТ, соответствуют требованиям, установленным законом, а самые распространенные нарушения обычно связаны с неправильной эксплуатацией техники и невнимательностью сотрудников:

- пользователь не фискализировал ККМ после регистрации;

- в чеке указана неверная сумма (часто встречается при отпуске нескольких товаров одного вида);

- ошибки в фискальном документе: неправильная дата, адрес реализации и т. д.;

- нет договора с ОФД, данные не доставлены в налоговую;

- не настроен канал взаимодействия с ОФД;

- отсутствует доступ к сети и другие.

Штрафы за неправильное использование онлайн-кассы в 2022 году (тыс. руб.):

- для сотрудников и ИП — от 1,5 до 3;

- для юрлиц — от 5 до 10.

Перечисленные штрафы начисляются и за несвоевременную перерегистрацию ККТ. Если компания нарушила закон впервые, ФНС может вынести простое предупреждение. При повторном нарушении взыскание неизбежно.

Порядок организации кассы

Для соблюдения установленных норм учреждению достаточно выполнить пять ключевых шагов:

- Назначить ответственного работника за ведение кассовых операций. Ознакомьте сотрудника с положениями указаний № 3210-У и закона № 54-ФЗ в последней редакции под подпись.

- Обеспечьте сохранность кассы и документации. Необходимо оборудовать кабинет сейфом, в котором храните деньги, ордера, кассовые книги и чековую книжку.

- Установите предельный лимит остатка наличности в кассе. Эта сумма вычисляется расчетным путем, по приходу или выбытиям из кассы. Не допускайте превышение лимита на конец рабочей смены или дня, иначе гарантированы штрафные санкции за нарушение кассовой дисциплины. Излишки вносите на расчетный счет компании в банке. В дни зарплаты остаток может быть больше лимита.

- Все операции отражайте специальными кассовыми документами. На приходные операции выписывайте приходный ордер, на расход — расходный. Регистрируйте операции в кассовой книге. Если принимаете наличную оплату за товар, работы, услуги, используйте онлайн-ККТ.

- Тратьте выручку только на разрешенные цели. Перечень одобренных затрат приведен в указаниях Банка России от 07.10.2013 № 3073-У.

Вам также Будет интересно:

Онлайн-кассы Атол Сигма — о том, как зарабатывать больше

Как сделать возврат по онлайн-кассе покупателю: пошаговая инструкция

МТС касса: обзор моделей онлайн-касс

Сканеры для маркировки товаров

Маркировка обуви для розницы 2022 год

Онлайн-касса для чайников

Понравилась статья? Поделись ею в соцсетях.

Добавить комментарий Отменить ответ

Также читают:

Онлайн-кассы в 2022 году: отсрочка и штрафы

Онлайн-кассы в 2022 году обязательны для всех предпринимателей, кроме тех, кому повезло получить отсрочку. Всем остальным категориям бизнеса установка и использование онлайн-касс в 2021 году обязательна. Рассмотрим кому и на каких условиях государством предоставлена отсрочка, какие аппараты сейчас существуют на рынке, и как выбрать подходящую модель, чтобы не нагреться на скрытых платежах. Пройти тест«Узнайте, какая онлайн-касса нужна вашему бизнесу» Специальные…

603 Узнать больше

Штрафы за онлайн кассы в 2022 году

Штрафы за онлайн-кассы — это финансовые и административные взыскания за нарушения использования ККТ. Согласно новым требованиям ФЗ-54, большинство предпринимателей, компаний и предприятий должны перейти на расчеты с клиентами посредством кассовых аппаратов нового образца. Штраф за неприменение онлайн-кассы ожидает всех нарушителей новых правил торговли и оказания услуг. Чтобы не попасть под санкции, необходимо своевременно выполнять требования закона. Для этого следует уточнить,…

429 Узнать больше

Как налоговая будет проверять онлайн-кассы. Штрафы в 2021 году

Проверки налоговой по кассам в 2022 году возобновились — мораторий, введенный из-за внезапно начавшейся пандемии вируса Covid-19, закончился и отныне контролирующие мероприятия будут проходить в штатном режиме. Основная цель данных проверок, как и прежде, — замотивировать предпринимателей и организации использовать онлайн-кассы при расчетах потребителей, а также увеличить размер поступающих налоговых платежей. При выявлении нарушений в ходе проверок, Налоговая служба будет…

792 Узнать больше

Какие нарушения допускаются

Подконтрольные организации обязаны разбираться и понимать, за какие кассовые нарушения штрафуют, и при каких условиях наказания недопустимы. Всего выделяют пять категорий проступков, за которые предусмотрена административная ответственность:

| Суть проступка | Пояснения |

| За расчет наличными сверх лимита | Если организация рассчиталась наличными деньгами в сумме более 100 000 рублей в рамках одного контракта. |

| Нецелевое расходование наличной выручки | Если компания потратила наличную выручку на цели, не предусмотренные указаниями № 3073-У. Например, выплатила заработную плату или перечислила страховые взносы. |

| Превышение лимита кассы | Если в кассе организации на конец рабочего дня денег осталось больше, чем утвержден лимит остатка. За исключением дней выплаты зарплаты, пособий и стипендий. |

| Неоприходование наличной выручки | Если поступившая в кассу выручка не оприходована в установленном порядке. То есть не оформлена кассовая документация (ПКО, фискальный чек или БСО). |

| Нарушение порядка ведения операционной онлайн-кассы | Если фирма допустила отклонение от правил ведения онлайн-касс по закону № 54-ФЗ. Например, не оприходовала покупку через онлайн-ККТ. |

ВАЖНО!

В назначении мер административной ответственности предусмотрен срок исковой давности по нарушениям кассовой дисциплины — всего два месяца со дня совершения правонарушения. Например, лимит остатка кассы превышен 10.01.2019. Накажут учреждение, только если проступок выявят до 10.03.2019. Позже применять взыскание неправомерно.

Исключением являются длящиеся преступления. Это категория проступков в части нарушений положений закона № 54-ФЗ. Например, если организация длительное время не переходит на онлайн-кассу.

Операции с кассовым оборудованием

Выдача чеков за покупки

Существует два вида чеков: кассовый и товарный.

Кассовый чек – фискальный документ, необходимый для отчетности в налоговую инспекцию. Информация, зафиксированная в кассовом чеке, сохраняется на фискальном накопителе и передаётся по сети Интернет в налоговую службу.

Изменения в 2022 году

С 1 августа 2022 года изменился технический стандарт формирования фискальных документов и введен их новый формат — ФФД 1.2. Касается он в основном правил продажи маркированных товаров, но перейти на новый формат обязаны все предприниматели. Все о новых префиксах [M] и тегах в чеке читайте в нашей статье о ФФД 1.2.

Кассовый чек необходимо выдавать покупателю при продаже товара или услуги, за исключением ряда случаев, о которых мы подробно говорили в статье Когда ИП может принимать деньги на счет без онлайн-кассы .

Нужно помнить, что если организация получает на расчетный счет денежные средства от покупателей (клиентов) — физических лиц (не индивидуальных предпринимателей) за товары, работы и услуги, то эта организация обязана применять контрольно-кассовую технику и оформлять кассовые чеки. Сделать это необходимо не позднее момента выдачи товара покупателю, начала выполнения работ или оказания услуг.

За невыдачу чека статьей 14.5 КоАП РФ предусмотрен штраф – 2 тысячи рублей для работника и 10 тысяч рублей для руководителя организации или ИП.

Штраф предусмотрен и за некорректное оформление чека, например отсутствие в нем требуемых реквизитов.

Нововведения в 2022 году

С февраля 2022 года все организации и предприниматели должны указывать в чеке детализированную информацию о проданных товарах или оказанных услугах – их названия и количество. Раньше можно было обойтись только общей суммой покупки в чеке.

Как заносить номенклатуру в чек, и какие обязательные реквизиты там должны быть читайте в нашем материале.

Товарный чек – документ, который выдается либо вместе с кассовым чеком, либо вместо него, если предприниматель имеет право не применять контрольно-кассовую технику.

Выписывается по требованию покупателя при необходимости конкретизировать характер услуги, или характеристики товара, проданного за наличные деньги. Товарный чек не является бланком строгой отчётности и выдаётся по требованию покупателя.

Пример оформления товарного чека

Все правила оформления и выдачи кассового и товарного чека читайте в нашем материале

Виды наказаний за нарушения

За проступки в части соблюдения кассовой дисциплины нарушителя ждет административная ответственность. Часть 1 ст. 15.1 КоАП РФ и письмо ФНС от 09.07.2014 № ЕД-4-2/13338 предусматривают следующие виды взысканий:

- предупреждение;

- штраф в отношении ответственного работника (руководителя или иного сотрудника организации);

- штраф в отношении компании-нарушителя.

В отношении проступков в части соблюдения закона 54-ФЗ (ст. 14.5 КоАП РФ) наказания следующие:

- предупреждение;

- штраф на ответственное лицо;

- штраф на организацию;

- дисквалификация должностного лица;

- приостановка деятельности компании (срок до 90 дней).

Оснащение кассы

Предприниматели при покупке кассового оборудования зачастую обращают внимание только на один параметр – стоимость устройства.

Такие приобретения впоследствии могут “радовать” своих владельцев невозможностью обновления под актуальное ПО или требуют дополнительных вложений для апгрейда. Что безусловно препятствует соблюдению кассовой дисциплины.

С кассами от МТС таких казусов точно не произойдёт. В Кассы МТС установлена бесплатная программа собственной разработки, которую разработчики регулярно обновляют под все изменения в законодательстве.

Наши кассы уже готовы к работе с новым форматом фискальных данных и отвечают всем требованиям закона.

Подробнее об МТС Кассе.

Штрафы и наказания за нарушения кассовой дисциплины

Представим в виде таблицы, какие штрафы предусмотрены за нарушение кассовой дисциплины. В соответствии со ст. 15.1 КоАП РФ, нарушителей накажут:

| Суть проступка | Штрафы для должностных лиц и ИП | Штрафы для юрлиц | Штрафы для СМП |

| За нарушения кассовой дисциплины (указания 3210-У): | |||

| От 4000 до 5000 рублей. | От 40 000 до 50 000 рублей. | За нарушение, допущенное впервые, — предупреждение. За повторный проступок — штраф, в зависимости от правового статуса СМП. |

| Нарушение порядка ведения онлайн-касс (закон № 54-ФЗ): | |||

| Прием наличной выручки мимо онлайн-ККТ. | От 25% до 50% суммы расчета без ККТ, но не менее 10 000 руб. | От 75% до 100% суммы расчета без ККТ, но не менее 30 000 руб. | Штраф могут заменить предупреждением, если проступок выявлен впервые. |

| Повторное неприменение ККТ, если сумма выручки, проведенной мимо кассы, составила 1 миллион и более. | Дисквалификация должностного лица от года до двух лет. Для ИП — приостановка деятельности до 90 суток. | Приостановление деятельности организации на срок до 90 суток. | Приостановка деятельности до 920 дней. |

| Онлайн-касса не отвечает установленным требованиям либо нарушен порядок применения ККТ. | Предупреждение или штраф от 1500 до 3000 рублей. | Предупреждение или штраф от 5000 до 10 000 рублей. | Предупреждение или штраф. |

| Документы, связанные с применением ККМ, не предоставлены в ФНС по запросу. | |||

| Чек или БСО не выдан покупателю. | Предупреждение или административный штраф в размере 2000 руб. | Предупреждение или административный штраф в размере 10 000 руб. | Предупреждение или административный штраф в размере 10 000 руб. |

Штраф за непробитие чека на онлайн-кассе

Продавцы обязаны предоставлять бумажный документ и по запросу клиента отправлять его цифровой аналог на e-mail или на мобильный телефон. Согласно ФЗ № 54, отдельные субъекты могут использовать ККТ удаленно, то есть вне места расчетов:

- интернет-магазины;

- автоматические устройства (торгоматы);

- службы доставки;

- клининговые, ремонтные и другие организации, которые оказывают услуги с выездом к клиенту;

- предприятия в сфере ЖКХ;

- службы такси, автобусы, трамваи и др.

Вместо классических чеков, они могут предоставить клиенту бланк со ссылкой на сайт ОФД, где документ доступен для скачивания, или продемонстрировать QR-код на экране мобильного устройства. Другие способы выдачи чека описаны в ст. 1.2 54-ФЗ.

Независимо от того, какой способ исполнения обязательства выбрал продавец, применяются одинаковые санкции. Штраф за непробитие чека на онлайн-кассе составляет 2 000 руб. для должностных лиц и 10 000 руб. — для юридических лиц. Если клиент попросил электронную копию и не получил ее, магазин оштрафуют на ту же сумму. Размер наказания не зависит от формы собственности, налогового режима и объема продаж.

1. Задай вопрос нашему специалисту в конце статьи. 2. Получи подробную консультацию и полное описание нюансов! 3. Или найди уже готовый ответ в комментариях наших читателей.

Внутренний контроль

На проведение ревизий внутреннего характера уполномочены штатные сотрудники организации. Например, провести внезапную ревизию кассы вправе главный бухгалтер или руководитель организации.

Порядок проведения ревизии, как и перечень уполномоченных лиц, закрепите в учетной политике учреждения. Либо издайте отдельный приказ. Учтите, что внезапная ревизия кассы проводится группой лиц. То есть специально созданной комиссией.

Проверку кассовой дисциплины в организации следует проводить и при смене кассира (работника, ответственного за прием и выдачу наличных, оформление документов).

Приход и расход наличных из кассы. Кассовые ордеры

Работает с кассой специально назначенный для этого работник. Он же несёт ответственность за соблюдение контрольно-кассовой дисциплины. Если такой работник отсутствует, то его роль берёт на себя ИП или руководитель юридического лица.

Любые поступающие наличные деньги, кроме платежей от клиентов, регистрируются с помощью приходного кассового ордера (ПКО). Как приход расцениваются следующие случаи:

- приход денег в кассу от предпринимателя;

- дневной приход – сумма, полученная от клиентов за день;

- поступления денег от других предпринимателей;

- возврат остатка от выдачи под авансовый отчёт.

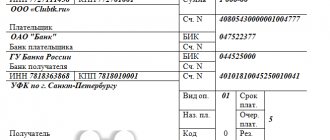

Для приходного кассового ордера используется форма 0310001. Формы можно заполнять от руки или с помощью специальных программ:

Чтобы ордер считался действительным, необходимы подписи кассира, главного бухгалтера или доверенного лица.

В 2022 году выплаты наличными ограничиваются суммой, которая пришла в кассу с банковского счёта. Причём это ограничение затрагивает выплаты из кассы не только ИП и организациям, но и физическим лицам. Существует ряд исключений, на которые не действуют ограничения:

- выплаты заработной платы сотрудникам;

- выплаты за возвраты товаров.

Внешний контроль

Под внешним контролем кассы понимаются проверки и ревизии соблюдения кассовой дисциплины, которые осуществляются государственными органами, службами и ведомствами.

Представителей коммерческих структур уполномочена контролировать ФНС. Инспекция разрабатывает и утверждает специальные планы выездных налоговых проверок. В соответствии с планами, выявляются риски от нарушений кассовой работы. ФНС вправе провести внеплановую ревизию. Учтите, что отсутствие компании в плане проверок ФНС не является гарантией того, что инспекторы не приедут с ревизией. Инспекция уполномочена назначить внеплановый контроль при наличии веских оснований и даже без них.

Бюджетный сектор контролирует не только ФНС. Ревизии кассы вправе проводить:

- Счетная палата;

- ревизионный отдел финансового органа, в котором обслуживается учреждение;

- Министерство внутреннего финансового контроля;

- Министерство финансов;

- учредитель или профильное министерство и ведомство;

- органы прокуратуры и следственного комитета;

- иные представители госструктур.

Бюджетников на нарушения по кассовым операциям могут проверять хоть каждый день, так велико число контролеров и ревизоров.

При инициации внешней проверки кассы контролер обязан предоставить:

- удостоверение контролера;

- распоряжение ведомства, инициировавшего контрольное мероприятие;

- план проведения ревизии;

- предмет проверки;

- сроки проведения контрольного мероприятия.

ВАЖНО!

Документы заверяют подписью и печатью руководителя ведомства. Если бумаг недостаточно или отсутствуют подписи или печати, потребуйте предоставить верную документацию. До этого не допускайте ревизора к проверке.

Как избежать штрафных санкций?

В случае нарушения предпринимателем требований федерального закона, к примеру, не отправка чеков оператору фискальных данных, есть возможность не получить штрафы на основании закона. В таком случае бизнесмен может написать в ФНС заявку о содеянном нарушении с обоснованием причины, а также с приложением подтверждающих справок. К примеру, справки от управляющей компании об отсутствии электроэнергии в связи с ремонтными работами.

Штрафы за работу без кассы можно также не выплачивать, в случае если оформить квитанцию коррекции по признаку “приход”, на каждую проданную покупку без использования кассового оборудования. В объяснительной, поданной в ФНС необходимо обосновать причины произошедших нарушений, с прикреплением квитанций коррекции. В случае отправки заявления до выявления налоговой службой нарушений, штрафы не будут начислены в соответствии с письмом ФНС № ЕД-4-20/24899.

В связи со сложившейся ситуацией в стране и пандемией, проверки налоговыми сотрудниками могут проводиться дистанционно, однако это не освобождает предпринимателей от обязательств перед федеральным законом. Все правонарушения имеют срок давности — один год. Поэтому, обнаружив нарушения, налоговики могут наложить на ИП, работающего без кассы, штраф, даже если данное нарушение было за предыдущий год.

Как фиксируются нарушения

Выявленные ошибки, отклонения и проступки оформляют специальным актом. Иначе привлечь нарушителя к ответственности нельзя. Проверьте, все ли обязательные реквизиты отражены в акте про нарушения при проверке кассовых операций. К ним относят:

- наименование документа, дата составления, номер;

- наименование подконтрольной организации;

- члены комиссии (Ф.И.О., должности) — для внутренней проверки;

- должность, Ф.И.О. ревизора, наименование ведомства — для внешней формы контроля;

- кассир или иное материально-ответственное лицо (Ф.И.О., должность);

- перечень ценностей в кассе на начало проведения ревизии (это не только наличность, но и марки, ценные бумаги, бланки строгой отчетности);

- сумма наличных денег и стоимость прочих ценностей по учетным данным;

- последние номера приходных и расходных ордеров (при наличии);

- детальное отражение факта и содержания нарушения.

Документация и отчётность об операциях

Кроме уже упомянутых документов (ПКО и РКО), отчётность по движениям финансов предприятия фиксируется в кассовой книге. Кассир заносит туда ордеры, остаток на начало дня и приход за день. В конце смены данные в книге сравниваются с фактическим наличием средств в кассе с помощью Z-отчёта.

Отчёты делаются только на полученную сумму наличных денег, полученные с покупок безналичные средства (в том числе суммы переведенные по эквайрингу) в приходных ордерах и кассовой книге не отражаются.

Кассир заполняет кассовую книгу и заверяет её после рабочей смены, а бухгалтер может проверять книгу за определённый промежуток времени, например – раз в неделю.

Ответственность за кассовую книгу ложится на главного бухгалтера, или того, кто исполняет его роль.

Кассовая книга может вестись в бумажном или электронном виде. В первом случае все отчётные документы печатаются и подшиваются в кассовую книгу. Во втором случае, большинство отчётов формируются автоматически, а кассиру и бухгалтеру нужно будет заверить данные в книге с помощью электронной подписи.

Об особенностях ведения бухгалтерского учёта для ИП и ООО.

Подводные камни при проверке кассовой дисциплины и ККТ

С 01.07.2017 ИФНС России ужесточила контроль над операциями с наличными расчётами и соблюдением кассовой дисциплины. В результате организации, которые осуществляют расчёты с физическими лицами и оказывают услуги населению, обязаны применять онлайн-кассы. В то же время есть такие компании и ИП, которые получили отсрочку до 01.07.2018, а некоторые даже до 01.07.2019. В данной статье мы рассмотрим ошибки, которые встречаются на практике при работе с онлайн-кассой, а также основные моменты, на которые обращают внимание представители ИФНС при проверке соблюдения Закона о ККТ № 54-ФЗ.

Порядок и особенности проведения проверки кассовой дисциплины

На практике редко, но встречались случаи, когда продавцы не использовали кассовую технику при расчётах с физическими лицами при продаже товаров. Покупатель в силу своего незнания принимал обычные товарные чеки, а продавец, пользуясь этим, не показывал выручку и не платил налоги. Поэтому налоговые органы ужесточили контроль за полнотой учёта выручки в организациях и у ИП (ст. 7 Закона № 54-ФЗ). Обязанность проведения контроля применения кассовой техники Минфин России возложил на ИФНС на сновании приказов № 132н и 133н от 17.10.2011 (далее — Регламент по соблюдению требований к ККТ, Регламент по соблюдению учёта выручки). При осуществлении контроля и надзора налоговые органы: — проверяют соблюдение организациями и ИП требований Закона № 54-ФЗ; — осуществляют контроль за полнотой учёта выручки в организациях и у ИП; — проверяют документы, связанные с применением ККТ, получают необходимые объяснения, справки и сведения по вопросам, возникающим при проведении проверок; проводят проверки выдачи кассовых чеков; — налагают штрафы в случае выявления кассовых правонарушений. Налоговые органы имеют право проводить контрольные закупки. Такую закупку проводят налоговые органы с целью проверить, соблюдает ли пользователь ККТ законодательство о применении контрольно-кассовой техники. При этом проверяется, правильно ли он оформляет, выдаёт (направляет) покупателям или клиентам кассовые чеки. Также проверяются компании и ИП, которые проводят наличные денежные расчёты (расчёты с использованием платёжных карт), но без использования ККТ. В этом случае проверяется, выдают ли они бланки строгой отчётности или другие предусмотренные законодательством документы (п. 2 ст. 7 Закона о применении ККТ). Максимальный срок, в течение которого проводят контрольную закупку, 5 рабочих дней с даты поручения о проведении проверки (п. 19 Административного регламента, утв. Приказом Минфина России от 17.10.2011 № 132н). Положения Закона от 26.12.2008 № 294-ФЗ о защите прав юридических лиц и ИП на контрольную закупку при проверке ККТ не распространяются. Поэтому для её проведения, например, не нужно привлекать свидетелей и согласовывать её с органами прокуратуры, как того требуют части 4 и 5 статьи 16.1 названного Закона. Сотрудники ИФНС во время проведения контрольной закупки как обычные покупатели приобретают товары, проверяют факт выдачи или невыдачи кассовых чеков при осуществлении наличных и безналичных расчётов. Форма контроля основана на визуальном наблюдении, а также с применением способов видео-, аудиофиксации фактов приобретения и оплаты товаров покупателями (клиентами) (п. 23 Регламента по соблюдению требований к ККТ). Максимальный срок выполнения указанной административной процедуры не может превышать один рабочий день от даты поручения на сотрудника налоговой службы данной функции (п. 24 Регламента по соблюдению требований к ККТ). Специалисты ИФНС после проверки выдачи чека предоставляют проверяемому объекту поручение на исполнение контрольной закупки, предъявив свои удостоверения (п. 28 Регламента по соблюдению требований к ККТ). Руководитель проверяемой организации фиксирует факт предъявления поручения на исполнение государственной функции подписью с указанием своей должности и даты предъявления в поручении на исполнение проверки. Фиксация результата выполнения административной процедуры осуществляется в поручении на исполнение. Если руководитель проверяемой организации откажется расписываться в поручении, сотрудники ИФНС сделают в нём отметку об отказе от ознакомления (п. п. 28, 31 Регламента по соблюдению требований к ККТ). В случае отсутствия уполномоченного представителя организации или ИП в момент проведения контрольных мероприятий и фиксации данного факта в поручении на исполнение проверки должностное лицо налогового органа вправе ознакомить с указанным поручением любого работника организации, например, кассира-операциониста, продавца, осуществившего наличные денежные расчёты за реализованный товар (оказанную услугу или выполненную работу), с одновременным направлением проверяемому объекту поручения через организации почтовой связи, что не противоречит положениям данного Регламента (Письмо ФНС России от 19.03.2013 № АС-4-2/4547). Максимальный срок выполнения административной процедуры не может превышать двух рабочих дня от даты поручения (п. 29 Регламента по соблюдению требований к ККТ). Сотрудники налоговой инспекции проверяют в том числе (п. 41 Регламента по соблюдению требований к ККТ): — исправность кассовой техники; — соответствие времени на кассовом чеке реальному; — реквизиты в чеке для выявления корректировки или подделки информации на нём; — соответствие фактического места установки ККТ и указанного в документах. Кроме того, сотрудники налоговой могут требовать от вас объяснения и привлекать специалистов для проведения экспертизы (п. 41 Регламента по соблюдению требований к ККТ). Эта проверка должна быть проведена не позднее пяти рабочих дней с даты поручения о проведении контрольной закупки (п. 42 Регламента по соблюдению требований к ККТ). В результате проведения такой закупки составляется акт о проверке. Он составляется в двух экземплярах и подписывается как сотрудниками налоговой инспекции, так и пользователем ККТ (п. п. 46, 52 Регламента по соблюдению требований к ККТ). Если пользователь (его представитель) отсутствует или уклоняется от его подписания, сотрудники налогового органа проставят об этом отметку в акте и направят его экземпляр организации по почте (п. 49 Регламента по соблюдению требований к ККТ). Если выявлены нарушения, сотрудники налогового органа возбуждают дело об административном правонарушении. Поэтому при наличии у вас каких-либо замечаний или возражений по проведению контрольной закупки отразите их в самом акте либо в отдельном объяснении (п. п. 48, 53 Регламента по соблюдению требований к ККТ). Акт должен быть составлен и передан пользователю ККТ не позднее пяти рабочих дней с даты поручения (п. 50 Регламента по соблюдению требований к ККТ). Инспекторы вправе (п. 2 ст. 7 Закона о применении ККТ, п. 7 Регламента по соблюдению требований к ККТ): — получать беспрепятственный доступ к ККТ и фискальным данным, содержащимся в базе данных оператора фискальных данных; — получать для проверки документацию, связанную с приобретением, регистрацией, перерегистрацией и эксплуатацией ККТ; — получать необходимые объяснения, справки и сведения по вопросам, возникающим при проведении проверки, в том числе через кабинет ККТ; — проводить проверки выдачи (направления) кассовых чеков и БСО. Если проверяемая организация или ИП вправе не применять ККТ, инспекторы проверяют документы, подтверждающие факт расчёта с покупателями (клиентами). Такие проверки инспекторы могут проводить путём контрольной закупки, приобретая и оплачивая товары (работы, услуги); — получать информацию о сформированных автоматизированными системами БСО, заполнении бланков и выпуске автоматизированной системой документов, приравненных к кассовым чекам; — взаимодействовать с органами внутренних дел РФ; — привлекать к административной ответственности за нарушения в сфере применения ККТ. Чаще всего инспекторы выявляют следующие правонарушения: — неприменение ККТ; — применение ККТ, которая не соответствует установленным требованиям, или применение ККТ с нарушением порядка регистрации, перерегистрации и применения; — непредставление информации и документов по запросам налоговых органов (представление с нарушением установленных сроков); — ненаправление (невыдача) покупателю (клиенту) кассового чека. Назначение административного наказания не освобождает от исполнения обязанности, за неисполнение которой оно было назначено (ч. 4 ст. 4.1 КоАП РФ). Срок давности привлечения к ответственности за правонарушения, связанные с применением ККТ, составляет один год (ст. 4.5 КоАП РФ). Этот срок начинает исчисляться со дня совершения правонарушения, а при длящемся правонарушении — со дня его обнаружения проверяющим (ч. 1, 2 ст. 4.5 КоАП РФ). Под длящимся правонарушением следует понимать длительное систематическое нарушение порядка применения ККТ (п. 14 Постановления Пленума Верховного Суда РФ от 24.03.2005 № 5 «О некоторых вопросах, возникающих у судов при применении Кодекса Российской Федерации об административных правонарушениях»).

Как правильно отразить розничную выручку?

Согласно пункту 2 статьи 4.3 Закона № 54-ФЗ перед началом осуществления расчётов с применением ККТ формируется отчёт об открытии смены, а по окончании осуществления расчётов — отчёт о закрытии смены. При этом кассовый чек не может быть сформирован позднее чем через 24 часа с момента формирования отчёта об открытии смены. В начале смены бухгалтер выдает кассиру разменные деньги по РКО. Кассир в течение дня принимает деньги от покупателей и выдает им чеки. Покупатель может попросить электронный чек. Его надо отправить дополнительно к бумажному. В конце смены кассир формирует Z-отчёт и сдаёт его вместе со всеми наличными бухгалтеру. Бухгалтер принимает деньги по двум ПКО: один — на выручку, другой — на возврат суммы размена. А затем записывает все РКО и ПКО за день в кассовую книгу (пп. 4.6 п. 4 Указания № 3210-У). Если кассиров несколько, бухгалтер выдаёт разменные деньги одному из кассиров — старшему. Тот раздаёт их кассирам-операционистам, а по окончании смены собирает обратно вместе с выручкой. Передачу денег между старшим кассиром и остальными фиксируют в книге КО-5 (п. 4.5 п. 4 Указания № 3210-У). Выручка, полученная в кассу без надлежащего документального оформления или оформленная не в срок (не в тот же день), признаётся неоприходованной. Отражение в кассовой книге не всех оформленных в течение дня кассовых документов является неполным оприходованием наличных денег, в том числе выручки. Такой вывод следует из положений Указания Банка России № 3210-У, согласно которым: — полным оприходованием в кассу наличных денег является отражение в кассовой книге приходных и расходных операций на основании каждого ПКО и каждого РКО (пп. 4.6 п. 4 Указания № 3210-У); — остаток наличных денег в кассе необходимо фиксировать в кассовой книге ежедневно (пп. 4.6 п. 4 Указания № 3210-У). Исключение составляют те дни, в которые кассовые операции не проводились (пп. 4.6 п. 4 Указания № 3210-У). Факт отражения в кассовой книге выручки в сумме меньшей, чем фактически принято наличных денег с применением ККТ, также признаётся неполным оприходованием выручки (Постановление Верховного Суда РФ от 30.05.2016 № 306-АД16-1520 по делу № А72-7820/2015). Неоприходование или неполное оприходование в кассу наличной выручки является одним из нарушений порядка работы с денежной наличностью и порядка ведения кассовых операций, за который налоговые органы могут наложить административный штраф (ч. 1 ст. 15.1, ч. 1 ст. 23.5 КоАП РФ). ВАЖНО! Ранее при закрытии кассовой смены кассиру на основании данных Z-отчёта необходимо было заполнить журнал кассира-операциониста. При проверке сотрудники налоговых органов сверяли все показатели, отражённые в журнале со сведениями в Z-отчёте. С применением онлайн-касс такая обязанность отпала. Если контрольно-кассовая техника зарегистрирована после 1 февраля 2017 года, то организация обязана обеспечить передачу в момент расчёта всех фискальных данных в виде фискальных документов, сформированных с применением контрольно-кассовой техники, в налоговые органы через оператора фискальных данных (п. 6 ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ). Онлайн-касса уже в момент расчёта за товары, работы и услуги передаёт в налоговые органы информацию о произведённых расчётах, и у организации не возникает обязанности вести журнал кассира-операциониста и журнал регистрации показаний счётчиков. Документы, предназначенные для работы с обычной ККТ (журнал кассира-операциониста, справка КМ-6), для онлайн-кассы в настоящий момент не обязательны (письма Минфина России от 16.06.2017 № 03-01-15/37692, ФНС России от 31.03.2017 № ЕД-4-20/6050). Таким образом, полноту отражения выручки налоговые инспекторы проверяют на основании правильно заполненных кассовых документов и электронных кассовых чеков. Остановимся более подробно на возможных ошибках, возникающих у пользователей онлайн-касс.

Ошибочное применение освобождения от ККТ

ККТ обязаны применять все организации и ИП, которые используют наличные деньги и (или) электронные средства платежа в расчётах, связанных (ст. 1.1, п. 1 ст. 1.2 Закона № 54-ФЗ): — с реализацией ими товаров, работ, услуг; — с организацией и проведением азартных игр и лотерей. Под расчётами понимается не только приём, но и выплата денежных средств. Электронными средствами платежа являются, в частности: — банковские карты; — электронные кошельки; — банковские переводы через онлайн-банкинг. До 1 июля 2022 года ККТ могли не применять организации и ИП, которые: — выполняли работы, оказывали услуги населению с выдачей заказчикам БСО (ч. 8, 9 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ); — уплачивали ЕНВД или применяли ПСН (ч. 7, 9 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ); — продавали товары через торговые автоматы (ч. 11 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ, Письмо Минфина России от 19.12.2017 № 03-01-15/84966); — не обязаны были использовать ККТ согласно Закону о применении ККТ в редакции от 08.03.2015 (ч. 9 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ). Но есть круг лиц, которые на законодательном уровне получили отсрочку по применению онлайн-касс до 01.07.2019. К ним относятся организации и ИП, уплачивающие ЕНВД, а также ИП, применяющие ПСН, при условии выдачи покупателю товарного чека, квитанции или другого документа вместо кассового чека, а также: — ИП, которые продают товары через торговые автоматы и не имеют работников, с которыми заключены трудовые договоры (ч. 11.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ); — организации и ИП, которые выполняют работы, оказывают услуги населению с выдачей заказчикам БСО. Однако при оказании услуг общественного питания не могут отказаться от применения ККТ (ч. 8 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ); — ИП, имеющие работников, с которыми заключены трудовые договоры. На практике встречались случаи, когда компании и ИП неправильно трактовали законодательство по освобождению от применения онлайн-касс. Чаще всего спорные ситуации возникали из-за квалификации оказываемых услуг. Под услугами населению понимаются услуги: — поименованные в собирательной классификационной группировке «Платные услуги населению» на основе ОКВЭД2; — поименованные в собирательной классификационной группировке «Платные услуги населению» на основе ОКПД2; — прямо не поименованные в собирательных группировках, но по своему характеру являющиеся услугами населению (Приказ Росстата от 23.05.2016 № 244 (ред. от 03.07.2017) «Об утверждении собирательных классификационных группировок «Платные Платные услуги населению» на основе Общероссийского классификатора продукции по видам экономической деятельности (ОКПД2) ОК 034-2014 (КПЕС 2008)»). ВАЖНО! При получении платы за услуги от физического лица на расчётный счёт безналичным платежом вы обязаны применять онлайн-кассу уже с 01.07.2018 (письма Минфина России от 02.02.2018 № 03-01-15/6172, от 15.08.2017 № 03-01-15/52356, от 12.03.2018 № 03-01-15/15016). Многие компании, например, думают, что при развозной торговле можно вообще не применять ККТ либо применять одну ККТ на разных торговых точках. Конечно же, это неверно, поскольку при регистрации онлайн-кассы необходимо указывать адрес места расчётов (Приказ ФНС России от 29.05.2017 № ММВ-7-20/484). Покупатель всегда может проверить на сайте налоговой подлинность полученного чека при расчётах и при малейших расхождениях сообщить об этом сотрудникам ИФНС. Как уже говорилось выше, ИП, осуществляющий деятельность на основании патента, может не применять онлайн-кассы. Но следует иметь в виду, что при утрате права применения ПСН, ИП переходит на другую систему налогообложения, а в этом случае ИП уже обязан применять онлайн-кассы и соблюдать все требования Закона о ККТ!

Отсутствие чека при безналичных расчётах и интернет-операциях

Самой главной и существенной ошибкой при получении платы за товары (услуги) является непробитие онлайн-чека, поскольку, по мнению чиновников, при осуществлении расчёта в сети Интернет электронными средствами платежа организация обязана применять ККТ с момента подтверждения исполнения распоряжения о переводе электронных средств платежа кредитной организацией. С 1 июля 2018 года применять ККТ необходимо даже тогда, когда покупатель оплачивает платёжным поручением, то есть напрямую через банковского оператора (письма Минфина России от 15.08.2017 № 03-01-15/52356, от 28.04.2017 № 03-01-15/26324, ФНС России от 06.07.2017 № ЕД-3-20/4592). При этом они подчеркивают, что для применения при оплате товаров или услуг в сети Интернет с использованием электронных средств платежа, исключающих возможность непосредственного взаимодействия покупателя с продавцом, необходима специальная онлайн-касса (письма Минфина России от 05.05.2017 № 03-01-15/28069, от 16.03.2017 № 03-01-15/15260, от 01.03.2017 № 03-01-15/11618, от 10.02.2017 № 03-01-15/7516, от 25.01.2017 № 03-01-15/3480). В случае оплаты через сайт продавца или с помощью сервиса «Яндекс.Деньги» пользователь также обязан применять ККТ, но чек (или БСО, если речь идёт о работе или услуге) выдаётся не в бумажном виде. Он направляется в электронном виде на абонентский номер покупателя или на адрес электронной почты в момент расчёта. Как и в случае с обычной торговлей, данные также передаются в ФНС России через оператора фискальных данных. Причём уже существуют специальные модели ККТ, предназначенные для ведения расчётов с применением ЭСП (электронных средств платежа) в сети Интернет с учётом особенностей таких операций. Они встраиваются в бизнес-процесс интернет-торговли и формируют чек в момент расчёта. Информация о таких моделях есть в реестре ККТ, размещённом на официальном сайте ФНС России (п. 1 ст. 4, п. 5 ст. 1.2 Закона о ККТ). В тех случаях, когда покупатель рассчитывается в сети Интернет банковской картой, как правило, применяют специальную онлайн-кассу, которая предназначена только для расчётов электронными средствами платежа в сети Интернет. Такая касса не печатает чеки, но обеспечивает их передачу покупателям в электронной форме на указанный ими адрес электронной почты или абонентский номер (п. 1 ст. 4, п. 5 ст. 1.2 Закона о применении ККТ). В чеке должен быть указан адрес сайта продавца (п. 1 ст. 4.7 Закона о применении ККТ). Специальная онлайн-касса для расчётов в сети Интернет не подходит тем интернет-магазинам, которые, помимо торговли через интернет, ведут и обычную торговлю. Дело в том, что касса для расчётов в сети Интернет при иных расчётах не применяется (п. 1 ст. 4.3 Закона о применении ККТ). Поэтому им удобнее приобрести обычную онлайн-ККТ, которую можно применять при любых расчётах. При расчётах банковской картой в сети Интернет чеки обязательно выдавать в электронной форме (п. 5 ст. 1.2 Закона о применении ККТ). За неисполнение этой обязанности предусмотрены штрафы (ч. 6 ст. 14.5 КоАП РФ). Поэтому рекомендуем интернет-магазину в форме заказа предусмотреть поля для указания покупателем телефонного номера и (или) e-mail. Если платежи поступают продавцу от платёжного агрегатора, который выступает платёжным агентом и проводит денежные средства покупателей через специальный банковский счёт, то у интернет-магазина нет обязанности применять ККТ. ККТ применяет агрегатор (п. 12 ст. 4 Закона о приёме платежей, п. 1 ст. 1.2, ст. 1.1 Закона о применении ККТ, Письмо Минфина России 14.03.2018 № 03-01-15/15693). Если платежи поступают продавцу напрямую от покупателя, а агрегатор является оператором услуг платёжной инфраструктуры, то ККТ должен применять интернет-магазин.

Отсутствие чека при оформлении возвратных операций

Инспекторы ФНС России могут привлечь организацию и ИП к ответственности за неприменение онлайн-касс при возврате денег покупателю за совершённые покупки (ч. 6 ст. 14.5 КоАП РФ). Кассир обязан пробить чек, который также отражается в режиме реального времени благодаря фискальному накопителю (ст. 1.1, п. 1 ст. 1.2 Закона о применении ККТ). Причём при осуществлении возврата денег покупателю в кассовом чеке необходимо указывать признак расчёта «возврат прихода». Прежде чем принять от покупателя товар и вернуть ему деньги, получите у него заявление о возврате. Такое заявление является основанием для возврата некачественного товара (п. 10.3 Методических рекомендаций по учёту и оформлению операций приема, хранения и отпуска товаров, утв. Письмом Роскомторга от 10.07.1996 № 1-794/32-5). Однако во избежание претензий со стороны налоговых органов рекомендуем получить подобное заявление и при возврате покупателем качественного товара. ФНС России выпустила письмо о том, что перешедшие на онлайн-ККТ продавцы могут не использовать унифицированные формы КМ-1—КМ-9, включая и акт КМ-3 о возврате денег покупателям. Аргумент такой: новая редакция Закона о ККТ предусматривает применение только тех подзаконных актов, которые приняты в соответствии с ним. А постановление Госкомстата, которым утверждены эти унифицированные формы, к ним не относится (Письмо ФНС России от 31.03.2017 № ЕД-4-20/6050). Заметьте, в письме не сказано, что можно не составлять акт при возврате денег покупателям. Смысл в том, что необязательно использовать форму КМ-3. Кроме того, оформление акта предполагается регламентами проверок ККТ и оприходования наличной выручки: они обязывают организацию (ИП) представить этот акт проверяющим по их требованию. Так что если вам неудобна форма КМ-3, то вы можете либо видоизменить её, либо разработать собственную форму. Но помните, что ваша форма должна отвечать всем требованиям к первичным документам, установленным Законом о бухучёте (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ (ред. от 31.12.2017)). Новой редакцией Закона № 54-ФЗ предусмотрен чек коррекции, который оформляют, если требуется скорректировать данные о продажах, переданные в ФНС. Чек коррекции может оформляться по предписанию налогового инспектора. Например, в программе 1С предусмотрен документ «Чек коррекции (Финансы -> Кассовые чеки коррекции)». Чек коррекции не изменяет состояния регистров. При выполнении корректировки расчётов, которые были произведены ранее, в силу пункта 4 статьи 4.3 Закона № 54-ФЗ формируется кассовый чек коррекции после формирования отчёта об открытии смены, но не позднее формирования отчёта о закрытии смены. Чек коррекции онлайн-ККТ пробивается, когда продавцу надо исправить ошибку. Если чек в момент возврата товара ещё не пробит и покупка находится в процессе оформления, кассир может сделать корректировку или аннулирование чека и продолжить работу. Оператору фискальных данных, а через него в ФНС будет передан уже откорректированный чек. Если же чек уже пробит и требуется произвести возврат, надо будет оформить чек коррекции (так называемый возврат прихода). Такой чек тоже фискальный документ, и данные о нём передаются в налоговые органы так же, как и данные об обычном чеке. Если покупатель вернул товар не в день покупки, надо выплатить покупателю стоимость возвращённого товара и оформить обычный кассовый чек с признаком «возврат прихода», при этом деньги можно вернуть из денежного ящика онлайн-ККТ. Именно поэтому важно учесть все сложности, которые встречаются у пользователей ККТ на практике, чтобы избежать ответственность за нарушение кассовой дисциплины и порядка ведения кассовых операций. Рассмотрим подробно, к какой ответственности могут привлечь организации и ИП в данном случае.

Ответственность за неприменение ККТ при расчётах

Неприменение ККТ в установленных законодательством РФ случаях влечёт наложение штрафа (ч. 2 ст. 14.5 КоАП РФ): — на должностных лиц (ИП) — в размере от 1/4 до 1/2 суммы расчёта без применения ККТ, но не менее 10 000 руб.; — на организацию — в размере от 3/4 до одного размера суммы расчёта без применения ККТ, но не менее 30 000 руб. Для субъектов малого и среднего предпринимательства административный штраф заменяется на предупреждение, если неприменение ими ККТ обнаружено впервые (ч. 1 ст. 4.1.1, ч. 2 ст. 3.4 КоАП РФ). Использование после 1 июля 2022 года ККТ без фискального накопителя, в том числе снятой с регистрационного учёта в одностороннем порядке налоговым органом, рассматривается как неприменение ККТ (Письмо ФНС России от 31.01.2017 № ЕД-4-20/1602). Повторное нарушение (неприменение ККТ), если сумма расчётов без применения ККТ составила в том числе в совокупности 1 000 000 руб. и более, влечёт (ч. 3 ст. 14.5 КоАП РФ): — дисквалификацию должностных лиц на срок от 1 года до 2 лет; — административное приостановление деятельности на срок до 90 суток в отношении ИП и организаций. Применение ККТ, которая не соответствует установленным требованиям, либо применение ККТ с нарушением порядка её регистрации, сроков и условий перерегистрации, а также порядка и условий её применения влечёт (ч. 4 ст. 14.5 КоАП РФ): — на должностных лиц (ИП) — предупреждение или административный штраф в размере от 1 500 руб. до 3 000 руб.; — организацию — предупреждение или административный штраф в размере от 5 000 руб. до 10 000 руб. Организации и ИП должны по запросу ИФНС представлять информацию и документы, связанные с применением ККТ (п. п. 2, 4 ст. 5 Закона о применении ККТ). Их непредставление, а также представление с нарушением установленных сроков влечёт (ч. 5 ст. 14.5 КоАП РФ): — на должностных лиц (ИП) — предупреждение или административный штраф в размере от 1 500 руб. до 3 000 руб.; — организацию — предупреждение или административный штраф в размере от 5 000 руб. до 10 000 руб. Невыдача покупателю (клиенту) кассового чека или БСО либо ненаправление этих документов в электронной форме покупателю (клиенту) по его требованию влечёт (ч. 6 ст. 14.5 КоАП РФ): — на должностных лиц (ИП) — предупреждение или административный штраф в размере 2 000 руб.; — организацию — предупреждение или административный штраф в размере 10 000 руб. Штраф за неоприходование (неполное оприходование) в кассу денежной наличности может быть наложен: — на должностных лиц (ИП) — в размере от 4 000 до 5 000 руб.; — на организации — в размере от 40 000 до 50 000 руб. (п. 1 ст. 15.1 КоАП РФ). Должностным лицом, на которое может быть наложен штраф, кассир не является, поскольку он не выполняет организационно-распорядительных или административно-хозяйственных функций. Штраф может быть наложен, например, на главного бухгалтера или руководителя организации (примечание к ст. 2.4 КоАП РФ).

*** Как видим, налоговики ужесточили контроль над использованием ККТ. Применять онлайн-кассы почти всем компаниям и ИП уже необходимо с 1 июля 2022 года. Лишь немногие получили отсрочку до 01.07.2019. Даже в том случае, когда покупатель рассчитывается с интернет-магазином банковским переводом или с использованием электронного кошелька, необходимо использовать ККТ с 1 июля 2018 года (ч. 9 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ, письма Минфина России от 02.02.2018 № 03-01-15/6180, от 15.08.2017 № 03-01-15/52356). Рекомендуем продавцам ответственно относится к соблюдению Закона о ККТ № 54-ФЗ.