Льготы для образовательных и медицинских учреждений

Для организаций, занятых в сфере образования и/или медицины, предусмотрена возможность воспользоваться льготой по налогу на прибыль путем применения нулевой ставки к налоговой базе при исчислении налога (п. 1.1 ст. 284 НК РФ). Для этого необходимо соблюсти ряд условий (ст. 284.1 НК РФ):

- Организация должна заниматься деятельностью, включенной в перечень, утвержденный постановлением Правительства РФ от 10.11.2011 № 917. При этом деятельность, связанная с предоставлением услуг санаторно-курортного лечения, не входит в «льготный» список – на это обращено внимание налогоплательщиков в письме Минфина от 18.05.2012 № 03-03-06/1/252.

- Указанная деятельность должна осуществляться на основании лицензии.

- Деятельность, попадающая под льготы, должна обеспечивать не менее 90% от всех поступающих доходов.

- В течение года штат предприятия не должен сокращаться ниже 15 сотрудников. Кроме того, для медучреждений важно придерживаться нормы, чтобы у 50% штатных работников были оформлены действующие сертификаты специалистов.

- Предприятие не может совершать сделки при помощи векселей либо пользоваться фининструментами срочных сделок.

Льготами могут воспользоваться предприятия образования (медицины) вне зависимости от формы собственности (государственные или частные). Льгота применяется ко всей налоговой базе налогоплательщика. Срок действия льготы – налоговый период (календарный год).

Кто еще вправе применять специальные ставки по налогу на прибыль узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

См. также статью «Условия применения нулевой ставки по налогу на прибыль при получении дивидендов».

Сколько длятся преференции

Если вы уже знаете, что это значит — налоговые каникулы (льготы) для вновь открывшихся ИП по УСН, то наверняка задаетесь новым вопросом: на какой срок начинающий предприниматель освобождается от налогов. Итак, промежуток для упрощенцев — 2 24 месяца и для ПСН два действия патента. При этом год, когда вы зарегистрировали организацию, принято считать начальным отрезком времени.

Следует также знать, что не платить взносы государству с 2023 года будет уже невозможно, однако если вы успели оформить документы до конца 2022, то льготный период будет длиться весь предполагаемый срок, включая 2023.

Рассмотрим пример, что вы начали работать на УСН в начале 2021 года и попадаете под возможность оформить налоговые каникулы. Вторым платежом для вас станет весь 2022. Если же дата регистрации на тех же условиях попала на октябрь прошлого года, то первый платежный срок все равно припадет на декабрь. Соответственно, начинать деятельность в четвертом квартале просто невыгодно.

Каникулы для владельца предприятия на ПСН могут быть намного скромнее. Один налоговый срок равняется промежутку действия патента, выдаваемого на время от 1 месяца до года. То есть если бизнесмен получил бумагу дна полугодовой срок дважды, то его освобождение от обязательных выплат продлиться ровно один год, если сразу на 6 месяцев, а потом на еще настолько же — соответственно, 12.

Льготы для сельхозпроизводителей

Предприятия, работающие в сельскохозяйственной отрасли и соответствующие критериям, указанным в п. 2 ст. 346.2 НК РФ (в части обеспечения не менее 70% дохода от операций по выращиванию, переработке и продаже сельхозпродукции в общем объеме выручки от реализации), имеют право воспользоваться льготой в виде ставки 0% по уплате налога на прибыль (п. 1.3 ст. 284 НК РФ).

Является важным, чтобы такой сельхозтоваропроизводитель находился на общей системе налогообложения. Выбрав упрощенную систему налогообложения в виде уплаты единого сельхозналога, налогоплательщик теряет право на льготы по налогу на прибыль, поскольку на упрощенной системе этот налог не платится.

Виды преференций

выяснив, есть ли, сколько длятся и на кого распространяются налоговые каникулы для начинающих индивидуальных предпринимателей (ИП), необходимо также учесть род деятельности, которым Вам предстоит заниматься.

- При использовании упрощенной системы налогообложения работают: сельскохозяйственные предприятия, цеха по изготовлению полуфабрикатов и продуктов питания, обувная и легкая промышленность, деревообработка и товары из дерева, целлюлозная и бумажная индустрия, химический сектор, изготовление резиновых и пластмассовых продуктов, металлургия, создание авто, оборудование, образование, здравоохранение, туризм, научно-исследовательская деятельность.

- Те, к кому применяется ставка в 1 процент: прядение хлопчатобумажных нитей, подготовка текстиля и тканей, пошив детской одежды и аксессуаров, изготовление деревянных деталей, игрушек, развивающих игр, керамических принадлежностей, товаров из пробки и других предметов народных и художественных промыслов.

- Ставкой в три процента облагаются: культивация овощей и грибов, семян, ягодных культур, рыболовство, разведение рассады, скота, пчеловодство, создание консервов из рыбы, моллюсков и пр., производство кисломолочных и сырных продуктов, дошкольное образование, работа гидов и экскурсоводов, функционирование санаторно-курортных комплексов, предоставление соц помощи незащищенным слоям населения.

- При использовании патентной системы работают: ремонт и пошив обуви и одежды из различных материалов, обслуживание техники и оборудования, реставрация мебели, услуги фотоателье и салонов, кинолабораторий, обучение, репетиторство, услуги по уходу за инвалидами, детьми, престарелыми, изделия народного творчества, ковровое производство, услуги повара, фармацевтическая индустрия, услуги проката, лесоводство, производство молочных товаров, заготовка леса, сушка фруктов и овощей, деятельность, связанная с письменным и устным переводом, производство хлебобулочных изделий, услуги по разработке программ для ПК, ремонт и сопровождение компьютерного оборудования, производство мебели т.д.

Льготы по налогу на прибыль для организаций сферы социального обслуживания

Организации, оказывающие социальное услуги населению, имеют право на льготы по налогу на прибыль в виде ставки 0% при соблюдении ряда условий (п. 1.9 ст. 284 НК РФ). Перечень услуг, в отношении которых применима льгота, утвержден постановлением Правительства РФ от 26.06.2015 № 638.

Обязательные требования для претендентов на получение льготы по налогу на прибыль (ст. 284.5 НК РФ):

- Компания должна быть зарегистрирована в реестре поставщиков соцуслуг субъекта Федерации.

- В штате должно непрерывно работать на протяжении налогового периода не менее 15 сотрудников.

- Оборот от оказания социальных услуг должен составлять по итогам года не менее 90% от всех доходов компании.

- В деятельности не должны использоваться векселя и фининструменты срочных сделок.

Вывод отдельных объектов из-под налогообложения

В первую очередь эта категория льгот применяется для обязательных платежей, которые взимаются с владельцев материальных объектов: налога на имущество, на землю или транспортного.

Например, налогом на имущество организаций не облагаются объекты культурного наследия, а транспортный налог не распространяется на автомобили небольшой мощности (до 100 л.с.), оборудованные для использования инвалидами.

Но выделение необлагаемых объектов возможно и для «оборотных» налогов. Компания в целом может являться плательщиком НДС, но при этом заниматься реализацией отдельных товаров или услуг, освобожденных от этого налога (ст. 149 НК РФ).

К таким освобождаемым категориям относятся, например, медицина, пассажирские перевозки или услуги в области культуры и искусства. Чтобы применить эту льготу бизнесмен должен вести раздельный учет по облагаемой и необлагаемой деятельности.

Льготы для IT-предприятий

С 2022 года власти решили поддержать предприятия и ИП IT отрасли, а также стимулировать их развитие. Поэтому для них установлены льготные ставки:

- 3% — в федеральный бюджет;

- 0% — в бюджет региона.

Условия для применения пониженных ставок не сложные:

- Предприятие или ИП включены в специальный реестр и получен документ о гоаккредитации.

- Среднесписочная численность сотруников не менее 7 человек.

- Доля доходов от операций в сфере IT по итогам отчетного или налогового периода составляет не менее 90% от суммы всех доходов.

Льготы для бизнеса IT-отрасли предусмотрены не только по налогу на прибыль, но и по другим налогам и сборам. Подробнее о них узнайте из Обзорного материала от КонсультантПлюс. Для этого достаточно лишь оформить пробный демо-доступ к справочно-правовой системе К+. Это бесплатно.

Льготы для участников особых зон

Резиденты особых экономических зон

Компании, работающие в особых – технико-внедренческой и туристско-рекреационной – экономических зонах, которые решением Правительства РФ объединены в кластер, могут воспользоваться льготами по налогу на прибыль. Речь идет о применении ставки 0% к налоговой базе при расчете той части налога, которая подлежит уплате в федеральный бюджет (п. 1.2 ст. 284 НК РФ).

Важным условием для получения налоговых преференций является ведение раздельного учета доходов (расходов) от непосредственно подпадающей подо льготы деятельности, т. е. осуществляемой на территории особой экономической зоны. Утрата статуса резидента технико-внедренческой или туристско-рекреационной особой экономической зоны означает потерю права на использование налоговой преференции (п. 1.2 ст. 284 НК РФ).

Для технико-внедренческой деятельности возможность применения такой льготы завершается с окончанием 2022 года, а в части туристско-рекреационной деятельности она будет действовать до 2023 года (п. 5 ст. 10 закона «О внесении изменений…» от 30.11.2011 № 365-ФЗ).

В 2022 году появилась (п. 1 ст. 1 закона «О внесении изменений…» от 18.07.2017 № 168-ФЗ) льгота в виде ставки 0% по налогу (п. 1.11 ст. 284 НК РФ) для юрлиц, работающих в туристско-рекреационной сфере на территории Дальневосточного округа. Ее применение ограничено периодами 2018-2022 годов и требует выполнения организацией ряда условий (ст. 284.6 НК РФ). Возникновение несоответствия этим условиям потребует восстановления суммы неуплаченного налога и оплаты пеней (п. 5 ст. 284.6 НК РФ).

Для применения с начала 2022 года введена (п. 2 ст. 1 закона «О внесении изменений…» от 27.11.2017 № 348-ФЗ) также льгота для юрлиц, работающих в особых зонах, но в сферах, отличающихся от указанных в п. 1.2 ст. 284 НК РФ. Заключается она в том, что ставка по налогу, предназначенному для федерального бюджета, составляет 2% (п. 1.2-1 ст. 284 НК РФ), а не 3%, по которой большинством компаний должен платиться налог в этот бюджет в 2017-2024годах.

Участники свободной экономической зоны

Льготной ставкой (0%) при уплате налога на прибыль в федеральный бюджет пользуются компании, осуществляющие деятельность в СЭЗ (свободной экономической зоне). Льгота предоставляется на протяжении 10 налоговых периодов с момента получения дохода от продажи товаров по договору о деятельности в СЭЗ (п. 1.7 ст. 284 НК РФ).

Кроме того, субъектами Федерации может устанавливаться пониженная ставка для таких предприятий по уплате налога в местный бюджет (не ниже 13,5%).

Обязательным является ведение раздельного учета доходов (расходов) по видам деятельности, которые осуществляются в СЭЗ и за ее пределами. Причем налогообложение других видов деятельности осуществляется в общем порядке (письмо Минфина от 20.03.2015 № 03-03-10/15503).

О требованиях к регистрам, в которых организуется налоговый учет, читайте в статье «Как вести регистры налогового учета (образец)?».

Участники ТОСЭР

Для компаний – резидентов ТОСЭР (территорий с опережающим социально-экономическим развитием) также предусмотрены преференции – это налог на прибыль (льгота 2014 года) по ставке 0% при уплате налога на прибыль в федеральный бюджет (п. 1.8 ст. 284 НК РФ).

Обязательными условиями для применения льгот являются (ст. 284.4 НК РФ):

- Госрегистрация юрлица на ТОСЭР.

- Отсутствие обособленных подразделений за пределами зоны ТОСЭР.

- Неиспользование налогоплательщиком специальных налоговых режимов.

- Невхождение резидента ТОСЭР в состав консолидированных групп налогоплательщиков.

- Отсутствие деятельности в качестве страховщика, банка, НКО, клиринговой компании, негосударственного пенсионного фонда или участника-профессионала на рынке ценных бумаг.

- Отсутствие статуса участника СЭЗ и/или региональных инвестпроектов.

- Обеспечение не менее 90% своих доходов за счет деятельности, осуществляемой в рамках соглашения о работе в ТОСЭР.

- Обеспечение раздельного учета доходов по видам деятельности при исполнении соглашения о работе в ТОСЭР и по другим.

Льготы по уплате налога в федеральный бюджет (ставка 0%) сохраняются на протяжении 5 лет с момента получения первой прибыли по соглашению о работе в ТОСЭР. Имеется также льгота по уплате налога в бюджет субъекта федерации: на протяжении первых 5 лет – максимум 5%, и на протяжении следующих 5 лет – минимум 10%. Причем право на применение льготы не исчезает в случае отсутствия прибыли в течение 3 следующих подряд налоговых периодов (с 2022 года их число при определенных условиях может достигать 9, ст. 1 закона «О внесении изменения…» от 27.11.2017 № 339-ФЗ) и будет использовано по истечении этих периодов (п. 5 ст. 284.4 НК РФ).

Кто и при каких условиях может «уйти» на налоговые каникулы

Сама государственная программа была разработана с целью стимулировать предпринимательскую деятельность в России. Рассчитана она на период с 2015 по 2023 год, однако конкретный субъект имеет право работать с нулевой ставкой не более 2-х лет. Чтобы основной закон вступил в силу, каждый регион обязан установить льготы своим местным нормативно-правовом актом.

Чтобы получить отпуск от налогообложения, предприниматель должен выполнить следующие требования:

- Быть впервые оформленным ИП. Инспекторы ФНС легко вычисляют тех, кто уже занимался индивидуальным бизнесом (так как присвоенный физлицу ИНН не меняется на протяжении жизни), поэтому вариант сняться с учета, а затем перерегистрироваться здесь не пройдет.

- Освобождение распространяется на 2 налоговых периода, но это не означает, что оно действует два полных года.

- Оформить предпринимательскую деятельность нужно только после вступления в силу постановления местного госоргана. На сегодняшний день практически во всех регионах такие документы уже приняты. Если в Вашем субъекте РФ таких решений не принималось, это автоматически означает, что область не хочет воспользоваться правом снижения финансовой нагрузки для своих жителей.

- Отпуск действует исключительно в двух системах — упрощенной и патентной. Поэтому на финальных этапах регистрации, бизнесмен обязан подать прошение в ФНС о переходе на один из этих режимов. В противном случае он будет работать на основном налогообложении и платить взносы на общих условиях.

- Право на отмену платежей имею только физические лица работа которых связана с научной сферой, производством, предоставлением бытовых услуг, социальными программами или гостиничным бизнесом. Для торговли льготы не предусмотрены.

- Часть выручки по данным видам деятельности обязана быть более 2/3 от совокупных доходов.

- Решением региональных властей могут регламентироваться дополнительные поправки к основному закону. Например, местное руководство имеет право снизить годовой лимит доходов по упрощенной системе в десять и более раз (со 150 млн руб. до 15) и ограничить количество наемных работников.

- Независимо от наличия освобождения, физлицо в полном объеме обязано перечислять страховые взносы.

Уточнить информацию о региональных нормативно-правовых актах можно на официальном сайте ФНС, в местном отделении инспекции или городской администрации.

Чтобы стартап стал успешным и в будущем приносил желаемую прибыль, мы рекомендуем все бизнес-процессы максимально автоматизировать. — один из ведущих разработчиков программного обеспечения для решения различных задач в сфере торговли, на производственных предприятиях, а также в госучреждениях. У нас вы найдете простые, функциональные и надежные мобильные системы, которые позволяют намного эффективнее выполнять работу.

Другие льготы

Участникам региональных инвестпроектов

В соответствии с п. 1.5 ст. 284 НК РФ компании, участвующие в инвестпроектах регионов, могут применять льготу по начислению налога на прибыль в федеральный бюджет в виде нулевой ставки в течение 10 лет, начиная с года получения первого дохода по проекту. Льгота будет действовать до 2029 года вне зависимости от даты включения участника инвестпроекта в реестр таких участников (п. 2 ст. 3 закона «О внесении изменений…» от 30.09.2013 № 267-ФЗ).

Также имеется льгота по уплате налога в бюджет субъекта федерации в виде ставки не более 10% на протяжении первых 5 лет, и минимум 10% – в последующую пятилетку (п. 3 ст. 284.3 НК РФ).

Для получения права на использование такой льготы необходимо обеспечить соблюдение следующих условий:

- Включение в реестр участников региональных инвестпроектов.

- Обеспечение дохода в размере не менее 90% от реализации товаров в рамках выполнения регионального инвестпроекта.

С начала 2027 года участники, вложившие в проект средства в сумме не меньше 50 млн руб. на срок до 3 лет (абз. 2 подп. 4 п. 1 ст. 25.8 НК РФ), утрачивают права на налоговые льготы (п. 6 ст. 284.3 НК РФ).

С 2022 года право на применение аналогичной льготы (но с учетом своих особенностей) получили и участники инвестпроектов, не требующих включения в реестр таких участников (подп. «в» п. 1 ст. 2 закона РФ «О внесении изменений…» от 23.05.2016 № 144-ФЗ). Одновременно в НК РФ введена ст. 284.3-1, посвященная особенностям применения этой льготы. Срок ее действия также установлен до начала 2029 года, а в некоторых случаях – до начала 2031 года (пп. 4, 5 ст. 284.3-1 НК РФ).

Участникам проекта «Сколково»

После того как участник проекта «Сколково» утрачивает право на освобождение его от обязанностей налогоплательщика по условиям, указанным в абз. 3 п. 2 ст. 246.1 НК РФ, он имеет право воспользоваться налоговой льготой в виде нулевой ставки по уплате налога на прибыль (абз. 1 п. 5.1 ст. 284 НК РФ).

О еще 1 способе снижения налога на прибыль, доступном с 2018 года, читайте в материале «Инвестиционный налоговый вычет — новая возможность оптимизации налога на прибыль».

Скидка

Эта преференция тоже предполагает уменьшение налоговой базы. Но ориентация при ее предоставлении идет не на характер объекта, а на расходы субъекта. Скидки бывают ограниченными и неограниченными в размерах.

Так, например, имущественный вычет по НДФЛ, согласно части 2 статьи 220 НК, ограничен суммой 1 млн рублей, если объект находился в собственности владельца менее установленного срока владения.

Для государства скидка имеет важное значение. Она стимулирует налогоплательщиков совершать определенные расходы (на образование, здравоохранение, приобретение недвижимости).

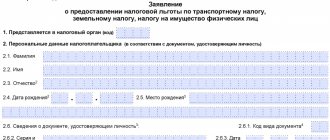

Условия для получения льготы по налогу на прибыль 2021–2022

В общих случаях для того, чтобы воспользоваться налоговыми льготами, необходимо подать заявление не позже чем за месяц до начала нового налогового периода в местную ИФНС. К заявлению необходимо приложить подтверждающую документацию (в заверенных копиях) о том, что у заявителя есть право на применение налоговых преференций.

Заявление составляется в свободной форме. Образец такого заявления можно скачать по ссылке ниже.

Вместе с налоговой декларацией, которая подается по окончании налогового периода, налогоплательщик должен подать документы, которые подтверждают выполнение им условий, дающих право на льготы. В частности, требуется предоставить отчет с расчетом доли доходов, полученных от деятельности, на которую распространяется льгота.

Ответственность за нарушение норм

В случае если в течение налогового периода возникают обстоятельства, которые ведут к утере применения права на льготу, налогоплательщик должен самостоятельно рассчитать причитающийся налог и пени и уплатить их перед подачей уточненной декларации. Причем ставка налога за весь отчетный период будет равна 20%.

О правилах подачи уточненок см. статью «Уточненная декларация: что нужно знать бухгалтеру?».

После перехода на общую ставку налога на прибыль (20%) образовательные и медицинские учреждения не смогут воспользоваться льготой в виде нулевой ставки по налогу на протяжении последующих 5 лет (п. 8 ст. 284.1 НК РФ).

Итоги

Предприятия, занятые в социально-значимых (оказание образовательных, социальных и медицинских услуг) и сельскохозяйственной отраслях, имеют право воспользоваться налоговыми льготами. В частности, им предоставляется возможность перейти на нулевую ставку по уплате налога на прибыль, подав заявление перед началом налогового периода.

Для того чтобы воспользоваться правом на получение налоговых преференций, а также и в дальнейшем его сохранить, таким организациям необходимо позаботиться о выполнении ряда условий (по числу персонала, получению лицензий/сертификатов, обеспечению достаточного оборота от льготируемой деятельности).

Также НК РФ предусмотрены преференции для участников особых, свободных, прочих экономических зон и региональных инвестпроектов. Им предоставляется льгота в виде ставки 0% по уплате налога в федеральный бюджет. Кроме того, для ряда резидентов могут быть предоставлены льготы по уплате налога в бюджет субъектов Федерации.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.