Обязанности плательщика налога на прибыль

Обязанностями плательщиков налога на прибыль являются:

- исчисление и уплата налога на прибыль (подп. 1 п. 1 ст. 23, ст. 286 и 287 НК РФ) (см. также «Что нужно знать о сроках уплаты налогов»);

- ведение налогового учета (подп. 3 п. 1 ст. 23, ст. 313 НК РФ) (см. «Как самостоятельно разработать налоговые регистры по налогу на прибыль?»);

- представление по итогам отчетных и налогового периодов налоговых деклараций (подп. 4 п. 1 ст. 23, п. 1 ст. 289 НК РФ) (см. «Какие сроки сдачи декларации по налогу на прибыль?»);

- представление документов, предусмотренных нормами гл. 25 НК РФ (пп. 6 п. 1 ст. 23 НК РФ);

- другие общие обязанности плательщиков налогов (ст. 23 НК РФ) (см. также «Какие штрафы по налогу на прибыль (размеры и нарушения)?»).

Всю информацию о налоге на прибыль можно найти в в Путеводителе по налогам от КонсультантПлюс:

Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Субъект налогообложения

Под субъектом налогообложения понимаются лица, на которых НК РФ возложена обязанность по оплате того или иного налога.

Основную категорию субъектов налогообложения составляют налогоплательщики и плательщики сборов. Налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать соответственно налоги и (или) сборы.

В соответствии с НК РФ с 1 января 1999 г. филиалы и представительства российских юридических лиц не рассматриваются в качестве участников налоговых правоотношений и не имеют статуса налогоплательщиков, налоговых агентов и иных обязанных лиц. Соответственно, субъектом налогообложения филиалы и представительства тоже быть не могут. Кроме того, с 1 января 1999 г. ответственность за исполнение всех обязанностей по уплате налогов, сборов, пеней и штрафов несет юридическое лицо, в состав которого входит соответствующий филиал (представительство).

В порядке, предусмотренном НК РФ, филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов и сборов по месту нахождения этих филиалов и иных обособленных подразделений.

Обязанность по исчислению и уплате налогов не всегда возложена на прямых налогоплательщиков. В некоторых случаях, в частности при уплате налога на доходы физических лиц, обязанность по начислению и перечислению в бюджет исчисленных налоговых сумм возлагается на иных, по идее законодателя более компетентных, лиц, именуемых налоговыми агентами.

Налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов. Подробнее об этом сказано в гл. VI «Налоговые правоотношения».

Кто не платит налог на прибыль

Налоговым кодексом РФ в 2022 году предусмотрено 1 основание для неуплаты налога на прибыль: если она освобождена от него.

К освобожденным от налога на прибыль относятся:

- организации, применяющие специальные налоговые режимы (ЕСХН, ЕНВД, УСН), и организации игорного бизнеса;

- участники проекта «Инновационный » при соблюдении условий, предусмотренных ст. 246.1 НК РФ.

Рассмотрим каждый из случаев подробнее.

См. также «Какие льготы по налогу на прибыль организаций установлены на 2019-2020?»

Временные льготы для организаций культуры и искусства

Закон № 305-ФЗ установил льготы по налогу на прибыль для организаций культуры и искусства. Такие организации:

- освобождаются от обязанности по исчислению и уплате авансовых платежей и представлению налоговых деклараций по налогу на прибыль за отчетные периоды 2022 и 2022 гг.;

- уплачивают налог на прибыль за налоговые периоды 2022 и 2022 гг. не позднее 28.03.2022.

Это распространяется на организации, осуществляющие:

- творческую деятельность, деятельность в области искусства и организации развлечений (код ОКВЭД 90);

- деятельность библиотек, архивов, музеев и прочих объектов культуры (код ОКВЭД 91).

Осуществляемая организацией деятельность определяется по коду основного вида экономической деятельности в соответствии с ОКВЭД, содержащимся в ЕГРЮЛ по состоянию на 31.12.2020.

Соответствующие изменения внесены в статьи 286, 287, 289 НК РФ, которые действуют с 02.08.2021 (п. 44, пп. «б» п. 46, п. 47 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ).

Отметим, что сумма налога за 2022 год и авансовые платежи за I квартал и полугодие 2022 года могут быть уплачены налогоплательщиком. Полагаем, в этом случае он вправе вернуть эти суммы из бюджета или зачесть их в счет предстоящих иных платежей в бюджет (например, по другим налогам) по правилам статьи 78 НК РФ.

Спецрежим как освобождение от налога на прибыль

Освобождение от уплаты налога на прибыль дают:

- система налогообложения сельскохозяйственных товаропроизводителей (п. 3 ст. 346.1, п. 10 ст. 274 НК РФ);

- упрощенная система налогообложения (п. 2 ст. 346.11, п. 10 ст. 274 НК РФ);

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (п. 4 ст. 346.26, п. 10 ст. 274 НК РФ);

- налог на игорный бизнес (п. 9 ст. 274 НК РФ).

См. также «Как организации выбрать режим налогообложения: ОСН, УСН или ЕНВД?»

Первые 2 режима (ЕСХН и УСН) освобождают организацию от уплаты налога на прибыль в отношении всей ее деятельности. Однако за такими «спецрежимниками» сохраняется обязанность по уплате налога на прибыль с доходов в виде дивидендов и процентов по государственным и муниципальным ценным бумагам (п. 3 ст. 346.1, п. 2 ст. 346.11 НК РФ).

«Вмененка» и налог на игорный бизнес позволяют не платить налог на прибыль только в отношении тех видов деятельности, которые подпадают под эти спецрежимы (п. 4 ст. 346.26, п. 9 ст. 274 НК РФ). Если организация совмещает их с «общережимным» бизнесом, налог по нему платится в общем порядке на основании раздельного учета доходов и расходов (см. «Как организовать раздельный учет при ЕНВД»).

И конечно, ни один из указанных специальных налоговых режимов не дает освобождения от уплаты налога на прибыль в качестве налогового агента (п. 3 и 6 ст. 275, п. 4 и 5 ст. 286, ст. 310, п. 4 ст. 346.1, п. 5 ст. 346.11 НК РФ):

- по дивидендам (см. «Как правильно рассчитать налог на прибыль с дивидендов?»);

- по отдельным доходам, выплачиваемым иностранным организациям (см. «Налоговый агент по налогу на прибыль при выплате доходов иностранной организации»).

О подтверждении выплаты постоянному представительству иностранной организации

Как известно, обязанностей налогового агента по налогу на прибыль при выплате дохода иностранной организации не возникает, если этот доход относится к ее постоянному представительству. Чтобы это подтвердить, у источника дохода должна быть копия свидетельства о постановке получателя дохода на налоговый учет в РФ, заверенная нотариально не ранее чем в предшествующем налоговом периоде (пп. 1 п. 2 ст. 310 НК РФ).

С 02.08.2021 налоговому агенту достаточно иметь копию вышеуказанного документа. Заверять ее нотариально не нужно (п. 49 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ).

Полагаем, теперь заверить ее должен получатель дохода (иностранная организация в лице ее постоянного представительства).

Освобождение для инноваций

Организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 № 244-ФЗ «Об инновационном », могут применять освобождение от исполнения обязанностей налогоплательщиков налога на прибыль. Срок действия освобождения — 10 лет со дня получения статуса участника проекта. Порядок и условия применения освобождения установлены ст. 246.1 НК РФ.

Освобождение можно использовать с первого числа месяца, следующего за месяцем получения статуса участника проекта (п. 4 ст. 246.1 НК РФ).

О его использовании нужно уведомить налоговый орган. Для этого не позднее 20 числа месяца, следующего за месяцем, с которого используется освобождение, в инспекцию по месту учета нужно направить (пп. 4, 7 ст. 246.1 НК РФ):

- письменное уведомление (по форме, утвержденной приказом Минфина России от 30.12.2010 № 196н, приложение № 1);

- документы, подтверждающие наличие статуса участника проекта «Сколково»;

- выписку из книги учета доходов и расходов (отчет о финансовых результатах), подтверждающую годовой объем выручки от реализации товаров (работ, услуг, имущественных прав). Объем выручки не должен превышать 1 млрд рублей (п. 2 ст. 246.1 НК РФ).

Эти же документы следует представлять в инспекцию по окончании налогового периода, в котором использовалось освобождение, вместе с уведомлением о продлении использования права на освобождение на следующий период или об отказе от освобождения. Срок направления — не позднее 20 числа месяца, следующего за налоговым периодом, в котором применялось освобождение (п. 6 ст. 246.1 НК РФ).

Если документы не направлены или содержат недостоверные сведения, нужно восстановить налог на прибыль, уплатить его в бюджет, а также перечислить пени. По мнению Минфина, так же надлежит поступить организациям, которые представят документы позже установленного срока (письмо Минфина России от 20.06.2012 № 03-03-06/1/316).

См. также «Как рассчитать и отразить пени по налогу на прибыль?»

Право на освобождение может быть утрачено по 2 основаниям (пп. 2 ст. 246.1 НК РФ):

- при утрате статуса участника проекта — с первого числа налогового периода, в котором такой статус был утрачен;

- если годовой объем выручки превысит 1 млрд рублей — с первого числа налогового периода, в котором произошло указанное превышение.

Налог за налоговый период, в котором произошла утрата статуса участника проекта или совокупный размер прибыли, полученной участником проекта, превысил 300 млн рублей, придется восстановить и уплатить в бюджет с соответствующими пенями (п. 3 ст. 246.1 НК РФ).

Возможен и добровольный отказ от освобождения (п. 5 ст. 246.1 НК РФ). Чтобы от него отказаться, нужно направить в инспекцию предусмотренное приказом Минфина РФ от 30.12.2010 № 196н (приложение № 1) уведомление. Сделать это следует не позднее первого числа налогового периода, с которого планируется отказ от освобождения. Однако нужно помнить, что получить освобождение повторно отказавшийся от него уже не сможет.

В 2012-2018 гг отдельные категории налогоплательщиков были освобождены от уплаты налога на прибыль. К ним относились организации, связанные с:

- проведением XXII Олимпийских и XI Паралимпийских игр 2014 г. в Сочи;

- проведением в РФ чемпионата мира по футболу FIFA 2022 г. и Кубка конфедераций FIFA 2022 г.

Рассмотрим этот момент более детально.

Неплательщики — «сочинцы»

К этой категории неплательщиков налога на прибыль относятся организации, являющиеся (п. 2 ст. 246 НК РФ):

- Иностранными организаторами XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, в соответствии со ст. 3 федерального закона от 01.12.2007 № 310-ФЗ (преференция действует в период 2008–2016 гг.).

- Иностранными маркетинговыми партнерами Международного олимпийского комитета (МОК), в соответствии со ст. 3.1 закона № 310 (в период 2010–2016 гг.), — в отношении доходов, полученных в связи с организацией и проведением Олимпийских и Паралимпийских игр.

- Официальными вещательными компаниями, в соответствии со ст. 3.1 закона № 310, — в отношении полученных по договорам, заключенным с МОК или уполномоченной им организацией, доходов:

- от производства продукции СМИ в период организации игр (с 5 июля 2007 года по 31 декабря 2016 года);

- от производства и распространения продукции СМИ (в том числе осуществления официального теле- и радиовещания, включая цифровые и иные каналы связи) в период проведения игр (1 месяц до дня начала церемонии открытия Олимпийских игр, время проведения игр и 1 месяц после дня окончания церемонии закрытия Паралимпийских игр.).

П.1 ст.246 НК РФ

Налогоплательщиками налога на прибыль организаций (далее в настоящей главе — налогоплательщики) признаются: (В редакции Федерального закона от 01.12.2007 № 310-ФЗ)

российские организации;

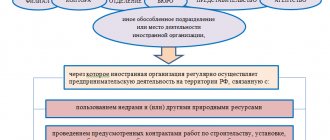

иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

Организации, являющиеся ответственными участниками консолидированной группы налогоплательщиков, признаются налогоплательщиками в отношении налога на прибыль организаций по этой консолидированной группе налогоплательщиков. (Абзац введен — Федеральный закон от 16.11.2011 № 321-ФЗ)

Участники консолидированной группы налогоплательщиков исполняют обязанности налогоплательщиков налога на прибыль организаций по консолидированной группе налогоплательщиков в части, необходимой для его исчисления ответственным участником этой группы. (Абзац введен — Федеральный закон от 16.11.2011 № 321-ФЗ)

Неплательщики — «футболисты»

В отношении доходов, полученных в связи с подготовкой и проведением чемпионата мира по футболу FIFA 2022 г. и Кубка конфедераций FIFA 2022 г., налог на прибыль не платят:

- FIFA и ее дочерние организации, указанные в федеральном законе от 07.06.2013 № 108-ФЗ;

- конфедерации,

- национальные футбольные ассоциации,

- производители медиаинформации FIFA,

- поставщики товаров (работ, услуг) FIFA, указанные в законе № 108 и являющиеся иностранными организациями.

П.3 ст.246 НК РФ

(Пункт введен — Федеральный закон от 28.09.2010 № 243-ФЗ; утратил силу — Федеральный закон от 28.11.2011 № 339-ФЗ)

4. Не признаются налогоплательщиками UEFA (Union of European Football Associations) и дочерние организации UEFA в период по 31 декабря 2022 года включительно, FIFA (Federation Internationale de Football Association) и дочерние организации FIFA, определенные Федеральным законом «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2022 года, Кубка конфедераций FIFA 2022 года, чемпионата Европы по футболу UEFA 2020 года и внесении изменений в отдельные законодательные акты Российской Федерации».

Не признаются налогоплательщиками конфедерации, национальные футбольные ассоциации, производители медиаинформации FIFA, поставщики товаров (работ, услуг) FIFA, коммерческие партнеры UEFA, поставщики товаров (работ, услуг) UEFA и вещатели UEFA, определенные Федеральным законом «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2022 года, Кубка конфедераций FIFA 2022 года, чемпионата Европы по футболу UEFA 2022 года и внесении изменений в отдельные законодательные акты Российской Федерации» и являющиеся иностранными организациями, в отношении доходов, полученных ими от деятельности, связанной с осуществлением мероприятий, предусмотренных указанным Федеральным законом.

(Пункт введен — Федеральный закон от 07.06.2013 № 108-ФЗ) (В редакции Федерального закона от 01.05.2019 № 101-ФЗ)

Итоги

Итак, мы выяснили, что плательщиками налога на прибыль являются организации и не являются индивидуальные предприниматели.

Платить налог на прибыль должны все российские организации, за исключением тех, которые:

- освобождены от его уплаты в связи с применением специальных налоговых режимов;

- используют «сколковское» освобождение.

Также плательщиками являются некоторые иностранные организации, для некоторых из которых тоже есть ряд преференций.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.