Определение постоянных разниц

Постоянные разницы возникают в доходах и расходах (п. 4 ПБУ 18/02):

- формирующих бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемых при определении налоговой базы ни в отчетном, ни в последующих периодах;

- учитываемых в налоговом учете отчетного периода, но не признаваемых для целей бухгалтерского учета доходами и расходами как отчетного, так и последующих периодов;

- определяются за отчетный период;

- формируются по доходам и расходам (счета 90, 91);

- не создают разниц в активах и обязательствах (в балансе постоянных разниц нет!)

Постоянная разница

– величина, объясняющая взаимосвязь между расходом по налогу на прибыль и бухгалтерской прибылью (убытком) (п. 25 ПБУ 18/02).

Доходы, не учитываемые при налогообложении

Ликбез • Упрощенная система налогообложения • Доходы при УСН При определении объекта налогообложения не учитываются: 1) доходы, указанные в статье 251 настоящего Кодекса;

При определении объекта налогообложения не учитываются доходы, указанные в ст.251 НК РФ, вот наиболее часто встречающиеся из них:

- в виде имущества, имущественных прав, которые получены в форме залога или задатка в качестве обеспечения обязательств;

- в виде имущества, имущественных прав или неимущественных прав, имеющих денежную оценку, которые получены в виде вклада в уставный капитал организации;

- в виде имущества, имущественных прав, которые получены в пределах вклада участником общества при выходе из хозяйственного общества, либо при распределении имущества ликвидируемого хозяйственного общества между его участниками;

- в виде имущества (включая денежные средства), поступившего комиссионеру, агенту и (или) иному поверенному в связи с исполнением обязательств по договору комиссии, агентскому договору или другому аналогичному договору, а также в счет возмещения затрат, произведенных комиссионером, агентом и (или) иным поверенным за комитента, принципала и (или) иного доверителя, если такие затраты не подлежат включению в состав расходов комиссионера, агента и (или) иного поверенного в соответствии с условиями заключенных договоров. К указанным доходам не относится комиссионное, агентское или иное аналогичное вознаграждение;

- в виде средств или иного имущества, которые получены по договорам кредита или займа, а также средств или иного имущества, которые получены в счет погашения таких заимствований;

- в виде имущества, полученного российской организацией безвозмездно:

- от организации, если уставный капитал получающей стороны более чем на 50% состоит из вклада передающей организации;

- от организации, если уставный капитал передающей стороны более чем на 50% состоит из вклада получающей организации;

- от физического лица, если уставный капитал получающей стороны более чем на 50% состоит из вклада этого физического лица.

- При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам;

- в виде сумм кредиторской задолженности налогоплательщика по уплате налогов и сборов, пеней и штрафов перед бюджетами разных уровней, по уплате взносов, пеней и штрафов перед бюджетами государственных внебюджетных фондов, списанных и (или) уменьшенных иным образом в соответствии с законодательством Российской Федерации или по решению Правительства Российской Федерации;

- в виде капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором, а также капитальные вложения в предоставленные по договору безвозмездного пользования объекты основных средств в форме неотделимых улучшений, произведенных организацией-ссудополучателем;

- иные доходы, поименованные в ст. 251 НК РФ.

Доходы организации, облагаемые налогом на прибыль организаций по налоговым ставкам 0%, 9% и 15%, согласно п.3 и п.4 ст.284 НК РФ, не включаются в объект налогообложения УСН, а облагаются налогом на прибыль в порядке, установленном гл. 25 НК РФ.

Доходы индивидуального предпринимателя, облагаемые НДФЛ по налоговым ставкам 35% и 9%, предусмотренным п.2, п.4 и п.5 ст.224 НК РФ, не включаются в объект налогообложения УСН, а облагаются налогом на прибыль в порядке, установленном гл.23 НК РФ.

Не нашли ответ? БЕСПЛАТНАЯ консультация!

Все вопросы-ответы по теме Доходы при УСН

- Доходы, учитываемые при налогообложении

- Доходы, не учитываемые при налогообложении

- Поступления, не являющиеся доходами, и поэтому не учитываемые при налогообложении

- Порядок признания доходов при УСН

- Особенности признания доходов при переходе на УСН с общей системы налогообложения

Письма и разъяснения

- Письмо Минфина № 03-11-09/393 от 10.12.2009

Организация применяет УСН с объектом налогообложения «доходы». Учитываются ли при исчислении налога, уплачиваемого в связи с применением УСН, суммы, возвращенные бюджетными организациями или специализированными коммерческими организациями, уплаченные ранее как задаток в качестве обеспечения заяв… - Письмо Минфина № 03-11-04/2/228 от 20.09.2007

Организация, применяющая УСН (объект налогообложения — «доходы»), приобрела монитор, который оказался бракованным. Продавец вернул организации денежные средства в размере стоимости бракованного монитора. Учитываются ли указанные средства в составе доходов для целей налогообложения? - Письмо Минфина № 03-11-04/2/231 от 07.11.2006

Об учете организацией, применяющей УСН, в составе доходов при определении объекта налогообложения денежных средств: ошибочно возвращенных или перечисленных ей контрагентом, ошибочно зачисленных банком на ее расчетный счет, и об отражении этих операций в Книге учета доходов и расходов. - Письмо Минфина № 03-11-06/2/211 от 16.10.2009

Вправе ли организация, применяющая УСН (объект налогообложения — «доходы минус расходы»), учитывать в целях гл. 26.2 НК РФ в составе доходов суммы возврата излишне уплаченных налога на прибыль организаций и НДС, которые уплачивались организацией до перехода на УСН? - Письмо Минфина № 03-11-06/2/192 от 22.12.2010

В соответствии с п. 6 ст. 13 Закона РФ от 07.02.1992 N 2300-1 «О защите прав потребителей» при удовлетворении судом требований потребителя, установленных законом, суд взыскивает с изготовителя (исполнителя, продавца, уполномоченной организации или уполномоченного индивидуального предпринимателя,… - Письмо Минфина № 03-11-11/329 от 22.12.2010

Индивидуальный предприниматель, применяющий УСН с объектом налогообложения «доходы», заключил договор комиссии с ООО-1, где ООО-1 — комитент, а предприниматель — комиссионер. По договору комиссии комитент поручает комиссионеру купить и продать товар от своего имени, но за счет комитента за возна… - Письмо Минфина N 03-11-11/1 от 14.01.2011

Каков порядок определения величины предельного размера доходов, превышение которой влечет утрату права налогоплательщика применять УСН в 2009 г.? - Письмо Минфина N 03-11-11/15 от 27.01.2011

Индивидуальный предприниматель (ИП) применяет УСН. Основным видом деятельности ИП является комиссионная торговля. ИП заключает договоры комиссии как с юридическими лицами и индивидуальными предпринимателями, так и с физлицами. В соответствии с договорами комиссии в обязанности комиссионера (ИП) … - Письмо Минфина N 03-11-11/16 от 27.01.2011

Индивидуальный предприниматель (ИП) применяет УСН с объектом налогообложения «доходы» и планирует систематически заниматься выдачей краткосрочных (на срок не более одного года) процентных займов гражданам (физлицам) наличными деньгами. В качестве обеспечения возврата выданных займов ИП планирует… - Письмо Минфина N 03-11-06/2/04 от 19.01.2011

Некоммерческое образовательное частное учреждение, применяющее УСН с объектом «доходы, уменьшенные на величину расходов», осуществляет образовательную деятельность в соответствии с государственными образовательными стандартами согласно полученной лицензии, за что взимает плату с обучающихся. Вес… - Письмо Минфина N 03-11-06/2/107 от 08.07.2011

ООО применяет УСН с объектом налогообложения «доходы минус расходы». До 2011 г. ООО занималось обслуживанием общего имущества многоквартирных домов по договору с другой управляющей организацией. С января 2011 г. ООО приступило к управлению многоквартирными домами в качестве управляющей организац… - Письмо Минфина N 03-11-11/185 от 15.07.2011

Учитываются ли при исчислении налоговой базы ТСЖ, применяющим УСН, денежные средства (платежи), полученные от своих членов и собственников жилья, не являющихся членами товарищества, на оплату коммунальных услуг и на содержание дома? - Письмо Минфина N 03-03-06/4/77 от 13.07.2011

Основными целями благотворительного фонда являются формирование имущества на основе добровольных взносов и использование этого имущества для защиты прав ребенка, укрепления авторитета и роли семьи, упрочения социального статуса детства в обществе, содействия защите материнства, детства и отцовст… - Письмо Минфина N 03-11-06/3/89 от 29.07.2011

ООО, применяющее УСН с объектом налогообложения «доходы», производит органическое удобрение на основе куриного помета. В целях продвижения собственной продукции на рынке сбыта ООО периодически выезжает в другие регионы России на выставки.Так, с 12 по 14 февраля 2010 г. ООО участвовало в выс…

Консультации

- Налогообложение возмещения расходов агента при УСН

Организацией, применяющей УСН, заключен агентский договор, в соответствии с которым агент заключает договора с третьими лицами, где они выступают от своего имени, но за счет принципала. Принципал в… - Является ли кредит доходом при УСН

Кредит, полученный предприятием, применяющим УСН, на расчетный счет, признается «Доходом» предприятия или нет? - Если клиентам нужен НДС

все мои покупатели платят НДС ,я перешел на УСНО с 01.01.2011г.(доходы уменьшенные на величину расходов) , я плачу НДС в бюджет при продаже ,теперь получается что заплатив НДС я не получаю прибыль … - Вычеты при УСН

Я предприниматель,плачу налог по упрощенке,являюсь опекуном девочки 2004г.р. Имею ли я право получать какие — то вычеты с налога - Доходы при УСН

Здравствуйте. Прочла кучу информации, но так и не нашла однозначного ответа на свой вопрос. Подскажите, пожалуйста, если юридическое лицо, находящееся на УСН (доходы) получило от физического лица з… - Движение по счету при УСН

Здравствуйте! Наша организация применяет УСН «Доходы- расходы». Сторонняя организация в 2010 году перегоняла деньги на наш счет для оплаты своих нужд. В своем п/п мы указывали, что произв… - УСН доходы

Здравствуйте. У нас турагентство, в этом году мы перешли на УСН Доходы. как платить налог с комиссии туроператоров понятно, а вот если мы оказали транспортные/туристические услуги (экскурсия) по до… - Доходы УСН — на дату получения

ИП на УСНО доходы минус расходы, деньги от реализации поступили на расч. счет 22.12.2011г., но не сняты и не использованы, облагаются ли они как доход 15 %. С уважением Татьяна - Расчет в натуральной форме — двойное налогообложение

Помогите, пожалуйста, решить проблему. ИП выполняет монтажные работы (работает на УСН). По условиям договора подряда Заказчик часть суммы выплачивает деньгами, часть — передачей в собственность ква… - Внереализационные доходы при УСН

Здравствуйте.Предприятие на УСН доходы минус расходы.При оплате услуг связи использовался как безналичный расчет, так и оплата через терминалы услуг связи.Ни одного чека из терминала нет, следовате… - Сдача в аренду склада оптовой торговли — УСН

ООО на УСН (доходы). Сдаем в аренду собственное нежилое недвижимое имущество (под складские помещения для ведения только ОПТОВОЙ торговли). Обязаны ли мы быть плательщиками ЕНВД или можем спокойно … - Займ не является ни доходом ни расходом

беспроцентный займ при усн входит в расход и доход? - Доходы при УСН

в банковской квитанции источник поступления указан «возврат подотчетных сумм» и «договор займа беспроцентный»,это является доходом?подлежит ли налогообложению?Записывается ли эт… - Доходы УСН

Доброго времени суток! Я являюсь ИП на УСН (доход — 6%) Собираюсь открыть расчетный счет в банке. Меня интересует как будут облагаться налогами денежные средства на расчетном счету? Я так понимаю, … - Совмещение режимов

Здравствуйте.У меня магазинчик авто запчастей (ЕНВД)собираюсь продавать автомасла (УСН)как платить налоги раздельно?или можно все перевести на УСН когда начну продавать масла ? - Передача материалов в счет погашения займа

Внереализацинные доходы? ООО на УСН 15% получила краткосрочный беспроцентный займ от ед. учредителя на покупку материалов. Материалы не реализованы. Возможно ли ими погасить задолженность перед з… - Задаток это не аванс

Можно ли при применении УСН (дох-расх),авансы от заказчика,полученные в виде задатка, на приобретение оборудования не учитывать в доходах в 2011г. (орг-ция занимается установками систем «Умный… - Доходы УСН при расчетах с участием банка

ИП находится на налогообложении: УСНО доходы и ЕНВД. Продает товары физлицам в кредит через банк. Банк после получения информации по кредитам перечисляет на расчетный счет денежные средства, но не … - Внереализационные доходы при совмещении режимов

Организация совмещает два спецрежима-УСН (Доходы)-сдача в аренду помещений и ЕНВД-грузоперевозки. 1.Списываем просроченную кредиторскую задолженность. Она относится к ЕНВД-100%. Является ли это до… - Строительство нового жилья не подпадает под ЕНВД

Наша компания — ООО — УСН (доходы минус расходы), основной вид деятельности 45-21 (производство общестроительных работ). есть Заказчик — физическое лицо (не ИП) — объект строительства — дом, 2эт. В… - Доходы УСН 6%

УСН 6%.За оказанные услуги заказчик рассчитался зерном в августе,мы его перепродали в ноябре и оплату получили в январе.Когда следовало уплатить налог? - Налоги при получении займа не возникают

Здравствуйте подскажите ИП находится на режиме налого обложения доходы — расходы получило беспроцентный займ должно ли мы платить налоги с этого займа - Полученный займ не является доходом в цклях налогообложения

Добрый день! Должен, ли учитываться полученный беспроцентный займ в книге доходов и расходов? УСНО ДОХОДЫ. - ЕНВД или УСН

ИП. УСН 6%.Плачу ЕНВД. Розничная торговля комп. оргтехн.Так же бывает продажа по безналу по договорам розн.торговли. Вопрос. Правомерно ли требование ФНС на оплату 6% УСН(безнал) к налогу на ЕНВД. - УСН

Получается я должен буду платить в месяц в пенсион.фонд-1400руб,плюс арендная плата. А УСН сколько будет от 20 квадратных метров площади?Это при продаже автомасел и фильтров имеется в виду.Спасибо … - Доходы УСН

Здравствуйте, наша организация (ЗАО) находится на УСН «Доходы». Мы продали ангар и землю, на вырученные деньги купили себе офис. Является ли это доходом?

Отражение постоянных разниц в учете

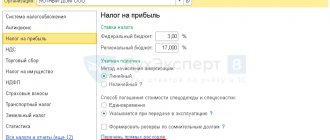

В зависимости от выбранного способа определения текущего налога на прибыль (ТНП):

- на основе данных БУ – проводка для формирования: ПНР – Дт 99.02.3 Кт 68.04.2

- ПНД – Дт 68.04.2 Кт 99.02.3

.

Выбранный способ следует закрепить в учетной политике (п. 22 ПБУ 18/02).

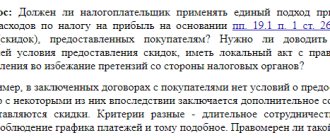

Организация заказала к празднованию Нового года услуги по оформлению офиса и услуги аниматора для корпоративного праздника у ООО «МАЛЕНЬКИЕ РАДОСТИ».

25 декабря подписан акт выполненных работ. Общая стоимость затрат на мероприятие составила 20 000 руб. (без НДС).

В целях налога на прибыль затраты не принимаются.

В январе был признан ПНР в сумме 2 000 руб.

Документ Поступление (акт, накладная) вид операции Услуги (акт): Покупки – Поступление (акты, накладные).

Расчет ПНР за декабрь:

- ПР = 20 000 руб.

ПНР = 20 000 х 20% = 4 000 руб.

Операции – Закрытие месяца – Расчет отложенного налога по ПБУ 18 – Расход по налогу на прибыль.

В пояснениях к бухгалтерской (финансовой отчетности) указывается (пп. б п. 25 ПБУ 18/02):

- условный расход (доход) по налогу на прибыль – сумма;

- ПНР (ПНД) – сумма;

- применяемые налоговые ставки.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно