Ставки транспортного налога в Кировской области

На год

| Наименование объекта налогообложения | Ставка (руб.) на 2022 год |

| Автомобили легковые | |

| до 45 л.с. (до 33,1 кВт) включительно | 15 |

| свыше 45 л.с. до 85 л.с. (свыше 33,1 кВт до 62,5 кВт) включительно | 18 |

| свыше 85 л.с. до 110 л.с. (свыше 62,5 кВт до 80,91 кВт) включительно | 20 |

| свыше 110 л.с. до 150 л.с. (свыше 80,91 кВт до 110,33 кВт) включительно | 30 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л.с. (свыше 183,9 кВт) | 150 |

| Мотоциклы и мотороллеры | |

| до 20 л.с. (до 14,7 кВт) включительно | 6 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 12 |

| свыше 35 л.с. до 45 л.с. (свыше 25,74 кВт до 33,1 кВт) включительно | 15 |

| свыше 45 л.с. до 100 л.с. (свыше 33,1 кВт до 73,55 кВт) включительно | 30 |

| свыше 100 л.с. (свыше 73,55 кВт) | 50 |

| Автобусы | |

| до 200 л.с. (до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. (свыше 147,1 кВт) | 100 |

| Грузовые автомобили | |

| до 100 л.с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 40 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 65 |

| свыше 250 л.с. (свыше 183,9 кВт) | 85 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу | 25 |

| Снегоходы, мотосани | |

| до 50 л.с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства | |

| до 100 л.с. (до 73,55 кВт) включительно | 50 |

| свыше 100 л.с. (свыше 73,55 кВт) | 100 |

| Яхты и другие парусно-моторные суда | |

| до 100 л.с. (до 73,55 кВт) включительно | 100 |

| свыше 100 л.с. (свыше 73,55 кВт) | 200 |

| Гидроциклы | |

| до 100 л.с. (до 73,55 кВт) включительно | 125 |

| свыше 100 л.с. (свыше 73,55 кВт) | 250 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 100 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 125 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 100 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 1000 |

ФАЙЛЫ

Примечание к таблице: приведены значения в Кировской области на 2016, 2022, 2022, 2022, 2022, 2022, 2022 года. Для выбора ставок по конкретному году воспользуйтесь селектором. Данные ставки применяются в городах: Киров, Кирово-Чепецк, Слободской, Вятские Поляны, Котельнич, Омутнинск, Яранск, Советск, Сосновка и других населенных пунктах Кировской области.

Более 330 тысяч граждан и юридических лиц в Кировской области платят транспортный налог. Порядок расчетов по нему регламентирован законом № 114-ЗО от 28.11.2002 г.

Калькулятор для расчета транспортного налога

Используя калькулятор, представленный ниже, владельцы транспортных средств, которые зарегистрированы в Кировской области, могут рассчитать налог, обязательный к уплате.

Данные для расчета налогового платежа на транспортное средство

Какие сведения необходимо знать, чтобы правильно рассчитать размер налогового платежа:

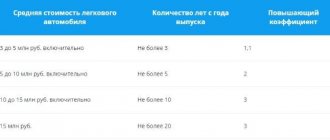

- Дата выпуска и стоимость транспортного средства – в случае, если его рыночная стоимость выше 3 миллионов рублей, в расчет конечного размера налога будет включен повышающий коэффициент, опирающийся на данные параметры.

- Время приобретения транспорта – если автомобиль или другая техника были приобретены год или более длительное время назад, то в таком случае налог платится в полном объеме. Если же срок владения составляет несколько месяцев – платеж вносится в размере, прямо пропорциональном данному сроку.

- Мощность находящегося в транспортном средстве двигателя является налоговой базой будущего платежа и одним из основных множителей. Обычно такой показатель измеряется в лошадиных силах, в случаях, если двигатель электрический, киловатты переводятся в лошадиные силы. Если транспортное средство двигателем не обладает или является буксируемым, показатель рассчитывается исходя из технических характеристик объекта – грузоподъемности, например.

- Ставка транспортного налога, которая утверждается местными органами власти. Следует следить за обновлением данных показателей, так как они могут меняться время от времени. На данный момент:

- На легковые автомобили ставка варьируется от 18 до 120 рублей.

- На мотороллеры и мотоциклы – от 6 до 25 рублей.

- На автобусы – 50-100 рублей.

- Грузовые авто – 25-85 рублей.

- Мотосани и снегоходы – 25-50 рублей.

- Катера и моторные лодки – 50-100 рублей.

- Яхты и парусные судна – 100-200 рублей.

- Иные водные и воздушные судна – от 100-1000 рублей.

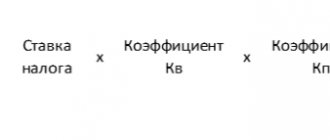

Рассчитать размер налога можно с помощью нашего калькулятора или самостоятельно по формуле: ставка * база. Если стоимость транспортного средства выше 3 миллионов, а срок владения меньше года, в формулу для расчета подставляются данные показатели.

Например, на недорогой автомобиль мощностью 150 лошадиных сил, находящийся во владении владельца более года, налог будет начислен в размере 44 * 150 = 6600 рублей. В данном расчете 44 рубля – ставка транспортного налога, действующая в Кировской области в 2020 году.

Начисление и сроки уплаты налога для организаций

Налог для юридических лиц начисляется на зарегистрированные должным образом транспортные средства, отнесенные НК РФ к объектам налогообложения. Если в собственности ЮЛ таковые имеются, необходимо по итогам каждого квартала вносить авансовый платеж, рассчитанный как 25% от общей предполагаемой суммы. На перечисление средств дается 15 дней по окончании отчетного периода, равного кварталу.

По итогам года, не позднее 1 марта, перечисляется оставшаяся сумма.

Срок уплаты транспортного налога для юрлиц в 2022 году:

- за 2022 год — не позднее 15 календарных дней со дня подачи налоговой декларации (срок подачи налоговой декларации — не позднее 1 марта 2022 года)

- за 1 квартал 2022 года — не позднее 2 мая 2022 года

- за 2 квартал 2022 года (6 месяцев) — не позднее 1 августа 2022 года

- за 3 квартал 2022 года (9 месяцев) — не позднее 31 октября 2022 года

- за 4 квартал и весь 2022 год — не позднее 15 календарных дней со дня подачи налоговой декларации (срок подачи налоговой декларации — не позднее 1 марта 2023 года)

Сроки уплаты дорожного налога

| Номер документа | Дата документа | Срок уплаты для физ. лиц | Срок уплаты для юр. лиц |

| 114-ЗО | 28.11.2002 | не позднее 02.12.2022 | Налог, исчисленный по итогам налогового периода — не позднее 18.02.2022; налогоплательщики, исчислившие сумму налога за прошедший налоговый период в размере 5 тысяч рублей и более, по итогам каждого отчетного периода уплачивают авансовые платежи по налогу не позднее 15 мая 2022, 15 августа 2022, 15 ноября 2022 года |

Правила и сроки оплаты налога для физических лиц

Для граждан расчет производят сотрудники подразделения ФНС, в которой ФЛ состоит на учете. В расчете учитывают период владения (количество месяцев в течение года), ставку и налоговую базу (чаще всего — мощность двигателя в л.с.).

Данная информация поступает плательщикам в виде уведомления, рассылаемого по адресам проживания после окончания налогового года. Срок оплаты — 1 декабря. В случае задержки на всю сумму долга начисляются пени.

Срок уплаты транспортного налога для физлиц в 2022 году:

- за 2022 год — не позднее 1 декабря 2022 года

- за 2022 год — не позднее 1 декабря 2023 года

Примите во внимание: в соответствии с п.7 ст. 6.1. НК РФ если последний день срока приходится на выходной, то днём окончания срока считается ближайший следующий за ним рабочий день.

Льготы для многодетных семей

Льгота на транспортный налог в размере 50%

предоставляется одному из родителей (усыновителей) многодетной семьи, имеющей на конец налогового периода в своём составе трёх и более детей в возрасте до 18 лет и среднедушевой доход ниже величины прожиточного минимума на душу населения, установленной в Кировской области (11 171 ₽

(2022 год)), не пользующийся льготами по другим основаниям,

на одно транспортное средство

:

- легковой или грузовой автомобиль с мощностью двигателя до 150 л.с. (до 110,33 кВт) включительно;

- или автобус с мощностью двигателя до 200 л.с. (до 147,1 кВт) включительно;

- или мотоцикл (мотороллер) с мощностью двигателя до 45 л.с. (до 33,1 кВт) включительно.

Льготы для физических лиц

Претендовать на освобождение от необходимости оплачивать налог, либо на снижение применяемой ставки, имеют право граждане, относящиеся к категориям:

- Герои Труда, СССР, РФ, кавалеры ордена Славы (3 степеней);

- граждане с подтвержденной инвалидностью 1, 2, 3 групп;

- ФЛ, использующие тракторы и комбайны для ведения сельского хозяйства;

- инвалиды боевых действий;

- граждане, достигшие пенсионного возраста;

- родители (или усыновители) в многодетных семьях;

- опекуны детей-инвалидов;

- ветераны.

ФАЙЛЫОткрыть таблицу льгот по транспортному налогу в Кировской области

Налоговые ставки и льготы

Условие

Доля доходов от реализации сельскохозяйственной продукции определяется по результатам работы за прошедший налоговый период: если за прошедший налоговый период доля доходов составила 70 и более процентов, то в текущем налоговом периоде налог не уплачивается, но если по результатам работы за текущий налоговый период эта доля будет менее 70 процентов, уплата налога за текущий налоговый период производится в десятидневный срок со дня, установленного для представления бухгалтерского отчета и баланса за год; в случае, если в течение прошедшего налогового периода налог уплачивался, но по результатам работы за этот налоговый период доля доходов составила 70 и более процентов, налогоплательщику по его заявлению производится возврат уплаченных сумм налога или их зачет в счет будущих платежей в установленном порядке; если за прошедший налоговый период доля доходов составила менее 70 процентов, то в текущем налоговом периоде уплата налога производится в общеустановленном порядке. Для сельскохозяйственных товаропроизводителей, осуществляющих торговую деятельность, в общем доходе учитывается разница между продажной и покупной стоимостью товаров.

Основание

для организаций и крестьянских (фермерских) хозяйств, зарегистрированных как юридические лица, являются данные годовой отчетности о финансово-экономическом состоянии товаропроизводителей агропромышленного комплекса по форме, утверждаемой Министерством сельского хозяйства Российской Федерации.

Согласно

ст.5 п.1 пп.6

Физлица

Юрлица

ИП

Льготы для других категорий граждан

От уплаты налога освобождаются

- Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда и полные кавалеры ордена Славы, инвалиды I группы — на один легковой автомобиль с мощностью двигателя до 150 л. с. (до 110,33 кВт) включительно ИЛИ одного мотоцикла/мотороллера с мощностью двигателя до 45 л. с. (до 33,1 кВт) включительно

; - физические лица в отношении тракторов и самоходных комбайнов всех марок

, ведущие личное подсобное хозяйство, отнесенные к таковым в соответствии с Федеральным законом N 112-ФЗ «О личном подсобном хозяйстве» (28.06.2021), на земельных участках, предоставленных в аренду; - организации в отношении транспортных средств, оборудованных для использования природного газа в качестве моторного топлива

; - организации, основной вид экономической деятельности которых относится к деятельности почтовой связи общего пользования;

- сельскохозяйственные товаропроизводители в отношении принадлежащего им автотранспорта, относящегося к категории грузовых автотранспортных средств.

Льготу в размере 70% от суммы налога имеют

На один легковой автомобиль с мощностью двигателя до 150 л. с. (до 110,33 кВт) включительно ИЛИ один мотоцикл (мотороллер) с мощностью двигателя до 45 л. с. (до 33,1 кВт) включительно:

- категории граждан, подвергшихся воздействию радиации вследствие чернобыльской катастрофы;

- инвалиды II и III групп;

- инвалиды боевых действий, указанные в подпунктах 2, 3, 6 статьи 4 Федерального закона N 5-ФЗ «О ветеранах» (16.02.2022).

Льготу в размере 50% от суммы налога имеют

- мужчины, достигшие возраста 60 лет, и женщины, достигшие возраста 55 лет, не пользующиеся льготами по другим основаниям, на один легковой автомобиль с мощностью двигателя до 150 л. с. (до 110,33 кВт) включительно ИЛИ один мотоцикл/мотороллер с мощностью двигателя до 45 л. с. (до 33,1 кВт) включительно

; - физические лица в отношении одного катера, моторной лодки или другого водного транспортного средства с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно

; - ветераны, указанные в пункте 1 статьи 3 Федерального закона N 5-ФЗ «О ветеранах» (16.02.2022), а также военнослужащие, лица рядового и начальствующего состава органов внутренних дел, органов и учреждений уголовно-исполнительной системы, уволенные в запас (отставку), принимавшие участие в боевых действиях при исполнении служебных обязанностей в ходе вооруженных конфликтов немеждународного характера, контртеррористических операций, в зонах чрезвычайного положения на территории Российской Федерации и территориях республик бывшего СССР, не вошедших в раздел III Перечня государств, городов, территорий и периодов ведения боевых действий с участием граждан Российской Федерации — приложения к Федеральному закону «О ветеранах», в отношении одного из следующих транспортных средств

:- легкового автомобиля с мощностью двигателя до 150 л. с. (до 110,33 кВт) включительно;

- мотоцикла (мотороллера) с мощностью двигателя до 45 л. с. (до 33,1 кВт) включительно.

- физические лица — один из родителей (усыновителей, опекунов, попечителей), имеющий ребёнка-инвалида (детей-инвалидов) в возрасте до 18 лет, в отношении одного из следующих транспортных средств

:- легкового автомобиля с мощностью двигателя до 150 л. с. (до 110,33 кВт) включительно;

- мотоцикла (мотороллера) с мощностью двигателя до 45 л. с. (до 33,1 кВт) включительно.