Перечень дорогостоящих автомобилей на 2022 год

Каждый год не позднее 1 марта Минпромторг публикует на официальном сайте перечень легковых автомобилей, по которым транспортный налог уплачивают в повышенном размере. В 2022 году в список добавили ещё 87 автомобилей.

В документе перечислены марки, модели (версии), тип и объем двигателя, количество лет с года выпуска. Автомобили сгруппированы по средней стоимости, начиная от 3 млн руб. Стоимость рассчитана по формулам из Порядка, утвержденного Приказом Минпромторга № 316 от 28 февраля 2014 г.

Не имеет значения, сколько на самом деле вы заплатили за автомобиль при покупке. Если вы нашли его в Перечне, для расчёта налога нужно применить повышающий коэффициент — от 1,1 до 3.

Порядок и формула расчёта транспортного налога

Начиная с отчётности за 2022 год декларацию по транспортному налогу отменили. Но у организаций осталась обязанность самостоятельно его рассчитать и уплатить. С 2022 года налоговые инспекции рассылают письма с рассчитанным транспортным налогом. Можно сверить свои расчёты с ИФНС и при необходимости — оспорить сведения налоговиков в течение 10 дней с даты получения сообщения.

Организации должны перечислять авансовые платежи, а по итогам года — подсчитать и доплатить разницу между суммой годового налога и уплаченными по нему авансами. Местные власти в регионах могут отменять авансовые платежи, тогда нужно уплачивать только годовой налог.

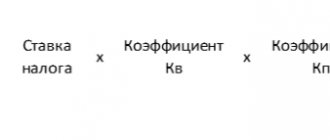

Налог считают отдельно по каждому транспортному средству по следующей формуле.

В неё нужно подставить значения по вашим автомобилям:

- налоговая база — мощность двигателя в лошадиных силах;

- ставка налога — можно посмотреть на сайте ФНС, выбрав транспортный налог, год выпуска автомобиля и свой регион. Ставки могут отличаться, так как у субъектов РФ есть право менять их;

- коэффициент Кв — коэффициент владения транспортным средством. Применяют, когда автомобиль зарегистрировали или сняли с регистрационного учёта в квартале или календарном году, за который рассчитывают налог;

- коэффициент Кп — повышающий коэффициент. Применяют к легковым автомобилям стоимостью от 3 млн руб. из перечня Минпромторга;

- 1/4 — для расчёта авансового (квартального) платежа. Если авансовых платежей в регионе нет, этот коэффициент применять не нужно.

Примеры расчета транспортного налога

Как посчитать транспортный налог на автомобиль в 2022 году для среднестатистической бюджетной модели? Существует две универсальные формулы, которые помогут автовладельцам определить примерный размер налогового обязательства.

Пример расчета для собственников, владеющих авто более 1 года

Для автособственников, которые владеют машиной более года, формула выглядит так:

Сумма налога = (налоговая ставка) x (мощность двигателя).

Например, собственник авто с двигателем мощностью 80л.с., который является хозяином более года заплатит:

200руб.= 2,5руб. (ставка для двигателей этой категории) Х 80

Налоговую ставку необходимо уточнить в налоговом госоргане по месту регистрации ТС, поскольку Налоговым кодексом указаны лишь базовые ставки. Окончательный их размер определяется местной властью.

Пример расчета для собственников, владеющих авто менее 1 года

Для водителей, которые пользуются автосредством менее года, формула немного трансформируется. Сначала узнается размер обязательства за месяц, потом он умножается на количество месяцев, на протяжении которых машина находилась в собственности автовладельца:

Сумма налога =(налоговая ставка) х (мощность двигателя) / 12 месяцев x (количество месяцев фактического владения).

Для автовладельца, которые владеют машиной с двигателем мощностью 80л.с., например, пять месяцев сумма налога будет:

83,33 = 2,5руб. (ставка для двигателей этой категории) х 80 / 12месяцев х 5 месяцев (период фактического владения).

Варианты налоговых ставок Вы можете скачать здесь

Пример расчета для дорогих машин

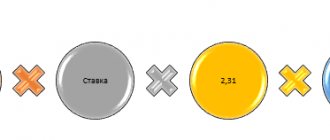

Если с бюджетным транспортом все понятно то, как посчитать транспортный налог владельцам дорогих машин? В данном случае базовая формула остается прежней, но вводится дополнительно повышающий коэффициент. Его размер напрямую зависит от стоимости и возраста ТС. То есть, чем авто дороже и старше, тем показатель больше, а соответственно автовладелец внесет в казну больше налога.

Итак, универсальная формула для дорогих машин:

Налоговая сумма = (мощность двигателя) х (ставку налога) х (коэффициент).

Например, обладатель мощного годовалого внедорожника с объемом двигателя в 306 л.с. заплатит такой налог:

5967 руб. = 15 руб. (ставка налога для таких авто) х 306 х 1,3 (коэффициент для данного авто).

Чтобы посчитать транспортный налог 2022 года автовладельцам шикарных авто, которыми они пользуются менее года, надо немного видоизменить формулу. Для начала узнается среднемесячная сумма, которая в последствие умножается на количество месяцев.

Налоговая сумма = (ставка налога) х (мощность двигателя) х (коэффициент)/12 месяцев х (количество месяцев фактического владения).

Если вышеупомянутое авто пребывает в собственности менее года, например, семь месяцев, то размер налогового обязательства автовладельца составит:

3480,75 руб. = 15 руб. (налоговая ставка для таких авто) х 306 х 1,3 (коэффициент для данного авто) /12 месяцев х 7 месяцев.

Все варианты налогового коэффициента здесь

Как определить повышающий коэффициент по дорогим автомобилям

- Найдите свой автомобиль в перечне Минпромторга по модели (версии), типу и объему двигателя.

- Подсчитайте, сколько лет прошло с выпуска транспортного средства. Возраст автомобиля считают в календарных годах по состоянию на 1 января года, за который нужно уплатить налог. Год выпуска не учитывают. Год, за который уплачивают налог, в расчёт входит. Например, возраст автомобиля 2016 года при расчёте налога за 2022 год — 5 лет.

- Проверьте, указан ли возраст вашего автомобиля в последней колонке перечня. Если нет, транспортный налог нужно рассчитать без повышающего коэффициента.

- Если описание автомобиля совпадает, посмотрите в каком разделе он находится. От стоимостной категории зависит коэффициент, на который нужно увеличить транспортный налог.

Пример расчёта

Организации из Ярославской области с 2022 года принадлежит легковой автомобиль Lexus LX 450D 4.5 Standard:

- год выпуска — 2017;

- объём двигателя — 4461 куб. см.

- максимальная мощность — 272 л. с.

- используемое топливо — дизельное.

При расчёте налога за 2022 год с года выпуска прошло 4 года, то есть не более 5 лет. Лексус попал в Перечень дорогостоящих автомобилей (строка № 347) и находится в разделе со средней стоимостью от 5 до 10 млн руб.

Расчёт транспортного налога.

- В Ярославской области для легковых автомобилей с мощностью двигателя от 250 л. с. установлена налоговая ставка 150 руб. с каждой лошадиной силы.

- Повышающий коэффициент — 2.

- Коэффициента владения в расчёте не будет так как в течение всего налогового периода автомобиль был зарегистрирован за организацией.

- Транспортный налог за 2022 год = 272 л. с. x 150 руб. x 2 = 81 600 руб.

- Авансовый платёж за 1, 2 или 3 квартал 2022 г. = 81 600 руб. : 4 = 20 400 руб.

Налоговая база и ставки

Чтобы рассчитать транспортный налог, надо знать, от чего “плясать”, т. е. налоговую базу. Здесь возможны варианты:

- Самый распространенный – мощность двигателя в лошадиных силах для всех ТС, имеющих такой двигатель.

- Для воздушных судов с реактивными двигателями – тяга двигателя в килограммах силы.

- Для буксиров – валовая вместимость в регистровых тоннах.

- Для всех остальных – единица транспорта.

На федеральном уровне есть общие ставки, регионы могут их увеличить или уменьшить, но не более, чем в 10 раз. Например, в Налоговом кодексе ставка для авто с мощностью двигателя до 100 л. с. – 2,5 руб. Москва установила в размере 12 руб., а Ярославская область – 15,8 руб.

Могут быть установлены и дифференцированные ставки, которые зависят от года выпуска машины и класса экологичности.

Как считать транспортный налог за неполный месяц

В этом случае для расчёта транспортного налога нужно применить коэффициент владения, который рассчитывается как частное от деления количества полных месяцев, в течение которых транспортное средство было зарегистрировано на плательщика, на 12 месяцев. Полученное значение Кв округляют до четырех знаков после запятой.

При расчёте коэффициента владения месяц регистрации или снятия с неё принимают за полный месяц, если автомобиль:

- зарегистрирован до 15-го числа включительно;

- снят с регистрации после 15-го числа.

Предположим, автомобиль продали и сняли с регистрации 12 марта 2021 года. Месяц снятия с учёта не учитывают, так как это произошло до 15-го числа.

Кв = 2 : 12 = 0,1667.

Транспортный налог за 2022 год = 272 л. с. x 150 руб. x 2 х 0,1667 = 13 603 руб.

Транспортный налог на новый автомобиль

Вопрос: Организация приобрела в феврале 2021 года новый легковой автомобиль разрешенной максимальной массой 2,5 т и зарегистрировала его за собой в ГАИ. Как рассчитать транспортный налог за 2022 год и авансовые платежи в отношении данного автомобиля, если организация не будет продавать его до конца 2022 года и других транспортных средств, облагаемых налогом, у нее нет?

Ответ: Автомобиль участвует в расчете авансовых платежей за II и III кварталы. Сумма исчисленного налога за 2021 год определяется за период владения автомобилем, то есть за 10 месяцев. Для расчета суммы налога к уплате следует сумму исчисленного налога уменьшить на сумму исчисленных и уплаченных авансовых платежей.

Обоснование: Организация, приобретая транспортное средство и регистрируя его за собой в ГАИ МВД, становится плательщиком транспортного налога <*>. В отношении отдельных транспортных средств транспортный налог уплачивать не нужно. Например, к ним относятся электромобили — транспортные средства категории M1, M1G, приводимые в движение исключительно электродвигателем, классифицируемые кодом ТН ВЭД ЕАЭС 8703 80 000 2.

Налоговым периодом транспортного налога является календарный год. Годовая сумма налога по каждому автомобилю рассчитывается исходя из ставки за год, установленной для организаций в п. 1 приложения 27 к НК <*>.

Для плательщиков-организаций предусмотрена обязанность уплачивать авансовые платежи за I, II и III кварталы календарного года. Авансовые платежи исчисляются и уплачиваются исходя из наличия транспортных средств на 1 января, 1 апреля и 1 июля соответственно. Сумма авансового платежа составляет 1/4 суммы налога, рассчитанной исходя из годовой ставки налога <*>.

Для легкового автомобиля разрешенной максимальной массой 2,5 т годовая ставка налога составляет 255,00 руб.

Приобретенный и зарегистрированный в феврале 2022 года легковой автомобиль участвует в расчете авансового платежа за II и III кварталы. Сумма авансового платежа за каждый квартал составит 63,75 руб. (1/4 х 255,00 руб.), за оба квартала 127,50 руб. (63,75 руб. х 2). Авансовые платежи за II и III кварталы организации надо будет перечислить в бюджет не позднее 22 июня и 22 сентября соответственно <*>.

Порядок расчета суммы налога закреплен в ст. 307-7 НК, налоговой декларации (расчете) по транспортному налогу c организаций (далее — расчет) <*>. Сначала организация рассчитывает сумму налога (показатель гр. 10 расчета) за период владения транспортным средством в налоговом периоде. В рассматриваемой ситуации организация зарегистрировала за собой автомобиль в феврале 2021 года. Налог будет рассчитываться начиная с 1-го числа месяца, следующего за месяцем, в котором произведена регистрация транспортного средства, то есть с 1 марта 2022 г. <*>. Период владения автомобилем составит 10 месяцев (с марта по декабрь).

Сумма налога определяется умножением годовой ставки налога на коэффициент по периоду владения транспортным средством. Коэффициент определяется делением количества месяцев владения на 12 (показатели гр. 6, 9, 10 расчета). Он рассчитывается с точностью четыре знака после запятой <*>.

Рассчитаем коэффициент и сумму налога за 10 месяцев 2022 года. Коэффициент равен 0,8333 (10 мес. / 12). Сумма налога за 10 месяцев составит: 255,00 руб. х 0,8333 = 212,49 руб.

Затем организация определяет сумму налога к уплате (показатель гр. 14 расчета). Она определяется как разница между суммой налога за период владения (показатель гр. 10 расчета) и суммой льготы по налогу (показатель гр. 13 расчета). Отметим, что организации-плательщики вправе применить льготы в отношении <*>:

— транспортных средств с действующим разрешением на допуск к участию в дорожном движении, за выдачу которого уплачена госпошлина. Эта льгота актуальна в отношении транспортных средств с действующими в 2022 — 2022 гг. разрешениями, за выдачу которых в 2019 — 2022 гг. была уплачена госпошлина <*>. При получении разрешения в 2022 году госпошлина не взимается;

— транспортных средств, снятых с учета до 1 июля 2022 г.

В нашей ситуации у организации нет оснований для применения указанных льгот. Исходя из вышесказанного сумма транспортного налога к уплате в отношении легкового автомобиля составит 212,49 руб.

Далее организации следует рассчитать сумму транспортного налога, подлежащую уплате (показатель гр. 18 расчета). Она определяется как сумма налога к уплате (показатель гр. 14 расчета) минус сумма авансовых платежей за I, II и III кварталы (показатели гр. 15, 16 и 17 расчета). Как отмечалось ранее, приобретенный автомобиль участвует в расчете авансового платежа за II и III кварталы. Сумма авансовых платежей за оба квартала составляет 127,50 руб. (63,75 руб. х 2). Сумма транспортного налога, подлежащего уплате за легковой автомобиль, составит 84,99 руб. (212,49 руб. — 127,50 руб.). Эту сумму организация должна будет уплатить в бюджет по сроку не позднее 22 февраля 2022 г.

Когда и как платить транспортный налог

Транспортный налог и авансовые платежи по нему перечисляют в ИФНС по месту регистрации автомобиля. С 2022 года сроки уплаты стали одинаковы во всех регионах. Организации перечисляют авансовые платежи не позднее последнего числа месяца, следующего за 1, 2 и 3 кварталами. С учётом переносов из-за выходных дней это 30.04.2021, 02.08.2021 и 01.11.2021. Налог за 2022 г. — не позднее 01.03.2022.

Код бюджетной классификации (КБК) для уплаты транспортного налога с организаций — 182 1 0600 110.

Физические лица уплачивают транспортный налог до 1 декабря следующего года.

Как отражать транспортный налог в бухучёте

Начисление транспортного налога отражают по кредиту счёта 68 «Расчёты по налогам и сборам». Для этого к счёту 68 открывают отдельный субсчёт «Расчёты по транспортному налогу».

Счёт по дебету зависит от того, где и как используют автомобиль:

- в основном производстве — Дт 20 «Основное производство»;

- во вспомогательном производстве — Дт 23 «Вспомогательные производства»;

- в общепроизводственных целях — Дт 25 «Общепроизводственные расходы»;

- в управленческих целях — Дт 26 «Общехозяйственные расходы»;

- в торговой деятельности — Дт 44 «Расходы на продажу»;

- не участвует в основной деятельности организации — Дт 91.2 «Прочие расходы».

Например, по автомобилю, который организация сдала в аренду, если это не основной её вид деятельности, нужно сделать проводку:

Дт 91.2 «Прочие расходы» Кт 68 субсчёт «Расчёты по транспортному налогу» — начислен транспортный налог (авансовый платеж по налогу).

Использование льгот по транспортному налогу

Налоговая льгота

– преимущество, предоставляемое государством либо региональным самоуправлением отдельным категориям налогоплательщиков, ставящее их в более выгодное положение в сравнении с остальными.

Виды льгот по транспортному налогу:

- полное освобождение от налога;

- пониженная ставка;

- вычет.

В 2019

льготы по транспортному налогу предоставляют только региональные законы.

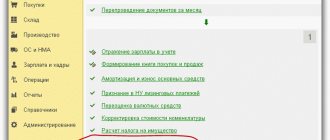

nalog.ru

–Сервисы –

Главное – Налоги и отчеты – Транспортный налог – Регистрация транспортных средств

На Организацию зарегистрирован электромобиль KIA Soul EV, в Московской области. Организация пользуется освобождением от транспортного налога по данному автомобилю. Условия для льготы соблюдены (ст. 26.19 Закона МО от 24.11.2004 N 151/2004-ОЗ).

На Организацию зарегистрирован грузовой автомобиль SCANIA P360, в Екатеринбурге, занятый международными перевозками. Организация имеет право уплатить в размере 40% от суммы исчисленного транспортного налога (пп. 3 п. 2 ст. 4 Закона Свердловской области от 29.11.2002 N 43-ОЗ).