Двойное налогообложение в России

Чтобы избежать двойного налогообложения, российское правительство заключает с правительствами других стран соглашения, которые помогают развитию отношений резидентов этих двух стран при совершении сделок. Такие соглашения об избежании двойного налогообложения помогают освободить бизнес от непомерного налогового бремени, которое может возникать при выплате доходов резидента одной страны резиденту другой страны.

В указанных соглашениях об избежании двойного налогообложения по договоренности на международном уровне некоторые виды сделок освобождаются одной из стран от уплаты налога либо же устанавливаются какие-то льготные условия по уплате данного вида налога с доходов. Ведь налог с этих доходов уже, например, был уплачен в стране, в которой расположен налогоплательщик (налоговый агент), выплачивающий вознаграждение своему зарубежному партнеру.

В России п. 1 ст. 7 Налогового кодекса установлен приоритет международного соглашения перед отечественным налоговым законодательством. Это означает, что если в соответствии с нормами НК установлена ставка налога в 10%, а в международном соглашении — 5%, то налогоплательщик вправе применять установленную международным договором ставку. Однако в этом случае обязательным является соблюдение всех условий, прописанных в международном договоре.

О проводимой РФ налоговой политике читайте в статье «Налоговая политика государства на 2016-2018 годы».

Что представляет собой Соглашение?

Соглашение – это международный договор, заключенный между двумя странами, который разрешает вопросы устранения двойного налогообложения.

Причем Соглашение регулирует порядок налогообложения как граждан, так и компаний. Суть Соглашения – один и тот же доход или объект не должен облагаться налогами дважды: в России и за рубежом. Вместе с тем Соглашение направлено и на уклонение от уплаты налогов.

В Соглашении прописывается порядок налогообложения в отношении различных доходов, срок действия Соглашения, а также порядок его прекращения.

Отметим, что такие Соглашения заключены Россией не со всеми странами. На сегодняшний день Россия подписала Соглашение с 84 странами.

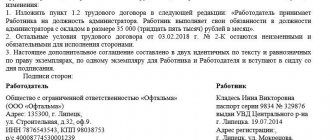

Условия получения налоговых льгот в международных сделках

Среди условий, установленных российским налоговым законодательством для применения льготного налогообложения в соответствии с условиями международных соглашений об избежании двойного налогообложения, основным является подтверждение факта, что контрагент находится за границей. Речь идет о зарубежном партнере российского налогоплательщика, которому последний выплачивает доход. Об этом указывается в подп. 4 п. 2 ст. 310 НК. Также налогоплательщику потребуется доказать, что его партнер является фактическим получателем прибыли, а не посредником.

В п. 1 ст. 312 НК говорится о том, что иностранный партнер обязан предоставить российскому налоговому агенту доказательство того, что он является фактическим выгодополучателем и что он расположен на территории того государства, с которым у России заключен договор об избежании двойного налогообложения.

Если подтверждающие документы составлены на иностранном языке, то потребуется побеспокоиться об их переводе на русский. Также фискальные органы в большинстве случаев требуют, чтобы на документах стоял апостиль. Для того чтобы налоговый агент не удерживал налог с дохода иностранца (или чтобы применил льготный режим налогообложения), необходимо, чтобы все перечисленные выше подтверждающие документы были предоставлены до момента выплаты дохода.

В случае если они будут предоставлены позже, налог с дохода будет удержан в соответствии с нормами российского налогового законодательства. Но впоследствии при предоставлении документов уплаченный налог можно будет вернуть и доплатить доход зарубежному партнеру.

Итак, какие документы должен предоставить иностранный партнер, чтобы избегнуть двойного обложения налогами? В п. 1 ст. 312 НК указан исчерпывающий перечень таких документов:

- заверенное компетентным зарубежным органом (к таким относятся финансовые и фискальные ведомства иностранных государств) подтверждение о постоянном нахождении резидента в данном иностранном государстве (+ перевод на русский);

- документальное подтверждение, что иностранный получатель дохода имеет на него фактическое право.

Однако ни в данном пункте, ни где-нибудь еще в НК нет четкого указания о том, какие требования предъявляются к форме документов. Обычно такие подтверждающие документы именуют как «Сертификаты о налоговом резидентстве».

Ранее требования к форме документов и другие вопросы, которым надлежало уделить внимание относительно особенностей предоставления подтверждающих документов в органы фискальной службы, были собраны в «методичке», составленной ФНС и изложенной в приказе Министерства по налогам и сборам от 28.03.2003 № БГ-3-23/150. Но данные методические рекомендации утратили свое действие на основании приказа ФНС от 19.12.2012 № ММВ-7-3/[email protected]

На данный момент ФНС так и не выпустила новые разъяснения по данному вопросу, поэтому налогоплательщикам стало труднее прорабатывать каждую конкретную ситуацию. Так, сегодня налогоплательщики вынуждены не только изучать все имеющиеся разъяснения финансового и фискального ведомств по интересующему вопросу, но и изучать сложившуюся судебную практику.

Как применять нормы Соглашения физическим лицам?

Физическое лицо – резидент РФ может получать доходы от иностранной компании, например, дивиденды. В этом случае физическое лицо должно самостоятельно отчитаться в российской налоговой инспекции (п.1 ст.229 НК РФ).

Если с иностранным государством – источником выплаты дивидендов заключено Соглашение, то общую сумму НДФЛ можно уменьшить на сумму налога, которая уплачена в иностранном государстве (п.2-п.4 ст.232 НК РФ).

Более подробно о том, как произвести зачет, мы поговорим в следующей статье.

Судебная практика по вопросам избежания двойного налогообложения

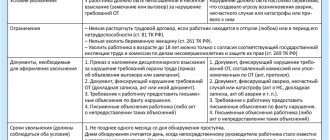

Разберем некоторые ситуации, по которым уже есть сложившаяся судебная практика:

- О том, какой орган считается компетентным при заверении подтверждения постоянного местоположения зарубежной компании.

Определением ВАС от 07.11.2013 № ВАС-15167/13 установлено, что выданные немецкой фискальной службой свидетельства о регистрации иностранной компании в качестве плательщика налога на добавленную стоимость и об освобождении от обложения налогами не являются необходимым подтверждением о постоянном месторасположении компании в Германии. Тем не менее суды, рассматривающие данные документы, ранее сочли эти документы достаточными для освобождения от уплаты налога с дохода в России в соответствии с международным соглашением. Высший суд не установил в данных выводах нарушения.

В определении ВАС от 26.03.2014 № ВАС-716/13 судьи не нашли нарушений в доводах ФАС ДО (постановление от 14.11.2013 № Ф03-5168/13), который сделал выводы, что предоставленные корейскими налогоплательщиками свидетельства о регистрации компаний, подписанные начальниками фискальных служб 2 округов Кореи, являются достоверными подтверждениями о постоянном местонахождении иностранных контрагентов.

Больше информации о том, как компаниям подтверждать свое постоянное местоположение, читайте в нашей статье «Как иностранная компания должна подтвердить свое местопребывание».

- О предоставлении подтверждения до даты получения дохода.

В постановлении ФАС МО от 15.02.2013 № Ф05-15470/12 говорится о том, что удержание налога с дохода иностранного компаньона должно быть произведено налоговым агентом из России, поскольку подтверждающие документы были предоставлены после момента выплаты дохода.

Еще больше информации о судебной практике по данному вопросу вы найдете в нашей статье «ВС РФ вновь не согласился с пенями за несвоевременное подтверждение местонахождения иностранного получателя дохода».

О порядке начисления штрафных санкций ИФНС за несвоевременное предоставление подтверждающих документов читайте в нашей статье «Вправе ли налоговый орган начислить пени налоговому агенту, не удержавшему налог с дохода иностранной организации, если справка о местопребывании иностранной организации была представлена налоговому агенту позже произведенных им выплат доходов иностранной».

И еще один случай о предоставлении документов позже срока выплаты доходов источником рассмотрен в нашей статье «Если налоговый агент получил подтверждение резидентства контрагента после выплаты ему дохода, начисление пеней неправомерно».

- О ежегодном предоставлении подтверждений.

В постановлении ФАС МО от 17.01.2014 № Ф-05-16745/13 указывается на то, что если в подтверждающем документе не указан срок действия на иные налоговые периоды, то он не может быть принят как обоснование в другие налоговые периоды. В то же время в письме Минфина от 14.04.2014 № 03-08-Р3-016905 указывается, что в ст. 312 НК нет положений об ограничении срока действия предоставленных подтверждений.

- О проставлении апостиля.

В своих решениях суды придерживаются позиции, избранной Президиумом ВАС и изложенной им в постановлении от 28.06.2005 № 990/05 (в то время еще действовали методические рекомендации) об обязательном проставлении апостиля. Решение было продиктовано требованием о соответствии Конвенции от 1961 г. В недавних решениях арбитражных судов также говорится о том, что наличие апостиля является обязательным (постановление ФАС МО от 15.02.2013 № Ф05-15470/12).

Налогообложение на прибыль от сдачи недвижимости в аренду

Если резидент РФ имеет прибыль от сдачи объекта в аренду, который находится, например, в Германии, то весь оплаченный там налог вычитается из суммы сбора в РФ. Подоходный налог для резидентов России — 13 %. Если размер выплаченного налога в ФРГ меньше того, что рассчитали в РФ, то необходимо доплатить разницу.

Если человек сдает в аренду объект за границей и получает с этого доход, он обязан этот факт задекларировать в РФ. Представляется декларация в виде 3-НДФЛ. Дополнительно потребуется один из документов:

- Подтверждение размера прибыли и оплаченного налога. В нем указываются тип и размер дохода, год его получения, сумма начисленного сбора и дата его оплаты.

- Нотариально заверенная налоговая декларация на русском языке, которую подали в другой стране. Дополнительно потребуется ксерокопия платежки, свидетельствующей об оплате сбора.

Еще больше информации о налогах узнайте из видео, представленном ниже.

Оплаченный за границей налог засчитывается при представлении декларации. Сообщить о прибыли в налоговую службу и получить зачет налога разрешено на протяжении трех лет с момента получения дохода.

Примеры:

- Гражданин РФ имеет в Германии недвижимость и получает прибыль со сдачи ее в аренду. Налоговая ставка от аренды в Германии составляет 23,4 %, в России — 13 %. Оплачивая сбор в ФРГ, где была получена прибыль, резиденту не придется что-то платить в России, так как подоходный налог в стране ниже.

- Вычеты, предоставленные резиденту за рубежом, не учитываются при начислении налогового сбора в России. Например, у россиянина есть коттедж во Франции, от сдачи в аренду которого его годовой доход составляет 18 000 €. По местному закону собственник может потребовать половину налогооблагаемой суммы в счет содержания своей недвижимости. Следовательно, налогом будут облагаться не 18 тысяч, а — девять. Налоговая ставка нерезидентов составляет 20 %, а значит, 1800 € нужно будет отдать в счет налога.

Система вычетов не работает на территории РФ. Таким образом, резиденту следовало бы платить налоговый сбор с 18 000 €, а это 2340 € в год (13 %). Но благодаря подписанному договору об устранении двойных налогов между странами налогоплательщик доплатит всего лишь 540 €.

График распределения налогов (%)

Внимание! Если налоговый сбор выплачивается в РФ по упрощенной системе, то зачет его в другой стране невозможен.

Договоры об избежании двойного налогообложения

Многим странам необходимо заключение такого международного соглашения, которое бы избавляло осуществляющих межгосударственные финансовые транзакции плательщиков налогов от двойного налогообложения. В таких соглашениях обычно определяются условия распределения порядка налогообложения различных доходов между государствами.

Также в указанных соглашениях определяется и процедура обложения налогом на доход у источника его выплаты. Обычно доход полностью освобождается обложением налогами у источника выплаты, хотя возможны и варианты его снижения.

Каждое из подписанных Россией международных соглашений об избежании двойного налогообложения (всего их по состоянию на 2017 год 83 единицы) имеет свое уникальное содержание. Но в последнее время во всем мире намечается тенденция по унификации таких соглашений. Предполагается унификация текстов соглашения в соответствии с изложенными в Модельной конвенции, разработанной Организацией экономсотрудничества и развития, постулатами.

Налог на прибыль с продажи недвижимости

Российский закон не разграничивает правила на продажу недвижимости внутри страны и за ее пределами. Не платить налог в России и не представлять декларацию можно только в случаях, если:

- Объект был приобретен ранее 1 января 2016 года и до продажи он находился в собственности более трех лет.

- Недвижимость приобретена после 1 января 2016 года и до момента продажи в собственности — пять и более лет. В случаях наследства, дарения, пожизненного содержания с иждивением срок собственности составляет три года и более.

Налог не платят, если недвижимость не использовалась в качестве источника получения прибыли.

Если собственник объекта не подходит под вышеперечисленные требования, он обязан представить налоговую декларацию в виде 3-НДФЛ до 30 апреля следующего года после продажи объекта. А до 15 июля оплатить налоговый сбор.

Больше информации об уплате налога при продажи квартиры Вы узнаете из видео, представленном ниже.

Налоги на прибыль от аренды и продажи могут засчитываться в РФ, согласно договору об устранении двойных налогов. Ставка для резидентов — 13 %.

Пример. Резидент России приобрел апартаменты в Испании за 400 тысяч евро, а в 2022 году продал — за 450 тысяч. Заработанные 50 000 € будут облагаться налогом (24 % в Испании, или 12 000 €). Период между приобретением и продажей объекта — более трех лет, значит, достаточно оплатить налог только в Испании.

Международные соглашения об избежании двойного налогообложения (Кипр и другие страны)

Международное соглашение об избежании двойного налогообложения (далее в таблице — СДН) подписывается Правительством России с правительством другого иностранного государства. При этом дата заключения двустороннего международного договора обычно не совпадает с датой вступления в действие, а также датой применения в одной и в другой стране.

Чтобы разобраться во всех этих важных нюансах, предлагаем ознакомиться с перечнем всех заключенных российским правительством двухсторонних соглашений, направленных на устранение двойного обложения налогами доходов в двух сотрудничающих странах.

| № п/п | Иностранное государство — партнер по СДН | Вид документа | Дата подписания СДН | Дата вступления СДН в законную силу | Дата начала применения СДН в России | Дата начала применения СДН в стране-партнере | ||

| 1 | Австрийская Республика | Конвенция | 13.04.2000 | 30.12.2002 | 01.01.2003 | 01.01.2003 | ||

| 2 | Королевство Бельгия | Конвенция | 16.06.1995 | 26.01.2000 | 01.01.2001 | 01.01.2001 | ||

| 3 | Республика Болгария | Соглашение | 08.06.1993 | 24.04.1995 | 01.01.1996 | 01.01.1996 | ||

| 4 | Венгерская Республика | Конвенция | 01.04.1994 | 03.11.1997 | 01.01.1998 | 01.01.1998 | ||

| 5 | Соединенное Королевство Великобритании и Северной Ирландии | Конвенция | 15.02.1994 | 18.04.1997 | 01.01.1998 | 01–06.04.1998 | ||

| 6 | Греческая Республика | Конвенция | 26.06.2000 | 20.12.2007 | 01.01.2008 | 01.01.2008 | ||

| 7 | Республика Германия | Конвенция | 29.05.1996 (в ред. от 15.10.2007) | 30.12.1996 | 01.01.1997 | 01.01.1997 | ||

| 8 | Королевство Дания | Конвенция | 08.02.1996 | 27.04.1997 | 01.01.1998 | 01.01.1998 | ||

| 9 | Итальянская Республика | Конвенция | 09.04.1996 | 30.11.1998 | 01.01.1999 | 01.01.1999 | ||

| 10 | Ирландия | Соглашение | 29.04.1994 | 07.07.1995 | 01.01.1996 | 01–06.04.1996 | ||

| 11 | Королевство Испания | Конвенция | 16.12.1998 | 13.06.2000 | 01.01.2001 | 01.01.2001 | ||

| 12 | Республика Кипр | Соглашение | 05.12.1998 (в ред. от 07.10.2010) | 17.08.1999 | 01.01.2000 | 01.01.2000 | ||

| 13 | Великое Герцогство Люксембург | Соглашение | 28.06.1993 (в ред.от 21.11.2011) | 07.05.1997 | 01.01.1998 | 01.01.1998 | ||

| 14 | Мальта | Конвенция | 24.04.2013 | 22.05.2014 | 01.01.2015 | 01.01.2015 | ||

| 15 | Королевство Нидерланды | Соглашение | 16.12.1996 | 27.08.1998 | 01.01.1999 | 01.01.1999 | ||

| 16 | Португальская Республика | Конвенция | 29.05.2000 | 11.12.2002 | 01.01.2003 | 01.01.2003 | ||

| 17 | Республика Польша | Соглашение | 22.05.1992 | 22.02.1993 | 01.01.1994 | 01.01.1994 | ||

| 18 | Румыния | Конвенция | 27.09.1993 | 11.08.1995 | 01.01.1996 | 01.01.1996 | ||

| 19 | Республика Словения | Конвенция | 29.09.1995 | 20.04.1997 | 01.01.1998 | 01.01.1998 | ||

| 20 | Словацкая Республика | Соглашение | 24.06.1994 | 01.05.1997 | 01.01.1998 | 01.01.1998 | ||

| 21 | Французская Республика | Конвенция | 26.11.1996 | 09.02.1999 | 01.01.2000 | 01.01.2000 | ||

| 22 | Финляндская Республика | Соглашение | 04.05.1996 (в ред.от 14.04.2000) | 14.12.2002 | 01.01.2003 | 01.01.2003 | ||

| 23 | Республика Хорватия | Соглашение | 02.10.1995 | 19.04.1997 | 01.01.1998 | 01.01.1998 | ||

| 24 | Чешская Республика | Конвенция | 17.11.1995 (в ред.от 27.04.2007) | 18.07.1997 | 01.01.1998 | 01.01.1998 | ||

| 25 | Королевство Швеция | Конвенция | 15.06.1993 | 03.08.1995 | 01.01.1996 | 01.01.1996 | ||

| 26 | Латвийская Республика | Соглашение | 20.12.2010 | 06.112012 | 01.01.2013 | 01.01.2013 | ||

| 27 | Литовская Республика | Соглашение | 29.06.1999 | 05.05.2005 | 01.01.2006 | 01.01.2006 | ||

| 28 | Королевство Норвегия | Конвенция | 26.03.1996 | 20.12.2002 | 01.01.2003 | 01.01.2003 | ||

| 29 | Швейцарская Конфедерация | Соглашение | 15.11.1995 (в ред.от 24.09.2011) | 18.04.1997 | 01.01.1998 | 01.01.1998 | ||

| 30 | Республика Албания | Конвенция | 11.04.1995 | 09.12.1997 | 01.01.1998 | 01.01.1998 | ||

| 31 | Республика Исландия | Конвенция | 26.11.1999 | 21.07.2003 | 01.01.2004 | 01.01.2004 | ||

| 32 | Республика Македония | Соглашение | 21.10.1997 | 14.07.2000 | 01.01.2001 | 01.01.2001 | ||

| 33 | Сербия и Черногория (бывшая Югославия) | Конвенция с Союзной Республикой Югославией | 12.10.1995 | 09.07.1997 | 01.01.1998 | 01.01.1998 | ||

| 34 | Республика Мали | Конвенция | 25.06.1996 | 13.09.1999 | 01.01.2000 | 01.01.2000 | ||

| 35 | Мексика | Соглашение | 07.06.2004 | 02.04.2008 | 01.01.2009 | 01.01.2009 | ||

| 36 | Республика Куба | Соглашение | 14.12.2000 | 15.11.2010 | 01.01.2011 | 01.01.2011 | ||

| 37 | Федеративная Республика Бразилия | Конвенция | 22.11.2004 | В соответствии с письмом Минфина от 12.02.2014 № 03-08-06/5641 известно, что Конвенция не вступила в силу и не применяется | ||||

| 38 | Аргентинская Республика | Конвенция | 10.10.2001 | 15.10.2012 | 01.01.2013 | 01.01.2013 | ||

| 39 | Республика Ботсвана | Конвенция | 08.04.2003 | 23.12.2009 | 01.01.2010 | 01.07.2010 | ||

| 40 | Боливарианская Республика Венесуэлла | Конвенция | 22.12.2003 | 19.01.2009 | 01.01.2010 | 01.01.2010 | ||

| 41 | Республика Чили | Конвенция | 19.11.2004 | 23.03.2012 | 01.01.2013 | 01.01.2013 | ||

| 42 | США | Договор | 17.06.1992 | 16.12.1993 | 01.01.1994 | 01.01.1994 | ||

| 43 | Канада | Соглашение | 05.10.1995 | 05.05.1997 | 01.01.1998 | 01.01.1998 | ||

| 44 | Катар | Соглашение | 20.04.1998 | 05.09.2000 | 01.01.2001 | 01.01.2001 | ||

| 45 | Исламская Республика Иран | Соглашение | 06.03.1998 | 05.04.2002 | 01.01.2003 | 01.01.2003 | ||

| 46 | Арабская Республика Египет | Соглашение | 23.09.1997 | 06.12.2000 | 01.01.2001 | 01.01.2001 | ||

| 47 | Государство Израиль | Конвенция | 25.04.1994 | 07.12.2000 | 01.01.2001 | 01.01.2001 | ||

| 48 | Алжирская Народная Демократическая Республика | Конвенция | 10.03.2006 | 18.12.2008 | 01.01.2009 | 01.01.2009 | ||

| 49 | Государство Кувейт | Соглашение | 09.02.1999 | 03.01.2003 | 01.01.2004 | 01.01.2004 | ||

| 50 | Ливанская Республика | Конвенция | 08.04.1997 | 16.06.2000 | 01.01.2001 | 01.01.2001 | ||

| 51 | Королевство Саудовская Аравия | Конвенция | 11.02.2007 | 01.02.2010 | 01.01.2011 | 01.01.2011 | ||

| 52 | Сирийская Арабская Республика | Соглашение | 17.09.2000 | 16.01.2009 | 01.01.2010 | 01.01.2010 | ||

| 53 | Турецкая Республика | Соглашение | 15.12.1997 | 31.12.1999 | 01.01.2000 | 01.01.2000 | ||

| 54 | Республика Индонезия | Соглашение | 12.03.1999 | 17.12.2002 | 01.01.2003 | 01.01.2003 | ||

| 55 | Республика Индия | Соглашение | 25.03.1997 | 11.04.1998 | 01.01.1999 | 01.04.1999 | ||

| 56 | Социалистическая Республика Вьетнам | Соглашение | 27.05.1993 | 21.03.1995 | 01.01.1997 | 01.01.1997 | ||

| 57 | Япония | Конвенция | 18.01.1986 | 27.11.1986 | 01.01.1987 | 01.01.1987 | ||

| 58 | Королевство Таиланд | Конвенция | 23.09.1999 | 15.01.2009 | 01.01.2010 | 01.01.2010 | ||

| 59 | Республика Филиппины | Конвенция | 26.04.1995 | 12.12.1997 | 01.01.1998 | 01.01.1998 | ||

| 60 | Монголия | Соглашение | 05.04.1995 | 22.05.1997 | 01.01.1998 | 01.01.1998 | ||

| 61 | Королевство Марокко | Соглашение | 04.09.1997 | 31.08.1999 | 01.01.2000 | 01.01.2000 | ||

| 62 | Китайская Народная Республика | Соглашение | 13.10.2014 (в ред.от 08.05.2015) | 09.04.2016 | 01.01.2017 | 01.01.2017 | ||

| 63 | Республика Корея | Конвенция | 19.11.1992 | 24.08.1995 | 01.01.1996 | 01.01.1996 | ||

| 64 | КНДР | Соглашение | 26.09.1997 | 30.05.2000 | 01.01.2001 | 01.01.2001 | ||

| 65 | Малайзия | Соглашение с СССР | 31.07.1987 | Информация отсутствует | 01.01.1989 | 01.01.1989 | ||

| 66 | Республика Сингапур | Соглашение | 09.09.2002 (в ред.от 17.11.2015) | 16.01.2009 | 01.01.2010 | 01.01.2010 | ||

| 67 | ЮАР | Соглашение | 27.11.1995 | 20.06.2000 | 01.01.2001 | 01.09.2000 | ||

| 68 | Республика Намибия | Конвенция | 31.03.1998 | 23.06.2000 | 01.01.2001 | 01.01.2001 | ||

| 69 | Демократическая Социалистическая Республика Шри-Ланка | Соглашение | 02.03.1999 | 29.12.2002 | 01.01.2003 | 01.04.2003 | ||

| 70 | Австралия | Соглашение | 07.09.2000 | 17.12.2003 | 01.01.2004 | 01.07.2004 | ||

| 71 | Новая Зеландия | Соглашение | 05.09.2000 | 04.07.2003 | 01.01.2004 | 01.04.2004 | ||

| 72 | Республика Узбекистан | Соглашение | 02.03.1994 | 27.07.1995 | 01.01.1996 | 01.01.1996 | ||

| 73 | Республика Таджикистан | Соглашение | 31.03.1997 | 26.04.2003 | 01.01.2004 | 01.01.2004 | ||

| 74 | Туркменистан | Соглашение | 14.01.1998 | 10.02.1999 | 01.01.2000 | 01.01.2000 | ||

| 75 | Республика Молдова | Соглашение | 12.04.1996 | 06.06.1997 | 01.01.1998 | 01.01.1998 | ||

| 76 | Киргизская Республика | Соглашение | 13.01.1999 | 05.07.2000 | 01.01.2001 | 01.01.2001 | ||

| 77 | Республика Армения | Соглашение | 28.12.1996 (в ред.от 24.10.2011) | 17.03.1998 | 01.01.1999 | 01.01.1999 | ||

| 78 | Азербайджанская Республика | Соглашение | 03.07.1997 | 03.07.1998 | 01.01.1999 | 01.01.1999 | ||

| 79 | Украина | Соглашение | 08.02.1995 | 03.08.1999 | 01.01.2000 | 01.01.2000 | ||

| 80 | Республика Беларусь | Соглашение + Протокол | 21.04.1995 (протокол — 24.01.2006) | 21.01.1997 | 01.01.1998 | 01.01.1998 | ||

| 81 | Республика Казахстан | Конвенция | 18.10.1996 | 29.07.1997 | 01.01.1998 | 01.01.1998 | ||

| 82 | ОАЭ | Соглашение | 07.12.2011 | 23.06.2013 | 01.01.2014 | 01.01.2014 | ||

| 83 | Специальный административный район Гонконг КНР | Соглашение | 18.01.2016 | 29.07.2016 | 01.01.2017 | 01.01.2017 | ||

Принципиальных отличий в том, как называется международный документ — конвенция, соглашение или договор, нет. Все эти названия указывают на установление сторонами определенных обязательств. По сути, это все синонимы.

Итоги

Чтобы снизить налоговое бремя российских коммерсантов, правительство РФ заключает соглашения об избежании двойного налогообложения с руководством других стран. Данные соглашения имеют преимущество над налоговым законодательством РФ. Но чтобы их применять, российским налогоплательщиком и его контрагентом должны быть соблюдены все условия международного договора и предоставлены в ФНС сопровождающие сделку документы.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.