Сроки сдачи отчетности за 3 квартал поменяли?

Правительство РФ выпустило Постановление от 02.04.2020 г. № 409, согласно которому были сдвинуты сроки сдачи отчетность за 2022 г. и 1 квартал текущего года. Это решение было принято в связи с распространением коронавирусной инфекции, что парализовало деятельность хозяйствующих субъектов на несколько месяцев.

Однако постановление не содержало информации о переносе сроков отчетности за 3 квартал текущего года, а потому ее нужно представлять в обычные сроки.

Подготовьте и сдайте отчетность в контролирующие органы через сервис 1С: Отчетность. Программа автоматически заполняет документы информацией из 1С и производит их проверку. Экономия времени и отсутствие ошибок — 1С: Отчетность позволяет компаниям быстро и правильно выполнить обязанности по сдаче отчетов.

Срок сдачи бухгалтерской отчетности в 2020 году

По общему правилу бухгалтерскую отчетность за 2022 год организации должны представить только в ИНФС. Сделать они это должны в электронном виде. Правда организации, относящиеся к субъектам малого и среднего предпринимательства, отчетность за 2022 год могут подать еще на бумаге:

- представить бухгалтерскую отчетность за 2022 год необходимо не позднее 31.03.2020 (перенос на 06.05.2020).

- бухгалтерскую отчетность за 2022 год нужно представить не позднее 31.03.2021.

Налог на прибыль за 3 квартал

Сдавать декларацию по налогу на прибыль обязаны те юрлица, которые применяют общий режим налогообложения. Кроме того, расчет представляют налоговые агенты, которые получают суммы с зарубежных организаций. Расчет нужно сдать в срок не позже 28 октября.

Если компания перечисляет ежемесячные авансы по налогу на прибыль, рассчитывая их на основании фактически полученной прибыли, то они сдают декларацию в такие сроки:

- до 28 августа — за июль;

- до 28 сентября — за август;

- до 28 октября — за сентябрь.

В случае, когда некоммерческая компания не ведет деятельности, она сдает отчет после завершения отчетного налогового периода. В случая ведения деятельности подача деклараций по налогу на прибыль производится в обычном порядке — каждый квартал.

Имущественные налоги

Законом № 172-ФЗ предусмотрено освобождение от уплаты за II квартал 2022 года и имущественных налогов организаций и ИП: налога на имущество, транспортного и земельного налогов.

Если в программе в форме настроек налогов и отчетов на вкладке Антикризис был своевременно установлен флаг Деятельность отнесена к пострадавшим от коронавируса, то по завершении II квартала авансовые платежи по имущественным налогам не начислялись.

Декларации по транспортному и земельному налогам по итогам 2020 года представлять не требуется, за исключением случаев, когда в течение года организация ликвидирована или реорганизована.

Особенности заполнения деклараций по имущественным налогам в случае необходимости их представления в течение налогового периода 2020 года при ликвидации (реорганизации) организаций, на которые распространяются положения статьи 2 Закона № 172-ФЗ, ФНС России разъяснила в письме от 10.06.2020 № БС-4-21/[email protected]

В «1С:Бухгалтерии 8» суммы освобождения организации от налогов за II квартал 2022 года автоматически отражаются в декларациях по налогу на имущество, транспортному налогу и земельному налогу.

Декларации по имущественным налогам заполняются автоматически после выполнения регламентных операций за декабрь 2022 года:

- Расчет налога на имущество;

- Расчет транспортного налога;

- Расчет земельного налога.

Если организация ликвидируется (реорганизуется) в середине года, то следует выполнить соответствующую регламентную операцию по расчету имущественного налога за декабрь 2022 года отдельно от других операций обработки Закрытие месяца в разделе Операции — Регламентные операции.

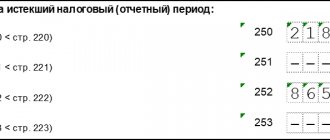

При автоматическом заполнении декларации код льготы в виде уменьшения суммы налога, а также сумма льготы будут заполнены по каждому объекту налогообложения в соответствии с рекомендациями, приведенными в рассматриваемом выше письме налогового ведомства. Например, для субъекта МСП пострадавших отраслей Раздел 2 декларации по налогу на имущество организаций заполняется следующим образом:

- в первой части строки 230 указывается код налоговой льготы «2010501», вторая часть заполняется нулями;

- в строке 240 отражается сумма авансового платежа за апрель — июнь 2022 года, от уплаты которого освобожден налогоплательщик.

Таже заполняются строки 110 и 120 Раздела 3.

Если субъект МСП имеет право на дополнительную региональную льготу в виде уменьшения исчисленной суммы налога и в настройках по налогу на имущество данная льгота отражена, то в этом случае Раздел 2 декларации по налогу на имущество организаций заполняется с учетом следующих особенностей:

- в первой части строки 230 указывается код налоговой льготы «2010505», а во второй части пользователь вручную указывает номер или буквенное обозначение соответствующей структурной единицы закона субъекта РФ (статья, часть, пункт, подпункт и т. д.);

- в строке 240 отражается сумма льготы в виде уменьшения суммы исчисленного налога с учетом суммы авансового платежа за апрель — июнь 2022 года.

Также заполняются строки 110 и 120 Раздела 3.

1С:ИТС

Подробнее о том, как в «1С:Бухгалтерии 8» (ред. 3.0) при заполнении деклараций по имущественным налогам отразить освобождение от уплаты налога за II квартал 2022 года, см. в разделе «Инструкции по учету в программах 1С».

Если организация имеет право на льготы по транспортному и (или) земельному налогам, то она должна заранее представить в ИФНС заявление о предоставлении указанных льгот. Форма и формат заявления о льготе утверждены приказом ФНС России от 25.07.2019 № ММВ-7-21/[email protected] и поддержаны в 1С.

Как в «1С:Бухгалтерии 8» ред.3.0 подготовить и отправить в ИФНС заявление о предоставлении льготы по транспортному и (или) земельному налогу

ЕНВД за 3 квартал

Плательщики ЕНВД должны сдать декларацию за 3 квартал не позже 20 октября. Напомним, что с 2022 г. данный спецрежим отменяется, а потому хозяйствующим субъектам на «вмененке» осталось сдать две декларации (за 3 и 4 кварталы) и нужно не забыть перейти на иной режим налогообложения.

Сроки сдачи остальных видов отчетности представлены в таблице:

| Вид отчета | Кто сдает | Куда сдает | Когда сдает |

| 4-ФСС на бумаге при численности до 25 человек | Работодатели (ИП и юрлица) | ФСС | 20 октября |

| 4-ФСС электронно при численности более 25 человек | Работодатели (ИП и юрлица) | ФСС | 26 октября |

| СЗВ-М | Работодатели | ПФР | — 17 августа (за июль) — 15 сентября (за август) — 15 октября (за сентябрь) |

| СЗВ-ТД | Работодатели | ПФР | — не позже 1 рабочего дня (при приеме, увольнении) — 15 числа следующего месяца (при наличии иных кадровых мероприятий) |

| ДСВ-3 | Работодатели, уплачивающие за сотрудников допвзносы на пенсионное страхование | ПФР | — 20 августа (за июль) — 21 сентября (за август) — 20 октября (за сентябрь) |

| Единая упрощенная декларация | Субъекты, не осуществляющие деятельность и не проводящие операции по расчетным счетам | ИФНС | 20 октября |

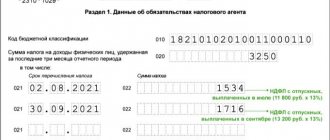

| 6-НДФЛ | Работодатели, производящие выплаты физлицам | ИФНС | 2 ноября |

| Декларация по водному налогу | Субъекты, использующие в деятельности водные объекты | ИФНС | 20 октября |

| НДПИ | Субъекты, занимающиеся добычей полезных ископаемых | ИФНС | — 31 августа (за июль) — 30 сентября (за август) — 2 октября (за сентябрь) |

| Налог на игорный бизнес | Субъекты, осуществляющие деятельность в сфере игорного бизнеса | ИФНС | — 20 августа (за июль) — 21 сентября (за август) — 20 октября (за сентябрь) |

| Декларация на подакцизную спиртосодержащую продукцию | Субъекты, осуществляющие деятельность, связанную с подакцизными товарами | ИФНС | — 25 августа (за июль) — 25 сентября (за август) — 26 октября (за сентябрь) |

| Декларация по алкоголю (исключение — по объему винограда) | Субъекты, осуществляющие деятельность, связанную с алкогольной продукцией | ИФНС | 20 октября |

Остались вопросы или нужна помощь в сдаче отчётности? Закажите консультацию наших специалистов!

Понравилась статья?

Хотите получать подобные статьи по четвергам? Быть в курсе изменений в законодательстве? Подпишитесь на рассылку

Отчетность в статистику

Не считая приведенных выше видов налоговой и иной отчетности, большинство организаций сдают отчетные формы в Росстат. В зависимости от сферы деятельности хозяйствующего субъекта, перечни таких форм могут быть разными.

Узнать, какие отчеты должно сдавать предприятие или ИП за 3 квартал 2022 г., можно при помощи специального сервиса. Для этого достаточно указать свой ИНН – система выдаст перечень всех отчетов, которые нужно сдать в Росстат в 2022 году.

По итогам 2022 года малые предприятия должны будут сдать отчетность в рамках проведения Росстатом сплошного статистического наблюдения.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Кто должен сдать декларацию по НДС

Отчитаться по НДС должен любой, у кого в течение налогового периода (в нашем случае – третьего квартала 2022 года) прошла хотя бы одна операция, требующая исчисления и уплаты налога на добавленную стоимость. Это может быть:

- операция или операции, «стандартно» облагаемые НДС (поименованные в п. 5 ст. 174 НК РФ);

- выплата в пользу иного лица, по которой плательщик становится налоговым агентом по НДС – т. е. обязан удержать налог у источника и перечислить в бюджет РФ (такие случаи перечислены в п.п. – ст. 161 НК РФ);

- выставление покупателю счета-фактуры с НДС, если продавец: изначально не является плательщиком НДС – например, находится на спецрежиме или пользуется освобождением по ст. 145 НК РФ;

- ведет деятельность, освобождаемую от НДС по нормам НК РФ.

Если организация или ИП – плательщик НДС (например, применяет ОСН или перемещает товары через таможенную границу ЕАЭС), но в отчетном периоде операций с НДС не было – продекларировать это всё равно нужно, подав нулевую декларацию.

Также, если в отчетном периоде имела место приостановка деятельности – не было не только операций с объектом налогообложения, но и движения денежных средств по счетам и в кассе, допустимо вместо декларации по НДС сдать единую упрощенную налоговую декларацию (ЕУД).

Подробнее об этом читайте в нашей статье «Единая упрощенная декларация 2022: кто и когда сдает».

Срок сдачи отчётности в ФСС в 2022 году

| Вид отчётности | Период представления | Срок представления |

| Расчет 4-ФСС на бумаге | За 2022 год | Не позднее 20.01.2022 |

| За I квартал 2022 года | Не позднее 20.04.2022 | |

| За I полугодие 2022 года | Не позднее 20.07.2022 | |

| За 9 месяцев 2022 года | Не позднее 20.10.2022 | |

| За 2022 год | Не позднее 20.01.2023 | |

| Расчет 4-ФСС в электронном виде | За 2022 год | Не позднее 25.01.2022 |

| За I квартал 2022 года | Не позднее 25.04.2022 | |

| За I полугодие 2022 года | Не позднее 25.07.2022 | |

| За 9 месяцев 2022 года | Не позднее 25.10.2022 | |

| За 2022 год | Не позднее 25.01.2023 | |

| Подтверждение основного вида деятельности | За 2022 год | Не позднее 15.04.2022 |

| За 2022 год | Не позднее 17.04.2023 |

Календарь налоговой отчетности на 2022 год и отчетность в фонды

Перечень форм и сроки подачи отчетности зависят от принятой системы налогообложения. Так, отчетность компании или индивидуального предпринимателя на «упрощенке» либо иных специальных режимах (ЕНВД, патент и др.) отличается от той, которую подает юрлицо или ИП на ОСНО.

В общем случае налогоплательщики обязаны сдавать в налоговую инспекцию:

- юрлица — декларации по налогу на прибыль (или по соответствующим спецрежимам – УСН, ЕНВД, ЕСХН), при наличии облагаемых объектов — по имущественному, транспортному, земельному налогам;

- ИП на ОСНО сдают 3-НДФЛ, на спецрежимах – соответствующие декларации;

- Сведения о среднесписочной численности персонала;

- РСВ (расчет по страховым взносам);

- Бухгалтерскую отчетность: баланс, форму о финансовых результатах, дополнительно подаются сведения о движении денежных средств, о капитале, целевом использовании средств, пояснения к отчетности. Некоммерческие организации, малые и микропредприятия вправе сдавать бухотчетность в упрощенном варианте. От ИП представление бухгалтерских отчетов не требуется, при условии ведения ими учета доходов и расходов. Срок сдачи бухгалтерской отчетности в 2022 году (календарь бухгалтера — таблица приведен ниже) одинаков для всех, независимо от того, полную или упрощенную отчетность они подают – 3 месяца по окончании отчетного года (пп. 5 п. 1 ст. 23 НК РФ) .

Отчеты в Пенсионный Фонд РФ:

- сведения о застрахованных сотрудниках (СЗВ – М);

- о стаже работников (СЗВ – СТАЖ);

- СЗВ – ТД (форма будет включена в календарь отчетности на 2020 год из-за предстоящего перехода на трудовые книжки в электронном формате).

В ФСС:

- 4 – ФСС по страховым взносам на «травматизм»;

- подтверждение основного вида деятельности для присвоения страхового тарифа.

Уплата налога в бюджет

Сформируйте автоматически платежное поручение на уплату налога удобным способом из раздела:

- Главное — Задачи организации — Уплата НДС по 1/3 от суммы за 4 квартал;

- Отчеты — Отчетность по НДС — из помощника по НДС.

Мы рассмотрели, как в 1С 8.3 Бухгалтерия заполнить декларацию по НДС за 4 квартал 2022, сроки уплаты НДС за 4 квартал 2022, как проверить в 1С правильность декларации по НДС.

Сроки сдачи отчётности в ПФР в 2022 году

| Вид отчётности | Период представления | Срок представления |

| Сведения о застрахованных лицах в ПФР (СЗВ-М) | За декабрь 2022 года | Не позднее 17.01.2022 |

| За январь 2022 года | Не позднее 15.02.2022 | |

| За февраль 2022 года | Не позднее 15.03.2022 | |

| За март 2022 года | Не позднее 15.04.2022 | |

| За апрель 2022 года | Не позднее 16.05.2022 | |

| За май 2022 года | Не позднее 15.06.2022 | |

| За июнь 2022 года | Не позднее 15.07.2022 | |

| За июль 2022 года | Не позднее 15.08.2022 | |

| За август 2022 года | Не позднее 15.09.2022 | |

| За сентябрь 2022 года | Не позднее 17.10.2022 | |

| За октябрь 2022 года | Не позднее 15.11.2022 | |

| За ноябрь 2022 года | Не позднее 15.12.2022 | |

| За декабрь 2022 года | Не позднее 16.01.2023 | |

| Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ) и Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1) | За 2022 год | Не позднее 01.03.2022 |

| За 2022 год | Не позднее 01.03.2023 |

НДС, акцизы и алкоголь

20 сентября

21 октября

25 сентября

25 октября

25 сентября

25 октября