ОНО и ОНА: что это такое и как рассчитать

Отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО) — специальные понятия, введенные в систему бухгалтерского учета для отражения различий между бухгалтерской и налоговой прибылью.

Почему возникают такие различия, расскажет статья «Расчет разницы между бухгалтерской и налоговой прибылью».

Как расшифровывает бухгалтерское законодательство термины ОНА и ОНО, смотрите на рисунке:

ОНА и ОНО определяются исходя из размеров временных разниц, из-за которых возникают различия между бухгалтерской и налоговой прибылью. Разница образуется по причине того, что определенные расходы и доходы признаются в бухучете в отчетном налоговом периоде, а в налоговом учете в следующем периоде и наоборот. Чтобы рассчитать сумму ОНА и ОНО, необходимо умножить временную разницу на ставку налога на прибыль.

Какие изменения в налоге на прибыль нас ожидают:

- «Дополнен перечень доходов, с которых не нужно платить налог на прибыль»;

- «Споры вокруг ставки налога на прибыль: одним поводом стало меньше».

Корректное вычисление расхождений в величине бухгалтерской и налоговой прибыли позволяет формировать достоверные показатели в отчетности, а также определять размер налоговых платежей текущего и последующих периодов.

Отложенный налоговый актив при списании ОС

Причины и последствия

Для начала определимся, что же такое отложенный налоговый актив (ОНА). Ответ на этот вопрос содержится в ПБУ 18/02 «Учет расчетов по налогу на прибыль». Под ОНА понимается часть отложенного налога на прибыль, которая должна привести к уменьшению суммы налога, подлежащей уплате в бюджет в отчетном периоде. ОНА может быть уплачен в казну в одном или нескольких последующих отчетных периодах.

По сути, отложенные налоговые активы — это вычитаемые временные разницы, умноженные на ставку налога на прибыль. Отсюда следует, что ОНА возникают тогда же, когда появляются и вычитаемые временные разницы. Напомним эти случаи (п. 11 ПБУ 18/02):

- применение разных способов амортизации для целей бухгалтерского и налогового учета;

- применение разных способов признания коммерческих и управленческих расходов в себестоимости проданной продукции, товаров, работ, услуг в отчетном периоде для целей бухгалтерского и налогового учетов;

- излишняя уплата налога, сумма которого не возвращена в организацию, а принята к зачету при формировании налогооблагаемой прибыли в следующем за отчетным или в последующих отчетных периодах и т. д.

Информация об ОНА, которые имеются в компании, отражается на счете 09 с аналогичным названием. Таково требование Плана счетов бухгалтерского учета. Отложенный налоговый актив должен отражаться по дебету счета 09 в корреспонденции с кредитом счета расчетов по налогам и сборам (п. 17 ПБУ 18/02).

Пример 1

ООО «Брик» в июле приобрело для управленческих целей телефакс за 29 500 руб. (в том числе НДС — 4500 руб.), который введен в эксплуатацию в том же месяце. В соответствии с постановлением правительства от 1 января 2002 г. № 1 данное оборудование относится к третьей амортизационной группе со сроком полезного использования от 3 до 5 лет включительно. Приказом по учетной политике определено, что начисление амортизации в целях бухгалтерского учета производится по сумме чисел лет срока полезного использования, для целей налогового учета — линейным методом. СПИ — 4 года. Амортизация объектов основных средств начинается с 1-го числа месяца, следующего за месяцем введения объекта в эксплуатацию.

При этом амортизация в III квартале 2007 г. составит:

- в целях бухгалтерского учета — 1250 руб.;

- в целях налогового учета — 1045 руб.

Сумма амортизации в целях бухгалтерского учета превышает сумму амортизации в целях налогового учета на 205 руб., и именно эта сумма является вычитаемой временной разницей, возникшей в отчетном периоде.

Сумма отложенного налога на прибыль соответственно будет равна 49,2 руб. (205 руб. × 24%).

В бухгалтерском учете начисление отложенного налогового актива, увеличивающего величину условного расхода (дохода) отчетного периода, будет отражаться следующей проводкой: Дебет счета 09 Кредит счета 68 «Расчеты по налогу на прибыль».

В следующем или следующих отчетных периодах, когда будет происходить уменьшение суммы вычитаемых временных разниц, соответственно будет уменьшаться и сумма отложенных налоговых активов. Суммы, на которые уменьшаются ОНА, надо отражать по кредиту счета учета отложенных налоговых активов в корреспонденции с дебетом счета расчетов по налогам и сборам.

Таким образом, уменьшение или полное погашение отложенных налоговых активов в счет уменьшения условного расхода (дохода) отчетного периода отражается следующим образом: Дебет счета 68 «Расчеты по налогу на прибыль» Кредит 09 «Отложенные налоговые активы».

Выбытие «отложенного» объекта

В случае, если организации необходимо избавиться от объекта, по которому начисляется ОНА, перед ней встает вопрос: что делать с отложенным активом? Списывать его единовременно или продолжать учитывать по частям? По мнению представителей главного финансового ведомства, в подобной ситуации сумма начисленного отложенного актива списывается на счет учета прибылей и убытков в сумме, на которую не будет уменьшена налогооблагаемая прибыль как отчетного, так и последующих отчетных периодов (письмо Минфина от 2 мая 2007 г. № 07-05-06/116). В бухучете будет сделана такая запись: Дебет счета 99 «Прибыли и убытки» Кредит счета 09 «Отложенные налоговые активы».

Пример 2

Продолжим условие первого примера. Допустим, через год фирма продала ноутбук за 16 520, в том числе НДС — 2520 руб. Амортизация в бухгалтерском учете составит 7500 руб., а в налоговом — 6270 руб. Вычитаемая временная разница составит 1230 рублей, а ОНА — 295 руб.

В учете фирмы будут сделаны следующие проводки при реализации объекта:

Дебет 62 Кредит 91-1 — 16 520 руб. — отражена выручка от продажи ноутбука;

Дебет 91-2 Кредит 68 — 2520 руб. — начислен НДС;

Дебет 01-2 Кредит 01-1 — 25 000 руб. — отнесена на «выбытие» первоначальная стоимость ноутбука;

Дебет 02 Кредит 01-2 — 7500 руб. — списана амортизация по данным бухгалтерского учета;

Дебет 91-2 Кредит 01-2 — 17 250 руб. — списана остаточная стоимость проданного основного средства;

Дебет 99 Кредит 09 — 295 руб. — погашено отложенное налоговое обязательство;

Дебет 68 Кредит 99 — 295 руб. — отражено постоянное налоговое обязательство.

Обратите внимание, что в течение года разницы, возникающие в учетах, признаются временными, а в конце налогового периода накопленная сумма разниц будет представлять постоянную разницу, которую налогоплательщик не вправе признать для целей налогообложения.

Т. Макарова, обозреватель «Федерального агентства финансовой информации»

Какой проводкой отразить в учете суммы налоговых обязательств и активов

ОНА и ОНО отражаются в учете двумя способами:

- По мере возникновения разниц в бухгалтерском и налоговом учете;

- В момент исчисления налога на прибыль по итогам года или отчетного периода.

Первый способ характерен для автоматизированных учетных программ. Вторым способом пользуются в условиях ручного ведения расчетов по налогу на прибыль.

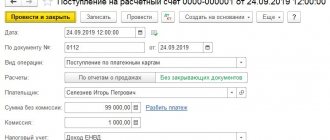

Как может быть отражена сумма отложенного налогового актива — проводка связывает следующие учетные счета:

Как может быть отражена сумма отложенного налогового обязательства — проводка выглядит следующим образом:

Таким образом, для ОНО и ОНА предусмотрены разные счета учета. При этом вся информация о величине этих показателей собирается на одном субсчете «Расчеты по налогу на прибыль» к счету 68. В результате ОНА и ОНО участвуют в определении конечной величины текущего налога на прибыль.

Самые свежие разъяснения по законодательным новшествам вы найдете на нашем сайте:

- «Земельный налог: изменения-2019»;

- «С 2022 года продажа части имущества ИП будет льготироваться»;

- «Вычет на «Платон» отменяется».

Расчет ОНА

На счете проводятся суммы ОНА, возникающие при наличии вычитаемых временных разниц между данными о доходах и расходах в бухгалтерском и налоговом учете. Показатель ОНА определяется так:

ОНА = Ввр * СТн;

где:

- Ввр — вычитаемая временная разница;

- СТн — ставка для расчета налога на прибыль на данном предприятии.

Кому необязательно разбираться в проводках по учету отложенных налоговых активов и обязательств

Не применять ПБУ 18/02 и, следовательно, не отражать в учете ОНО и ОНА могут организации, которым законодательно позволено сдавать упрощенную отчетность и вести учет по упрощенным правилам, а также ряд других субъектов:

Если же НКО, «сколковцы» и малые предприятия примут решение добровольно применять ПБУ 18/02, они вправе это делать. Никаких запретов на этот счет законодательство не содержит. Свое намерение им нужно закрепить в учетной политике.

Сдают ли НКО отчет по форме СЗВ-М, рассказываем здесь.

Изменится ли порядок учета отложенных налоговых активов и обязательств в 2019-2020 годах?

Налогоплательщикам, применяющим ПБУ 18/02 или планирующим это в будущем, следует обратить внимание на приказ Минфина России «О внесении изменений…» от 20.11.2018 № 236н. Он внес корректировки в ПБУ 18/02, которые применяются с отчетности за 2022 год. Допускается и досрочное применение обновленной редакции этого ПБУ, если налогоплательщик захочет внедрить изменения в учетную практику со следующего года (п. 2 приказа № 236н).

В чем заключаются корректировки:

- изменения затронули используемые в тексте термины;

- расширен перечень временных разниц;

- изменен состав отражаемых в отчетности сведений и пр.

Об этих изменениях мы информировали вас в одной из наших публикаций.

Затрагивают ли внесенные поправки порядок отражения ОНА и ОНО в учете? Меняются ли применяемые сейчас проводки в связи с корректировками ПБУ? Каких-либо указаний на изменение применяемых в учете проводок закон № 236н не содержит. Следовательно, схема проводок для ОНА и ОНО остается прежней.

Итоги

Проводка по отражению отложенного налогового актива производится по дебету счета 09 «Отложенные налоговые активы» и кредиту субсчета «Расчеты по налогу на прибыль» к счету 68. Этот же субсчет корреспондирует по дебету с кредитом счета 77 «Отложенные налоговые обязательства», если в учете формируется отложенное налоговое обязательство.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Что такое постоянное налоговое обязательство

Появление постоянных разниц приводит к появлению постоянных налоговых обязательств (ПНО) или активов (ПНА). Когда разница увеличивает сумму платежа по налогу на прибыль — образуется ПНО, когда платеж уменьшается — ПНА.

ПНО — это сумма налога, которая увеличивает налог на прибыль. Оно появляется, если доход признан исключительно в налоговом учете, или расход признан только в бухучете. В таком случае прибыль в бухучете меньше, чем в налоговом. И в бюджет придется заплатить больше, чем требуется по данным бухучета.

Сумма ПНО определяется как произведение постоянной разницы отчетного периода и ставки налога на прибыль. Признавайте ПНО в том же периоде, в котором возникли постоянные разницы.

ПНО = ПР * 20%