Общие правила заполнения 6-НДФЛ в 2021 году

Общие правила заполнения новой формы 6-НДФЛ в 2022 году мы разобрали в статье “Заполнение и сдача отчёта 6-НДФЛ за полугодие 2022 года“. Все они применимы и к отчету за 9 месяцев 2021-го.

Напомним только некоторые нюансы:

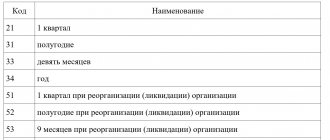

- в поле “Отчетный период (код)” в отчете 6-НДФЛ по итогам 3 квартала 2022 года проставляем “33“;

- в Разделе 1 отражаем суммы налога, удержанного в июле – сентябре;

- в Разделе 2 показываем суммы доходов, дата фактического получения которых приходится на январь – сентябрь, а также суммы относящихся к данному периоду налоговых вычетов, исчисленного и удержанного налога.

Срок представления расчета 6-НДФЛ за 9 месяцев 2022 года по НК РФ – не позднее 31 октября. И действует подвижка срока, если крайний день приходится на выходной. В 2022 году так и есть: 31 октября – это воскресенье. Следовательно, сдавать 6-НДФЛ за 9 месяцев (3 квартал) можно до 1 ноября 2021 года включительно.

За 9 месяцев 2022 года успели накопиться различные варианты начислений и выплат сотрудникам. Особенно после сезона летних отпусков. Далее поговорим о них подробнее и приведем примеры заполнения 6-НДФЛ по итогам 3 квартала 2022 года.

Сдача нулевого отчета 6-НДФЛ за 3 квартал: нюансы

Согласно разъяснительному письму ФНС от 23.03.2016 № БС-4-11/[email protected], если в отчетном периоде у отчитывающего лица не возникало обязанностей по налоговому агентированию по НДФЛ, то 6-НДФЛ можно не сдавать. При этом рекомендуем уведомить ФНС о том, что обязанность представлять расчет отсутствует. В противном случае налоговики могут решить, что формуляр не сдан неправомерно, и заблокируют расчетный счет.

Представлять расчет надо начинать с тех периодов, в которых появились выплаты доходов и НДФЛ.

ОБРАТИТЕ ВНИМАНИЕ! Несмотря на то что приведенное выше письмо ФНС является действующим, налоговики на местах часто просят все-таки сдавать нулевую форму за «пропущенные» по НДФЛ кварталы. Особенно если предвидится выплата доходов в дальнейших периодах в том же году.

Сдается нулевой расчет по тем же правилам, что и не нулевой.

ВАЖНО! 6-НДФЛ нужно сдать не только за квартал выплаты дохода, но и за последующие. Например, доход был выплачен сотрудникам в январе-2021, а с февраля в компании числится только директор, который оформил отпуск за свой счет. Форму 6-НДФЛ в любом случае следует представить и за 1-й квартал, и за полугодие, и за 9 месяцев, и за год.

Как формируется расчет, если в году были «нулевые» периоды, смотрите: «Нужно ли сдавать нулевую отчетность 6-НДФЛ?».

Отпускные в 6-НДФЛ за 9 месяцев 2021

Отпускные в 6-НДФЛ нужно показывать только тогда, когда они выплачены в отчетном периоде. В поле 021 для выплат:

- в июле – укажите 02.08.2021;

- в августе – 31.08.2021;

- в сентябре – 30.09.2021.

А вот как «лягут» отпускные в Раздел 2 6-НДФЛ:

Еще один нюанс, о котором упомянем, – это перерасчет отпускных. Отражая изменения и доплаты в 6-НДФЛ, нужно следовать правилу:

- если доплаты сделаны в текущем году, в Разделе 2 отражают всю итоговую сумму отпускных;

- если же отпускные, по которым перерасчет был сделан в этом году, по факту были выплачены в прошлом – в Раздел 2 попадает только доплата.

В полях 021 и 022 указывают НДФЛ с доплаты, которая пришлась на отчетный (третий) квартал:

И в Разделе 2:

На какие налоги и отчетность повлияет нерабочий «президентский» период

Период с 30 октября по 7 ноября 2022 года объявлен нерабочим по Указу Президента от 20 октября 2022 № 595 года. В Указе не перечислено, как при введении нерабочих дней в 2022 году, какие компании могут продолжить свою деятельность.

Правительству предписано определить режим работы только федеральных учреждений культуры и здравоохранения. Аналогично должны поступить и региональные власти. Они должны определить численность сотрудников, которые могут работать в нерабочий период.

На время с 30 октября по 7 ноября 2022 года выпадают сроки уплаты:

- НДФЛ – с больничных и отпускных, выданных в октябре 2021;

- авансового платежа за III квартал 2022 года по транспортному налогу;

- авансового платежа за III квартал 2022 года по земельному налогу.

НДФЛ с больничных и авансовые платежи по транспортному и земельному налогам за III квартал 2022 года нужно перечислить в бюджет до 1 ноября 2022 года.

Как платить налоги и сдавать отчетность, если крайний срок выпал на нерабочие дни по Указу Президента читайте в бераторе «Практическая энциклопедия бухгалтера»

До 1 ноября 2022 года организации должны сдать:

- расчет страховых взносов по обязательному пенсионному, социальному, медицинскому страхованию, включая сведения о среднесписочной численности работников за 9 месяцев;

- расчет 6-НДФЛ за 9 месяцев.

Крайний срок сдачи РСВ за 9 месяцев приходится на 30 октября, а 6-НДФЛ за 9 месяцев 2022 года – на 31 октября 2022 года. Эти сроки были сдвинуты на 1 ноября 2022 года, поскольку они выпадали на выходные.

Но теперь на них повлияют еще и нерабочие дни. Крайний срок сдачи отчетов — 8 ноября 2022 года.

Важное по теме:

Нерабочие дни 30 октября — 7 ноября: как быть с отпусками?

Как учитывать выплаты за «президентские» выходные?

Как учитывать коронавирусные нерабочие дни в 2022 году при расчете среднего заработка?

Премии в 6-НДФЛ по итогам 3 квартала 2021

Ежемесячные премии в 2022 году отражают в 6-НДФЛ как зарплату.

Квартальные, годовые, разовые премии попадут в отчет, если они выплачены в отчетном периоде. В поле 021 проставляют следующий рабочий день после выплаты премиальных. Когда при этом перечислен налог, на заполнение этого поля не влияет.

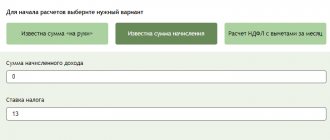

Отчётные сроки

6-НДФЛ подаётся по окончании квартала, полугодия, девяти месяцев и года. Сроки сдачи в течение года и после его окончания отличаются.

По окончании первого, второго и третьего кварталов расчёт подают до конца следующего месяца. То есть в общем случае крайний срок сдачи 6-НДФЛ таков: за 1 квартал – 30 апреля, за 6 месяцев – 31 июля, за 9 месяцев – 31 октября. Расчёт за год подают до 1 марта включительно. Если эти дни выпадают на выходные или праздники, то срок сдачи переносится на следующий рабочий день.

С учётом этого правила сроки сдачи для формы 6-НДФЛ в течение 2021 года таковы:

- за 1 квартал – 30 апреля;

- за полгода – 2 августа;

- за 9 месяцев – 1 ноября.

Расчёт за полный 2022 год сдаётся в налоговый орган до 1 марта 2022 года.

При наличии квалифицированной цифровой подписи компания или ИП по своему желанию вправе сдать 6-НДФЛ в электронном виде. Однако если наниматель выплачивает доход более чем десяти физлицам, выбора у него нет – расчёт примут только с ЭЦП.

Подключить онлайн-бухгалтерию от 1С Первый месяц — бесплатно

Материальная помощь (в т. ч. к отпуску) в 6-НДФЛ

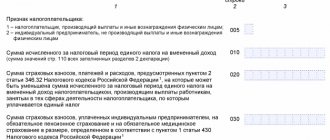

Если матпомощь облагается НДФЛ сверх минимальной необлагаемой суммы, то:

- в поле 110 отчета вносят полную сумму выплаты;

- необлагаемую часть (до 4000 руб. или 50 000 руб.) отражают в поле 130.

Если матпомощь выплачена в связи со смертью или чрезвычайными обстоятельствами и не подлежит обложению НДФЛ в полном объеме, то ее в 6-НДФЛ отражать не нужно.

Таблица: сроки сдачи 6-НДФЛ в 2020 году

В 2022 году 6-НДФЛ нужно направить в ИФНС в следующие сроки:

За 2022 год отчет нужно сдать до 01.04.2021 года.

ИМЕЙТЕ В ВИДУ!

Крайний срок сдачи 6-НДФЛ за 1 кв. 2022 перенесён на 31.07.2020 включительно из-за нерабочих дней, коронавируса и карантина.

Имущественные вычеты в 6-НДФЛ

Период льготной ипотеки привел к тому, что у многих сотрудников появилось право на имущественный вычет. И некоторые предпочитают получать его от работодателя. Поэтому разберем с примером и эту ситуацию.

Имущественный вычет, предоставляемый через нанимателя, отражают в поле 130, а возвращенный сотруднику НДФЛ – в поле 190. В поле 030 указывают общую сумму возвращенного в 3 квартале 2022 налога, а в полях 031-032 – с разбивкой по датам.

На сумму такого НДФЛ уменьшают текущие платежи по всем работникам. Но удержанный с их доходов НДФЛ в поле 160 надо включить полностью. Допустимо, если он окажется больше перечисленного.

И вот фрагмент раздела 2 формы 6-НДФЛ с относящимися к делу строками:

Увольнения в 6-НДФЛ

Все выплаты при увольнении – компенсацию за неиспользованный отпуск, зарплату за месяц увольнения и тому подобное ставят в поле 112.

Выходные пособия попадают в 6-НДФЛ только те (или в той сумме), которые облагаются налогом.

А вот что будет в разделе 2 расчета 6-НДФЛ:

Срок представления 6-НДФЛ за II квартал 2022 г.

По общим правилам сроки сдачи 6-НДФЛ содержатся в п. 2 ст. 230 НК РФ. Согласно этому пункту сдавать расчет нужно не позже последнего дня месяца, идущего за отчетным периодом. Если срок сдачи приходится на праздничный или выходной день, он переносится на следующий за ним первый рабочий день.

Получается, что по общим правилам сдать расчет 6-НДФЛ за I кв. 2020 г. нужно было не позже 30 апреля 2022 г. Однако срок был перенесен на 3 месяца, а потому дата сдачи этого отчета — не позднее 30 июля 2022 г. (п. 3 Постановления Правительства от 02.04.2020 г. № 409).

Что касается расчета 6-НДФЛ за II кв. 2022 г., то его срок по общему правилу — не позднее 31 июля 2022 г.

При этом он не перенесен из-за распространения коронавируса.

Таким образом, получается, что между сроками сдачи расчета 6-НДФЛ за I и II кв. 2022 г. всего один день.

Если работодатель ликвидируется или реорганизуется, то он должен сдавать 6-НДФЛ в особые сроки. При реорганизации расчет формируется за период с начала года до дня регистрации прекращения деятельности. Отчитаться вправе и правопреемник. При ликвидации расчет представляется самим субъектом до момента ликвидации.