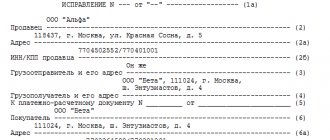

Верхняя часть Счета-фактуры (шапка)

- Номер и Дата. Номер должен соответствовать нумерации документов, утвержденной в учетной политике вашей организации. Дата указывается текущая на момент создания Счета-фактуры.

- Исправление и Дата. Номер исправления должен соответствовать нумерации документов, утвержденной в учетной политике вашей организации. Дата указывается текущая на момент исправления Счета-фактуры. При составлении Счета-фактуры до внесения в него исправлений в этой строке ставится прочерк.

- Графа Продавец, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (продавца).

- Графа Адрес, указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (продавца).

- Графа ИНН / КПП продавца, указывается ИНН и КПП юридического лица (продавца). Индивидуальный предприниматель указывает только ИНН.

- Графа Грузоотправитель и его адрес, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузоотправителя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа Грузополучатель и его адрес, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузополучателя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа К платежно-расчетному документу №, указывается номер и дата платежно-расчетного документа (платёжки) или кассового чека.

- Графа Покупатель, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (покупателя).

- Графа Адрес, указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (покупателя).

- Графа ИНН / КПП, указывается ИНН и КПП юридического лица (покупателя). Индивидуальный предприниматель указывает только ИНН.

- Графа Валюта: наименование, код, указывается наименование валюты и её код в соответствии с классификатором ОКВ. Указанная валюта должна являться единой для всех перечисленных товаров (работ, услуг), имущественных прав.

- Графа Идентификатор государственного контракта, договора (соглашения), указывается идентификатор госконтракта, договора или соглашения. Если в счете-фактуре нет госзаказа, то ставится прочерк.

Счет-фактура для услуг Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то две графы «Грузоотправитель и его адрес» и «Грузополучатель и его адрес» не заполняются, можно поставить прочерк («–») или тройной прочерк («- — -«). Если при составлении счет-фактуры на услуги всё же заполнить эти две графы, то это не будет ошибкой. В данном случае эта информация будет дополнительной информацией к обязательным реквизитам и не может служить основанием для отказа в вычете НДС.

Заполнение счета-фактуры по строкам

Правила построчного заполнения счета-фактуры:

- первая строка — это порядковый номер документа в соответствии с установленными правилами документооборота;

- дата составления не ранее даты исходного документа;

- дата и номер исправления заполняются при необходимости;

- в строке «Продавец» указывается полное или сокращенное наименование в соответствии с учредительными документами;

- в строке «Адрес» указывается почтовый адрес;

- в строке 3 проставляется «он же» в том случае, если продавцом и грузоотправителем является одно и то же лицо. В противном случае необходимо указать почтовый адрес грузоотправителя. При заполнении счета-фактуры на услуги, имущественные права в этой строке ставится прочерк;

- в сроке 4 по тем же правилам пишутся данные грузополучателя;

- в строке 5 «к платежно-расчетному документу» ставится прочерк, если форма составляется при получении оплаты, частичной оплаты или в счет предстоящих поставок с применением безденежной формы расчетов;

- для строки 7 коды валюты приведены выше.

Графы заполняются следующим образом:

- в графе 1 указывается наименование товара, оказываемой услуги;

- в графе 2 — единица измерения, если это возможно. Прочерк ставится при получении оплаты или частичной оплаты в счет предстоящих поставок. Графы 2 и 2а заполняются с учетом Общероссийского классификатора единиц измерения, введенного Постановлением Госстандарта РФ от 26.12.1994 № 366;

- в графе 3 указывается количество или объем товара. Если этот показатель не определяется или отсутствует, необходимо поставить прочерк. Также прочерк ставится при получении оплаты или частичной оплаты в счет предстоящих поставок;

- графа 4 (цена товара) заполняется по аналогичным правилам;

- в графе 6 при отсутствии суммы акциза делается соответствующая отметка;

- в графе 7 (налоговая ставка) по операциям, указанным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

- по аналогичным правилам заполняется графа 8;

- графы 10-12 заполняются, если страна происхождения товара не Россия, в соответствии с ОК стран мира (МК (ИСО 3166) 004-97), — 025–2001.

Так выглядит заполненный счет-фактура:

Если бланк авансовый или корректирующий, это следует указать в документе. Как и то, какие изменения и на основании чего вносятся в форму. От договоренности сторон зависит, ставится ли печать на счет-фактуре, — она не является обязательным реквизитом, но чаще ставится (например, по просьбе покупателя), если юрлицо, оформляющее документ, ее использует по уставу.

Все бланки хранятся в хронологическом порядке не менее 4 лет, фиксируются в журнале учета полученных и выставленных счетов-фактур, в книге покупок и продаж в целях возможности проверки расчета и уплаты НДС.

Список товаров и услуг в Счете-фактуре

Таблица с перечнем товаров и услуг заполняется данными в соответствии с заголовками столбцов.

- Столбец 1 — Наименование товара, указывается наименование товара, работы и услуги.

- Столбец 1а — Код вида товара, при экспорте товара за границу указывает код ТНВЭД, иначе ставится прочерк.

- Столбец 2 и 2а — Единица измерения, указывается наименование и код единицы измерения товара или услуг, в соответствии с классификатором ОКЕИ. При отсутствии показателей ставится прочерк.

- Столбец 3 — Количество (объем), указывается количество товара, работ и услуг. При отсутствии показателей ставится прочерк.

- Столбец 4 — Цена (тариф) за единицу измерения, указывается цена за единицу товара без НДС. При отсутствии показателя ставится прочерк.

- Столбец 5 — Стоимость товаров (работ, услуг), имущественных прав без налога — всего, указывается сумма товара без НДС.

- Столбец 6 — В том числе сумма акциза, указывается сумма акциза по подакцизным товарам. При отсутствии показателя указывается «без акциза».

- Столбец 7 — Налоговая ставка, указывается налоговая ставка (например, 0%, 10%, 18%). По операциям, указанным в п. 5 ст. 168 НК РФ указывается «без НДС».

- Столбец 8 — Сумма налога, предъявляемая покупателю, указывается сумма НДС. По операциям, указанным в п. 5 ст. 168 НК РФ указывается «без НДС».

- Столбец 9 — Стоимость товаров (работ, услуг), имущественных прав с налогом — всего, указывается сумма товаров, работ, услуг с НДС.

- Столбец 10 и 10а — Страна происхождения товара, указывается наименование и код страны происхождения товара в соответствии с классификатором ОКСМ. Для товаров, производимых в РФ, ставится прочерк.

- Столбец 11 — Регистрационный номер таможенной декларации, указывается номер таможенной декларации. Для товаров, производимых в РФ, ставится прочерк.

Всего к оплате — суммируются суммы чисел в столбцах №№ 5, 8 и 9.

Заполнение корректировочного счета-фактуры на услуги

В корректировочном счете-фактуре на услуги должны найти отражение:

- точное название документа (т. е. «Корректировочный счет-фактура»);

- номер, а также дата составления;

- номера и даты формирования счетов-фактур, по которым осуществляется корректировка стоимости либо объема предоставленных сервисов;

- названия продавца и покупателя, их адреса, ИНН;

- названия услуг, по которым осуществляется корректировка цен либо уточнение показателей объема;

- показатели объема услуг (при их наличии) до и после корректировок;

- название валюты расчетов;

- идентификатор госконтракта (при наличии);

- цена за единицу измерения услуги;

- стоимость предоставленных услуг без НДС — до и после корректировок цен, объемов услуг;

- ставка налога;

- сумма НДС — до и после корректировок;

- стоимость предоставленных услуг с учетом НДС — до и после корректировок;

- разница между цифрами в исходных счетах-фактурах и полученными в результате корректировок.

Образец заполнения корректировочного счета-фактуры, созданный на актуальном бланке, смотрите в материале «Образец заполнения корректировочного счета-фактуры».

А о различиях между корректировочным и исправленным счетом-фактурой читайте в статье «В каких случаях используется исправленный счет-фактура?».

Как заказчику оформить счета-фактуры на услуги по посредническому договору, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Нижняя часть Счета-фактуры (подвал)

Нижняя часть содержит подписи ответственных лиц:

- Руководитель организации или иное уполномоченное лицо — указывается ФИО и ставится подпись руководителя организации или иного уполномоченного лица.

- Главный бухгалтер или иное уполномоченное лицо — указывается ФИО и ставится подпись главного бухгалтера или иного уполномоченного лица.

- Индивидуальный предприниматель — указывается ФИО и ставится подпись индивидуального предпринимателя, и указываются реквизиты свидетельства о государственной регистрации индивидуального предпринимателя.

В организациях кроме руководителя и главного бухгалтера может расписаться «иное» уполномоченное лицо, но только при действующем внутриорганизационном приказе с правом подписывать бухгалтерские документы.

Индивидуальный предприниматель расписывается только в одной графе Индивидуальный предприниматель.

Корректировочный счёт-фактура

Изменения в первичной форме счёта-фактуры повлекли за собой соответствующие изменения в форме корректировочного счёта-фактуры:

- в графе 1 теперь указывают порядковые номера строк, а наименование товаров (работ, услуг) сместили в графу 1а. Нумерация соответствуют строкам с товарами, работами, услугами из первоначального (ошибочного) счёта-фактуры, который корректируют;

- показатели изменения стоимости и код вида товара теперь указывают в графах 1б и 1в;

- добавили графы 10-13 для прослеживаемых товаров. Они соответствуют графам счёт-фактуры, к которому оформляют корректировку.

Универсальный передаточный документ (УПД)

Форма УПД — рекомендованная, поэтому налогоплательщики могут сами вносить в неё изменения. В ней объединены реквизиты счёта-фактуры и первичных документов, например, накладных ТОРГ-12 или М-15, акта приёма-сдачи оказанных услуг и т. д.

УПД со статусом 1 заменяет счёт-фактуру для вычетов по НДС, если в форме заполнены все обязательные реквизиты. С 1 июля 2022, если вы оформляете УПД со статусом 1, нужно самостоятельно добавить строку 5а «Документ об отгрузке», как в новом счёте-фактуре (Письмо ФНС № ЗГ-3-3/[email protected] от 17 июня 2022 г.).

Счет-фактура «Без НДС»

Товары и услуги, не облагаемые НДС С 1 января 2014 г. при совершении операций, которые не облагаются НДС, согласно ст. 149 НК РФ, не нужно выставлять Счета-фактуры, вести журналы учета полученных и выставленных Счетов-фактур, книги покупок и книги продаж. Изменения внесены в п. 5 ст. 168 НК РФ и п. 3 ст. 169 НК РФ.

Обратите внимание, что НДС 0% и «Без НДС» не являются одной и той же ставкой, и применяются каждая по своему назначению. При совершении операций с нулевой ставкой указание НДС 0% в Счете-фактуре обязательно.

Таким образом, на товары и выставлять Счета-фактуры с 1 января 2014 года не нужно. Но по требованию контрагента вы можете выставить Счет-фактуру «Без НДС», это не является нарушением. Требование по выставлению Счета-фактуры «Без НДС» могут предъявить бюджетные и госучреждения. Согласно специфики их работы казначейство не может произвести оплату без предъявления Счета-фактуры.

Новая форма счёта-фактуры

С 1 июля 2022 года в России начинают контролировать перемещение некоторых импортных товаров — бытовых холодильников, мониторов, проекторов и т. д. Для отслеживания каждой партии товара присваивают регистрационный номер. Его нужно указывать во всех документах и отчётах по операциям с прослеживаемыми товарам, в том числе и в счёте-фактуре.

Новую редакцию формы и правила заполнения утвердили Постановлением Правительства № 534 от 2 апреля 2022 г. Применяют её все плательщики НДС, а новые графы в табличной части заполняют только участники системы прослеживаемости товаров.

Что изменилось в счёте-фактуре:

- в графе 1 теперь указывают порядковый номер строки с товарами, работами или услугами, а их наименование перенесли в графу 1а. Код вида товара, который указывают при вывозе за пределы РФ на территорию государства — члена ЕАЭС, сдвинули в графу 1б;

- в графе 11 теперь нужно указывать номер партии товаров, подлежащих прослеживаемости. Если импортный товар не относится к прослеживаемым, в графу как и прежде вписывают номер декларации;

- графы 12 и 12а — код и условное обозначение количественной единицы, в которой измеряют прослеживаемый товар. Их берут из классификатора единиц измерения — ОКЕИ. Например, если товар измеряют в штуках, код будет «796», условное обозначение — «шт»;

- графа 13 — количество прослеживаемого товара в указанных единицах измерения;

- добавили строку 5а для номера и даты документа об отгрузке товаров (выполнении работ, оказании услуг) — товарной накладной, акта приёма-передачи и др. Их вписывают под тем же порядковым номером, что и в строках счёта-фактуры. Например, в счёте-фактуре указано три позиции товаров. Их отгрузили по накладной № 105 от 05.07.2021. В строке 5а нужно написать: «Документ об отгрузке № п/п 1-3 № 105 от 05.07.2021». Если документов несколько, реквизиты разделяют точкой с запятой. Если счёт-фактуру заменяет УПД со статусом 1, в строке 5а нужно повторить реквизиты этого УПД.

По непрослеживаемым товарам новые графы 12-13 не заполняют. Если счёт-фактура в электронном виде, в них ставят прочерки. Если в бумажном, графы 12-13 можно не формировать.

Счет фактура — создание бланков счет фактур Казахстан

В сервисе Mybuh.kz, можно создавать все первичные документы. Для создания новой счет фактуры, перейдите в раздел «Документы

» личного кабинета.

Выберете соответствующий пункт «Счет фактуры

«. Нажмите на кнопку «

Добавить

«. Напоминаем, что счет фактура создается на базе акта выполненных работ (продажа услуг) или накладной(продажа товара).

Для большей наглядности в личном кабинете mybuh.kz (справа вверху) есть раздел видео инструкции.

Посмотреть видео инструкцию по созданию счет фактуры можно посмотреть здесь

для регистрации на сайте , можно нажать на картинку в самом конце статьи.

Тестовый режим для тестирования и создания первичных документов 3 дня.

Счет фактура заполнение формы

В открывшейся форме счет фактуры, заполните все необходимые поля, многие из них являются обязательными. Для сохранения внесенных данных нажмите на кнопку «Сохранить

»

Список сохраненных счет фактур

Ваша счет фактура сохранится и ее можно будет найти в основном списке документов, как указано на рисунке.

Скачать готовую счет фактуру

Для просмотра готовой счет фактуры и выполнения различных операций с документом: «Скачать

» «

Редактировать

» «

Распечатать

» «

Отправить

» нажмите на номер накладной в списке.

Счет фактуру образец можно скачать или отправить клиенту.

Образец счет фактуры с печатью и подписью

Для формирования счет фактуры с печатью и подписью, вам необходимо добавить печать и подпись. Перейдите в раздел Мои реквизиты — документы

Здесь вы можете добавить логотип компании, печать и подпись ниже пример.

Далее в печатной форме счет фактуры, активируйте кнопку печать и подпись .

Выставление счет фактуры видео

Cчёт-фактура, общие положения с НК.

Статья 412. Общие положения

1. При совершении оборота по реализации товаров, работ, услуг обязаны выписать счет-фактуру:

1) плательщики налога на добавленную стоимость, предусмотренные подпунктом 1) пункта 1 статьи 367 настоящего Кодекса;

2) налогоплательщики в случаях, предусмотренных нормативными правовыми актами Республики Казахстан, принятыми в целях реализации международных договоров, ратифицированных Республикой Казахстан;

3) комиссионер, не являющийся плательщиком налога на добавленную стоимость, в случаях, установленных статьей 416 настоящего Кодекса;

4) экспедитор, не являющийся плательщиком налога на добавленную стоимость, в случаях, установленных статьей 415 настоящего Кодекса;

5) налогоплательщики в случае реализации импортированных товаров;

6) структурное подразделение уполномоченного органа в области государственного материального резерва при выпуске им товаров из государственного материального резерва.

2. Счет-фактура выписывается в электронной форме, за исключением следующих случаев, когда налогоплательщик вправе выписывать счет-фактуру на бумажном носителе:

1) отсутствия по месту нахождения налогоплательщика в границах административно-территориальных единиц Республики Казахстан сети телекоммуникаций общего пользования.

Информация об административно-территориальных единицах Республики Казахстан, на территории которых отсутствуют сети телекоммуникаций общего пользования, размещается на интернет-ресурсе уполномоченного органа;

2) возникновения в информационной системе электронных счетов-фактур технических ошибок, подтвержденных уполномоченным органом.

После устранения технических ошибок счет-фактура, выписанный на бумажном носителе, подлежит регистрации в информационной системе электронных счетов-фактур в течение пятнадцати календарных дней с даты устранения технических ошибок.

3. Счет-фактура в электронной форме выписывается в информационной системе электронных счетов-фактур в порядке и по форме, которые определены уполномоченным органом.

3-1. Перечень товаров, по которым электронные счета-фактуры выписываются посредством модуля «Виртуальный склад» информационной системы электронных счетов-фактур, утверждается уполномоченным органом и размещается на его интернет-ресурсе.

4. Выписка счета-фактуры на бумажном носителе производится в порядке, определенном пунктами 5 – 12 настоящей статьи, по форме, определяемой налогоплательщиком самостоятельно.

5. В счете-фактуре должны быть указаны:

1) порядковый номер счета-фактуры;

2) идентификационный номер поставщика и получателя товаров, работ, услуг;

3) в отношении физических лиц, являющихся получателями товаров, работ, услуг, – фамилия, имя, отчество (если оно указано в документе, удостоверяющем личность);

в отношении индивидуальных предпринимателей, являющихся поставщиками или получателями товаров, работ, услуг, – фамилия, имя, отчество (если оно указано в документе, удостоверяющем личность) и (или) наименование налогоплательщика;

в отношении юридических лиц (структурных подразделений юридических лиц), являющихся поставщиками или получателями товаров, работ, услуг, – наименование. При этом в части указания организационно-правовой формы возможно использование аббревиатуры в соответствии с обычаями, в том числе обычаями делового оборота;

4) дата выписки счета-фактуры;

5) в случаях, предусмотренных статьей 416 настоящего Кодекса, статус поставщика – комитент или комиссионер;

6) в случае реализации подакцизных товаров в счете-фактуре дополнительно указывается сумма акциза;

7) наименование реализуемых товаров, работ, услуг;

размер облагаемого (необлагаемого) оборота;

9) ставка налога на добавленную стоимость;

10) сумма налога на добавленную стоимость;

11) стоимость товаров, работ, услуг с учетом налога на добавленную стоимость; 12) вводится в действие с 01.01.2021 в соответствии с Законом РК от 25.12.2017 № 121-VI.

6. В счете-фактуре размер облагаемого оборота указывается отдельно по каждому наименованию товаров, работ, услуг.

В случае выписки счетов-фактур на бумажном носителе

допускается указание общего размера оборота, если к такому счету-фактуре прилагается документ, содержащий данные, указанные в подпунктах 7) – 11) пункта 5 настоящей статьи. При этом счет-фактура должен содержать указание на номер и дату документа, а также его наименование.

7. Стоимостные и суммовые значения в счете-фактуре, выписанном на бумажном носителе, указываются в национальной валюте Республики Казахстан.

Стоимостные и суммовые значения в счете-фактуре, выписанном в электронной форме, указываются в национальной валюте Республики Казахстан, за исключением следующих случаев, при которых возможно указание в иностранной валюте:

1) по сделкам (операциям), заключенным (совершенным) в рамках соглашения (контракта) о разделе продукции;

2) по сделкам (операциям) по реализации товаров на экспорт, облагаемым по нулевой ставке налога на добавленную стоимость в соответствии со статьями 386, 447 и 449 настоящего Кодекса;

3) по оборотам по реализации услуг по международным перевозкам, облагаемым по нулевой ставке налога на добавленную стоимость в соответствии со статьей 387 настоящего Кодекса;

4) по оборотам по реализации, облагаемым по нулевой ставке налога на добавленную стоимость в соответствии с пунктом 3 статьи 393 настоящего Кодекса.

8. В случае, если от имени юридического лица в качестве поставщика товаров, работ, услуг выступает его структурное подразделение и по решению юридического лица выписка счетов-фактур производится таким структурным подразделением, а также в случае, если от имени юридического лица структурное подразделение выступает получателем товаров, работ, услуг, в целях выполнения:

1) требований, установленных подпунктами 3) и 5) пункта 5 настоящей статьи, в счете-фактуре допускается указание реквизитов структурного подразделения юридического лица;

2) требования, установленного подпунктом 2) пункта 5 настоящей статьи, в счете-фактуре указывается идентификационный номер юридического лица. При этом в случае указания реквизитов структурного подразделения юридического лица в соответствии с подпунктом 1) настоящего пункта указывается идентификационный номер такого структурного подразделения.

9. Налогоплательщики указывают в счете-фактуре или ином документе, предусмотренном пунктом 1 статьи 400 настоящего Кодекса:

1) по оборотам, облагаемым налогом на добавленную стоимость, – сумму налога на добавленную стоимость;

2) по необлагаемым оборотам, в том числе освобожденным от налога на добавленную стоимость, – о.

10. Налогоплательщики вправе в счете-фактуре, выписываемом на бумажном носителе, указать дополнительные сведения, не предусмотренные настоящей статьей.

11. Счет-фактура на бумажном носителе выписывается в двух экземплярах, один из которых передается получателю товаров, работ, услуг.

12. Счет-фактура, выписанный на бумажном носителе, заверяется:

для юридических лиц – подписями руководителя и главного бухгалтера, а также печатью, содержащей название и указание организационно-правовой формы, если данное лицо в соответствии с законодательством Республики Казахстан должно иметь печать;

для индивидуальных предпринимателей – печатью (при ее наличии), содержащей фамилию, имя, отчество (если оно указано в документе, удостоверяющем личность) и (или) наименование, а также подписью индивидуального предпринимателя.

Счет-фактура может заверяться подписью работника, уполномоченного на то приказом налогоплательщика. При этом копия приказа должна быть доступна для визуального ознакомления получателей товаров, работ, услуг.

Получатель товаров, работ, услуг вправе обратиться к поставщику данных товаров, работ, услуг с требованием представить заверенную уполномоченным на то лицом копию приказа о назначении лица, уполномоченного подписывать счета-фактуры, а поставщик обязан выполнить данное требование в день обращения получателя товаров, работ, услуг.

Структурное подразделение юридического лица, являющееся поставщиком товаров, работ, услуг, по решению налогоплательщика вправе заверять выписанные им счета-фактуры печатью такого структурного подразделения, содержащей название и указание организационно-правовой формы юридического лица, если данное лицо в соответствии с законодательством Республики Казахстан должно иметь печать.

Счет-фактура, выписанный уполномоченным представителем участников простого товарищества (консорциума), в случаях, предусмотренных пунктом 2 статьи 200 настоящего Кодекса, заверяется печатью уполномоченного представителя, содержащей название и указание организационно-правовой формы, а также подписями руководителя и главного бухгалтера такого уполномоченного представителя.

В случае, если в соответствии с требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности и учетной политикой руководитель или индивидуальный предприниматель ведет бухгалтерский учет лично, вместо подписи главного бухгалтера указывается «не предусмотрен».

Счет-фактура, выписанный в электронной форме, заверяется электронной цифровой подписью.

13. Выписка счета-фактуры не требуется в случаях:

1) реализации товаров, работ, услуг, расчеты за которые осуществляются:

наличными деньгами с представлением покупателю чека контрольно-кассовой машины и (или) через терминалы оплаты услуг;

с применением оборудования (устройства), предназначенного для осуществления платежей с использованием платежных карточек;

2) реализации товаров, работ, услуг физическим лицам, расчеты за которые осуществляются электронными деньгами или с использованием средств электронного платежа;

3) осуществления расчетов через банки второго уровня, оператора почты за предоставленные физическому лицу коммунальные услуги, услуги связи;

4) оформления перевозки пассажира на железнодорожном или воздушном транспорте проездным билетом на бумажном носителе, электронным билетом или электронным проездным документом;

5) безвозмездной передачи товара физическому лицу, не являющемуся индивидуальным предпринимателем или лицом, занимающимся частной практикой;

6) оказания услуг, предусмотренных статьей 397 настоящего Кодекса;

7) оказания услуг по деятельности казино, зала игровых автоматов, тотализатора и букмекерской конторы.

Положения подпунктов 1) и 2) части первой настоящего пункта не применяются в случае реализации товаров, работ, услуг лицам, указанным в пункте 1 статьи 436 настоящего Кодекса.

14. В случаях, предусмотренных подпунктами 1) и 2) части первой пункта 13 настоящей статьи, получатель товаров, работ, услуг вправе обратиться к поставщику данных товаров, работ, услуг с требованием выписать счет-фактуру, а поставщик обязан выполнить такое требование с учетом положений настоящей статьи, в том числе в части указания в сведениях о получателе товаров, работ, услуг реквизитов юридического лица, через доверенное лицо которого осуществляется приобретение товаров, работ, услуг, или индивидуального предпринимателя, приобретающего товары, работы, услуги. При этом в случаях, предусмотренных подпунктами 3) и 4) пункта 13 настоящей статьи, выписка счета-фактуры осуществляется по месту реализации товаров, работ, услуг.

В случае, предусмотренном подпунктом 4) части первой пункта 13 настоящей статьи, получатель услуг вправе обратиться с требованием выписать документ, подтверждающий факт проезда физического лица, или счет-фактуру к поставщику таких услуг, а поставщик обязан выполнить такое требование с учетом положений настоящей статьи, в том числе в части указания в сведениях о получателе работ, услуг реквизитов физического лица, которому оказана услуга по перевозке.

15. Особенности выписки счетов-фактур в отдельных случаях установлены статьями 414 – 418 настоящего Кодекса. Сноска. Статья 412 с изменениями, внесенными Законом РК от 02.04.2019 № 241-VI (вводится в действие с 01.01.2019).

Статья 413. Сроки выписки счетов-фактур

1. Счет-фактура выписывается:

1) при реализации электрической и (или) тепловой энергии, воды, газа, коммунальных услуг, услуг связи, услуг по перевозке на железнодорожном транспорте, услуг по перевозке пассажиров, багажа и грузов на воздушном транспорте, услуг по договору транспортной экспедиции, услуг оператора вагонов (контейнеров), услуг по перевозке грузов по системе магистральных трубопроводов, за исключением магистральных газопроводов, системных услуг, оказываемых системным оператором, услуг по предоставлению кредита (займа, микрокредита), облагаемых налогом на добавленную стоимость банковских операций, а также при реализации товаров, работ, услуг по договорам, заключенным сроком на один год или более, лицам, указанным в пункте 1 статьи 436 настоящего Кодекса, – по итогам месяца, в котором поставлены товары, оказаны услуги, не позднее 20 числа месяца, следующего за месяцем, на который по таким товарам, услугам приходится дата совершения оборота по реализации;

2) в случае вывоза товаров с помещением под таможенную процедуру экспорта счет-фактура выписывается не позднее двадцати календарных дней после даты совершения оборота по реализации;

3) при передаче имущества в финансовый лизинг в части начисленной суммы вознаграждения – по итогам календарного квартала не позднее 20 числа месяца, следующего за кварталом, по итогам которого выписывается счет-фактура;

3-1) при реализации товаров на основании товарораспорядительных документов, подтверждающих предоставление идентифицированных товаров в распоряжение покупателя, – не позднее 20 числа месяца, следующего за месяцем, на который по таким товарам приходится дата совершения оборота по реализации;

4) в остальных случаях – не ранее даты совершения оборота по реализации и не позднее пятнадцати календарных дней после такой даты.

2. В целях выполнения требований пункта 14 статьи 412 настоящего Кодекса выписка счета-фактуры осуществляется в день или после даты совершения оборота, но в пределах срока исковой давности, установленного статьей 48 настоящего Кодекса.

3. Исправленный счет-фактура выписывается при необходимости внесения изменений и дополнений в ранее выписанный счет-фактуру.

4. Сроки выписки дополнительного счета-фактуры установлены статьей 420 настоящего Кодекса.

При несоблюдении требований статьи 197 настоящего Кодекса дополнительный счет-фактура выписывается лизингодателем в срок не позднее пятнадцати календарных дней с даты наступления такого случая. Сноска. Статья 413 с изменениями, внесенными Законом РК от 02.04.2019 № 241-VI (вводится в действие с 01.01.2019).

Статья 414. Особенности выписки счетов-фактур при реализации печатных изданий и иной продукции средств массовой информации

В случае реализации периодических печатных изданий или иной продукции средств массовой информации, включая размещенные на интернет-ресурсе в общедоступных телекоммуникационных сетях, счет-фактура выписывается не позднее пятнадцати календарных дней после даты совершения оборота по реализации.

Налогоплательщик вправе выписать счет-фактуру ранее даты совершения оборота на весь оборот по реализации, дата совершения которого приходится на календарный год. При этом в счете-фактуре отдельно указываются размер оборота по реализации и соответствующая сумма налога на добавленную стоимость, приходящиеся на каждый налоговый период, входящий в такой календарный год.

Статья 415. Особенности выписки счетов-фактур экспедиторами

1. Выписка счетов-фактур при выполнении работ, оказании услуг по договору транспортной экспедиции для стороны, являющейся клиентом по такому договору, осуществляется экспедитором.

Счет-фактура выписывается экспедитором на основании счетов-фактур, выписанных перевозчиками и другими поставщиками работ, услуг, являющимися плательщиками налога на добавленную стоимость.

В случае, если перевозчик (поставщик) не является плательщиком налога на добавленную стоимость, счет-фактура выписывается экспедитором на основании документа, подтверждающего стоимость работ, услуг.

2. В счете-фактуре, выписываемом экспедитором, указывается облагаемый (необлагаемый) оборот с учетом стоимости работ и услуг, выполненных и оказанных перевозчиками и (или) поставщиками в рамках договора транспортной экспедиции:

являющимися плательщиками налога на добавленную стоимость;

не являющимися плательщиками налога на добавленную стоимость.

В целях выполнения требований подпунктов 2) и 3) пункта 5 статьи 412 настоящего Кодекса в счете-фактуре, выписываемом экспедитором, в качестве реквизитов:

поставщика – указываются реквизиты экспедитора;

получателя – указываются реквизиты налогоплательщика, являющегося клиентом по договору транспортной экспедиции.

3. При осуществлении деятельности по договору транспортной экспедиции экспедитор составляет налоговый регистр в соответствии со статьей 215 настоящего Кодекса, раскрывающий информацию о перевозчиках и (или) поставщиках работ, услуг, оказываемых в рамках такого договора, а также их стоимости.

4. Счет-фактура, выписанный в соответствии с указанными требованиями, является основанием для отнесения в зачет суммы налога на добавленную стоимость стороной, являющейся клиентом по договору транспортной экспедиции.

Статья 416. Особенности выписки счетов-фактур по договорам, условия которых соответствуют условиям договора комиссии

При реализации товаров, выполнении работ, оказании услуг на условиях, соответствующих условиям договора комиссии, в случае, если комитент и (или) комиссионер являются плательщиками налога на добавленную стоимость, выписка счетов-фактур покупателю товаров, работ, услуг осуществляется комиссионером.

Размер оборота по реализации товаров, работ, услуг в счете-фактуре, выписываемом комиссионером, указывается исходя из стоимости товаров, работ, услуг, по которой комиссионером осуществляется их реализация покупателю.

Счет-фактура выписывается комиссионером с учетом данных:

счета-фактуры, выписанного комиссионеру комитентом, являющимся плательщиком налога на добавленную стоимость. В этом случае сумма облагаемого (необлагаемого) оборота, указанная в счете-фактуре, выписанном комиссионеру комитентом, включается в облагаемый (необлагаемый) оборот в счете-фактуре, выписываемом комиссионером покупателю;

документа, подтверждающего стоимость товаров, работ, услуг, выписанного комитентом, не являющимся плательщиком налога на добавленную стоимость. В этом случае стоимость товаров, работ, услуг, указанная в таком документе, включается в необлагаемый оборот в счете-фактуре, выписываемом комиссионером покупателю.

Размер оборота в счете-фактуре, выписываемом комитентом комиссионеру, указывается исходя из стоимости товаров, работ, услуг, по которой они предоставлены комиссионеру с целью реализации.

Размер оборота в счете-фактуре, выписываемом комиссионером комитенту, указывается исходя из суммы комиссионного вознаграждения комиссионера и стоимости работ, услуг, являющихся оборотом комиссионера по приобретению работ, услуг от нерезидента.

При выписке комитентом в адрес комиссионера счета-фактуры на реализацию товаров, работ, услуг на условиях, соответствующих условиям договора комиссии, в целях выполнения требований подпунктов 2) и 3) пункта 5 статьи 412 настоящего Кодекса в качестве реквизитов:

поставщика – указываются реквизиты комитента с указанием статуса «комитент»;

получателя – указываются реквизиты комиссионера с указанием статуса «комиссионер».

При выписке комиссионером счета-фактуры получателю товаров, работ, услуг в целях выполнения требований подпунктов 2) и 3) пункта 5 статьи 412 настоящего Кодекса в качестве реквизитов поставщика указываются реквизиты комиссионера с указанием статуса «комиссионер».

При передаче комиссионером комитенту товаров, приобретенных для комитента на условиях, соответствующих условиям договора комиссии, а также при выполнении работ, оказании услуг третьим лицом для комитента по сделке, заключенной таким третьим лицом с комиссионером, выписка счетов-фактур в адрес комитента осуществляется комиссионером.

Положения настоящего пункта применяются в случае, если комиссионер и (или) лицо, у которого комиссионер приобретает товары, работы, услуги для комитента, являются плательщиками налога на добавленную стоимость.

Размер оборота по реализации товаров, работ, услуг в счете-фактуре, выписываемом комиссионером, указывается с учетом стоимости товаров, работ, услуг, приобретенных комиссионером для комитента на условиях договора комиссии.

Счет-фактура выписывается комиссионером с учетом данных:

счета-фактуры, выписанного комиссионеру третьим лицом, являющимся плательщиком налога на добавленную стоимость. В этом случае сумма облагаемого (необлагаемого) оборота, указанного в счете-фактуре, выписанном третьим лицом комиссионеру, включается в облагаемый (необлагаемый) оборот в счете-фактуре, выписываемом комиссионером комитенту;

документа, подтверждающего стоимость товаров, работ, услуг, выписанного третьим лицом, не являющимся плательщиком налога на добавленную стоимость. В этом случае стоимость товаров, работ, услуг, указанная в таком документе, включается в необлагаемый оборот в счете-фактуре, выписываемом комиссионером комитенту, кроме работ, услуг, являющихся оборотом комиссионера по приобретению работ, услуг от нерезидента;

документа, подтверждающего стоимость товаров, работ, услуг, являющихся оборотом комиссионера по приобретению работ, услуг от нерезидента.

Сумма комиссионного вознаграждения комиссионера и стоимость работ, услуг, являющихся оборотом комиссионера по приобретению работ, услуг от нерезидента, в счете-фактуре, выписываемом комитенту, указываются отдельными строками. При этом, если комиссионер не является плательщиком налога на добавленную стоимость, сумма вознаграждения указывается с о.

При выписке комиссионером комитенту счета-фактуры на приобретенные для комитента на условиях договора комиссии товары, работы, услуги в целях выполнения требований подпунктов 2) и 3) пункта 5 статьи 412 настоящего Кодекса в качестве реквизитов:

поставщика – указываются реквизиты комиссионера с указанием статуса «комиссионер»;

получателя – указываются реквизиты комитента с указанием статуса «комитент».

При выписке третьим лицом, являющимся поставщиком товаров, работ, услуг, счета-фактуры комиссионеру в целях выполнения требований подпунктов 2) и 3) пункта 5 статьи 412 настоящего Кодекса в качестве реквизитов получателя указываются реквизиты комиссионера.

Статья 417. Особенности выписки счетов-фактур при реализации (приобретении) товаров, работ, услуг, осуществляемых в рамках договоров о совместной деятельности

1. В случаях, когда реализация товаров, работ, услуг осуществляется поверенным от имени и (или) по поручению участника (участников) договора о совместной деятельности:

1) счет-фактура выписывается от имени одного из участников договора о совместной деятельности или от имени поверенного с указанием в строке, отведенной для поставщика (продавца), реквизитов участника (участников) договора о совместной деятельности;

2) при выписке счетов-фактур отражается общая сумма оборота, а также сумма оборота, приходящаяся на каждого из участников согласно условиям договора о совместной деятельности.

2. В случае выписки счета-фактуры на бумажном носителе оригинал счета-фактуры выписывается как покупателю товаров, работ и услуг, так и каждому из участников договора о совместной деятельности.

3. В случаях, когда участником (участниками) договора о совместной деятельности или поверенным приобретаются товары, работы или услуги в рамках такой деятельности, в счетах-фактурах, получаемых от поставщика (продавца), должны быть выделены:

1) реквизиты участника (участников) договора о совместной деятельности в зависимости от количества участников совместной деятельности либо поверенного;

2) суммы приобретения, в том числе суммы налога на добавленную стоимость, приходящиеся на каждого из участников договора о совместной деятельности.

4. В случае выписки счета-фактуры на бумажном носителе количество выписываемых оригиналов счетов-фактур должно соответствовать количеству участников договора о совместной деятельности, для осуществления которой приобретаются товары, работы или услуги.

5. Положения настоящей статьи не применяются при реализации (приобретении) товаров, работ, услуг оператором в случаях, предусмотренных пунктом 3 статьи 426 настоящего Кодекса.

Статья 418. Особенности выписки счетов-фактур в отдельных случаях

1. При реализации (приобретении) товаров, работ, услуг оператором в случаях, предусмотренных пунктом 3 статьи 426 настоящего Кодекса, счет-фактура выписывается в соответствии с требованиями настоящей главы с указанием реквизитов оператора в качестве поставщика (покупателя).

2. Выписка счета-фактуры покупателю товаров, работ, услуг, реализуемых на условиях, соответствующих договору поручения, осуществляется доверителем, а в случаях, предусмотренных пунктом 2 статьи 374 настоящего Кодекса, – поверенным в порядке, определенном настоящим разделом.

По ЭСФ ( электронным счет фактурам ) информацию, можно посмотреть здесь

Нужна ли она по закону?

Выставление счета-фактуры налогоплательщиками, состоящими на упрощенной системе налогообложения, необязательно. Это связано с тем, что они не являются плательщиками налога на добавленную стоимость (НДС). На практике бывают случаи, когда контрагенты требуют выставить счет-фактуру. В этом случае, для контрагента можно выставить нулевую счет-фактуру. Его особенностью будет пометка в графе уплаты налога на добавленную стоимость со словами – без НДС.

ВАЖНО: в графе уплаты НДС, не стоит указывать нулевую ставку, проставляя цифрами 0%. Когда предприниматели и организации, состоящие на упрощенной системе налогообложения, прописывают в графе уплаты НДС цифрой 0%, они совершают ошибку.