Значение торговой наценки является основополагающим фактором при планировании будущей прибыли. Иногда слишком высокая или низкая маржа могут стать причиной банкротства. Примером может быть история предпринимателя из Подольска, который решил открыть магазин обуви.

«При открытии магазина обуви я решил несколько месяцев использовать демпинг. В итоге я привлек клиентов, которые чувствительны к ценам, торговля пошла хорошо, но прибыль была минимальна. А вот люди, ценящие качественную продукцию, не заинтересовались моими товарами, потому что у них возникли сомнения в их качестве.

После запланированной отмены низких цен от меня ушла категория людей, ищущих «где подешевле», а другие покупатели так и не появились. В результате продажи упали, и бизнес пришлось закрыть».

В подобную ситуацию может попасть каждый предприниматель, ведь мало кто ознакамливается при открытии бизнеса с влиянием наценки на поведение целевой аудитории.

Сегодняшняя статья поможет предпринимателям разобраться, как определить наценку на товар, чтобы обеспечить максимальные продажи и прибыль. Мы рассмотрим основные факторы, которые влияют на размер наценки и разберем методы её расчета.

Наценка и маржа – в чем разница и как их рассчитать

В профессиональных разговорах предпринимателей часто можно услышать термины «наценка» и «маржа», причем многие не видят между ними разницы. Давайте разбираться.

Цель бизнеса – получение прибыли, и наценка должна это гарантировать

Маржа – это размер добавочной стоимости к продажной цене товара. Она рассчитывается как разница между закупочной и розничной ценой. Фактически маржа показывает, какую «грязную» прибыль получит компания, если продаст товар. Например, магазин купил качалку колбасы за 150 рублей, а продал за 200 рублей. Таким образом, маржа составила 50 рублей.

В процентном виде маржу рассчитывают по формуле:

Маржа= (цена продажи — закупочная цена)/цена продажи * 100%

В нашем примере: Маржа = (200 — 150)/200 * 100% = 25%.

Торговая наценка – это надбавка к закупочной стоимости. Рассмотрим, как определить наценку на товар в количественном виде.

Торговая наценка = цена продажи — закупочная цена

Если брать наш пример, то торговая наценка в нем составит 50 рублей. Таким образом, в количественном выражении она всегда равна марже. Несколько иная ситуация, если рассчитывать торговую наценку в процентах. Для этого используется следующая формула:

Торговая наценка = (цена продажи — закупочная цена)/закупочная цена * 100%

В нашем примере: Торговая наценка = (200 — 150)/150 * 100% = 33%.

Фактически разница между торговой наценкой и маржой незначительная и проявляется лишь в процентном выражении. Какой из терминов целесообразней использовать в работе и при общении – решать предпринимателю. Далее мы рассмотрим, как определить наценку и на какие факторы при этом нужно обращать внимание.

Особенности учета товаров и торговой наценки

| Предмет: | Бухгалтерский учёт |

| Тип работы: | Курсовая работа |

| Язык: | Русский |

| Дата добавления: | 25.03.2019 |

- Данный тип работы не является научным трудом, не является готовой выпускной квалификационной работой!

- Данный тип работы представляет собой готовый результат обработки, структурирования и форматирования собранной информации, предназначенной для использования в качестве источника материала для самостоятельной подготовки учебной работы.

Если вам тяжело разобраться в данной теме напишите мне в whatsapp разберём вашу тему, согласуем сроки и я вам помогу!

По этой ссылке вы сможете найти много готовых курсовых работ по бухгалтерскому учёту:

| Много готовых курсовых работ по бухгалтерскому учёту |

Посмотрите похожие темы возможно они вам могут быть полезны:

| Особенности общехозяйственных расходов |

| Учет готовой продукции |

| Учет денежных средств: кассовых операций, операций по р/счету |

| Особенности учета по валютному счету |

Введение:

Торговля в настоящее время является, пожалуй, одним из самых привлекательных видов деятельности. Прежде всего, эта привлекательность заключается в относительно быстрых денежных потоках и прибыли.

Что такое торговля? В соответствии с Государственным стандартом Российской Федерации ГОСТ Р 51303-99 «Торговля. Термины и определения «торговля» представляют собой вид предпринимательской деятельности, связанный с куплей-продажей товаров и предоставлением

Для достижения этой цели необходимо решить следующие задачи:

- цель, порядок контроля торговой наценки

- синтетический и аналитический учет торговой наценки в торговле

- порядок расчета реализации торговых наценок в организации

- анализ доходов на предприятии, расчет влияния факторов на величину и уровень валового дохода на предприятии.

Согласно уставу организационной формой в ООО «Брянскрегионопт» является бухгалтерско-журнальная форма учета, а также автоматизированная форма компьютерной программы. В этом случае все учетные регистры распечатываются и хранятся на бумаге.

Основой для записей в учетных регистрах являются бухгалтерские документы, фиксирующие выполнение бизнес-операции. Первичные документы должны содержать следующие обязательные реквизиты: название документа (формы), код формы, дата составления, содержание бизнес-транзакции, показатели бизнес-транзакции, название организации, подписи лиц, ответственных за транзакцию. В зависимости от характера операции, требований регламентов и технологий обработки учетной информации, дополнительные сведения могут быть включены в первичные документы. Аналитический учет ведется параллельно с синтетическим.

Своевременное и достоверное создание первичных документов и сроков их отражения в бухгалтерском учете осуществляется в соответствии с процедурой документооборота, утвержденной организацией. В первичных документах и учетных регистрах не уточненные исправления не допускаются.

Первичные документы, регистры бухгалтерского учета, финансовая отчетность подлежат обязательному хранению в установленном порядке и сроки.

Бухгалтерский учет ведет учет имущества, хозяйственных операций путем двойной записи в бухгалтерском учете, учет предусматривает:

- полнота бухгалтерских записей за отчетный период (месяц, квартал, год) всех хозяйственных операций, проведенных за этот период, и результатов инвентаризации имущества;

- правильность распределения доходов и расходов по отчетным периодам (доходы и расходы отражаются в том периоде, к которому они относятся).

Первичные документы, регистры, финансовая отчетность подлежат хранению в архиве в установленном порядке и сроки.

Общество с ограниченной ответственностью «Брянскрегионопт», именуемое в дальнейшем «Общество», создано и действует в соответствии с Гражданским кодексом Российской Федерации и Федеральным законом Российской Федерации «Об обществах с ограниченной ответственностью» № 14-ФЗ от 08.02. .98, Закон «О потребительской кооперации (потребительские общества, их союзы) в Российской Федерации» № 3085-1 от 19.06.92 г. и другие применимые законы.

Расположение предприятия: Брянская область, Брянск, Московский проспект, 7.

Общество является юридическим лицом и строит свою деятельность на основании настоящего Устава и действующего законодательства Российской Федерации. Продолжительность деятельности компании не ограничена.

Единственным членом Общества является Брянский областной союз потребительских обществ (Брянский областной потребительский союз), 2410505, г. Брянск, ул. Калинина, 99-А.

Компания является коммерческой организацией.

Задачами компании являются расширение рынка товаров и услуг, получение прибыли.

ООО «Брянскрегионопт» осуществляет следующие виды деятельности:

- Оптовая торговля алкогольными и другими напитками

- Оптовая торговля пищевыми продуктами, напитками и табачными изделиями

- оптовая торговля непродовольственными потребительскими товарами

- розничная торговля в неспециализированных магазинах

- активность среднего медицинского персонала

- сдача в аренду собственной нежилой недвижимости

- обеспечение посреднических услуг при покупке, продаже, аренде нежилой недвижимости

- предоставление различных видов услуг.

Проанализировав данные ООО «Брянскрегионпт», можно сделать вывод, что выручка компании снизилась на 7,7%, что негативно характеризует работу предприятия, но прочие расходы заметно снизились на 47,3%, что положительно, численность работников уменьшилась на 6 г. но заработная плата наемных работников не увеличилась, а снизилась на 2601 руб, что является отрицательным. Положительным можно считать значительное увеличение чистой прибыли на 175%.

Торговая наценка, их назначение. Процедура контроля торговой наценки

Торговая наценка — это разница между продажной ценой и покупной ценой продукта. Минимальный размер торговой наценки должен покрывать стоимость продажи товара — это если продажа товара не приносит прибыли, но, по крайней мере, не приносит убытков. Есть такие ситуации. Снижение торговой маржи ниже этого минимума ведет к торговле убытками и направлено на то, чтобы как минимум минимизировать эту потерю. Как правило, организация прибегает к этой мере в случаях, когда продажа товара с наценкой, включая расходы на его продажу и получение прибыли, становится невозможной. В этом случае, конечно, лучше продавать продукт с убытком (или без прибыли), чем не продавать его вообще. Маржа определяется организацией самостоятельно. Причем маржа может быть установлена как единая для всего ассортимента товаров, так и разная для видов товарных групп. Продавец должен использовать опцию, используемую в его учетной политике.

Итак, розничная цена (а также оптовая цена при перепродаже товара через посредника — оптовика) состоит из цены доставки, установленной поставщиком, и торговой наценки. Формула для расчета цены в этом случае будет выглядеть следующим образом.

Цена продукта = цена покупки + торговая наценка + НДС с цены продажи (в том числе, если организация работает по единой системе налогообложения).

Поскольку в настоящее время продавцом в розничной торговле является единый налог на вмененный доход, формула упрощается до: Стоимость покупки + торговая наценка.

В соответствии с пунктом 13 ПБУ 5/01 «Учет материально-производственных запасов», а также пунктом 60 Положения о ведении бухгалтерского учета и финансовой отчетности, утвержденного приказом Минфина России от 29 июля 1998 года № 34н Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения. Организации, занимающейся розничной торговлей, разрешается оценивать приобретенные товары по стоимости продажи с отдельными надбавками (скидками).

Таким образом, только те организации, которые осуществляют розничную торговлю, имеют право регистрировать товары по продажной стоимости. Ведение учета товаров по продажной стоимости является правом, а не обязанностью, поэтому сделанный выбор должен быть зафиксирован в учетной политике для целей бухгалтерского учета.

Для обобщения информации о наличии и движении товаров предназначен счет 41 «Товары» в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его использованию, утвержденным приказом Министерства финансов. России от 31 октября 2000 г. N 94н. Чтобы организация, занимающаяся розничной торговлей, учитывала товары не по покупной цене, а по продажной цене, в бухгалтерском учете используется счет 42 «Торговая наценка». Счет 42 отражает информацию о торговой наценке (скидки, обертки).

Как и любая другая операция, товарная наценка отражается в бухгалтерском учете на основании первичного документа. Не существует единой формы первичных документов для отражения наценок, поэтому на основании ст. 9 Федерального закона от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете», предприятие розничной торговли может разработать свою форму и закрепить ее использование в учетной политике.

Метод расчета торговой наценки не закреплен законом, поэтому торговая компания имеет право использовать любую методологию, утвержденную организацией, а именно:

- сначала установить цену продажи, а затем рассчитать торговую наценку (используется при мониторинге розничных цен для других организаций);

- установить для определенного товара (группы товаров) торговую наценку в виде фиксированной суммы (используется, например, когда организация является дилером производителя товара);

- установить для определенного товара (группы товаров) торговую наценку в виде фиксированного процента.

Проводка товаров, поступающих на склад, отражается по дебету счета 41 «Товары» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» по стоимости их приобретения. При учете товаров по ценам продажи одновременно с этой записью делается запись по дебету счета 41 «Товары» и кредиту счета 42 «Торговая наценка» о разнице между ценой покупки и стоимостью по ценам продажи ( скидки, обертывания).

Кроме того, согласно дебету счета 41 «Товары», товары будут отражены по продажной цене. От начисления по кредиту счета 41 «Товары» до дебета 90 «Продажи» стоимость всех товаров, проданных по цене продажи, будет списана с одной суммы, равной сумме выручки, полученной за эти товары.

Одновременно со списанием продажной стоимости товаров по кредиту счета 42 «Торговая наценка» сумма, связанная с этими продажами торговой маржи, сторнируется в дебете счета 90 «Продажи».

Сумма торговой наценки, которая относится к проданным товарам, определяется расчетным путем. Расчет производится из бухгалтерской отчетности.

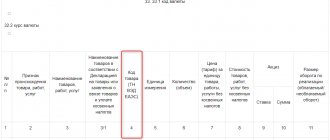

Расчет реализованного торгового оверлея (наценки) производится в следующем порядке.

Учет торговой наценки

Синтетический учет торговой наценки в торговле

Синтетический учет торговой наценки ведется на счете 42.2 «Торговая наценка на товары в розничном предприятии». По экономическому содержанию это учетная запись для учета бизнес-процессов; по назначению и структуре нормативно; по отношению к балансу пассив. Кредит этого счета показывает увеличение торговой наценки в связи с получением товара. Не ведется бухгалтерская запись по дебету 42 счетов; следовательно, в случаях, когда необходимо отразить уменьшение торговой наценки, кредитный счет 42 регистрируется с использованием метода сторнирования красного цвета.

Счет 42 «Торговая наценка» переписывается с аккаунтами:

- в кредит дебет

- 41 Продукты

- 44 Расходы на продажу

- 90 Продажи

- 94 Недостатки и убытки от порчи ценностей

- В ООО «Брянскрегионопт» 42 счет «Торговая наценка» соответствует счетам

- Сумма дебетового кредита, тыс. Руб.

- 41,2 42,2 383466,70

- 42,2 41,2 383430,89

- 42,2 99,2 206570,00

Аналитический учет торговой наценки.

Аналитический учет по счету 42 «Торговая наценка» должен отдельно отражать сумму скидок (переходов) и различий в ценах на товары в организациях, занимающихся розничной торговлей, и на отгруженные товары.

Обратите внимание, что структура маржи розничной организации зависит от того, является ли ритейлер плательщиком НДС или нет.

Если организация розничной торговли не является плательщиком НДС (платит единый налог на вмененный доход, использует упрощенную систему налогообложения или использует освобождение от налогов), то торговая наценка может быть отражена непосредственно на счете 42 «Торговая наценка».

Обращаем внимание, что в соответствии с положениями Федерального закона Российской Федерации от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете», организации, применяющие упрощенную систему налогообложения, в соответствии с главой 26.2 Налогового кодекса Российской Федерации , имеют право не вести бухгалтерский учет и представлять финансовую отчетность.

Если организация, которая продает в розницу, применяет общую систему налогообложения, то ей необходимо открыть специальные субсчета для балансового счета 42 «Торговая наценка», а именно:

- 42.1 «Торговая наценка на цену поставщика товара»;

- 42.2 «НДС с продажной цены товара как часть торговой наценки».

Вступив в силу главы 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации (далее — Налоговый кодекс Российской Федерации), розничные предприятия рассчитывают и уплачивают сумму НДС в общем порядке, то есть в налоговой базе. Определяется ими в соответствии с пунктом 1 статьи 154 Налогового кодекса Российской Федерации как стоимость проданных товаров.

Обращаем ваше внимание, что в силу пункта 6 статьи 168 Налогового кодекса Российской Федерации при продаже товаров в розницу сумма НДС включается в розничную цену товара.

Аналитический учет для 42.2 счетов в организациях потребительской кооперации ведется в книге формы К-39 для двух аналитических счетов:

- торговая наценка на товары;

- НДС в розничной цене товара.

В конце месяца для ссуды на 42 счета в журнале формы K-39 создается сумма наценки, которая применяется как к продовольственным, так и к непродовольственным товарам, но только к сумме наценки, которая применяется к Пищевые продукты могут быть списаны на финансовые результаты, так что может быть определен специальный расчет. Сумма реализованной маржи списывается:

Dt 90 Ct 42,2 Сумма в красном В ООО «Брянскрегионопт» в связи с автоматизированной формой бухгалтерского учета торговая наценка сохраняется на карточке счета 42.2, с которой суммы списываются на счет 99.2 ежемесячно.

Порядок расчета реализации торговой наценки в розничных организациях

При учете товаров по продажным ценам торговая наценка представляет собой валовой доход за проданные товары.

Наиболее распространенные способы расчета валового торгового дохода:

- расчет общего оборота

- расчет ассортимента товарооборота

- расчет ассортимента баланса товаров

- Расчет среднего процента

Это связано с тем, что дебет и кредит счета продаж отражают товары, проданные по той же оценке (по ценам продажи). Корректировка оценки товаров по дебету счета 90 к реальной цене их приобретения позволяет определить выручку от продажи (валовой доход) товаров. После списания торговой наценки на счете 90 «Продажи» формируется кредитный баланс (как при учете цены покупки), показывающий валовой доход от продажи товаров.

Вышеуказанный метод расчета валового дохода является простым, но неточным. Сумма торгового разрешения получается больше или меньше его действительной стоимости. Если, например, по сравнению со средним процентом премии, а на балансе преобладают товары с меньшей премией, то сумма валового дохода будет недооценена.

Уточните сумму торгового разрешения во время инвентаризации, указав процент торгового разрешения по каждой позиции товара. Умножив торговую надбавку, а именно ее размер, на сумму для каждой единицы товара и рассчитав общую сумму в соответствии с товарно-материальными запасами, сравните ее с суммой, записанной в субсчете 42.1 «Торговая наценка (скидка, упаковка)». В то же время его фактическая скидка в соответствии с запасами меньше, чем отражено в бухгалтерском учете, тогда разница компенсируется записью сторнирования (красная сторновка).

Что касается расчета валового дохода для ассортимента товарооборота, он используется, если для разных групп товаров применяются разные размеры торгового разрешения. Этот метод предполагает обязательный учет оборота по группам товаров, каждая из которых состоит из товаров с одинаковыми припусками.

Наиболее точным по сравнению с методом расчета среднего процента является метод расчета валового ассортимента баланса товаров. Но для этого необходимо проводить инвентаризацию на лошадях каждого отчетного месяца. Следует отметить, что в розничной торговле можно вести учет товаров по наименованиям, но для этого при продаже товаров населению в рознице необходимо оформить документы с указанием названия и количества товара, что нецелесообразно на практике.

Анализ доходов в компании за год

Анализ доходов на предприятии за отчетный период

Анализ финансовых показателей торговой организации начинается с оценки валового дохода. Валовой доход — это совокупность доходов от прямой продажи товаров (торговой наценки), других продаж и от внереализационных операций.

Основным источником формирования валового продукта в торговле является доход от продажи товаров — это разница между денежной выручкой от продажи и их покупательной стоимостью. Они формируются в розничной торговле за счет торговых надбавок.

Чистая прибыль является частью дохода от реализации товаров, оставшихся на предприятии после уплаты налога на добавленную стоимость.

Доходы от продажи товаров зависят от степени развития рынка, объема продаж, рентабельности, структуры оборота, уровня цен на покупку товаров, инфляции, стандартов качества торговых услуг, объема дополнительных услуг и уровня затрат. Интенсивность торгового процесса.

Целью анализа доходов кооперативной организации является выявление резервов повышения прибыльности.

Доходы являются одним из важнейших показателей деятельности предприятия и характеризуют его деятельность.

Доходы делятся на:

- доход от обычной деятельности;

- Прочие доходы.

Исходя из условий получения и вида дохода и характера своей деятельности, торговая компания самостоятельно определяет, какие доходы будут отнесены к обычным видам деятельности. Доходы от одного и того же вида деятельности для разных предприятий могут быть отнесены как к доходам от обычной деятельности, так и к другим доходам. Согласно РСБУ 9/99 «доходы от обычных видов деятельности — это доходы от продажи продуктов и товаров, доходы, связанные с выполнением работ, предоставлением услуг». Для учета выручки берется «… в сумме, рассчитанной в денежном выражении, равной сумме поступления денежных средств и другого имущества и (или) сумме дебиторской задолженности …». В то же время необходимо учитывать, какие доходы по данной РСБУ не признаются в качестве доходов.

Для ритейлера обычной деятельностью является продажа товаров, поэтому основным источником дохода является торговая наценка (валовой доход) или валовая прибыль. Доход = Выручка (без НДС) — покупная стоимость товара.

Целью анализа доходов в торговой компании является выявление резервов для увеличения доходов.

Цели анализа:

- оценка динамики доходов;

- оценка влияния факторов на изменение доходов;

- изучение структуры доходов;

- Изучение направлений использования доходов.

Вывод:

Эффективность любого розничного предприятия, как объяснялось ранее, характеризуется получением максимально возможного результата, выручка, в данном примере по сравнению с прошлым годом мы наблюдаем значительное снижение, что, безусловно, негативно характеризует работу ООО «Брянскрегионопт». Выручка предыдущего периода снизилась на 1659,53 руб. Компания должна проанализировать этот факт и найти необходимые решения для решения этой проблемы.

Что касается других доходов, их состав регламентируется в пункте 7 ПБУ 9/99:

- «… доходы, связанные с предоставлением платы за временное использование (временное владение и использование) активами организации;

- Доходы, связанные с предоставлением за плату прав, вытекающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности;

- Доходы, связанные с участием в уставном капитале других организаций (включая проценты и другие доходы от ценных бумаг);

- Прибыль, полученная организацией в результате совместной деятельности (в рамках простого партнерского соглашения);

- выручка от продажи основных средств и других активов, кроме денежных средств (кроме иностранной валюты), продукции, товаров;

- Проценты, полученные за предоставление денег организации для использования, а также проценты за использование банком средств на счете организации в этом банке;

- Штрафы, штрафы и пени за нарушение условий договоров;

- Активы, полученные бесплатно, в том числе по подарочному договору;

- Выручка в возмещение убытков, понесенных организацией;

- Прибыль прошлых лет, указанная в отчетном году;

- Сумма кредиторской и кредиторской задолженности, по которой истек срок исковой давности;

- курсовые разницы;

- Сумма переоценки активов;

- Прочие доходы.

Факторы определения размера наценки

Грамотно рассчитанная торговая наценка должна не только покрывать издержки, но и обеспечивать собственника хорошей прибылью. Целью руководителя является установить такие цены на товары, которые обеспечат в долгосрочной перспективе максимальный суммарный размер маржи.

Стоимость продукции должна учитывать и платежеспособность целевой аудитории, ценники не должны отпугивать постоянных покупателей.

Ценовая война истощает конкурентов, но позволяет покупателям сэкономить

Некоторые предприниматели стесняются делать большую торговую наценку, и в результате только теряют прибыль. Но перегибать палку с высокой ценой также не нужно, иначе многие клиенты уйдут к конкурентам. В результате предпринимателям при определении уровня наценки нужно искать «золотую середину», а для этого необходимо ознакомится с факторами, которые влияют на ценообразование:

- минимальная цена;

- рыночная ситуация;

- анализ конкурентов;

- эластичность спроса;

- предложение дополнительных сервисов;

- платежеспособность покупателя.

Для анализа эффективности ценовой политики разумно использовать программу складского учета ЕКАМ. Это приложение для автоматизации торговли способно дать предпринимателю данные о прибыли за произвольный период времени в разрезе ассортиментных групп.

С программой складского учета можно назначать отдельную наценку каждой товарной категории, а потом анализировать влияние установленного уровня маржи на продажи и чистый доход. В результате можно быстро определить значения оптимальных наценок в разрезе ассортиментных групп, что обеспечит бизнесу максимальную прибыль.

Что показывает торговая наценка

Торговая наценка призвана не только покрывать все расходы организации, занимающейся реализацией, но и приносить некоторую прибыль. К расходам помимо себестоимости проданного товара относятся транспортные, текущие и иные издержки, арендные платежи, заработная плата работников, налоговые отчисления и прочие:

Величина наценки, как правило, государством не регулируется. Однако к некоторым видам товаров применяются предельно допустимые цены, в результате чего завышение наценки может привести к штрафам. Государственному регулированию подлежит в том числе реализация продовольственных товаров первой необходимости.

По отношению к остальной продукции допускается установление торговой наценки в любом размере. Но в этом случае на процесс ценообразования огромное влияние оказывает конкуренция, сдерживающая рост стоимости товаров.

Предприятия торговли вправе устанавливать как единую наценку на весь ассортимент, так и использовать различные значения, определяющие цены по отдельным товарным группам. Выбранный способ потребуется закрепить в учетной политике.

Пороговая цена: страхуемся от работы в убыток

Пороговая цена — это минимальная стоимость товара, которая гарантирует безубыточность бизнеса. Этот показатель рассчитывают в несколько этапов.

Сперва, перед тем как определить стандартную торговую наценку, предприниматель должен посчитать все свои постоянные и переменные расходы: аренду, зарплату, коммунальные платежи, налоги и т.д. Допустим, они равны 80 тыс. рублей в месяц.

Любая скидка должна гарантировать получение прибыли

На втором этапе определяется фактический или планируемый объем продаж товаров, и определяется их суммарная закупочная стоимость. Допустим, она равна 120 тыс. рублей.

На третьем этапе по формуле рассчитывается средний уровень торговой наценки, который позволит покрыть текущие расходы:

Торговая наценка = (ежемесячные расходы)/(суммарная закупочная стоимость проданных за месяц товаров) * 100% = 80 тыс. рублей/120 тыс. рублей *100% = 66%

На четвертом, заключительном этапе происходит расчет минимальной (пороговой) цены, которая обеспечит безубыточность торговли.

Минимальная цена = закупочная цена + (закупочная цена*торговая наценка)

Таким образом, мы получаем минимальную цену, по которой можно продавать товар с учетом всех скидок. Нужно помнить, что установленная наценка всегда должна обеспечивать стоимость продукции не менее пороговой.

Коротко об особенностях розничной торговли

Торговля в розницу это торговля штучным товаром. Особенность розничной торговли заключается в ценообразовании учётных цен. Учётной ценой в розничной торговле является цена продажи, включая НДС. Это означает, что весь товар, хранящийся в розничных складах и магазинах учитывается по той цене, по которой продаётся конечному покупателю, т.е. уже с торговой наценкой и включая НДС .

Розничная торговля работает с наличными денежными средствами. К наличным денежным средствам относятся денежные знаки и электронные кошельки (дебетовые или кредитные карты банков).

В этом случае торговые организации обязаны выполнять положения Закона № 54-ФЗ от 22.05.2003. Торговые организации, осуществляющие расчёты с использованием наличных денежных средств и электронных средств платежа обязаны осуществлять такие расчёты с использованием контрольно кассовой техники.

П. 1 ст 4.7 данного закона требует указание в чеке ККМ (контрольной кассовой машины) наименование товара с указанием ставки налога на добавленную стоимость и налога на добавленную стоимость.

Чтобы не было проблем с контролирующими органами лучше указывать ставку и сумму НДС в каждой строчке товара чека ККМ, поскольку ставки НДС могут быть различными. И отдельно указывать сумму НДС по каждой ставке налога.

Рыночная ситуация и анализ конкурентов

При установке наценки следует учитывать и ценовую политику конкурентов. Следует узнать стоимость всех аналогичных товаров, представленных у соперника. Но какую же цену в итоге ставить у себя?

Изучать цены у конкурентов нужно анонимно, пытаясь выяснить все детали их ценовой политики

При равных торговых условиях, лучше не демпинговать и указывать стоимость товаров, как у конкурента. Особенно, если высока вероятность, что соперник также снизит цену, ведь в результате разразится торговая война, которая принесет убытки обоим предпринимателям.

Завоевывать лояльность клиентов лучше другими способами: сервисом, доброжелательностью, акциями и т.п. Таким образом можно привлечь покупателей и получить хорошую прибыль за счет высокой наценки.

В создании собственной системы дисконтных карт поможет программа складского учета ЕКАМ. Она доступна даже для предпринимателей с небольшими доходами, которые занимаются розничной торговлей и оказанием ]Программа складского учета[/anchor] позволяет вести клиентскую базу, анализировать продажи и планировать закупки, поэтому её приобретение окупится за считанные месяцы.

Эластичность спроса

При отсутствии конкурентов и стабильном спросе можно ставить довольно высокую наценку. Например, если в городе только одна компания специализируется на заправке картриджей для принтеров, то она может устанавливать стоимость услуг в довольно широких рамках. Но предел нужно знать.

Определять торговую наценку при эластичном спросе сложнее

Ведь при повальном недовольстве клиентов высокими ценами у компании быстро появятся конкуренты, которые захотят удовлетворить спрос на более дешевую услугу. И недовольные клиенты, а по факту их будет большинство, перейдут к соперникам.

Если же предлагаемый товар относится к второстепенным, например, элитная бижутерия, сигары, услуги массажа, то с увеличением цены выручка будет падать. В этом случае спрос является эластичным и важно найти такую максимальную торговую наценку, которая устроит большинство представителей целевой аудитории. В противном случае продажи начнут стремительно падать.

Проводки по учету торговой наценки

Проводки по операциям продажи дают представление о полученной прибыли. Для отражения данных по величине торговой наценки применяется счет 42, на котором могут быть учтены следующие сведения:

- Торговая наценка;

- Величина скидок;

- Возможные потери товара;

- Дополнительные транспортные расходы.

Торговую наценку в проводках можно отразить следующим образом:

- Начисление торговой наценки осуществляется при помощи следующей проводки: Дт 41 Кт 42 ― сформирована торговая наценка.

- При розничных продажах чаще всего используют субсчет 41.2 ― товары в розничной торговле. Проводка в таком случае принимает вид: Дт 41.2 Кт 42 ― торговая наценка при реализации в розницу.

- При учете проданных товаров величина торговой наценки сторнируется, корреспондируя со счетом продаж (сч. 90). В итоге появляется следующая проводка: Дт 90 Кт 42 ― определена торговая наценка по проданным товарам.

По Кт 42 (сторно) в корреспонденции с соответствующими счетами отражаются также следующие операции:

- Отпущенные товары;

- Списанные товары;

- Порча, недостача.

Формирование торговой наценки в учете зависит и от того, является ли продавец плательщиком НДС. В случае, если организация находится на упрощенной системе или применяет ЕНВД, то допускается учет наценки непосредственно на счете 42. Если продавец начисляет НДС, то потребуется использовать субсчета:

- 42.1 ― торговая наценка по цене поставщика;

- 42.2 ― в составе торговой наценки учтен НДС.

Таким образом, при реализации товара в розницу сумма НДС включается в итоговую цену, то есть продавец исчисляет и уплачивает налог в общепринятом порядке.

Предложение дополнительных сервисов

Большинство людей готовы переплачивать при покупке за дополнительные услуги, комфорт, расширенную гарантию и прочие бонусы. Поэтому при хорошо поставленном сервисе предприниматели могут смело делать наценку выше, чем у конкурентов.

Наличие гарантии является важным критерием при выборе магазина

Примером может служить элитный ремонт обуви, который обеспечивает выезд к клиенту, использование импортных расходных материалов, компенсацию за испорченную обувь, длительную гарантию качества и т.п. Наценка в такой мастерской может быть в разы выше, чем у обычного «сапожника».

Дополнительными услугами в торговой рознице может быть предоставление отсрочки, продажа товара в кредит, бесплатная доставка или установка. Но стоимость этих бонусов обязательно должна учитываться при формировании наценки на товары. Ведь целью предоставления дополнительных услуг является получение прибавки к прибыли, а не просто завоевание лояльности покупателей.

Платежеспособность покупателя

Анализ потребностей и возможностей целевой аудитории очень важен при определении торговой наценки. Он позволяет не упустить прибыль, продавая наиболее востребованные товары.

В элитном сегменте товаров цена ограничивается лишь размером кошелька покупателя

Для примера, сравним ценовую политику в фуд-зоне крупного торгового центра и в небольшом кафе, расположенном в частном секторе. В ТЦ обеспеченные клиенты готовы заплатить за гамбургер и 100, и 200 рублей. Причем обе цены их вполне устроят. Так зачем устанавливать стоимость меньше, если можно заработать больше?

В кафе, расположенном в частном секторе, посетители уже задумаются, покупать ли им гамбургер за 200 гривен или лучше пройтись домой, купив за эти деньги в несколько раз больше еды.

Нащупывать крайнюю цену, по которой целевая аудитория ещё готова покупать, приходится чаще всего опытным путем. Сначала стоит установить на всё среднерыночные цены, а затем постепенно повышать наценку на одну товарную группу до момента, когда спрос упадет. Исходя из последней «ходовой» цены и нужно определять среднюю торговую наценку на всю остальную продукцию.

Способ 3. Расчет по ассортименту остатка товаров

Если вы настолько педантичны, что готовы регулярно проводить инвентаризацию своих товаров, то это способ для вас.

Ежемесячно определяйте стоимость остатка товаров и стоимость проданных товаров.

Вычисляем наш валовый доход:

ВД = (ТрНцнач + ТрНцпост — ТрНцвыб) – ТрНцкон,

где ТрНцнач — наценка на остатки товаров (на начало периода)

ТрНцпост — наценка по товарам, которые поступили в течение периода;

ТрНцвыб — ТрНц на реализованные товары за период;

ТрНцкон — ТрНц на остаток товаров на конец отчетного периода.

Пример 3. Расчет реализованной ТрНц по ассортименту остатка товара. Давайте будем продавать на этот раз продукты — много разных.

Рассчитаем реализованную торговую наценку.

ВД = (ТрНцнач + ТрНцпост — ТрНцвыб) — ТрНцкон = (12 000 руб.+ 4 000 руб.— 0 руб.) – 6 400 руб. = 9 600 руб.

Заходим в нашу бухгалтерскую программу и формируем проводки:

- Отражение выручки: Дебет 50/51 Кредит 90.1 – 48 000 руб., в том числе НДС;

- Отражение НДС: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Сторно наценки: Дебет 90.2 Кредит 42 (сторно) – 9 600 руб.;

- Списание товаров по продажной стоимости: Дебет 90.2 Кредит 41 – 48 000 руб.;

- Списание транспортных расходов: Дебет 90.2 Кредит 44 — 1 000 руб.;

- Результат (прибыль): Дебет 90.9 Кредит 99 – 600 руб.

Чтобы избежать ошибок, лучше вести складской учет в специальной программе. В МоемСкладе собрано все, что нужно для ведения торговли — инструменты для работы с онлайн-кассами и маркировка. Первые 14 дней длится пробный период, чтобы вы могли оценить все возможности сервиса. Затем можно либо выбрать тариф, который подходит под ваши задачи, либо и дальше работать бесплатно, если у вас один пользователь и одно юридическое лицо.

Сколько денег брать за услугу?

Ценообразование в сфере услуг является довольно сложным.

Предоставляя уникальную услугу, можно заработать намного больше

Поэтому предприниматели при расчете стоимости своей работы должны руководствоваться рядом критериев:

- Затрачиваемое время. Какая бы услуга не оказывалась, предприниматель должен заработать за день минимум 2000-3000 рублей.

- Устоявшиеся рыночные цены. Например, вряд клиент приедет на СТО менять масло, если стоимость услуги будет на 20-30% выше, чем у конкурента.

- Позиционирование на рынке. Установка наценки выше среднерыночной возможна в компании, обеспечивающей высокое качество работ, сжатые сроки их выполнения или дополнительные гарантии. Но свои преимущества придется постоянно подтверждать практикой.

- Портрет клиента. Ни секрет, что многие предприниматели, зная об обеспеченности клиента, могут в разы завысить стоимость предоставляемых услуг без какой-либо причины.

Таким образом, ценообразование услуг во многом зависит от рыночной ситуации и изобретательности предпринимателя.

Учет различных наценок в рамках одного магазина

Довольно часто в магазинах используется сразу несколько значений наценок, в зависимости от принадлежности товара к определенной товарной категории. Особенно это касается продуктовых маркетов и хозяйственных магазинов. В таком случае руководителю сложно учитывать различные наценки, поэтому зачастую они усредняются, за счет чего теряется прибыль.

Программа складского учета ЕКАМ позволяет контролировать бизнес удаленно

Исправить ситуацию может программа складского учета ЕКАМ. Это приложение позволяет автоматически устанавливать цены на товары, исходя из заданной наценки. Причем её уровень можно задавать для каждой категории продукции. В результате руководитель не задумывается ежедневно о том, как определить наценку на товар, что избавляет его от рутинной работы.

Кроме того, программа складского учета дает в руки предпринимателя мощную аналитическую систему, позволяющую отслеживать влияние уровня наценки на спрос в рамках каждой ассортиментной группы. Это способствует формированию оптимальной маржи для максимизации прибыли магазина.