Как и кто определяет сроки хранения документов

В пункте 1 статьи 17 Федерального закона от 22.10.04 № 125-ФЗ «Об архивном деле в Российской Федерации» сказано, что организации и ИП обязаны обеспечивать сохранность архивных документов, в том числе документов по личному составу, в течение сроков их хранения. Эти сроки устанавливаются федеральными законами, иными нормативными правовыми актами РФ, а также специальными перечнями.

Прежде всего, это Перечень типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков их хранения (утв. приказом Росархива от 20.12.19 № 236; далее — Перечень № 236);

Помимо этого, сроки хранения определены другими законодательными положениями. Так, минимальное время хранения налоговых документов установлено в Налоговом кодексе, бухгалтерских — в Законе о бухучете. А для акционерных обществ действует еще и Положение о порядке и сроках хранения документов акционерных обществ (утв. постановлением ФКЦБ от 16.07.03 № 03-33/пс).

Важно

Включение документов в состав архивного фонда не зависит от способа их создания и вида носителя (ст. Закона № 125-ФЗ). Поэтому необходимо обеспечить сохранность как «бумажных», так и электронных документов. Вид носителя в большинстве случае не влияет на период, в течение которого нужно обеспечивать сохранность документа. При этом юридически значимые электронные документы можно хранить, не распечатывая (см. «Минфин разъяснил, как хранить электронные счета-фактуры»).

Обмениваться с контрагентами юридически значимой «первичкой» через интернет Входящие бесплатно

Зачем хранить бухгалтерские документы

Любой бухгалтер знает, что каждый документ, оформленный в компании или полученный от контрагентов, имеет свою ценность и должен быть сохранен. На основании сведений, содержащихся в первичных документах, ведется бухучет и составляется бухотчетность. Проверка данных бухучета и бухотчетности всеми контролирующими инстанциями осуществляется по первичным документам.

Вся бухгалтерская первичка и отчетность должны храниться в течение законодательно определенных сроков.

Сроки хранения бухгалтерских документов регламентированы законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ и утвержденным перечнем сроков хранения.

О том, на какие группы делятся документы, возникающие в деятельности организации, и какими могут быть сроки их хранения, читайте в статье «Основные сроки хранения документов в организации (архив)».

Сроки хранения бухгалтерских документов

Как уже было сказано, период хранения установлен Федеральным законом от 06.12.11 № 402-ФЗ «О бухгалтерском учете». Для большинства бухгалтерских бумаг он составляет пять лет. Нюансы связаны с порядком расчета этого срока.

Так, для первичных учетных документов, регистров бухучета, бухотчетности и аудиторских заключений отсчет пятилетнего периода начинается после соответствующего отчетного года (п. 1 ст. Закона № 402-ФЗ). А в отношении учетной политики и других документов, связанных с организацией и ведением бухгалтерского учета, а также средств, обеспечивающих воспроизведение электронных документов и проверку подлинности электронной подписи, пятилетний срок отсчитывается с того года, в котором они в последний раз использовались для составления бухгалтерской (финансовой) отчетности (п. 2 ст. Закона № 402-ФЗ).

Получить образец учетной политики для небольшого ООО Получить бесплатно

Прошедшие проверку оправдательные документы (кассовые документы и книги, банковские документы, корешки денежных чековых книжек, ордера, табели, извещения банков и переводные требования, акты о приеме, сдаче, списании имущества и материалов, квитанции, накладные и авансовые отчеты, переписка) тоже полагается хранить не менее пяти лет, а при возникновении споров или разногласий — до принятия решения по делу, даже если оно вынесено за пределами этого срока (ст. 277 Перечня № 236). А вот период хранения документов (протоколов, актов, справок, расчетов, ведомостей, заключений) о переоценке, определении амортизации, списании основных средств и нематериальных активов начинает течь только с момента выбытия основных средств и нематериальных активов (ст. 323 Перечня № 236).

По общему правилу срок хранения путевых листов составляет 5 лет. Но этот срок увеличивается до 50 лет, если нет других документов, подтверждающих вредные и опасные условия труда (ст. 553 Перечня № 236).

Внимание

Здесь и далее по тексту установленный в Перечне № 236 срок хранения, равный 50 годам, относится к документам, созданным после 1 января 2003 год. Аналогичные документы, составленные до этой даты, нельзя уничтожать 75 лет.

Заполняйте путевые листы с указанием маршрута и обязательными реквизитами в специальном сервисе

В каких документах установлены сроки хранения авансовых отчетов?

Документы, связанные с хозяйственной деятельностью субъектов, можно разделить условно на 2 категории:

- налоговые (используются при исчислении налогов, взносов);

- бухгалтерские (дополняют налоговые в части ведения учета кадров, активов, контроля над расходами и в иных аспектах).

Авансовые отчеты — это бухгалтерская документация. Относятся они к категории первичных документов (п. 1 постановления Госкомстата РФ от 01.08.2001 № 55).

Подробнее о форме авансового отчета, установленной законодательством, читайте в этой статье.

Основные положения законодательства, устанавливающие правила хранения авансовых отчетов, зафиксированы в:

- ст. 23 НК РФ;

- ст. 283 НК РФ;

- ст. 29 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- приказе Росархива от 20.12.2019 № 236 (действует с 18.02.2020).

ВНИМАНИЕ! С 30.11.2020 правила выдачи подотчета упростили. Теперь в заявлении на выдачу денег под отчет не обязательно указывать сумму аванса и срок, на который выдают подотчетные суммы. Требование о представлении авансового отчета в трехдневный срок исключили. Также работодателям разрешили оформлять один приказ на несколько выдач наличных денег одному или нескольким работникам. В этом случае нужно указать фамилию, сумму и срок, на который выдают деньги, по каждому работнику.

Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, узнайте в КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите к комментариям экспертов к Указанию ЦБ от 05.10.2020 № 5587-У.

Изучим ключевые положения отмеченных НПА подробнее.

Сроки хранения кадровых документов

Документы по личному составу, законченные делопроизводством после 1 января 2003 года, нужно хранить 50 лет (п. 2 ст. 22.1 Закона № 125-ФЗ). Именно такой срок распространяется на трудовые договоры, а также все допсоглашения к ним, включая соглашения о расторжении; личные дела и личные карточки работников (ст. 435, 444, 445 Перечня № 236). Полувековой период хранения установлен и для гражданско-правовых договоров с физическими лицами, а также актов по ним (ст. 301 Перечня № 236).

Важно

С 1 сентября 2022 года работодатели не обязаны вести личные карточки и знакомить сотрудников с записями в форме № Т-2 (также см. «Роструд: работники больше не должны расписываться в личных карточках по форме № Т-2»). Что делать с карточками, которые были заведены до этой даты? В Роструде считают, что даже если организация решила отказаться от ведения формы Т-2, необходимо обеспечить хранение старых карточек как архивных документов в течение 50 (75) лет.

Также минимум полвека хранятся все приказы и распоряжения по личному составу, включая документы (докладные записки, справки, заявления) к ним. Речь идет о приказах о приеме, переводе, перемещении, совмещении, совместительстве, увольнении, оплате труда, аттестации, повышении квалификации, присвоении классных чинов, разрядов, званий, поощрении, награждении, об изменении анкетно-биографических данных, отпусках по уходу за ребенком, отпусках без сохранения заработной платы (ст. 434 Перечня № 236).Аналогичный срок хранения распространяется и на подлинные личные документы (трудовая книжка, дипломы, аттестаты, удостоверения, свидетельства), которые не были востребованы сотрудниками при увольнении (ст. 449 Перечня № 236).

Важно

В связи с переходом на электронные трудовые книжки, часто возникает такой вопрос: надо ли хранить копию бумажной трудовой, если работник выбрал ЭТК? В Роструде считают, что такой обязанности у работодателя нет. После выдачи работнику оригинала бумажной трудовой, работодатель освобождается от необходимости хранить этот документ.

Составлять локальные акты по готовым шаблонам и готовить всю кадровую отчетность

Из общего правила имеются исключения. Например, документы, связанные с применением дисциплинарных взысканий, можно уничтожить уже через три года (ст. 454 и 434 Перечня № 236). Такой же срок хранения определен для графиков отпусков (ст. 453 Перечня № 236) и согласий на обработку персональных данных. Правда, в последнем случае отсчет трехлетнего периода начинается после истечения срока действия согласия или его отзыва (ст. 441 Перечня № 236).

Обратите внимание, что данная поблажка не распространяется на основные документы (положения или инструкции) по обработке персональных данных. Их нужно хранить постоянно (ст. 440 Перечня № 236). Также постоянно придется беречь приказы, распоряжения и прочие кадровые документы по основной деятельности (ст. 19 Перечня № 236). Например, к таким документам относятся приказы об утверждении структуры организации, о создании подразделений (филиалов), о вступлении в должность, о возложении обязанностей главбуха на руководителя, о досрочном сложении полномочий, о назначении ответственных, об утверждении и введении в действие ЛНА.

Пятилетний период сохранности установлен для табеля учета рабочего времени (если условия труда опасные или вредные, этот срок увеличивается в 10 раз), приказов, распоряжений и прочих документов по административно-хозяйственным вопросам (ст. 402 и 19 Перечня № 236).

Также пятилетний срок отведен для хранения приказов о предоставлении ежегодных оплачиваемых и учебных отпусков, а также приказов о направлении в командировку работников, не занятых на работах с вредными и опасными условиями труда. Если же работа «вредная», то приказы о командировках нельзя уничтожать в течение 50 лет (ст. 434 Перечня № 236).

Бесплатно составить кадровые документы по готовым шаблонам

Кроме этого, на протяжении пяти лет хранятся копии отчетов, заявления, списки работников, справки, выписки из протоколов, заключения, переписка и прочие документы о выплате пособий, оплате листков нетрудоспособности и выдаче материальной помощи (ст. 298 Перечня № 236). А вот платежные ведомости и документы к ним, расчетные листы на выдачу заработной платы, пособий, гонораров, материальной помощи и других выплат придется беречь на год дольше — в течение шести лет (ст. 295 Перечня № 236). Отметим, что платежные ведомости и расчетные листки следует хранить шесть лет только при условии, если работодатель ведет лицевые счета сотрудников. В противном случае указанные документы должны оставаться в сохранности на протяжении 50 лет (ст. 295 Перечня № 236).

Внимание

Документы, созданные в рамках кадрового электронного документооборота, полагается хранить «в течение сроков, установленных законодательством Российской Федерации об архивном деле» (ст. 22.3 ТК РФ). Таким образом, работодатели, которые перешли на кадровый ЭДО, обязаны обеспечить сохранность таких документов в течение указанных выше сроков. Также см. «Кадровые документы переводят в электронный вид: читаем свежие поправки в Трудовой кодекс».

Рассчитайте зарплату и пособия по актуальным на сегодня правилам

Срок хранения электронных счетов-фактур

Сейчас все больше коммерсантов переходит на электронный документооборот, используя в том числе и электронные счета-фактуры. Электронный счет-фактура равносилен бумажному (п. 1 ст. 169 НК), порядок его оформления регламентирован приказом Минфина России «Об утверждении порядка выставления и получения счетов-фактур в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи» от 10.11.2015 № 174н.

Еще до того, как будет организовано хранение электронного счета-фактуры, т. е. уже при его оформлении необходимо учесть, что подписан он должен быть квалифицированной электронной подписью (п. 6 ст. 169 НК РФ, письмо Минфина России от 05.05.2015 № 07-01-06/25701).

Сроки хранения электронных счетов-фактур те же, что у бумажных — 5 лет. Хранить распечатанные бумажные экземпляры электронных счетов-фактур компании не обязаны (письмо ФНС от 06.02.2014 № ГД-4-3/1984).

Сроки хранения налоговых документов

Данные бухгалтерского и налогового учета и другие документы, необходимые для исчисления и уплаты налогов, в том числе документы, подтверждающие получение доходов, осуществление расходов, а также уплату (удержание) налогов, нужно хранить в течение пяти лет. Таковы правила подпункта 8 пункта 1 статьи и подпункта 5 пункта 3 статьи НК РФ. Отсчет срока начинается после окончания налогового периода, в котором документ использовался в последний раз для составления налоговой отчетности, исчисления и уплаты налогов, подтверждения полученных доходов и произведенных расходов (письмо Минфина от 19.07.17 № 03-07-11/45829).

Важно

Исключение сделано для документов, подтверждающих объем понесенного убытка. Их положено хранить в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков (п. 4 ст. 283, п. 7 ст. 346.18 НК РФ).

Четырехлетний срок хранения определен для книги покупок и книги продаж, включая дополнительные листы к ним. При этом отсчет ведется с даты последней записи в книге (п. 24 Правил ведения книги покупок и п. 22 Правил ведения книги продаж, утв. постановлением Правительства от 26.12.11 № 1137). Что касается счетов-фактур, то их следует хранить пять лет (ст. 317 Перечня № 236).

Проведите автоматическую сверку счетов‑фактур с контрагентами Подключиться к сервису

Пятилетний период сохранности установлен для налоговых деклараций и расчетов по всем видам налогов. Исключение — декларации ИП за период по 2002 год включительно. Их нужно хранить 75 лет (ст. 310 Перечня № 236). А вот расчет по страховым взносам нельзя уничтожать на протяжении 50 лет с момента его составления (ст. 308 Перечня № 236).

Документы, необходимые для исчисления и уплаты страховых взносов, нужно хранить в течение шести лет (подп. 6 п. 3.4 ст. НК РФ). К таким документам относятся, в частности, карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов (ст. 309 Перечня № 236).

Внимание

При отсутствии лицевых счетов или ведомостей начисления заработной платы карточки индивидуального учета придется беречь на протяжении 50 лет (ст. 309 Перечня № 236).

С какого момента отсчитывается срок хранения документов, используемых для расчета страховых взносов? Прямого разъяснения нет. По нашему мнению, в данном случае можно применить аналогию с налоговыми документами. То есть отсчет срока вести после окончания расчетного периода, в котором документ использовался в последний раз для исчисления и уплаты взносов, составления отчетности по ним.

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Всю переписку с налоговой (уведомления, требования, акты, решения, постановления, возражения, жалобы, заявления) предписано хранить пять лет. Этот срок увеличивается в два раза, если жалоба подана по результатам выездной или камеральной проверки (п. 148 и 314 Перечня № 236). Все электронные документы с УКЭП, и сертификаты ключей проверки электронной подписи, которой завизированы жалобы и технологические документы, нужно хранить как минимум в течение пяти лет. Здесь сроки считаются с даты получения или отправки соответствующего документа (п. 3 Порядка, приведенного в прил. № 4 к приказу ФНС от 20.12.19 № ММВ-7-9/[email protected]).

Справка

Контракты на закупку товаров, работ, услуг для обеспечения государственных и муниципальных нужд, нужно хранить на протяжении пяти лет после прекращения обязательств по ним (ст. 224 Перечня № 236).

Получайте уведомления о госзакупках для малого и среднего бизнеса Настроить рассылку

Иные случаи увеличения срока хранения первички

Если бы ООО «Ландшафтный дизайн» работало с убытком, а потом учитывало бы его при расчете налога на прибыль, хранить документы пришлось бы весь период переноса убытка плюс 4 года после его полного списания. При этом нельзя избавиться ни от первички, подтверждающей полученный убыток, ни от иных справок и расчетов, на основании которых этот убыток был перенесен.

Например, бухгалтерские и налоговые документы по убытку, полученному в 2022 году и учтенному в течение последующих 10 лет, придется хранить до конца 2035 года.

Подробнее о нюансах учета убытка читайте в статье «Как и на какой срок можно осуществить перенос убытков на будущее?».

Увеличить срок хранения бухгалтерских документов придется и в следующем случае. ООО «Ландшафтный дизайн» оказало услуги заказчику, который своевременно не оплатил выполненную работу и не отвечал на письма и претензии. Из госреестра компания исключена не была, но и долг свой не погашала. ООО «Ландшафтный дизайн» смогло учесть безнадежную дебиторку только в 2022 году, а все связанные с этой ситуацией документы организации придется хранить до конца 2026 года.

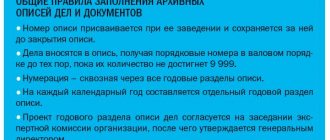

Как перейти на новую номенклатуру: пошаговая инструкция

Чтобы организовать текущий процесс делопроизводства и последующую передачу документов на хранение, нужна номенклатура дел. Это систематизированный перечень заголовков дел, заводимых в делопроизводстве в течение года, с указанием сроков их хранения. Такой перечень необходим для правильного формирования документов, организации их учета и сохранности, а также быстрого поиска.

Надо стремиться к тому, чтобы номенклатура дел отражала все функции и направления работы организации или ИП. Иначе в процессе делопроизводства неминуемо будут появляться документы, не включенные в номенклатуру, что может привести к нарушению порядка хранения и даже утрате документов.

Исходя из утвержденной приказом Минкультуры от 31.03.15 № 526 формы номенклатуры дел, можно рекомендовать следующую процедуру перехода на новую номенклатуру. Во-первых, необходимо ввести нумерацию структурных подразделений организации. Эти номера потребуются для формирования индекса дел, так как он включает в себя порядковый номер дела, а также номер структурного подразделения.

Справка

При многоуровневой внутренней структуре организации можно вводить сложные индексы, состоящие из групп цифр, отделяемых друг от друга дефисом. К примеру, отдельные номера могут присваиваться департаментам, отделам внутри департамента и рабочим группам внутри отдела.

Вторым этапом при переходе на новую номенклатуру следует разработать правила формирования заголовков дел. При этом нужно исходить из того, что заголовок в четкой, но обобщенной форме должен отражать основное содержание и состав документации дела. Поэтому нельзя указывать просто «документы» или «переписка». Необходимо конкретизировать «документы по приему на работу» или «переписка с ИФНС».

Внимание

В заголовке дела нельзя использовать неконкретные формулировки: «Разное», «Общая переписка», «Входящие документы» и т.п.

Третий этап предполагает распределение всех дел по срокам хранения, и введение соответствующего порядка делопроизводства, при котором документы сразу формируются по делам, исходя из срока хранения. Если при создании документации точное распределение по срокам хранения затруднительно, то вводится двоичная система: изначально все документы относятся к делам либо постоянного, либо временного хранения. А разделение дел временного хранения по конкретным срокам осуществляется уже на следующем этапе специалистами, отвечающими за ведение дел в организации.

ВАЖНО

Нужно ли включать в номенклатуру электронные документы? Пункт 96 ГОСТ Р 7.0.8-2013 «СИБИД. Делопроизводство и архивное дело. Термины и определения» определяет электронное дело как электронный документ или совокупность электронных документов и метаданных к ним, сформированных в соответствии с номенклатурой дел. Поэтому электронные дела включаются в общую с делами на бумажном носителе номенклатуру. При добавлении электронных документов в общую номенклатуру нужно руководствоваться теми же правилами, которые применяются в отношении «бумажной» документации.

Подключиться к системе «Диадок» для электронного документооборота с контрагентами

Какие документы относят к кассовым

Документация по кассе используется для проведения расчетов с контрагентами и внутри организации. К ним относятся:

- приходный ордер (ПКО): его выдают при поступлении денег;

- расходный ордер (РКО): формируют при выбытии денежных средств;

- журнал регистрации ПКО и РКО: в нем ведется учет приходных и расходных ордеров;

- авансовые отчеты: применяют для учета подотчетных средств;

- объявление на взнос наличными: заполняют при внесении денег в банк для пополнения расчетного счета;

- кассовая книга: используется для отражения всех приходно-расходных операций и остатков денежных средств;

- книга учета принятых и выданных денежных средств: ведется, если в компании есть несколько кассиров и старший кассир, в ней регистрируют операции по выдаче и поступлению денег между ними;

- журнал кассира-операциониста: в него заносятся операции по приходу и расходу наличных денег по каждой ККМ на предприятии.

Документацию по кассе ведут и в бумажной, и в электронной форме. Руководитель назначает ответственного сотрудника по проведению операций и формированию документов по кассе отдельным приказом:

В бухгалтерских и налоговых нормативах указано, какой срок должны храниться документы, подтверждающие проведение денежных расчетов с покупателями и осуществление финансовых операций по кассе. Период хранения такой документации содержат:

- 402-ФЗ от 06.12.2011 (ст. 29); НК РФ (п. 8 ч. 1 ст. 23);

- Приказ Росархива № 236 от 20.12.2019 (п. 277).

Кроме того, срок хранения кассовых чеков в организации и других банковских регистров прописаны в Указаниях ЦБ РФ № 3210-У от 11.03.2014. По нормам Центробанка, все платежные регистры по банку и кассе хранятся в течение 5 лет.

Штрафы за нарушение порядка хранения документов

Самая распространенная ситуация, когда нарушение порядка или срока хранения может обернуться штрафом, — это непредставление документа по запросу ИФНС.

Напомним, что такой запрос может быть направлен как при проверке самого налогоплательщика (выездной или камеральной), так и в рамках «встречки», либо вообще без назначения проверки (ст. и 93.1 НК РФ; подробнее см. «ИФНС требует документы: на какие запросы нужно ответить, а какие можно игнорировать» и «ИФНС запросила данные по контрагенту или сделке: когда это правомерно, и что будет, если не ответить на требование»). Во всех случаях непредставление или несвоевременное представление каждого документа, который должен быть у налогоплательщика, обернется штрафом в 200 руб. (п. 1 ст. 126НК РФ).

Внимание

Облегчить и ускорить процесс пересылки документов в инспекцию можно с помощью специальных сервисов, например, веб-сервиса «Коннектор Контур.Экстерн». Он дает возможность направить налоговикам десятки тысяч электронных документов единовременно. Через «Коннектор» можно передавать в ИФНС любые электронные документы, созданные по утвержденным форматам (например, счета-фактуры, накладные ТОРГ-12 и проч.), а также скан-образы любых документов, созданных на бумажном носителе: актов, договоров, платежек и др.

Подключиться к системе «Контур.Экстерн»

Кроме того, отсутствие первичных документов или счетов-фактур может повлечь налоговую ответственность за грубое нарушение правил учета. Здесь размер штрафа зависит от последствий. Если нарушение не привело к занижению налоговой базы, то штраф составит 10 000 или 30 000 руб. (п. 1 и 2 ст. 120 НК РФ). Если же из-за отсутствия документов произошло занижение налоговой базы, то штраф будет равен 20% суммы неуплаченного налога, но не менее 40 000 руб. (п. 3 ст. 120НК РФ).

Несоблюдение сроков хранения документов может стать основанием и для привлечения организации и ее работников к административной ответственности. Санкции за нарушение правил хранения, комплектования или использования архивных документов (включая кадровые и бухгалтерские) установлены в статье 13.20 КоАП РФ. Наказанием будет предупреждение или штраф в следующем размере: от 3 000 до 5 000 руб. для должностных лиц; от 5 000 до 10 000 руб. для юридических лиц.

За неисполнение обязанности по хранению документов АО или ООО в течение сроков, предусмотренных действующим законодательством, организации наказываются строже. Размер штрафа составляет от 2 500 до 5 000 руб. для должностных лиц и от 200 000 до 300 000 руб. для самого общества (ч. 1 и 2 ст. 13.25 КоАП РФ). А за несоблюдение сроков хранения учетных и отчетных документов по валютным операциям предусмотрен штраф от 4 000 до 5 000 руб. для должностных лиц и от 40 000 до 50 000 руб. для организаций (ч. 6 ст. 15.25 КоАП РФ). Чуть меньшие взыскания (от 1 000 до 2 000 руб. для должностных лиц и от 10 000 до 20 000 руб. для юрлиц) предусмотрены за нарушение сроков хранения учетных документов по внешнеэкономическим сделкам с товарами, информацией, работами, услугами либо результатами интеллектуальной деятельности для целей экспортного контроля (ч. 2 ст. 14.20КоАП РФ).

Статья 29 закона 402-ФЗ: отчет необходимо хранить 5 лет

В соответствии с положениями п. 1 ст. 29 закона № 402-ФЗ первичная документация, к которой относятся и авансовые отчеты, должна храниться субъектом экономических отношений как минимум 5 лет после отчетного года.

Подробнее о критериях отнесения документов к первичным читайте в статье «Первичный документ: требования к форме и последствия ее нарушения».

Авансовые отчеты, как правило, дополняются различными квитанциями, ПКО, товарными чеками и иными документами, удостоверяющими фактическую оплату работником товаров и сервисов с помощью подотчетных денежных средств. Таковые могут быть отнесены к категории иных источников, которые связаны с бухучетом в соответствии с п. 2 ст. 29 закона № 402-ФЗ. Компания должна обеспечивать их сохранность, как и в случае с авансовыми отчетами, не менее 5 лет после отчетного года.

Фирма обязана хранить отчеты и дополняющие их источники в безопасных условиях (п. 3 ст. 29 закона № 402-ФЗ). Если у фирмы меняется руководитель, то он должен корректным образом принять документы бухучета в порядке, установленном фирмой (п. 4 ст. 29 ФЗ № 402).

Порядок и правила хранения

Законодательные нормативы определяют лишь общие рекомендации по организации хранения документации в учреждениях. Индивидуальные принципы должны быть закреплены в каждом экономическом субъекте самостоятельно. В организации следует утвердить специальный порядок или правила хранения бухгалтерской документации. При разработке положения руководствуйтесь:

- Положением о документах и документообороте в бухгалтерском учете, утвержденным Минфином СССР 29.07.1983 № 105, которое устанавливает правила хранения первичных документов в государственных (муниципальных) учреждениях.

- Федеральным законом № 125-ФЗ.

- Основными правилами работы архивов организаций (одобрены Решением Коллегии Росархива от 06.02.2002).

- Приказом Минфина № 256н от 31.12.2016.

- Приказом Минкультуры России № 558 от 25.08.2010.

- Иными распоряжениями вышестоящих министерств, ведомств и отраслевыми приказами.

По общим рекомендациям, в компании следует определить ответственного работника, в обязанности которого будет входить ведение архивного дела. Для обеспечения сохранности обычно отводится отдельное помещение, соответствующее требованиям безопасности. Архивная комната или склад оборудуется стеллажами, шкафами или даже сейфом. Например, если в архиве хранятся бланки строгой отчетности.

Правила работы с первичкой следует определить в зависимости от вида документов. Например, первичные бланки могут быть оформлены не только на бумажных носителях. Электронная форма становится все популярнее. Для каждой категории бумаг разработайте индивидуальный алгоритм на хранение первичной бухгалтерской документации и ее обработку.

Бумажные формуляры

Положение о хранении бумаг должно содержать конкретные нормы и алгоритм действий. К примеру, закрепите ответственного работника бухгалтерии, который будет заниматься оформлением и передачей первички в архив. Также определите срок передачи. Например, ежегодно, до 1 апреля.

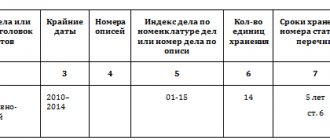

Передачу первички в архив необходимо оформить документально. Для этого составляется специальная опись. Формат сопроводительной описи разрабатывается в компании самостоятельно. Рекомендуем использовать следующие реквизиты:

- Номер по порядку.

- Индекс и заголовок дела.

- Количество листов в папке, деле.

- Срок хранения первичной бухгалтерской документации.

- Дата сдачи в архивный отдел.

- Сведения об ответственном лице (Ф.И.О., должность, подпись).

Прием документации должен быть тоже задокументирован. Для этого делается соответствующая запись в специальном регистрационном журнале. Графы регистра раскрывают информацию о фактическом поступлении бумаг (количество, наименование и индексы дел, ответственные и дата передачи).

Первичка в электронной форме

Электронные формуляры хранятся в ином порядке. Но все же индивидуальные правила хранения первичной бухгалтерской документации компания определяет самостоятельно. Общие рекомендации содержатся в новом ФСБУ (Приказ Минфина № 256н). Нормативы закреплены в Приказе Минкультуры № 558.

Предусмотрите правила хранения первичной бухгалтерской документации и внедрите их на предприятии:

- Хранение первички в электронном формате должно производиться путем создания резервной копии данных.

- Сведения в резервной копии формируются в хронологическом порядке.

- Информация должна быть сгруппирована по категориям и видам формуляров для удобства работы.

- Резервная копия создается за отдельный период времени, продолжительность которого определяется фирмой самостоятельно. Например, отчетный квартал, полугодие или год.

- Информация подлежит записи на внешний носитель данных. Например, диск, флешка или внешний жесткий диск.

- Информация удостоверяется электронной подписью уполномоченного лица. К примеру, ЭП главного бухгалтера.

- Внешний носитель следует подписать. Например, на лицевой стороне диска указать следующие реквизиты:

- дата, когда была сформирована резервная копия;

- период, за который подготовлена информация;

- вид первички;

- общий объем информации;

- порядковые номера журналов учета;

- сведения об ответственных лицах.

Хранить копии следует в сейфе или в ином, специально оборудованном помещении. Необходимо назначить ответственного работника, который будет систематически осуществлять архивирование и резервное копирование информации.

Централизованная бухгалтерия

Ведение бухгалтерского учета может быть передано сторонней фирме или, к примеру, централизованной бухгалтерии. В таком случае между компаниями оформляется договор на бухгалтерское обслуживание. Причем правила и сроки хранения бухгалтерской документации должны быть обозначены в отдельном порядке. Рекомендуется подготовить дополнительное соглашение с обслуживающей компанией.

В соглашении учтите все особенности и требования к ведению документооборота и хранения бумаг. Иначе обслуживающая фирма не будет нести ответственность за сохранность и правильность оформления документов.