Уехала в отпуск к родителям в деревню. Подошло время сдавать отчетность по доходам в налоговую, но ехать для этого в город нет возможности, да и с интернетом дела обстоят не так хорошо, как хотелось бы. Единственный вариант – отправка документов по почте. В этой статье я в подробностях опишу процесс отправки и составления отчетов. Одновременно отвечу на вопросы, как:

- Основные варианты подачи отчетности по доходам;

- Требования к официальной декларации;

- Отправка налоговой по почте;

- Правила составления описи;

- Нарушение сроков отправки.

В чем отличие сдачи отчетности: лично, почтой, через интернет?

Большинство отчетов можно передавать в контролирующие органы лично, через интернет или почтой.

Сдача отчетности лично на магнитном носителе в ФНС

Непосредственная подача отчета инспектору в ИФНС возможна лишь для субъектов, имеющих небольшой штат работников — до 25 человек. Отчет подается в двух экземплярах на бумаге. Возможно потребуется приложить электронный файл на флеш-накопителе. Главным преимуществом этого способа является то, что налогоплательщик сразу же узнает, правильно ли составлен отчет, или нет.

В ИФНС ему подскажут, при необходимости, что нужно исправить. Но в дни квартальной и годовой отчетности в налоговой образуются большие очереди, в которых представителю предприятия или ИП придется провести не один час. К тому же инспектор откажет в приеме отчета, если обнаружит какие-то ошибки.

Внимание! Поэтому непосредственно ведомость лучше сдавать не в последний отчетный день, так как есть риск его попросту не отдать. Если руководитель организации или предприниматель не смогут сдать отчет лично, нужно обязательно оформлять доверенности на представителя.

Сдача отчетности по почте

Сдача отчетности посредством почтового отправления является неплохим альтернативным вариантом:

- Отчетность можно отправить с любого почтового отделения.

- Даже если в налоговой очередь на сдачу в отчетов и вы не успеваете отстоять ее, то оправить можно даже в последний день.

- Нет абонентской платы за электронную цифровую подпись или иные специальные программы, необходимые для электронной сдачи отчетности.

Отправить декларацию по почте тоже могут только предприятия с малой численностью работников. Отчет в количестве одного экземпляра нужно положить в конверт, при этом дополнительно прикладывать носитель с его электронной формой не надо. Обязательно нужно будет оформить опись вложения.

Данный отчет контролирующим органом будет принят, даже если в нем допущена ошибка. В связи с этим в дальнейшем потребуется его корректировка и уточнение. Но об этом компания или ИП узнают позже. Если налоговая декларация по почте передается не директором или предпринимателем, доверенность потребуется только на регистрируемые отправления.

Внимание! Для крупных компаний с численностью персонала — более 25 человек, ведомость по почте в налоговую отправлять нельзя, так как законодательство предусматривает, что должна происходить сдача отчетности через интернет.

Сдача отчетности через интернет

Сегодня сдать отчет в налоговую через интернет является самым популярным способом отправки. При этом это будет более выгодная альтернатива почте, если приходится сдавать много отчетов. В этом случае декларация передается только в электронной форме. Этот способ доступен каждому предприятию или ИП, но при условии что у них есть электронная цифровая подпись ЭЦП.

Коротко о главном

- Отчетность разрешается отправлять разными методами — лично, через интернет-порталы и по почте.

- Внешний вид декларации зависит от того, бумажный это вариант или электронный.

- При отправке отчета через почту можно использовать один из трех вариантов — обычная отправка, ценное письмо или заказное.

- В любом случае при отправке декларации по почте требуется приложить опись. Это вложение также составляется по установленным правилам.

- Отравляя отчетность почтой, нужно соблюдать сроки отправки. Это позволит избежать штрафов.

Сроки принятия отчетности при отправке ее почтой?

Законодательство устанавливает, что датой высылания отчета по почте является число указанное в квитанции на почтовое отправления или же день, проставленный на описи вложения.

Не позже следующего дня с даты поступления отчета в налоговый орган по почте, он должен быть зарегистрирован должностным лицом при помощи специализированной программы. Если автоматическая регистрация отчетов отсутствует, то он фиксируется в специальном журнале, в котором ему присваивается входящий номер.

Особенности направления отчетности по ТКС

Налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек, направляют налоговые декларации в налоговый орган по установленным форматам в электронном виде, если иной порядок представления информации, отнесенной к государственной тайне, не предусмотрен законодательством (абз. 2 п. 3 ст. 80 НК РФ).

ИФНС не вправе отказываться принимать налоговую декларацию в электронном виде по тому основанию, что среднесписочная численность организации составляет менее 100 человек. Таким образом, «малочисленные» фирмы могут представлять отчетность или на бумажном носителе, или в электронном виде. Организация самостоятельно принимает решение о способе сдачи налоговой декларации в налоговый орган.

Отметим, что при передаче налоговой отчетности по ТКС необходимо руководствоваться Методическими рекомендациями по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронном виде по телекоммуникационным каналам связи, утвержденными приказом ФНС России от 2 ноября 2009 г. № ММ-7-6/[email protected] Основание — пункт 1 приказа ФНС России от 17 ноября 2010 г. № ММВ-7-6/[email protected]

Дата представления и подтверждающий документ

При передаче налоговой декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки, зафиксированная в подтверждении специализированного оператора связи. Это предусмотрено Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденном приказом МНС России от 2 апреля 2002 г. № БГ-3-32/169.

Налоговый орган не вправе отказать в принятии налоговой декларации, представленной организацией по установленной форме и формату. А при получении отчетности по ТКС он обязан передать организации квитанцию о приеме в электронном виде.

Конечным результатом приема налоговых деклараций и индивидуальному информированию налогоплательщиков о ее результатах является:

- регистрация налоговой декларации (расчета) в информационном ресурсе инспекции ФНС России;

- направление налогоплательщику (его представителю) квитанции о приеме налоговой декларации в виде электронного документа, подписанного ЭЦП уполномоченного представителя инспекции ФНС России.

Форма квитанции о приеме декларации в электронном виде приведена в приказе ФНС России от 25 февраля 2009 г. № ММ-7-6/[email protected]

Должностное лицо, ответственное за прием налоговой отчетности в электронном виде по ТКС, не позднее следующего рабочего дня за днем ее получения формирует:

- уведомление о том, что налоговая декларация (расчет) не принята, с указанием причины;

- или квитанцию о приеме налоговой декларации (расчета).

Таким образом, моментом представления декларации считается дата, указанная в подтверждении специализированного оператора связи. Документом, подтверждающим прием налоговой декларации в электронном виде по ТКС, является квитанция о приеме (письмо Минфина России от 29 апреля 2011 г. № 03-02-08/49).

Формат отчетности

Электронные форматы налоговой отчетности утверждаются ФНС России по согласованию с Минфином России (п. 7 ст. 80 НК РФ).

Налоговая декларация не принимается в случае ее представления не по установленному формату. Это указано в подпункте 3 пункта 133 Административного регламента Федеральной налоговой службы, утвержденного приказом Минфина России от 18 января 2008 г. № 9н.

Следовательно, налоговую декларацию, поданную не по установленному формату, можно считать непредставленной.

В случае непредставления декларации в течение 10 дней по истечении установленного срока ИФНС может принять решение о приостановлении операций организации по ее счетам в банке (п. 3 ст. 76 НК РФ).

Каким письмом отправлять отчетность в налоговую?

Субъект сам может выбрать как отправить отчетность в налоговую по почте. Обязательным условием является лишь тот факт, что письмо с отчетностью должно иметь опись вложения.

Таким образом для налогоплательщика доступны варианты:

- Обычное отправление — самое дешевое почтовой. Заплатить нужно будет только за конверт и его вес. Опись вложения составляется самостоятельно на фирменном бланке, но обычно почтовый работник отказывается поставить на ней штемпель. Из-за того, что письмо не регистрируется, при его утере невозможно будет доказать сам факт отправки.

- Заказное отправление — дешевый вариант регистрируемого отправления. Работнику при его подаче выдается квитанция о приеме конверта к пересылке, что будет доказательством сдачи отчета при утере письма. Но опись бухгалтер должен составить самостоятельно, и почтовый работник ее не штампует. Таким образом, факт отправки и дату можно будет доказать при помощи квитанции. Если она утеряна, то дату и факт отправления подтвердить будет проблематично. К письму можно прикрепить уведомление о вручении.

- Ценное письмо с описью вложения — также является регистрируемым отправлением. Однако отправитель может назначить ему «цену», которая будет выплачена в случае утери. В связи с этим почта составляет опись вложения на собственном бланке и ставит на нем штемпель. При этом типе отправления опись может служить подтверждением даты и факта отправки декларации в налоговую. При необходимости, здесь также можно использовать уведомление о вручении.

Важно! При отправлении отчетность в налоговую через почту лучше всего делать это ценным письмом с описью вложения! В противном случае письмо может просто потеряться. При этом опись со штампом почты описывает содержимое конверта.

Опись вложения

Если декларация переправляется по почте, должна присутствовать специальная опись вложения. Это прописано в абзацах 1 и 3 п. 4 ст. 80 НК!

Существует несколько правил, как правильно составлять опись:

- Прописывать информацию нужно на фирменном бланке.

- Вверху пишется полное наименование компании или имя предпринимателя, а также коды КПП, ИНН, ОГРН, официальные реквизиты банка и юридический адрес.

- В средней части пишется название бумаги, то есть Опись вложения.

- Далее списком пишутся все декларации и документы, вложенные в заказное письмо.

- После перечня ставят свои подписи ответственные и руководящие лица.

Подобный вариант описи подходит для предприятий. Если декларация сдается физическим лицом, можно использовать стандартные бланки, оформленные по форме 107. Получить образец такого бланка можно на самой почте.

Бумага с описью должна быть сформирована в двух экземплярах. Один вкладывается в конверт с декларацией. Второй отправитель сохраняет у себя. К нему нужно приложить квитанцию, что письмо отправлено и оформлено специальное уведомление с почтовым штампом.

Что если письмо налоговая получит после установленного срока сдачи отчетности?

Если отчет высылается почтой, то согласно положениям НК датой ее сдачи является число отправки. При этом данный срок действует до 24:00 того дня, которой установлен в качестве последнего срока подачи декларации.

Налоговая инспекция в случае поступления отчета после установленной даты может налагать штрафы, но такое действие неправомерно. Такой же позиции придерживается и арбитражный суд, который посчитал, что если письмо было отправлено вовремя, но задержалось по вине почтовой службы, налогоплательщик за такое ответственности не несет.

Внимание! Однако, если штраф все же был неправомерно назначен, отстаивать свою правоту придется только через разбирательство.

Итоги

Если налоговики запросили у вас документы, можете представить их на бумаге или в электронном виде. Бумажные копии нужно заверить подписью руководителя и определенным образом сшить, а принести в налоговую можно лично (либо через представителя) или отправить заказным письмом по почте.

При передаче документов электронным способом нужно учесть требования приказа ФНС России от 17.02.2011 № ММВ-7-2/[email protected]

Источники:

- Налоговый кодекс РФ

- приказ ФНС России от 17.02.2011 № ММВ-7-2/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Опись вложений при отправлении декларации 3-НДФЛ по почте

Когда отправляете декларацию о доходах по почте, приложите такую опись. Опись вложения составьте в двух экземплярах. Один экземпляр перешлите вместе с документами в налоговую инспекцию. Другой – с проставленным на нем почтовым штемпелем оставьте у себя.

Дату подачи декларации определите по почтовому штемпелю. Декларация признаетс я сданной своевременно, если она отправлена до 24 часов последнего дня, установленного для ее представления (п. 8 ст. 6.1 НК РФ). Составьте заявление на имя руководителя налоговой инспекции.

Способы представления декларации по НДС

Декларация по НДС представляется через операторов электронного документооборота (ЭДО) по каналам телекоммуникационной связи (п. 5 ст. 174 НК РФ).

В п. 3 ст. 80 НК РФ приведены основные требования, которым должен соответствовать оператор ЭДО. Это должна быть российская организация, отвечающая требованиям ФНС России (абз. 2, 3 подп. «а» п. 6 ст. 10, ч. 3 ст. 24 закона № 134-ФЗ).

ВАЖНО! С отчета за 3 квартал 2022 года декларацию по НДС нужно оформлять по новой форме, в редакции приказа ФНС от 26.03.2021 № ЕД-7-3/[email protected] Изменения связаны с введением системы прослеживаемости товаров.

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Применение электронной формы подачи деклараций должны соблюдать не только налогоплательщики по НДС, но также налоговые агенты и лица, имеющие обязательства перед бюджетом в рамках п. 5 ст. 173 НК РФ (абз. 1 п. 5 ст. 174 НК РФ).

Исключение в способе представления декларации по НДС сделано только для налоговых агентов, которые не являются налогоплательщиками или освобождены от исполнения обязанностей налогоплательщика НДС (абз. 2 п. 5 ст. 174 НК РФ).

Важно! Подсказка от КонсультантПлюс Если вы налоговый агент, то можете подать декларацию по НДС на бумаге только при одновременном выполнении следующих условий… Подробнее об условиях, при соблюдении которых налоговый агент может отчитаться на бумаге, читайте в К+. Доступ можно получить бесплатно.

Нарушение способа предоставления отчетности

Если отчетное лицо неправильно отправляет декларацию или не предоставляет необходимые документы, он столкнется с налоговой ответственностью. Вот основные штрафные санкции:

- 200 рублей за нарушение сроков подачи отчетности.

- 200 рублей за отсутствующий дополнительный документ.

- От 300 до 500 рублей за несвоевременную отправку отчета по официальному заявлению налоговой.

Во избежание подобных штрафных начислений, требуется отслеживать отправку отчетности по выданному на почте штемпелю.

Декларация будет считаться своевременно отправленной, если пересылка была осуществлена почтой за 24 часа до положенного крайнего дня сдачи!

При возникновении проблем, связанных с нарушением сроков и выписанном штрафе, можно обратиться в суд. Если налогоплательщик уверен в том, что он не нарушал сроки, потребуется предъявить почтовую квитанцию. Если в ней будет обозначена дата отправки, минимум, за сутки до положенной даты, штраф автоматически снимается.

Получается подобная квитанция без проблем. Если отправляется ценное или заказное письмо, оно обязательно регистрируется и выдается специальный квиток. Кроме того, при оформлении ценного письма, почтовый сотрудник с адресата берет расписку, что письмо получено.

Как сформировать почтовую опись?

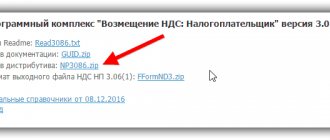

В нашем сервисе NDFLka.ru вы сможете не только заполнить декларацию 3-НДФЛ, но и сформировать почтовую опись. Это очень удобно, потому что вам останется только вложить готовую опись в конверт и отнести документы в почтовое отделение. Для того, чтобы почтовая опись была сформирована, вам в конце заполнения декларации в программе NDFlka , а именно, в разделе «Итоги» надо выбрать способ отправки документов: «Через почтовое отделение». Посмотрите рисунок, пожалуйста:

Виды и форматы электронных документов

Документы, которые участвуют в ЭДО между налоговиками и налогоплательщиками могут быть формализованными и неформализованными.

Формализованные — это документы с расширением xml, которые создаются по формату, утвержденному ФНС.

Например: пояснения к декларации по НДС направляют в ФНС по формату, который утвержден приказом ФНС от 16.12.2016 № ММВ-7-15/[email protected]

Неформализованные — это любые документы, для которых формат не утвержден. Такие документы могут быть направлены в ФНС в скан-образах удобного пользователю формата: pdf, jpg, png и т. д.

Например: в таком виде можно приложить к формализованным пояснениям скан-образ договора с контрагентом или платежного поручения.

При этом опись, которая сопровождает неформализованные документы, направляется по утвержденному формату: КНД 1184002 (приказ ФНС от 18.01.2017 № ММВ-7-6/[email protected]).

Как правило, работа с электронными форматами не требует особых усилий от налогоплательщика. Он просто заполняет готовые шаблоны в сервисе оператора ЭДО, причем, умный сервис всегда подскажет по шагам, как правильно заполнить тот или иной документ или сформировать контейнер с файлами для отправки скан-образов.

Обменивайтесь документами с налоговой службой через сервис Онлайн-спринтер. Работать в нем легко и удобно. А если у вас возникнут вопросы, то наша поддержка на связи 24/7. Работайте в сервисе бесплатно целый месяц и оцените его преимущества.