В заявлении о регистрации надо указать место установки онлайн-кассы, модель ККТ и фискального накопителя, информацию о ОФД и назначение техники.

Постановка оборудования на учет займет у налоговой около пяти рабочих дней. Когда все будет готово, ОФД сможет пересылать сведения в налоговую инспекцию.

Владимир не проходил регистрацию оборудования самостоятельно. Он заплатил 7 тысяч рублей продавцу кассы, который оформил регистрацию для безналичного расчета. Эта услуга действует для всех предпринимателей.

Как определить, нужно ли выдавать чек при продаже

В общем случае кассовые чеки выдают при получении безналичной оплаты / предоплаты за товары, работы или услуги (ст. 1.1 и п. 1 ст. 1.2 54-ФЗ). Но многое зависит от статуса плательщика и формы расчетов.

- Плательщик может быть физлицом, предпринимателем или организацией.

- Платеж может совершаться с помощью средства платежа с его предъявлением: это происходит, когда покупатель расплачивается картой или смартфоном. Некоторые платежи происходят без предъявления средства платежа: через интернет-банк, с электронного кошелька, по платежному поручению.

Если плательщик физлицо — касса нужна в любом случае. Если плательщик ИП или юрлицо, все зависит от формы платежа — проходит он с предъявлением электронного средства платежа или нет. Расскажем подробнее.

Нужен ли чек при эквайринге

Чек эквайринга выдается в двух экземплярах: один – для покупателя, другой – для продавца. Согласно действующему законодательству (ФЗ-290), каждая организация обязана предоставлять клиентам квитанцию об оплате, независимо от вида деятельности.

То есть она выдается всегда, когда происходят товарные отношения между продавцом и покупателем. А именно:

- при покупке товара на торговой точке (ТТ);

- при расчете в кафе, парикмахерских;

- при заказе услуг;

- при покупке через интернет (включая билеты на самолет, поезд, театр и т. д.);

- при оплате подписок на платный контент;

- при выплате выигрышей в лотерее.

Если торговые отношения касаются организаций (поставка оборудования, товара в большом количестве), то помимо документа об оплате нужно предоставить фирме клиента счет-фактуру.

Стоит отметить, что при вступлении в силу 54-ФЗ каждая ТТ обязана отправлять данные о денежных операциях в налоговые органы. Обычно это происходит при взаимодействии организации с Оператором Фискальных Данных (ОФД).

Стало быть, владельцам бизнеса нужно иметь в магазинах не только платежный терминал, но и онлайн-кассу. С ее помощью информация о каждой покупке отправляется напрямую в ОФД, а потом в налоговую. Тогда вопрос, нужно ли и зачем хранить чеки по эквайрингу, появляется сам собой.

Нужна ли касса при расчетах с физлицами

При любой безналичной оплате от граждан продавец должен применять кассу. Форма платежа не важна: клиент может оплатить покупку картой или сделать перевод из мобильного банка, внести полную или частичную оплату — в любом случае, чек нужно выдать. Разница лишь в том, что при оплате картой через кассу и банковский терминал чек обычно выдается сразу, а при оплате через сайт или интернет-банк чек отправляют клиенту по e-mail или sms до конца следующего рабочего дня после дня оплаты (письмо Минфина РФ от 21.06.2018 № 03-01-15/42668).

Исключения: от применения касс при работе с гражданами освобождены предприниматели на некоторых видах деятельности. Например, это услуги сиделок или нянь, изготовление ключей, сдача в аренду квартир, образовательные и спортивные услуги. Подробнее об освобождении от касс читайте в нашей статье.

Как выбрать банк

Критерии выбора банка-эквайера:

- размер комиссии за пользование услугой;

- сроки зачисления денежных средств на счет;

- длительность замены терминала в случае поломки;

- наличие специальных условий (возможность снижения процента при достижении определенной суммы, уменьшение тарифов при оплате картой, выпущенной банком-эквайером и прочее).

В большинстве случаев, от размера комиссии зависит качество предоставляемых услуг, поэтому погоня за низкой ставкой не всегда оправдана.

В какие сроки нужно пробить чек физлицу при безналичной оплате

При оплате картой на кассе чек пробивается сразу. Это может быть бумажный чек или электронный, тогда отправьте его покупателю по e-mail или sms до конца следующего рабочего дня после покупки. Еще один вариант — сформировать и передать клиенту QR-код для считывания чека.

Если клиент платит за товар или услугу удаленно — через сайт или через интернет-банк, вы должны пробить чек до завершения следующего рабочего дня, после того как деньги поступят на ваш счет. Если это полная или частичная предоплата, то есть товар или услугу вы передадите клиенту после получения денег, придется выдать два чека.

- Первый чек отправьте до конца ближайшего рабочего дня после получения перевода, но не позднее чем вы передадите товар или услугу. Отправьте его по e-mail, sms или через QR-код, а если покупатель не указал контакты, выдайте бумажный чек при ближайшей встрече (п. 5.3. ст. 1.2 Закона № 54-ФЗ). В чеке при полной предоплате проставьте признак «Предоплата 100%», а при частичной — просто «Предоплата». Иногда сразу не понятно, за какой товар платит клиент, тогда проставьте признак «Аванс».

- Второй чек передайте в бумажном или электронном виде вместе с товаром или предоставлением услуги. Признак в этом чеке — «Полный расчет», а способ оплаты — «Зачет аванса».

Как формировать на кассе чеки при предоплате, читайте в нашей статье.

Иногда компании и предприниматели сами покупают товары или услуги у граждан. Для такой ситуации у чиновников нет единого мнения. ФНС считает, что чек следует пробить, если вы покупаете товары у физлиц для перепродажи (письма от 13.04.2020 № АБ-4-20/[email protected] и от 14.08.2018 № АС-4-20/15707). Минфин считает, что чеки не нужны, если вы платите гражданам аренду, заработную плату, матпомощь или подобные платежи (письма от 26.12.2019 № 03-01-15/102189 и от 10.10.2019 № 03-01-15/77953).

Так что безопаснее выдавать чек физлицу, если товар или услугу вы покупаете для перепродажи, а в иных случаях касса не нужна.

Как действует законодательство о ККТ при расчетах банковской картой?

С июля 2022 года организации и ИП перешли на новый порядок использования ККТ. Он регулируется законом «О применении ККТ» от 22.05.2003 № 54-ФЗ, в ст. 1.2 которого прямо прописана обязанность продавца выдать покупателю подтверждающий проведение денежного расчета документ — кассовый чек или БСО. Это требование распространяется как на оплату наличными, так и на расчеты с помощью электронных средств. Поэтому теперь для всех продавцов, деятельность которых подпадает под действие закона 54-ФЗ, не стоит вопрос, надо ли пробивать чек при оплате картой. Ответ однозначно положительный.

Некоторые категории организаций и ИП сохраняют возможность вести деятельность без кассовых аппаратов, выдавая бланки строгой отчетности.

О том, кто имеет право работать без использования ККТ или получил отсрочку, узнайте в материале «Можно ли работать без кассового аппарата».

В зависимости от формы проведения оплаты банковской картой — через терминал или онлайн-платежом — кассовый чек должен быть выдан на бумаге или в электронном виде. Для отправки последнего продавцу необходимо заранее узнать у покупателя адрес его электронной почты или номер мобильного.

Минфин РФ и ФНС дали разъяснения, надо ли пробивать кассовый чек при эквайринге в сети Интернет, то есть оплате картой покупок онлайн. Согласно письму ФНС от 24.07.2017 № ЕД-4-20/14361 интернет-торговля должна вестись в соответствии с требованиями закона № 54-ФЗ, а значит, использование продавцом ККТ и выдача кассового чека обязательны.

Нужна ли касса при расчетах с контрагентами

Есть один вид безналичного платежа от предпринимателей и юрлиц, когда продавец не формирует чек, — это денежный перевод по платежному поручению на реквизиты расчетного счета продавца (п. 9 ст. 2 Закона № 54-ФЗ). Поэтому компании, которые принимают оплаты только от юрлиц и ИП, могут работать вовсе без касс, если договорятся с контрагентами о платежах по реквизитам счета через платежку.

Если же контрагент расплатился корпоративной картой, бесконтактным платежом со смартфона или через электронный кошелек, вы обязаны применить кассу и выдать чек.

При зачете авансов или предоплат между предпринимателями и компаниями кассу применять не нужно, так считает ФНС (информация на сайте от 10.06.2020, письмо ФНС РФ от 21.08.2019 № АС-4-20/[email protected]). Но УФНС РФ по Москве считает, что при предоставлении за товары, в том числе при взаимозачете между организациями или предпринимателями, кассу применять нужно (письма от 13.08.2019 № 17-15/[email protected], от 13.08.2019 № 17-15/[email protected]).

Может ли ИП оплатить счет с личной карточки или личного счета в банке?

Если ИП по какому-либо договору должен внести деньги на расчетный счет юридического лица или другого предпринимателя, он может воспользоваться средствами со своего личного счета или перечислить деньги со своей карточки, например, через интернет-банк. Специалисты-консультанты не видят к тому никаких препятствий.

В обоснование данной позиции приводятся Постановление Конституционного Суда РФ от 17.12.1996 N 20-П, Определение Конституционного Суда РФ от 15.05.2001 N 88-О, согласно которым, с точки зрения закона невозможно разграничить денежные средства индивидуального предпринимателя на его личные и те, которые он использует для ведения предпринимательской деятельности.

Поэтому, имея банковскую карту как физическое лицо, предприниматель может оплатить любой выставленный ему счет за счет своих личных средств, например, через интернет-банк или мобильный банк. И данные деньги будут точно так же зачислены на расчетный счет юридического лица или другого предпринимателя.

Следует обратить внимание. Данный совет относится только к перечислению денег на предпринимательский счет. Если один ИП оплачивает счет другому ИП, переводя деньги на его личный банковский счет или карточку, могут возникнуть проблемы с зачислением. Ситуация получается двоякая. Инструкция Банка России от 30.05.2014 N 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов» разграничивает расчетные счета юридических лиц и индивидуальных предпринимателей, открытые для ведения коммерческой деятельности, и текущие счета физических лиц, используемые для ведения расчетных операций.

В то же время, согласно п. 3 ст. 845 ГК РФ, банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие, не предусмотренные законом или договором банковского счета, ограничения его права распоряжаться денежными средствами по своему усмотрению.

То есть, если на личный счет или карточку ИП приходит платеж от другого ИП и при этом в качестве назначения платежа названа оплата счета, банк на основании договора, заключенного с клиентом, может такой платеж не принять, если заподозрит, что он связан с ведением предпринимательской деятельности. Особенно рискованно, если такие операции проводятся регулярно.

Санкции за невыдачу чеков при безналичном расчете

Если вы не выдали чек при безналичном расчете, вас могут оштрафовать (ч. 2 ст. 14.5 КоАП):

- штраф для организации — 75-100% от суммы чека, но не менее 30 000 рублей;

- штраф для директора или ИП — 25-50% от суммы чека, но не менее 10 000 рублей.

Если чек вы пробили, но не отправили покупателю, возможен штраф поменьше (ч. 6 ст. 14.5 КоАП):

- штраф для организации — 10 000 рублей;

- штраф для директора или ИП — 2 000 рублей.

Чтобы упростить бухучет при работе с кассой, подключите веб-сервис Контур.Бухгалтерия: система умеет принимать отчеты о закрытии смены с касс. А еще в Бухгалтерии легко вести учет, платить зарплату и налоги, автоматически создавать отчеты и отправлять их через интернет. Тестируйте сервис бесплатно 14 дней.

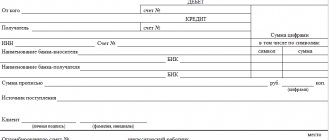

Изменения в оформлении документов по кассе

Новый подход к документам, оформляемым при использовании ККТ, обозначился с появлением в законе «О применении ККТ…» от 22.05.2003 № 54-ФЗ обновленного текста ст. 1, в п. 1 которой теперь указано, что при применении кассовой техники следует руководствоваться:

- самим законом № 54-ФЗ;

- нормативными актами, принятыми в соответствии с ним.

То есть это автоматически отменило необходимость оформления считавшихся ранее обязательными документов, унифицированные формы которых были утверждены постановлением Госкомстата от 25.12.1998 № 132:

- Актов:

- о переводе показаний денежных счетчиков на нули (форма КМ-1);

- о снятии показаний счетчиков при передаче кассы в ремонт (форма КМ-2);

- о возврате денег покупателям (форма КМ-3);

- о проверке наличных в кассе (форма КМ-9).

- Журналов:

- кассира-операциониста (форма КМ-4), письмо Минфина России от 16.06.2017 № 03-01-15/37692;

- регистрации показаний счетчиков (форма КМ-5);

- учета вызовов технических специалистов (форма КМ-8).

- Справочных отчетов:

- справки-отчета кассира-операциониста (форма КМ-6);

- сведений о показаниях счетчиков и выручке (форма КМ-7).

- отчет об открытии смены;

- кассовый чек коррекции;

- отчет о закрытии фискального накопителя;

- подтверждение оператора.

- возврат денег покупателю;

- выдача средств клиенту;

- получение средств от клиента.

Вместе с тем новыми документами, которые связаны с наличными расчетами, выполняемыми с использованием онлайн-касс, стали утвержденные законом № 54-ФЗ (п. 4 ст. 4.1):

Прочие документы поменяли свою форму и требования к реквизитам. С применением основного кассового документа (чека или БСО) стало возможным не только оформление поступлений за покупку, но и таких операций, как (п. 1 ст. 4.7 закона № 54-ФЗ):

Однако изменения в документах, оформляемых по ККТ, никак не отразились на правилах ведения документации по операционной кассе, утвержденных указанием Банка России от 11.03.2014 № 3210-У. Поэтому по-прежнему требуется оформлять кассовые ордера на приход и расход (п. 4.1) и вести кассовую книгу (п. 4.6). По отношению к наличной выручке обязательным будет ее ежедневное оформление по приходному ордеру, составленному на основании сформированного на онлайн-ККТ отчета о закрытии смены, который является аналогом создававшегося на кассе с ЭКЛЗ зет-отчета.

Больше о документах, которые требуется оформлять по ККТ в различных ситуациях, вы можете узнать в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Расммотрим, как организовать учет денежных средств в кассе.