Кассовый чек хорошо знаком каждому современному человеку. Этот документ выдают кассиры в супермаркетах и магазинах, а также другие организации, занимающиеся продажей товаров. Многие предприниматели, решившие открыть ИП, задаются вопросом необходимости установки кассового оборудования в самый последний момент. И совершенно напрасно.

Кассовое оборудование должно применяться каждый раз, когда клиент расплачивается наличными. При этом, невыдача, как и не пробитие кассовых чеков — весьма распространённое нарушение, которое выявляется при проверках налоговыми службами.

Для чего нужен кассовый чек

Кассовый чек, в первую очередь, является подтверждением совершённой сделки. При пробитии этого документа сумма денежных средств, проведённых через кассу за отчётный период, фиксируется. Если сделка совершается «мимо кассы», то это является прямым нарушением прав клиента, а также идёт вразрез с понятием кассовой дисциплины.

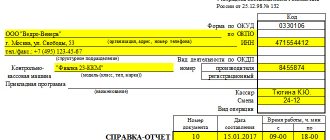

В чеке содержится такая информация, как:

- наименование ИП;

- ИНН организации ИП;

- сумма сделки;

- дата и время;

- номер чека, ККТ и ЭКЛЗ;

- порядковый номер КПК;

- КПК.

В некоторых случаях на кассовом чеке печатается наименование и количество купленного товара.

Вопреки расхожему мнению, бытующему среди недобросовестных продавцов, непробитый кассовый чек или выдача его альтернативы (товарного чека) не лишает клиента возможности вернуть деньги за приобретённый товар. А потому подобная «хитрость» может обернуться лишь дополнительными проблемами, штрафом и нежелательным вниманием со стороны налоговой службы.

Следует отметить, что проверяющие органы очень внимательно относятся к вопросу выдачи кассовых чеков. При наличии подозрений они берут предпринимателя, как говорится, «на карандаш» и проявляют больше рвения во время инспекций, что многократно повышает шансы получить штраф за какое-нибудь мелкое отступление от строгих правил.

ПКО: оформлять или не оформлять?

Многие ИП работают на спецрежимах, в частности на УСН. Применение УСН, с одной стороны, предполагает ведение кассовых операций в установленном порядке, на основании Указания ЦБ от 11 марта 2014 г. № 3210-У.

Прием наличных денег через ККТ и оформление наличных операций через кассу фирмы – не одно и то же. Кассовый аппарат – это не касса предприятия. В главной кассе хранятся все наличные деньги компании (в пределах установленного банком лимита), а в денежном ящике кассового аппарата хранится выручка от реализации товаров за день. В конце каждого дня выручка сдается в главную кассу предприятия и оформляется соответствующими документами учета.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Что значит вести кассовые операции

Так, для оформления приема наличных денег в кассу существует кассовый документ под названием приходный кассовый ордер — ПКО. Это форма № КО-1, которая утверждена постановлением Росстата от 18 августа 1998 г. № 88.

С другой стороны, Указание № 3210-У дает возможность ИП, которые ведут учет доходов и расходов, характеризующих определенный вид предпринимательской деятельности, применять упрощенный порядок ведения кассовых операций. Этот порядок заключается в том, что кассовые документы, в частности, приходные и расходные кассовые ордера, могут не оформляться (подп. 4.1 п. 4 Указания № 3210-У).

Вместе с тем пункт 5 Указания № 3210-У не запрещает им оформлять эти документы. С ними вести учет денежных средств и доходов гораздо удобнее и больше соответствует требованиям НК РФ.

Почему?

ПКО относится к первичным учетным документам (подп. 4.1 п. 4, п. 5 Указания № 3210-У).

Налогоплательщики, применяющие УСН, обязаны вести учет доходов и расходов в книге учета (КУДиР) (ст. 346.24 НК РФ). Форма и порядок ее заполнения утверждены приказом

Минфина от 22 октября 2012 г. № 135н. А доходы, учитываемые при исчислении налоговой базы, отражаются в КУДиР на основании первичных документов.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Как заполнять КУДиР

Невыдача чеков и последствия

Действующее в настоящее время законодательство предусматривает ответственность в виде денежного штрафа за непробитый и не выданный кассовый чек. Следует отметить, что под такое правило попадают и любые другие документы, оформленные с использованием кассового оборудования, которое не прошло регистрацию или не соответствует предъявляемым требованиям.

На должностное лицо в случае обнаружения факта невыдачи кассового чека накладывается штраф на сумму от трёх до четырёх тысяч рублей. Юридическим лицам в аналогичной ситуации придётся раскошелиться на сумму в десять раз больше.

В некоторых случаях штраф может быть заменён на предупреждение, но только при соблюдении двух условий:

- ИП до этого момента не совершал административных правонарушений;

- В процессе проверки сотрудниками налоговой инспекции не было выявлено других нарушений.

Другими словами, ИП может избежать штрафа за невыдачу чека только один раз за всё время работы.

Невыдача кассового чека выявляется только в ходе проверки ИП или юридических лиц сотрудниками налоговых служб. Правда, следует сразу отметить, что поводом для инспекции ИП могут послужить жалобы покупателей. Неоднократные нарушения кассовой дисциплины рано или поздно вызывают пристальное внимание со стороны соответствующих государственных учреждений, что в конечном итоге оборачивается большими неприятностями. И если сумма штрафа может показаться многим предпринимателям совсем несущественной, то альтернатива в виде излишнего внимания со стороны проверяющих органов доставит куда больше неприятностей и головной боли.

Штраф за непробитие чека по кассе и другие аналогичные правонарушения

Штраф, который грозит предприятию в случае обнаружения непробитого чека, согласно п. 6 ст. 14.5 КоАП РФ, может доходить до 10 000 руб. ИП или должностному лицу это обойдется взысканием до 2 000 руб. Правда, если повезет, нарушители могут отделаться и предупреждением.

Впрочем, отсутствие чеков ККМ — не единственное нарушение, влекущее за собой санкции. Например, неиспользование ККМ грозит предприятию штрафом в размере от ¾ до всей суммы неотраженной выручки, но не менее 30 000 руб. Для директора или ИП предусмотрены другие величины — от четверти до половины вырученной суммы, но не менее 10 000 руб. (п. 2 ст. 14.5 КоАП РФ).

Повторное выявление этого же нарушения (при достижении сокрытой выручки 1 млн руб.) грозит дисквалификацией должностных лиц на срок от 1 года до 2 лет, приостановкой деятельности предприятия или ИП до 90 суток.

ВАЖНО! Согласно ст. 2.4 КоАП РФ предприниматели несут точно такую же админответственность, как и должностные лица (если КоАП не предписывает иное). При этом ст. 14.5 КоАП никаких оговорок, защищающих ИП, не содержит.

О других нюансах соблюдения кассовой дисциплины читайте в материале «Кассовая дисциплина и ответственность за ее нарушение».

Когда неисправен ККТ

Любая техника имеет неприятное свойство ломаться и выходить из строя. И кассовые аппараты не являются исключением. Невыдача чека может быть обусловлена как техническими причинами, так и тем, что в устройстве просто закончилась лента. В любом случае позиция закона остаётся однозначной: чек обязателен и должен быть выдан, нет чека — нет продажи. В противном же случае техническая неисправность приравнивается к умышленному нарушению законов и карается штрафом.

Согласно правилам, в случае неисправности ККМ продавец должен прекратить приём наличных и отменить сделку, если ее совершение уже было начато в момент возникновения неисправности. Если в аппарате просто закончилась лента, то допустимо заменить её и продолжить свою работу. В противном же случае на предпринимателя может быть наложен штраф.

Кто может работать без ККТ

Оказывается, далеко не все субъекты обязаны применять контрольно-кассовое оборудование. Есть организации и предприниматели, которые либо освобождены от этой необходимости, либо получили отсрочку. Так, к лицам, получившим возможность отсрочки до 2022 года, можно отнести следующие типы субъектов хозяйствования.

Организации, функционирующие на базе ОСНО и УСН, патентах, которые (в соответствии с нормами ст. 346.43 НК РФ):

- ремонтируют и шьют изделия из кожи, фурнитуру и аксессуары;

- занимаются обслуживанием обуви;

- оказывают услуги салонов красоты;

- осуществляют химчистку и покраску;

- производят галантерейные товары;

- оказывают услуги автотранспортного значения;

- ремонтируют всевозможные постройки;

- остекляют предметы быта.

Подделка чеков

Причин для подделки кассовых чеков может быть много. Некоторые компании и ИП совершают такое правонарушение в целях снизить налоги, покупатели это делают чтобы, например, пройти мимо охраны в супермаркете, предъявив сделанный заранее документ. В любом случае, подделка рано или поздно распознаётся и влечёт за собой нежелательные проблемы, описанные в Федеральном законе N54.

Следует отметить, что подделка чеков осложнена и тем, что на каждом документе печатается код КПК, который генерируется ЭКЛЗ из таких данных, как сумма, дата, время и номер чека. Даже при очень большом желании самостоятельно расшифровать такую комбинацию символов практически невозможно, а сгенерировать её вручную и подавно.

Более того, в каждом здании налоговой инспекции установлен специальный ящик, куда каждый желающий может поместить кассовый чек на проверку. Сотрудники этого учреждения периодически проверяют содержимое ящика на соответствие кода КПК. Более того, подлинность кассовых чеков можно проверить и самостоятельно. Для этого совсем не обязательно выходить из дома, достаточно лишь заполнить специальную форму на официальном сайте налоговой инспекции. В случае если подделка будет обнаружена, организации, выдавшей поддельный документ, грозит внеплановая проверка.

Поправки в законах ведения кассы для ИП

Модернизация действующего законодательства по коммерческой деятельности индивидуальных предпринимателей началась уже давно. Сама программа модернизации запущена в 2022 году.

В первую очередь государственные органы пытаются упростить процесс регистрации ККТ. Для этого идёт переведения отчётности в электронный вариант. Когда будут введены онлайн-кассы в обязательном порядке для всех предпринимателей, отчёт о каждой операции будет автоматически отсылаться в налоговую через интернет.

В скором времени покупатель сможет требовать дублирования электронного варианта чека на заплаченные деньги, который будет высылаться ему на электронную почту. Такая инициатива нацелена на упрощение процедур возврата по гарантии.

Считается, но пока нет законодательного подтверждения, что оснащение контрольно-кассовой техникой станет обязательным для всех предпринимателей, независимо ни от вида деятельности, ни от системы налогообложения.

Когда можно обойтись без чека

Согласно действующему в настоящее время законодательству и Федеральному закону № 54 от 22.05.03 в частности, ИП вправе отказаться от использования кассового оборудования в ряде случаев:

- Если деятельность ИП связана с оказанием услуг населению. В этом случае выдаются бланки строгой отчётности, которые выступают в качестве альтернативы кассовым чекам;

- Использование определённых схем налогообложения. ИП может не выдавать кассовый чек на вполне законных основаниях в случае, если используется ПСН или ЕНВД. Под это исключение попадают виды деятельности, предусмотренные пунктом вторым статьи 346.26 Налогового кодекса России. Тем не менее, выдача альтернативы в виде товарного чека, квитанции или любого другого документа, подтверждающего приём наличных денежных средств, обязательна.

В иных случаях неиспользование кассового аппарата является незаконным.

Следует отметить, что кассовый чек нельзя заменить другим документом, за редкими исключениями, отмеченными выше. Если вместо кассового клиент получит товарный чек, накладную или любую другую бумагу, он будет вправе направить жалобу в соответствующие инстанции.

Предыдущая статья: Как ИП закрыть расчетный счет в банке Следующая статья: Трудовой стаж ИП в свете новой пенсионной реформы

Обязан ли продавец предоставлять чековый документ при покупке?

Требование в обязательном порядке выдавать покупателям и клиентам кассовые чеки закреплено в Федеральном законе от 22.05.2003 №54-ФЗ «О применении контрольно-кассовой техники (ККТ) при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Выдача чека считается обязанностью продавца и в противном случае карается административной ответственностью. Контроль за соблюдение кассовой дисциплины осуществляется инспекцией Управления Федеральной налоговой службы и Роспотребнадзор.

Итог

На данный момент те индивидуальные предприниматели, которые действую по льготным системам налогообложения сами выбирают между ККМ и заменяющими чеки документами.

Можно ли вам как предпринимателю выбрать вариант ведения коммерческой деятельности без кассы зависит от системы налогообложения и специфики самой деятельности.

В дальнейшем будут приниматься меры и поправки к законам, нацеленные на то, чтобы обязать каждого предпринимателя оборудовать отчётную деятельность модернизированными системами ККМ, способными передавать данные о каждой процедуре в налоговую службу в режиме онлайн.

Изменения в требованиях к ККТ

Будет произведена замена аппаратуры кассового предназначения. Вместо электронной ленты должен быть задействован накопитель, с которого в режиме онлайн будет передаваться информация в ФНС. А при отсутствии отчёта об операциях от фирмы, налоговики смогут в кратчайшие сроки назначить проверочные мероприятия в отношении деятельности предпринимателя.

Цель системных и глобальных изменений — получить более открытую и прозрачную картину деятельности каждой фирмы и упростить ведение отчётности для них. Но это в идеале. Как будет действовать система контроля в реальности покажет только время.

Как правильно создавать и отправлять чеки

У самозанятых часто возникают проблемы с чеками, хотя процесс их создания максимально простой. Понадобится информация от контрагента и несколько минут на заполнение формы. Технические неполадки возникают редко, поэтому в большинстве случаев проблем не будет.

Процесс формирования чека:

- Клиент оплачивает услугу или товар.

- Самозанятый просит у него реквизиты для создания чека.

- Самозанятый открывает приложение «Мой налог», вводит реквизиты и получает готовый чек.

- Отправляет документ клиенту любым способом.

Если самозанятый получает деньги от иностранных заказчиков на валютный счёт, надо переводить сумму в долларах, евро или другой валюте в рубли по курсу ЦБ РФ на день поступления. К примеру, если заказчик перевёл 100 долларов 22 апреля, а самозанятый выписал чек только 30 апреля, сумму надо пересчитать по курсу недельной давности.

Самозанятые, которые выполняют услуги на дому или посещают клиентов, могут печатать бумажные чеки самостоятельно. Для этого подойдет любой Bluetooth-принтер. Если печатающего устройства с собой нет, покажите клиенту QR-код из чека и он сможет получить электронную версию документа.

Передать чек контрагенту можно несколькими способами:

- на электронную почту;

- в мессенджеры;

- в виде скриншота экрана с QR-кодом;

- в бумажном виде.

В законодательных актах указано, что плательщик НПД должен передать чек клиенту, но проверить факт доставки не получится. Например, если отправить файл в мессенджере, собеседник может не заходить в диалог месяцами. Тогда получается, что документ он не видел.

Представители налоговой давали разъяснения по этому поводу и объяснили, что плательщикам НПД не о чем переживать. Им надо отправить чек клиенту любым доступным способом и на этом обязанности перед контрагентом считаются выполненными.

Сформировать чек можно в приложении «Мой налог» или партнёрских сервисах от Сбербанка и других крупных IT-компаний. Например, самозанятые клиенты банка Тинькофф могут использовать личный кабинет для формирования чеков. Они автоматически передаются в налоговую.

Что касается вычета расходов, то у самозанятых в этом плане нет преимуществ. Платить 4% или 6% надо с оборота, который и считается доходом. Например, если на закупку материалов для создания украшений тратите 20 тысяч рублей, а зарабатываете 60 тысяч в месяц, вычесть расходы не получится.

Чек создаётся на всю сумму, которую клиент перевёл на счёт в банке или кошелёк электронной платёжной системы. Расходы самозанятого могут составлять хоть 50% от дохода, но это не повлияет на расчёт налогов.

Процесс создания чека в приложении «Мой налог»:

- В личном кабинете добавьте новую продажу.

- Введите название товара или услуги и стоимость.

- Укажите данные покупателя.

- Нажмите кнопку «Выдать чек».

- Отправьте документ покупателю.

Если предоставляете услуги или продаёте товары физическому лицу, количество заполненных полей будет минимальным. В случае с юрлицами понадобятся дополнительные данные: ИНН и наименование компании.

Обязательные реквизиты в чеке:

- название документа;

- дата продажи;

- ФИО покупателя или название компании;

- ИНН самозанятого;

- название услуги или товара;

- сумма сделки;

- QR-код;

- наименование сервиса-посредника, который создавал чек;

- уникальный номер чека.

Если самозанятый совмещает ИП и самозанятость, ему не надо использовать онлайн-кассу для операций, которые он проводит в статусе плательщика НПД. При предоставлении услуги для клиентов как ИП обязанность использовать контрольно-кассовую технику остаётся.

При совмещении ИП с самозанятостью можно оставить кассу или продать, но перед этим снять с учёта в налоговой. При выборе второго варианта убедитесь, что данные с онлайн-кассы были переданы налоговой службе и будут храниться минимум 5 лет с момента снятия оборудования с регистрации.

В работе с чеками нет ничего сложного. У новых самозанятых могут возникать технические заминки, но с опытом процесс формирования платёжных документов будет происходит практически в автоматическом режиме.

При необходимости можно настроить интеграцию с приложением «Мой налог» через сторонние сервисы и сделать так, чтобы данные передавались в базу без ручного вмешательства. На рынке есть решения, которые частично закрывают задачу, но никто не мешает создать свои инструменты с помощью программистов.