О чем нужно помнить бухгалтеру при выдаче денег под отчет

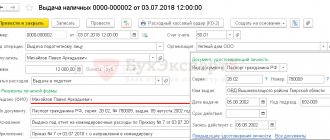

Выдача денег под отчет регламентируется указанием Банка РФ от 11.03.2014 № 3210-У, устанавливающим порядок ведения кассовых операций (далее — порядок № 3210-У). Исходя из его положений, есть 3 основных момента, о которых необходимо помнить каждому бухгалтеру при выдаче денег под отчет:

- Деньги в подотчет выдаются на основании письменного заявления лица, получающего средства, или распоряжения руководителя. К обязательным реквизитам такого заявления относятся (кроме Ф. И. О., должности и подписи заявителя): сумма подотчетных средств, срок, на который деньги выдаются, дата и подпись руководителя, разрешившего выдать средства в подотчет (п. 6.3 порядка № 3210-У). Образец заявления можно посмотреть у нас на сайте.

ВНИМАНИЕ! С 30.11.2020 распорядительный документ можно составить на несколько выдач наличных денег одному или нескольким работникам. В этом случае нужно указать фамилию, сумму и срок, на который выдают деньги, по каждому работнику.

Какие еще нововведения в порядке учета кассовых операций вступили в действие, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

2. Сроки выдачи денег в подотчет могут быть установлены учетной политикой или отдельным приказом. Так проще будет подотчетным лицам писать заявления, а бухгалтеру — проверять сроки возврата средств. Законодательно границы сроков, на которые выдаются деньги в подотчет, не установлены. Этот вопрос решает каждое предприятие самостоятельно.

ВАЖНО! На предприятии должен быть приказ о том, кто имеет право получать деньги в подотчет. Образец такого приказа есть у нас на сайте.

- Подотчетное лицо обязано отчитаться о подотчетной сумме или вернуть в кассу предприятия неиспользованные средства в течение установленного работодателем количества дней после окончания срока, на который ему выдавались деньги. Если деньги выдавались на командировку, подотчетник обязан отчитаться в срок, установленный работодателем, после возвращения.

Еще один важный нюанс — максимально возможная сумма, которую можно выдать в подотчет. Здесь есть свои ограничения.

Рекомендуем посмотреть материал «Какую сумму можно выдавать под отчет в 2022 — 2022 годах?».

Нужно ли согласие сотрудника на удержание подотчетной суммы

Сотрудник может вернуть неизрасходованные им средства в наличной форме и внести их в кассу предприятия. Но если у него нет возможности в установленные сроки вернуть задолженность, то допускается несколько вариантов для ее удержания из зарплаты.

Трудовой кодекс в ст. 137 предусматривает право работодателя на возврат неизрасходованных подотчетных сумм. Вернуть средства допускается в нескольких вариантах:

- По желанию работника. В данном случае сотрудник пишет заявление на имя работодателя в свободной форме, где просит удержать из его доходов подотчетные суммы.

- По решению работодателя через издание приказа об удержании подотчетных сумм у работника.

Независимо от способа возврата подотчетной суммы от работника должно быть получено согласие на удержание. Иначе по положениям ст. 137 Трудового кодекса и согласно разъяснениям Роструда от 2007 года №3044-6-0, единственным способом для взыскания задолженности будет обращение в суд.

В приказном порядке без предварительного согласия работника получить подотчетные суммы нельзя. Согласие работника на удержание в обязательном порядке должно быть получено в письменной форме, чтобы у контролирующих инстанций не было повода для привлечения работодателя к ответственности.

Согласие может иметь форму заявления от работника, либо тот может расписаться в приказе на удержание подотчетной суммы и указать там, что он не оспаривает основания на удержание и размер задолженности.

Также работодатель может предварительно передать сотруднику письменное уведомление о размере предстоящего удержания, где тот должен поставить свою подпись.

Также на практике возможны следующие варианты развития событий:

- Если между работодателем и сотрудником возникли разногласия по сумме задолженности, или сотрудник отказывается возвращать денежные средства добровольно, то работодатель должен обратиться в суд. Для взыскания задолженности в данном случае действует срок исковой давности в три года.

- Руководство компании может принять решение о списании задолженности путем признания ее доходом сотрудника. Важно учитывать, что данная сумма станет налогооблагаемым доходом и с нее необходимо перечислить НДФЛ с неиспользованных подотчетных сумм. Прощение задолженности работнику оформляется через издание соответствующего приказа.

Как обязано отчитаться подотчетное лицо

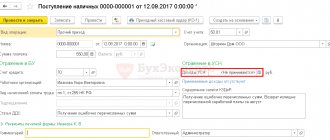

Для списания с работника денег, полученных в подотчет, существует установленная форма, называемая «Авансовый отчет». Бланк авансового отчета (АО) в графах о расходовании сумм заполняет подотчетное лицо самостоятельно. К АО прилагаются первичные документы, подтверждающие факт расхода.

Образец заполнения авансового отчета см. здесь.

В соответствующих столбцах таблицы обратной стороны бланка АО подотчетное лицо указывает:

- порядковый номер записи;

- дату расходования средств (выдачи первичного документа);

- номер первичного документа;

- наименование первичного документа;

- сумму расхода.

Если списываются суточные расходы, не имеющие первичных документов, указывается дата расхода, ставится размер суточных, утвержденный на предприятии. Следует также указать номер приказа, на основании которого выдавались суточные командированному лицу.

В итоговой строке бланка подотчетное лицо ставит сумму израсходованных средств. Бухгалтер проверяет соответствие суммы по отчету сумме полученных подотчетным лицом средств.

Если сумма по авансовому отчету больше, чем была выдана подотчетнику, то производится доплата подотчетному лицу из кассы предприятия или (по его заявлению) на банковскую карту.

Как это сделать правильно, смотрите здесь «Перевод подотчета на карту сотрудника с расчетного счета».

Если сумма списываемых по авансовому отчету средств меньше, чем была выдана подотчетнику, он обязан вернуть остаток денег предприятию. Если подотчетное лицо не вернуло остаток неизрасходованных (не списанных по авансовому отчету) средств либо не отчиталось в указанные сроки, у него появляется задолженность перед предприятием по суммам, полученным в подотчет.

Способы удержания из заработной платы средств и типовые проводки по погашению подотчета

Существует 3 возможных варианта развития событий:

- Подотчетное лицо признает долг и пишет заявление на удержание полученных под отчет средств, по которым оно осталось должно, из его заработной платы.

- Работодатель удерживает долг подотчетника по своей инициативе. Эта ситуация, в свою очередь, предполагает 2 возможных варианта развития событий:

- когда подотчетное лицо не оспаривает долга, предприятие в течение месяца с окончания срока, к которому сотрудник должен был отчитаться, может принять решение об удержании денег;

- когда подотчетное лицо не согласно с фактом задолженности, решение об удержании денег может принять только суд.

- Руководитель решил простить долг подотчетному лицу.

В первом случае, когда подотчетник признает долг и пишет заявление с просьбой удержать у него подотчетные деньги из зарплаты, можно удержать единовременно всю сумму долга, если иное не указано в заявлении на удержание (письмо Роструда от 26.09.2012 № ПГ/7156-6-1).

Во втором случае, когда подотчетник не оспаривает факт задолженности, бухгалтер имеет право удержать с работника долг. Для этого необходимо принять решение (издать приказ) об удержании долга в течение месяца от даты, установленной для сдачи авансового отчета в бухгалтерию или возврата подотчетных сумм. В приказе обязательно должна быть проставлена подпись сотрудника, свидетельствующая о том, что возражений у него не имеется. Эта норма установлена ст. 137 ТК РФ.

Важно! КонсультантПлюс предупреждает Максимальный размер удержаний из заработной платы работника — 20% от начисленной суммы за минусом НДФЛ (ст. 138 ТК РФ, Письмо Минздравсоцразвития России от 16.11.2011 N 22-2-4852). Поэтому если невозвращенная подотчетная сумма превышает 20% начисленной зарплаты за минусом НДФЛ, то… Подробнее смотрите в К+. Пробный доступ можно получить бесплатно.

Приведем типовые проводки по рассмотренным выше операциям:

| Дт | Кт | Описание операции |

| 71 | 50 | Выдача в подотчет наличных денег из кассы предприятия |

| 94 | 71 | Отражена задолженность по невозвращенным подотчетным средствам |

| 20–44 | 70 | Начислена заработная плата сотруднику |

| 70 | 68 | Удержан НДФЛ из зарплаты |

| 70 | 94 | Погашена задолженность сотрудника |

В случае же, когда подотчетное лицо оспаривает долг, решить вопрос может только суд. При этом по истечении месячного срока от крайней отчетной даты бухгалтер обязан доначислить на сумму невозвращенных подотчетных средств страховые взносы (ст. 7, 8 закона от 24.07.2009 № 212-ФЗ). Что касается НДФЛ, он начисляется по факту списания задолженности в связи с решением суда (если суд принял решение в пользу работника) либо на дату прощения задолженности.

Прощение задолженности — это последний вариант возможного развития событий при невозврате подотчетных сумм. Если принято решение простить долг подотчетному лицу, необходимо издать соответствующий приказ (можно также ограничиться получением соответствующей резолюции руководителя на заявлении подотчетного лица о прощении ему долга).

Дата резолюции (или приказа) считается датой списания долга с должника (п. 2 ст. 415 ГК РФ).

Облагается ли списанный долг подотчетника НДФЛ и страховыми взносами и как быть с налогом на прибыль, узнайте в Готовом решении от КонсультантПлюс, получив пробный доступ к системе бесплатно.

Проводки при прощении долга по невозвращенному подотчету выглядят так:

| Дт | Кт | Описание операции |

| 91 | 71 | Списан долг на основании приказа |

| 70 | 68 | Удержан НДФЛ с суммы списанного долга |

| 91 | 69 | Начислены взносы по списанной задолженности |

Как списать невозвращенные суммы в бухучете

Если директор простил долг работнику, то нужно признать эту сумму прочим расходом (п. 11 ПБУ 10/99). В учете невозвращенные подотчетные деньги признают прочим расходом проводкой Дт 91.2 Кт 94. Основанием будет приказ руководителя и бухгалтерская справка.

А если фирма взыскивает сумму по суду, то нужно отразить ее на счете 73 (или 76, если работник уже уволился). Причем сумму можно указать в том размере, который считается правильным на основе бухгалтерских записей (п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина № 34н от 29.07.1998, далее — Положения).

Когда задолженность сомнительная (скорее всего не будет погашена), создают резерв по сомнительным долгам. Списать такую сумму можно, если суд откажет во взыскании, у должника не окажется имущества для погашения долга, не удастся его найти или истечет срок давности. Делают это за счет созданного резерва, а если его нет или средств недостаточно, то признают прочим расходом (п. 77 Положения).

Если списывается долг из-за невозможности взыскания (нет имущества, не нашли человека), то следует учесть его на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов», чтобы наблюдать за возможностью ее взыскания при стабилизации финансового положения должника. Списание долга в убыток из-за неплатежеспособности не является аннулированием дебиторки. Она должна отражаться за балансом в течение 5 лет с момента списания (п. 77 Положения).

В бухгалтерском учете потребуется сделать следующие записи:

- отражен долг работника (уволенного) по подотчету — Дт 73 (76) Кт 94;

- создан резерв по сомнительной дебиторской задолженности — Дт 91.2 Кт 63;

- списана задолженность подотчетного лица (если есть резерв) — Дт 63 Кт 73 (76);

- списана задолженность подотчетного лица (если нет резерва или недостаточно средств) — Дт 91.2 Кт 73 (76);

- списана задолженность в связи с невозможностью взыскания — 007.

Подтверждением будут приказы руководителя, бухгалтерские справки, справки-расчеты, соглашение о прощении долга, акт инвентаризации расчетов.

Итоги

При выдаче подотчетных сумм бухгалтер предприятия обязан вести учет сроков их возврата. Если подотчетник своевременно не отчитался за выданные суммы (или не вернул их), возможно удержание их из зарплаты. Процедуру такого удержания может инициировать как сотрудник, так и работодатель.

Подробнее о том, как взыскать подотчет с директора предприятия, можно узнать из статьи «Пять действенных способов обнулить накопленный подотчет директора».

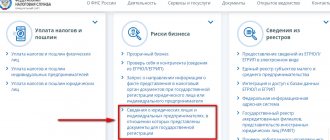

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Прочие нюансы

Выдача работнику некой суммы под отчёт не является для предприятия расходной операцией. То есть, излишек ранее выданных средств не относится к доходам предприятия, не требует корректировки налога на прибыль.

Если сотрудник долг не возвращает, суд не принял сторону работодателя, долг списывается. Он признаётся безнадёжным, и в налоговом учёте отражается в расходах внереализационного типа. Чтобы перевести невозвращённую сумму в разряд безнадёжной, нужно решение суда в пользу работника или документальное подтверждение истечения срока исковой давности.