Мы готовы отправить сотрудника в командировку. Как правильно сейчас рассчитать суточные?

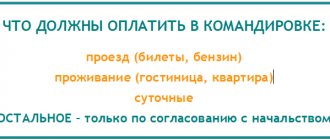

На сегодняшний день каждая коммерческая организация может установить свой размер суточных. Эту сумму нужно утвердить в коллективном договоре или в положении о командировках. Суточные сотрудникам выплачиваются за все дни служебной поездки, включая выходные и праздники. Время в пути до места командировки и обратно также учитывается при расчете суточных. Что касается самого факта выплат, то их можно сделать как наличными через кассу предприятия, так и через банк, отправив соответствующую сумму на карту сотрудника, и именно этот способ сейчас наиболее популярен.

Читайте также «Выплата суточных при командировках в 2022 году»

На каком счете отображаются суточные при командировках?

Размер суточных определяется организацией самостоятельно и отображается в коллективном трудовом договоре или закрепляется локальными нормативными актами.

Бухгалтерский учет расчетов с сотрудниками в части выплаты им денежных средств на возмещение затрат по командировкам осуществляется на 71 счете:

- По дебету отображаются суммы, выплаченные работнику в корреспонденции со счетами учета денежных средств (средства могут быть выданы наличными или перечислены на текущий банковский счет сотрудника).

- Кредит счета – возврат излишне перечисленных средств на основании предоставленного авансового отчета (предъявляется в течение 3 дней после окончания рабочей поездки).

К счету предусмотрено открытие отдельного субсчета для фиксирования выплат в российских рублях, а также для учета платежей в иностранной валюте. Аналитический мониторинг счета осуществляется обособленно по каждому сотруднику.

Суточные выплаты рассчитываются за каждый день рабочей поездки, включая праздничные и выходные дни, а также дни временной нетрудоспособности сотрудника во время командировки.

Следует иметь в виду! Компанией должен быть утвержден фиксированный размер суточных. Работнику не требуется подтверждение направлений расходования данных средств от поставщиков, в отличие от иных сумм, выданных на командировку, т.е. сотрудник может тратить суточные выплаты по собственному усмотрению без согласования.

Часто бывает, что сотрудник уезжает и возвращается из командировки в один день. Как быть тогда?

Однодневная командировка по РФ не оплачивается суточными. Связано это с тем, что такая поездка будет считаться обычным рабочим днем, а значит, у сотрудника не возникнет никаких специфических командировочных трат и суточные ему полагаться не будут. Исключение сделано лишь для зарубежных одно-дневных поездок. Такая командировка оплачивается в размере 50% от установленного лимита за день по служебным поездкам за границу.

Читайте также «Суточные при однодневной командировке»

В какой валюте должны выплачиваться суточные?

Что касается поездок внутри страны, то, несомненно, валютой расчетов может быть только рубль. Если же речь идет о поездках за границу, то в этом случае допускается выплата суточных как в рублях, так и в валюте. Чаще всего за основу берется доллар США или евро, но допустимо и использование местных валют в зависимости от страны назначения. Хотя использование «нестандартных» денежных знаков повлечет за собой проблему конвертации и перерасчета курсовых разниц, если только у компании не будет открыт для этого специальный расчетный счет в банке. Как правило, открытие такого счета – это дополнительные расходы для предприятий. На них готовы лишь те компании, сотрудники которых ездят в зарубежные командировки систематически.

Оговорены ли в законодательстве случаи, когда фирма может не перечислять сотруднику суточные?

Если больничный не является основанием для отказа от суточных выплат, то преждевременный возврат сотрудника из рабочей поездки станет веской причиной, которая позволит отказаться от выплаты суточных. Обратите внимание, деньги не перечисляются не только из-за самовольного возврата работника из командировки, но и в случае, если поездка прервалась по инициативе работодателя. Аналогичная ситуация и с уходом в отпуск из служебной поездки. То есть, если работник раньше вернулся из командировки и сразу поехал в отпуск, такие дни в расчет суточных не попадают и работодатель их не оплачивает.

Командировки и отражение суточных в 1С:ЗУП

Содержание:

1. Как отразить командировку 2. Как начислять суточные в пределах нормы 3. Как начислять суточные сверх нормы в 1С

1С:ЗУП позволяет вести учет командировок в системе и отражать суточные сверх нормы, для обложения НДФЛ и страховыми взносами, а также для отражения в отчетности.

Как отразить командировку

Первым шагом необходимо произвести настройки. Если настройки уже произведены, то этот шаг пропускаем и переходим ко второму. В параметрах учета должны быть установлены флаги:

· Командировка;

· В том числе внутрисменная (при использовании внутрисменных командировок).

Параметры учета находятся в разделе «Настройка» — «Расчет зарплаты» — «Настройка начислений и удержаний» — «Учет отсутствий».

Второй шаг — создание командировки. Для этого служит документ «Командировка». Его можно найти:

· На рабочем столе разделов «Кадры», «Зарплата»;

· В рабочем месте «Все отсутствия» в разделе «Кадры»;

· В рабочем месте «Все кадровые документы» в разделе «Кадры»;

· В рабочем месте «Все начисления» в разделе «Зарплата».

Переходим в одно из рабочих мест, где располагается данный документ, и нажимаем на «Создать».

В шапке указываем месяц расчетов, дату создания документа и командированного сотрудника.

На закладке «Главное» необходимо установить период поездки командированного сотрудника. Если командировка учитывается в неполных днях, то необходимо поставить флаг «Командировка на неполный день (внутрисменная)» и указать количество часов.

Флаг «Освободить ставку на период отсутствия» доступен только для полнодневных командировок и служит для того, чтобы на период отсутствия командированного сотрудника освободилась позиция в штатном расписании и на его место можно было назначить временную «замену».

Выбор варианта оплаты длительной командировки доступен, если срок окончания командировки переносится на следующий месяц. Всего предлагается на выбор два варианта:

· Оплатить период командировки целиком. Данным документом и текущим месяцем будет начислена полная сумма. Оплата будет произведена сразу за весь период командировки.

· Оплачивать командировку в конце каждого месяца. В этом документе будет сумма за первый месяц. В дальнейшем на основании данного документа начисления командировки будет производиться документом «Начисление зарплаты и взносов».

Расчет положенных начислений программа произведет автоматический, полагаясь на заработок командированного сотрудника. Данные для расчета «среднего» можно посмотреть в специальном рабочем месте (см. рисунок ниже).

Также указываем, каким способом будет выплачена данная сумма и дату выплаты.

На закладке «Начислено» отображается подробный расчет командировки.

Если на период командировки меняются территориальные условия командированного сотрудника, то это необходимо отразить на закладке «Стаж ПФР».

Закладка «Дополнительно» предназначена для внесения информации для формирования приказов печатных форм.

После внесения всей информации нажимаем на «провести и закрыть». Третьим шагом мы приступим к отражению суточных в ЗУП.

В соответствии с налоговым кодексом РФ расходы по командировке облагаются НДФЛ и страховыми взносами, если они превышают установленные нормы.

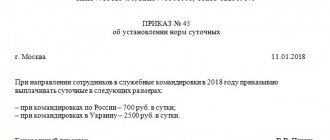

Напомним, что норма для командировки в пределах РФ 700 руб., а за пределами РФ 2500 руб. за каждый день командировки. Если работодатель устанавливает суточные больше нормы, то суммы превышения он обязан обложить НДФЛ и страховыми взносами.

Для отражения суточных в командировке в 1С:ЗУП необходимо создать два новых начисления:

· Суточные в пределах нормы;

· Суточные сверх нормы в 1С.

Начисление «Суточные в пределах нормы»

Чтобы отразить суточные в 1С:ЗУП, делаем следующее: переходим в раздел «Настройка» — «Начисления».

Создаем новое начисление и производим следующие настройки:

· вид назначения устанавливаем «Доход в натуральной форме 1С»;

· результат вводится фиксированной суммой;

· назначения выполняется «По отдельному документу»;

· НДФЛ не облагается;

· Вид дохода для страховых взносов: «Доходы, не являющиеся объектом обложения страховыми взносами»

Начисление Суточные сверх нормы в 1С

Создаем новое начисление и производим следующие настройки:

· вид назначения устанавливаем «Доход в натуральной форме в 1С»;

· результат вводится фиксированной суммой;

· назначения выполняется «По отдельному документу»;

· НДФЛ облагается с кодом дохода 4800 и категорией дохода «Натуральный доход»;

· Вид дохода для страховых взносов: «Доходы, целиком облагаемые страховыми взносами»

Начисление производится документом «Доход в натуральной форме в 1С».

При окончательном расчете в документе «Начисление зарплаты и взносов» производится расчет страховых взносов с суточных сверх нормы.

Специалист

Живолупова Юлия.

Какие документы должны быть оформлены при отправке сотрудника в командировку?

Для того чтобы перечислить суточные, сотруднику нужны основания, а именно отправка в командировку. Иначе такие перечисления денег от работодателя будут признаны доходом с последующим исчислением НДФЛ. Рассмотрим, как оплатить время в командировках и какие документы для этого нужно оформить. Так, при поездках по России документом, подтверждающим дату командировки, как правило, является приказ о командировке. При этом суммы суточных выплат должны соответствовать утвержденным в коллективном договоре или в положении о командировках нормативам организации. Для зарубежных поездок в страны СНГ и Таможенного союза, как и в России, оформляется приказ о командировке. А при перемещениях в другие страны достаточно отметки пограничников в паспорте и соответствующего распоряжения директора предприятия. Что касается размеров выплат, то дни проезда по России оплачиваются по отечественным нормам. Дорога в командировку в дни пересечения границы – по заграничным. И, соответственно, дни проезда по иностранному государству – по зарубежным нормам, а даты пересечения границы по пути обратно – по российским.

Суточные при загранкомандировке

Для примера условимся, что в компании установлен размер суточных для заграничной командировки – 50 евро в день.

Работника направили в командировку в Германию сроком на 4 дня. Авиабилет он приобретал сам. Курс евро на дату выплаты суточных составлял 70,00 руб. Рассмотрим проводки по суточным.

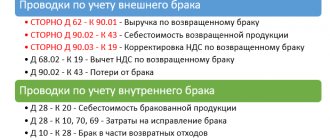

Дт 71 Кт 50.01.02 – 2000,00 евро или 14 000,00 руб. – выплачены суточные до начала командировки из валютной кассы (50,00 евро × 4 дня или по курсу ЦБ на дату выплаты 2000,00 евро × 70,00 руб.).

Дт 50.03 Кт 71 – 40 000,00 руб. – оприходованы авиабилеты (для упрощения примера допустим, что билеты приобретены без НДС).

Дт 26 Кт 71 – 14 000,00 руб. – суточные отнесены на расходы на основании авансового отчета.

Дт 70 Кт 68 – 520,00 руб. – удержан НДФЛ со сверхнормативных суточных ( (50 евро × 70 руб – 2500,00 руб.) × 4 дня × 13%).

Дт 26 Кт 69 – так должны быть отражены начисления по страховым взносам на ОПС, ОМС и ВНиМ с суммы превышения в 4000,00 руб.

Как определить дату получения такого дохода от сверхнормативных выплат для НДФЛ?

Организация может платить суточные в сумме, превышающей нормативы для НДФЛ. Тогда у сотрудника возникает доход, с которого нужно удержать налог. Датой получения дохода с 1 января 2016 года является последний день месяца, когда утвержден авансовый отчет руководителем компании. Для выплат в валюте датой дохода также считается последний день месяца утверждения авансового отчета. И курс валюты для пересчета в рубли берется именно на эту дату. Удержать налог надо в день ближайшей выплаты сотруднику дохода, например, в день получения зарплаты. А перечислить в бюджет эти деньги нужно не позднее следующего рабочего дня согласно пунктам 4 и 6 статьи 226 НК РФ.