Премиальная выплата — это дополнительное вознаграждение за достигнутые производственные или иные показатели, в бухгалтерском учете премии включают в состав заработной платы.

Порядок выплаты регулируется положением об оплате труда, положением о премировании или иным локальным нормативным актом организации. Премиальное начисление бывает:

- постоянным (выплачивается ежемесячно) или разовым;

- установленным в процентном отношении к окладу или в фиксированном размере;

- связанным с результатами работы сотрудника или выплачиваемым в связи с праздничной датой.

Виды премий, влияющие на отражение их в учете

Понятие «премия» подразумевает достаточно широкий спектр применения этого определения, несмотря на то что в каждом конкретном случае оно будет соответствовать по смыслу одному и тому же значению: вознаграждение.

Вознаграждение, называемое премией, может начисляться в качестве:

- денежного или иного материального поощрения за какие-либо достижения, полученные конкретными людьми или организациями;

- разницы в цене, установленной на один и тот же товар;

- суммы, уплачиваемой покупателем продавцу за право в течение установленного периода времени купить у него конкретный актив (ценные бумаги) по оговоренной стоимости;

- средств, которые платятся страхователем страховщику при заключении договора страхования.

Каждая из этих групп имеет свои особенности отражения в бухгалтерском (БУ) и налоговом (НУ) учете.

Как оформить документы на премию работнику, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Премии сотрудникам: включаем в расходы по налогу на прибыль или относим за счет чистой прибыли

Наиболее широко распространенная разновидность премий — вознаграждения, выплачиваемые сотрудникам. Они делятся:

- на входящие в систему оплаты за труд;

- не входящие в эту систему.

Включение в систему оплаты труда (т. е. в зарплату) подразумевает:

- Отражение этого обстоятельства во внутреннем нормативном акте.

- Непосредственную связь премирования с результатами работы сотрудников.

- Разработку системы премирования как описания всех выплачиваемых у работодателя премий, принципов возникновения права на их начисление, алгоритмов расчета, обстоятельств, служащих основанием для лишения премии. Эта система может быть достаточно сложной, включающей в себя как регулярно начисляемые вознаграждения, так и премии из фонда руководителя организации или ее подразделения, выплачиваемые периодически.

Вознаграждения, не входящие в зарплату, могут отражаться в системе премирования, но от премиальных, расцениваемых как плата за труд, их будет отличать отсутствие связи с трудовыми достижениями и нерегулярность выплаты.

О существующих видах поощрений работников читайте в статье «Какие бывают виды премий и вознаграждений работникам?».

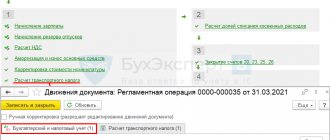

Начисление премий, образующих зарплату работника, в БУ делается проводкой:

Дт 20 (23, 25, 26, 29, 44) Кт 70.

Премиальные, являющиеся зарплатой, на полном основании включают в расходы, учитываемые в НУ при определении базы по прибыли.

Вознаграждения, не входящие в зарплату, базу по прибыли не уменьшают (письмо Минфина России от 24.04.2013 № 03-03-06/1/14283), а относятся на чистую прибыль.

Облагаются ли страховыми взносами премии сотрудникам из чистой прибыли? Ответ на этот вопрос вы найдете в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Проводки по премиям за счет чистой прибыли в БУ могут иметь два варианта:

- с отнесением на затраты, но в качестве расходов, не учитываемых для НУ:

Дт 20 (23, 25, 26, 29, 44) Кт 70;

- со списанием за счет имеющейся прибыли прошлых лет:

Дт 84 Кт 70;

- с включением в прочие расходы текущего года (при отсутствии прибыли прошлых лет), не учитываемые для целей НУ:

Дт 91 Кт 70.

Учет премиальных при ОСНО и УСН в налоговых расходах

При включении премиальных в налоговые расходы при УСН и ОСН следует руководствоваться НК РФ ст. 255 (о расходах на оплату труда) и 346.6 (про порядок определения расходов). С учетом требований законодательства налоговую базу на прибыль и единому налогу уменьшают на затраты по премиальным, выплачиваемым сотрудникам.

Такой вариант возможен тогда, когда работнику назначаются премиальные производственного характера, а сам факт премирования предусмотрен коллективным и трудовым договором. Премиальное вознаграждение обязательно оформляется приказом согласно установленной форме. Тем не менее, если в роли источника премиальных выплат указывается прибыль при фактическом убытке, то подобные вознаграждения в расходах по части налогообложения не учитывают.

Резервирование на вознаграждение за выслугу лет

Компания-налогоплательщик с целью размеренного учета налогообложения вправе сформировать резервный запас будущих затрат на отпуска, вознаграждения за выслугу лет и по результатам труда за год (НК РФ, ст. 324.1). С этой целью компания поначалу обязана:

- зафиксировать выбранный способ резервирования в учетной политике;

- установить максимальную величину и ежемесячный процент отчислений для резерва.

Расходы на образование резервирования причисляют к счетам учетных расходов по оплате труда. Отчисления в уже созданный резерв производятся во всех случаях одинаково. Расчетные сведения о зачислениях (их размере) за каждый месяц в сформированный резерв отражаются налогоплательщиком специальной сметой.

По итогам налогового периода производится инвентаризация резерва. Если по результатам окажется, что часть резервной суммы не использована, то эта неиспользованная резервная часть причисляется к внереализационным доходам по налогу на прибыль. Но если зачисленных средств из резерва будет недостаточно, то неначисленная часть резервной суммы относится к расходам по налогу на прибыль для вознаграждений за год (на последний день года). Бухгалтерия в обоих вариантах показывает все операции контировками:

- ДТ 20 (23 и др.), КТ 96 — отчисления в сформированный резерв;

- ДТ 96, КТ 70 — перечисления за выслугу лет сотрудникам;

- ДТ 20 (23 и пр.), КТ 96 — восстановление неиспользованной резервной суммы / включение недостаточной (нехватающей) резервной суммы в расходы.

Компания впоследствии может отказаться от формирования такого резервирования. Тогда остаточная сумма по состоянию на 31.12 в год его начисления причисляется к внереализационным доходам текущего периода.

Надо ли начислять налог на премию от общественной организации

Премия, выплачиваемая общественной организацией за какие-либо достижения, может предназначаться как юридическому, так и физлицу. Налог с премии в обоих случаях должен удерживаться организацией, выплатившей премию, с учетом того, что у физлица необлагаемой будет сумма, не превышающая 4 000 руб.

Доход, полученный в такой ситуации физлицом, у его работодателя никак не отразится. А вот если премию получило юрлицо, то оно у себя в БУ учтет ее как прочий доход:

Дт 76 Кт 91.

Если при выплате премиальных налог на доходы удержан выплатившей премию организацией, то получатель премии для целей НУ этот доход учитывать не будет. Но если удержания налога не было, то его придется начислить самостоятельно.

Налог на прибыль: метод начисления

Если организация применяет метод начисления, порядок признания расходов в виде премий зависит от того, к прямым или косвенным расходам они относятся.

Если премии относятся к косвенным расходам, то их нужно признавать в момент начисления (п. 2 ст. 318, п. 4 ст. 272 НК РФ). Если разовые премии являются прямым расходом, то учитывайте их по мере реализации продукции, работ, услуг (абз. 2 п. 2 ст. 318 НК РФ). Организации, оказывающие услуги, могут учесть прямые расходы в момент их начисления (абз. 3 п. 2 ст. 318 НК РФ).

Как правило, премии относятся к косвенным расходам (ст. 318, абз. 3 ст. 320 НК РФ). Исключение – премии, выплачиваемые сотрудникам, непосредственно занятым в производстве продукции, выполнении работ или оказании услуг (например, премии производственным рабочим). Они относятся к прямым расходам. Такие правила установлены в абзаце 7 пункта 1 статьи 318 Налогового кодекса РФ.

Ситуация: может ли производственная организация относить все разовые премии к косвенным расходам?

Ответ: нет, не может.

Организации самостоятельно определяют перечень прямых расходов (п. 1 ст. 318 НК РФ, письма Минфина России от 26 января 2006 г. № 03-03-04/1/60, ФНС России от 24 февраля 2011 г. № КЕ-4-3/2952). Однако деление расходов на прямые и косвенные должно быть экономически оправданно. В противном случае налоговые инспекции могут пересчитать налог на прибыль.

Так, премию, начисленную сотрудникам, непосредственно занятым в производстве, учитывайте в составе прямых расходов. Премию по администрации организации отнесите к косвенным расходам.

Пример отражения в бухучете и при налогообложении разовой премии, начисленной за производственные результаты. Выплата премии предусмотрена трудовым договором. Премия выплачена за счет расходов по обычным видам деятельности. При расчете налога на прибыль организация применяет метод начисления

ЗАО «Альфа» применяет общую систему налогообложения (метод начисления). Взносы на обязательное пенсионное (социальное, медицинское) страхование организация уплачивает в общем порядке. Взносы на страхование от несчастных случаев и профзаболеваний рассчитывает по тарифу 0,2 процента. Эти взносы организация учитывает при расчете налога на прибыль в месяце начисления.

ЗАО «Альфа» заключило с менеджером А.С. Кондратьевым срочный трудовой договор на время выполнения определенной работы (проекта). Срок трудового договора – с 1 февраля по 31 марта. Трудовым договором предусмотрена выплата единовременной премии за успешное окончание проекта.

Проект был успешно завершен в поставленные сроки, 31 марта. Кондратьеву была начислена премия в размере 50 000 руб. В этот же день премия была выплачена сотруднику.

Премия войдет в налоговую базу по НДФЛ в марте. Детей у Кондратьева нет, поэтому стандартные налоговые вычеты ему не предоставляются.

Бухгалтер отразил начисление и выплату премии так:

Дебет 20 Кредит 70 – 50 000 руб. – начислена единовременная премия сотруднику;

Дебет 20 Кредит 69 субсчет «Расчеты с ПФР по страховой части трудовой пенсии» – 11 000 руб. (50 000 руб. × 22%) – начислены взносы на финансирование страховой части трудовой пенсии с суммы премии;

Дебет 20 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование» – 1450 руб. (50 000 руб. × 2,9%) – начислены взносы на обязательное социальное страхование с суммы премии;

Дебет 20 Кредит 69 субсчет «Расчеты с ФФОМС» – 2550 руб. (50 000 руб. × 5,1%) – начислены взносы на обязательное медицинское страхование в ФФОМС с суммы премии;

Дебет 20 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний» – 100 руб. (50 000 руб. × 0,2%) – начислены взносы на страхование от несчастных случаев и профзаболеваний с суммы премии;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» – 6500 руб. (50 000 руб. × 13%) – удержан НДФЛ с суммы премии;

Дебет 70 Кредит 50 – 43 500 руб. (50 000 руб. – 6500 руб.) – выплачена Кондратьеву премия за минусом НДФЛ.

Сумма премии и страховых взносов с нее включается в состав косвенных расходов.

В марте бухгалтер «Альфы» учел в составе расходов:

- сумму начисленной премии – 50 000 руб.;

- сумму взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний – 15 100 руб. (11 000 руб. + 1450 руб. + 2550 руб. + 100 руб.).

Влияние скидок (бонусов) покупателям на данные, формируемые в управленческом учете

Во взаимоотношениях между продавцами и покупателями довольно широко распространена система предоставления скидок к цене товара через оформление бонусов, предполагающих не изменение стоимости проданного, а выплату премии за достижение определенного объема покупок. Такая премия позволяет не пересматривать цену продажи и, соответственно, никак не отражается на величине НДС. Но она у обеих сторон сделки учитывается в НУ для прибыли, что позволяет регулировать величину налогооблагаемого дохода до значений, предусмотренных в управленческом учете.

Начисление такой премии в БУ делается проводками:

- Дт 91 Кт 76 — у предоставляющей премию (скидку) стороны;

- Дт 76 Кт 91 — у получателя этого бонуса.

Перечисления денег в этой ситуации, как правило, не делают, а проводят взаимозачет, результатом которого становится уменьшение задолженности покупателя за переданный ему товар.

О том, какие факторы надо иметь в виду при начислении этой премии, читайте в материале «Минфин напомнил условия учета в расходах премии покупателю за объем закупки».

См. также: «[НАЛОГ НА ПРИБЫЛЬ]: Условия, чтобы учесть бонус покупателю».

ОСНО и ЕНВД

Допустим, премия начислена сотруднику, который одновременно занят в деятельности организации на общей системе налогообложения и в деятельности, облагаемой ЕНВД. Сама премия никак не повлияет на налоговые обязательства. Ведь при расчете налога на прибыль данную выплату не учитывают. На сумму ЕНВД выплаченные премии также не влияют.

При этом страховые взносы, которые начислены с премии сотрудникам, занятым в деятельности организации на общей системе налогообложения и в деятельности, облагаемой ЕНВД, нужно распределить. Это связано с тем, что организации, совмещающие общий режим налогообложения и ЕНВД, должны вести раздельный учет доходов и расходов (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Страховые взносы, которые начислены на премии сотрудникам, занятым только одним видом деятельности, распределять не нужно.

Опционная премия: бухгалтерский и налоговый учет

Опционная премия — принадлежность опционных контрактов, суть которых сводится к закреплению на определенный срок за покупателем права приобретения по оговоренной в контракте стоимости конкретного актива (ценных бумаг). За это право покупатель платит продавцу некоторую сумму, называемую опционной премией. От исполнения опционного контракта можно отказаться. Премия при этом возврату не подлежит.

Особенностью бухучета действий по опционным контрактам является то, что сам будущий предмет сделки до момента его фактической покупки-продажи учитывается за балансом:

- на счете 008 — у покупателя;

- на счете 009 — у продавца.

Полученную опционную премию будущий продавец включает в доход как в БУ, так и в НУ, отражая это в БУ проводкой:

Дт 76 Кт 91.

У покупателя учет премии в БУ может иметь варианты, выбор из которых следует закрепить в учетной политике. Они позволяют учесть оплаченную премию как:

- расходы предстоящих периодов:

Дт 97 Кт 76;

- прочие расходы:

Дт 91 Кт 76.

Из состава расходов предстоящих периодов сумма премии может выбывать:

- по частям в течение срока действия права на покупку с отнесением на прочие расходы:

Дт 91 Кт 97;

- единовременно с включением ее в стоимость приобретенного актива:

Дт 58 Кт 97.

Сумма премии, отнесенная на прочие расходы, в момент фактического приобретения актива должна быть восстановлена и включена в стоимость актива как затраты, связанные с его покупкой (п. 9 ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н):

Дт 58 Кт 91.

Для целей НУ опционная премия признается расходом на дату ее оплаты вне зависимости от того, будет ли впоследствии осуществлена покупка (ст. 326 НК РФ).

Таким образом, приобретенный через опционный контракт актив будет иметь разную стоимость в БУ и в НУ.

Начисление премии к празднику в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Рассмотрим порядок начисления премии к празднику в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Пример

Сотруднику С.В. Абрамову приказом руководителя выплачивается разовая премия ко дню рождения (юбилей), не предусмотренная системой оплаты труда организации, в размере 25 000 руб.

В программе выполняются следующие действия:

- Настройка вида начисления.

- Расчет и начисление премии сотруднику.

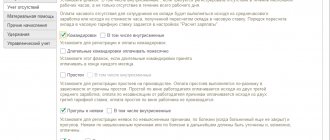

Настройка вида начисления

Для начисления разовой премии к празднику необходимо создать новый вид начисления в разделе Настройка — Начисления по кнопке Создать.

В поле Наименование следует заполнить название вида начисления, в нашем Примере — Премия к празднику (рис. 1). В поле Код указывается код вида начисления (он должен быть уникальным).

Флаг Начисление больше не используется устанавливается, если на предприятии этот вид начисления больше не используется.

На закладке Основное (рис. 1) в разделе Назначение и порядок расчета в поле Назначение начисления нужно выбрать значение Прочие начисления и выплаты. В поле Начисление выполняется — установить значение По отдельному документу. Такое начисление нельзя назначить в качестве планового, до окончательного расчета за месяц оно будет начисляться отдельным документом, выбор которого производится в поле Вид документа. Если в программе уже есть виды начислений с назначением Премия и их принято начислять отдельным документом Премия, то в поле Вид документа выберите Премия. В противном случае выберите документ Разовое начисление, т. к. документ Премия для начисления только премии к празднику доступен не будет.

Рис. 1

В поле Периодичность начисления следует указать, нужно ли контролировать периодичность начисления и как. В разделе Расчет и показатели устанавливается переключатель в положение Результат вводится фиксированной суммой.

На закладке Учет времени используются значения, установленные программой по умолчанию.

На закладке Зависимости указываются списки видов начислений и удержаний, зависимых от этого начисления, в базу для расчета которых входит данное начисление. Для удобства просмотра и редактирования начислений и удержаний, в расчетную базу которых входит текущее начисление, предусмотрены списки зависимых видов начислений и удержаний. При добавлении вида начисления или удержания в этот список текущее начисление попадает в список его базовых (на закладку Расчет базы этого вида начисления или удержания).

В связи с тем, что перечень выплат, с которых удерживаются алименты, является открытым, с разовых премий нужно удерживать алименты (п. 1 Перечня, утв. Постановлением Правительства РФ от 18.07.1996 № 841). Поэтому в список зависимых удержаний следует добавить вид удержания Удержание по исполнительному документу. Районный коэффициент и северная надбавка к разовым премиям не применяются, если такие премии не предусмотрены системой оплаты труда, т. е. не прописаны в трудовом и (или) коллективном договоре или ином локальном нормативном акте организации (письмо Минздравсоцразвития России от 16.02.2009 № 169-13).

На закладке Приоритет указывается, какие начисления должны выполняться вместо текущего, или начисления, вместо которых выполняется текущее начисление. Как правило, эти таблицы заполняются программой автоматически по результатам анализа основных параметров начислений.

На закладке Средний заработок в разделе Расчет оплаты отпусков, командировок и др. необходимо снять установленные по умолчанию флаги, если премия к празднику не предусмотрена системой оплаты труда (как в нашем Примере). Разовая премия не учитывается при расчете среднего заработка отпусков, командировок и др., если она не закреплена в трудовом и (или) коллективном договоре или ином локальном нормативном акте организации (п.п. 2, 3 Положения, утв. Постановлением Правительства РФ от 24.12.2007 № 922, письма Минздравсоцразвития России от 13.10.2011 № 22-2/377012-772, Роструда от 23.10.2007 № 4319-6-1). В разделе Расчет пособий по социальному страхованию для просмотра или изменения доступен флаг, определяющий учет этого начисления при расчете больничных и других пособий ФСС РФ по правилам, действующим до 2011 года (в настоящее время этот порядок не применяется).

Затем заполняется закладка Налоги, взносы, бухучет (рис. 2). В разделе НДФЛ устанавливается переключатель в положение облагается, и в поле код дохода указывается 2003 «Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений» (письмо ФНС России от 07.08.2017 № СА-4-11/[email protected]). В поле Категория дохода выбирается значение Прочие доходы. В разделе Страховые взносы в поле Вид дохода указывается вид дохода с точки зрения обложения страховыми взносами — «Доходы, целиком облагаемые страховыми взносами» (установлен по умолчанию) (п. 1 ст. 420 НК РФ, письмо Минфина России от 07.02.2017 № 03-15-05/6368, ст. 20.1 Закона № 125-ФЗ), что соответствует данному начислению. В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ устанавливается переключатель в положение не включается в расходы по оплате труда (установлен по умолчанию), т. к. в нашем Примере премия к празднику не связана с производственными результатами. В противном случае устанавливается переключатель в положение учитывается в расходах на оплату труда и выбирается необходимая статья. В разделе Статистическая отчетность указывается, нужно ли учитывать это начисление при заполнении формы П-4 и каким образом учитывать — как выплату социального характера или как заработную плату сотрудников. В нашем Примере по умолчанию переключатель установлен в положение Заработная плата работников, что соответствует этому начислению (пп. 8 п. 84.3 приказа Росстата от 27.11.2019 № 711).

Рис. 2

В разделе Бухгалтерский учет устанавливается переключатель в положение Как задано для начисления и в поле Счет, субконто выбирается значение из справочника Способы отражения зарплаты в бухгалтерском учете (раздел Настройка — Способы отражения зарплаты в бухучете). Если необходимый способ отражения в справочнике отсутствует, его нужно создать. Элементы справочника Способы отражения зарплаты в бухгалтерском учете синхронизируются с элементами одноименного справочника в программе «1С:Бухгалтерия 8». В программе «1С:Зарплата и управление персоналом 8» (ред. 3) элементы данного справочника характеризуются только наименованием, в программе «1С:Бухгалтерия 8» для каждого способа отражения в учете дополнительно указывается счет дебета и аналитика, на основании которых в программе «1С:Бухгалтерия 8» формируются проводки по бухгалтерскому и налоговому учету. Если установить переключатель в положение По настройкам сотрудника, то при начислении используется способ отражения, который указан для сотрудника (способ отражения указывается в форме, вызываемой по ссылке Выплаты, учет затрат из карточки сотрудника (раздел Кадры — Сотрудники)).

В разделе Исполнительное производство в поле Вид дохода по умолчанию устанавливается значение 1 — Заработная плата и иные доходы с ограничением взыскания, что соответствует данному начислению. Это необходимо для правильного заполнения документа на выплату, а на основании него — платежного поручения. С 01.06.2020 все организации и ИП, выплачивающие физическим лицам заработную плату и (или) иные доходы через банк или через иную кредитную организацию, обязаны указывать по этим суммам в расчетном документе специальные коды вида доходов.

1С:ИТС

В разделе «Инструкции по учету в программах «1С»» см. подробнее: какие настройки сделать в «1С:Зарплате и управлении персоналом 8» (ред. 3), чтобы правильно заполнились новые коды в платежных поручениях на выплату зарплаты с 01.

На закладке Описание в поле Краткое наименование можно задать краткое наименование начисления. Оно будет выводиться в различных отчетах по начислениям. На этой же закладке также можно заполнить произвольное описание начисления для справки. После заполнения всех закладок следует нажать кнопку Записать и закрыть.

Особенности учета страховой премии

Страховая премия — это плата за заключение договора страхования. Для страховщика она является доходом от основной деятельности и учитывается в нем в момент вступления в силу договора страхования как в БУ, так и в НУ:

Дт 62 Кт 90.

Страхователь может учитывать эту премию в расходах по-разному в зависимости от относящихся к ней положений принятой учетной политики:

- единовременно в полной сумме, что допускают пп. 16–18 ПБУ 10/99, утвержденного приказом Минфина России от 06.05.1999 № 33н:

Дт 20 (23, 25, 26, 29, 44) Кт 76;

- по частям в течение срока действия договора страхования.

Во втором варианте списание расходов по премии возможно двумя способами:

- в корреспонденции со счетом учета расчетов со страховщиком:

Дт 20 (23, 25, 26, 29, 44) Кт 76;

- через счет учета расходов предстоящих периодов:

Дт 97 Кт 76,

а затем:

Дт 20 (23, 25, 26, 29, 44) Кт 97.

В НУ единовременно учесть страховую премию в расходах можно только по договору, срок действия которого полностью попадает в отчетный период, установленный для налога на прибыль. Не отвечающий этому условию договор потребует пропорционального распределения расходов по премии (п. 6 ст. 272 НК РФ). Кроме того, существует ряд ограничений по суммам, из-за которых премия может уменьшать налогооблагаемую базу не в полном объеме.

Таким образом, в части страховых премий также могут возникать разницы между БУ и НУ.

Подробнее о возникновении этих разниц читайте в статье «Проводки страховых премий в бухгалтерском учете».

Отражение в бухучете, проводки

Отражение начисления премиальной выплаты должно опираться на ее вид и основание начисления. На каком счете отражается премия, зависит от того, связана ли она с исполнением трудовых функций или нет.

В соответствии с планом счетов бухгалтерского учета (Приказ Минфина 94н от 31.10.2000), расчеты с персоналом по оплате труда отражаются на счете 70. К нему открываются аналитические счета на каждого работника.

Премиальное вознаграждение является частью заработной платы. Поэтому их начисление отражается по кредиту счета 70, а выплата по дебету. Вознаграждения за производственные показатели относятся, как правило, на те же счета учета затрат, куда относится и окладная часть:

Дебет 20, 25, 26, 44 Кредит 70

Особый вид — это вознаграждения к праздничным датам (юбилей, бракосочетание, профессиональный праздник и др.). Они не связаны с производственной деятельностью организации и поэтому не учитываются в составе затрат, связанных с производством и реализацией. Непроизводственные премии в бухгалтерском учете относятся к прочим доходам и расходам:

Дебет 91 Кредит 70

Итоги

Применение термина «премия» достаточно многообразно. Чаще всего он используется как синоним вознаграждения, выплачиваемого за определенные достижения. Но может и соответствовать понятию платы:

- за выполнение условий по объему покупок;

- за право на совершение будущей покупки на оговоренных условиях;

- за заключение договора.

Каждый из существующих видов премий имеет свои особенности отражения в БУ и НУ.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.