Отличие поступлений и платежей в отчете ДДС от доходов и расходов

Отличий много, поэтому путать поступления и доходы нельзя. Во-первых, эти два понятия чаще всего разнесены во времени, например, из-за отсрочки по платежу. Во-вторых, не каждое поступление — это доход, и не каждый платеж — расход.

Пример. ООО “Моя оборона” продает чай. В июне компания продала чай на 300 тыс. рублей. Но по факту деньги получила только в августе. На производство этого чая было затрачено 100 тыс. рублей на крафт-пакеты. Но директор договорился с производителем пакетов об отсрочке и заплатит только в июле. Кроме того, компания в июле взяла в займ 50 тыс. рублей. В таблице мы разбили доходы, расходы, поступления и платежи по месяцам.

Июнь, руб. Июль, руб. Август, руб. Доход 300 000 Расход 100 000 Поступление / приток 50 000 300 000 Платеж / отток 100 000

Как видите, доход в примере признан раньше, чем реально пришли деньги. То же и с расходами. А вот займ — это вообще не доход, так как деньги нужно вернуть. Но в отчете о ДДС приход займа фигурирует. Если бы ООО “Моя оборона” выдало кому-то займ, то мы бы зачли его сумму в оттоке, но никак не в расходе.

При бартере денежных потоков не будет в принципе, так как деньги не перемещаются. А вот доходы и расходы будут. Доход — стоимость полученного имущества, расход — стоимость переданного.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Что такое ОДДС

Отчет о движении денежных средств показывает информацию обо всех источниках движения денежных средств и как они используются в течение отчетного периода. Также по данным отчета можно косвенным или прямым методом определить и поступления. Входящие суммы будут классифицироваться по видам источников и показываться в разрезе заданного периода.

Главное назначение отчета – дать представление обо всех производственных результатах организации, краткосрочных ликвидностях и долгосрочных возможностях кредитования. Общий финансовый анализ деятельности фирмы больше не представляет сложностей.

Пользуются отчетом не только собственники бизнеса и руководители. ОДДС также необходим менеджерам и другим пользователям, которые хотят отслеживать свои доходы и расходы.

ОДДС позволяет контролировать:

- Откуда и в каком объеме поступают денежные средства и куда потом используются.

- Способна ли компания обеспечить увеличение поступлений.

- Способна ли фирма выполнять необходимые обязательства.

- Достаточно ли денежных средств на счете для успешного развития в будущем.

- В случае возникновения расхождения между прибылью и общим объемом денежных средств отчет позволяет понимать их причины.

- Способна ли компания обеспечить инвестиционные потребности за счет своих источников.

Методика работы с ОДДС

Для правильного формирования данных в отчете ОДДС необходимо разделять приток и отток наличных денег на три вида деятельности:

- Текущая (операционная). Вид деятельности, являющийся основным в компании. Также к этому виду может относиться деятельность, создающая приход и расход денег.

- Инвестиционная – связана напрямую с покупкой, производством или продажей активов, находящихся не в обороте. Например, основные средства или нематериальные активы. Также это могут быть различные виды инвестиций, которые не включены в общий список денежных средств.

- Финансовая деятельность. При этом виде деятельности в ОДДС отражаются изменения, зависящие от размера и состава общего капитала фирмы. Чаще всего этот вид деятельности используется при привлечении кредиторов.

Различают два основных метода формирования отчета о движении денежных средств: косвенный и прямой. Рассмотрим каждый их них подробнее.

Структура движения денежных средств

Структура отчета обычно одинаковая. Неважно, предназначен отчет для внутреннего пользования или для сдачи в ФНС, выделяют три группы денежных потоков.

Денежные потоки от текущих операций или операционной деятельности

Это все движения денег, связанные с основной деятельностью компании, обычно это самый крупный раздел отчета. Здесь фиксируют:

- поступления от реализации товаров и услуг;

- платежи поставщикам и подрядчикам;

- арендные, лицензионные платежи, роялти;

- перечисления для оплаты труда работников и так далее.

Денежные потоки по инвестиционным операциям

В этот раздел включают все платежи и поступления по инвестиционной деятельности компании. Это могут быть:

- поступления от продажи оборудования, машин, зданий;

- притоки от продажи акций других компаний;

- поступления в виде дивидендов по имеющимся у организации акциям;

- платежи за покупку нового оборудования и других основных средств;

- платежи при покупке акций и ценных бумаг и так далее.

Денежные потоки по финансовым операциям

Здесь отражают все денежные движения, связанные с кредитами и займами. Например:

- поступления в виде кредитных или заемных средств;

- вклады собственников;

- притоки от выпуска акций;

- платежи собственникам при выкупе у них акций;

- выплаты по дивидендам.

По каждой группе потоков считают сальдо — разницу между поступлениями и платежами. В рамках одной группы значение может быть со знаком “+” или со знаком “-”. Затем сальдо по всем группам суммируют и прибавляют к остатку денежных средств на начало периода.

Итоговая сумма не может быть меньше 0! Иначе выходит, что денег вы израсходовали больше, чем их было, а это невозможно. Это главное правило, которое нужно соблюдать при составлении отчета.

Что такое денежные потоки и их сальдо

Денежные потоки (Cash Flow) — это поступления и выплаты денежных средств и денежных эквивалентов. Денежным потоком не считается любое изменение формы денег: обмен денежных средств на денежные эквиваленты и наоборот, покупка или продажа валюты, перевод денег с одного счета на другой, снятие или внесение наличных. Но только само изменение формы: если сумма денег при этом меняется, разница формирует отдельный денежный поток.

Сальдо денежных потоков (Cash Balance) — это разница между поступлениями и выплатами. Если за отчётный период было больше поступлений, сальдо положительное. Если больше было выплат, сальдо отрицательное.

Пример 3.

Вчера продавец продал продукцию за 100$ и получил оплату. Курс был 69 руб. за доллар. Сегодня он обменял доллары на рубли. Курс уже 70 руб. за доллар. Денежный поток (поступление) вчера составил 6900 руб. Сегодня денежного потока из-за конвертации валюты не было, но из-за разницы курсов возник дополнительный поток 100 руб. Итого положительное сальдо денежных потоков составило 7000 руб.

В какие-то месяцы сальдо денежных потоков может быть отрицательным. Если у бизнеса есть жирок в виде остатков на счетах и других видов денег, это можно пережить. Особенно если при этом фиксируется прибыль. Но устойчиво отрицательное сальдо денежных потоков — звоночек. Он означает, что дебиторы живут за ваш счёт. При возможности такого нужно избегать.

Методы составления отчета ДДС

Всего есть два метода для составления ДДС: прямой и косвенный. В отечественной практике используют только прямой метод. Косвенный чаще встречается за рубежом.

Прямой метод

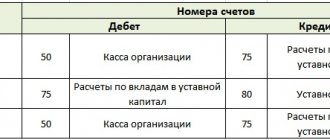

При построении отчета ДДС бухгалтер использует все проводки, корреспондирующие со счетами 50-55. То есть распределяет все платежи и поступления по кассе и счетам по виду денежного потока. Это единственный метод, который законодательно разрешен в России.

Минус прямого метода в том, что он никак не соотносится с прибылью из отчета о финансовых результатах.

Косвенный метод

В России не используется. Таким способом отчет собирают при применении МСФО. Этот метод тесно связан с отчетом о финансовых результатах и бухбалансом. При составлении бухгалтер использует показатель прибыли из отчета о финрезультатах и корректирует его на неденежные статьи, например, амортизацию и курсовые разницы.

Корректировка происходит так: неденежные статьи со знаком “+” вычитаются из прибыли, а со знаком “-” — прибавляются. Например, дебиторская задолженность — это неденежная статья со знаком “+”, которая вычитается из прибыли, так как это неполученные деньги.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

ОДДС

Отчет о движении денежных средств (ОДДС) – обязательный вид отчетности по МСФО. Она показывает возможности компании по генерации денежных потоков, а также ключевые статьи расходования финансов. Эти данные является крайне важными для пользователей отчетности в момент принятия экономических решений.

По установкам МСФО (IAS) 7 «Отчет о движении денежных средств» все организации должны составлять отчет и предоставлять его в составе финансовой отчетности за каждый период, в который она формируется.

Согласно МСФО (IAS) 7 сведения о движении финансов сдается по следующей деятельности:

- Операционной

- Финансовой

- Инвестиционной

МСФО (IAS) 7 «Отчет о ДДС» предполагает два способа формирования данного отчета: прямой и косвенный.

Важно помнить, что такое ДДС в бухгалтерии имеет свои особенности. Косвенный способ предусмотрен исключительно для анализа потока операционных денег. Для представления движения денег от деятельности, связанной с оборотом финансов и инвестициями применяется уже исключительно прямой метод.

МСФО (IAS) 7 отдает предпочтение прямому способу создания отчетности. Однако достаточно большое количество фирм используют сейчас косвенный способ формирования отчета. Во-первых, потому что данный метод является более простым. Во-вторых, так как он демонстрирует то, как связаны денежные потоки с финансовыми показателями фирмы. Это является крайне значимыми сведениями для собственника и менеджмента организации.

В этом материале мы рассмотрим оба варианта формирования отчета о движение денежных средств по стандартам МСФО и посмотрим, как можно настроить автоматическое создание данного отчета в БИТ.ФИНАНС.

Работа с операциями

Поток финансов от операционной деятельности показывает приход и расход средств от ведущей деятельности организации (см. примеры в Таблице 1). Данный раздел является ключевым, так как из него понятно, насколько ключевая деятельность компании способствует приходу денежных средств, которые требуются для выплат по обязательствам и сохранения собственных операционных возможностей.

Прямой метод

Прямой способ опирается на представление основных источников прихода и расхода. Информация о финансах здесь предоставляются в аспекте статей поступления и расходования.

| Операционная деятельность | Изменение (+/-) |

| Выручка от покупателей, заказчиков | XX |

| Другие доходы | XX |

| Приобретение товаров, работ и услуг | XX |

| Оплата труда | (XX) |

| Выплата % по займам и кредитам | (XX) |

| Расчеты по налогам и сборам | (XX) |

| Выплаты по налогу на прибыль | (XX) |

| Другие расходы | (XX) |

| Чистое изменение по операционной деятельности | XX/(XX) |

Таблица 1: Пример содержания статей отчета по операционной деятельности (прямой способ)

Косвенный метод

Отображение денежных потоков фирмы косвенным методом демонстрируют тем, кто работает с отчетностью, как те или иные хозяйственные операции оказывают влияние на поток финансов.

При косвенном методе генерирования отчетности предполагает, что приход (убыток) отчетного периода оцениваются с поправкой на операции неденежного типа.

Пример статей из раздела отчета по операционной деятельности, сформированной косвенным способом приведен в Таблице 2.

| Операционная деятельность | Изменение (+/-) |

| Чистая прибыль (убыток) | ХХ/(ХХ) |

| Поправки по не денежным операциям: | |

| Амортизация основных средств и НМА | (ХХ) |

| Убыток от выхода основных средств и НМА | (ХХ) |

| Затраты по процентам | (ХХ) |

| Доход по процентам | ХХ |

| Прибыль от выхода инвестиций | ХХ |

| Затраты по налогу на прибыль | (ХХ) |

| Прибыль (убыток) от переоценки валюты | ХХ/(ХХ) |

| Списание безнадежных долгов | (ХХ) |

| Доходы по дивидендам | ХХ |

| Перемены в резервах | ХХ/(ХХ) |

| Перемены в запасах | ХХ/(ХХ) |

| Перемены в дебиторской задолженности | ХХ/(ХХ) |

| Перемены в кредиторской задолженности | ХХ/(ХХ) |

| Денежные потоки от операционной деятельности до уплаты налогов и процентов | ХХ/(ХХ) |

| % уплаченные | (ХХ) |

| Налог на прибыль уплаченный | (ХХ) |

| Денежные потоки от операционной деятельности | ХХ/(ХХ) |

Таблица 2: Пример состава пунктов в отчете о движении денежных средств по операционной деятельности (косвенный метод)

С помощью БИТ.ФИНАНС Вы сможете легко настроить ОДДС по стандартам МСФО

Попробовать программу БЕСПЛАТНО

Инвестиционная деятельность

В части поступления/выбытия денег от инвестиционной деятельности отображаются данные о финансовой массе, которую компания инвестирует в ресурсы, которые в состоянии формировать денежные потоки в дальнейшем.

Здесь чаще отображаются операции, имеющие отношение к покупке/выходу внеоборотных активов и других инвестиций.

Пример статей из раздела в отчете о движении денежных средств по инвестиционной деятельности приведены в Таблице 3.

| Инвестиционная деятельность | Изменение (+/-) |

| Выручка от продажи основных средств и иных внеоборотных активов | XX |

| Полученные % | XX |

| Поступления от погашения займов | XX |

| Прочие поступления от инвестиционной деятельности | XX |

| Покупка основных средств, нематериальных активов | (XX) |

| Займы другим организациям | (XX) |

| Другие оттоки денежных средств по инвестиционной деятельности | (XX) |

| Чистое изменение финансов по инвестиционной деятельности | XX/(XX) |

Таблица 3: Пример состава статей отчета по инвестиционной деятельности

Финансовая деятельность

В её составе, в большинстве своём приводятся потоки финансов, меняющие состав капитала и заемных средств.

Эти данные обеспечивают возможность специалистам по отчетности спрогнозировать будущие требования кредиторов.

Пример статей из раздела отчета по финансовой деятельности приведены в Таблице 4.

| Финансовая деятельность | Изменение (+/-) |

| Полученные займы и кредиты | XX |

| Прочие притоки по финансовой деятельности | XX |

| Выплата дивидендов | (XX) |

| Полученные дивиденды | XX |

| Погашение займов и кредитов | (XX) |

| Погашение обязательств по финансовой аренде | (XX) |

| Другие выплаты по финансовой деятельности | (XX) |

| Чистое изменение по финансовой деятельности | XX/(XX) |

Таблица 4: Пример состава статей отчета по финансовой деятельности

МОДЕЛЬ ПОСТРОЕНИЯ ОТЧЕТА ДДС

Рассмотрим главные стадии построения Отчета о движении денежных средств в БИТ.ФИНАНС.

Для данных целей в программном продукте БИТ.ФИНАНС предназначен механизм, который называется «Произвольный отчет».

«Произвольный отчет» даёт возможность:

- Настраивать в пользовательском режиме отчеты с любым фиксированным макетом. Это особенно важно для формирования отчетности по МСФО, так как стандарты не подразумевают единой фиксированной формы отчетов, и у разных компаний они имеют разное представление;

- Задавать произвольное оформление отчета;

- Автоматически рассчитывать показатели отчета на основание данные учетной системы;

- Формировать, как индивидуальную, так и консолидированную отчетность;

- Создавать макеты на разных языках;

- Формировать отчеты в нескольких валютах. При настройке отчета возможно задавать алгоритмы пересчета валют для каждого показателя;

- Получать расшифровки данных отчетов до первичных документов;

- Формировать раскрытие требуемых показателей отчета в виде отдельных отчетных форм.

Отчет «Произвольный отчет» находится в разделе «Получение данных»:

В первую очередь необходимо создать элемент в справочнике «Настройки произвольных отчетов»:

Настройка макета отчета

В элементе справочника «Настройки произвольных отчетов» выполняется настройка макета будущего отчета:

Если макет ДДС-отчета уже существует в Excel, то его можно просто скопировать и вставить в область макета.

При необходимости можно задать оформление отчета, выбрав из контекстного меню пункт «Свойства»:

В форме оформления отчета можно задать размер и тип шрифта, цвет текста, цвет фона, формат оформления границы.

Если требуется формировать отчет на нескольких языках, то для данных целей можно воспользоваться механизмов параметров. На закладке «Параметры» для каждой строки ДДС-отчета можно задать представление на неограниченном количестве языков.

Например, определение параметра и задание русского и английского написания для строки «Выручка от покупателей и заказчиков» будет выглядеть следующим образом:

Для того, чтобы привязать данный параметр к макету необходимо выбрать пункт «Действия макета» — «Установить параметр» — «Текст на разных языках»:

Параметры отображаются в макете отчета в виде квадратных скобок, например [ВыручкаОтПокупателейЗаказчиков]

При формировании отчета язык формирования задается в параметре «Язык»:

Так же с помощью параметров можно задавать такие параметры, как «Дата начала», «Дата окончания», признак консолидированного отчета и т.д.

Данные параметры будут менять свое значение при формирование отчета, в зависимости от выбранных настроек отчета.

Попробовать программу БЕСПЛАТНО

Настройка расчетных показателей

БИТ.ФИНАНС, как правило, интегрируется в учетное решение, в котором ведется первичный бухгалтерский учет. И формирование проводок по МСФО выполняется:

- При проведении первичного документа в бухгалтерии с плана счетов РСБУ на план счетов МСФО по заданному соответствию счетов (меппингу);

- Документами параллельного учета МСФО по ОС, НМА, финансовой аренде, финансовым инструментам и т.д.

Таким образом, все проводки по МСФО уже находятся в БИТ.ФИНАНС и настройка получения данных в «Произвольном отчете» сводится к указанию, с каких счетов учета МСФО и по какой аналитике данные необходимо получать.

Делается это следующим образом. В элементе справочника «Настройки произвольных отчетов» в реквизите «Способ компоновки» определяется способ компоновки данных, в которых и определяются способы получения данных:

Внешний вид элемента справочника «Способы компоновки источников данных» приведен на скриншоте:

В табличной части настраиваются элементы данных, в которых определяется перечень счетов МСФО, с которых необходимо получать данные, а также при необходимости устанавливаются отборы по значению аналитик:

Если предполагается, что отчет ДДС будет формироваться в нескольких валютах, то на закладке «Пересчет по курсам», можно задать способ пересчета числовых показателей в валюту представления отчетности:

Выбор валюты представления отчета выполняется в реквизите «Валюта»:

Привязка элемента данных к макету отчета выполняется с помощью команд «Действие макета» — «Установить правило заполнения области»:

Так же для любой ячейки в макете отчета можно задавать произвольные формулы. Редактор формул открывается при команде «Действие макета» — «Установить формулу»:

Таким образом можно настроить:

- Произвольный макет отчета «Отчет о движении денежных средств», формируемый прямым способом;

- Произвольный макет отчета «Отчет о ДДС», формируемый косвенным способом;

- Произвольные алгоритмы выборки данных из учетной системы;

- Задать алгоритмы пересчета показателей отчета в любую валюту представления отчета;

- Многоязычную форму представления отчета.

Правила при составлении отчета ДДС

Помните, что отчет ДДС — это, по сути, аналог банковской выписки, который раскрывает информацию о движении всех денег компании. Также нужно понимать, что отчет ДДС раскрывает строку 1250 бухгалтерского баланса.

При составлении ДДС руководствуйтесь следующими правилами:

- в отчете не учитывайте денежные потоки изменяющие состав, но не суммы средств: например, перечисление денег со счета на счет организации в отчете ДДС не фиксируйте;

- поступления и платежи отражайте без НДС;

- НДС и акцизы указывайте отдельно в составе текущих денежных потоков: считаем весь предъявленный НДС и сравниваем его с входящим; если предъявленный налог больше входящего, то разницу вписывают в “Прочие поступления”, иначе — в “Прочие платежи”;

- зарплату работникам учитывают с НДФЛ и страховыми взносами;

- налог на прибыль показывают отдельно в потоках от текущей деятельности.

БДДС – это

БДДС – это один из трех финансовых бюджетов. Кроме него есть еще:

- бюджет доходов и расходов (БДР). Подробнее читайте о нем в статье «БДР»

- балансовый бюджет.

В БДДС отражаются плановые поступления и платежи, а также считается чистый денежный поток (ЧДП). Вместе с остатками по деньгам последний показывает либо профицит, либо дефицит денежной массы.

Главная цель составления БДДС – управление платежеспособностью компании. Из нее вытекают частные задачи:

- обоснование необходимости привлечения и расчет величины дополнительных финансовых ресурсов (заемных средств);

- осознание нерациональности текущих условий расчетов с контрагентами и их последующая корректировка;

- создание информационной основы для план-фактного анализа денежных потоков и поиска причин нестыковки прогноза и реальности.

Как использовать отчет о движении денежных средств

Чтобы ответить на этот вопрос, нужно понять, кто пользуется отчетом. И тут есть две группы пользователей.

Внешние пользователи — это ФНС. Не зря отчет ДДС входит в группу бухгалтерской отчетности. Однако сдают ДДС не все: субъекты малого предпринимательства освобождены от его сдачи, если считают, что он не содержит важной информации. Такой отчет делают раз в год вместе с бухбалансом.

Внутренние пользователи — это топ-менеджеры и собственники компании, которые хотят понимать состояние основного актива — денег. Для них отчет ДДС чаще даже интереснее, чем отчет о финансовых результатах. Причина в том, что ДДС построен по фактическим данным, то есть он позволяет реально судить о том, сколько денег пришло и ушло из компании.

А вот отчет о финрезультате основан на бухгалтерских данных, которые во многом зависят от способов бухгалтерского учета.

Пример. Руководитель ООО “Моя оборона” принимает решение об открытии нового направления бизнеса. В отчете о финансовом результате он видит прибыль 300 млн рублей. Цифра немаленькая. Но затем он смотрит в отчет ДДС и видит, что остаток денег в три раза меньше — 100 млн рублей. Причины различны, например, оставшиеся 200 млн рублей — это дебиторка, которая неизвестно когда вернется.Так как у бизнеса фактически есть только 100 млн, руководитель придерживает открытие нового направления.

Для внутреннего пользования отчет готовят с разной периодичностью. Кто-то раз в месяц, а кто-то раз в квартал.