Договор подряда и 6-НДФЛ: основные положения

Договор подряда является одним из видов договоров гражданско-правового характера (ГПХ), при котором:

- на подрядчике (исполнителе) лежит обязанность выполнить по заданию заказчика обусловленную договором работу;

- заказчик принимает на себя обязательство по приемке результатов выполненной работы и ее оплате.

Оплата за «подрядную» работу является для исполнителя доходом, облагаемым НДФЛ. Для заказчика выплата такого дохода сопряжена с исполнением обязанностей налогового агента и отражением данной «подрядной» выплаты в 6-НДФЛ.

На что обратить внимание при заключении договора подряда, узнайте из этой статьи.

Для отражения в 6-НДФЛ «подрядного» дохода потребуются следующие данные:

- стоимость «подрядной» работы — она попадает в стр. 110 и 113 раздела 2 отчета;

- исчисленный и удержанный НДФЛ — его отражают по стр. 140 и 160;

- в разделе 1 отчета заполняются блоки стр. 021-022 по каждому удержанию «подрядного» НДФЛ (детальнее они будут рассмотрены далее).

ВНИМАНИЕ! Если вы заполняете расчет 6-НДФЛ за налоговый период, то сведения о выплатах по договору подряда и НДФЛ с них включите в справки о доходах и суммах налога физлица.

Чтобы в 6-НДФЛ «подрядные» выплаты были отражены без ошибок, следует помнить о следующих налоговых требованиях:

- все выплаты по договору подряда (включая авансы) подлежат отражению в 6-НДФЛ (п. 1 ст. 223 НК РФ, письмо Минфина России от 26.05.2014 № 03-04-06/24982);

- данные в разделе 2 отчета приводятся нарастающим итогом, в 1-м разделе — по удержанию НДФЛ за последние 3 месяца отчетного периода;

- дата получения физическим лицом «подрядного» дохода — день его перечисления на карточку или выдачи денег из кассы, в том числе дата выдачи подрядчику аванса. А вот дата подписания акта сдачи-приемки работ значения не имеет, что подтверждают налоговики (см., например, письмо УФНС по г. Москве от 16.01.2019 № 20-15/[email protected]);

- срок перечисления НДФЛ — не позднее дня, следующего за каждой «подрядной» выплатой.

Нюансы договора подряда с позиции международных стандартов узнайте из статьи «МСФО № 11 Договоры подряда — особенности применения».

За 2022 год 6-НДФЛ сдается по новой форме. Воспользуйтесь образцом 6-НДФЛ за 2021 год, составленным экспертами КонсультантПлюс, и смотрите, все ли вы заполняете правильно. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Нужно ли включать в 6-НДФЛ выплаты по ГПД?

*Ответ эксперта

Вопрос:

Нужно ли сдавать отчётность по форме 6-НДФЛ, если имеются выплаты по гражданско-правовым договорам? Если да, то как заполнить расчёт?

Ответ:

Вознаграждения по гражданско-правовым договорам необходимо включать в расчёт 6-НДФЛ. Подробности – в обосновании.

Обоснование:

Вознаграждения по гражданско-правовым договорам нужно включать в расчёт 6-НДФЛ начиная с отчётного периода, в котором они были выплачены физлицу, поскольку днём фактического получения таких доходов является дата их выплаты (пп. 1 п. 1 ст. 223 НК РФ).

Обратите внимание, что дата подписания акта по выполненным работам, оказанным услугам значения не имеет (Письма ФНС России от 05.12.2016 N БС-4-11/[email protected], от 26.10.2016 N БС-4-11/20365 (п. 1), УФНС России по г. Москве от 16.01.2019 N 20-15/[email protected]). Указанные разъяснения даны в период действия предыдущей формы 6-НДФЛ, утверждённой Приказом ФНС России от 14.10.2015 N ММВ-7-11/[email protected] Полагаем, что они по-прежнему актуальны.

В разд. 1 расчёта 6-НДФЛ нужно отразить суммы налога, удержанного за последние три месяца отчётного периода с выплат по гражданско-правовым договорам, независимо от срока его перечисления (п. п. 3.1, 3.2 Порядка заполнения расчета 6-НДФЛ, Письма ФНС России от 12.04.2021 N БС-4-11/[email protected], от 01.04.2021 N БС-4-11/[email protected]):

- в поле 020 включить в общий показатель налога, удержанного за последние три месяца отчётного периода, сумму НДФЛ, удержанного с вознаграждения по гражданско-правовым договорам. Срок перечисления налога значения не имеет;

- в поле 021 указать первый рабочий день, следующий за днём выплаты вознаграждения (п. п. 6, 7 ст. 6.1, п. 6 ст. 226 НК РФ);

- в поле 022 отразить сумму удержанного НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021.

Если вознаграждение выплачивается физлицу по частям, то каждая из них отражается в отдельном блоке полей 021, 022. Это связано с тем, что сроки перечисления НДФЛ с каждой части выплаченного вознаграждения отличаются.

В разд. 2 расчёта 6-НДФЛ вознаграждение по гражданско-правовому договору и соответствующий налог нужно отразить нарастающим итогом начиная с отчёта за период, в котором была выплата, и до окончания отчётного года следующим образом (п. п. 4.1 — 4.3 Порядка заполнения расчёта 6-НДФЛ):

- в поле 100 указывается ставка, по которой исчисляется налог с вознаграждения по договору (например, 13);

- в поле 110 — общая сумма доходов по всем физлицам с начала года, которые облагаются по такой ставке, включая вознаграждение по гражданско-правовому договору;

- в поле 113 — облагаемая по ставке, отраженной в поле 100, общая сумма доходов по всем физлицам с начала года по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

- в поле 120 — общее количество физлиц, которые получили выплаты, отражённые в поле 110;

- в поле 130 — общая сумма налоговых вычетов по НДФЛ, предоставленных по выплатам из поля 110, в том числе вычеты по вознаграждению по гражданско-правовому договору;

- в поле 140 — сумма НДФЛ, исчисленного со всех указанных в поле 110 доходов (с учетом вычетов), включая налог, исчисленный с вознаграждения по гражданско-правовому договору;

- в поле 160 — общая сумма НДФЛ, удержанного с начала года, включая налог, удержанный с вознаграждения по гражданско-правовому договору.

Вы можете проверить правильность заполнения формы 6-НДФЛ, воспользовавшись контрольными соотношениями, направленными ФНС России (Письмо от 23.03.2021 N БС-4-11/[email protected]).

Если вы заполняете расчёт 6-НДФЛ за налоговый период, то сведения о выплатах по гражданско-правовому договору и НДФЛ с них включите в справки о доходах и суммах налога физлица.

Используйте код дохода 2010 при отражении выплат по ГПД в Приложении к справке о доходах и суммах НДФЛ (в общем случае).

Отразить различные виды выплат в расчёте 6-НДФЛ вам поможет готовое решение.

Ответ подготовлен экспертами Линии консультаций «Что делать Консалт»

Правильно заполнить налоговые расчёты, определить сроки сдачи и избежать штрафных санкций поможет справочно-правовая система КонсультантПлюс

Образец 6-НДФЛ по договору ГПХ

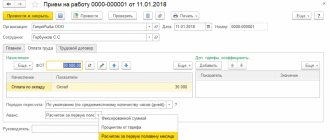

Разобраться с особенностями заполнения 6-НДФЛ при «подрядных» выплатах поможет следующий пример.

ООО «Геодезист» заключило договор подряда с Березкиным М. Н. на выполнение подрядных работ по ремонту мебели цеха № 12. Согласно условиям договора за время выполнения работ (4-й квартал 2022 года) указанное лицо получило аванс 15.11.2021 (5 000 руб.) и окончательный расчет 26.11.2021 (22 000 руб.).

Договор подряда в 2-м разделе 6-НДФЛ имеет вид:

В 1-м разделе 6-НДФЛ договор подряда отражается в следующем виде:

Как изменятся данные в строках 6-НДФЛ, если «подрядный» доход выплачен нерезиденту или индивидуальному предпринимателю, узнайте из следующего раздела.

Как отобразить в 6-НДФЛ другие выплаты, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Отражение в 6-НДФЛ промежуточных выплат и окончательного расчета по договору ГПХ

1 раздел: заполняется 1 раздел в обычном порядке. Все выплаты, которые произведены по договору ГПХ будут включаться в общие доходы и отражаться по 020 строке. С этой суммы будет ниже указываться НДФЛ по строкам 040 и 070.

2 раздел: выплаченный аванс, а также окончательный расчет, который выплачен в течение последних трех месяцев будет указываться в отдельном блоке по строкам 100-140. Это связано с тем, что выплата их производилась в разное время.

Нюансы «подрядных» выплат

Договор подряда может быть заключен с физическим лицом:

- имеющим статус ИП;

- являющимся нерезидентом (субъектом, находящимся на территории России менее 183 календарных дней в течение 12 месяцев).

Для 6-НДФЛ это означает:

- выплаченные ИП деньги по договору подряда в 6-НДФЛ у налогового агента не отражаются — предприниматель сам уплачивает налоги с полученных доходов и отчитывается по ним;

- «подрядные» доходы нерезидента облагаются по ставке 30% (вместо привычных 13%).

Выплата дохода нерезиденту никак не повлияет на заполнение дат в 1-м разделе 6-НДФЛ, а стр. 022 этого раздела и строки раздела 2, отражающие удержанный с «подрядных» доходов НДФЛ, изменятся и будут отражены следующим образом:

Таким образом, статус физического лица влияет на факт отражения «подрядного» дохода, а также на величину НДФЛ.

Подробнее о статусе налогового резидента расскажет статья «Налоговый резидент РФ — это …».

Как отражать договоры ГПХ в 6-НДФЛ

Бухгалтеры часто путают трудовые договоры и договоры ГПХ (гражданско-правового характера), хотя порядок отражения выплат по этим договорам в 6-НДФЛ отличается. Поэтому нужно понять разницу между ними.

Гражданско-правовой договор (ГПД, договор ГПХ) — это соглашение, по которому исполнитель обязуется выполнить конкретную работу или оказать услугу, а заказчик — ее оплатить. То есть в отличие от трудового договора организация покупает не рабочее время человека, а результат труда. А как достигнуть результата, он решает самостоятельно. При этом термин «ГПД» не указан в ГК РФ, такого вида договора отдельно не существует. Под ним на практике понимают договоры подряда, услуг, аренды, агентские договоры, которые заключаются с конкретным человеком, а не с фирмой. При этом исполнитель на ГПД не подчиняются правилам трудового распорядка в организации, у него нет графика работы, должности или начальства.

Для компании договор ГПХ, обычно гражданско-правовой договор, более удобен, чем трудовой. Заказчик по ГПД не обязан компенсировать отпуска, больничные и выполнять другие требования ТК РФ. Процесс заключения и расторжения ГПД не такой сложный, как процесс расторжения договора согласно ТК РФ. К договору ГПХ не применяется требование о соблюдении МРОТ, срок соглашения также может быть любым. Частота оплаты в ГПД может быть согласована, а ТК РФ обязывает платить зарплату дважды в месяц. С выплат по ГПД не надо платить взносы на ВНиМ, а взносы на травматизм платят, только если это предусмотрено договором. Однако на вознаграждения по ГПД начисляется НДФЛ.

В российской практике договоры ГПХ часто заключают вместо трудового для прикрытия трудовых отношений. Такие действия строго запрещены законом (ст. 15 ТК РФ). Подменять трудовой договор гражданско-правовым рискованно. Если договор признают трудовым, организации грозит штраф от 50 до 100 тыс. рублей и доначисление взносов. Кроме того, суд может обязать работодателя выплатить сотруднику все, что полагалось бы по трудовому договору (ст. 5.27 КоАП РФ, п. 24 Постановления Пленума ВС РФ от 29.05.2018 № 15, п. 15 «Обзора судебной практики ВС РФ»).

В отчете 6-НДФЛ нужно указать начисления сотрудникам по ГПХ-соглашениям, с которых заказчик обязан удержать НДФЛ и заплатить его в бюджет (пп. 1, 2 ст. 226, п. 2 ст. 230 НК РФ). Вознаграждения по гражданско-правовым договорам, с которых налоговый агент НДФЛ не удерживает, фиксировать в расчете не надо. Так, в частности, не отражают в расчете: • выплаты по гражданско-правовому договору, если он заключен с индивидуальным предпринимателем или самозанятым (Федеральный закон от 27.11.2018 № 422-ФЗ), так как эти лица платят налоги за себя самостоятельно; • суммы, выплачиваемые физлицам за приобретаемое у них имущество. Исключение — выплаты по договорам купли-продажи (мены) ценных бумаг, если иное не предусмотрено п. 2 ст. 226.1 НК РФ.

Перечисленные лица самостоятельно подают декларации в налоговый орган по своим доходам и они в НДФЛ-отчетность не попадают (пп. 1 п. 1, п. 5 ст. 227, пп. 2 п. 1, п. 3 ст. 228 НК РФ).

Заплатить НДФЛ с дохода исполнителя заказчик обязан не позднее рабочего дня, следующего за днем перечисления вознаграждения (абз. 1 п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Если датой получения дохода от зарплаты в целях НДФЛ считается последний день месяца (п. 2 ст. 223, п. 3 ст. 226 НК РФ), то для ГПХ этой датой является день получения вознаграждения (п. 1 ст. 223 НК РФ, письмо Минфина РФ от 06.09.2021 № 03-04-05/71980). Этим выплаты по ГПД значительно отличаются от выплат по трудовым договорам, поэтому бухгалтеру не стоит путать штатных работников и сотрудников на ГПД.

Доходы ИП и нерезидента: как отразить в 6 ндфл

Если подрядчик-гражданин зарегистрирован как ИП, то у юридического лица отсутствуют обязанности удерживать и перечислять ндфл, то есть выполнять функции налогового агента. В отчёте 6 ндфл такие выплаты отражать не нужно. Исполнитель самостоятельно отчитывается в контролирующие органы о полученных им доходах и уплаченных с них налогах.

Заключение подрядного договора с гражданином нерезидентом не освобождает организацию (юридическое лицо или ИП) от предоставления отчёта. Единственное отличие от оформления и отражения финансовых взаимоотношений с физическим лицом резидентом заключается в размере процентной ставки, по которой следует начислять ндфл. Она составляет 30 процентов, указывается по строке 010 отчёта.