Договор подряда и страховые взносы в ФСС

Договор подряда — разновидность гражданско-правового договора, сторонами которого являются заказчик и подрядчик (исполнитель). Исполнитель по заданию заказчика выполняет разовые работы, результаты которых заказчик обязуется принять и оплатить (п. 1 ст. 702 ГК РФ). При этом подрядчиком может быть как предприятие (ИП), так и физическое лицо.

Если исполнителем является физлицо, то заказчику обязательно нужно начислить страховые взносы на обязательное пенсионное и медицинское страхование и удержать НДФЛ.

Подробности см. в материале «Договор подряда и страховые взносы: нюансы обложения».

При этом в ФСС в отношении взносов на случай временной нетрудоспособности и в связи с материнством такие выплаты являются необлагаемыми. А в части взносов на травматизм вознаграждения облагаются взносами только в том случае, если такая обязанность зафиксирована в договоре подряда. В связи с этим проверяющие ФСС зачастую вступают в судебные разбирательства с заказчиками-компаниями, пытаясь переквалифицировать договор подряда с физлицом в трудовые взаимоотношения с целью взимания недоимки по страховым взносам, а также пеней и штрафов.

Таким образом, выплаты по договору подряда в 4-ФСС не отражаются. Их нужно зафиксировать в отчете только в том случае, если это предусмотрено договором ГПХ.

Выплаты по каким еще гражданско-правовым договорам могут облагаться взносами на травматизм, узнайте в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Как правильно составить подрядный договор и избежать претензий проверяющих, читайте здесь.

Отражение начислений по договорам ГПХ в регламентированных отчётах

Опубликовано 18.08.2019 16:43 Автор: Administrator Многие организации сталкиваются с необходимостью найма физических лиц на короткий срок с целью выполнения определённой функции. Оформление подобных услуг, чаще всего, происходит с использованием договора гражданско-правового характера или, как его иначе называют, договора подряда. В этой статье рассмотрим некоторые правовые аспекты данного вопроса, а также порядок отражения начислений по договорам ГПХ в 1С: Бухгалтерии и регламентированных отчетах.

Обратимся к правовому регулированию данного вопроса. Основы, регламентирующие в данной ситуации отношения организации и физического лица, изложены в главах 37 и 39 ГК РФ. Главным отличием договора подряда от трудового является то, что работодатель выступает заказчиком, а работник – исполнителем. В таком случае нормы трудового законодательства не оказывают влияния на права и обязанности сторон.

Исполнитель по договору ГПХ не имеет права на отпуск и больничный, а также с сумм его вознаграждения компания не уплачивает взносы в ФСС. Остальные взносы, базой для которых является заработная плата, уплачиваются в стандартном порядке.

НДФЛ удерживается по ставке 13%, физическое лицо вправе воспользоваться стандартными налоговыми вычетами.

Это была краткая характеристика теоретических основ оформления подрядных услуг. Теперь рассмотрим, как это отразить в программном продукте 1С: Бухгалтерия предприятия 8 редакции 3. К сожалению, в данной программе отсутствует автоматизированный учёт подрядных договоров, поэтому ввод таких начислений не очень удобен. Для начала, нужно выбрать на панели разделов «Зарплата и кадры» справочник «Физические лица»:

Заполнить поля данными, как это показано на рисунке ниже:

Результат работы с подрядчиком оформляется Актом выполненных работ / оказанных услуг. После его получения и подписания сторонами переходим к формированию проводок по начислению вознаграждения. Для этого кликаем на раздел «Операции», выбираем «Операции, введённую вручную». Нажимаем на кнопку «Создать» и из выпадающего меню выбираем пункт «Операция»:

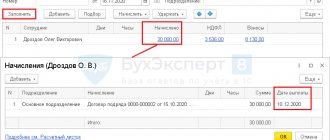

Далее необходимо создать бухгалтерские проводки по начислению вознаграждения и страховых взносов, а также по удержанию подоходного налога. Заполнение операции, введённой вручную, представлено на рисунке ниже:

Важно, что при вводе данной операции не формируются записи налоговых регистров, которые так важны при заполнении регламентированной отчётности. Поэтому переходим в раздел «Зарплата и кадры» — «НДФЛ» — «Все документы по НДФЛ» и создаём документ «Операция учёта НДФЛ».

Необходимо заполнить вкладки данного документа, указав информацию о размере дохода, налоговых вычетах и дате удержания налога. Код дохода обычно выбирается 2010 – «Выплаты по договорам ГПХ». Датой удержания НДФЛ признаётся день выплаты вознаграждения. Крайний срок перечисления налога – день, следующий за днём получения дохода физическим лицом.

Таким же образом заполняем регистры страховых взносов. Раздел «Зарплата и кадры» — «Страховые взносы» — «Операции учёта взносов». В созданном документе необходимо внести сведения на вкладки «Начислено взносов» и «Сведения о доходах».

Выплаты вознаграждения, подоходного налога и страховых взносов оформляются стандартными платёжными документами, которые формируют проводки:

Дт 76.10 Кт 51 на сумму вознаграждения, за вычетом НДФЛ

Дт 68.01 Кт 51 на сумму налога на доходы физических лиц

Дт 69.02.7 Кт 51 на сумму страховых взносов по пенсионному страхованию

Дт 69.03.1 Кт 51 на сумму страховых взносов по медицинскому страхованию

После проведенных операций данные по договору подряда попадут в отчётность по НДФЛ и страховым взносам. Рассмотрим её последовательно. Для этого перейдём в раздел «Отчёты» — «Регламентированная отчётность» и один за другим сформируем необходимые декларации.

На рисунке ниже представлена форма отчёта СЗВ-М. Сложностей эта форма, обычно, не вызывает. Достаточно указать застрахованное лицо в тех месяцах, в которых он выполнял работы. При отправке отчёта, в случае если наёмник не является сотрудником организации, может появиться предупреждающее сообщение о том, что в отчёте есть не принятый на работу человек. Данное предупреждение не должно вас смущать, подрядчиков, работающих по договорам ГПХ, необходимо указывать в отчёте СЗВ-М для отражения стажа.

Перейдём к отчёту СЗВ-СТАЖ: помимо заполнения стандартных данных физического лица, ещё необходимо заполнить графу 11 «Дополнительные сведения». В ней указывается код: «ДОГОВОР». Раздел 3 данного отчёта представлен на рисунке:

Далее проверим заполнение Расчёта по страховым взносам. Начнём с третьего раздела – персонифицированный учёт: в строках 160 и 170 должны стоять «1», а в 180 – «2». В подразделе 3.2.1 сумма вознаграждения должна быть указана в столбцах 210, 220 и 230.

В разделе 1 отчёта должны быть заполнены суммы к уплате по страховым взносам на обязательное пенсионное страхование и обязательное медицинское страхование. Страховые взносы ФСС не заполняются, так как не начислялись.

Подразделы 1.1 и 1.2 представлены на рисунке:

Остаётся рассмотреть отчётность по НДФЛ. Сформируем 2-НДФЛ для передачи в ИФНС за 2022 год. Проверим заполнение по рисунку:

Перейдём к ежеквартальной отчётности по подоходному налогу – форма 6-НДФЛ. В 1 разделе указываются суммы начисленного дохода и суммы исчисленного и удержанного НДФЛ.

В разделе 2 отражается срок перечисления налога, исходя из даты фактического получения дохода и удержания НДФЛ.

Надеюсь, данная статья поможет вам верно отразить в учёте и регламентированной отчётности взаиморасчёты с исполнителем по договору подряда.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Алина Календжан 16.10.2019 13:43 Цитирую Lana Di:

Цитирую Алина Календжан: Цитирую Lana Di: Цитирую Алина Календжан: Добрый день, начисление сумм по договору ГПХ человеку, являющемуся Вашим сотрудником отличаться ничем не будет.

Будет отличаться статьей затрат. В одном случае это будет Оплата труда (п. 21 ст. 255 НК РФ), а в другом прочие расходы. Я писала о том, что учёт договора ГПХ с сотрудником ничем не будет отличаться от того примера, что я рассмотрела в статье, а не от учета оплаты труда на предприятии. Как же не будет, если у Вас в Дт 26-го счета при начислении вознаграждения по договору ГПХ, в одном случае (если договор не с сотрудником) будет статья «Оплата труда», а в другом (если договор с сотрудником) — «Прочие расходы». Это же влияет на налоговые регистры. Я благодарю вас за комментарии, внимательность и интерес, проявленный к моей статье. Вы абсолютно правы, говоря про статьи затрат. И это не противоречит моему тексту, так как я нигде не писала, что выбирать нужно только определённую статью затрат. А на вопрос отвечала имея ввиду неизменность алгоритма. Цитировать

0 Lana Di 15.10.2019 16:12 Цитирую Алина Календжан:

Цитирую Lana Di: Цитирую Алина Календжан: Добрый день, начисление сумм по договору ГПХ человеку, являющемуся Вашим сотрудником отличаться ничем не будет.

Будет отличаться статьей затрат. В одном случае это будет Оплата труда (п. 21 ст. 255 НК РФ), а в другом прочие расходы. Я писала о том, что учёт договора ГПХ с сотрудником ничем не будет отличаться от того примера, что я рассмотрела в статье, а не от учета оплаты труда на предприятии. Как же не будет, если у Вас в Дт 26-го счета при начислении вознаграждения по договору ГПХ, в одном случае (если договор не с сотрудником) будет статья «Оплата труда», а в другом (если договор с сотрудником) — «Прочие расходы». Это же влияет на налоговые регистры. Цитировать

0 Алина Календжан 15.10.2019 13:08 Цитирую Lana Di:

Цитирую Алина Календжан: Добрый день, начисление сумм по договору ГПХ человеку, являющемуся Вашим сотрудником отличаться ничем не будет.

Будет отличаться статьей затрат. В одном случае это будет Оплата труда (п. 21 ст. 255 НК РФ), а в другом прочие расходы. Я писала о том, что учёт договора ГПХ с сотрудником ничем не будет отличаться от того примера, что я рассмотрела в статье, а не от учета оплаты труда на предприятии. Цитировать

0 Lana Di 15.10.2019 03:18 Цитирую Алина Календжан:

Добрый день, начисление сумм по договору ГПХ человеку, являющемуся Вашим сотрудником отличаться ничем не будет.

Будет отличаться статьей затрат. В одном случае это будет Оплата труда (п. 21 ст. 255 НК РФ), а в другом прочие расходы. Цитировать

0 Lana Di 15.10.2019 03:12 Добрый день, в соответствии с п. 21 ст. 255 НК РФ, расходы на оплату труда работников, не состоящих в штате организации-нал огоплательщика, за выполнение ими работ по заключенным договорам гражданско-прав ового характера (включая договоры подряда), за исключением оплаты труда по договорам гражданско-прав ового характера, заключенным с индивидуальными предпринимателя ми признаются Расходами на оплату труда. А вот договор ГПХ с сотрудником, это как раз «Прочие расходы» (как в Вашей инструкции).

Цитировать

+2 Алина Календжан 21.08.2019 21:30 Добрый день, начисление сумм по договору ГПХ человеку, являющемуся Вашим сотрудником отличаться ничем не будет. В программе 1С:Бухгалтерия 8.3 на закладке «Зарплата и кадры» отсутствует возможность создать начисление по договорам подряда. Вы наверное путаете с программным продуктом 1С:ЗУП.

Цитировать

+4 Алина Календжан 21.08.2019 15:35 Добрый день,признание расходов по УСН отражается не начислением затрат, а их выплатой. При формировании «Списания с расчётного счёта» или «Выдачи наличных», Вам необходимо заполнить строку «Расходы УСН».

Цитировать

+4 Вера 21.08.2019 11:23 Спасибо, но остались вопросы: -Договор ГПХ с основным сотрудником; -но ведь на закладке Заработная плата есть начисление по договору ГПХ, почему делаем расчеты через операции

Цитировать

+5 Сухицкая Анастасия 20.08.2019 16:47 Спасибо. А как сделать, что бы эти суммы попали в книгу доходов и росходов при УСН?

Цитировать

Обновить список комментариев

JComments

Договор подряда в расчете 4-ФСС

Форма 4-ФСС, действующая в настоящее время, утверждена приказом ФСС от 26.09.2016 № 381. За отчетные периоды 2022 — 2022 годов сдавать нужно эту же форму, но с учетом нюансов, связаных с переходом на прямые выплаты пособий ФСС. О них мы рассказали здесь.

Образец заполнения формы 4-ФСС за 4 квартал 2022 года вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к этой правовой системе, пробный доступ можно получить бесплатно онлайн.

В расчете ФСС договор подряда с физлицом отображается в табл. 1, 2 и 5 (при условии, что взносы от несчастных случаев оплачивает заказчик).

Заполняем таблицу 1

Если договором ГПХ не предусмотрено начисление страхвзносов от несчастных случаев, выплаты по договору ГПХ не нужно включать в стр.1 (сумма выплат и вознаграждений) и стр. 2 (выплаты, не подлежащие обложению взносами).

Пример.

ООО «Смайлик» заключило договор ГПД с физлицом Артеменко А.Ю. на выполнение работ по ремонту офиса. Сумма вознаграждения по договору — 30 000 руб. Взносы на травматизм согласно договору ГПХ не начисляются.

Подавая форму 4-ФСС бухгалтер, изучив нашу статью, пришел к выводу, что сведения о доходах Артеменко в таблицу 1 включать не нужно.

Изменим условия предыдущего примера и предположим, что согласно договору ГПХ с вознаграждения Артеменко ООО «Смайлик» уплачивает страховые взносы от несчастных случаев. Тогда сведения о доходах Артеменко нужно включить в таблицы 1, 2 и 5

В табл. 1 подрядные вознаграждения необходимо прибавить к начислениям по оплате труда и зафиксировать итог в стр. 1 гр. 3, а также в гр. 4–6 в разбивке трех отчетных месяцев. Сумма фиксируется в том месяце, когда работы были приняты заказчиком по акту приемки.

Заполняем таблицу 2

Как уже отмечалось, взносы на травматизм начисляются заказчиком только при условии, что это зафиксировано договором (п. 1 ст. 20.1, п. 1 ст. 5 закона «Об обязательном соцстраховании от несчастных случаев на производстве и профзаболеваний» от 24.07.1998 № 125-ФЗ).

Если такой обязанности нет, то и отражать в 2-й табл. ничего не нужно.

Если же обязанность по уплате таких взносов вменена заказчику, вознаграждение подрядчика записывается в стр. 2 табл. 2 в соответствующих графах.

Нюансы исчисления

Помимо исполнения заказчиком своих обязательств по выплате соответствующего вознаграждения исполнителю, существует также обязанность по исчислению сумм страховых взносов во внебюджетные фонды по пенсионному и медицинскому страхованию. Исчисление взносов нужно производить в том периоде, когда имело место подписание сторонами акта сдачи-приёмки выполненных работ, оказанных услуг. Стоит отметить, что, если условиями договора предусмотрено перечисление физическому лицу аванса, облагать его страховыми взносами, поскольку вышеуказанный акт не подписан сторонами.

Договор ГПХ не предусматривает выплаты по больничным листам в связи с болезнью исполнителя, а значит перечислять в ФСС соответствующие взносы в ФСС не нужно. В отдельных случаях по договору могут быть предусмотрены взносы от несчастных случаев, эти моменты подробно рассмотрены в законе от 24 июля 1998 года № 125-ФЗ.

Что касается подоходного налога, то для его расчёта используются все доходы физического лица, в том числе в рамках договора гражданско-правового характера.

Итоги

Суммы вознаграждений и взносов в Соцстрах по договору подряда в расчете 4-ФСС не отображаются. Взносы на травматизм начисляются только в том случае, если данное условие зафиксировано в договоре подряда. Если же такая оговорка есть, отчет заполнятся в общем порядке. Сведения о вознаграждениях физлица, работающего по договору ГПХ, включаются в таблицы 1,2 и 5

Источники:

- Гражданский кодекс РФ

- приказ ФСС РФ от 26.09.2016 № 381

- закон «Об обязательном соцстраховании от несчастных случаев на производстве и профзаболеваний» от 24.07.1998 № 125-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Обоснования по страховым взносам

Министерством финансов было опубликовано письмо от 21 февраля 2020 года № 03-15-06/12725, в котором сведены воедино требования Налогового кодекса РФ к такого рода сделкам. Вознаграждения, которые заказчик начисляет и выплачивает в адрес исполнителя по итогам исполнения договорных обязательств последним, нужно включить в базу для исчисления суммы взносов, уплачиваемых во внебюджетные фонды (ст. 420НК РФ). Как уже отмечалось выше, перечислять взносы в Фонд социального страхования не нужно.

Следовательно, организация должна учитывать сумму вознаграждений по ГПХ с целью определения базы для исчисления взносов в ПФР и ФФОМС. Организацией должны вестись специальные карточки, в которых в разрезе каждого физического лица ведётся информация о полученных доходах и сумме исчисленных взносов, в том числе по договорам ГПХ. Месяц признания дохода по такому договору соответствует дате акта сдачи-приёмки работ, услуг.

Обязанность организации по ведению персональных карточек по учёту сумм вознаграждений и страховых взносов закреплена в ст. 431 НК РФ.

Срок перечисления суммы взносов не должен быть позже 15 числа месяца, следующего за тем, в котором были произведены начисления (п. 3 ст. 431 НК РФ).

В письме от 23 июня 2022 года № 03-04-05/54027 Министерство финансов ещё раз подчеркнуло вышеизложенные нормы Налогового кодекса РФ, что только подчеркнуло их актуальность. Также схожесть позиций июньского письма с февральским свидетельствует о неизменности позиции министерства в данном вопросе.

Организация-заказчик должна производить начисление взносов на ОПС и ОМС в соответствующие внебюджетные фонды только на основании подписанного сторонами акта.

Рассмотрим на примерах:

- В соответствии с условиями договора заказчик должен выплатить исполнителю двадцатипроцентное вознаграждение с момента подписания договора, исчисление страховых взносов в этом случае не требуется.

- На основании заключённого ГПХ организация должна двадцатипроцентное вознаграждение с момента подписания акта сдачи-приёмки, в этом случае страховые взносы начисляются в месяце, соответствующем дате подписания.

Зарплатные налоги по ГПД

НДФЛ.

Если организация (ИП) заключили договор на выполнение работ, оказание услуг с обычным физлицом (не предпринимателем), то с вознаграждения по этому договору нужно исчислить, удержать и уплатить НДФЛ (п. 1, 2, 4, 6 ст. 226 НК РФ, письмо Минфина от 21.07.2017 № 03-04-06/46733). Это нужно сделать, даже если в договоре предусмотреть пункт о том, что обязанности по исчислению и уплате НДФЛ лежат на сотруднике. То есть налоговым агентом по НДФЛ все равно будет выступать организация или ИП, заключившая договор с сотрудником (письмо Минфина от 09.03.2016 № 03-04-05/12891).

Страховые взносы.

По ГПД на выполнение работ, оказание услуг платим страховые взносы на два вида страхования: ОПС и ОМС (п. 1 ст. 420 НК РФ). Соответственно, такие договоры попадают в Расчет по страховым взносам, который сдаем в ФНС.

В форму 4-ФСС вознаграждение попадет, если стороны прописали возможность страховать ГПХ-работника на случай травматизма. По умолчанию взносы по травме в соцстрах по ГПДшникам не платят.

Особняком стоят гражданско-правовые договоры, предмет которых — переход права собственности или иных вещных прав на имущество, передача имущества в пользование. По таким «вещным» договорам взносы не начисляют (п. 4 ст. 420 НК РФ). Пример: договоры купли-продажи, аренды, займа и т.д.

Допустим, работник предоставил организации заем. Значит, с суммы процентов, выплаченных работнику, никакие страховые взносы начислять не придется.