Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Попробовать бесплатно

Работникам за качественную работу и стаж в качестве поощрения выдается премия. Она может выплачиваться раз в год, ежемесячно или по кварталам. Работодатель сам решает, как часто ему стимулировать работников. С заработной платы сотрудников взимаются налоги, и многим интересно, облагается ли налогом премия.

Немного теории: бухгалтерские понятия и виды премии

Премия — необязательный платеж. Это денежное вознаграждение сотрудника за особые заслуги. Есть несколько видов поощрений:

- по форме выплат: в денежном выражении или в виде подарка (натуральная форма);

- по частоте выплат: разовые или за определенный период;

- по назначению: производственные и непроизводственные;

- по показателю: к юбилею, за выслугу лет.

Согласно статье 191 ТК РФ премии могут быть начислены за:

- высокую квалификацию;

- высокие трудовые достижения;

- активную деятельность в развитии компании.

Условия начисления премии

Есть несколько официальных условий для премирования работников:

- ФЗ №208. Если один из учредителей организации решил начислить сотрудникам премию, он принимает это решение вместе с коллегами.

- Статья 129 ТК РФ. Порядок начисления денежного вознаграждения должен быть прописан в трудовом договоре.

- Статья 135 ТК РФ. Все вопросы премирования работников должны согласовываться с профсоюзом, если он есть на предприятии

Бесплатно начислите премию и автоматически рассчитайте налоги через Контур.БухгалтериюПопробовать бесплатно

Порядок налогообложения премии

Работодатели задают вопрос, облагается ли премия НДФЛ. Их сомнения обоснованы: во-первых, такое вознаграждение всегда является доходом сотрудника, а доход облагается налогом; во-вторых, премия не является оплатой труда.

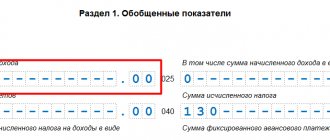

Ответ на этот вопрос заключается в первом положении: премия — это доход. Согласно статье 209 НК РФ с нее уплачиваются НДФЛ и страховые платежи. Начисление подоходного налога на вознаграждение стандартное — 13 %.

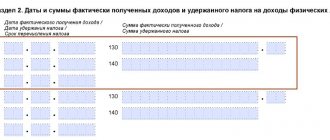

Налог с премии исчисляется в день ее фактического получения. Эта дата определяется по-разному в зависимости от того, назначена премия за производственные результаты или по другим причинам, например к 50-летию сотрудника:

- премия за производственные результаты — последний день месяца, в котором она начислена (кроме квартальных и годовых);

- непроизводственная премия — день выплаты работнику.

Удерживается НДФЛ всегда при выплате денежного вознаграждения сотруднику. В бюджет налог надо перечислить не позднее следующего дня.

Налоги на стимулирующие выплаты

Рассмотрим налогообложение премиальных первой группы, признанных НК РФ частью оплаты труда и зафиксированных в качестве таковых в локальной документации организации.

Эти средства уменьшают налоговую базу работодателя по налогу на прибыль. У работодателя есть также право (не обязанность!) применить к этим выплатам регрессивные ставки по ЕСН (единому социальному налогу).

С точки зрения работника, премия является доходом, поэтому и подлежит обязательному обложению НДФЛ. Существует несколько исключений, когда выплаты в пользу сотрудника не будут входить в налоговую базу по НДФЛ:

- работник получил международную премию;

- премия назначена за особые достижения;

- премия присуждена работнику высшими должностными лицами;

- сумма выплаты меньше 4000 руб. в год (тогда она расценивается не как премия, а как подарок – ст. 217 НК РФ).

Кроме НДФЛ, с прибыли, как с части дохода, взимаются обязательные отчисления в Пенсионный фонд, ФСС и ФОМС. Прибыли, входящие в группу исключений, то есть освобожденные от подоходного налога, не считаются базой и для уплаты страховых взносов.

ОБРАТИТЕ ВНИМАНИЕ! Оформление бухгалтерских документов датируется не днем начисления премиальных по документам, а днем, когда средства выданы сотруднику на руки.

Почему выгодно платить налоги с премии работника

В статье 255 и 272 НК РФ говорится, что все денежные вознаграждения, начисленные работникам, относятся на затраты по оплате труда. Таким образом снижается сумма налога на прибыль (для организаций на ОСНО) или единый налог (для организаций на УСН «доходы минус расходы»). Чтобы избежать недопонимания с налоговой, сохраняйте документы, подтверждающие право на снижение налога. Все, что связано с премией и ее включением в затраты, должно регулироваться нормативными актами.

Премию можно учесть в расходах при соблюдении следующих условий:

- В трудовом договоре или локальном нормативном акте пропишите условия начисления денежного вознаграждения. Вычитать суммы поощрений из налога на прибыль запрещается, если это условие не соблюдено (ст. 270 НК РФ).

- Премия выплачена за выслугу лет или за трудовые показатели, которые можно подтвердить документами. Например, сотрудника отдела продаж можно премировать на основании служебной записки непосредственного руководителя с данными по выполнению плана.

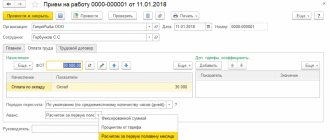

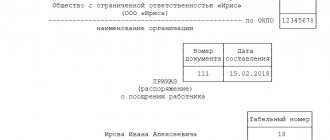

- Руководитель должен издать приказ о поощрении сотрудников по форме Т-11 для одного работника, по форме Т-11а — для нескольких.

Обратите внимание! В налоговых расходах можно учитывать только премии за производственные показатели. Премии к юбилею, празднику и прочие непроизводственные учесть нельзя. Также нельзя учитывать премии, выплаченные за счет чистой прибыли, средств специального назначения или целевых поступлений.

Налоги на премии, не предусмотренные локальными актами организации

Вторая группа выплат, которые могут начисляться сотрудникам, включает в себя бонусы разового характера, не предусмотренные Положением о премировании или колдоговором (трудовым договором). Это существенное условие, которое позволяет включить премии в расходы по труду и уменьшить налоговую базу работодателя. Если оно не соблюдено, то выплата подпадает под принципиально иную систему налогообложения.

Этот вид бонусов назначается на основании распоряжения (приказа) руководства, с которым в обычном порядке необходимо ознакомить под роспись сотрудников, поименованных в нем.

Бухгалтерское отражение этих выплат будет различным в зависимости от источника средств на их начисление:

- расходы по обычным видам деятельности;

- прочие расходы.

А если регламентировать эти выплаты?

Чтобы уменьшить налоговую базу, предприниматели могут учесть нерегулярные выплаты в локальных актах. Например, в документах можно указать регулярные выплаты сотрудникам бонусов к 8 марта или Новому году, по достижению юбилейной даты и т.п. Такие премии нельзя назвать производственными, но при определенной «благосклонности» налоговиков можно обосновать их как стимулирующие.

Даже в такой ситуации на суммы этих выплат начисляется НДФЛ и обязательные страховые взносы.

Тем не менее законодательно разовые премии, назначаемые не за трудовые показатели, не могут включаться в расходы на прибыль, поэтому не исключен риск судебного спора с налоговиками с неизвестным исходом.

СОВЕТ РАБОТОДАТЕЛЮ. Во избежание налогового риска максимальное число выплат сотрудникам нужно регламентировать как оплату за труд, правильно обосновывая это в трудовом (коллективном) договоре и/или Положении о премировании. Можно включить в эти документы удобную формулировку «Работодатель оставляет за собой право поощрять работника на свое усмотрение».

Страховые взносы с премии

По ФЗ №212 выплаты сотрудникам, работающим на основании трудового договора, облагаются страховыми отчислениями. Отчисления по страховым взносам с вознаграждения протекают в таком же порядке, как и с заработной платой. Уплатить взносы необходимо в ФНС, ФСС и ФОМС.

Важно! Страховые взносы начисляются в том же месяце, когда было начислено денежное вознаграждение. К примеру, годовая премия за 2022 год, начисленная в январе 2022 года, включается в базу для начисления взносов за январь 2022 года.

Премии к праздникам, юбилеям и разовые по мнению Минфина облагаются взносами в стандартном порядке. Однако компании, которые были не согласны с такой позицией и пошли в суд, смогли выиграть у налоговой и отстоять свое право не начислять взносы на такие выплаты (Определения ВС РФ от 27.12.2017 N 310-КГ17-19622, от 06.04.2017 N 306-КГ17-2349, от 13.10.2016 N 306-КГ16-13002). Получается, что не платить взносы с таких премий можно, но следует быть готовым к тому, что налоговая их доначислит и спор придется решать в суде.

Что нужно делать, чтобы максимально снизить налоговые риски по премиям

Итак, подведем итог относительно налогообложения премиальных выплат сотрудникам.

- Выплаты, носящие производственный характер, обосновываются локальными актами предприятия.

- Разовые бонусы могут предусматриваться или не предусматриваться в нормативной документации.

- И производственные, и разовые выплаты облагаются НДФЛ и страховыми взносами (кроме случаев, признанных законом исключениями).

- Производственные премии уменьшают налоговую базу работодателя по налогу на прибыль, а разовые – нет.

- Чтобы обезопасить себя от налоговых рисков, работодателю следует:

- тщательно разработать Положение о премировании или прописать механизм начисления премий в колдоговоре (трудовых договорах);

- постараться максимальное количество дополнительных выплат сотрудникам обосновать как премии за труд;

- позаботиться о надлежащем документальном оформлении премий (соответствие обозначенным премиальным критериям, их прозрачность и однозначность трактовки, оформление разового поощрения приказом, финансовая обоснованность, правильные бухгалтерские проводки и т.д.).

Что будет если не платить налоги с премии

В соответствии с Уголовным и Налоговым кодексом за уклонение от уплаты налогов предусматриваются пени, штрафы, возможны взыскания с ответственных лиц (бухгалтер, директор организации) и блокировки расчетного счета предприятия. Согласно п. 3 ст. 110 НК РФ при случайном нарушения налогового законодательства предусмотрен штраф в размере 20% от недостающей суммы. А за умышленное нарушение закона — 40% от недостающей суммы.

Итк, все премии сотрудников, независимо от того, выплачиваются они постоянно или разово, облагаются подоходным налогом и страховыми платежами. Исключениями могут быть вознаграждения за особые успехи в науке, а также поощрения, сумма которых за год не превышает 4000 рублей.

Платите налоги с премии автоматически в облачном сервисе Контур.Бухгалтерия. Сервис поможет правильно отразить премию и заплатить с неё налоги. Пользуйтесь поддержкой наших экспертов и работайте в сервисе бесплатно первые 14 дней.

Попробовать бесплатно

Когда страховые взносы за поощрительные выплаты не уплачивают

Хотя праздничные поощрения работодатели вправе делать только за счет прибыли и они прямо не связаны с выполнением трудовой функции, Минфин считает, что они облагаются отчислениями на ОПС, ОМС и ВНиМ в обычном порядке (письма Минфина от 15.02.2021 № 03-15-06/10032, от 14.12.2020 № 03-15-06/109203, от 25.10.2018 № 03-15-06/76608).

ВАЖНО!

Чиновники поясняют, облагается премия страховыми взносами или нет, если она разовая, выплачена из прибыли и не связана с трудовыми функциями, исходя из перечня необлагаемых выплат из статьи 422 НК РФ. Премирование к праздникам и юбилеям в него не входит.

Верховный Суд РФ ранее высказывал иную точку зрения. По результатам анализа ныне упраздненного Федерального закона от 24.07.2009 № 212-ФЗ, судьи указывали, что обложению подлежат только выплаты, прямо связанные с выполнением трудовой функции. Эта позиция о том, облагается ли страховыми взносами премия к празднику (нет, если не связана с рабочим процессом), изложена в:

- определении ВС РФ от 27.12.2017 № 310-КГ17-19622;

- определении ВС РФ от 06.04.2017 № 306-КГ17-2349;

- определении ВС РФ от 13.10.2016 № 306-КГ16-13002.

Работодатель вправе учесть позицию ВС РФ и не начислять страховые отчисления на ОПС, ОМС и ВНиМ, если соблюдет указанные судьями условия:

- премирование не только действующих работников, но и тех, кто вышел на пенсию, и членов семей;

- указание в коллективном договоре особенностей премирования к праздничным датам с отсылкой, что выплата не носит поощрительного характера за работу;

- размер поощрения не зависит от должности, квалификации и стажа работы (лучший вариант — одна сумма для всех).

Кроме того, есть законный способ, как не платить налоги с премии сотрудникам в 2022 к Новому году или юбилею, — оформить ее как подарок сотруднику. Необлагаемый НДФЛ подарка составляет 4000 рублей. Иногда разовое премирование оформляют материальной помощью, но при проверке специалисты ФНС все равно постараются найти в таких перечислениях в пользу работников признаки оплаты труда и доначислить платежи на ОПС, ОМС и ВНиМ, если допустить в оформлении ошибки.