Что такое КБК и где его нужно указывать

Код бюджетной классификации (КБК) показывает откуда государство получает доходы и на что направлены его расходы. Систему КБК создали для регулирования финансовых потоков, с их помощью составляется бюджетная программа на уровне государства и субъектов.

Организации и предприниматели на УСН тоже должны знать и использовать КБК в платежках. От правильности заполнения поручения зависит, учтут налоговики этот платеж или нет. Если налоговая не увидит налог вовремя, она может взыскать его в одностороннем порядке и начислить пени. В 2022 году, как и в прошлом, в платежке для КБК предусмотрено поле 104.

Единый налог по упрощенке уплачивается за квартал в форме авансовых платежей до 25 числа следующего месяца. Налог за год уплачивается организациями до 31 марта и до 30 апреля ИП. Чтобы перечислить налог, правильно заполняйте платежку и указывайте верный КБК в зависимости от объекта налогообложения и назначения платежа.

Когда платить платежи по УСН в 2018 году

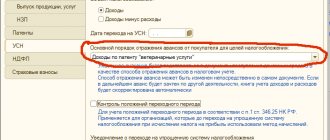

Плательщики УСН в 2022 году ежеквартально должны рассчитывать и уплачивать авансовые платежи по «упрощенному» налогу не позднее 25-го числа следующего за кварталом месяца, а также налог по итогам года не позднее 31 марта (для организаций) и 30 апреля (для ИП). При уплате УСН в платежке нужно указать код бюджетной классификации (КБК), на который перечисляется налога по УСН. Коды бюджетный классификации по УСН в 2022 года нужно указывать в поле 104 платежного поручения (согласно приказу Минфина России от 1 июля 2013 г. № 65н в редакции приказа от 20 июня 2016 г. № 90н). Для юридических лиц (организаций) и индивидуальных предпринимателей (ИП) на УСН показатели зависят:

- от объекта налогообложения;

- от назначения платежа.

КБК УСН «доходы» в 2022 и 2022 году

Для УСН «доходы» применются стандартная ставка 6 % и повышенная ставка 8% (стандартная может быть меньше — о ставках в регионах мы писали здесь). По ней облагается только доход организации. Последние изменения в перечень кодов МинФин внес приказом от 7 декабря 2022 года № 297н, но КБК для УСН 6% остались прежними. Коды для налога, пени и штрафа различаются.

- Налог и авансовые платежи — 182 1 0500 110

- Пени — 182 1 0500 110

- Проценты — 182 1 0500 110

- Штрафы — 182 1 0500 110

За неуплаченный вовремя налог ФНС начисляет пени за каждый день просрочки. Для их уплаты есть специальный КБК, как и для штрафов. Отличия у этих кодов только в знаках с 14 по 17. Налог — 1000, пени — 2100, штраф — 3000.

КБК УСН «доходы минус расходы» в 2022 и 2021 году

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения с актуальными КБК для уплаты налогов. Получить бесплатный доступ на 14 дней

Упрощенка с объектом «доходы минус расходы» имеет другие КБК, которые зависят от назначения платежа. Изменений по КБК УСН 15% в 2021 году не произошло, поэтому в платежном поручении указывайте следующие коды:

- Налог и авансовые платежи — 182 1 0500 110

- Пени — 182 1 0500 110

- Проценты — 182 1 0500 110

- Штрафы — 182 1 0500 110

Как можно заметить, коды для разных объектов налогообложения практически не различаются. Совпадает 19 цифр из 20, отличие состоит только в 10 знаке. Перечисляя налог по объекту «доходы минус расходы», всегда проверяйте, что 10-м знаком стоит цифра «2».

Кто применяет этот КБК

Налогоплательщиками УСН признаются организации и индивидуальные предприниматели, которые перешли на упрощенную систему оплаты налогов, а объектом налогообложения выбрали разницу между полученным доходом и понесенными расходами. При оплате единого налога такие налогоплательщики используют КБК по упрощенке «доходы минус расходы» в 2022 году — 182 1 0500 110.

Имейте в виду, что переход на упрощенку — это не только желание организации или ИП. Компании придется соблюсти определенные условия и своевременно направить уведомление в ФНС о переходе.

Условия закреплены на законодательном уровне. Чтобы перейти на упрощенку по налогам, надо соответствовать следующим требованиям:

- не иметь филиалов;

- штатная численность — до 100 человек;

- стоимость основных средств — до 150 миллионов рублей (остаточная);

- выручка за год — 150 миллионов или 112,5 миллионов — за 9 месяцев.

ВАЖНО!

Казенные и бюджетные учреждения не вправе применять упрощенный режим налогообложения. Только автономные госорганизации вправе перейти на упрощенку при соблюдении вышеперечисленных условий.

КБК УСН 2022 для минимального налога

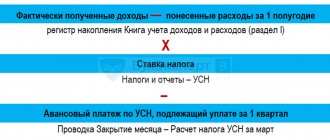

Для упрощенцев с объектом «доходы минус расходы» обязательна уплата минимального налога. Когда сумма налога за год не превышает 1% от вашего дохода, придется уплатить минимальный налог — 1% от доходов.

Заполняя платежное поручение, обратите внимание, что с 2022 года для перечисления минимального налога применяется тот же КБК, что и для авансовых платежей на УСН 15%. Следовательно, перечисляя минимальный налог, в поле 104 укажите КБК 182 1 0500 110. Коды объединили, чтобы облегчить работу ФНС. Теперь они могут автоматически учитывать авансовые платежи, перечисленные за год, в счет минимального налога.

Как оплатить авансовые платежи (налог) по УСН

Авансовые платежи (налог) по УСН можно оплатить наличными по квитанции в любом отделении Сбербанка, через интернет на сайте налоговой или с расчётного счёта.

Как оплатить налог по УСН через интернет

- Перейдите на сайт nalog.ru. Дайте согласие на обработку персональных данных и выберите Заполнение всех платежных реквизитов документа.

- Укажите Налогоплательщик — Индивидуальный предприниматель, Расчётный документ — Платёжный документ и нажмите Далее.

- Под строкой Код ОКТМО поставьте галочку Определить по адресу. Укажите ваш адрес места жительства. Нажмите Ок. Коды ИФНС и ОКТМО определятся автоматически. Нажмите Далее.

- Укажите КБК 18210501011011000110 (для УСН доходы) и нажмите Далее. Остальные поля определятся автоматически.

- Укажите Статус лица: 13 — индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства.

- Основание платежа: ТП — платежи текущего года.

- Налоговый период: Квартальные платежи, далее квартал и год (для оплаты авансовых платежей по УСН) или Годовые платежи и год (для оплаты налога по УСН).

- Укажите сумму платежа.

- Укажите ваши ФИО и ИНН. Под строкой Адрес места жительства выберите Совпадает с адресом местонахождения объекта. Нажмите Далее и затем Уплатить.

- Для оплаты онлайн выберите способ уплаты Банковской картой. Для оплаты наличными через Сбербанк выберите — Сформировать квитанцию. Для оплаты через интернет-банк выберите — Через сайт кредитной организации и далее ваш банк.

Внимание! Оплатить авансовые платежи (налог) по УСН через интернет на сайте налоговой можно только с личной карты или счёта. Для оплаты с расчётного счёта ИП сформируйте платёжки на нашем сайте

Как заполнить платёжное поручение

Внимание! С 1 октября 2022 года изменились правила заполнения платёжных поручений на уплату налогов и взносов. Подробнее об изменениях читайте на нашем канале в Телеграм.

Для оплаты авансовых платежей и налога по УСН с расчётного счёта укажите в платёжном поручении следующие реквизиты:

- Статус плательщика — 13

- КПП — 0

- Ваши данные: ФИО (ИП) //Адрес места жительства//

- Реквизиты налоговой

- Код КБК

- Код ОКТМО

- Основание платежа — ТП

- Налоговый период

- Очередность платежа — 5

- Код — 0

- Поля 108, 109, 110

- Назначение платежа

- В поле Статус плательщика укажите 13.

- В поле КПП укажите 0.

- В поле Плательщик укажите ФИО (ИП) //Адрес места жительства//.

- В поле Получатель укажите реквизиты налоговой инспекции.

- В поле 104 укажите код КБК 18210501011011000110 (для УСН доходы).

- В поле 105 укажите код ОКТМО (код муниципального образования) по вашему адресу.

- В поле Основание платежа укажите ТП.

- В поле Налоговый период укажите:

- КВ.01.2021 — для оплаты авансового платежа по УСН за 1 квартал,

- ГД.00.2021 — для оплаты налога по УСН за год.

- В поле Очередность платежа укажите 5.

- В поле Код укажите 0.

- В полях 108, 110 укажите 0. В поле 109 (дата документа) укажите:

- 0 — при уплате авансового платежа по УСН или налога по УСН до подачи декларации,

- дату декларации по УСН — при уплате налога по УСН после подачи декларации.

- В назначении платежа укажите:

- Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, за 1 квартал 2022 г. — при уплате авансового платежа по УСН за 1 квартал,

- Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, за 2022 г. — при уплате налога по УСН за год.

КБК УСН для ИП

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения с актуальными КБК для уплаты налогов. Получить бесплатный доступ на 14 дней

ИП на УСН задаются вопросом, какие КБК использовать им для уплаты единого налога. По ст. 346.21 НК РФ ИП уплачивают налог в общем порядке. Для индивидуальных предпринимателей на УСН не предусмотрено отдельных КБК, они едины для физических и юридических лиц. Единственное отличие — сроки уплаты налога, ИП могут заплатить итоговый платеж по налогу за год до 30 апреля, а не до 31 марта, как организации.

Образец заполнения платежного поручения

Образцы платежных поручений по УСН за 2022 год с комментариями экспертов можно бесплатно скачать в КонсультантПлюс, оформив пробный демо-доступ к системе. Просто кликните по нужной вам картинке ниже.

- платежка по УСН с объектом «доходы»:

- платежка по УСН с объектом «доходы минус расходы»:

О последствиях ошибок в платежном документе читайте в статье «Ошибки в платежном поручении на уплату налогов».

Чем грозит неверный КБК в платежке

Отсутствие или неверное указание кода может привести к тому, что платеж окажется среди невыясненных. Ответственность за указание верного КБК лежит на налогоплательщике, так как коды законодательно закреплены. Если вы указали неверный код, но оплата поступила в бюджет, направьте в ФНС заявление об уточнении платежа. Налоговый орган пересчитает пени за период со дня уплаты до уточнения платежа. В ст. 45 п. 4 НК РФ указаны два вида ошибок, при которых платеж не будет засчитан: неверный номер счета казначейства или ошибка в наименовании банка-получателя. В этом случае действует иной порядок верного определения платежа.

Ошибки в платежках

Чтобы избежать наказаний, проводите систематические сверки с ФНС. Обяжите своего бухгалтера проводить квартальные сверки по расчетам с ФНС (можно и чаще).

Если неправильно заполнили платежку, определите характер ошибки. Оцените два показателя: получателя (ФНС) и КБК. Первые три цифры бюджетной кодировки — код главы. Для налоговой инспекции он имеет постоянное значение 182.

Итак, если оба показателя верны, то составляем письмо в ФНС об изменении реквизитов платежа. Указываем номер и дату платежки, сообщаем об ошибке (указываем, какие реквизиты были указаны неправильно). Затем вписываем верные данные. Ставим подписи руководителя и главбуха и печать организации.

Если ошибка в получателе и в коде главы администратора доходов, то придется разыскивать деньги. В первую очередь обратитесь в ИФНС. Если платеж все же завис и бюджетной системе (зачислился на счета налоговой инспекции), то действуйте по инструкции, описанной выше. Если денег в бюджете нет, то обращайтесь в банк за розыском денежных средств. Это займет довольно много времени. Рекомендуем вам оплатить долг перед бюджетом, не дожидаясь возврата.

Как проверить КБК на правильность

Увидеть актуальные КБК можно на сайте ФНС в разделе «Налогообложение в РФ»/ «Коды классификации доходов бюджета». Выберите ИП, юридическое или физическое лицо и нужный налог.

На сайте ФНС есть и сервис для заполнения платежного документа. Укажите налогоплательщика и расчетный документ, далее введите КБК в специальное поле. Так можно узнать, для каких платежей используется этот код.

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения для уплаты налогов — остается только перенести их в интернет-банк и оплатить. Ведите учет, сдавайте отчетность и начисляйте зарплату вместе с нами. Рассчитывайте налог и формируйте платежки бесплатно.

Попробовать бесплатно