Предприниматели на упрощенной системе отчитываются всего один раз в году, в отличие от других налоговых режимов, где отчетность, как правило, ежеквартальная. Особых проблем при заполнении декларация УСН обычно не вызывает, так как не требует сложных расчетов и уточнения отдельных коэффициентов.

В этой статье мы на примерах разберемся, как заполняется декларация по УСН за 2022 год в разных вариантах: «Доходы», «Доходы минус расходы» и нулевая, при отсутствии деятельности.

Обращаем внимание тех предпринимателей, которые подавали уведомление на УСН, но не работают в рамках этого режима. Вам, как и другим упрощенцам, надо обязательно отчитаться по этой форме! Пока вы не снялись с учета в качестве плательщика УСН, вы числитесь упрощенцем, и ИФНС ждет от вас ежегодную декларацию. Если вы точно знаете, что не будете работать на упрощенке, подайте заявление по форме 26.2-8. Только после этого вы можете больше не отчитываться по УСН.

Бланк декларации для УСН

Начнем с самой формы декларации. Бланк, по которому ИП должны отчитаться, утвержден Приказом ФНС России от 26.02.2016 N ММВ-7-3/[email protected] Эта же форма действовала по УСН в 2022 году. Новая отчетность в 2022 году не принималась.

Основной причиной, по которой предприниматели начали отчитываться по этой форме, стало добавление раздела по уплате торгового сбора. Пока что торговый сбор платят только в Москве, но его вполне могут распространить по всей территории Российской Федерации. Торговый сбор уменьшает рассчитанные авансовые платежи и годовой единый налог, поэтому уплаченные суммы отражают в декларации.

Полностью весь бланк декларации для упрощенного режима состоит из 8 страниц, но плательщики УСН Доходы и УСН Доходы минус расходы заполняют разные страницы. Например, если индивидуальный предприниматель на упрощенке 6% не платит торговый сбор и не получал целевое финансирование, то его заполненная годовая декларация будет состоять всего из 3 страниц.

Какие сведения вносят в декларацию по УСН

Налоговая декларация по УСН для ИП должна включать в себя следующую информацию:

- размер годового дохода;

- суммы разрешенных и документально подтвержденных расходов (только для упрощенки с объектом «Доходы минус расходы»);

- наличие или отсутствие работников;

- налоговая ставка, применяемая упрощенцем (от 15% на УСН Доходы минус расходы до 0%, если предприниматель работает в рамках налоговых каникул);

- суммы уплаченных страховых взносов ИП за себя и за работников (для УСН Доходы минус расходы они включаются в общую сумму затрат).

Все эти данные в течение года индивидуальные предприниматели должны отражать в книге учета КУДиР. Если вы вели книгу, занося в нее все доходы и расходы, то на основании этих данных легко составите свою декларацию.

Важно: КУДиР не сдают в ИФНС, но это обязательный регистра налогового учета. В любой момент налоговая инспекция может запросить книгу доходов и расходов на проверку. Если обнаружится, что данные КУДиР и заполненной декларации не совпадают, предпринимателя могут оштрафовать на сумму до 40 тысяч рублей.

А теперь на конкретных примерах рассмотрим, как заполнить декларацию за 2022 год для ИП на разных объектах налогообложения упрощенной системы.

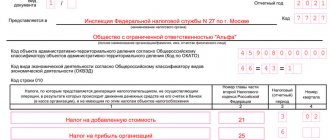

Титульный лист

Здесь заполняются реквизиты ИП/ООО и налогового органа.

Если у вас нестандартная ситуация, список кодов для заполнения титульного листа есть в девятом разделе «Порядка заполнения декларации».

Что вписывать в поля титульного листа в стандартном годовом отчете:

| Наименование поля | Какую информацию вписать |

| ИНН | ИНН предпринимателя или организации. |

| КПП | Организации вписывают свой КПП, предприниматели ставят прочерки. |

| Номер корректировки | «0 — -», если это первый вариант декларации, «001», если первая корректировка, и т.д. |

| Налоговый период | «34» для годовой декларации. |

| Отчетный год | «2018», если отчет за 2022 год. |

| Предоставляется в налоговый орган (код) | Код ИФНС, в которой зарегистрирован ИП или ООО, например, «1651». |

| Код по месту нахождения | «120» для предпринимателей, «210» для организаций. |

| Код вида экономической деятельности по ОКВЭД | Код основного вида деятельности, указанный в регистрационных документах, например, «36.13». |

| Форма реорганизации, ликвидация (код) | В общем случае не заполняют, ставят прочерк. Поле предназначено только для реорганизуемых или ликвидируемых фирм. |

| ИНН/КПП реорганизованной организации | В общем случае тоже не заполняют. |

| Номер контактного телефона | Номер телефона ИП или организации. |

В левом нижнем блоке укажите код «1», если сдаете декларацию сами, и «2», если через представителя. Ниже впишите Ф.И.О. руководителя организации, если у вас ООО. ИП в этом поле ставят прочерки.

Так выглядит заполненный титульный лист для ИП:

Заполнение декларации УСН Доходы за 2022 год

Пример 1.

Индивидуальной предприниматель Волков С.П. получил в 2022 году доход в сумме 1 387 600 рублей. Работников у ИП нет, что позволяет ему учитывать для уменьшения налоговых платежей всю сумму уплаченных за себя взносов. При таких доходах Волков должен заплатить за себя 32 385 рублей плюс 1% с суммы превышения дохода в 300 000 рублей. Считаем: 32 385 + (1 387 600 – 300 000) * 1%) = 43 261 рублей.

Дополнительный 1%-ый взнос предприниматель мог заплатить в 2019 году (крайний срок уплаты этого платежа – 1 июля года, следующего за отчетным). Но ИП решил не откладывать уплату дополнительного взноса, поэтому перечислил его в отчетном году.

Суммы полученных доходов и уплаченных страховых взносов за каждый квартал сведем в таблицу.

| Период | Полученный доход, руб. | Уплаченные взносы, руб. |

| Первый квартал | 432 000 | 12 000 |

| Второй квартал | 318 000 | 8 000 |

| Третий квартал | 270 000 | 10 000 |

| Четвертый квартал | 367 600 | 13 261 |

ИП применял обычную налоговую ставку в 6%. А поскольку расходы на УСН Доходы не учитываются, то налогом облагается весь полученный доход. Посмотрим, какие авансовые платежи перечислял предприниматель каждый квартал.

За 1 квартал – 432 000 * 6% = 25 920 рублей, из которых можно вычесть уплаченные страховые взносы (это право дает статья 346.21 НК РФ). То есть, заплатить в бюджет надо только 25 920 – 12 000 = 13 920 рублей, что и было сделано в срок не позднее 25 апреля.

За 2 квартал – 318 000 * 6% = 19 080 рублей, отнимаем уплаченные 8 000 рублей взносов, получаем, что авансовый платеж к уплате всего 11 080 рублей. Крайний срок перечисления – 25 июля.

За 3 квартал – 270 000 * 6% = 16 200 минус 10 000 уплаченных взносов, остается доплатить 6 200 рублей (не позже 25 октября).

По доходам, полученным в 4 квартале, авансовые платежи не платят, их учитывают только при расчете годового налога.

Обычно предприниматели, сами для себя, учитывают свои доходы поквартально, но для налогового учета в рамках УСН применяется другой порядок – по нарастанию с начала года. Вот как это выглядит.

| Отчетный период | Доходы | Исчисленный налог | Уплаченные взносы |

| Первый квартал | 432 000 | 25 920 | 12 000 |

| Полугодие | 750 000 | 45 000 | 20 000 |

| Девять месяцев | 1 020 000 | 61 200 | 30 000 |

| Год | 1 387 600 | 83 256 | 43 261 |

Итак, если бы наш предприниматель не имел права уменьшать начисленный налог на сумму уплаченных взносов, то ему пришлось бы заплатить в бюджет 83 256 + 43 261 = 126 517 рублей.

Но на самом деле, он заплатит только 43 261 рублей страховых взносов и (83 256 — 43 261) 39 995 рублей налоговых платежей. С учетом уплаченных авансов (13 920 + 11 080 + 6 200) остаток годового налога для ИП Волков составит всего 8 795 рублей, что будет отражено в самой декларации.

Заполненная декларация, как мы и говорили выше, состоит всего из 3 страниц: титульный лист, разделы 1.1 и 2.1.1.

Ответственность за нарушения при декларировании

Нарушение налоговой дисциплины влечёт за собой определённые штрафы и санкции, которые отражены в налоговом законодательстве РФ. Виды фискальных правонарушений и материальная ответственность за них заключаются в следующем:

- При опоздании со сдачей декларации налоговики имеют право заблокировать банковский бизнес-счёт налогоплательщика. Делается это в течение десяти дней после истечения крайнего срока, установленного для предоставления налогового расчёта. Вывод: если в первой декаде мая в ИФНС не поступит расчёт-декларация от ИП, к нему может быть применена такая санкция. Несмотря на то что снимается блок с р/счёта довольно быстро — на следующие сутки, процедура крайне неприятная.

- При этом контролёры могут вменить ИП штраф за пропуск сроков декларирования — 5% от суммы неуплаченного налогового сбора. Максимальный процент — 30%, но штраф будет не менее 1 000 ₽. Как уже упоминалось выше, если бизнес-работы не велись, в обязательном порядке нужно предоставить нулевой расчёт или оплатить штрафной сбор в объёме 1 000 ₽.

- При нарушении правил учёта налоговой базы, а также прибыли и бизнес-затрат может наступить следующая ответственность: 10 000 ₽ — при некорректном декларировании налога в одном отчётном периоде;

- 30 000 ₽ — при нарушениях, допущенных в течение двух и более налоговых периодов;

- 20% от суммы недоплаченного сбора, но не менее сорока тысяч рублей, если в результате расчёта была занижена налоговая база ИП.

Невыполнением требований налогового учёта считается отсутствие первичной документации или некорректное ведение налогового регистра (КУДиР).

Если предпринимателем своевременно не проведён платёж по авансовому платежу, налогу или страховому сбору, к нему будут применены санкции:

- ежедневное начисление пени в размере 1/300 ставки рефинансирования ЦентроБанка РФ по формуле: 1/300 ставки ЦБ РФ х сумму задолженности х количество просроченных дней (это закреплено в статье 75 НК РФ);

- штраф 20—40% от не переведённой на КБК налоговиков налоговой суммы.

Заполнение декларации УСН Доходы минус расходы за 2022 год

А теперь посмотрим, как заполнить декларацию для другого объекта налогообложения – Доходы минус расходы.

Пример 2.

В этом примере мы сразу укажем доходы и расходы нарастающим итогом. Взносы, уплаченные предпринимателем за себя, включаются в общую сумму расходов. Сам исчисленный налог взносы не уменьшают (это право есть только на УСН Доходы), но за их счет уменьшается налоговая база, т.е. та сумма, на которую начисляют налог по ставке 15%.

| Отчетный период | Доходы | Расходы | Исчисленный налог |

| Первый квартал | 570 000 | 320 000 | 37 500 |

| Полугодие | 1 210 000 | 730 000 | 72 000 |

| Девять месяцев | 1 590 000 | 919 000 | 100 650 |

| Год | 2 133 000 | 1 309 000 | 123 600 |

Как видим, в 2022 году предприниматель получил доходов на сумму 2 133 000 рублей, из них расходы составили только 1 309 000 рублей. Налог к уплате получился довольно большим (123 600 рублей), плюс к этой сумме надо добавить уплаченные за себя страховые взносы.

К сожалению, несмотря на многочисленные судебные решения, ФНС настаивает на том, что дополнительный взнос для ИП на УСН Доходы минус расходы формируется на основании всех полученных доходов, без учета расходов. То есть, этот предприниматель должен был заплатить за 2022 год страховые взносы на сумму 32 385 + (2 133 00 – 300 000) * 1%) = 50 715 рублей.

Образец декларации УСН Доходы минус расходы за 2022 год для ИП без работников

Можно предположить, что с учетом сравнительно небольшой доли расходов в полученных доходах, выбранный налоговый режим нельзя назвать оптимальным. Даже на режиме УСН Доходы платежи в бюджет для этого ИП были бы меньше.

Советуем перед тем, как выбрать систему налогообложения, обратиться на консультацию к профессионалам для оптимизации налоговой нагрузки.

Заполнение нулевой декларации УСН за 2022 год

Пример 3.

Если упрощенец не получил никаких доходов в течение года, то его декларация будет нулевой. При этом в декларации не указывают страховые взносы, хотя они и должны быть уплачены.

Дело в том, что в декларации отражают только ту сумму взносов, которая уменьшает исчисленный налог. А поскольку доходов не было, то и налог на них не начисляется.

Образец нулевой декларации УСН Доходы за 2022 год для ИП

Образец нулевой декларации УСН Доходы минус расходы за 2022 год для ИП

Способы направления налоговой декларации в ИФНС

Финальный отчётный расчёт по упрощёнке может быть предоставлен в районную инспекцию несколькими способами:

- Отдать документ можно лично, посетив ИФНС по месту учёта (по упрощёнке отчёт предоставляется строго в инспекцию по месту прописки ИП). Если коммерсант не может самостоятельно подойти к налоговикам, сделать это можно в том числе с помощью законного представителя ИП (разрешено привлекать к этому любое дееспособное физ. лицо: будь то родственник, знакомый или наёмный служащий). В этом случае на руках представителя должна быть нотариально заверенная доверенность на представление интересов декларанта. В документе должна быть ссылка на те действия, которые может совершать доверенное лицо. Рекомендация здесь: иметь с собой флешку с закаченным на неё расчётом в формате excel. Как правило, налоговики просят предоставить такую форму для закачивания её в систему. Причина — уже несколько лет все коммуникации с налоговиками и другими ведомствами активно переводятся на электронный документооборот (ЭДО). И ещё один момент, который следует учесть здесь: при себе нужно иметь 2 экземпляра распечатанной декларации. Один экземпляр сдаётся инспектору, а на втором ставится виза ответственного лица, принявшего расчёт, и он остаётся у ИП.

- Предоставить декларацию через онлайн-ресурс налоговиков через специальный сервис предоставления отчётности ИП или операторов ЭДО. В этом случае у ИП должна быть получена усиленная квалификационная виза, которой подписывается отчёт. Днём приёма декларации в этом варианте считается момент отправки. Все коммуникации с ИФНС идут в удалённом режиме, что удобно и оперативно.

Электронный документооборот упрощает ведение бизнеса для ИП - Отправка почтой России — ещё один способ представления расчёта. В этом случае обязательно составляется опись вложения и оформляется заказное письмо для налоговиков. Моментом сдачи декларирования в этом варианте признаётся дата, установленная на почтовом штемпеле, и в квитке по уплате заказного отправления.

В описи вложения почтового отправления указываются все документы, которые направляются в ИФНС