Единая упрощенная декларация для юрлиц и ИП

В статье 23 и статье 80 Налогового кодекса РФ перечислено, кто сдает единую упрощенную декларацию в 2022 году и за какой период. Отчет предоставляют в органы ФНС лица, которые признаны налогоплательщиками по одному или нескольким налогам, но не осуществляли в отчетном периоде налогооблагаемых операций. Это в равной степени относится как к юридическим лицам, так и к индивидуальным предпринимателям. В число операций, при отсутствии которых есть возможность отчитаться по упрощенной схеме, входят:

- отсутствие движения денежных средств на счетах в банках или в кассе организации на протяжении всего налогового периода, но любое, даже ошибочное, зачисление или списание денег приведет к утрате права подать такую декларацию;

- отсутствие объектов налогообложения.

ЕУД изначально не имеет ничего общего с декларацией по налогу на упрощенной системе налогообложения (УСН), с которой ее часто путают. Фактически это просто нулевой отчет сразу по нескольким фискальным платежам.

Кто сдает единую (упрощенную) налоговую декларацию

Право отчитываться упрощенно возникает лишь при одновременном выполнении следующих условий (п. 2 ст. 80 НК РФ):

- не было оборотов по банковским счетам и кассе;

- нет объекта налогообложения по соответствующим налогам.

Таким образом, единую декларацию чаще всего сдают начинающие предприниматели, у которых пока нет сделок. Также подача упрощенной декларации вероятна в период простоя или приостановки деятельности компании.

Сдавать единую декларацию имеет смысл компаниям на ОСНО. Организации на УСН сдают декларацию по УСН, при необходимости она нулевая. Например, при отсутствии доходов ТСЖ на упрощенке сдает нулевую декларацию по УСН.

единой (упрощенной) налоговой декларации бесплатно

заполнения единой (упрощенной) налоговой декларации

Кто подает ЕУД

Налогоплательщики подают единую декларацию по налогу на прибыль и по НДС при отсутствии движений на счете в банке или кассе и объектов налогообложения. Сделать это разрешается не на всех режимах налогообложения и в отношении не всех пошлин. В частности, нельзя подать единый отчет по налогу на доходы физических лиц, поэтому предприниматели на общей системе налогообложения лишены этой возможности. Это объясняется тем, что ИП обязан предоставлять отчет по НДФЛ вне зависимости от наличия объекта по нему (дохода в отчетном периоде).

Что касается других налогов, то законодательство разрешает отчитываться таким способом только тем, у кого налоговый отчетный период в ЕУД равен кварталу, полугодию, 9 месяцам и году.

ВАЖНО!

Налоговиками установлен квартальный срок по ЕУД: если отчетным периодом является месяц, налог нельзя включать в единый отчет. Это все акцизы, налог на игорный бизнес и налог на добычу полезных ископаемых.

Правильно заполнить отчет поможет подробная инструкция от экспертов КонсультантПлюс. Воспользуйтесь бесплатно.

Сдаем или не сдаем

| Когда нельзя подавать | Когда подавать |

|

|

ВАЖНО!

ЕУД не отменяет обязательства налогоплательщика по предоставлению в ФНС расчета по страховым взносам, бухгалтерской финансовой отчетности и СЗВ-М — в Пенсионный фонд. А вот нулевой 6-НДФЛ подавать необязательно.

Срок сдачи декларации

По общему правилу, сдать отчет надо не позднее чем через 20 дней после окончания периода, за который подаются сведения (квартал, полугодие, 9 месяцев или год). В некоторых случаях этот отчет сдают только за год, в частности, по налогу на прибыль и на имущество или УСН. В этих случаях его надо подать до 20 января года, следующего за отчетным. Предельные сроки сдачи ЕУД в 2022 году:

- за 4 квартал 2022 — до 20.01.2022;

- за 1 квартал 2022 — до 20.04.2022;

- за 2 квартал 2022 — до 20.07.2022;

- за 3 квартал 2022 — до 20.10.2022;

- за 4 квартал 2022 — до 20.01.2023.

Сроки подачи единой упрощенной декларации в 2021 году

Когда сдается единая упрощенная налоговая декларация? Срок подачи единой упрощенной налоговой декларации установлен по 20-е число месяца, следующего за отчетным периодом: кварталом, полугодием, 9 месяцами, календарным годом.

ОБРАТИТЕ ВНИМАНИЕ! Ежемесячную отчетность нельзя заменить единой упрощенной декларацией.

Подробности читайте в материале «Налоговый отчетный период в единой упрощенной декларации».

В зависимости от организационно-правовой формы субъекта бизнеса она представляется:

- индивидуальными предпринимателями — по месту регистрации ИП;

- организациями — по месту нахождения головного офиса (юридического адреса).

Для представления в 2022 году сроки сдачи единой упрощенной налоговой декларации будут такими:

- 20.01.2021 — за 2022 год;

- 20.04.2021 — за 1-й квартал 2022 года;

- 20.07.2021 — за полугодие 2022 года;

- 20.10.2021 — за 9 месяцев 2022 года.

До 20.01.2022 нужно будет отчитаться за 2022 год.

Об ответственности за несвоевременное представление единой (упрощенной) декларации рассказано в Готовом решении от КонсультантПлюс. Это пробный доступ к К+, бесплатно.

На сегодняшний день существует 3 варианта подачи единой упрощенной налоговой декларации в налоговый орган:

- По почте с описью вложения. Квитанция об оплате в данном случае будет являться документом, подтверждающим сдачу декларации.

- Можно лично принести декларацию в налоговый орган — в таком случае она предоставляется в 2 экземплярах, на которых проставляется штамп о приеме; 1 экземпляр остается в налоговой, а 2-й возвращается налогоплательщику и служит подтверждением о сдаче.

- Третьим вариантом является подача декларации в электронном виде через специализированных операторов либо через сайт ФНС России.

Подробности см. здесь.

Бланк декларации и особенности его заполнения

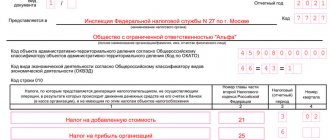

Приказом Минфина № 62н от 10.07.2007 утверждена форма единой упрощенной налоговой декларации — форма по КНД 1151085. Этот же нормативный акт объясняет и порядок подготовки. Никакие расчеты не предусмотрены, а заполнение упрощенной налоговой декларации состоит в правильном указании данных налогоплательщика на титульном листе.

Документ разрешено заполнять от руки черной или синей ручкой, в ФНС примут машиночитаемый бланк, заполненный с помощью оргтехники. Поправки или корректировки в отчете недопустимы.

Хотя особых правил, как заполнить единую упрощенную декларацию за 4 квартал 2022 или другие периоды, не предусмотрено, есть несколько рекомендаций, которые помогут избежать ошибок.

| Поле | Что и по каким правилам заполнять |

| ИНН | Должны заполнить все налогоплательщики, как ИП, так и юрлица. Если у организации ИНН состоит из 10 знаков, то в первых двух клетках поля ИНН необходимо поставить нули. Пустые клетки система не пропустит. |

| КПП | Заполняют только юридические лица на основании своих документов. |

| Вид документа | Если отчет сдается в этом периоде впервые, то в этом поле необходимо поставить 1. При подаче уточняющего документа в поле ставится значение 3, указывается порядковый номер корректировки. Например, если уточнения были поданы в первый раз, указывайте 3/1. |

| Отчетный год | Год, за налоговый период которого предоставляется отчет. |

| Орган ФНС | Наименование инспекции ФНС, в которую подается документ и в которой состоит на учете налогоплательщик. |

| Наименование организации | Полное наименование организации. Необходимо расшифровать такие аббревиатуры, как АО или ООО. Индивидуальный предприниматель указывает полностью фамилию, имя и отчество. |

| ОКАТО | Поле для кода ОКТМО (его необходимо указывать до утверждения нового бланка ЕУД). Если у налогоплательщика в коде менее 11 знаков, то в последних пустых клетках ставьте нули. В письме ФНС № ЕД-4-3/18585 от 17.10.2013 содержится рекомендация вписывать в эту графу код ОКТМО. |

| ОКВЭД2 | Код основного вида экономической деятельности налогоплательщика, указанный в выписке из ЕГРЮЛ — для юрлица или ЕГРИП — для ИП. |

| Налоги | Необходимо указать налоги, по которым предоставляется отчет. Если их несколько, то следует указывать в том порядке, в котором они расположены в Налоговом кодексе. |

| Номер главы | В этом поле укажите номер главы Налогового кодекса, которая регулирует налог, записанный в предыдущем поле. Например, для НДС это 21 глава НК РФ. |

| Налоговый период | Если периодом является квартал, необходимо поставить 3. Если налоговым периодом является год, а отчетным — квартал, то:

|

| Номер квартала | При подаче ЕУД за год это поле следует оставить пустым. В квартальном отчете укажите порядковый номер квартала в форме 01, 02, 03 или 04. |

| Номер телефона | Телефон налогоплательщика для связи. Заполняется только цифрами с указанием кода страны, без знака «+». |

| Количество листов | В этом поле поставьте 001, если отчет подает ИП или юрлицо, поскольку второй лист отчета предназначен только для физлиц. |

Посмотрите образец заполнения нулевой единой упрощенной налоговой декларации по форме КНД 1151085 за 4 квартал 2021 года.

Бесплатно проверьте в КонсультантПлюс, правильно ли указали в ЕУД коды налогового и отчетного периодов.

Кто сдает ЕУД

Согласно нормам ст. 80 НК РФ, если налогоплательщик одного или нескольких налогов не осуществлял предпринимательские операции, не производил расчеты и не имел объектов налогообложения, подается упрощенная декларация при отсутствии деятельности в 2022 году — по итогам квартала, полугодия, 9 месяцев, года.

ЕУНД объединяет в одной форме несколько налогов. Обычно такую отчетность подают налогоплательщики на ОСНО: для упрощенной системы налогообложения действует специальный отчет по УСН. Но сдавать ЕУНД вправе и налогоплательщики и на УСН, и на ЕСХН.

В ч. 2 ст. 80 НК РФ указано, кто сдает единую упрощенную налоговую декларацию: организации и индивидуальные предприниматели, которые одновременно выполняют следующие условия:

- отсутствие оперативной деятельности и, как результат, движений по кассе, банковским счетам;

- отсутствие налогооблагаемого объекта.

ЕУНД подают, если у экономического субъекта не было деятельности в отчетном периоде. Такая ситуация возникает в начале работы компании или ИП, когда еще нет базы контрагентов и постоянных сделок. Отчитываются по единой форме и в период приостановки финансово-хозяйственной деятельности.

ВАЖНО!

Подача ЕУД не освобождает индивидуальных предпринимателей на ОСНО от сдачи нулевой 3-НДФЛ и уплаты имущественных налогов.

Эксперты КонсультантПлюс разобрали, как заполнить и сдать единую упрощенную декларацию. Используйте эти инструкции бесплатно.

Ответственность за просрочку

Вопрос об ответственности за несвоевременную сдачу отчета остается спорным, поскольку Минфин и ФНС имеют на этот счет разные мнения. Если специалисты Минфина в письме № 03-02-07/2-154 от 12.11.2012 отметили, что документ разработан для облегчения налогоплательщикам сдачи нулевой отчетности, и поэтому нельзя назначать штрафы за его непредоставление, то налоговики, при отсутствии этого отчета, получают возможность наказать за непредоставление «нулевых» деклараций по каждому налогу в отдельности. Второй вариант более щадящий: если ЕУД не сдана своевременно, ФНС применит ответственность по статье 126 НК РФ, так как этот отчет не является по своей природе декларацией, содержащей сведения об объектах обложения и сумме исчисленного платежа.

Сдача ЕУД с опозданием грозит штрафом 1000 руб. по п. 1 ст. 119 НК РФ (постановление АС Московского округа № Ф05-16047/2014 от 26.01.2015).

ЕУД за 4 квартал 2022: новый бланк

ФНС давно собирается привести единый нулевой отчет в соответствие с действующими в настоящий момент требованиями к налоговой отчетности. В частности, утвердить электронный формат отчета и заменить в бланке ОКАТО на ОКТМО. Кроме того, налоговики разрешат использовать декларацию плательщикам УСН, не имеющим доходов в отчетном периоде. До сих пор такая возможность находилась под вопросом и вызывала разные толкования. На портале проектов НПА текст проекта ведомственного приказа, утверждающего новую форму единой декларации, уже прошел экспертизу, но дальше пока не двигается.