Налоговый разрыв по НДС: что это?

Анализом «разрывов» НДС, наличия схем по неуплате налогов, уровня нагрузки по налогам, иных подобных вопросов в данный момент занимаются несколько информационых ресурсов: АСК НДС (тестируется 4-я версия), аналитических ресурсов ФИР «сведения Банка России», ФИР «трансфертная цена», ФИР ЕГРЮЛ, ФИР «таможня», ПК «ППА Отбор». Иногда применяется информационный ресурс «Супераналитик», изучающий базу банковских выписок.

Особое внимание фискалы уделяют «разрывам» по НДС. Речь идёт о ситуациях, когда у покупателя в книге покупок отражена счёт-фактура, но при этом она же отсутствует в книге продаж у продавца. Это означает, что покупатель получил налоговый вычет, связанный с тем, что отчисления в пользу бюджета должен был сделать продавец. Но вместе с тем продавец ничего не выплатил в казну.

Такие «разрывы» называются «прямыми».

Но самое пристальное внимание налоговики уделяют так называемым «сложным разрывам», когда у налогоплательщика и у его контрагента первого «звена» счета-фактуры и суммы НДС отражаются в отчетности исправно, но «разрыв», а следовательно и неуплата НДС происходит на 3-5 или далее звеньям. Как правило, такие «разрывы» указывают на умышленные «схемы» по неуплате НДС, в которые вовлекаются различные «площадки», управляющие «фирмами-однодневками», а иногда и сотрудники ИФНС и банков. Борьба с такими схемами — один из приоритетов политики ФНС России, поэтому организации со сложными разрывами сразу попадают под особый контроль не только своей инспекции, но и регионального Управления ФНС России.

Упомянутые базы находит несовпадения, после как правило, на уровне регионального Управления ФНС России готовятся списки организаций, у которых выявлены «разрывы» НДС. Эти списки направляются в местные Инспекции, которые формируют Требования о представлении соответствующих документов и вызывают Налогоплательщиков для дачи пояснений.

Чего стоит опасаться?

Как правило, большинство предпринимателей в настоящее время сначала вызывают чаще всего в налоговую на дачу пояснений по деятельности или «комиссию». Налоговые проверки сразу после обнаружения «разрыва» не назначают, так как это слишком затратно и неэффективно. Да и общая политика в сфере налогового администрирования направлена на сокращение проверок. Именно поэтому вы сначала попадете на комиссию в ИФНС РФ.

При этом, подобные вызовы указывают на риск проведения проверки. Поэтому как только ИФНС вами заинтересовалась, необходимо сразу же начать подготовку. И уже на этой стадии нужно обращаться за профессиональной помощью к юристу, специализирующемуся на решении таких вопросов.

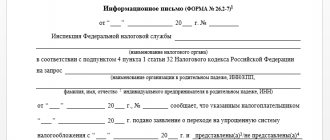

В частности, если к вам поступило Уведомление о явке в налоговый орган для даче пояснений по деятельности компании, Требование о предоставлении документов и информации по тому или иному контрагенту за квартал или более, то наши налоговые адвокаты помогут Вам сориентироваться и правильно выстроить диалог с ИФНС. Мы подскажем, какие документы нужно представить в ИФНС, в том числе, дополнительно к запрошенным.

Налогоплательщик не в ответе за контрагента, или Вопрос должной осмотрительности

Необоснованная налоговая выгода: типовые претензии

Ситуация довольно банальна и широко известна по сформивовашейся практике, в частности, налоговым специалистам. В отношении Общества (Дело АО «Специальная производственно-техническая база Звездочка») проведена выездная проверка и доначислены НДС, пени, предъявлен штраф по п. 1 ст. 122 НК РФ.

Претензии касались взаимоотношений налогоплательщика и ряда его контрагентов (поставщиков ТМЦ).

Руководствуясь ст. 171-172 НК РФ, Постановлением Пленума ВАС РФ № 53 от 12.10.2006 О необоснованной налоговой выгоде, Постановлением Президиума Высшего Арбитражного Суда Российской Федерации от 20.04.2010 № 18162/09, суд вменил Обществу непроявление должной осмотрительности при выборе контрагента (выбор контрагентов не обусловлен ни деловыми характеристиками контрагента, ни деловой репутацией, ни снижением предпринимательских рисков).

Также в ходе проверки путем анализа обстоятельств установлена нереальность хозяйственных взаимоотношений, а также недобросовестность контрагентов.

Реальность есть, должной осмотрительности нет

Однако в суде апелляционной инстанции довод инспекции о нереальности хозопераций по двум контрагентам был отвергнут, что, несмотря на это, не привело к положительному для Общества результату в отношении одного из контрагентов. В вычетах все равно было отказано (со ссылкой на непроявление должной осмотрительности). Заметим, что по этому партнеру Общества цифры доначислений были следующие: (НДС – 391 тыс. руб, штраф – 58 тыс. руб.). см. Постановление 13 ААС от 27.06.2019 по делу №А42-7695/2017

Инспекцией и судами установлены факты минимальной уплаты налога контрагентом ( + отсутствие управленческого и тех.персонала, огрехи в налоговой документации, подписание документов «не тем лицом»), однако апелляционный суд подтвердил реальность поставки ТМЦ. В то же время, при всех огрехах контрагента (деятельность с высоким налоговым риском), Общество не смогло пояснить, почему выбрало именно его («должная осмотрительность»). В вычетах НДС также отказано, так как для них не сформирован источник (НДС не уплачен контрагентом)

АС Северо-Западного округа в Постановлении от 25.10.2019 жалобы сторон оставил без удовлетворения (даже несмотря на реальность операций по спорному контрагенту).

Позиция Верховного Суда и промежуточная победа налогоплательщика: важнейшие выводы

Определением ВС РФ от 14.05.2020 № 307-ЭС19-27597 решения судов в отношении спорного контрагента (доначисление НДС) были отменены, и дело направлено на новое рассмотрение в АС Мурманской области.

Детальный анализ аргументации Верховного суда РФ

- Реальность операций была подтверждена и установлена.

- С учетом косвенной природы НДС как налога (бремени реальной уплаты налога потребителем) налогоплательщик имеет право на вычеты сумм НДС, предъявленных ему при приобретении услуг (товаров, работ) для осуществления облагаемых НДС операций.

- Отказ в праве на вычет НДС может иметь место, если НДС не уплачивается в бюджет в денежной форме (процесс получения вычетов не сопровождается уплатой НДС в бюджет контрагентом).

- Недопустимо возложение на налогоплательщика ответственности «за действия всех организаций, участвующих в многостадийном процессе уплаты и перечисления налогов в бюджет: право налогоплательщика на налоговый вычет не может быть обусловлено исполнением непосредственными контрагентами (продавцами, поставщиками) и предшествующими им лицами своей обязанности по уплате НДС».

Иными словами, один лишь факт неуплаты НДС контрагентом не означает правомерности отказа проверяемому налогоплательщику в праве на вычет НДС.

- «Лишение права на вычет НДС налогоплательщика – покупателя, который не преследовал цель уклонения от налогообложения в результате согласованных с иными лицами действий, а при отсутствии такой цели – не знал и не должен был знать о допущенных этими лицами нарушениях, действуя в рамках поведения, ожидаемого от разумного участника хозяйственного оборота, по существу означало бы применение меры имущественной ответственности за неуплату налогов, допущенную иными лицами, в том числе, при искажении ими фактов своей хозяйственной деятельности, к налогоплательщику – покупателю, не имевшему возможности предотвратить эти нарушения и (или) избежать наступления их последствий».

В действиях Общества нет цели уклонения, Общество не знало и не должно было знать о нарушениях, при разумном поведении – к ответственности за действия контрагента привлекать нельзя!

- «Дифференциация вызванных указанными нарушениями последствий для налогоплательщиков – покупателей с учетом того, знали и должны ли последние были знать о допущенных контрагентом и третьими лицами нарушениях при исполнении обязанности по уплате НДС, необходима…» (оценка должной осмотрительности по-прежнему важна).

- Многочисленная озвученная в ходе рассмотрения дела практика высших судов не была применена к обстоятельствам дела должным образом! Посыл: разберитесь еще раз!

- «…судами не установлены признаки вывода денежных средств поставщиком по фиктивным документам в пользу третьих лиц, в том числе, признаки обналичивания, перевода денежных средств в низконалоговые иностранные юрисдикции и иные подобные обстоятельства, порочащие достоверность налоговой отчетности поставщика и полноту уплаты налога контрагентом в период реализации товаров обществу».

- Не было должным образом установлено, что НДС все-таки не был уплачен в бюджет (налогоплательщик представлял в суд выписки из книги продаж контрагента, но апелляционный суд не принял документы). 5. «Оценка проявления налогоплательщиком должной осмотрительности не сводится к выявлению изъянов в эффективности и рациональности его хозяйственных решений…». Кода не установлено признаков уклонения, «судебная практика исходит из стандарта осмотрительного поведения в гражданском (хозяйственном) обороте, ожидаемого от его разумного участника в сравнимых обстоятельствах».

- «Критерии проявления должной осмотрительности не могут быть одинаковыми для случаев ординарного пополнения материально производственных запасов и в ситуациях, когда налогоплательщиком приобретается дорогостоящий актив, либо привлекается подрядчик для выполнения существенного объема работ» — советуем также посмотреть, как ВС РФ расписал этот довод в решении. Т.е. если Вы работаете в обычном режиме и совершаете ординарные сделки – эту ситуацию нельзя сравнивать с тем, когда Вы покупаете дорогостоящее оборудование и т.д.

Меры осмотрительности не могут быть в данном случае одинаковыми!

Верховный Суд РФ обозначил также критерии разграничения бремени доказывания проявления/непроявления должной осмотрительности.

«Обстоятельства, указывающие на то, что сделка по поставке товара в действительности исполнена иными лицами, которым обязательство по ее исполнению поставщик не передавал и которые уклонились от налогообложения в отношении операций, направленных на исполнение обязательств перед налогоплательщиком, судами также не установлены».

В действительности контрагент может сам выполнить условия сделки (договора) или передать по Договору исполнение 3-му лицу (что и установлено судом 2 инстанции).

Дело направлено на новое рассмотрение!

Надеемся, что указанный анализ был полезен для Вас! Подписывайтесь на наши каналы в Яндекс-Дзен и иных социальных сетях! Если будут вопросы по указанной тематике, пишите или звоните нам! Юридическая Компания Taxanalytics.

Как взаимодействовать с налоговой?

Итак, вас вызвали. Что вы можете сделать?

Есть 2 варианта:

- Признать «разрыв», подать уточненную налоговую декларацию и доплатить сумму налога, пеней и не бояться больше инспекторов. Это самый лёгкий вариант, причём, в некоторых случаях его стоит иметь в виду. Учтите, если вам начислят НДС по итогам выездной налоговой проверки, то вы должны будете дополнительно заплатить также штраф размером 40% от соответствующей суммы.

- Отстаивать своё право на налоговый вычет. Сам факт наличия недобросовестного контрагента, тем более второго или последующих «звеньев» ещё не говорит о том, что именно вы что-то нарушили. Если контрагенты первого «звена» вам неподконтрольны, работали в реальности то налоговые органы могут изменить свою позицию и отозвать свои претензии к Вам. Это выполнимо, если запастись надлежащими доказательствами.

Обратите внимание! Недобросовестные действия контрагентов второго и третьего уровня сами по себе ещё не являются основанием для предъявления претензий

к налогоплательщику.

Одним словом, отстоять вашу позицию вполне реально. Для этого требуется собрать необходимый пакет первичных документов, которые относятся к конкретным сделкам, а также доказательства должной осмотрительности. Также впечатление производит своевременное привлечение

к разбирательствам

налогового адвоката

.

Если контрагент не платил НДС, и ИФНС требует объяснения

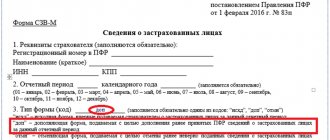

При получении требования от ИФНС налогоплательщику необходимо представить доказательства (документы и пояснения) реальности проведенных сделок, а не торопиться формировать уточненную декларацию. Так, например, ему следует доказать свою осмотрительность в выборе партнера. Хорошо, если перед оформлением контракта состоятельность и возможности контрагента были тщательно проверены — т.е. были:

- запрошены его учредительные документы, получены сведения о его регистрации в ЕГРЮЛ или ЕГРИП;

- получена информация о фактическом местонахождении партнера, наличии у него производственных или торговых площадей;

- проанализированы опубликованные отчетные документы и оценены возможности исполнения им взятых на себя обязательств и т.п.

Подробнее о том, как проверить контрагента НДС-плательщика, в том числе, с помощью сервисов ФНС, мы рассказывали в одной из наших статей.

Благонадежность партнера необходимо оценивать в совокупности критериев, максимально использовав полученную информацию из всех доступных источников. Об этом сказано и в письме ФНС № АС-4-2/17710 от 17.10.2012. Т.е., заранее проведенная проверка контрагента и представленные ИФНС сведения по этому поводу дадут возможность отвести обвинения в неосмотрительности действия декларанта при выборе контрагента. Кроме того, предприятию необходимо передать в инспекцию пакет первичных документов, подтверждающих реальность проведенной сделки, оприходования полученных активов, их оплаты в полном размере, счетов-фактур и др.

Непредставление пояснений – гарантия того, что ИФНС обвинит компанию в получении необоснованной выгоды и лишит ее права на вычет. Если вышестоящий орган ФНС не принимает во внимание представленные документы, есть смысл решать данный вопрос в суде, поскольку ст. Конституции РФ не дает сделать вывод, что плательщик ответственен за действия всех предприятий, принимающих участие в многоэтапном процессе уплаты НДС, а неуплата налога контрагентом не может однозначно лишать покупателя права на вычет (Определения КС РФ от 10.01.2002 № 4-О, от 16.10.2003 № 329-О, от 10.11.2016 № 2561-О).

Судебная практика чрезвычайно разнообразна, в ней множество примеров как подтверждающих такой подход, так и опровергающий его. Но существуют и случаи, когда обращаться в суд бесполезно.

Чем мы можем вам помочь?

Необходимо отметить, что ФНС РФ в последние годы стремительно повышает эффективность проведения выездных проверок. Это означает опасность выездной налоговой проверки для вас, поскольку если проверку всё-таки назначат из-за «разрывов» НДС, то с вероятностью 98% доначислят существенные суммы налогов, штрафов, плюс могут возбудить уголовное дело за уклонение от уплаты налогов. Следовательно, очень важно не допустить назначения и проведения проверки и начать действовать на опережение.

В то же время высокий процент эффективности налоговых проверок означает, что ФНС РФ старается не устраивать такие мероприятия без выявления существенных нарушений.

Мы неоднократно оказывали квалифицированную помощь в подобных ситуациях. Мы знаем, что нужно сделать, чтобы минимизировать любые риски.

Наши адвокаты помогут Вам минимизировать риск назначения проверки из-за “разрыва” НДС. Детали предлагаем обсудить.

У нас есть огромный опыт оказания помощи при любых вызовах в ИФНС, а консультация наших адвокатов абсолютно бесплатна!

Ответственность налогоплательщика

Фискальное законодательство обязывает всех налогоплательщиков своевременно предоставлять отчетную информацию в ИФНС. Сведения необходимы контролерам для проверки правильности исчисления и уплаты налоговых обязательств в бюджет. За несданные декларации и расчеты предусмотрены штрафные санкции.

К примеру, за несданную декларацию по НДС компанию оштрафуют на 5% от суммы налога в отчете за каждый полный или неполный месяц просрочки. Сумма штрафа не может быть меньше 1000 рублей. Но и не может превышать 30% от суммы налога в декларации. Отметим, что аналогичные меры ответственности предусмотрены практически по всем налогам и сборам, но есть исключения. Причем за несданную «нулевку» тоже выпишут штраф. Даже если у налогоплательщика отсутствует информация для отражения в отчетности, придется отправить в ИФНС пустую декларацию.

А что в итоге? Если налоговая не принимает декларацию по НДС, то у налогоплательщика проблемы. Необходимо определить, в чем причина отказа, устранить загвоздку и оперативно отправить верный отчет. Обычно категория ошибки указывается в протоколе ФНС, что существенно упрощает работу бухгалтеров.

Но не все так просто. В некоторых случаях встречается неизвестная ошибка при отправке декларации. То есть непонятно, что именно не устроило принимающую сторону в отчете. Разбираем ситуацию подробно.