В каких случаях статья 100 НК РФ обязывает налоговиков составлять акт проверки?

Акт всегда является итогом выездной налоговой проверки (ВНП) и составляется независимо от того, обнаружены нарушения или нет (см. письмо ФНС России от 16.04.2009 № ШТ-22-2/299).

По результатам камеральной налоговой проверки (КНП) акт составляется только в том случае, если в ходе проверки были выявлены нарушения законодательства о налогах и сборах.

При положительном исходе КНП информировать налогоплательщика о ее завершении инспекция не обязана (письмо УФНС России по г. Москве от 21.05.2009 № 20-14/4/051403). Исключение — проверка декларации по НДС с применением заявительного порядка возмещения налога. О ее завершении без нарушений инспекция должна сообщить в течение 7 дней после окончания (п. 12 ст. 176.1 НК РФ).

Подробнее о процедуре заявительного порядка возмещения читайте в статье «Особенности и сроки при общем и заявительном порядке возмещения НДС».

Акты налогового органа

Результаты определенных действий (налоговые проверки, обнаружение фактов налоговых правонарушений) налоговый орган сопровождает оформлением акта, который вручается налогоплательщику.

| Вид налогового контроля | Оформление результатов (примечание) | Сроки для оформления результатов налогового контроля |

| Камеральная налоговая проверка (КНП) | Акт налоговой проверки (составляется только в случае, если проверяющими выявлены нарушения, – п. 5 ст. 88 НК РФ)* | 10 рабочих дней со дня окончания проверки (абз. 2п. 1 ст. 100 НК РФ) |

| Выездная налоговая проверка (ВНП) | Акт налоговой проверки (составляется вне зависимости от результатов проверки) | Два месяца со дня составления справки о выездной налоговой проверке (абз. 1п. 1 ст. 100 НК РФ). |

| Обнаружение фактов, свидетельствующих о нарушениях законодательства о налогах и сборах, ответственность за которые установлена НК РФ** | Акт об обнаружении фактов, свидетельствующих о налоговых правонарушениях*** | 10 дней со дня выявления указанного нарушения (п. 1 ст. 101.4 НК РФ) |

* Акт вручается проверяемому лицу под подпись или направляется по почте заказным письмом в течение пяти рабочих дней со дня составления акта (пп. 1 п. 3, п. 5 ст. 100 НК РФ). Как правило, вместе с актом вручается извещение о времени и месте рассмотрения материалов налоговой проверки.

** За исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном ст. 101НК РФ (п. 1 ст. 101.4).

*** Акт вручается лицу, совершившему налоговое правонарушение, под подпись или передается иным способом, свидетельствующим о дате его получения. Если указанное лицо уклоняется от получения акта, должностным лицом налогового органа делается соответствующая отметка в акте (п. 1 ст. 101.4 НК РФ) и акт направляется этому лицу по почте заказным письмом (п. 4 ст. 101.4). Датой вручения акта, направленного по почте заказным письмом, считается шестой день считая с даты его отправки.

Если акт КНП не составлен, как узнать о ее завершении?

Если 3 месяца с момента подачи декларации истекли, а инспекция не запросила у вас документы или пояснения, не потребовала внести исправления в отчетность, считайте, что камеральная проверка закончилась удачно.

Если вам нужна точная информация, обратитесь в ИФНС с просьбой проинформировать вас о результатах КНП. Тот факт, что данная обязанность у налоговиков отсутствует, не дает им права проигнорировать запрос налогоплательщика (см., например, постановление ФАС Поволжского округа от 18.02.2009 № А55-10190/2008).

В какие сроки инспекция должна составить и вручить акт проверки?

Акт выездной проверки инспекция должна подготовить в течение 2 месяцев со дня составления справки о проведенной проверке, а если проверялась консолидированная группа налогоплательщиков — в течение 3 месяцев.

На составление акта камеральной проверки ст. 100 НК РФ отводит 10 дней с момента завершения КНП.

Вручить акт налогоплательщику проверяющие должны в течение 5 дней с даты составления.

О последствиях невручения акта налоговой проверки рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

ПОДАЧА ВОЗРАЖЕНИЙ НА АКТЫ НАЛОГОВЫХ ПРОВЕРОК

Информация Федеральной налоговой службы

В течение одного месяца со дня получения акта в случае несогласия с фактами, изложенными:

— В акте налоговой проверки (п. 6 ст. 100 НК РФ),

— В акте об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ)

Можно представить письменные возражения по указанному акту в целом или по его отдельным положениям.

В течение 10 дней со дня истечения срока проведения дополнительных мероприятий налогового контроля можно представить письменные возражения по результатам дополнительных мероприятий налогового контроля в целом или в части (п. 6.1 ст. 101 НК РФ).

Возражения — это письменное обращение в налоговый орган, выражающее несогласие с актом налоговой проверки (п. 6 ст. 100 НК РФ), результатами дополнительных мероприятий налогового контроля (п. 6.1 ст. 101 НК РФ) или актом об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ). При явке на рассмотрение акта, а также результатов дополнительных мероприятий налогового контроля можно давать устные пояснения, а также представлять подтверждающие документы.

Способы подачи возражений

— В канцелярию налогового органа или окно приема документов налогового органа

— По почте

Варианты подачи возражений

— Лично

— Через представителя

Представители (Глава 4 ст. 27, 29 НК РФ)

Законных представителей

— это представители организации по закону или на основании учредительных документов (п. 1 ст. 27 НК РФ)

— это представители физического лица в соответствии с гражданским законодательством (п. 2 ст. 27 НК РФ).

Уполномоченных представителей

— это представители, действующие на основании доверенности (ст. 29 НК РФ).

Процедура подачи возражений на акты налоговых проверок

Случаи подачи возражений

В течение одного месяца со дня получения акта в случае несогласия с фактами, изложенными:

— в акте налоговой проверки (п. 6 ст. 100 НК РФ),

— в акте об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ)

можно представить письменные возражения по указанным акту в целом или по их отдельным положениям.

Возражения — это письменное обращение в налоговый орган, выражающее несогласие с актом налоговой проверки (п. 6 ст. 100 НК РФ) или актом об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ).

Кому адресовать возражения

Возражения направляются в адрес налогового органа, составившего акт.

Узнать номер, адрес и реквизиты своей налоговой инспекции можно с помощью сервиса: «Адрес и платежные реквизиты Вашей инспекции»

Способы подачи возражений

— В канцелярию налогового органа или окно приема документов налогового органа

— По почте

Варианты подачи возражений

— Лично

— Через представителя

Представители (Глава 4 ст. 27, 29 НК РФ)

Законных представителей

— это представители организации по закону или на основании учредительных документов (п. 1 ст. 27 НК РФ)

— это представители физического лица в соответствии с гражданским законодательством (п. 2 ст. 27 НК РФ).

Уполномоченных представителей

— это представители, действующие на основании доверенности (ст. 29 НК РФ).

Рассмотрение возражений

Перед рассмотрением материалов налоговой проверки руководитель (заместитель руководителя) налогового органа проверяет явку лица, в отношении которого составлен акт.

В случае явки лица руководитель (заместитель руководителя) налогового органа рассматривает материалы налоговой проверки (или материалы дела) и возражения лица (в случае их наличия).

В случае неявки лица руководитель (заместитель руководителя) налогового органа устанавливает, извещено ли лицо о дате, времени и месте рассмотрения материалов налоговой проверки.

При надлежащем извещении:

— в случае если присутствие лица признано обязательным, принимается решение об отложении рассмотрения материалов налоговой проверки;

— в случае если присутствие лица не признано обязательным, принимается решение о рассмотрении материалов налогового контроля в отсутствие указанного лица.

При ненадлежащем извещении принимается решение об отложении рассмотрения материалов налоговой проверки.

При явке на рассмотрение акта можно давать устные пояснения, а также представлять подтверждающие документы.

Перед рассмотрением материалов налоговой проверки по существу руководитель (заместитель руководителя) налогового органа должен (п. 3 ст. 101 НК РФ):

— объявить, кто рассматривает дело и материалы какой налоговой проверки подлежат рассмотрению;

— установить факт явки лиц, приглашенных для участия в рассмотрении;

— в случае участия представителя лица, в отношении которого проводилась налоговая проверка, проверить полномочия этого представителя;

— разъяснить лицам, участвующим в процедуре рассмотрения, их права и обязанности (ст. 21, 23 НК РФ);

— вынести решение об отложении рассмотрения материалов налоговой проверки в случае неявки лица, участие которого необходимо для рассмотрения.

По результатам рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа выносит одно из следующих решений:

— решение о проведении дополнительных мероприятий налогового контроля (п. 6 ст. 101 НК РФ);

— о привлечении к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ);

— об отказе в привлечении к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ);

— о привлечении лица к ответственности за налоговое правонарушение (п. 8 ст. 101.4 НК РФ);

— об отказе в привлечении лица к ответственности за налоговое правонарушение (п. 8 ст. 101.4 НК РФ).

Примерная форма

Наименование налогового органа, составившего

акт, и адрес его нахождения

_____________________________________________

Наименование лица, подающего возражения,

ИНН (при наличии), адрес места его

нахождения (места его жительства)

ВОЗРАЖЕНИЯ

по акту налоговой проверки

от «__» _____________ 20__ г. N _______

_______________________________________ в отношении __________________

Наименование налогового органа наименование лица,

___________________________________________________________________________

в отношении которого проведена налоговая проверка

проведена ______________________________ налоговая проверка, по результатам

(камеральная, выездная)

которой составлен акт налоговой проверки от __ _________ 20__ г. N ___.

Налогоплательщик не согласен с фактами, изложенными в акте налоговой

проверки, а также с выводами и предложениями проверяющих, в связи с чем на

основании пункта 6 статьи 100 части первой Налогового кодекса РФ

представляет свои возражения по акту налоговой проверки.

Факты, изложенные в акте налоговой проверки, не соответствуют следующим

обстоятельствам:

__________________________________________________________________________.

(излагаются обстоятельства со ссылками на документы, их подтверждающие)

Таким образом, выводы проверяющих не соответствуют ________________________

___________________________________________________________________________

(указываются законы и иные нормативные правовые акты, которым, по мнению налогоплательщика,

__________________________________________________________________________.

не соответствуют выводы проверяющих)

Учитывая вышеизложенное, в соответствии со статьями 100, 101 Налогового

кодекса РФ прошу по результатам рассмотрения материалов налоговой проверки:

1) вынести решение об отказе в привлечении к ответственности за

совершение налогового правонарушения;

2) не доначислять налог и не начислять пени за его несвоевременную

уплату.

Приложения:

1. Документы (заверенные надлежащим образом их копии), подтверждающие

обоснованность возражений.

2. Документы, подтверждающие полномочия представителя в случае

подписания возражений представителем по доверенности.

Должность, Ф.И.О. _____________ ______________________________

(подпись)

__ _________ 20__ г.

дата

Что будет, если срок вручения акта нарушен?

Ничего. Использовать нарушение налоговиками срока вручения акта проверки, чтобы обернуть ее результаты в свою пользу, не получится. Сама по себе просрочка вручения акта не является основанием для отмены решения по проверке, поскольку не относится к существенным нарушениям процедуры рассмотрения ее материалов (п. 14 ст. 101 НК РФ).

Это подтверждают и суды (см. постановление 9-го арбитражного апелляционного суда от 16.12.2013 № 09АП-40446/2013 по делу № А40-76732/13, которое оставлено в силе постановлением ФАС Московского округа от 09.04.2014 № Ф05-2601/2014).

UrDela.ru

ч. 1. По результатам выездной налоговой проверки в течение двух месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.

В случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки должностными лицами налогового органа, проводящими указанную проверку, должен быть составлен акт налоговой проверки по установленной форме в течение 10 дней после окончания камеральной налоговой проверки.

ч. 2. Акт налоговой проверки подписывается лицами, проводившими соответствующую проверку, и лицом, в отношении которого проводилась эта проверка (его представителем).

Об отказе лица, в отношении которого проводилась налоговая проверка, или его представителя подписать акт делается соответствующая запись в акте налоговой проверки.

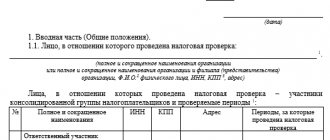

ч. 3. В акте налоговой проверки указываются:

1) дата акта налоговой проверки. Под указанной датой понимается дата подписания акта лицами, проводившими эту проверку;

2) полное и сокращенное наименования либо фамилия, имя, отчество проверяемого лица. В случае проведения проверки организации по месту нахождения ее обособленного подразделения помимо наименования организации указываются полное и сокращенное наименования проверяемого обособленного подразделения и место его нахождения;

3) фамилии, имена, отчества лиц, проводивших проверку, их должности с указанием наименования налогового органа, который они представляют;

4) дата и номер решения руководителя (заместителя руководителя) налогового органа о проведении выездной налоговой проверки (для выездной налоговой проверки);

5) дата представления в налоговый орган налоговой декларации и иных документов (для камеральной налоговой проверки);

6) перечень документов, представленных проверяемым лицом в ходе налоговой проверки;

7) период, за который проведена проверка;

наименование налога, в отношении которого проводилась налоговая проверка;

9) даты начала и окончания налоговой проверки;

10) адрес места нахождения организации или места жительства физического лица;

11) сведения о мероприятиях налогового контроля, проведенных при осуществлении налоговой проверки;

12) документально подтвержденные факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки, или запись об отсутствии таковых;

13) выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи настоящего Кодекса, в случае если настоящим Кодексом предусмотрена ответственность за данные нарушения законодательства о налогах и сборах.

ч. 4. Форма и требования к составлению акта налоговой проверки устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

ч. 5. Акт налоговой проверки в течение пяти дней с даты этого акта должен быть вручен лицу, в отношении которого проводилась проверка, или его представителю под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом (его представителем).

В случае, если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица. В случае направления акта налоговой проверки по почте заказным письмом датой вручения этого акта считается шестой день считая с даты отправки заказного письма.

ч. 6. Лицо, в отношении которого проводилась налоговая проверка , подтверждающие обоснованность своих возражений.

‹ Статья 99 (НК РФ). Общие требования, предъявляемые к протоколу, составленному при производстве действий по осуществлению налогового контроля Вверх Статья 100.1 (НК РФ). Порядок рассмотрения дел о налоговых правонарушениях ›

Кто подписывает акт проверки?

Акт должен быть подписан 2 сторонами: сотрудниками ИФНС, проводившими проверку, а также проверяемым лицом или его представителем.

Заметим, что иногда налоговики нарушают порядок подписания акта. Например, его может завизировать сотрудник, который не был указан в решении о проведении ВНП и в ней не участвовал. Или наоборот, в акте будет отсутствовать подпись кого-то из тех, кто проводил проверку.

Ни то, ни другое, скорее всего, не повлияет на итоги проверки и не поможет оспорить ее результаты. Об этом свидетельствует арбитражная практика (см., например, постановления президиума ВАС РФ от 24.01.2012 № 12181/11, ФАС Московского округа от 27.06.2014 № Ф05-6192/2014 по делу № А40-188140/13, ФАС Западно-Сибирского округа от 12.09.2013 по делу № А81-2308/2012 и др.).

Как писать возражения

Если вы не согласны с фактами, изложенными в акте налоговой проверки или в акте о налоговых правонарушениях, у вас есть один месяц, чтобы предоставить письменные возражения. Срок начинает течь с того дня, когда вы получили акт.

Прежде чем писать возражения, нужно определиться, с чем именно вы не согласны: будете ли вы оспаривать акт полностью или какие-то его части; касаются ли ваши возражения процессуальных действий или сути акта. Можно оспаривать любой акт: акт проверки, акт с результатами дополнительных налоговых мероприятий налогового контроля или акт об обнаружении фактов, свидетельствующих о налоговом правонарушении.

Есть моменты, которые можно и нужно обжаловать, когда вы не согласны. Это все, что касается оформления документов, учета и налогов.

Обратите внимание

Все свои доводы в возражении нужно тщательно и подробно пояснить, указать обстоятельства, которые привели к тому или иному недочету. Ссылки на законодательство – обязательны. Чем грамотнее ваши возражения, тем сложнее будет налоговикам спорить с вами.

Но есть и мелкие детали, обжаловать которые нецелесообразно. Например, конкретную дату начала и окончания проверки, орфографические ошибки, помарки в оформлении протоколов, безграмотные на ваш взгляд выводы. Дело в том, что это, скорее всего, будет признано технической ошибкой. И если она не меняет ничего по существу, нет смысла писать возражения.

А вот на дату подписания акта обращайте внимание. Контролеры часто «грешат» и указывают в нем не текущую дату, а прошедшую. Здесь вы можете поспорить.

ПРИМЕР. ОПРЕДЕЛЯЕМ «ТОЧКУ ОТСЧЕТА»

ООО «Ром» был направлен по почте акт камеральной налоговой проверки 1 февраля. Согласно пункту 5 статьи 100 НК РФ, акт будет считаться полученным на шестой день с даты отправки, то есть 8 февраля. Фактически акт был получен 10 февраля.Полагая, что акт получен 7 февраля, налоговики определили последний день для подачи возражений – 1 марта. На 2 марта директор ООО «Ром» был приглашен на рассмотрение материалов, но не явился. Инспекция зафиксировала факт уведомления ООО «Ром» о дате рассмотрении дела и неявку представителей компании. Тут же инспекцией было принято решение рассмотреть акт без представителей фирмы и привлечь налогоплательщика к ответственности.Но, поскольку акт фактически был получен 10 февраля, последним днем для подачи возражений будет 3 марта. Следовательно, рассмотрение материалов должно состояться не ранее 5 марта и решение может быть принято не ранее этой даты. Решение от 2 марта – это нарушение существенных условий процедуры рассмотрения дела. Вероятнее всего, вышестоящий налоговый орган или суд могут сделать вывод о том, что компания была лишена возможности защищать свои интересы в полной мере. Решение может быть отменено по формальным признакам.

Все свои доводы нужно тщательно и подробно пояснить, указать обстоятельства, которые привели к тому или иному недочету. Ссылки на законодательство – обязательны. Чем грамотнее ваши возражения, тем сложнее будет налоговикам спорить с вами.

Какие сведения должны быть в акте проверки?

Требования к содержанию акта проверки установлены п. 3 ст. 100 НК РФ. Так, в нем указываются:

- дата акта (дата его подписания проверяющими);

- полное и сокращенное наименование либо фамилия, имя и отчество проверяемого лица; если проверялось обособленное подразделение, дополнительно указывается его полное и сокращенное наименование, а также место нахождения;

- фамилии, имена и отчества лиц, проводивших проверку, их должности с указанием наименования налогового органа, который они представляют;

- дата и номер решения о проведении выездной проверки (для ВНП) или дата представления декларации и иных документов (для КНП);

- перечень документов, представленных в ходе проверки проверяемым лицом;

- период, за который проведена проверка;

- наименование проверенного налога;

- даты начала и окончания проверки;

- адрес места нахождения организации (участников консолидированной группы налогоплательщиков) или места жительства физлица;

- сведения о мероприятиях налогового контроля, проведенных при проверке;

- документально подтвержденные факты налоговых правонарушений, если они были выявлены, или запись об отсутствии таковых;

- выводы и предложения проверяющих по устранению выявленных нарушений, обоснованные ссылками на нормы НК РФ.

В настоящее время применяется форма акта проверки и требования к его составлению, утвержденные приказом ФНС России от 07.11.2018 № ММВ-7-2/[email protected]

Если у вас есть доступ к КонсультантПлюс, проверьте все ли требования к акту налоговой проверки соблюдены. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Больше информации об актах ВНП и КНП можно найти на нашем сайте в статьях:

- «Акт выездной налоговой проверки —образец и особенности»;

- «Акт камеральной налоговой проверки —образец».

Статья 100. Оформление результатов налоговой проверки

Статья 100. Оформление результатов налоговой проверки

[Налоговый кодекс] [НК РФ ч. 1] [Раздел V] [Глава 14]

. По результатам выездной налоговой проверки в течение двух месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.

В случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки должностными лицами налогового органа, проводящими указанную проверку, должен быть составлен акт налоговой проверки по установленной форме в течение 10 дней после окончания камеральной налоговой проверки.

По результатам выездной налоговой проверки консолидированной группы налогоплательщиков в течение трёх месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.

. Акт налоговой проверки подписывается лицами, проводившими соответствующую проверку, и лицом, в отношении которого проводилась эта проверка (его представителем). При проведении налоговой проверки консолидированной группы налогоплательщиков акт налоговой проверки подписывается лицами, проводившими соответствующую проверку, и ответственным участником этой группы (его представителем).

Об отказе лица, в отношении которого проводилась налоговая проверка, или его представителя (ответственного участника консолидированной группы налогоплательщиков) подписать акт делается соответствующая запись в акте налоговой проверки.

. В акте налоговой проверки указываются:

- 1) дата акта налоговой проверки. Под указанной датой понимается дата подписания акта лицами, проводившими эту проверку;

- 2) полное и сокращенное наименования либо фамилия, имя, отчество проверяемого лица (участников консолидированной группы налогоплательщиков). В случае проведения проверки организации по месту нахождения её обособленного подразделения помимо наименования организации указываются полное и сокращенное наименования проверяемого обособленного подразделения и место его нахождения;

- 3) фамилии, имена, отчества лиц, проводивших проверку, их должности с указанием наименования налогового органа, который они представляют;

- 4) дата и номер решения руководителя (заместителя руководителя) налогового органа о проведении выездной налоговой проверки (для выездной налоговой проверки);

- 5) дата представления в налоговый орган налоговой декларации (расчета) и иных документов (для камеральной налоговой проверки);

- 6) перечень документов, представленных проверяемым лицом в ходе налоговой проверки;

- 7) период, за который проведена проверка;

- наименование налога, в отношении которого проводилась налоговая проверка;

- 9) даты начала и окончания налоговой проверки;

- 10) адрес места нахождения организации (участников консолидированной группы налогоплательщиков) или места жительства физического лица;

- 11) сведения о мероприятиях налогового контроля, проведенных при осуществлении налоговой проверки;

- 12) документально подтвержденные факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки, или запись об отсутствии таковых;

- 13) выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи настоящего Кодекса, в случае если настоящим Кодексом предусмотрена ответственность за данные нарушения законодательства о налогах и сборах.

3.1. К акту налоговой проверки прилагаются документы, подтверждающие факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки. При этом документы, полученные от лица, в отношении которого проводилась проверка, к акту проверки не прилагаются. Документы, содержащие не подлежащие разглашению налоговым органом сведения, составляющие банковскую, налоговую или иную охраняемую законом тайну третьих лиц, а также персональные данные физических лиц, прилагаются в виде заверенных налоговым органом выписок.

. Форма и требования к составлению акта налоговой проверки устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

. Акт налоговой проверки в течение пяти дней с даты этого акта должен быть вручен лицу, в отношении которого проводилась проверка, или его представителю под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом (его представителем), если иное не предусмотрено настоящим пунктом.

В случае, если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица. В случае направления акта налоговой проверки по почте заказным письмом датой вручения этого акта считается шестой день считая с даты отправки заказного письма.

При проведении налоговой проверки консолидированной группы налогоплательщиков акт налоговой проверки в течение 10 дней с даты этого акта вручается ответственному участнику консолидированной группы налогоплательщиков в порядке, установленном настоящим пунктом.

Акт налоговой проверки направляется иностранной организации (за исключением международной организации, дипломатического представительства, иностранной организации, подлежащей постановке на учёт в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса), не осуществляющей деятельность на территории Российской Федерации через обособленное подразделение, по почте заказным письмом по адресу, содержащемуся в Едином государственном реестре налогоплательщиков. Датой вручения этого акта считается двадцатый день, считая с даты отправки заказного письма.

. Лицо, в отношении которого проводилась налоговая проверка (его представитель), в случае несогласия с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих в течение одного месяца со дня получения акта налоговой проверки вправе представить в соответствующий налоговый орган письменные возражения по указанному акту в целом или по его отдельным положениям. При этом лицо, в отношении которого проводилась налоговая проверка (его представитель), вправе приложить к письменным возражениям или в согласованный срок передать в налоговый орган документы (их заверенные копии), подтверждающие обоснованность своих возражений.

Письменные возражения по акту налоговой проверки консолидированной группы налогоплательщиков представляются ответственным участником этой группы в течение 30 дней со дня получения указанного акта. При этом ответственный участник консолидированной группы налогоплательщиков вправе приложить к письменным возражениям или в согласованный срок передать в налоговый орган документы (их заверенные копии), подтверждающие обоснованность своих возражений.