Что такое дивиденды

Дивиденды — это часть чистой прибыли, которую распределили между участниками, акционерами. Дивидендами признаются (п. 1 ст. НК РФ):

- любые доходы, распределённые пропорционально взносам участников или акционеров и выплаченные за счёт чистой прибыли организации;

- доходы от источников за рубежом, если они по законам иностранного государства признаются дивидендами;

- разница между доходом, который получен при выходе из организации или при её ликвидации, и: для налога на прибыль — фактически оплаченной стоимостью акций, долей или паёв с учётом денежных вкладов в имущество;

- для НДФЛ — расходами на приобретение акций, долей, паёв.

Выплаты, которые не относятся к дивидендам, перечислены в п. 2 ст. НК РФ.

Организации, которые платят дивиденды иностранным участникам, для начала должны смотреть в соглашение об избежании двойного налогообложения (если оно есть). Понятие дивидендов в нём может отличаться от НК РФ. Например, по некоторым соглашениям дивиденды могут распределяться и не пропорционально взносам.

С 12 мая начинается онлайн-курс для повышения квалификации «Налог на прибыль. Сложные вопросы в бухгалтерском и налоговом учёте, практические рекомендации»

Пройти курс и получить удостоверение о повышении квалификации

Какие доходы признаются дивидендами

Ежегодно компании при положительных результатах работы распределяют полученную прибыль между лицами, владеющими акциями или долями. Чаще всего это делается в виде дивидендов, а решение по их размеру и срокам выплат принимает общее собрание.

Такое собрание может быть годовым или внеочередным; для акционерных компаний это собрание акционеров (п. 1 ст. 47, подп. 10.1, 11 п. 1 ст. 48 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ, далее — закон № 208-ФЗ), а для ООО — собрание участников (п. 1 ст. 28, подп. 7 п. 2 ст. 33 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ, далее — закон № 14-ФЗ).

Согласно п. 1 ст. 43 НК РФ дивидендом является любой доход участника или акционера, если он получен от компании при распределении чистой прибыли в размере, пропорциональном доле в уставном капитале.

Если компания получила доход из источников, находящихся за пределами России, и такой доход подпадает под определение дивидендов в той стране, то и в РФ он будет признаваться дивидендом.

Кроме того, дивидендами признаются, согласно п. 6 ст. 269 НК РФ, и сверхнормативные проценты, выплачиваемые резидентом РФ иностранной компании по контролируемой задолженности.

Как платить дивиденды

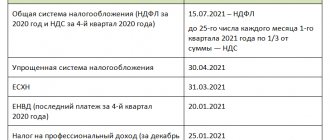

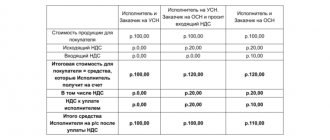

Чтобы заплатить дивиденды, нужно принять соответствующее решение, определить размер и источники для выплаты, а также убедиться, что у организации есть право распределять прибыль. Для ООО и АО правила отличаются. Мы собрали их в таблице:

| Параметр | ООО | АО |

| Решение о выплате | Принимает общее собрание участников или единственный участник | Принимает общее собрание акционеров |

| Периодичность выплат | По итогам года или промежуточных периодов (квартал, полугодие, 9 месяцев) | По итогам года или промежуточных периодов (квартал, полугодие, 9 месяцев) Ограничение: решение о выплате принимается не позднее трёх месяцев после окончания промежуточного периода |

| Размер дивидендов | Пропорционально вкладам участников в уставный капитал, но только когда уставом не предусмотрено иное | В размере, объявленном по акциям каждой категории |

| Источник выплат | Чистая прибыль | Чистая прибыль |

| Срок для выплаты | 60 дней после решения о распределении | 25 рабочих дней с даты, на которую определены лица, имеющие право на получение дивидендов |

| Запрет на выплату дивидендов |

|

|

Что делать, если промежуточные дивиденды оказались больше чистой прибыли за год, — ответили эксперты Контур.Школы.

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

- у организации есть прибыль, оставшаяся после налогообложения. При убытках дивиденды выплачивать нельзя;

- уставный капитал полностью оплачен;

- стоимость чистых активов больше или равна уставному капиталу. Под чистыми активами понимается разница между активами организации и ее долгами. Чистые активы — это капитал и резервы (указаны в итоговой строке III раздела бухгалтерского баланса), увеличенные на доходы будущих периодов (указаны в строке 1530 баланса) и уменьшенные на задолженность участников по оплате УК (указана в составе строки 1170 баланса).

- у организации нет признаков банкротства.

Бесплатно заполнить и распечатать бухгалтерский баланс по актуальной форме

Как отражать дивиденды в бухучёте

Выплата дивидендов по результатам работы общества за отчётный год — это событие после отчётной даты. Оно раскрывается в пояснительной записке. Бухгалтерские записи будут сделаны уже в периоде выплаты.

Для дивидендов физлицам проводки следующие:

- Дт 84 Кт 70 (75) — начислены дивиденды;

- Дт 70 (75) Кт 68 — удержан НДФЛ при выплате;

- Дт 70 (75) Кт 51 — выплачены дивиденды;

- Дт 68 Кт 51 — перечислен в бюджет НДФЛ.

Для дивидендов юрлицам:

- Дт 84 Кт 75.02 — начислены дивиденды;

- Дт 75.02 Кт 68 — удержан налог на прибыль при выплате;

- Дт 75.02 Кт 51 — выплачены дивиденды;

- Дт 68 Кт 51 — перечислен в бюджет налог на прибыль.

Понадобятся подтверждающие документы: протокол общего собрания акционеров (участников) и бухгалтерская справка-расчёт. Рекомендуем документами не пренебрегать. Контролирующие органы уделяют много внимания дивидендам. Почти после каждой выплаты налоговая присылает запрос: кому и как выплачивали, где удержание налога, когда уплачивали и просят предъявить бухгалтерскую справку-расчёт и решение общего собрания.

Рассчитать дивиденды и налог к удержанию с учётом актуальных требований

Попробовать бесплатно

Как выплата дивидендов облагается налогами

Дивиденды, которые выплачивает АО или ООО, не признаются расходами для целей расчёта налога на прибыль. Они выплачиваются из чистой прибыли и входят в ст. 270 НК РФ, в которой перечислены не учитываемые для налога на прибыль расходы.

Организация удерживает НДФЛ или налог на прибыль при выплате дивидендов. НДФЛ — с дивидендов физлицам, налог на прибыль — с дивидендов юрлицам. Но есть два исключения: выплата российской организацией через депозитария и выплата иностранной организацией. Страховые взносы платить не надо в любом случае.

Налог с дивидендов юридическому лицу

Ставки налога на прибыль с дивидендов представлены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные российскими организациями от российских и иностранных организаций | 13 % — в стандартных случаях; 0 % — если доля вклада 50 % и более, и непрерывный период владения ей не менее 365 дней | п. 3 ст. 284 НК РФ |

| Полученные юридическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 284 НК РФ |

Налог на прибыль с дивидендов российским организациям-резидентам рассчитывается по формуле (п. 5 ст. 275 НК РФ):

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2022 году?).

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1 < Д2), то налог к удержанию (Н) будет отрицательным. Тогда он не исчисляется и не возмещается из бюджета.

Когда дивиденды выплачиваются иностранным юрлицам-нерезидентам РФ, применяется ставка 15 % или другая, установленная международным соглашением. Формула простая (п. 6 ст. 275 НК РФ): Н = Сн × Д.

Дивиденды иностранным компаниям и физлицам-нерезидентам облагаются по ставке 15 %. Соглашение об избежании двойного налогообложения может предусматривать ставки меньше. Их нужно будет обосновать. Для этого получатель дивидендов подтверждает, что он резидент страны, с которой заключено соглашение.

Налог с дивидендов физическому лицу

Обложение дивидендов НДФЛ регулируется ст. 214 с учётом положений ст. 226.1 НК РФ. А также ст. 210 НК РФ. Порядок расчёта и уплаты НДФЛ зависит от организационно-правовой формы налогового агента:

- АО — исчисляет НДФЛ в соответствии со ст. 226.1 НК РФ и перечисляет в бюджет не позднее одного месяца с даты выплаты дохода акционеру (без депозитария);

- ООО — исчисляет НДФЛ в соответствии со ст. 226 НК РФ и перечисляет удержанный налог не позднее дня, следующего за днём выплаты дивидендов.

Ставки дивидендов для физлиц приведены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные физическими лицами-резидентами РФ |

| п. 1 ст. 224 НК РФ |

| Полученные физическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 224 НК РФ |

Налог рассчитывается по формуле:

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2022 году?).

Когда мы начисляем дивиденды, вычеты не предоставляем, то есть они исчисляются отдельно. Это касается всех видов вычетов: стандартных, социальных, имущественных, профессиональных (письмо ФНС от 23.06.2016 № ОА-3-17/[email protected]).

Федеральный закон от 17.02.2021 № 8-ФЗ внёс изменения в расчёт НДФЛ с дивидендов. Сумма налога на прибыль, удержанная с дивидендов, полученных российской организацией, зачитывается при расчёте НДФЛ, который надо удержать с дивидендов, выплачиваемых пропорционально доле участия в такой организации физлицу — российскому налоговому резиденту (п. 3.1 ст. 214 НК РФ). Читать подробнее

Если дивиденды выплачиваются иностранному физлицу-нерезиденту, применяется формула: Н = К × Сн × Д1.

Дивиденды нерезидентам можно платить в иностранной валюте (ст. 6 Федерального закона от 10.12.2003 № 173-ФЗ, п. 1 информационного письма Банка России от 31.03.2005 № 31). Паспорт сделки оформлять не нужно. Расходы в виде отрицательной курсовой разницы относятся к внереализационным расходам (подп. 5 п. 1 ст. 265 НК РФ).

По каким ставкам считают налоги на дивиденды

Если говорить о налоге на прибыль, то его ставка в отношении дивидендов зависит от того, кто является их получателем — российская или иностранная компания (п. 3 ст. 284 НК РФ).

Если доход выплачивается иностранной компании, налог на дивиденды считают по ставке 15%.

Если получатель — отечественная организация, в большинстве случаев применяют ставку 13%.

Исключением является выплата дивидендов организации, которая на день принятия решения о выплате в течение не менее 365 календарных дней непрерывно владеет на праве собственности:

- не менее чем половиной доли в уставном капитале компании, выплачивающей дивиденды;

- или депозитарными расписками, дающими право на получение не менее половины от общей суммы выплачиваемых дивидендов.

К таким дивидендам применяется ставка 0%.

Подробнее об этом – в статье «Условия применения нулевой ставки по налогу на прибыль при получении дивидендов».

Право на нулевую ставку нужно обосновать. Сделать это должен налогоплательщик — получатель дивидендов. Для этого он подает в ИФНС документы, подтверждающие дату возникновения права собственности на долю в УК или депозитарные расписки. Эти же документы он должен представить компании-агенту вместе с подтверждением их сдачи в налоговую.

Какие условия должны соблюдаться, чтобы можно было применить нулевую ставку, детально разъяснили эксперты «КонсультантПлюс». Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

О существующих ставках по налогу на прибыль читайте здесь.

Размер ставки НДФЛ зависит от статуса физлица — получателя доходов (ст. 224 НК РФ):

- у резидента РФ налог на дивиденды удерживается по ставке 13%;

- у резидента РФ при выплате дивидендов в сумме 5 млн. руб. и более в год — 15%;

- нерезидента — по ставке 15%.

Подробнее о расчете подоходного налога на дивиденды читайте в материале «Взимается ли НДФЛ с дивидендов?».

О НДФЛ с нерезидентов читайте здесь.

ОБРАТИТЕ ВНИМАНИЕ! Перечислить НДФЛ, удержанный с дивидендов нескольких участников-«физиков», можно одной платежкой. Об этом см. статью «Как перечислить НДФЛ с дивидендов».

Сложные ситуации в налогообложении дивидендов

При выплате дивидендов встречаются нестандартные ситуации. Например, вы решили выдать дивиденды товарами или получатель отказался от дивидендов. С налогами тут всё будет не так однозначно. Разберём популярные вопросы.

Дивиденды прошлых лет

Многих интересует, можно ли выплатить дивиденды за счёт нераспределённой и невыплаченной прибыли прошлых лет. Можно, и в таком случае не нужно ждать конца квартала или года. Но в решении о выплате важно указать, за какой год и в какой сумме распределяется прибыль.

НДФЛ удерживается по ставке, которая действует на дату выплаты дивидендов.

Выход из состава учредителей

Как платить дивиденды, если участник вышел из состава учредителей и доля перешла к обществу? В НК РФ сказано, что это нужно делать пропорционально. До распределения доли между оставшимися участниками выплатить им дивиденды непропорционально долям можно, только если так решат сами участники или такой порядок предусмотрен уставом.

Суммы, превышающие величину дивидендов, пропорциональную доле, дивидендами для целей налогообложения не признаются (письмо Минфина от 30.07.2012 № 03-03-10/84). Это говорит о том, что изменится ставка налога. Если вы выплачиваете дивиденды, то ставка 13%, а если выплата не будет признана дивидендами — ставка 20%. Особенно это важно с нерезидентами-физлицами: ставка может вырасти с 15 % до 30 %.

Минфин говорит, что если выплаты не будут признаны дивидендами, то в 6-НДФЛ их тоже не надо показывать как дивиденды. Могут быть другие ставки и могут предоставляться вычеты. Поэтому налоговая и интересуется, как вы выплачиваете дивиденды: пропорционально или непропорционально.

Отказ от дивидендов

Что делать, если участник просит заменить дивиденды фиксированной ежемесячной компенсацией? Как распределять дивиденды и что делать с НДФЛ?

Минфин считает, что раз участник не хочет получать дивиденды, то он их вам подарил. При этом он должен платить НДФЛ, даже если отказался от выплаты (письмо Минфина от 23.10.2019 № 03-04-06/81252). Алгоритм действия следующий:

- В день отказа участника от дивидендов с «отказной» суммы исчислите НДФЛ;

- С суммы компенсации ежемесячно удерживайте НДФЛ (на вычеты можно уменьшать);

- Страховые взносы не начисляйте.

Определите, когда можно распределять дивиденды без ущерба для компании — принимайте управленческие решения на основе цифр

Попробовать бесплатно

Отказ от выплаты действительной стоимости доли

Бывший участник может отказаться от выплаты действительной стоимости доли при выходе из общества. Суды рассматривают это как прощение долга (Постановление ФАС Северо-Западного округа от 16.05.2012 № Ф07-3024/12).

Минфин в своих письмах неоднократно говорит, что стоимость доли, от которой отказались, включается во внереализационные доходы организации (письмо Минфина РФ от 02.10.2018 № 03-03-06/1/70715 и др.). Казалось бы, почему это доход, если мы уже один раз заплатили налог, когда исчисляли чистую прибыль? Но контролирующие органы думают иначе.

Неверные реквизиты для дивидендов

Учредитель не сообщил новые реквизиты. Дивиденды ему перечислили, но из-за неправильных реквизитов вся сумма вернулась на счёт. При этом НДФЛ был удержан и уплачен в бюджет.

Уплаченный налог можно вернуть. Для этого отразите в бухгалтерском учёте возврат дивидендов, сторнируйте удержанный НДФЛ и подайте уточнённый расчёт 6-НДФЛ. Вместе с этим направьте в налоговую заявление, выписку из регистра по НДФЛ и платёжное поручение об уплате налога. НДФЛ можно зачесть в счёт уплаты будущих платежей или вернуть на счёт (письмо ФНС от 06.02.2017 № ГД-4-8/[email protected]).

Зачёт займа в счёт дивидендов

Организация выдала юрлицу-учредителю заём. Он будет погашен причитающимися дивидендами взаимозачётом. Как это оформить?

Зачтённую в счёт долга сумму нужно указать в декларации по налогу на прибыль как фактически полученные дивиденды (пп. 5.3, 6.3 Порядка, утв. Приказом ФНС от 23.09.2019 № ММВ-7-3/[email protected]):

- во внереализационных доходах по строке 100 приложения № 1 к листу 02. Данные этой строки переносятся в строку 020 листа 02;

- в доходах, исключаемых из прибыли, по строке 070 листа 02.

И всё это надо показывать в день подписания соглашения о зачёте взаимных требований.

Дивиденды в натуральной форме

Дивиденды можно выплачивать не только деньгами, но и имуществом. Об особенностях налогообложения и о том, в каких случаях это допустимо, рассказала Елена Данякина, налоговый консультант, в вебинаре Контур.Школы «Дивиденды в 2022 году. Как начислять, распределять, удерживать налоги».

Если кратко, то выплачивать дивиденды имуществом можно. Но чтобы не было споров с налоговой, желательно закрепить это в уставе или утвердить в решении общего собрания о выплате дивидендов. Чтобы потом рассчитать налог на прибыль и скорректировать финансовый результат, учредителям стоит определить денежную стоимость передаваемого имущества. НДФЛ с дивидендов в натуральной форме будет уплачивать уже получатель.

Получение дивидендов от иностранной организации

Дивиденды от любой организации, в том числе иностранной, учитываются в составе внереализационных доходов (п. 1 ст. , п. 1 ст. 250 НК РФ). Однако если их выплачивает иностранная организация, то российская компания сама исчисляет и платит налог на прибыль (п. 2 ст. 275 НК РФ).

Налог на прибыль уменьшается на сумму налога, который был удержан с дивидендов по месту нахождения иностранной компании, но только если это предусмотрено международным договором РФ с этой страной.

В каком объеме можно получить зачёт? При уплате налога на прибыль в РФ российская организация может получить зачёт в сумме, не превышающей сумму уплаты в РФ. Например, если за границей вы заплатили с дивидендов 15 000 рублей, а по российской ставке налог равен 13 000 рублей, то вы сможете принять к зачёту только 13 000 рублей, а оставшиеся 2 000 рублей нельзя зачесть и списать в расходы по налогу на прибыль (Письмо Минфина от 31.05.2017 № 03-12-11/3/33520).

Условия для зачёта:

- есть международное соглашение или договор об избежании двойного налогообложения;

- уплата налога за рубежом подтверждена документами;

- одновременно с декларацией по налогу на прибыль представлена декларация о доходах, полученных за пределами РФ;

- по итогам периода у вашей организации нет убытка.

Если вы получаете дивиденды в иностранной валюте, то должны пересчитать их в рубли по курсу ЦБ РФ на дату получения (п. 5 ст. 210 НК РФ).

Дивиденды 2022: право, учет, налогообложение

Под дивидендами принято понимать часть прибыли по данным бухгалтерского учета, оставшейся после налогообложения, которую распределяют между участниками общества или акционерами. В гражданском праве термин «дивиденды» используют только в отношении выплат акционерам. Общества с ограниченной ответственностью распределяют между своими участниками чистую прибыль (п. 2 ст. 42 Закона от 26.12.1995 № 208-ФЗ, п. 1 ст. 28 Закона от 08.02.1998 № 14-ФЗ).

Налоговое законодательство уточняет понятийный аппарат. Так, в соответствие со ст. 43 НК РФ дивидендом признается абсолютно любой доход, полученный акционером или участником от организации при распределении прибыли, остающейся после налогообложения, в том числе и в виде процентов по привилегированным акциям.

Важно, что налоговое законодательство дивидендом признает только тот доход, который начислен участнику, акционеру при распределении чистой прибыли и строго пропорционально его доле в уставном капитале (п. 1 ст. 43 НК РФ).

К дивидендам для целей налогообложения также относят любые доходы, получаемые и от источников за пределами России, относящиеся к таковым в соответствии с законодательствами иностранных государств.

К дивидендам приравнивают разницу между доходом, который получен при выходе из организации или при ее ликвидации, и:

- фактически оплаченной стоимостью акций, долей или паев с учетом денежных вкладов в имущество – для налога на прибыль;

- расходами на приобретение акций, долей, паев – для НДФЛ.

В соответствие с п. 2 ст. 43 НК РФ к дивидендам не относят:

- выплаты при ликвидации организации акционеру (участнику) этой организации в денежной или натуральной форме, не превышающие взноса этого акционера (участника) в уставный (складочный) капитал организации;

- выплаты акционерам (участникам) организации в виде передачи акций этой же организации в собственность;

- выплаты некоммерческой организации на осуществление ее основной уставной деятельности (не связанной с предпринимательской деятельностью), произведенные хозяйственными обществами, уставный капитал которых состоит полностью из вкладов этой некоммерческой организации.

Важно, что право на получение прибыли имеют те участники, которые владеют долей в уставном капитале общества на момент принятия общим собранием решения о распределении прибыли (14-ФЗ от 8 февраля 1998 г.; определение ВАС РФ от 8 ноября 2010 г. № ВАС-14288/10).

В каком виде можно осуществлять выплаты

Гражданское законодательство позволяет выплатить дивиденды не только деньгам, но и в натуральной форме (п.1 ст. 42 Закона от 26.12.1995 № 208-ФЗст. 28 Закона от 08.02.1998 № 14-ФЗ).

Однако, акционерам дивиденды в денежной форме можно выплатить исключительно в безналичном порядке, исключительно на счет акционера! Если у получателя по каким-то причинам нет счета, то деньги отправляют почтовым переводом (п. 8 ст. 42 Закона от 26.12.1995 № 208-ФЗ).

Для ООО таких ограничений нет. Участникам ООО дивиденды можно выплачивать как через кассу, так и на банковский счет (ст. 28 Закона от 08.02.1998 № 14-ФЗ, ст. 42 Закона от 26.12.1995 № 208-ФЗ). Причем, не только лично участнику, но и по его указанию на счета третьих лиц, как физических, так и юридических.

Кто и когда принимает решение о выплате дивидендов

Решение о выплате дивидендов в акционерном обществе принимает общее собрание акционеров. Как правило, по результатам работы за год. Не запрещены выплаты по итогам работы за первый квартал, полугодие, девять месяцев. Но принять решение о промежуточной выплате дивидендов в течение года можно не позже трех месяцев с момента окончания этих периодов (п. 3 ст. 42 Закона от 26.12.1995 № 208–ФЗ).

Общество с ограниченной ответственностью распределяет чистую прибыль по решению общего собрания его участников ежеквартально, раз в полгода или раз в год. Ограничений по срокам принятия решений нет (п. 1 ст.28 Закона от 08.02.1998 № 14-ФЗ).

Не забудьте, что все протоколы собраний участников ООО и даже решения единственного участника должны быть заверены нотариально, если иное прямо не предусмотрено уставом (Президиум Верховного Суда РФ 25.12.2019; Определение ВС РФ от 30.12.2019 № 306-ЭС19-25147).

Дивиденды не выплачивают, когда стоимость чистых активов организации меньше уставного капитала и резервного фонда или станет меньше их размера после распределения прибыли (п. 1 ст. 29 Закона от 08.02.1998 № 14-ФЗ, п. 1 ст. 43 Закона от 26.12.1995 № 208-ФЗ).

Кстати, дивиденды не будут переквалифицированы в связи с полученным убытком по году – вносить изменения в налоговый учет не потребуется (письмо Минфина от 15.10.2020 № 03-03-10.90152, ФНС от 19.10.2020 № СД[email protected]).

Сроки выплаты дивидендов

В ООО дивиденды участникам и учредителям должны быть выплачены не позднее 60 дней с даты, когда было принято решение о выплате, если меньший срок не установлен в уставе (п. 3 ст. 28 Закона от 08.02.1998 № 14-ФЗ).

В соответствие со ст. 42 Закона от 26.12.1995 № 208-ФЗ акционерное общество зарегистрированным в реестре акционеров номинальным держателям и доверительным управляющим – профессиональным участникам рынка ценных бумаг – дивиденды должно выплатить в срок не более 10 рабочих дней с момента определения получателей. Причем, определить получателей общество можно не раньше 10 и не позднее 20 дней с момента принятия решения о выплате. Меньший срок выплаты дивидендов так же, как и в ООО, можно установить в уставе общества.

Иным получателям дивидендов в АО платежи должны быть осуществлены не позднее 25 рабочих дней с момента определения получателей. Так же, определить получателей АО можно не раньше 10 и не позднее 20 дней с момента принятия решения о выплате. Меньший срок выплаты можно установить в уставе общества.

Если участник, акционер в установленные сроки не потребовал выплаты, то он теряет право на эти дивиденды окончательно, за исключением случаев, когда сможет восстановить этот срок.

А если просрочить выплату

Если участник или акционер не получил дивиденды в срок, то он вправе их получить в течение трех лет, начиная со следующего дня после окончания срока выплаты дивидендов, если в уставе общества не предусмотрен более продолжительный срок, но не превышающий пяти лет (п. 9 ст. 42 Закона от 26.12.1995 № 208-ФЗ, п. 4 ст. 28 Закона от 08.02.1998 № 14-ФЗ).

За весь срок просрочки выплаты дивидендов получатель вправе требовать уплату ему процентов, исходя из опубликованной Банком России средней ставки процентов по вкладам за соответствующие периоды по местонахождению участника или акционера (п. 1 ст. 395 ГК РФ и п. 16 постановления ВАС от 18.11.2003 № 19).

При расчете процентов число дней в году принимается равным 360, а в месяце – 30 (п. 2 постановления пленумов Верховного суда и ВАС от 08.10.1998 № 13/14).

За несвоевременную выплату дивидендов для акционерного общества предусмотрена административная ответственность (ст. 15.20 КоАП РФ).

Дивиденды, объявленные (распределенные), но не востребованные акционерами, участниками, снова должны быть включены в состав нераспределенной прибыли организации (п. 9 ст. 42 Закона от 26.12.1995 № 208-ФЗ, п. 4 ст. 28 Закона от 08.02.1998 № 14-ФЗ). При расчете налога на прибыль невостребованные дивиденды, которые восстановили в составе чистой прибыли, не учитывайте (пп. 3.4 п. 1 ст. 251 НК РФ)

Размер дивидендов

Дивиденды начисляются в следующих размерах.

В обществах с ограниченной ответственностью пропорционально вкладам участников в уставном капитале, если уставом организации не предусмотрено иное (ст. 28 Закона от 08.02.1998 № 14-ФЗ). Здесь следует напомнить, что для целей налогообложения дивидендом признают только тот доход, который начислен участнику, акционеру при распределении чистой прибыли и строго пропорционально его доле в уставном капитале (п. 1 ст. 43 НК РФ, письма Минфина России от 30.07.2012 № 03-03-10/84, от 24.06.2008 № 03-03-06/1/366 и ФНС России от 16.08.2012 № ЕД-4-3/13611).

В акционерном обществе дивиденды начисляются в размере, который объявлен применительно к акциям каждой категории. Однако, не более, чем рекомендовано советом директоров или наблюдательным советом организации (ст. 42 Закона от 26.12.1995 № 208-ФЗ).

Источник выплаты дивидендов

Дивиденды выплачивают из чистой прибыли организации, то есть оставшейся после налогообложения (п. 2 ст. 42 Закона от 26.12.1995 № 208-ФЗ, п. 1 ст. 28 Закона от 08.02.1998 № 14-ФЗ).

Причем, акционерные общества прибыль определяют по данным бухгалтерской отчетности (п. 2 ст. 42 Закона от 26.12.1995 № 208-ФЗ). Хотя, для обществ с ограниченной ответственностью таких жестких требований в законодательстве нет – контролирующие лица рекомендуют поступать аналогичным образом (письма МНС от 31.03.2004 № 22-1-15/597, УМНС по г. Москве от 08.10.2004 № 21-09/64877).

Кстати, дивиденды можно выплатить за счет прибыли прошлых лет, даже если в текущем году у организации чистой прибыли не было (письмо ФНС от 05.10.2011 № ЕД-4-3/16389), так как ограничений по периоду формирования прибыли, которая будет направлена на выплату дивидендов, в законодательстве нет (ст. 43 НК РФ, п. 2 ст. 42 Закона от 26.12.1995 № 208-ФЗ, п. 1 ст. 28 Закона от 08.02.1998 № 14-ФЗ). Аналогичной точки зрения придерживаются и контролирующие органы (письма Минфина России от 24.08.2012 № 03-04-06/4-256, от 20.03.2012 № 03-03-06/1/133, от 06.04.2010 № 03-03-06/1/235).

Страховые взносы

Дивиденды не подлежат обложению страховыми взносами:

- на обязательное пенсионное, социальное или медицинское страхование (ст. 420 НК РФ);

- на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 20.1 Закона от 24.07.1998 № 125-ФЗ).

Налог на доходы физических лиц (НДФЛ)

Если дивиденды получают физические лица, имеющие статус налогового резидента, то полученный ими доход подлежит обложению НДФЛ. Если же получатель не имеет статуса резидента, то обложение НДФЛ осуществляется только в том случае, когда дивиденды выплачивают российские организации.

Начисляет, удерживает и перечисляет НДФЛ в бюджет, как правило, налоговый агент. Только в том случае, когда доход в виде дивидендов получен резидентом от источников за рубежом, рассчитать и уплатить в бюджет НДФЛ должен сам налогоплательщик.

Налоговый статус получателя дивидендов необходимо определять исходя из 12 месяцев, предшествующих дате выплаты (п. 2 ст. 207, пп.1 п. 1 ст. 223 НК РФ, письмо Минфина России от 09.10.2007 № 03-04-05-01/326).

Если налоговый резидент получил дивиденды от источника за рубежом, то рассчитать и заплатить НДФЛ должен он сам. Налог подлежит расчету по прогрессивной шкале ставок (ст. 224 НК РФ). Налогоплательщик вправе уменьшить начисленный налог на уплаченный с полученного дохода в стране нахождения иностранной организации – источника выплаты дохода, но только если с этой страной у России заключен договор об избежании двойного налогообложения. Если при расчете получится отрицательное значение, то возместить разницу из бюджета резидент не вправе. (пп. 1 п. 3 ст. 208, п.1 ст. 209, п. 1 и 2 ст. 214, пп. 1 п. 2.1 ст. 210, п. 1 ст. 224 НК РФ, письмо Минфина России от 26.05.2020 № 03-04-05/43928).

Налоговый агент осуществляет налогообложение дивидендов отдельно по каждому налогоплательщику (ст. 214 НК РФ), применяя следующие ставки НДФЛ:

- 13 (15) % – при выплате дивидендов резиденту;

- 5 % – при выплате дивидендов нерезиденту. Если получатель дивидендов подтверждает, что он является резидентом другой страны, с которой есть международный договор об избежании двойного налогообложения, который предусматривает применение иной ставки, то необходимо применять ее (ст.7, 210, 214 и 224 НК РФ).

Удержать НДФЛ при выплате физлицу дивидендов необходимо не зависимо от того:

- имеет это лицо статус индивидуального предпринимателя или нет (письма Минфина России от 10.04.2008 № 03-04-06-01/79 и от 13.07.2007 № 03-04-06-01/238);

- получает дивиденды само или его наследники (письмо Минфина России от 29.10.2007 № 03-04-06-01/363);

- и даже в том случае, когда отказывается от выплаты в пользу третьих лиц (письма Минфина России от 23.10.2019 № 03-04-06/81252, от 04.10.2010 № 03-04-06/2-233).

Помните так же, что доход резидента в виде дивидендов входит в совокупность баз, в отношении которых применяется прогрессивная шкала по НДФЛ. Доход до 5 млн руб. в год облагается по ставке 13 %. А в отношении дохода, превышающего это ограничение – ставка 15%.

Так же необходимо учесть факт получения дивидендов вашей организацией от других организаций.

Если таких доходов не было, то НДФЛ рассчитывается в обычном порядке, как доход в виде дивидендов, начисленный резиденту и умноженный на ставку НДФЛ (ст. 214 НК РФ).

Если организация получала дивиденды от участия в других организациях, то в счет НДФЛ с дивидендов в пользу участников можно зачесть налог на прибыль с дивидендов в пользу организации – налогового агента. Так можно поступить применительно ко всем дивидендам, выплаченным после 31 декабря 2022 года независимо от периода, за который они были начислены (п. 4. ст. 4 Закона от 17.02.2021 № 8-ФЗ).

Прежде чем рассчитать сумму зачета (ЗНП), налоговый агент должен определить базу для зачета (БЗ), сравнив две базы: (БЗ1) – сумму дивидендов, начисленных физлицу и (БЗ2) – часть суммы полученных организацией дивидендов, которая приходится на физлицо-получателя дивидендов. Значения БЗ1 и БЗ2 сравниваются между собой и выбирается наименьшее из них – это и будет базой для зачета (БЗ). Сумма налога на прибыль, которая будет засчитываться, рассчитывается как БЗ помноженная на 13 %.

Сумма НДФЛ, которую должен удержать налоговый агент, определяется как величина дивидендов, начисленная физлицу-резиденту, умноженная на ставку НДФЛ (13 или 15 %), уменьшенная на сумму налога на прибыль организаций к зачету (ЗНП) (ст. 214 НК РФ, письмо ФНС от 30.03.2021 № БС-4-11/[email protected], информации ФНС от 08.04.2021).

Если в течение года организация будет несколько раз выплачивать дивиденды, то НДФЛ с таких доходов рассчитывают нарастающим итогом с зачетом ранее удержанных сумм (письмо ФНС от 22.06.2021 № БС-4-11/[email protected]).

НДФЛ удерживается при выплате дивидендов (п. 4 ст. 226 НК).

А вот с перечислением в бюджет есть нюансы.

Общество с ограниченной ответственностью должно перечислить НДФЛ в бюджет (п. 4 и 6 ст. 226 НК РФ) не позднее дня, следующего за днем:

- выплаты или перечисления дивидендов;

- выплаты иного дохода, из которого должна удерживаться сумма НДФЛ, если дивиденды выплачиваются в натуральной форме.

Акционерное общество перечисляет НДФЛ с дивидендов по акциям российских организаций (п. 4 ст. 214 НК РФ, п. 9 ст. 226.1 НК РФ) не позднее одного месяца с наиболее ранней из следующих дат, когда:

- закончился соответствующий налоговый период;

- истек срок последнего по дате начала договора, на основании которого налоговый агент – депозитарий выплачивает акционеру доход;

- выплачены деньги или переданы ценные бумаги.

Налог на прибыль организаций

Если российская организация получает дивиденды от иностранной, то она самостоятельно должна заплатить налог с полученной прибыли в бюджет (п. 1 ст. 250 НК РФ) в том периоде, когда доход получен по ставке 13 % или 0 %.

Налог на прибыль в отличие от НДФЛ уменьшению не подлежит за исключением ситуации, когда налог был удержан с дивидендов в стране по местонахождению иностранной компании, но только если такая возможность предусмотрена международным договором с Россией (п. 3 ст. 284, п. 1 ст. 275 НК РФ).

При выплате дивидендов юридическим лицам российская организация исполняет обязанности налогового агента независимо от применяемой системы налогообложения.

При выплате дивидендов российским организациям налог на прибыль рассчитывается по ставке 13 или 0 %, а в случае выплат иностранным компаниям – 15 % (ст. 284 НК РФ).

Важно помнить, что при расчете налога необходимо использовать ту ставку, которая действовала на дату принятия решения о выплате дивидендов (письма ФНС России от 20.07.2017 № СД-4-3/14214, письма Минфина России от 23.04.2013 № 03-03-06/1/14035, решения Президиума ВАС от 25.06.2013 № 18087/12, от 29.11.2012 № ВАС-13840/12.).

Обычно при расчете налога на прибыль с дивидендов, причитающихся российским организациям, применяют ставку 13 %.

Если организация получала дивиденды от участия в других организациях в текущем или предыдущих годах, то такие поступления можно учесть при выплате дивидендов участникам (ст. 275 НК РФ).

В показатель Д1 нужно включить общую сумму дивидендов, которая подлежит распределению в пользу всех получателей, в том числе иностранных организаций и физических лиц – нерезидентов России (письмо Минфина от 08.10.2018 № 03-03-06/1/72153).

В показатель Д2 необходимо включить те дивиденды, которые ранее не учитывали при определении налоговой базы и не включали в расчет показателя в прошлых периодах (письма Минфина от 31.01.2020 № 03-04-07/6168, от 08.10.2018 № 03-03-06/1/72153).

Полученные дивиденды учитывайте в расчете как от российских организаций, так и от иностранных, за вычетом удержанного налога.

Помните, что с 2022 года в показатель Д2, который вычитается из общей суммы распределяемых дивидендов, не включайте дивиденды:

- которые облагаются по нулевой ставке у международной холдинговой компании, владеющей дольше года долей или вкладом более 15 %;

- от иностранных организаций, которые компания получила через российские организации и на которые она имеет фактическое право, не зависимо от того облагались ли такие дивиденды налогом на прибыль у получателя или по ним рассчитали налог по ставке 0 %

Если величина полученных вашей организацией дивидендов будет больше или равна тем, что нужно выплатить вам, то удерживать налог на прибыль не нужно (п. 5 ст. 275, пп. 1 п. 3 ст. 284 НК РФ, письма Минфина России от 08.10.2018 № 03-03-06/1/72153; от 08.10.2014 № 03-08-13/50680, письмо ФНС России от 29.10.2014 № ГД-4-3/22332).

Сумму налога на прибыль необходимо удержать при выплате дивидендов. Перечислить налог в бюджет нужно не позднее дня, следующего за днем выплаты дивидендов (п. 4 ст. 287 НК).

С выплат дивидендов иностранной организации налог на прибыль рассчитывают по ставке 15 % если соглашением об избежании двойного налогообложения с иностранным государством не установлены другие правила (пп. 3 п. 3 ст. 284, ст. 7 НК РФ).

Ставку 0 % при выплате дивидендов можно применить, если получателем – российской организацией, выполнены два условия:

- на дату принятия решения о выплате дивидендов она не менее 365 календарных дней подряд владеет на праве собственности не менее чем 50-процентным вкладом или долей в уставном, складочном капитале или фонде налогового агента или депозитарными расписками, подтверждающими право на получение не менее чем 50 % общей суммы дивидендов к выплате;

- она представила налоговому агенту документы, подтверждающие соблюдение этих условий, включая документы, в которых указана дата приобретения доли, вклада, депозитарных расписок (п. 3 ст. 284 НК РФ).

Если источником выплаты дивидендов является иностранная организация, то для применения ставки 0 % дополнительно нужно, чтобы эта иностранная организация не была зарегистрирована в государстве, включенном в перечень офшорных зон, утвержденный приказом Минфина от 13.11.2007 № 108н (пп. 1 п. 3 ст. 284 НК РФ).

С 1 января 2022 года по 31 декабря 2023 года по ставке 0 % облагаются дивиденды, выплаченные иностранной организации, самостоятельно признавшей себя налоговым резидентом РФ в соответствии с п. 8 ст. 246.2 НК РФ при выполнении следующих условий:

- на дату принятия решения о выплате дивидендов иностранная организация владеет не менее 365 календарных дней подряд не менее чем 50-процентным вкладом или долей в уставном, складочном капитале или фонде налогового агента или депозитарными расписками, подтверждающими право на получение не менее чем 50 % общей суммы дивидендов к выплате;

- иностранная организация, получающая и выплачивающая дивиденды, не должна быть зарегистрирована в государстве, включенном в перечень офшорных зон, утвержденный приказом Минфина от 13.11.2007 № 108н;

- дивиденды от российской организации зачислены на счета иностранной организации в российских банках.

С 1 января 2024 года по ставке 0 % будут облагаться только дивиденды, полученные российской организацией.

Перечислять в бюджет налог на прибыль организаций необходимо в зависимости от вида дивидендов:

- на следующий день после выплаты дивидендов, кроме дивидендов по акциям российских организаций, если неизвестно, кто владелец акций (п. 4 ст. 287 НК);

- на 30-й день, если выплачены дивиденды по акциям российских организаций и неизвестно, кто владелец акций (п. 11 ст. 310.1 НК).

Налог с дивидендов в иностранной валюте нужно пересчитать в рубли по официальному курсу ЦБ РФ на дату уплаты налога в бюджет (письмо Минфина от 13.12.2019 № 03-08-05/97735).

Бухгалтерский учет дивидендов

На дату, когда общее собрание акционеров, участников приняло решение о выплате дивидендов:

Д 84 К 75-2 – начислены дивиденды участникам, акционерам, которые не состоят в штате организации.

или

Д 84 К 70 – начислены дивиденды участникам, акционерам, которые являются сотрудниками организации.

Российские организации при выплате дивидендов должны выполнить обязанности налогового агента.

Д 75-2 К 68 «Расчеты по НДФЛ» – удержан НДФЛ с дивидендов участника, акционера, который не работает в организации;

Д 70 К 68 «Расчеты по НДФЛ» – удержан НДФЛ с дивидендов участника, акционера, который являются сотрудником организации.

Если дивиденды выплачиваете участнику, акционеру – юридическому лицу, то с них удерживайте налог на прибыль:

Д 75-2 К 68 «Расчеты по налогу на прибыль» – удержан налог на прибыль с дивидендов участника, акционера юридического лица.

Д 75-2 (70) Кредит 51 (50) – выплачены дивиденды в денежной форме.

Когда в счет выплаты дивидендов передают имущество, то порядок бухучета будет зависеть от вида передаваемого актива.

бухгалтерский учет налоговая отчетность налоги дивиденды

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

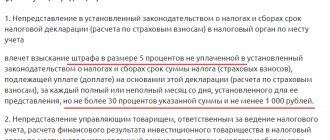

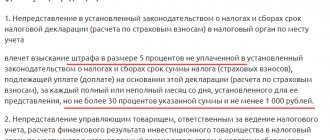

Дивиденды в декларации по налогу на прибыль

Если вы выплачиваете дивиденды российским организациям, в налоговую нужно подать декларацию по налогу на прибыль. Это касается и налоговых агентов на УСН. Кроме стандартных листов, в неё включаются:

- подразд. 1.3 разд. 1, в котором показана сумма налога, подлежащая уплате в бюджет, по данным налогового агента;

- лист 03 «Расчёт налога на прибыль, удерживаемого налоговым агентом», который заполняется по каждому решению о распределении дивидендов (в разд. «А» рассчитвается налог с доходов в виде дивидендов, в разд. «В» указывается сумма дивидендов, выплачиваемая каждому акционеру (участнику).

Заполнить, проверить и сдать декларацию по налогу на прибыль через интернет

Попробовать бесплатно

Разберём заполнение раздела «А» листа 03 на примере.

Пример. АО «Омега» — единственный учредитель ООО «Сигма». В декабре текущего года «Омега» получает дивиденды 70 000 рублей.

В сентябре текущего года АО «Омега» начисляло и выплачивало промежуточные дивиденды своим акционерам — 253 000 рублей. При этом 55 000 рублей выплатили через депозитария, а 198 000 рублей самостоятельно:

- 110 000 рублей — юридическому лицу;

- 88 000 рублей — физлицам-резидентам.

В листе 03 декларации по налогу на прибыль это отражается так:

Как показать дивиденды в листе 03 декларации по налогу на прибыль

Сумма дивидендов для исчисления налога (строка 091) определяется следующим образом:

Общая сумма дивидендов — 253 000 рублей, из них:

- юрлицам — 110 000 рублей (43,478 %)

- депозитарию — 55 000 рублей (21,739 %)

- физлицам — 88 000 рублей (34,783 %)

Распределяемая сумма дивидендов — 183 000 рублей (253 000 — 70 000).

В декларацию включаем налог на прибыль с дивидендов юрлицам:

- 183 000 рублей × 43,478 % = 79 565 рублей

- 79 565 × 13 % = 10 343 рубля

Если дивиденды выплачиваются иностранной компании, то в декларации по налогу на прибыль отражается только сумма начисленных дивидендов. В ФНС также представляется «Расчёт сумм выплаченных иностранным организациям доходов и удержанных налогов». Его представляют в те же сроки, что и декларации по налогу на прибыль, — не позднее 28 календарных дней со дня окончания отчётного периода (п. 4 ст. 310 НК РФ, письмо Минфина от 10.10.2016 № 03-08-05/58776).

Дивиденды в 6-НДФЛ

При выплате дивидендов физлицам налоговые агенты сдают расчёт 6-НДФЛ. С 2022 года действует обновлённая форма. Подробный разбор изменений смотрите в статье «Новая форма расчёта 6-НДФЛ с 2021 года».

В 6-НДФЛ дивиденды входят в разделы 1 и 2 расчёта за период, в котором проведена выплата:

- в полях 110, 111 раздела 2 — полная сумма дивидендов, распределённых в пользу физлиц — участников организации;

- в полях 140 и 141 раздела 2 — сумма НДФЛ, исчисленная с дивидендов (до её уменьшения на сумму налога на прибыль);

- в поле 160 раздела 2 — сумма НДФЛ, исчисленная с дивидендов и уменьшенная на сумму налога на прибыль, подлежащую зачёту при определении суммы НДФЛ к уплате на основании п. 3.1 ст. 214 НК РФ;

- в полях 020, 022 раздела 1 надо отразить сумму НДФЛ, исчисленную с дивидендов и уменьшенную на сумму налога на прибыль, подлежащую зачёту.

Сумма налога, удержанная за последние три месяца отчётного периода, указанная в поле 020 раздела 1 должна быть равна сумме значений всех полей 022. То есть сумма налога, удержанная в прошлые периоды, несмотря на то, что срок уплаты наступил в текущем периоде, в новой форме в I квартале 2022 года не указывается. Поэтому организации следует отразить выплаченные в декабре дивиденды в разделе 2 расчёта 6-НДФЛ за 2022 год.

Порядок заполнения 6-НДФЛ при выплате более 5 млн рублей ФНС проговорила в письме от 30.03.2021 № БС-4-11/[email protected]

Дивиденды, полученные физлицом, за вычетом суммы налога на прибыль к зачёту, включите в поле «Сумма дохода» приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Код дохода — 1010 (письмо ФНС от 13.04.2021 № БС-4-11/4999).

Заполнить актуальную форму 6-НДФЛ с подсказками и проверкой по контрольным соотношениям

Попробовать бесплатно

Что изменилось в 2022 году

В 2022 году появились новые формы декларации по налогу на прибыль и расчёта 6-НДФЛ, введена прогрессивная ставка налога на доходы и изменились правила расчёта дивидендов.

Изменение № 1. Новые правила расчёта Д2

С 2022 года из показателя Д2 (дивиденды, полученные самим налоговым агентом) исключаются любые дивиденды, облагаемые согласно НК РФ по ставке 0 %, а также дивиденды от иностранных лиц, на которые российский налогоплательщик имеет фактическое право и которые освобождались от обложения налогом в России (Федеральный закон от 23.11.2020 № 374-ФЗ, п. 5 ст. 275 НК РФ).

Изменение № 2. Повышенные ставки НДФЛ

Расчёт НДФЛ по дивидендам будет производиться нарастающим итогом с начала налогового периода (Федеральный закон от 23.11.2020 № 372-ФЗ). Ставка НДФЛ по дивидендам:

- 13 % — если размер налоговой базы по дивидендам не превысил 5 млн рублей включительно;

- 15 % — в отношении налоговой базы по дивидендам, превышающей 5 млн рублей.

С 2023 года будет рассматриваться совокупность налоговых баз. Если сейчас мы смотрим отдельно на дивиденды, отдельно на оплату труда — превысило/не превысило, то будем смотреть на общую сумму.