ОСНО

При общей системе налогообложения КФХ уплачивает:

- НДС;

- налог на имущество (при наличии облагаемых объектов);

- земельный налог (при наличии облагаемых объектов и если в местности, в которой осуществляет деятельность КФХ, для него нет льгот по этому налогу);

- транспортный налог (при наличии облагаемых объектов);

- НДФЛ (как налоговый агент).

Что касается налога на прибыль, то КФХ от него не освобождены (ст. 246 НК РФ). Однако при соблюдении определенных условий этот налог им платить не придется. В частности, для сельхозтоваропроизводителей, которые не перешли на ЕСХН, установлена пониженная ставка – 0 процентов. Эту ставку можно применять по деятельности, связанной с реализацией произведенной сельскохозяйственной продукции, а также с реализацией произведенной и переработанной собственной сельскохозяйственной продукции. Такие правила установлены в пункте 1.3 статьи 284 Налогового кодекса РФ.

Порядок уплаты НДФЛ тоже имеет некоторые особенности.

Так, с доходов, полученных членами КФХ (включая его главу) от производства (переработки) и реализации сельхозпродукции, в течение пяти лет, считая с года регистрации КФХ, НДФЛ платить не нужно. Такую льготу можно применять к доходам члена КФХ только в том случае, если он ею пользуется впервые и ранее не применял. Льгота положена по умолчанию, то есть писать в налоговую инспекцию каких-либо заявлений (уведомлений) не требуется.

По истечении пяти лет с этих доходов, а также изначально с других доходов членов КФХ и наемных сотрудников его глава платит НДФЛ как налоговый агент в общем порядке.

Такой вывод следует из статей 207 и 226, пункта 14 статьи 217 Налогового кодекса РФ.

Остальные налоги (НДС, налог на имущество, земельный и транспортный налоги) КФХ платит в общем порядке.

Это следует из статей 143, 226, 373, 357, пункта 2 статьи 387, пункта 1 статьи 388 Налогового кодекса РФ.

Особенности налогообложения сельскохозяйственных производителей

Согласно пункту 3 статьи 346.1 НК РФ плательщики ЕСХН не уплачивают:

- налог на прибыль для организаций и НДФЛ для индивидуальных предпринимателей;

- НДС;

- налог на имущество.

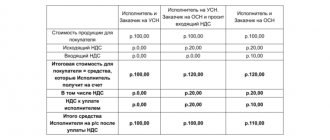

Те, кто предпочел нулевую ставку по налогу на прибыль (п. 1.3 ст. 284 НК РФ), имеют возможность предъявлять НДС покупателям – плательщикам НДС. Хотя по многим видам сельхозпродукции применяется пониженная ставка НДС в размере 10%. Также они платят еще и налог на имущество.

Читайте также «Сельхозтоваропроизводителям на ЕСХН не грозит НДС»

УСН

Если КФХ применяет упрощенку, то каких-либо особенностей его налогообложения на этом режиме нет. Поэтому налоги рассчитывайте в общем порядке.

Ситуация: может ли КФХ на упрощенке с объектом «доходы» уменьшить единый налог на всю сумму обязательных страховых взносов за главу и за всех членов КФХ без ограничения в 50 процентов?

Ответ: да может, но только в том случае, если КФХ не применяет наемный труд. Причем это касается как КФХ, зарегистрированного как организация, так и без регистрации юридического лица.

Независимо от того, в какой форме зарегистрировано КФХ – как организация или без образования таковой, страховые взносы на обязательное пенсионное (социальное, медицинское) страхование платит всегда глава КФХ. И закон приравнивает его к индивидуальному предпринимателю.

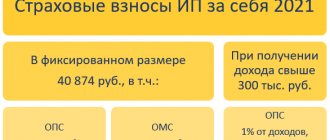

Глава КФХ уплачивает обязательные страховые взносы за себя и членов хозяйства в фиксированном размере.

Такой порядок установлен в пункте 3 статьи 2 и пункте 2 статьи 14 Закона от 24 июля 2009 г. № 212-ФЗ.

Основываясь на этих положениях, Минфин России в письме от 22 декабря 2014 г. № 03-11-06/2/66200 тоже для целей упрощенки приравнял КФХ к предпринимателям. То есть КФХ без наемного персонала уменьшить единый налог может на всю сумму страховых взносов, уплаченных за главу КФХ и его членов (абз. 3 подп. 3 п. 3.1 ст. 346.21 НК РФ). Ограничение в 50 процентов к ним не относится.

ЕСХН в 2022 году: изменения обязанностей плательщиков

Напомним, что еще с 1 января 2022 года у сельхозпроизводителей на спецрежиме появилась обязанность уплачивать в бюджет налог на добавленную стоимость. Она установлена Федеральным законом от 27 ноября 2022 № 335-ФЗ, вносящим поправки в Налоговый кодекс. Ранее для плательщиков ЕСХН НК РФ предусматривалось освобождение от НДС. Исключением являлся налог, вносимый в бюджет при ввозе импортной продукции. Теперь компании и ИП на ЕСХН должны будут оформлять все необходимые документы как плательщики налога на добавленную стоимость. В частности, вести книгу покупок и продаж и составлять счета-фактуры для контрагентов. Кроме того, нужно будет представлять в налоговую декларации по НДС.

ОСНО

Если глава КФХ применяет общую систему налогообложения, то он уплачивает:

- НДФЛ;

- НДС;

- земельный налог, если в местности, в которой осуществляет деятельность КФХ, нет льгот по этому налогу;

- транспортный налог.

Порядок уплаты НДФЛ имеет некоторые особенности.

НДФЛ с доходов членов КФХ

С доходов, полученных членами КФХ от производства (переработки) и реализации сельхозпродукции, в течение пяти лет, считая с года регистрации КФХ, НДФЛ платить не нужно. Такую льготу можно применять к доходам члена КФХ только в том случае, если он ею пользуется впервые и ранее не применял. Льгота положена по умолчанию, то есть писать в налоговую инспекцию каких-либо заявлений (уведомлений) не требуется.

По истечении пяти лет с этих доходов, а также изначально с других доходов членов КФХ его глава платит НДФЛ как налоговый агент в общем порядке.

Такой вывод следует из статей 207 и 226, пункта 14 статьи 217 Налогового кодекса РФ.

НДФЛ с доходов главы КФХ как предпринимателя

Поскольку глава КФХ является членом КФХ, то он тоже может использовать льготу по НДФЛ. То есть не платить этот налог с доходов от производства (переработки) и реализации сельхозпродукции в течение пяти лет, считая с года регистрации КФХ. Это возможно при условии, что такой льготой он пользуется впервые.

По истечении пяти лет глава КФХ платит НДФЛ с таких доходов в общем порядке, как и любой другой предприниматель.

С доходов, которые не являются доходами от производства (переработки) и реализации сельхозпродукции, глава КФХ платит НДФЛ также на общих основаниях. При этом есть исключения.

Не включайте в налоговую базу по НДФЛ:

- бюджетные субсидии;

- бюджетные гранты, полученные на создание и развитие КФХ, бытовое обустройство начинающего фермера, развитие семейной животноводческой фермы.

Это следует из статьи 207, пунктов 14, 14.1, 14.2 статьи 217 Налогового кодекса РФ.

НДФЛ с доходов наемных сотрудников КФХ

Глава КФХ как предприниматель может привлекать наемных сотрудников по трудовым договорам. С их доходов он платит НДФЛ в общем порядке как налоговый агент (ст. 207 и 226 НК РФ).

Налогообложение без регистрации организации

Когда предприятие не осуществило регистрацию в качестве организации, то это означает, что его руководитель работает как бизнесмен. В таком случае он может использовать общую систему налогового обложения (ОСНО).

ОСНО

Если руководитель хозяйства использует ОСНО, то он оплачивает земельный налог, если на территории, где работает агрохозяйство, отсутствуют льготы по такому налогу.

Процедура оплаты НДФЛ имеет свои отличительные черты.

С прибыли, которая получена представителями хозяйства от производственной деятельности (переработки) и продажи аграрной продукции, на протяжении 5 лет нет необходимости оплачивать НДФЛ.

Подобную льготу возможно использовать к прибыли представителя предприятия, лишь когда он применяет ее в первый раз и раньше не использовал. Для применения льготы не нужно обращаться к налоговикам с заявлением.

Когда пройдут эти 5 лет, то с таких доходов, а заодно первоначально с остальных доходов представителей хозяйства, его руководитель оплачивает НДФЛ в общем порядке как налоговый агент.

УСН

В случае если руководитель КФХ использует упрощенку, то какие-нибудь отличительные черты его налогового обложения на таком специальном режиме отсутствуют. Поэтому как бизнесмен он выполняет расчет налоговых платежей в общем порядке.

ЕСХН

Руководители агрохозяйства на ЕСХН вносят налоговые платежи в общем порядке, как и бизнесмены на этом специальном режиме.

Какое имущество облагается налогом

Налоговый кодекс обозначил сферу применения налогооблагаемого имущества, но не уточнил, какие именно его объекты имеются в виду, не разделил его по квалификационным признакам, по видам применения в сельхоздеятельности и пр. Поэтому возможны разночтения в отношении определения налоговой базы, которые могут стать причиной конфликтов с налоговой службой. Что же делать, чтобы их избежать?

Поскольку закон является новым, поправки вступили в силу относительно недавно, еще не сложилось системы его функционирования, не было прецедентов по возникшим спорам. Во избежание неоднозначных ситуаций рекомендуем перед тем, как разделить облагаемое налогом имущество и освобожденное от него, проконсультироваться в своей территориальной ИНФС.

ВАЖНО! Желательно попросить у сотрудников налоговой службы письменные разъяснения: это избавит вас от возможных проблем в будущем и станет аргументом в вашу пользу в любых спорах.

По общему правилу в базу налога на имущество входят все движимые и недвижимые (учитываемые по кадастровой стоимости) объекты, кроме земельных участков и транспортных средств: для них существуют отдельные налоги (земельный и транспортный).

Разделить объекты нельзя обложить налогом

В этой фразе запятая может быть до или после слова «нельзя» – от этого зависит предполагаемая налоговая база.

Критерием распределения имущественной базы на облагаемую и необлагаемую данным налогом является раздельный бухгалтерский учет.

ВАЖНАЯ ИНФОРМАЦИЯ! Особенности раздельного учета облагаемого и необлагаемого имущества должны быть отражены во внутренней учетной политике организации.

Но что делать, если по факту часть имущества применяется одновременно и для сельскохозяйственной, и для иной предпринимательской деятельности? В таких случаях обычно затруднительно провести раздельный бухучет объектов основных средств. На помощь придет вспомогательный способ определения налогооблагаемой доли, основанный на результате предпринимательской деятельности, а именно выручке от реализации (оказании услуг, работ). Следует сравнить выручку от сельскохозяйственной деятельности с выручкой от иной деятельности, выполняемой с помощью данного ОС. Остаточная стоимость такого имущества определяется пропорционально доле дохода от иной, не сельскохозяйственной деятельности, в общей сумме выручки организации.

В число объектов, безусловно облагаемых налогом на имущество по новому законодательству, попадут:

- административные здания фирмы;

- офисные помещения;

- жилой и гостиничный фонд;

- общежития для рабочих;

- столовые и т.п.

К СВЕДЕНИЮ! Налог платит не только собственник данных объектов, но и предприниматель или фирма на ЕСХН, взявшие их в аренду или зафрахтовавшие.

ЕСХН

Большинство КФХ предпочитает рассчитываться с бюджетом через механизм ЕСХН (гл. 26.1 НК РФ). Популярность этого налога объяснима тем, что при введении режима законодатель постарался учесть все особенности сельскохозяйственной отрасли, в частности мелких производителей продукции.

Важный критерий здесь – объем доходов. Он ограничен величиной 70% и касается реализованной с/х продукции собственного производства и, кроме того, оказания услуг сельхозпроизводителям. Если величина ниже, режим применять нельзя. Ставка по нему — 6%, а база исчисления рассчитывается как разница доходов и расходов. Сельхозпроизводство связано со значительными затратами и, что выгодно, уменьшает налоговую базу. Ставка невысока. Основная сложность здесь заключается в корректном ведении бухгалтерского учета, своевременном и полном документировании расходов.

К сведению! ЕСХН фермеры могут применять в любом случае: зарегистрировав КФХ как организацию или без такой регистрации.

Освобождение от налогов и другие правила, установленные ст. 346.1 НК РФ, относятся к КФХ в полной мере. В настоящее время плательщики ЕСХН уплачивают НДС. Они могут не платить налог, если выполняются ограничения по доходам от сельскохозяйственной деятельности по предшествующему периоду (80 млн руб. — за 2022 год, 90 млн руб. — за прошедший год). На это указывает ст. 145-1 НК РФ.

В течение месяца после создания фермерского хозяйства необходимо подать заявление в налоговую о переходе на ЕСХН. Если этого не сделать, по умолчанию будет применяться общая система налогообложения. Если КФХ работало на другом режиме, заявление подается до 31 декабря, а переход возможен со следующего года.

Налогообложение крестьянского фермерского хозяйства: спецрежимы и отчетность

12.07.2018

В этой статье мы поговорим о налогообложении и отчетности в крестьянско-фермерских хозяйствах (КФХ).

Что такое КФХ

Крестьянско-фермерское хозяйство – коммерческая организация, которая занимается производством, продажей и переработкой сельскохозяйственной продукции или оказывает услуги в этой сфере (последнее вступило в силу в 2022 году). Деятельность КФХ регулирует Федеральный Закон №74 «О крестьянском хозяйстве».

Фермерское хозяйство может быть зарегистрировано в качестве юридического лица, но чаще всего глава регистрируется как индивидуальный предприниматель.

По умолчанию в системе начисления налогов, пенсионных и страховых взносов КФХ действуют на уровне ИП – то есть сдают такую же отчетность, имеют такие же льготы.

Виды налогообложения КФХ

Среди фермерских хозяйств чаще всего применяется ЕСХН – сельскохозяйственный налог, который фактически был введен специально для КФХ. Но, тем не менее, как организациям, так и ИП, в сфере сельского хозяйства доступны и другие системы налогообложения.

На каждой системе налогообложения ООО (в отличие от индивидуальных предпринимателей) сдают дополнительно декларации по транспортному и земельному налогу (до 1.02), бухгалтерскую отчетность и сведения о финансовых итогах (до 31 марта).

ЕСХН

Особенность единого сельскохозяйственного налога заключается в нестрогих требованиях к ведению учета и льготах, предусмотренных специально для КФХ. Однако хозяйства не применяют его по умолчанию сразу после регистрации, а должны подавать заявление в ИФНС о намерении использовать ЕСХН. Сделать это можно в течение месяца после регистрации в налоговой, чтобы сразу начинать свою работу на ЕСХН, либо до 31 декабря – чтобы начать применять режим с 1 января следующего года.

Налоговая ставка по ЕСХН – 6% от чистой прибыли (доходы за вычетом расходов). На основании решения местных властей процент иногда снижается до 4%.

Использовать ЕСХН вправе:

- Производители сельхозпродукции, организации, перерабатывающие и реализующие ее. При этом доход от продажи продукции собственного фермерского производства должен быть более 70% от общего.

- Сельскохозяйственные потребительские кооперативы, у которых более 70% дохода приходится на реализацию продуктов производства членов кооператива.

- ИП и рыбохозяйственные предприятия со средней годовой численностью сотрудников менее 300, с доходом от реализации улова в соотношении к общей выручке более 70%.

- Организации, оказывающие услуги сельхозназначения.

Чтобы перейти на ЕСХН, предприятие обязательно должно производить или реализовывать продукцию сельского хозяйства. Например, недопустимо заниматься только ее переработкой.

Всем предпринимателям, избравшим ЕСХН обязательно вести книгу учета (КУДиР). С 2022 года ее больше не нужно заверять в ИФНС, что относится в том числе и к КФХ на ЕСХН.

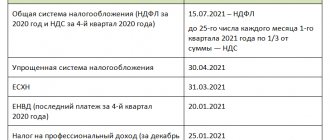

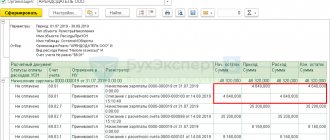

Отчетность по налогам сдается в виде декларации ЕСХН ежегодно, до 31 марта следующего года. Авансовый платеж по ЕСХН производится до 25 июля, а полная уплата налога до 31 марта следующего календарного года.

Срок сдачи отчетности в налоговую инспекцию – 30 января года, следующего за отчетным, по форме «Расчет страховых взносов». Заполняется второй раздел.

Другие возможности ЕСХН:

- Списание основных средств при вводе их в оборот;

- Включение в статью дохода авансовых платежей;

- Освобождение от налога на имущество, НДСи НДФЛ.

УСН

Для применения УСН «Доходы» или «Доходы минус расходы», необходимо подать заявление в налоговую. Сделать это лучше сразу, при регистрации компании.

КФХ с минимальными расходами отдают предпочтение системе «доходы» (6%), а хозяйства, имеющие значительную долю расходов, и способные их подтвердить, выбирают систему «доходы минус расходы» (налогом облагается прибыль – 15%).

Региональные власти могут снижать ставку по УСН на 1% на «доходах» и до 5% на «доходы минус расходы».

Бухгалтерский учет КФХ на УСН тоже носит упрощенный характер. Хозяйство должно вести КУДиР и предоставлять ее в налоговую службу по первому требованию.

Декларацию по упрощенке необходимо предоставлять в ИФНС раз в год, до 30 апреля. Уплачивается налог ежеквартально: трижды авансом до 25 числа, и итоговый за год – до 30 апреля.

КФХ в большинстве ситуаций приравниваются к ИП, поэтому вне зависимости от формы юридического лица, оно может уменьшить налог на всю сумму страховых взносов за главу и остальных членов, без ограничения в 50% только в том случае, если не используется труд наемных работников.

ОСНО

Общий режим налогообложения применяется в КФХ крайне редко и только при необходимости. Сложность и объем отчетности КФХ на ОСНО проигрывает остальным вариантам, зато основная система позволяет фермерам сотрудничать с крупными сетевыми партнерами, имеющими дело только с НДС.

На ОСНО работает большинство оптовых покупателей, которые могут быть интересны фермерам. Дело в том, что общий режим позволяет оптовикам значительно снизить нагрузку по НДС. Такой режим будет применен к новообразованному хозяйству автоматически, если его глава не успеет подать заявление о применении УСН или ЕСХН.

Для некоторых КФХ налог на прибыль может быть сведен к нулю. Полный перечень льготных направлений отражен в статье 284 Налогового Кодекса.

Автоматически все участники и глава фермерского хозяйства на пять лет освобождаются от выплат по НДФЛ с доходов от производства, реализации и переработки сельскохозяйственной продукции.

Использовать данную льготу законно только единожды – намеренная перерегистрация КФХ преследуется законом. Доходы от видов деятельности, не имеющих отношение к сельскому и фермерскому хозяйству, облагаются налогом без специальных льгот. Государственные субсидии и гранты налогом не облагаются.

Декларация по НДС предоставляется в налоговую раз в квартал (в январе, апреле, июле и октябре до 25 числа). Ежегодно до 30.04, предоставляются формы 3-НДФЛ и 4-НДФЛ. Эти требования относятся как к ИП, так и к ООО. Форму 3-НДФЛ необходимо сдавать даже в случае, если не было прибыли.

Отчетность у общества на ОСНО также включает в себя ежеквартальную сдачу деклараций на прибыль и на имущество.

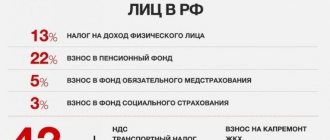

КФХ на ОСНО уплачивают:

- Имущественный налог;

- Земельный налог;

- Транспортный налог;

- НДФЛ (удерживается с заработной платы всех наемных сотрудников);

- НДС;

- Обязательные страховые взносы.

Отчетность в государственные фонды

Для членов КФХ действуют фиксированные страховые ставки, не зависящие от МРОТ и актуальные для ИП.

Руководитель фермерского хозяйства, в котором нет наемных сотрудников, обязан каждый год 30 января сдавать в налоговую инспекцию Расчет страховых взносов за себя и за членов КФХ, заполняя 2-ой раздел. Отчет разрешено предоставлять как в бумажном, так и в электронном формате.

Оплатить страховые взносы необходимо до конца календарного года. Сделать это можно одним платежом или ежеквартально.

Кроме того, КФХ обязаны отчитываться в службу государственной статистики:

- КФХ, имеющие посевы сельхозкультур, ежегодно до 11 июня отчитываются по форме №1-фермер.

- КФХ, имеющие поголовье сельскохозяйственных животных, отчитываются по форме №3-фермер до 6 января.

Отчетность за сотрудников

Если КФХ нанимает работников, то вместе с ними возникают и новые обязательства.

В налоговую за сотрудников необходимо предоставлять:

- Форма 2-НДФЛ по каждому сотруднику (до 1 апреля);

- Форма 6-НДФЛ (ежеквартально до конца января, апреля, июля и октября и одну годовую вместе с 2-НДФЛ);

- Форма о среднесписочной численности, КНД 1110018 (до 20 января).

НДФЛ, удержанный с зарплаты работников, необходимо перечислить государству не позднее дня, следующего за датой выдачи сотруднику.

В Пенсионный Фонд ежеквартально, до середины февраля, мая, августа и ноября, сдается Расчет по страховым взносам. До 15 числа каждого месяца предоставляются сведения о застрахованных лицах (СЗВ-М).

В Фонд Социального Страхования подается форма 4-ФСС, сдавать ее необходимо до двадцатых чисел января, апреля, июля и октября, если в бумажном варианте и до 25-х в электронном формате. Раз в год, до 15 апреля, ООО должны подтверждать в ФСС свой основной вид деятельности.

Взносы в ПФР и ФСС за сотрудников осуществляются до 15 числа следующего месяца.

Источник: kakzarabativat.ru

Какие организации признаются сельхозпроизводителями

В соответствие с налоговым законодательством (ст. 346.2 НК) к категории сельхозпроизводителям относятся субъекты хозяйствования, которые изготавливают продукцию, признанную сельскохозяйственной согласно перечню, утвержденному постановлением Правительства №458 от 25.07.2006 года.

При этом сельхозпроизводителями признаются не только организации и ИП, производящие с/х продукцию, но и субъекты хозяйствования, которые:

- осуществляют первичную, промышленную переработку с/х продукции;

- реализуют с/х продукцию;

- оказывают вспомогательные услуги с/х производителям (подготовка ка посеву полей, возделывание с/х культур, обрезка фруктовых деревьев и виноградной лозы, уборка урожая, т.п.)

Отметим, что организации, осуществляющие реализацию с/х продукции и оказывающие вспомогательные услуги производителями, относятся к категории сельхозпроизводителей при условии, что доля дохода, получаемая от данного вида деятельности, составляет не менее 70% от общего объема дохода субъекта хозяйствования.