Когда сдавать отчетность по НДФЛ?

Работодатели (ИП и организации) сдают отчетность по НДФЛ по формам 2-НДФЛ и 6-НДФЛ. Сроки сдачи отчетности по НДФЛ прописаны в законодательстве. За несвоевременную сдачу справок в контролирующие органы организации или ИП грозит штраф.

6-НДФЛ сдается поквартально в следующем за отчетным периодом месяце. Годовые отчеты 2-НДФЛ и 6-НДФЛ сдаются до 01.03 года, следующего за отчетным.

График отчетности НДФЛ по наемным работникам:

- до 30.04 – отчет по 6-НДФЛ за 1 квартал;

- до 31.07 – отчет по 6-НДФЛ за 6 месяцев;

- до 31.10 – отчет по 6-НДФЛ за 9 месяцев;

- до 01.03 – отчеты по 2-НДФЛ и 6-НДФЛ за год.

Если в течение отчетного периода зарплата работникам не начислялась и НДФЛ не удерживался, то нулевую отчетность 6-НДФЛ и 2-НДФЛ сдавать не нужно.

Если в течение года прошло хотя бы 1 начисление зарплаты и отчисление подоходного налога, то отчитываться по НДФЛ в налоговую инспекцию придется. 6-НДФЛ начинают сдавать с квартала, в котором прошло начисление (зарплата начислена в августе: за 1 квартал и за 6 месяцев отчеты по 6-НДФЛ сдавать не нужно, отчитаться нужно за 9 месяцев и за год по 6-НДФЛ и 2-НДФЛ – за год).

Куда сдавать

Справки по форме 2-НДФЛ нужно сдавать в налоговые инспекции по месту учета налоговых агентов (п. 2 ст. 230 НК РФ). Как правило, организации представляют такие справки в инспекции, где они состоят на учете по своему местонахождению, а предприниматели – по местожительству. Это следует из пункта 1 статьи 83 и статьи 11 Налогового кодекса РФ. Однако в зависимости от статуса организации (предпринимателя) и источника выплаты дохода порядок представления справок 2-НДФЛ может быть иным. Сориентироваться во всех ситуациях поможет следующая таблица:

| № п/п | Источник получения дохода | Куда подавать 2-НДФЛ | Основание |

| 1 | Сотрудники головного отделения получают доходы от головного отделения | В налоговую инспекцию по местонахождению головного отделения | п. 2 ст. 230 НК РФ, письма Минфина России от 11 февраля 2009 г. № 03-04-06-01/26, от 3 декабря 2008 г. № 03-04-07-01/244 и ФНС России от 14 октября 2010 г. № ШС-37-3/13344 |

| 2 | Сотрудники обособленных подразделений получают доходы от обособленных подразделений | В налоговые инспекции по местонахождению обособленных подразделений | абз. 4 п. 2 ст. 230 НК РФ |

| 3 | Сотрудники одновременно получают доходы и в головном отделении, и в обособленных подразделениях | Письма Минфина России от 29 марта 2010 г. № 03-04-06/55 и ФНС России от 14 октября 2010 г. № ШС-37-3/13344 | |

| В инспекцию по местонахождению головного отделения организации (с указанием КПП и кода ОКТМО головного отделения) | ||

| В инспекцию по местонахождению каждого обособленного подразделения (с указанием КПП и кода ОКТМО соответствующего обособленного подразделения) | ||

| 4 | Сотрудники обособленных подразделений получают доходы от обособленных подразделений, которые находятся в одном муниципальном образовании, но на территориях разных налоговых инспекций | В инспекцию по месту учета. Встать на учет можно в любой инспекции на территории муниципального образования. В эту инспекцию и подавайте справки по всем обособленным подразделениям, которые расположены на территории муниципального образования | абз. 3 п. 4 ст. 83, абз. 4 п. 2 ст. 230 НК РФ, письма Минфина России от 28 августа 2009 г. № 03-04-06-01/224, от 11 февраля 2009 г. № 03-04-06-01/26, от 3 декабря 2008 г. № 03-04-07-01/244 |

| 5 | Сотрудники обособленных подразделений организаций – крупнейших налогоплательщиков, которые получают доходы от обособленных подразделений | Выберете инспекцию самостоятельно:

| Письмо ФНС России от 26 декабря 2012 г. № ЕД-4-3/22280, согласованное с Минфином России. Документ размещен на официальном сайте ФНС России |

| 6 | Сотрудники, работающие у предпринимателей в деятельности на ЕНВД или патентной системе налогообложения | В инспекции по месту ведения деятельности на ЕНВД или патентной системе налогообложения | абз. 6 п. 2 ст. 230 НК РФ |

Если к моменту представления справок о доходах, выплаченных обособленным подразделением, это подразделение было закрыто (ликвидировано), справки подавайте в налоговую инспекцию по местонахождению головной организации (письмо ФНС России от 7 февраля 2012 г. № ЕД-4-3/1838).

Ситуация: нужно ли отправить справку по форме 2-НДФЛ в налоговую инспекцию по местожительству сотрудника? Сотрудник зарегистрирован в другом субъекте РФ.

Нет, не нужно.

Организации, выплачивающие вознаграждения сотрудникам, признаются налоговыми агентами по НДФЛ. Это следует из пункта 1 статьи 226 Налогового кодекса РФ. Налоговые агенты должны представлять в инспекцию сведения о выплаченных доходах и удержанном с них налоге. Однако отчитываться и платить налог нужно в ту инспекцию, где состоит на учете организация. Это требование прописано в пункте 2 статьи 230 Налогового кодекса РФ. При этом налоговое законодательство не обязывает агентов отчитываться еще и по местожительству сотрудника.

6-НДФЛ: порядок заполнения справки

6-НДФЛ – это расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом. Справка в ИФНС сдается поквартально. В 6-НДФЛ указываются суммарные доходы и налоговые вычеты по всем работникам. Данные в форму вносят нарастающим итогом с начала отчетного года. Суммарные показатели доходов прописываются в рублях и копейках, а суммы налога округляют до рублей. Если значения отсутствуют, тогда в ячейках прописывают значение «ноль». Все листы документа должны быть заполнены. Для того, чтобы отчитываться по НДФЛ без штрафов нужно правильно заполнить форму 6-НДФЛ.

бесплатно.

Титульный лист 6-НДФЛ: заполнение

- номер корректировки: 000 – первоначальный отчет. Если сдается уточненные варианты документа, то код присваивается по числовому ряду: 001, 002 и т.д.

- Отчетный период (код) – указывается код периода, за который предоставляется справка: 21- отчет по 6-НДФЛ за 1 квартал; 31 – отчет по 6-НДФЛ за 6 месяцев; 33 – отчет по 6-НДФЛ за 9 месяцев; 34 – отчет по 6-НДФЛ за год.

- Налоговый период (год) – указывается год, за который сдается отчет.

- Код налогового органа – каждой ИФНС присваивается свой код.

- Код местонахождения (учета) – зависит от формы собственности бизнеса: например, 120 – для ИП по месту прописки, 320 – для ИП по месту осуществления деятельности, 213 – по месту учета для крупнейшего налогоплательщика, 214 – для организаций, которые не являются крупнейшими налогоплательщиками.

- На титульном листе указывается название организации или ФИО ИП.

- Форму 6-НДФЛ подписывает руководитель организации/ИП (код 1) или доверенное лицо (код 2).

1 раздел 6-НДФЛ: как заполнять строки

- Стока 010 – ставка налога. Чаще всего используется ставка 13%. Если ставок используется несколько, то по Разделу 1 оформляется несколько листов. В таком случае строки 060-090 заполняются только на первом листе.

- Строка 020 – доход сотрудников; заполняется возрастающим итогом.

- Строка 025 – указываются начисленные дивиденды.

- Строки 030 и 040 – суммы вычетов и исчисленного налога.

- Стока 045 – исчисленный налог из дивидендов.

- Строка 050 – сумма, которая уплачена иностранному сотруднику за патент на работу в РФ. Данная сумма уменьшает начисленный НДФЛ, который рассчитывается с доходов этих работников.

- Строка 060 – количество сотрудников, которым выплачивались доходы за отчетный период.

- Строка 070 – общая сумма удержанных налогов в отчетном периоде.

- Строка 080 – сумма налога, которая не была удержана с материальной выгоды или доходов работников, которые выплачены в натуральном эквиваленте.

- Строка 090 – сумма налога, которая возвращена физлицу работодателем (например, в случае возникновения переплаты по НДФЛ).

2 раздел 6-НДФЛ: как заполнять строки

Во втором разделе отражены суммы, которые работодатель перечислил за сотрудника в отчетном периоде.

- Строка 100 – дата фактического получения дохода (ст. 223 НК).

- Строка 110 – дата удержания налога (ст. 226 НК РФ). В день выплаты удерживается налог с зарплаты, матпомощи, отпускных и больничных, а в день реального перечисления дохода – по доходам, полученным в натуральной форме или по доходам материальной выгоды.

- Строка 120 – дата, не позднее которой следует перечислить налог. На следующий день перечисляется НДФЛ с зарплаты и др. выплатам; по отпускным и больничным выплатам – в последний день месяца, в котором осуществлялись выплаты (п.6 ст. 226 НК). Если срок перечисление совпадает с выходным или праздничным днем, то ставят дату следующего рабочего дня.

- Строка 130 – доход с учетом НДФЛ, который соответствует дате, указанной в строке 100.

- Строка 140 – сумма удержанного НДФЛ с дохода, который указан в строке 130.

2-НДФЛ: порядок заполнения справки

Чтобы отчитываться по НДФЛ за год по каждому работнику отдельно нужно заполнять справки 2-НДФЛ.

бесплатно.

2-НДФЛ – справка о доходах и исчисленных налогах физического лица. Налоговый агент должен отчитываться по НДФЛ в ИФНС по итогам года за каждого работника отдельно. Заполнение 2-НДФЛ начинается с начала отчетного года. Данные вносятся помесячно. Разные виды дохода имеют разные ставки вычетов, поэтому доходы физлиц вносятся по каждой ставке отдельно. Справка заполняется заглавными буквами, в пустых ячейках формы ставятся прочерки. Если показатель суммы не указывается, то в ячейках прописывают значение «ноль». Не допускается двухсторонняя печать документа и скрепление его нескольких листов степлером.

При сдаче 2-НДФЛ в бумажном варианте налоговый агент должен дополнительно предоставить Реестр справок 2-НДФЛ (приложение 1 приказа ФНС РФ № ММВ-7-11/[email protected] от 02.08.2018 г.) – сводная таблица с перечнем налогоплательщиков и номерами справок 2-НДФЛ по ним.

Титульный лист 2-НДФЛ: как заполнять строки

Титульный лист формы 2-НДФЛ отражает данные работодателя, который является налоговым агентом.

- Поле «Признак»: признак 1 ставится в тех случаях, если справка содержит сведения о выплаченных доходах и перечисленных налогах физлица (пункт 2 статьи 230 НК РФ);

- признак 2 – если налог с выплаченных доходов удержать не удалось (пункт 14 статьи 226.1 НК РФ);

- признак 3 указывает на то, что сведения об удержанном НДФЛ с выплат работнику в налоговую службу предоставляет правопреемник (2 статьи 230 НК РФ);

- признак 4 – правопреемник не смог удержать НДФЛ с перечисленных доходов работнику (пункт 5 статьи 226 и пункт 14 статьи 226.1 НК РФ).

1 раздел 2-НДФЛ: как заполнять строки

В первом разделе прописываются данные физлица, с доходов которого налоговый агент перечисляет НДФЛ: ФИО (полностью), дата рождения и т.д.

- Статус налогоплательщика присваивается от 1 до 6 (Приказ ФНС России от 02.10.2018 N ММВ-7-11/[email protected]) статус 1 – резидентам РФ (кроме физлиц, которые работают на территории РФ на основании патента);

- статус 2 – нерезидентам РФ;

- статус 3 – высококвалифицированным нерезидентам РФ;

- статус 4 – участникам Госпрограммы по содействию добровольного переселения в РФ соотечественникам, которые проживают за рубежом и не являются налоговыми резидентами РФ;

- статус 5 – иностранным гражданам (лицам без гражданства), которые признаны беженцами или получили временное убежище на территории РФ и не являются налоговыми резидентами РФ;

- статус 6 – нерезидентам РФ, которые работают по найму в РФ на основании патента.

Полный список кодов видов документов, которые прописаны в Приложении № 1 к Порядку заполнения, утв. Приказом ФНС России от 02.10.2018 N ММВ-7-11/[email protected]:

| 03 | Свидетельство о рождении |

| 07 | Военный билет |

| 08 | Временное удостоверение, выданное взамен военного билета |

| 10 | Паспорт иностранного гражданина |

| 11 | Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории РФ по существу |

| 12 | Вид на жительство в РФ |

| 13 | Удостоверение беженца |

| 14 | Временное удостоверение личности гражданина РФ |

| 15 | Разрешение на временное проживание в РФ |

| 19 | Свидетельство о предоставлении временного убежища на территории РФ |

| 21 | Паспорт гражданина РФ |

| 22 | Загранпаспорт гражданина РФ |

| 23 | Свидетельство о рождении, выданное уполномоченным органом иностранного государства |

| 24 | Удостоверение личности военнослужащего РФ |

| 27 | Военный билет офицера запаса |

| 91 | Иные документы* |

*Иные документы, которые признаны удостоверяющими личность согласно законодательству РФ или в соответствии с международными договорами России.

2 раздел 2-НДФЛ: как заполнять строки

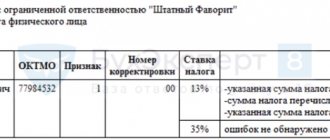

В первой строке раздела указывается процентная ставка, по которой рассчитывался подоходный налог (чаще всего применяется ставка 13%). Если работник в отчетном периоде получал доходы по разным ставкам налогообложения, то нужно оформлять справку 2-НДФЛ по каждой ставке отдельно. В данном случае отчитываться по НДФЛ за работника нужно с использованием нескольких справок.

Во втором разделе отчета указываются общие суммы дохода и НДФЛ по итогам отчетного периода. При этом «общая сумма налога» и «налоговая база» указывается с копейками, а суммы налоговых вычетов округляются до целых рублей.

Как заполнить 2 раздел 2-НДФЛ с признаком 1 и 3?

- Общая сумма дохода – с учетом налоговых вычетов.

- Налоговая база – сумма, с которой исчисляется НДФЛ без учета налоговых вычетов.

- Сумма налога исчисления.

- Сумма налога удержания.

- Сумма налога перечисления в госбюджет (суммы исчисления, удержания и перечисления должны быть равными).

Как заполнить 2 раздел 2-НДФЛ с признаком 2 и 4?

- Общая сумма дохода: здесь указывается сумма начисленного и фактически выплаченного дохода, с которого налоговый агент не удержал НДФЛ.

- Сумма налогового исчисления: прописывается исчисленная, но не удержанная сумма налога.

- Сумма налога исчисления: присваивается значение «ноль».

- Сумма налога удержания: присваивается значение «ноль».

- Сумма налога перечисления: присваивается значение «ноль».

- Сумма налога, не удержанная налоговым агентом: указывается сумма НДФЛ, которая исчислена, но не была удержана налоговым с налогоплательщика.

3 раздел 2-НДФЛ: как заполнять строки

В третьем разделе 2-НДФЛ указываются стандартные социальные и имущественные вычеты. Эти суммы используются для расчета «Налоговой базы» во втором разделе справки. Таблица содержит код вычета и сумму вычета НДФЛ. Число заполненных строк равно количеству положенных работнику налоговых вычетов. Если при расчете НДФЛ налогоплательщику вычеты не используются, тогда данный раздел не заполняется.

Справка 2-НДФЛ на бумаге в 2022 году

С 1 января 2022 года налоговый агент при численности работников 10 человек и менее может подать сведения по форме 2-НДФЛ на бумаге.

А вот если работников 11 и более, то справки нужно представить только электронно (Федеральный закон от 29 сентября 2022 г. № 325-ФЗ).

Напомним, что до 2022 года налоговые агенты могли представлять 2-НДФЛ в бумажном виде при численности физлиц, получивших доходы в истекшем году, до 25 человек.

Кроме справок нужно составить два бланка специального реестра (списка всех справок). Форма реестра приведена в приложении 1 к приказу ФНС России от 2 октября 2022 года № ММВ-7-11/[email protected]

Когда вы принесете справки в налоговую, инспектор проверит, правильно ли они заполнены. Если все в порядке, он составит два экземпляра протокола приема сведений о доходах физических лиц на бумаге. После проверки один экземпляр реестра и один экземпляр протокола инспектор отдаст вам.

Коды вычетов по НДФЛ

Стандартные вычеты (пп. 4 п. 1 ст. 218 НК РФ)

Вычет на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок:

| 126 | Вычет на первого ребенка |

| 127 | Вычет на второго ребенка |

| 128 | Вычет на третьего и каждого последующего ребенка |

| 129 | Вычет на ребенка-инвалида 1 или 2 группы |

Вычет в двойном размере на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет единственному родителю, усыновителю:

| 134 | Вычет на первого ребенка |

| 136 | Вычет на второго ребенка |

| 138 | Вычет на третьего и каждого последующего ребенка |

| 140 | Вычет на ребенка-инвалида 1 или 2 группы |

Вычет в двойном размере на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет одному из родителей, если другой родитель отказался от получения своего «детского» вычета:

| 142 | Вычет на первого ребенка |

| 144 | Вычет на второго ребенка |

| 146 | Вычет на третьего и каждого последующего ребенка |

| 148 | Вычет на ребенка-инвалида 1 или 2 группы |

Имущественные вычеты (ст. 220 НК РФ)

| 311 | Расходы на строительство / приобретение жилья на территории РФ, приобретение земельных участков для индивидуального жилищного строительства, земельных участков, на которых расположены приобретаемые жилые дома |

| 312 | Расходы на проценты по целевым займам, полученным на строительство / приобретение жилья на территории РФ, приобретение земельных участков для индивидуального жилищного строительства, земельных участков, на которых расположены приобретаемые жилые дома |

Социальные вычеты (пп. 2, 3 п. 1 ст. 219 НК РФ)

| 320 | Расходы налогоплательщика на свое обучение, обучение брата, сестры в возрасте до 24 лет по очной форме в образовательных учреждениях в пределах установленного лимита |

| 321 | Расходы налогоплательщика-родителя (опекуна, попечителя) за обучение своих детей (подопечных, бывших подопечных) в возрасте до 24 лет по очной форме в образовательных учреждениях в пределах установленного лимита |

| 324 | Расходы за медицинские услуги, оказанные самому налогоплательщику, его супругу (супруге), родителям, детям (в том числе усыновленным), подопечным в возрасте до 18 лет, а также расходы на лекарства, назначенные лечащим врачом и приобретаемые налогоплательщиком за счет собственных средств в пределах установленного лимита |

Профессиональные вычеты (ст. 221 НК РФ)

| 403 | Документально подтвержденные расходы, возникшие при выполнении работ (оказании услуг) по договорам гражданско-правового характера |

| 404 | Документально подтвержденные расходы, связанные с получением авторских вознаграждений |

| 405 | Сумма в пределах нормативов затрат, связанных с получением авторских вознаграждений (в процентах к сумме дохода) |

Вычеты по доходам, не облагаемым НДФЛ в пределах определенных сумм (пп. 8, 28 ст. 217 НК РФ):

| 501 | Вычет из стоимости подарков, полученных от организаций и ИП |

| 503 | Вычет из материальной помощи, оказываемой работникам, а также бывшим работникам, уволившимся в связи с выходом на пенсию |

| 505 | Вычет из стоимости выигрышей и призов, выданных по итогам конкурсов, игр и других мероприятий, проведенных в целях рекламы |

| 508 | Вычет из единовременной материальной помощи работникам-родителям (усыновителям, опекунам) при рождении (усыновлении, удочерении) ребенка |

В поле «Код вида уведомления» присваивается значение от 1 до 3:

- «1» – работник предоставил Уведомление о предоставлении ему имущественного налогового вычета;

- «2» – работник предоставил Уведомление о предоставлении ему социального налогового вычета;

- «3» – работник предоставил Уведомление о предоставлении ему социального налогового вычета.

Также указываются реквизиты уведомления: номер, дата выдачи и налоговый орган который выдал уведомление. Если работник предоставил несколько уведомлений на налоговые вычеты, то нужно отчитываться по НДФЛ по всем вычетам. для этого нужно заполнить несколько строк и вписать все уведомления.

Справку 2-НДФЛ подписывает налоговый агент (код 1) или его представитель (код 2).

Приложение (стр.2) к 2-НДФЛ: как заполнять строки

В приложение к справке 2-НДФЛ вносятся данные о доходах и налоговых вычетах по месяцам за отчетный период. В нем не нужно указывать стандартные, социальные и имущественные вычеты. Они должны быть указаны только в разделе 3. Но если, к примеру, работнику в течение отчетного периода была выплачена матпомощь (код вычета 503) в размере 4000 руб., то ее необлагаемый минимум нужно отразить в отчете в том месяце, когда сумма была выплачена.

Как заполнить Приложение к 2-НДФЛ с признаком 1 и 3?

Заполняя справку с признаками 1 или 3 в полях Приложения, нужно указывать порядковые номера месяцев, коды доходов, суммы начисленных и выплаченных работнику доходов. Если начисления проводились по нескольким видам доходов, то их нужно вписывать по каждому коду отдельно.

Как заполнить Приложение к 2-НДФЛ с признаком 2 и 4?

Если нужно отчитываться по НДФЛ с признак 2 или 4, то в Приложении указывается сумма фактически полученного дохода, с которого не был удержан НДФЛ.

Ставка налога указывается та же, что и в разделе 2 справки 2-НДФЛ.

Коды доходов физлиц, которые используются в отчете 2-НДФЛ

Нужно отчитываться по НДФЛ в Приложении к справке 2-НДФЛ по месяцам с использованием специальных кодов доходов физлиц. В таблице приведены основные и часто используемые коды.

| 1010 | Дивиденды |

| 1400 | Доходы, полученные от предоставления в аренду или иного использования имущества (кроме аналогичных доходов от сдачи в аренду любых транспортных средств и средств связи, компьютерных сетей) |

| 2000* | Вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание, денежное довольствие, не подпадающее под действие пункта 29 статьи 217 Налогового кодекса Российской Федерации и иные налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физических лиц. Кроме выплат по договорам гражданско-правового характера |

| 2001 | Вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров или иного подобного органа) |

| 2002 | Суммы премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений) |

| 2003 | Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений |

| 2010 | Выплаты по договорам гражданско-правового характера (за исключением авторских вознаграждений) |

| 2012 | Отпускные |

| 2013 | Компенсация за неиспользованный отпуск |

| 2014 | Выплаты в виде: выходного пособия;среднего месячного заработка на период трудоустройства;компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях |

| 2300 | Пособия по временной нетрудоспособности |

| 2400 | Доходы от: – предоставления в аренду или другое использование любых транспортных средств (в т. ч. морских, речных, воздушных судов и автомобилей) для перевозок; – штрафов и других санкций за простой (задержку) транспортных средств в пунктах погрузки (выгрузки); – предоставления в аренду или другого использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной, беспроводной связи, иных средств связи, включая компьютерные сети |

| 2510 | Оплата организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения за физическое лицо |

| 2530 | Оплата труда в натуральной форме |

| 2610 | Материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей |

| 2720 | Стоимость подарков |

| 2740 | Стоимость выигрышей и призов, полученных на конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг |

| 2760 | Материальная помощь, которую оказывают работодатели своим сотрудникам, а также бывшим своим сотрудникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту |

| 2762 | Суммы единовременной материальной помощи, оказываемой работодателями сотрудникам (родителям, усыновителям, опекунам) при рождении (усыновлении, удочерении) ребенка |

| 4800 | Иные доходы. Например: стипендии; компенсации за задержку зарплаты (в части, превышающей минимальный размер) |

* Исключение – зарплата умершего сотрудника, выплаченная его родственникам. Такой доход НДФЛ не облагается (письмо Минфина РФ от 10. 06. 2015 г. № 03-04-05/33652). Следовательно, справка по форме 2-НДФЛ на наследников не заполняется. Также не заполняется она и на умершего сотрудника, поскольку после его смерти обязанность по уплате налога прекращается (пп. 3 п. 3 ст. 44 НК РФ). Отчитываться по НДФЛ в данном случае нужно за тот период, когда человек оплачивал налоги.

Как поступить налоговому агенту, если в ходе заполнения отчетности был обнаружен излишне удержанный и перечисленный НДФЛ в госбюджет?

Ответственность

Если вовремя не представить справку по форме 2-НДФЛ, инспекция может оштрафовать по статье 126 Налогового кодекса РФ. Штраф составляет 200 руб. за каждый документ, который вовремя не сдан.

Кроме того, за непредставление или несвоевременное представление справки 2-НДФЛ по заявлению налоговой инспекции суд может применить административную ответственность в виде штрафа в размере:

- для граждан – от 100 до 300 руб.;

- для должностных лиц – от 300 до 500 руб.

Такая ответственность применяется к должностным лицам организации, например к ее руководителю (ст. 15.6 КоАП РФ).

Важно: с 1 января 2016 года для налоговых агентов установлен новый вид ответственности – штраф за недостоверные сведения в представленных документах. Поэтому, если в полученных формах 2-НДФЛ инспекция обнаружит ошибки, она может оштрафовать налогового агента. Размер штрафа составит 500 руб. за каждый документ, который содержит неточность.

Штрафа не будет только в том случае, если налоговый агент сам обнаружит ошибку и своевременно (до того как ошибку найдет инспекция) уточнит сведения. Новая ответственность будет применяться и к формам 2-НДФЛ, которые организации подают за 2015 год. Такой порядок предусмотрен пунктом 1 статьи 126.1 Налогового кодекса РФ.