Налогообложение командировочных расходов: общие правила

Работнику, направляемому в командировку, работодатель обязан:

1. Выплачивать среднюю заработную плату — за период нахождения в поездке.

Узнать о том, как она рассчитывается, вы можете в статье «Как рассчитывается среднемесячная заработная плата».

НДФЛ на среднюю командировочную зарплату начисляется точно так же, как и на обычную в период нахождения человека на рабочем месте. В целом по одним и тем же принципам командировочная и обычная зарплата отражаются в налоговой отчетности (но здесь есть нюансы — мы рассмотрим их далее в статье).

2. Оплачивать проезд и проживание там, куда человек командируется.

Налогом такие расходы не облагаются, т. к. не являются доходом сотрудника (п. 3 ст. 217 НК РФ). Сведения о них после командировки в 6-НДФЛ не отражаются.

3. Выдавать суточные.

Это суммы, которые работник может использовать в личных целях — как правило, связанные с оплатой питания, общественного транспорта и такси внутри населенного пункта, в который он уехал.

Узнать больше о размере суточных, на которые вправе рассчитывать работник в командировке, вы можете в статье «Каков размер суточных при командировках».

В предусмотренном законом порядке суточные облагаются НДФЛ и подлежат отражению в налоговой отчетности.

Рассмотрим подробнее особенности исчисления и отражения в форме 6-НДФЛ тех компонентов командировочных выплат, которые облагаются НДФЛ, — средней зарплаты и частично суточных.

Сверка данных 6-НДФЛ и 2-НДФЛ

Также в первой группе КС есть проверки только годового отчета 6-НДФЛ, данные которого сопоставляются со сравнимыми сведениями, внесенными в отчетность 2-НДФЛ, сдаваемую только по году (п. 2 ст. 230 НК РФ) и имеющую признак 1 (т. е. по тем доходам, в отношении которых налоговый агент исполняет все необходимые функции: начисления, удержания и перечисления в бюджет налога). Начиная с отчетности за 2022 год справки 2-НДФЛ входят в состав расчета 6-НДФЛ и именуются приложением к нему. То есть данное сопоставление относится к внутридокументным.

О правилах оформления этой справки подробнее читайте в статье «Как правильно сделать справку 2-НДФЛ».

Эту группу КС составляют такие соотношения:

- 1.5 — общая величина начисленного дохода (стр. 110) по каждой из примененных ставок (стр. 100) должна совпадать с итоговым значением суммы дохода по аналогичной ставке для отчетности 2-НДФЛ;

- 1.8 — объем доходов в виде дивидендов (стр. 111) должен совпасть с аналогичной суммой, показанной во всех справках 2-НДФЛ по коду 1010;

- 1.9 — рассчитанный по соответствующей ставке (стр. 100) налог (стр. 140) должен быть равен общей сумме налога для такой же ставки по всем справкам 2-НДФЛ;

- 1.10 — информация о величине неудержанного налога (стр. 170) должна соответствовать общей сумме таких же показателей по всем справкам 2-НДФЛ;

- 1.18 —данные о количестве лиц, получивших доходы (стр. 120) должны совпасть с количеством поданных в ИФНС справок 2-НДФЛ.

Если ФНС обнаружит расхождения 2-НДФЛ и 6-НДФЛ, то потребует представить пояснения по нестыковкам. При этом разница в 6-НДФЛ и 2-НДФЛ за 2022 год на 1 рубль не считается критичной.

Помимо этого происходит сравнение начисленной заработной платы с МРОТ и со средним значением зарплаты по отрасли. Если начисленная зарплата ниже означенных величин, то налоговики могут попросить предоставить пояснения.

Как проверить 6-НДФЛ на ошибки, см. здесь.

Зарплата в командировке: сроки выплаты

Владение информацией о сроках перечисления физлицу облагаемых налогом выплат — важнейшее условие корректного заполнения формы 6-НДФЛ.

Командировочная зарплата (которая начисляется, как мы уже отметили выше, на основе среднего заработка) выплачивается работнику в те же сроки, что и основная зарплата, поскольку является одним из вариантов оплаты труда, частью зарплаты как таковой (ст. 167, 139 ТК РФ).

Если зарплата переводится на карту работника, то каких-либо практических сложностей в соблюдении сроков ее выплаты, как правило, не возникает (исключение — если, например, в населенном пункте, куда уехал командированный, нет банкоматов и эквайринга в силу того, что он удален от сетей связи).

Если зарплата традиционно выдается через кассу организации (либо имеют место отмеченные технические трудности в пользовании картой), то работодателю следует воспользоваться доступными альтернативами — так, чтобы сотрудник в командировке вовремя получил свою зарплату. В федеральном законодательстве на этот случай предлагается осуществление денежного перевода за счет работодателя (п. 11 Положения по постановлению Правительства России от 13.10.2008 № 749).

На практике командировочная часть зарплаты может быть включена в расчет:

- аванса (зарплаты за первые полмесяца);

- основной зарплаты (за вторую половину месяца).

В зависимости от того, в какую часть зарплаты включена ее «командировочная» составляющая, определяется порядок отражения данной составляющей в 6-НДФЛ. Рассмотрим, какие здесь есть варианты.

Как отразить командировочную зарплату в 6-НДФЛ

Заработная плата признается доходом физлица по состоянию на последний день месяца, за который она рассчитана. А налог с нее удерживается со следующей ближайшей выплаты (как правило, до 15-го числа следующего месяца).

То есть НДФЛ по командировочной составляющей зарплаты будет:

- Исчислен (на основании признания дохода физлица полученным) — в конце месяца (вне зависимости от того, во что включены командировочные — в аванс или основную зарплату).

- Удержан — одновременно с выплатой основной части зарплаты.

- Перечислен в бюджет — на следующий день после удержания.

Таким образом, в отчете 6-НДФЛ показываются (в части суммы среднего заработка в период командировки и НДФЛ, который на нее начислен):

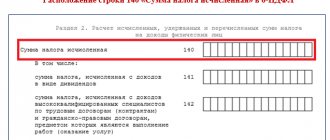

1. В разделе 2 отчета:

- в стр. 110 и 112 — сумма командировочных;

- в стр. 140 и 160 — исчисленный и удержанный с этой суммы налог.

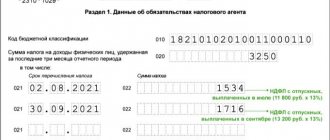

2. В разделе 1 отчета:

- в стр. 021 — следующий рабочий день за днем увольнения;

- в стр. 022 — сумма удержанного НДФЛ.

Далее расскажем, как отразить в 6-НДФЛ командировочные выплаты в части суточных.

Важные нюансы

Равенство показателей по исчисленному и удержанному налогу не является обязательным. Если в 6-НДФЛ сумма удержанного налога больше исчисленного, это не считается ошибкой. Обоснованием такой позиции выступает письмо, изданное ФНС 16.05.2016 г. под № БС-4-11/8609. Причина несовпадений итоговых величин в разных походах к определению даты образования у налогового агента начисленного налога и удержанного.

При возникновении вопросов по разнице в показателях у контролирующего органа налоговым агентом составляется пояснительная записка. Когда в 6-НДФЛ сумма исчисленного налога меньше удержанного или наоборот, бухгалтер должен перепроверить правильность заполнения формы. При условии, что ошибки не были выявлены, необходимо подготовить документальное обоснование причин несоответствия.

Налогообложение сверхлимитных суточных: общие моменты

Суточные не облагаются налогом в пределах сумм на одного работника (п. 3 ст. 217 НК РФ):

- 700 рублей в день — при командировках по России;

- 2500 рублей в день — при зарубежных командировках.

Суммы, подпадающие под указанный лимит, никак не должны отражаться в отчете 6-НДФЛ.

В этом принципиальное отличие суточных от налоговых вычетов, которые, в предусмотренных законом случаях снижая НДФЛ до нуля, тем не менее подлежат отражению в отчетности.

Налогооблагаемые же суточные, как и зарплата, подлежат включению в налоговую отчетность. При этом суточные признаются доходом в конце месяца, в котором бухгалтерией утвержден авансовый отчет вернувшегося из командировки сотрудника (подп. 6 п. 1 ст. 223 НК РФ).

Отчет сотрудник сдает в течение 3 дней после возвращения на работу. Срок утверждения принятого отчета определяет сам работодатель (п. 6.3 Указания Банка России от 11.03.2014 № 3210-У). По аналогии с зарплатой налог со сверхлимитных суточных, которые признаются доходом по состоянию на конец месяца, удерживается с ближайшей следующей заработной платы (на практике — с одной из ее частей, аванса или основной суммы). Не имеет никакого значения, когда сотрудник получил суточные фактически, — момент их получения на руки никак не отражается в отчетности и не влияет на порядок ее составления.

Рассмотрим на примере, каким образом осуществляется фиксация командировочных в 6-НДФЛ, если они представлены сверх лимита.

Ошибки, на которые обратила внимание бухгалтеров ФНС

К отчетности за 9 месяцев 2022 года, налоговая служба выпустила два разъяснения об ошибках, которые чаще всего встречаются в 6-НДФЛ.

Форма расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, порядок ее заполнения и представления утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/[email protected] .

6-НДФЛ заполняется на основании данных бухгалтерии:

- о начисленных и выплаченных работникам доходах, о начисленных и выплаченных работникам доходах,

- о предоставленных налоговых вычетах,

- о исчисленном и удержанном НДФЛ по данным регистров налогового учета.

Как отразить сверхлимитные суточные в 6-НДФЛ: пример

Иванов А. А. 08 июля 2022 года поехал в командировку на 15 дней, получив на руки суточные в сумме 15 000 рублей. По возвращении он подготовил авансовый отчет и сдал его в бухгалтерию 23 июля. За июль Иванов получил зарплату 06 августа.

Бухгалтерии нужно будет:

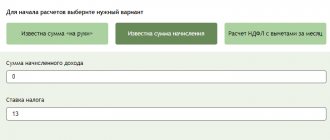

1. Исчислить налогооблагаемую сумму сверхлимитных суточных.

Это просто: 15 000 делим на 15 дней командировки — получается 1000 рублей в день. Из них 300 руб. (1 000 — 700) — налогооблагаемый доход работника. Всего за командировку налогооблагаемых доходов — 4 500 рублей (300 × 15 дней).

2. Отразить в отчете 6-НДФЛ за 9 месяцев (в части налогооблагаемых сумм по сверхлимитным суточным):

1. В разделе 2:

- в графах 110 и 112 — 4 500 рублей дохода;

- в графах 140 и 160 — по 585 рублей (исчисленный и удержанный налог).

2. В разделе 1:

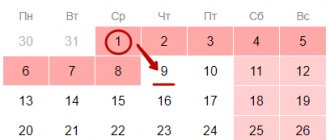

- в графе 021 — 09.08.2021 (НДФЛ перечислен в бюджет);

- в графе 022 — 585 рублей (НДФЛ с суточных).

Рассмотренные нами сроки исчисления и отражения в отчете 6-НДФЛ командировочных выплат определяются в привязке к статусу физического лица как работника организации. Но как быть с этими процедурами в случае, если на момент признания суточных полученным и налогооблагаемым доходом работник уволен? Этот сценарий можно отнести к числу особых — ознакомимся с порядком действия бухгалтерии при нем.

Подробнее о заполнении бланков

Определившись с правильностью исчисления размера налогового бремени, рассмотрим детальнее принцип заполнения бланков отчетности по НДФЛ.

Как заполнять справку 2-НДФЛ: с копейками или без?

В графах справки 2-НДФЛ все суммовые показатели, касающиеся налога на доход конкретного физлица, в соответствующих строках справки следует вписывать в полных рублях. Все остальные показатели (доходы, облагаемая база, вычеты) отражаются в рублях с копейками.

Как формируются показатели в 3-НДФЛ: с копейками или без?

Принцип внесения суммовых значений в строки декларации 3-НДФЛ зависит от вида показателей. Суммы начисленного налога, авансовых платежей, итоговые суммы налога к уплате или возврату и т.д. (т. е. все, что касается налога) указывают в целых рублях. Остальные показатели отражаются в рублях и копейках.

Отметим, что Порядком заполнения, утв. приказом ФНС № ММВ-7-11/[email protected] от 03.10.2018 г., предусмотрено отражение налога на доходы, которые были получены налоговым агентом-резидентом РФ вне пределов России (приложение к разделу 2). В таких ситуациях, сумма полученного в иностранном государстве дохода и налог с него, уплаченный, соответственно, иностранному государству, в декларации 3-НДФЛ указывается в двух вариантах – в валюте государства, где декларируемый доход был получен, и конвертированный по курсу ЦБ — в рублях и копейках.

Особые сценарии: отчетность по суточным при увольнении работника

Для наглядности рассмотрим еще один пример.

Иванов А. А. сдал отчет по командировке 5 июля 2022 года, затем, проработав в компании до 16 числа, написал заявление об увольнении. Стороны договорились прекратить трудовые правоотношения с 19 июля и произвести все расчеты.

Возникает вопрос — как удержать НДФЛ (и отразить его в отчетности), если день, в котором сверхлимитные суточные признаются доходом — 31 июля 2022 года — наступает позже дня увольнения работника?

В этом случае НДФЛ подлежит удержанию одновременно с расчетами при увольнении. В форме 6-НДФЛ фиксируются (в разделе 1):

- в графе 022 — 20.07.2021 (дата перечисления налога в бюджет).

Много строк 110 в одном 6-НДФЛ

Если за отчетный/налоговый период налоговый агент выплачивал физлицам доходы по разным ставкам, в одном 6-НДФЛ может быть несколько строк 110. В таких ситуациях в расчете нужно заполнить несколько разделов 1 и 2 с указанием соответствующей ставки налога и сформированных в соответствии с ней показателей, в том числе по строке 110 (п. 2 письма ФНС от 01.12.2020 № БС-4-11/[email protected]).

К примеру, большинство доходов физлиц ─ налоговых резидентов облагается по ставке 13 % (зарплата, премия, вознаграждения по доходам ГПХ и др.). Ставка 15 % применяется по доходам физлиц в том случае, когда облагаемые по ставке 13 % суммы с учетом вычетов превысят 5 млн руб. (подп. 1, 3.1 ст. 224 НК РФ), ставка 30 % ─ к доходам физлиц ─ нерезидентов РФ, а ставка 35 % ─ при получении выигрышей (призов) резидентами РФ.

Пример

В ООО «Полимерные материалы» числится два сотрудника: генеральный директор Золотов А. Е. и главный бухгалтер Тихомирова Е. В. Зарплата каждого составляет 3 000 000 руб. в месяц, которая выплачивалась в 1 квартале 2022 года в следующем порядке:

- 6 февраля ─ за январь;

- 6 марта ─ за февраль;

- 6 апреля ─ за март.

Помимо зарплаты по сроку 6 марта каждому выплачены дивиденды в размере 7 000 000 руб.

При заполнении 6-НДФЛ за 1 квартал главбух сформировал два раздела 1 и два раздела 2, так как к указанным доходам применяется две ставки НДФЛ: 13 и 15 %.

Выплаченная в апреле мартовская зарплата будет отражена в разделе 1 6-НДФЛ за полугодие. Оснований для отражения ее в расчете за 1 квартал нет, так как не наступил срок уплаты НДФЛ.