Социальный налоговый вычет за лечение — процедура получения

Россияне могут запросить в ИФНС государственную поддержку в виде компенсации части затрат на лечение и приобретение медикаментов. Это возможно при соблюдении определенных условий:

- У налогоплательщика, претендующего на налоговый вычет, есть заработная плата и с неё уплачен в госбюджет подоходный налог.

- В ИФНС сдана декларация, заявительное письмо на получение денег за счёт пересчета налогооблагаемой базы по НДФЛ.

- Наличие документов, подтверждающих понесённые расходы.

- Медуслуги получал сам налогоплательщик или лечились: жена/муж, родители, ребёнок (несовершеннолетние дети).

- Иногда россиянам приходит сообщение из налоговой инспекции о том, что для этих целей физлицу нужно обратиться к работодателю.

- Важное условие: лекарственные средства выписаны доктором, а расходы оплачены налогоплательщиков из собственных доходов.

- Название медицинского учреждения, оказавшего заявителю услугу, включено в список, утвержденный постановлением Правительства России № 458 от 08.04.2020. Клиника должна иметь лицензию, полученную на ведение деятельности в области медицины в нашей стране.

Начиная с 2022 года, по декларациям 3 НДФЛ за 2022 г. и далее для налогового вычета по медикаментам предоставляется и на дорогие лекарства, которые назначил врач, помимо тех, что прописаны в правительственном реестре.

Кто вправе просить о возврате налога

Для получения социального налогового вычета на лечение и возврата НДФЛ необходимо выполнение следующих условий:

- гражданин работал у российского работодателя в прошедшем году и получал доход, с которого удерживался НДФЛ;

- гражданин оплачивал медикаменты, выписанные врачом, и (или) услуги медицинских учреждений, входящие в перечень по постановлению правительства №201, оказываемые ему и членам его семьи (супругу, детям, родителям);

- медицинская организация зарегистрирована в РФ и имеет лицензию на оказание медицинской деятельности.

Если такие расходы подтверждены документально (на руках имеется договор с медучреждением, чеки и квитанции об оплате лечения и медикаментов), заявление на вычет за лечение прилагается к декларации 3-НДФЛ.

Способы получения налогового вычета на лечение

Вернуть НДФЛ из государственного бюджета можно 2 способами:

- Через работодателя.

- Подачей заявления в налоговые органы по месту регистрации.

Каждый из этих методов имеет свои отличительные особенности, которые раскрыты далее.

У работодателя

Для этого способа возврата подоходного налога процедура будет следующей:

- Оформите заявление, чтобы получать из ИФНС уведомление о праве на такой вычет.

- Сдайте его в территориальную налоговую инспекцию по месту проживания.

- Приложите документы, подтверждающие понесённые расходы.

- Получите от налоговиков письменное сообщение о том, у вас есть право на этот вычет;

- Передайте в бухгалтерию своего работодателя полученное уведомление.

Порядок и требование к подтверждённым документам описан в письме ФНС РФ № БС-4-11/[email protected] от 16.01.2017.

В ИФНС

Для того, чтобы вернуть подоходный налог через территориальную ФНС нужно сдать 3-НДФЛ на лечение, предоставить бумаги на понесенные расходы одновременно с заявлением о намерении получения бюджетных денег.

Существенным нюансом соц. вычета является то, что российским законодательством предусмотрено предельное значение. Максимальная сумма, на которую может потенциально рассчитывать физическое лицо, составляет 120 тысяч рублей, включая дополнительную страховку, образование, помимо медуслуг.

Кто и за что вправе получить вычет

Физическое лицо — налоговый резидент РФ, уплачивающий НДФЛ, вправе уменьшить налогооблагаемый доход, применив социальный вычет на лечение (пп. 3 п. 1 ст. 219 НК РФ). Уменьшить облагаемый налогом доход налогоплательщик вправе на оплату:

- медицинских услуг (перечисленных в перечне, утвержденном постановлением правительства №2001 от 19.03.2001, а с 01.01.2021 вступит в силу новое постановление №458 от 08.04.2020);

- назначенных врачом лекарств;

- страховых взносов по договорам добровольного медицинского страхования.

Физлицо вправе заявить как расходы, произведенные в своих интересах, так и суммы, израсходованные на лечение членов семьи — родителей, супруга, детей до 18 лет.

Получение возврата НДФЛ по медицинским расходам допустимо двумя способами:

- через работодателя в течение года, когда произведены расходы;

- в налоговой инспекции после окончания года, к которому относятся расходы.

Эксперты КонсультантПлюс разобрали, как работодателю оформлять социальные вычеты, в том числе и на лечение. Используйте эти инструкции бесплатно.

, чтобы прочитать.

Новая форма 3-НДФЛ для 2022 года

В следующем году по затратам, понесённым в 2022 г. необходимо заполнять новый бланк 3-НДФЛ. Он был обновлён в соответствии с Приказом ФНС России от 15.10.2021 № ЕД-7-11/[email protected]

Пример заполнения титульного листа новой формы 3-НДФЛ в 2022 году.

В налоговой декларации изменились:

- штрих-коды страниц,

- приложения,

- некоторые разделы.

Для налогоплательщиков, которые хотят получить назад часть подоходного налога, ранее выплаченного государству, по тратам на медуслуги и лекарственные средства, особо серьезных изменений в формировании документа нет. Дочитайте статью до конца и вам станет понятно всё.

На странице нашего сайта есть образец формы 3-НДФЛ в формате excel. Скачайте его и используйте для сдачи в 2022 году по суммам на лечение, потраченным в 2022 г. Можете также найти заполненную форму в конце статьи, размещённой в виде приложения.

Часто задаваемые вопросы

— Сколько раз в жизни можно делать налоговый вычет за лечение?

— В Налоговом кодексе РФ нет ограничений по количеству предоставленных вычетов за лечение и покупку лекарств. Этим социальные вычеты отличаются от имущественных, которые разрешается оформлять только на один объект. Возврат НДФЛ после оплаты лечения можно делать ежегодно, но каждый раз – не более чем в размере 13% от 120 тысяч рублей. Вычет на дорогостоящее лечение в размере всей суммы затрат также можно делать каждый год. При этом неиспользованный в текущем году социальный вычет не переносится на следующий год, а «сгорает».

Пример

Гражданка М. в 2022 году по медицинским показаниям (врожденная патология) сделала брекеты двоим детям, потратив на это 201 000 рублей. Заработная плата М., облагаемая НДФЛ, в 2020-м составила 420 000 рублей. Максимальная сумма вычета – 120 000 рублей. Таким образом, оформив в 2022 году вычет за 2020-й, М. получит возврат в максимальном размере – 15 600 рублей. Более правильным с ее стороны было бы сделать стоматологические операции детям в разные годы – например, одному в декабре 2020-го, второму – в январе 2021-го. Тогда она смогла бы вернуть 31 200 рублей.

— Какие виды лечения считаются дорогостоящими?

— Полный перечень дорогостоящих видов лечения, вычет за которые полагается в полном объёме потраченных средств, вы можете найти в постановлении правительства РФ №201 от 19.03.2001. Краткий список можно привести в таком виде:

- хирургическое вмешательство при врожденных аномалиях развития

- болезни кровообращения, органов дыхания и пищеварения, глаз, нервной системы;

- эндопротезирование и операции на суставах;

- вживление протезов, кардиостимуляторов;

- трансплантация органов и тканей;

- реконструктивные и пластические операции;

- терапия хромосомных и наследственных заболеваний;

- нехирургическое лечение опухолей щитовидной железы;

- лечение заболеваний органов кровообращения, дыхания, пищеварения, поджелудочной;

- лечение злокачественных опухолей, остеомиелита, сахарного диабета, ожогов;

- оплата гемодиализа, других подобных процедур.

— Каков срок давности по оформлению налогового вычета за лечение?

— Вы можете оформить возврат НДФЛ за три предыдущих года. То есть оформляя вычет в 2021-м, вы можете вернуть налог за лечение, проведенное в 2018-м, 2019-м и 2020-м. Не забудьте, что вычет оформляется на тот год, в котором проводилось лечение. То есть если вы, скажем, официально трудились и платили НДФЛ в 2020-м и 2019-м году, а в 2018-м не работали и налог не отчисляли, но сделали операцию, вам ничего не вернут.

— Можно ли в один год оформить налоговый вычет за лечение и на себя, и на родителей?

— Максимальная сумма социального налогового вычета – 120 000 рублей. В нее могут входить одновременно компенсация расходов на образование и на лечение свое, а также ближайших родственников. Если сумма расходов не превышает предельную, то можно оформить возврат НДФЛ по нескольким основаниям.

Пример

Гражданин Н. в 2022 году прошел платную диагностику внутренних органов в государственной клинике, потратив на это 32 000 рублей. Его мать прошла курс реабилитации после операции на сердце в той же клинике на сумму 48 000 рублей. Доход Н. за 2022 год составил 585 000 рублей. Таким образом, гражданин может рассчитывать на налоговый вычет за себя и за мать в размере 32 000 + 48 000 = 80 000 рублей. Возврат налога составит 80 000 * 13% = 10 400 рублей.

— Если уплаченный мной в прошлом году НДФЛ меньше, чем 13% от стоимости лечения отца (он работающий пенсионер), можно ли оформить вычет и на него, чтобы вернуть недостающую часть.

— Да, если вашего дохода не хватает для получения полного вычета, можно оформить вычет на отца или мать – в том случае, если они в отчетном году являлись плательщиками НДФЛ.

— Уже три года получаю имущественный налоговый вычет за купленную квартиру (остатки переходят на следующий год). В прошлом году делал дорогостоящую операцию, не подумал о социальном вычете, потом люди надоумили. Но весь мой НДФЛ за прошлый год уже вычерпан имущественным вычетом (деньги уже пришли). Это значит, что право на вычет за лечение я потерял?

— Нет, имеется способ восстановить социальный вычет. Для этого нужно в любое время по вашему желанию подать скорректированную декларацию 3-НДФЛ, в которой отразить вычет на лечение, уменьшив на эту сумму имущественный вычет (декларация подается заново, в ней указываются новые суммы, опять прикладываются все необходимые документы). Поскольку деньги уже выплачены, на руки вы дополнительно ничего не получите. Однако сумма остатка имущественного вычета, перешедшая на следующий год, вырастет на размер вычета за лечение. То есть имущественный вычет у вас просто сдвинется вперед.

Заполнение 3 НДФЛ для вычета на медуслуги в 2022 г.

Для возврата средств, потраченных на свое здоровье, включая покупку медикаментов, налогоплательщик составляет следующие страницы бланка:

- титульный лист;

- раздел 1. Здесь указывается НДФЛ, который подлежит возврату гражданину;

- часть 2. тут вычисляется возвращаемая величина налога;

- Прил.1 и 2. Показываются доходы и подоходный налог, удержанный у источника выплат.

В первом приложении отражаются поступления денег от российских предприятий, во втором — от зарубежных компаний.

Инструкция по заполнению

В табличной форме представлена подробная информация показывающая, какие строки необходимо заполнить в каждом разделе.

| Строка декларации | Инструкция по заполнению |

| Титульная страница | |

| № корректировки | 0 – подается в первый раз; 1 – вносятся впервые изменения в ранее поданную декларацию; 2 – вторичная корректировка и так далее. |

| Период подачи | 34 – отчётный год, соответствует календарному |

| Год | 2021 – для получения социального вычета за этот интервал времени |

| Налоговая инспекция | № отделения, куда отправляется декларация. Номер состоит из 4-х цифр |

| Код страны | 643 – для России |

| Категория заявителя, уплатившего НДФЛ | 760 – россиянин, претендующий на получение вычета |

| ФИО | Указывается в соответствии с внутренним паспортом. В случае отсутствия отчества, он не указывается |

| Дата рождения | Пишите в таком виде: ДД.ММ.ГГГГ |

| Место, где родился налогоплательщик | Наименование населенного пункта и регион |

| Шифр вида документа | Для внутреннего паспорта код 21 |

| Паспортные данные | Серия, №, место и дата выдачи |

| Статус заявителя | Резиденты России – 1 |

| Номер контактного телефона | Может потребоваться для оперативного решения вопросов с налоговиками. Указывайте в полном формате, с кодом региона |

| Число страниц | Количество заполненных листов 3 НДФЛ с учётом подтверждающих документов, приложенных к декларации |

| Раздел 1 декларации | |

| 010 | 2 – при возврате подоходного налога |

| 020 | 18210102010011000110 — код бюджетной классификации, для исключения ошибок желательно выяснить в своей налоговой инспекции |

| 030 | ОКТМО – общероссийский классификатор территориальных муниципалитетов |

| 050 | Сумма НДФЛ к возврату, берётся из раздела 2 поле 160 |

| Приложение 1 к р.1 – заявление на возврат подоходного налога | |

| 095 | 1 |

| 100 | Возвращаемый налог из раздела 1 поле 050 |

| 110 | Код из р.1 поле 020 (20 цифр) |

| 120 | ОКТМО из раздела 1 поле 030 |

| 130 | ГД.00.2021 |

| 140 | Название банка (для получения денег на счёт) |

| 150 | КБК банковского учреждения |

| 160 | 02 если текущий счет, 01 – депозитный |

| 170 | № расчётного счета, открытый в банке для физического лица |

| 180 | ФИО заявителя |

| Раздел 2 декларации | |

| 001 | 13% |

| 002 | 2 – иной доход |

| 010 | Выплаты в виде зарплаты и гонораров, полученные за календарный год со всех источников |

| 030 | Налогооблагаемая часть итоговой доходной суммы |

| 040 | Общая сумма всех вычетов за лечение, включая дорогостоящее, лекарственные препараты. Берётся из приложения 5 поле 200 |

| 060 | Из налогооблагаемой базы минусуются социальные вычеты, строки (030 – 040) |

| 070 | НДФЛ, который считается от величины дохода, взятого для его расчета из поле 060. Формула: ставка из 001 13% х сумму из 060 |

| 080 | Фактически уплаченный подоходный налог за календарный год. Берётся из приложения 1 поле 080 (указан далее) |

| 160 | Сумма НДФЛ, подлежащий к возврату благодаря тому, что есть право на социальный вычет за лечение, строки (080 – 070) |

| Приложение 1 Оформляется отдельно по каждому источнику получения дохода (строки 010 – 080). Для заработной платы, полученной у работодателя. Составляется на основе справки о доходах и удержаниях по форме 2-НДФЛ. | |

| 010 | 13% по доходам, полученным в виде зарплаты |

| 020 | 07 код доходной статьи как ЗП |

| 030 | ИНН работодателя |

| 040 | КПП юрлица, источника дохода |

| 050 | ОКТМО работодателя |

| 060 | Наименование юридического лица или ФИО предпринимателя |

| 070 | Начисления за годовой интервал, отраженные в 2-НДФЛ |

| 080 | Подоходный налог, удержанный работодателем. Указан у источника дохода в 2-НДФЛ |

| Прил. 5 – формируется отдельно для каждого вида: лекарство, дорогостоящая медуслуга, обычное лечение | |

| 110 | Полная сумма затрат из категории дорогого лечебного сервиса |

| 120 | Дублируются данные из предыдущего поля |

| 140 | Траты на другие лечебные услуги, не считающиеся дорогостоящими |

| 141 | Затраты на лекарственные препараты |

| 180 | Общий итог: медицинские препараты и лечение, строки (140 + 141) |

| 181 | Сумма предоставленного работодателем вычета в 2022 г. |

| 190 | Суммарная величина социальных вычетов, строки (120 + 180 — 181) |

| 200 | Итоговое значение, переносится в р. 2, равен показателю из поля 190, если нет других видов вычетов |

Как заполнить для возврата налога за медицинские услуги и лекарства?

Граждане, рассчитывающие воспользоваться своим правом на социальный вычет и желающие вернуть часть своих расходов на лечение и лекарства, должны заполнить в 3-НДФЛ:

- титульный лист;

- раздел 1 и приложение к нему;

- раздел 2;

- Приложения 1 и 5.

Всего в готовой декларации должно быть заполнено минимум 5 листов.

Начать лучше всего с указания доходов за год в приложении 1, облагаемых по ставке 13%. Если были также поступления от иностранных компаний, то дополнительно заполняется второе приложение.

После отражения годового заработка заполняются данные о размере социального вычета в шестом приложении.

Непосредственный расчет сумма, положенной к возврату из налоговой, проводится во втором разделе. Итоговые данные переносятся в раздел 1.

Приложение к разделу 1 — это новый лист в 3-НДФЛ, введенный с 2021 года. Он содержит заявление на возврат налога, которое ранее составлялось отдельно. Теперь его включили в бланк декларации.

Инструкци по заполнению в одной таблице

На титульном листе нужно заполнить данные о декларации и период, за который она подается (код периода 34, год 2020). Номер ФНС, куда будет сдаваться 3-НДФЛ, можно посмотреть на сайте налоговой по своему адресу — ссылка.

Данные о себе нужно вносить внимательно, согласно паспорту. Граждане РФ указывают код 643 и категорию 760. Ниже можно посмотреть пример заполнения титульного листа для случая личной подачи 3-НДФЛ в ИФНС.

В таблице ниже дана инструкция, какие именно поля нужно заполнить на остальных страницах декларации, если были расходы на лечение (в том числе дорогостоящее), а также на покупку лекарств.

| Поле декларации | Инструкция по заполнению |

| Раздел 1 | |

| 010 | Выбирается вариант «2» для случая необходимости возврата налога. |

| 020 | КБК — 182 1 0100 110. |

| 030 | ОКТМО – код, соответствующий адресу налогоплательщика. Можно посмотреть по ссылке. |

| 050 | Величина налога, которую налогоплательщик хочет вернуть в связи со своими тратами на медицинские услуги и лекарства. |

| Приложение к разделу 1 | |

| 095 | № заявления – ставится 1. |

| 100 | Сумма, которую ожидает получить налогоплательщик на основании декларации 3-НДФЛ. |

| 110 | КБК – 18210102010011000110. |

| 120 | ОКТМО |

| 130 | ГД.00.2020 |

| 140 | Название банка, где открыт счет для получения средств. |

| 150 | БИК банка. |

| 160 | 02 – текущий счет. |

| 170 | № счета для перечисления. |

| 180 | ФИО получателя денег. |

| Раздел 2 | |

| 001 | Ставится «13» — это размер ставки, по которой считался налог, подлежащий возврату. |

| 002 | 3 – иной доход. |

| 010 | Годовые поступления физического лица, согласно заполненного первого приложения. |

| 030 | Повторяется показатель строки 010. |

| 040 | Размер социальных вычетов – берется из строки 200 прил.5. |

| 060 | Налоговая база – разность строк 030 и 040. |

| 070 | НДФЛ с налоговой базы – та сумма налога, которую должен был заплатить человек за годовой период (показатель 001 * 060). |

| 080 | Фактически вычтенный налог из дохода – переносится из строки 080 прил.1. |

| 160 | Величина, подлежащая возврату – разность строк 160 и 080. Это значение вносится в строку 050 раздела 1. |

| Приложение 1 к Разделу 2 (для каждого источника выплат заполняется отдельно) | |

| 010 | 13 – ставка, по которой облагается заработок физического лица. |

| 020 | Для отражения дохода в виде заработной платы – код 07. |

| 030, 040, 050, 060 | Данные работодателя — ИНН, КПП, ОКТМО, название. Все сведения можно взять из справки о доходах и суммах налога, которую можно запросить по месту работы за 2022 год. |

| 070 | Годовой начисленный заработок из п.5 формы 2-НДФЛ за 2020 год. |

| 080 | Вычтенный налог за годовой период из п. 5 формы 2-НДФЛ. |

| Приложение 5 | |

| 110 | Затрата на дорогостоящее лечение – полностью вся сумма без ограничений. |

| 120 | Повторяется показатель из предыдущего поля. |

| 140 | Прочие расходы на лечение, к которым применяется вычет 120 000 руб. |

| 141 | Траты на медикаменты, подтвержденные рецептами. |

| 180 | Сумма расходов из строк 140 и 141 — не более 120 000. |

| 181 | Сумма уже полученного вычета, если он запрашивался в течение года несения затрат на основании уведомления ФНС через работодателя. |

| 190 | Сумма всех вычетов – строки 120 и 180 за минусом уже выбранного вычета из 181. |

| 200 | Повторно вносится показатель из строки 190. |

Заполненный пример

Ниже приведен пример заполнения для случая, когда гражданин Петров Семен Иванович потратил деньги на медицинские услуги в общем размере 240 000 руб. (150 000 — дорогостоящее, 70 000 — лечение зубов, 20 000 — лекарства). В 2022 году он работал в ООО «Орион», где ему начислена заработная плата за год 900 000 руб., с которой вычтен НДФЛ = 117 000 руб.

Налог для возврата = 240 000 * 13% = 31 200 руб.

Пример заполнения 3-НДФЛ:

и образец за 2022 год

Новый бланк 3-НДФЛ 2022.

Образец заполнения декларации на вычет за лечение за 2020 год.

Пример заполнения по сумме, направленной на услуги по протезированию зубов

Список медуслуг, представленный в правительственном документе № 201, нельзя толковать широко. Следовательно, не стоит претендовать на социальный вычет в безлимитном размере. Это относится к средствам, потраченным на лечение зубов. Подобного названия как «протезирование» среди медуслуг в реестре нет.

Рассмотрим ситуацию на основе примера №1, ранее показанного в этой статье, чтобы понять, как считать налог при наличии такого рода затрат.

Пример №2

Технолог фабрики по производству мебели Смирнова Марина в 2021 году потратила заработанные деньги 235 тысяч руб. на медицинские услуги. Из них:

- 83 тыс. руб. на операцию на замену одного сустава. В справке, выданной медицинским учреждением, указан код

- 15 тыс. руб. ушли диагностику (код «01»).

- 137 тыс. руб. на протезирование зубов (код «01»).

Для расчета суммы подоходного налога, подлежащего возврату из госбюджета, нужно найти величину затрат на лечение, которое не относится к категории дорогостоящих:

СЛ = 15 тыс. руб. + 137 тыс. руб.= 152 тыс. руб.

Поскольку эта сумма больше, чем 120 тыс. руб., то учитывается только максимально допустимая величина, то есть 120 тыс. руб.

Налоговая база, на основании которого рассчитывается сумма налога, подлежащего к возврату:

НДФЛвозв = (83 000 руб. + 120 000 руб.) × 13/100 = 98 600 руб.

Вместо фактически понесённых расходов на лечение (152 тыс. руб.) в расчётной формуле учитывается предельно допустимая величина 120 тыс. руб., установленная НК РФ п. 2 ст. 219.

Сколько вернут

ВАЖНО!

Следует учитывать, что к возврату заявляется не вся сумма расходов, а лишь 13% от этой суммы. Эти 13% не превышают сумму НДФЛ, удержанного с доходов работника и уплаченного в бюджет. Предельный размер суммы для вычета в 2022 году составляет 120 000 руб.

Например, доход за год составил 540 000 руб. Сумма исчисленного и удержанного НДФЛ — 70 200 руб. Расходы на лечение за год составили 100 000 руб. К возврату причитается 13 000 руб. (100 000*13%). Эта сумма указывается в заявлении для налогового вычета за лечение, которое подается в налоговую одновременно с декларацией 3-НДФЛ или в течение 3 месяцев после ее представления.

3 месяца — это срок, установленный для камеральной проверки. Если вы подадите заявление на возврат денег за медицинские услуги в этот период, решение о возврате или отказе в возмещении НДФЛ принимается в течение 10 дней после окончания проверки.

Если бы расходы составляли 130 000 руб., то к возмещению было бы 15 600 руб. (120 000*13%).

Эксперты КонсультантПлюс разобрали, как воспользоваться социальным налоговым вычетом на лечение. Используйте эти инструкции бесплатно.

Необходимые документы к декларации 3 НДФЛ на лечение

Формат и количество документов, которые нужно будет собрать для получения социального вычета, зависят от:

- получателя лечения (сам налогоплательщик или родственники);

- того, кто хочет вернуть уплаченный ранее подоходный налог;

- вида затрат на лечение: медицинская услуга или покупка лекарственных препаратов.

Помимо сбора бумаг, подтверждающих полученное лечение, потребуются документы о доходе заявителя и намерениях возврата налога:

- Заверенная копия паспорта.

- Справка о доходах по форме 2 НДФЛ (оригинал с печатью работодателя).

- Заявление на возврат подоходного налога.

В качестве документов, подтверждающих покупку медикаментов и оплаты за лечение могут стать:

- Копия договора с медицинской организацией.

- Скан действующей лицензии. Обе бумаги должны быть заверены медучреждением.

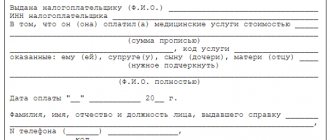

- Справка об оплате медицинских услуг (оригинал). Форма утверждена приказом Минздрава России № 289.

- Рецепт (оригинал) на лекарства, выписанный лечащим врачом на бланке № 107-У. На нём должен стоять штамп «Для налоговых органов РФ», ИНН заявителя.

- Если был заключён договор на добровольное страхование налогоплательщика, нужно приложить платежный документ по его оплате.

- Копия полиса или другого документа, заверенного страховой фирмой с приложением лицензии.

Если заявитель оплачивал медицинские услуги близких родственников, указанных ранее в этой статье, необходимо подтвердить родство. Дополнительно к списку раздела в этом случае прикладываются копии свидетельств:

- О рождении на себя, если было оплачено лечение родителей или ребенка.

- О браке, если медицинские услуги получала супруга.

Для подтверждения попечительства или опеки, можно представить акт о назначении опекуна. Собранные документы можно отправить в ИФНС через кабинет налогоплательщика для физических лиц.