Как бизнесмену максимально сэкономить на зарплатных налогах и не попасть на штрафы или не сесть в тюрьму?

Итак, среднестатистический бизнесмен нанимает на работу помощника. Обозначает ему желаемую зарплату — 50 тысяч рублей «на руки». Вроде и не так разорительно для бизнесмена. Посчитаем, а в какую реальную сумму выльется зарплата работнику в 50 тысяч рублей.

Пример № 1

Первым делом, «грязными» бизнесмен должен начислить работнику:

50 000 рублей: 0,87 = 57 471 рублей.

НДФЛ по ставке 13% — 7 471 рубль.

Рассчитаем страховые отчисления в ПФР:

12 792 рубля х 30 % = 3 837,6 рублей.

12 792 рубля — это МРОТ, который действует с 1 января 2022 года. И эта сумма будет облагаться по полной ставке страховых взносов.

Для малого и среднего бизнеса действует пониженный тариф страховых взносов 15%.

Сумма превышения зарплаты над уровнем МРОТ будет облагаться по пониженной ставке:

(57 471 рублей — 12 792 рубля) х 15 % = 6 701,9 рубль.

Получается, что предприниматель должен отдать государству 18 011 рублей, выплатив зарплату работнику «на руки» 50 тысяч рублей.

То есть почти 36 % зарплаты бизнесмен тратит на «зарплатные» налоги. И это еще без учета «несчастных» взносов, минимальная ставка которых составляет 0,2 %.

Конечно, такое положение вещей, да еще при снижении рентабельности бизнеса, не может радовать бизнес. А если бизнес не относится к субъектам малого предпринимательства, то налоговая нагрузка может составлять до половины размера заработной платы.

ПРИМЕР №1.

Первым делом, «грязными» бизнесмен должен начислить работнику:

50 000 рублей: 0,87 = 57 471 рублей.

НДФЛ по ставке 13% – 7 471 рубль.

Рассчитаем страховые отчисления в ПФР:

12 792 рубля х 30% = 3 837,6 рублей.

12 792 рубля – это МРОТ, который действует с 1 января 2022 года. И эта сумма будет облагаться по полной ставке страховых взносов.

Для малого и среднего бизнеса действует пониженный тариф страховых взносов 15%.

Сумма превышения зарплаты над уровнем МРОТ будет облагаться по пониженной ставке:

(57 471 рублей – 12 792 рубля) х 15% = 6 701,9 рублей.

Получается, что предприниматель должен отдать государству 18 011 рублей, выплатив зарплату работнику «на руки» 50 тысяч рублей.

То есть почти 36% зарплаты бизнесмен тратит на «зарплатные» налоги. И это еще без учета «несчастных» взносов, минимальная ставка которых составляет 0,2%.

Конечно, такое положение вещей, да еще при снижении рентабельности бизнеса, не может радовать бизнес. А если бизнес не относится к субъектам малого предпринимательства, то налоговая нагрузка может составлять до половины размера заработной платы.

БУХГАЛТЕРСКИЕ УСЛУГИ

1.1. ИП управляющий вместо штатного директора

Самая высокая зарплата в компании, как правило, у ее директора. А значит и самые высокие страховые взносы в ПФР — до той поры, пока предельная величина не достигнет 1,465 млн. рублей в год. А если годовой доход директора превысит 5 млн. рублей, то с суммы такого превышения НДФЛ будет рассчитываться по ставке 15 %.

Как компании, хотя бы частично снизить «зарплатные» налоги?

Для этого можно «сделать» директора ИП управляющим.

Законом не запрещено передать бразды правления обществом управляющему. В этом случае компания выплачивает ИП управляющему не зарплату, а вознаграждение и, следовательно, с данных выплат нет «зарплатных» налогов.

ИП управляющий применяет УСН по ставке 6 % (объект «Доходы») или 15 % (объект «Доходы минус расходы»).

Экономия налогов может быть больше, если местные власти снизили «упрощенный» — от 1 % до 6 % (объект «Доходы») и от 5 % до 15 % (объект «Доходы минус расходы»).

То есть компания не перечисляет за сотрудника НДФЛ, а сам ИП платит с вознаграждения «упрощенный» налог, который в некоторых регионах может составлять 1 %.

Но у компании могут возникнуть налоговые риски, ведь налоговики могут заподозрить схему ухода от «зарплатных» налогов.

Для того чтобы избежать подобных претензий со стороны налоговиков, нужно грамотно составить договор на управление компанией. Иначе налоговики могут переквалифицировать договор с управляющим ИП на трудовой договор и, соответственно, доначислить страховые взносы и НДФЛ по полной программе.

Конечно, особенно опасно заключать подобные договоры с бывшим директором, который на днях уволился и сразу зарегистрировался как ИП.

1.2. Использование самозанятых граждан

В ряде случаев компания может существенно оптимизировать «зарплатные» налоги с помощью самозанятых. Самозанятые граждане платят только один налог и полностью освобождены от страховых взносов на обязательное медицинское, социальное и пенсионное страхование.

А поскольку в 2022 году режим самозанятых охватил все регионы нашей страны, то бизнесмены стали активно использовать вместо «обычных» работников — самозанятых.

Но схему — «пусть работник увольняется по собственному желанию, а потом становится самозанятым и мы с ним заключим гражданско-правовой договор» законодатели пресекли заранее.

Ведь по Закону самозанятый гражданин не платит льготные налоги, если он получает доход:

- в рамках трудовых отношений;

- от оказания ими услуг, работ по гражданско-правовым договорам, если заказчиками услуг, работ выступают их работодатели или лица, бывшие их работодателями менее двух лет назад.

Если самозанятый гражданин работает в компании по трудовому договору или уволился меньше двух лет назад, то компания-работодатель должна платить страховые взносы и удерживать НДФЛ с доходов как с «обычных» исполнителей по договорам гражданско-правового характера.

Однако, невзирая на эти препятствия, некоторые работодатели все равно заключают договоры с бывшими работниками, а ныне — самозанятыми лицами. Но налоговики легко установят таких работников, ведь у них в базе есть сведения на всех работников компании.

Тем не менее, такой способ оптимизации «зарплатных» налогов имеет право на жизнь. Для нивелирования подобных последствий гражданско-правовой договор с самозанятым лицом можно заключить не с компанией-работодателем, а с взаимозависимым лицом.

Например, это удобно делать в рамках холдинга, в который входят «свои» компании и такие договоры не должны носить массовый характер.

В результате экономия страховых взносов у компании составляет 30 %: Пенсионный Фонд — 22 %, в Фонд социального страхования — 2,9 %, Фонд обязательного медицинского страхования — 5,1 %.

Помимо экономии на налогах, компания не включает самозанятого гражданина ни в один отчет. То есть на него не нужно сдавать справки 2-НДФЛ, 6-НДФЛ. На самозанятого гражданина не нужно оформлять никаких кадровых документов и отчетов в ПФР. А сумма вознаграждения учитывается в расходах на основании сформированного чека в приложении «Мой налог».

Для самих самозанятых граждан предусмотрено применение налоговой ставки для работы с компанией 6 %. При этом самозанятые единожды могут воспользоваться налоговым вычетом в размере 10 тысяч рублей в момент регистрации в качестве самозанятых граждан.

Виды вычетов по НДФЛ

Статья 210 НК РФ определяет, что налоговая база по НДФЛ учитывает все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение, которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Налоговая база может быть уменьшена на величину налоговых вычетов по НДФЛ, что приводит к уменьшению суммы налога (п. 3 ст. 210 НК РФ).

В общем случае на налоговые вычеты уменьшить можно доходы резидентов, облагаемые НДФЛ по ставке 13 % согласно пункту 1 статьи 224 НК РФ, кроме доходов от долевого участия в организациях, выигрышей в лотереях и азартных играх (п.п. 3, 4 ст. 210 НК РФ).

Налоговый кодекс предусматривает 7 групп вычетов по НДФЛ в зависимости от целей их предоставления:

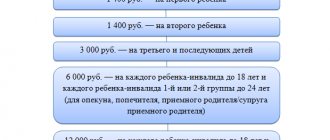

- стандартные вычеты (ст. 218 НК РФ):

- для льготных категорий физлиц;

- для лиц, на обеспечении которых находятся дети;

- на лечение;

- на обучение;

- на дополнительные меры по пенсионному обеспечению;

- на другие социально значимые цели;

- при приобретении жилья и земельных участков;

- при продаже некоторых видов имущества;

- в случае изъятия у налогоплательщика недвижимости для государственных или муниципальных нужд;

- оказывают услуги;

- выполняют работы по гражданско-правовым договорам;

- получают авторское вознаграждение;

- открывают инвестиционные счета;

- получают доходы от продажи (погашения) ценных бумаг, обращающихся на ОРЦБ;

Кроме того, статья 217 НК РФ перечисляет доходы, освобождаемые от налогообложения. Некоторые доходы освобождаются от налогообложения в сумме, не превышающей 4 000 руб., полученных за налоговый период. К таким доходам относятся, например:

- стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей;

- стоимость призов и выигрышей в денежной и натуральной форме, полученных налогоплательщиками:

- на конкурсах и соревнованиях;

- в проводимых мероприятиях в целях рекламы;

- от участия в азартных играх и лотереях;

Условия и размеры применения этих вычетов существенно различаются. Налоговый агент при расчете налоговой базы НДФЛ учитывает необлагаемые доходы и предоставляет налогоплательщику на основании заявления и подтверждающих документов следующие вычеты:

- стандартные;

- имущественные;

- социальные;

- профессиональные.

Предоставить стандартные вычеты сотруднику невозможно, если у него отсутствует доход, потому что вычет предоставляется путем уменьшения дохода, облагаемого НДФЛ. Но в ситуации, когда доход отсутствовал не весь год или в отдельных месяцах доход был меньше предоставляемого вычета, применяются правила, установленные учетной политикой организации.

| 1С:ИТС Подробнее о видах вычетов по НДФЛ и порядке их предоставления (как налоговыми агентами, так и налоговым органом) см. в разделе «Консультации по законодательству». |

Пример № 2

Воспользуемся условиями примера № 1.

Компания выплачивала работнику 50 тысяч рублей «на руки».

Предприниматель должен отдать государству 18 011 рублей, выплатив зарплату работнику «на руки» в 50 тысяч рублей.

Вместо штатного работника компания заключила договор с самозанятым гражданином и перечислила ему 57 471 рублей.

Самозанятый гражданин заплатит налог с этой суммы 2 299 рубля (4 % с учетом налогового вычета).

А компания с перечисленной суммы самозанятому лицу не заплатит никаких страховых взносов и НДФЛ, а возьмет в налоговые расходы сумму вознаграждения в размере 2 299 рубля.

Но не всегда можно воспользоваться услугами самозанятого. Необходимо постоянно контролировать величину выплачиваемого дохода. Если годовой доход самозанятого превысил 2,4 млн. рублей, то он теряет свой статус.

ПРИМЕР №2.

Воспользуемся условиями примера №1.

Компания выплачивала работнику 50 тысяч рублей «на руки».

Предприниматель должен отдать государству 18 011 рублей, выплатив зарплату работнику «на руки» в 50 тысяч рублей.

Вместо штатного работника компания заключила договор с самозанятым гражданином и перечислила ему 57 471 рублей.

Самозанятый гражданин заплатит налог с этой суммы 2 299 рубля (4% с учетом налогового вычета).

А компания с перечисленной суммы самозанятому лицу не заплатит никаких страховых взносов и НДФЛ, а возьмет в налоговые расходы сумму вознаграждения в размере 2 299 рубля.

Но не всегда можно воспользоваться услугами самозанятого. Необходимо постоянно контролировать величину выплачиваемого дохода. Если годовой доход самозанятого превысил 2,4 млн рублей, то он теряет свой статус.

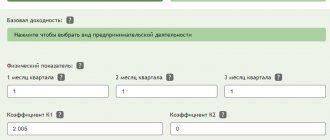

1.3. Использование ИП

По-прежнему популярным способом оптимизации «зарплатных» налогов является договор с ИП. Ограничений в части суммы перечислений, как с самозанятыми гражданами, у ИП нет.

При отсутствии у ИП сотрудников, в бюджет уплачивается 6 % налога по УСН и фиксированные страховые взносы «за себя».

Но в том случае, если ИП был ранее связан узами с работодателем, то имеется риск переквалификации договоров гражданско-правового характера в трудовые договоры. Налоговики могут заявить, что заработную плату бывшим работникам:

- размер вознаграждения соответствовал заработной плате;

- со всеми ИП были заключены типовые, шаблонные формы договоров, не зависящие от индивидуальной специфики конкретного вида оказываемых услуг;

- договоры перезаключались на аналогичных условиях с одними и теми же физическими лицами в течение длительного периода времени;

- выплаты носили регулярный характер и совпадали с днем выплаты заработной платы.

В случае если трудовые отношения не прикрываются гражданско-правовым договором с ИП, то компания имеет возможность законным способом уменьшить «зарплатные» налоги.

1.4. Аренда личного имущества

В практике организаций часто встречаются ситуации, когда личное имущество работников используется в служебных целях.Наиболее популярным способом использования личного транспортного средства работника являются договоры аренды автомобиля без экипажа.

Привлекательность этих договоров, прежде всего, состоит в том, что платежи, производимые работнику по договору аренды автомобиля без экипажа, не подлежат обложению страховыми взносами. В отношении НДФЛ льгот нет — полученные доходы работника облагаются в общем порядке.

1.4.1. Безопасный вариант оформления отношений с работниками

Еще в 2022 г. высшие судьи подтвердили, что под обложение страховыми взносами должна подпадать вся сумма арендной платы, если отдельно не выделена стоимость услуг аренды.

Даже если компания закрепит в трудовом договоре разъездной характер работы сотрудника и (или) обязанность по управлению автомобилем в служебных целях, не исключено, что налоговики все равно будет доказывать фактическое выполнение одновременно арендодателем и работником организации услуг управления транспортным средством.

На сегодняшний день самым безопасным является заключение двух договоров: аренды транспортного средства без экипажа и оказания услуг по управлению и технической эксплуатации транспортного средства. В первом случае никаких страховых взносов не перечисляется, а во втором — только со стоимости управления, которая, как правило, является мизерной.

И в заключение отметим, что есть способы разовой экономии «зарплатных» налогов — выплаты так называемого социального характера. Но нельзя постоянно заменять зарплату работнику материальной помощью и аналогичными выплатами.

Документы для получения вычета через работодателя

Если сотрудник решил получить вычет через работодателя, он должен предоставить в бухгалтерию такой пакет документов:

- письменное заявление на получение вычета по НДФЛ. Оно составляется в произвольной форме, но для удобства бухгалтерия может разработать типовой бланк. Кроме того, именно для получения социального вычета имеется регламентированная форма заявления, содержащаяся в Письме ФНС от 16.01.2017 г. № БС-4-11/[email protected];

- уведомление из ИФНС о подтверждении права на получение вычета. Без этого официального документа бухгалтер не имеет права предоставлять сотруднику вычет. Уведомление выдается на конкретный календарный год, что означает предоставление работодателем вычета именно в этом периоде. На следующий календарный год сотруднику следует получить новое уведомление.

Для получения уведомления сотрудник должен подать в налоговую инспекцию заявление и пакет документов, подтверждающих факт расходования денежных средств. Как правило, справка 2-НДФЛ не требуется, но все же не лишним будет получить ее у работодателя.