Что собой представляет налоговый регистр

Регистры – это элементы налогового учета. Они ведутся компаниями, выплачивающими налог на прибыль. Регистры обязаны формировать и агенты по НДФЛ.

В регистры заносятся все сведения, необходимые для установления размера налога на прибыль (статья 314 НК РФ). Затем эти сведения систематизируются. На их основании определяется налоговая база.

Регистры – это сводные формы для систематизации информации, которые сгруппированы на основании главы 25 НК РФ. При этом они не помещены на счета бухучета. Соответствующее определение приводится в статье 314 НК РФ.

Данные регистра должны отвечать, в том числе, на эти вопросы:

- На базе каких документов определена база для обложения налогами?

- Каков метод формирования этой базы?

Статья 314 НК РФ указывает на то, что регистры формируются на базе первички. При их заполнении нужно исключить эти недочеты:

- Ошибки и опечатки.

- Беспорядочное внесение сведений.

- Наличие пропусков.

Заполняются НР исключительно в хронологическом порядке.

Существуют правила, касающиеся хранения НР. Их нужно защищать от несанкционированных попыток исправления. Если необходимо исправить ошибки, процедура предполагает документальное сопровождение. Исправления должны быть заверены.

ВАЖНО! Информация из регистров составляет налоговую тайну: сведения нельзя разглашать. В обратном случае накладывается ответственность.

Изменение в середине налогового периода

Согласно письму Минфина России № 03-03-06/1/45756 от 03.07.2018 отражение изменений в учетной политике в целях налогового учета возможно (ст. 313 НК РФ):

- при изменении законодательства о налогах и сборах;

- при изменении используемых методов учета.

Изменять методы учета разрешено только с начала нового налогового периода, то есть с начала года. А вот при изменении законодательства поменять учетную политику разрешается с момента вступления в силу новых норм. От организации зависит, по какому принципу формировать налоговую учетную политику. При появлении новых видов деятельности в регламент тоже необходимо внести изменения. В середине налогового периода налогоплательщик вправе поменять учетную политику в двух случаях:

- изменилось законодательство, и эти изменения вступили в законную силу;

- компания начала осуществлять новый вид деятельности.

Как должен выглядеть регистр

В НК РФ практически нет сведений, касающихся именно вида регистра. В Кодексе есть только общая информация. То есть задача по оформлению документов возлагается на организации.

Но в статье 313 НК РФ указаны обязательные сведения, которые нужно включить в регистр. В частности, это следующие пункты:

- Название.

- Период.

- Название проделанной операции.

- Итоги операции в рублях.

Документ заверяется подписью ответственного сотрудника. Подпись сопровождается расшифровкой.

Если это регистр НДФЛ, в него включаются эти сведения:

- Вид дохода.

- Льготы по НДФЛ, сокращающие налогооблагаемую базу.

- Размеры выплат.

- Даты выплат.

- Размер исчисленного налога.

- Дата удержания налога.

- Информация о платежках, которые подтверждают выплату налога.

Правила, относящиеся к налоговым регистрам, практически идентичны правилам, относящимся к бухгалтерской первичке. А потому у некоторых специалистов возникает вопрос о возможности заменить регистры бухгалтерской документацией. В НК РФ нет запретов касательно этого. Более того, в статье 313 НК РФ есть тому косвенное разрешение. Но в этой же статье прописано, что, если бухгалтерских данных недостаточно, их требуется дополнить. По результатам дополнений и формируется регистр.

ВНИМАНИЕ! Регистры ведутся и в бумажной, и в электронной форме. Электронная документация просто распечатывается, если для этого есть необходимость (к примеру, требование налоговой).

Как облегчить работу с налоговыми регистрами?

Для небольших фирм с ограниченным объемом стандартных хозяйственных операций существует возможность существенно облегчить ведение НУ. При этом на правильность расчета налогооблагаемой базы (например, по налогу на прибыль) это не повлияет, а требования ст. 313 по организации налогового учета будут выполнены.

Изучить положения ст. 313 НК РФ поможет материал «Ст. 313 НК РФ (2015): вопросы и ответы».

Для этого учетной политикой необходимо предусмотреть, что отдельные регистры БУ служат одновременно регистрами НУ. Это возможно в том случае, когда порядок учета объектов или операций для целей обоих видов учета одинаков.

Рассмотрим пример:

приобрела дорогостоящий металлорежущий станок первоначальной стоимостью 6 300 000 руб. в октябре 2015 года и сразу ввела его в эксплуатацию, установив срок полезного использования 90 мес. Учетной политикой для целей БУ и НУ начисление амортизации предусмотрено линейным способом. В этом случае ежемесячная сумма амортизации по данным бухучета совпадет с налоговой амортизацией данного объекта и составит: 6 300 000 руб. / 90 мес. = 70 000 руб.

Формировать отдельный налоговый аналитический учет амортизационных сумм не имеет смысла – достаточно одного (общего) регистра для целей БУ и НУ. При расчете налога на прибыль будет участвовать расход, подтвержденный данными бухучета.

Иная ситуация возникнет в том случае, если фирма захочет быстрее признать в налоговых расходах стоимость ОС и предусмотрит учетной политикой применение амортизационной премии.

О последствиях такого шага расскажем в следующем разделе.

Как сформировать регистры

Как уже упоминалось, закон не устанавливает форму для регистров. Она определяется организацией самостоятельно. Разработанная форма закрепляется в учетной политике. Для этого требуется издать приказ.

Регистры могут разительно различаться по внешнему виду в зависимости от компании. В законе нет ограничений, касающихся формы. Но налогоплательщик должен соблюдать общее правило – в регистрах указываются все сведения, требующиеся для налогового учета. Из предоставленных данных должно быть ясно, как формировалась база под налогообложение.

Данные можно по-разному группировать. Допускается использование таблиц, списков. Однако применяемый инструмент группировки должен быть внесен в учетную политику.

Несмотря на определенную свободу, налогоплательщик должен помнить о ряде ограничений. В частности, в регистре должны присутствовать обязательные реквизиты. Если этих реквизитов нет, регистр будет считаться недействительным.

Налоговые регистры раздельного учета по НДС

Дополнительные регистры могут понадобиться, если у налогоплательщика есть обязанность вести раздельный учет НДС. Это следующие ситуации:

- Вы одновременно выполняете облагаемые и не облагаемые налогом операции. В этом случае понадобятся регистры для раздельного учета входящего НДС и для применения правила 5 процентов (расчета доли необлагаемых операций).

- У вас есть операции, облагаемые НДС по ставке 0 %. Регистры понадобятся для раздельного учета операций и распределения входного НДС при применении вычетов на момент определения налоговой базы.

- Для ваших операций характерен длительный производственный цикл, но вы не хотите платить по ним «авансовый» НДС. Регистры понадобятся для раздельного учета операций и входного НДС.

- Вы получаете субсидии или инвестиции из бюджета, у которых нет целевого назначения.

Для таких регистров в налоговом законодательстве не предусмотрено специальных форм и правил заполнения. Все организации разрабатывают их самостоятельно, опираясь на свои особенности, и прописывают в учетной политике. Раздельный учет могут подтвердить и другие документы: справки о расчете НДС, прописанные методики ведения, бухгалтерские справки, первичка, приказы руководителя (постановления Арбитражного суда Восточно-Сибирского округа от 20.05.2016 № Ф02-2434/2016 и от 27.11.2014 № Ф02-5554/2014 и Уральского округа от 02.10.2014 № Ф09-6168/14).

Ведите налоговые регистры по НДС в сервисе Контур.Бухгалтерия. Организуйте раздельный учет, получайте и выставляйте счета-фактуры, а сервис сам сформирует книги покупок и продаж, составит журнал учета счетов-фактур. Регулярный ввод операций в сервис поможет почти автоматически сдать декларацию по НДС по итогам квартала. Все новые пользователи могут работать в Бухгалтерии 14 дней бесплатно.

Регистры по налогу на прибыль

Регистры заполняются на базе первички и счетов бухучета. Требуются они для установления размера налога на прибыль. Бланки регистров разрабатываются с учетом специфики работы компании.

Как уже упоминалось, налоговые регистры могут заменяться бухгалтерскими документами. Но иногда нужно создавать регистры отдельно. Это актуально для операций, итоги по которым имеют разное отражение в налоговом и бухгалтерском учетах. Если организация имеет дело с подобными операциями, стоит разрабатывать регистры.

Требуется учитывать, что иногда нормы бухучета и налогового учета отличаются.

Соответственно, разными должны быть и документы для учета. И в этом случае пригодятся налоговые регистры.

Если организация имеет дело только с операциями, которые одинаково документируются с точки зрения и налогового, и бухгалтерского учета, отдельных регистров не требуется. Они просто заменяются на бухгалтерские регистры. Единая форма экономит время и облегчает расчеты.

Для формирования декларации по налогу на прибыль потребуется минимум два налоговых регистра: по доходам и тратам. Сведения о доходах и тратах нужны для установления размера прибыли. Именно она является налогооблагаемой базой, на основании которой и определяется размер налога.

Два регистра – это самый минимум, который пригодится при расчетах. Иногда вводятся вспомогательные регистры. Актуальны они тогда, когда организация занимается сразу несколькими направлениями деятельности. Регистры стоит завести, когда компания сталкивается с особыми операциями, предполагающими особый порядок образования налогооблагаемой базы.

Налоговый учет

Налоговый учет — это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным налоговым кодексом Российской Федерации.

Ведение налогового учета входит в обязанность всех компаний, в том числе применяющих специальные налоговые режимы.

Именно налоговый учет дает возможность формирования полной и достоверной информации о порядке учета в целях налогообложения хозяйственных операций.

Налоговый учёт ведется в специальных формах — налоговых регистрах.

Организации — налогоплательщики самостоятельно формируют свою систему налогового учета.

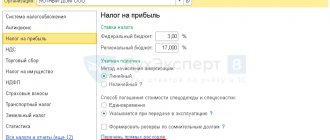

Порядок ведения налогового учета должен быть прописан в учетной политике для целей налогообложения, которая утверждается приказом (распоряжением) руководителя компании и является основным документом, необходимым для исчисления налогов.

Целями налогового учёта являются:

1) формирование полной и достоверной информации о суммах доходов и расходов налогоплательщика, определяющих размер налоговой базы отчётного (налогового) периода;

2) обеспечение информацией внутренних и внешних пользователей для контроля за правильностью, полнотой и своевременностью исчисления и уплаты налога в бюджет;

3) обеспечение внутренних пользователей информацией, позволяющей минимизировать свои налоговые риски и оптимизировать налоги.

При этом внутренним пользователем информации является администрация организации.

Внешними пользователями информации являются налоговые органы, которые производят оценку правильности формирования налоговой базы, налоговых расчётов, а также осуществляют контроль за поступлением налогов в бюджет.

Средством достижения цели налогового учёта является группировка данных первичных документов.

Налоговый учёт состоит только из этапа обобщения информации. Сбор и регистрация информации путём её документирования осуществляется в системе бухгалтерского учёта.

Данные налогового учета должны содержать следующую информацию:

- порядок формирования суммы доходов и расходов;

- порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде;

- сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах;

- порядок формирования сумм создаваемых резервов;

- сумму задолженности по расчетам с бюджетом по налогу.

Подтверждением данных налогового учета выступают:

- первичные учетные документы (включая справку бухгалтера);

- аналитические регистры налогового учета;

- расчет налоговой базы.

Одной из главных задач налогового учёта является определение суммы платежей в бюджет и задолженности перед бюджетом по налогам на определённую дату.

Предметом налогового учёта выступают производственная и непроизводственная деятельность предприятия, в результате чего у налогоплательщика возникают обязательства по исчислению и уплате налога.

Налоговым кодексом РФ определены следующие принципы ведения налогового учета:

- принцип денежного измерения. В налоговом учёте отражается информация о доходах и расходах, представленных, прежде всего, в денежном выражении;

- принцип имущественной обособленности. Имущество, являющееся собственностью организации, учитывается обособленно от имущества других юридических лиц, находящееся у данной организации.

- принцип непрерывности деятельности организации. Учёт должен вестись непрерывно с момента её регистрации в качестве юридического лица до её реорганизации или ликвидации.;

- принцип временной определённости фактов хозяйственной деятельности. Принцип временной определённости фактов хозяйственной деятельности является доминирующим. Доходы признаются в том отчётном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества или имущественных прав (принцип начисления). Расходы, принимаемые для целей налогообложения, признаются таковыми в том отчётном (налоговом) периоде, к которому они относятся независимо от времени фактической выплаты денежных средств или иной формы оплаты.;

- принцип последовательности применения норм и правил налогового учёта. Нормы и правила должны применяться последовательно от одного налогового периода к другому. Этот принцип распространяется на все объекты налогового учёта;

- принцип равномерности признания доходов и расходов. Данный принцип предполагает отражение для целей налогообложения расходов в том же отчётном периоде, что и доходы, для получения которых они были произведены.

Существуют следующие варианты ведения налогового учёта:

- налоговый учет ведется отдельно от бухгалтерского учета. Этот вариант наиболее целесообразен для использования в крупных компаниях, где такой учет ведется в специальном подразделении организации;

- налоговый учет ведется на базе бухгалтерского учета, что предполагает максимальное сближение налогового и бухгалтерского учета, специальные налоговые регистры ведутся лишь в тех случаях, когда налоговое законодательство предусматривает иные правила учета;

- налоговый учет ведется способом корректировки данных бухгалтерского учета: в налоговых регистрах отражается лишь разница между данными бухгалтерского и налогового учета в тех ситуациях, когда такие отклонения возникают;

- налоговый учет ведется в специальном налоговом плане счетов. Данный способ предполагает разработку и введение дополнительных счетов налогового учета к рабочему плану счетов. Этот способ является наиболее оптимальным и чаще всего используется в небольших и средних организациях.

Примеры

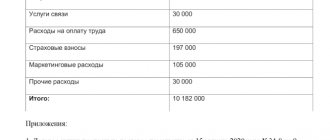

Есть две основных формы регистра. Это регистры, отражающие доходы и расходы. Но к ним при необходимости могут быть добавлены дополнительные формы. К примеру, в одной организации могут быть следующие регистры:

- Доходы от продажи.

- Траты, сокращающие доходы от продажи.

- Внереализационные доходы.

- Внереализационные траты.

Регистров может быть и больше. Все зависит от нужд конкретной фирмы. К примеру, можно ввести эти НР:

- Выручка от продажи товаров собственного производства.

- Выручка от продажи товаров, которые ранее были закуплены оптом.

- Выручка от продажи прочих изделий.

При оформлении каждого регистра нужно придерживаться положений НК РФ. К примеру, при заполнении регистра «Доходы от продажи» нужно помнить, что выручка должна фиксироваться без учета НДС и акцизов. Соответствующее правило приведено в пункте 1 статьи 248 НК РФ.

Для заполнения такого регистра нужно пользоваться сведениями из бухучета. В частности, счетами 90 и 91. Данные бухучета и сведения в регистрах не должны противоречить друг другу.

Основные разновидности регистров бухгалтерского учёта

Регистры в бухгалтерии могут различаться не только по способу ведения в них учёта, но и по внешнему виду.

Так, их различают по следующим разновидностям:

- По внешнему оформлению. Существуют документы в виде:

- Книги. Самый распространённый и простой способ ведения регистров бухучёта. Они прошнуровываются, делятся на графы. Кроме того, на обложке должен расписаться главный бухгалтер.

- Карточки. Они имеют вид одинарного листа с прочерченной таблицей. Несмотря на простоту описания и заполнения, они бывают:

- Состоящие из двух граф. Они используются при расчётах с юридическими и физическими лицами. Такие карточки удобны тем, что позволяют видеть все доходы и расходы за определённый промежуток времени.

- Карточки с тремя колонками. Они рассчитаны для учёта материальных ценностей. Вместе с приходом и расходом всех товаров здесь есть ещё один столбик, где выводится итоговый остаток.

- Бланки с большим количеством граф. Они предназначены для подсчёта всех видов работ по конкретной продукции с помощью бухгалтерского учета. Они удобны тем, что позволяют рассчитать себестоимость продукции и определить уровень развития всего предприятия. Они хранятся в специальном ящике – картотеке. Причём, для того, чтобы быстро найти необходимый бланк, в ней есть алфавитный перечень.

- Свободные листы. Они хранятся в папках. Все данные оформляются на обычной бумаге. Кроме того, на них ведутся специальные записи по отчетности. Это позволяет предотвратить утрату или подмену листа либо карточки.

- Машинные носители информации. Они представляют собой дискеты, плёнки и прочее. Их минус в том, что требуется составлять ещё и бумажный оригинал документа.

Что касается основных видов, то они совпадают с категориями регистров по внешнему оформлению.

- Отображение в денежном эквиваленте. Все операции расписываются в виде сумм денег.

- В виде счетов бухгалтерского учёта. Операции подобного рода расписываются в виде корреспонденции счетов.

- Комбинированные. Операции находят отображение в разных вариантах.

Записи же в данные регистры вносятся по одному из двух принципов:

- Приходы и расходы пишутся в одну строку.

- Все операции расписываются по разным колонкам.