- Документы, которыми можно провести корректировки учета по НДФЛ

- Документ Перерасчет НДФЛ

- Документ Операция учета НДФЛ

- Пример 1. Перерасчет НДФЛ в связи с утратой права на вычет

- Пример 2. Перерасчет НДФЛ по причине ошибочного обложения НДФЛ

- Пример 3. Перемещение доходов в другой период из-за неправильного формирования Ведомости

- Пример 4. Неудержанный НДФЛ

- Пример 5. Возврат НДФЛ уволенному сотруднику, если в месяце увольнения начислена отрицательная сумма

Документы, которыми можно провести корректировки учета по НДФЛ

Документы, которыми можно провести корректировки учета по НДФЛ

Корректировки в учете по НДФЛ можно сделать с помощью следующих документов:

- Перерасчет НДФЛ (Налоги и взносы – Перерасчет НДФЛ) – документ, позволяющий зарегистрировать перерасчет исчисленного НДФЛ (в том числе за прошлые налоговые периоды).

- Операция учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ) – документ, позволяющий сделать ручную корректировку в учете по НДФЛ;

- Перенос данных (Администрирование – См. также – Переносы данных) – документ, которым можно зарегистрировать корректировки любых регистров, в том числе по НДФЛ. Сведения вносятся непосредственно в регистры, поэтому корректировка более трудоемка, чем корректировка специализированным документом. Поэтому корректировку этим документом детально рассматривать не будем.

Документ «Перерасчет НДФЛ»

Документ Перерасчет НДФЛ делает движения не только в учете по НДФЛ, но и по взаиморасчетам с сотрудниками — по регистрам накопления:

- Бухгалтерские взаиморасчеты с сотрудниками

- Взаиморасчеты с сотрудниками

- Зарплата к выплате

- Начисления удержания по сотрудникам.

Именно поэтому для корректировки исчисленного налога в большинстве случаев нужно пользоваться именно этим документом.

В шапке документа важно правильно указать:

- В поле Налоговый период (год) — год, за который нужно пересчитать налог;

- В поле Месяц перерасчета — месяц, в котором будет отражен перерасчет в зарплатных отчетах и бухгалтерском учете.

По кнопке Заполнить программа выполняет перерасчет налога за указанный в шапке налоговый период по всем лицам, получавшим доход, и если ранее налог был исчислен не верно, то в документе появляются строки на вкладке НДФЛ.

В правой части формы располагается информация о перерасчете вычетов: стандартных, имущественных и личных.

Вкладка Корректировка выплаты заполняется:

- Если в результате перерасчета НДФЛ получился отрицательный, то вкладка заполняется аналогичной отрицательной суммой. Эта сумма отобразится в зарплатной отчетности как НДФЛ к зачету в счет будущих платежей.

- Если в результате перерасчета НДФЛ доначислен (положительная сумма), и при этом по сотруднику есть незачтенный НДФЛ к зачету в счет будущих платежей, то вкладка заполняется положительной суммой на сумму зачета. В зарплатных отчетах эта сумма отобразиться как Зачтено излишне удержанного НДФЛ.

Оптимальным вариантом использования документа Перерасчет НДФЛ будет именно автоматический пересчет налога. Если НДФЛ ранее исчислен неверно, нужно найти причину ошибки, устранить ее и затем провести автоматический перерасчет исчисленного налога в документе.

Документ «Операция учета НДФЛ»

Документ Операция учета НДФЛ позволяет зарегистрировать движения по всем основным регистрам учета НДФЛ.

Этот документ можно использоваться для отражения доходов и налогов, которые не отображены в ЗУП 3 другими документами (например, когда начисление и выплата проходят в базе Бухгалтерии). Также данный документ удобно использовать для корректировок.

Заполняется документ только вручную.

В шапке документа указываются Организация, Сотрудник (физическое лицо), а также Дата операции.

Дата операции — это дата формирования сведений для целей учета НДФЛ. В регистры попадает в колонку Период.

Данные в документе Операция учета НДФЛ заполняются на нескольких вкладках. Рассмотри каждую подробнее.

Вкладка «Доходы»

На вкладке Доходы можно внести корректировки в регистр Учет доходов для целей исчисления НДФЛ, а также в регистр Расчеты налогоплательщиков с бюджетом по НДФЛ в части исчисления налога по дивидендам, ставкам 9%, 35%.

Вкладка Доходы имеет следующие графы:

- Дата получения дохода — дата фактического получения дохода в соответствии со статьей 223 НК РФ;

- Код дохода — числовой код дохода, выбирается из справочника Виды доходов НДФЛ;

- Вид дохода — категория дохода. Выбирается из списка, состав которого зависит от Кода дохода;

- Сумма дохода — сумма полученного дохода;

- Код вычета — числовой код вычета, предоставляемый к данному доходу (определяется по Коду дохода);

- Сумма вычета — сумма вычета по коду вычета, указанному в соответствующем поле;

- Налог исч. по дивидендам, ставкам 9%, 15% — сумма НДФЛ, исчисленного по перечисленным критериям с доходов до превышения. Эта сумма на вкладке Исчислено по 13% (30%) кроме дивидендов не указывается;

- Налог по дивидендам с превышения — сумма НДФЛ, исчисленного по дивидендам и прочим доходам по ставкам 9%, 15% с доходов сверх превышения.

- Налог на прибыль для дивидендов — сумма налога на прибыль, которая зачитывается в счет уменьшения НДФЛ;

- Строка Раздела 2 Расчета 6-НДФЛ —позволяет указать в каких строках Раздела 2 отчета 6-НДФЛ (с 2022 года) будет отражен доход.

- Обособленное подразделение — заполняется, если доходы отражаются по обособленному подразделению;

- Доход из источников за пределами РФ — флажок устанавливается, если обособленное подразделение находится за пределами РФ.

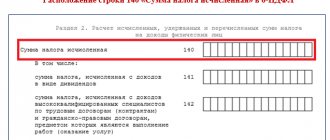

Вкладка «Исчислено по 13% (30%) кроме дивидендов»

На вкладке Исчислено по 13% (30%) кроме дивидендов корректируется регистр Расчеты налогоплательщиков с бюджетов по НДФЛ: информация об исчисленном налоге по ставке 13% (для нерезидента 30%) за исключением НДФЛ с дивидендов.

Вкладка Исчислено по 13% (30%) кроме дивидендов имеет следующие графы:

- Сумма — сумма исчисленного НДФЛ с доходов до превышения;

- Зачтено авансов— сумма авансовых платежей по патенту, зачтенных при начислении налога с доходов до превышения.

- Сумма с превышения — сумма исчисленного НДФЛ с доходов сверх превышения;

- Зачтено авансов (в счет превышения) — сумма авансовых платежей по патенту, зачтенных при начислении налога с доходов сверх превышения.

- Соотв. ст. 226.1 НК РФ

Остальные графы совпадают с аналогичными графами вкладки Доходы.

Вкладка «Предоставлено вычетов»

Данные, указанные на вкладке Предоставлено вычетов формируют движения по регистру Предоставленные стандартные и социальные вычеты (НДФЛ).

Вкладка Предоставлено вычетов имеет графы:

- Месяц налогового периода— месяц, в котором регистрируется предоставление вычета;

- Код вычета — числовой код вычета, выбирается из справочника Виды вычетов НДФЛ;

- Сумма вычета — сумма предоставленного вычета;

- Месяц периода предоставления вычета — месяц, за который предоставляется вычет.

- Соотв. ст. 226.1 НК РФ

Остальные графы совпадают с аналогичными графами вкладки Доходы.

Вкладка «Удержано по всем ставкам»

Данные, указанные на вкладке Удержано по всем ставкам, регистрируют удержание НДФЛ по:

- регистру накопления Расчеты налогоплательщиков с бюджетов по НДФЛ(по виду движения Расход);

- регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ (по виду движения Приход);

- оборотному регистру НДФЛ к перечислению;

- оборотному регистру НДФЛ перечисленный.

То, что документ при заполнении вкладки Удержано по всем ставкам делает движения по регистру НДФЛ перечисленный – ошибочное поведение программы.

Чтобы обойти ошибку, следует, если корректируете удержанный НДФЛ на вкладке Удержано по всем ставкам, в этом же документе корректировать и перечисление этого налога на вкладке Перечислено по всем ставкам.

На вкладке Удержано по всем ставкам присутствуют следующие графы:

- Ставка налогообложения — группа ставок по НДФЛ, выбирается из предопределенного списка;

- Ставка — ставка, применимая к доходу, с которого производится удержание;

- Сумма — сумма удержанного налога;

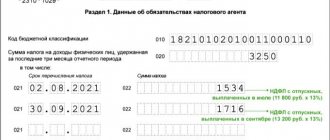

- Срок перечисления — крайний срок перечисления НДФЛ в бюджет, выбирается из списка;

- Сумма выплаченного дохода (2016-2020) — сумма дохода, с которого необходимо перечислить НДФЛ в бюджет. Заполняется для сумм, удержанных до 2022 года;

- Соотв. ст. 226.1 НК РФ – специальное поле, которое используется только для дивидендов. Флажок влияет на срок перечисления НДФЛ.

- Документ основание — документ, которым был начислен доход, с которого производится удержание.

Остальные графы совпадают с аналогичными графами вкладки Доходы.

Вкладка «Перечислено по всем ставкам»

Данные вкладки Перечислено по всем ставкам регистрируют перечисление НДФЛ в бюджет. Движения по регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ с видом движения Расход.

Вкладка Перечислено по всем ставкам имеет графы:

- Месяц налогового периода — месяц, за который происходит перечисление НДФЛ;

- Ставка — ставка, по которой исчислен и удержан налог;

- Сумма — сумма уплаченного налога;

- Реквизиты платежа— реквизиты платежного поручения, по которому прошло перечисление НДФЛ в бюджет;

- Исчислено по дивидендам – флажок устанавливается, если перечисляется налог, исчисленный по дивидендам;

- Соотв. ст. 226.1 НК РФ – специальное поле, которое используется только для дивидендов. Флажок влияет на срок перечисления НДФЛ.

- Регистрация обособл. подразделения — налоговый орган, в который перечислен налог. Заполняется только для перечислений по обособленному подразделению.

Предоставляем стандартные вычеты за прошлые периоды

Кто предоставляет вычеты за прошлые периоды?

Стандартные вычеты предоставляют по мере возникновения прав на них в отношении доходов текущего периода. Вместе с тем если бухгалтер обнаружил ошибку или физлицо предъявило подтверждающие документы спустя некоторое время, то вычеты следует предоставить в отношении доходов за прошлые периоды, в которых возникло соответствующее право <*>.

Сделать это может организация, которая в момент возникновения у физлица права на стандартные вычеты являлась местом основной работы <*> и выплачивала ему доход. Нынешний источник дохода предоставить стандартные вычеты в отношении доходов за периоды работы у других нанимателей не вправе

.

Внимание!В отличие от социальных и имущественного вычетов стандартные вычеты не накапливаются и на последующие месяцы не переносятся.

Пример. Определяем место предоставления стандартных вычетов за прошлые периоды

В декабре 2022 г. физлицо узнало, что с июля 2022 г. имеет право на стандартный вычет на иждивенца – жену, находящуюся в отпуске по уходу за ребенком в возрасте до трех лет.

В период с июля по сентябрь 2022 г. местом основной работы физлица являлась организация «А», с октября 2022 г. по настоящее время – организация «Б».

На основании подтверждающих документов стандартные вычеты на жену как на иждивенца предоставляет:

— за июль — сентябрь 2022 г. — организация «А»;

— с октября 2022 г. – организация «Б».

При отсутствии места основной работы вычеты могут быть предоставлены иной организацией – источником дохода в тот прошлый период. Основанием для этого являются письменное заявление физлица и предъявленная трудовая книжка (при отсутствии трудовой книжки в заявлении следует указать причину) <*>.

Как предоставить вычеты за прошлые периоды?

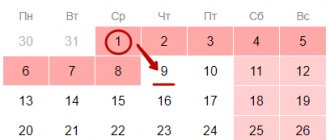

Перерасчет подоходного налога производят начиная с месяца возникновения права на вычеты. При этом сделать это можно в отношении сумм подоходного налога, с момента уплаты в бюджет которых прошло

не более трех лет

<*>. Отсчитывается этот срок с даты, следующей за датой излишней уплаты налога, и истекает в соответствующие месяц и число его последнего года. Если последний день является нерабочим, днем истечения срока считается ближайший следующий за ним рабочий день <*>.

Заявление физлица о проведении перерасчета подоходного налога в общем случае не требуется. Вместе с тем его наличие может быть полезным в ситуации, когда оспаривается дата подачи подтверждающих документов.

Налоговую базу при перерасчете подоходного налога определяют в общеустановленном порядке за каждый календарный месяц по формуле <*>:

Стандартные вычеты при этом предоставляют в размерах, действовавших в месяце, за который пересчитывают подоходный налог <*>.

При перерасчете подоходного налога следует принимать во внимание

установленную последовательность предоставления налоговых вычетов: сперва стандартные, затем социальные и имущественный (на строительство / приобретение жилья) <*>. Исходя из этого предоставление стандартных вычетов за прошлые периоды сократит сумму дохода для целей предоставления иных видов вычетов. Поэтому в месяцах, за которые производится перерасчет подоходного налога в связи с предоставлением стандартных вычетов, потребуется пересмотреть суммы социальных и имущественного вычетов, если они предоставлялись.

Как поступить с излишне удержанной суммой подоходного налога, организация определяет, основываясь на пожелании физлица. Такую сумму можно <*>:

— зачесть в счет уплаты предстоящих платежей по данному налогу;

— вернуть.

Пример. Предоставляем стандартные вычеты за прошлые периоды

Работник в конце ноября 2022 г. по месту основной работы представил свидетельства о рождении, согласно которым в сентябре 2018 г. у него родились двое детей.

Излишне удержанную сумму подоходного налога работник пожелал зачесть в счет уплаты подоходного налога за ноябрь.

Заработок, начисленный работнику в данной организации, составил: за сентябрь — 500 руб., за октябрь – 700 руб., за ноябрь – 900 руб.

Порядок расчета подоходного налога представим в таблице

| Показатель | Сумма, руб. | |||||

| Сентябрь 2022 г. | Октябрь 2022 г. | Перерасчет за прошлые периоды | Ноябрь 2018 г. | |||

| Сентябрь 2018 г. | Октябрь 2022 г. | |||||

| Облагаемый доход | 500 | 700 | 500 | 700 | 900 | |

| Стандартный вычет на работника <1> | 102 | Не предоставляется | 102 | Не предоставляется | Не предоставляется | |

| Стандартный вычет на детей | Не предоставлялся <2> | 114 (57 x 2) | 114 (57 x 2) | 114 (57 x 2) | ||

| Подоходный налог | 51,74 ((500 – 102) x 13%) | 91 (700 x 13%) | 36,92 ((500 – 102 – 114) x 13%) | 76,18 ((700 – 114) x 13%) | 102,18 ((900 – 114) х 13%) | |

| Результат перерасчета — излишне удержанный подоходный налог | 29,64 (51,74 + 91 – 36,92 – 76,18) | |||||

| Подоходный налог за февраль к удержанию и перечислению в бюджет с учетом перерасчета | 72,54 (102,18 – 29,64) | |||||

| _____________________ <1> Правом на вычет в размере 102 руб. работник обладает в сентябре, поскольку налогооблагаемый доход не превысил установленный предел (500 руб. < 620 руб.); в октябре и ноябре права на вычет в таком размере у работника нет, поскольку установленный предел превышен (700 руб. > 620 руб. < 900 руб.). <2> Вычеты на детей не предоставлялись, поскольку сведения о праве работника на эту льготу на тот момент отсутствовали. | ||||||

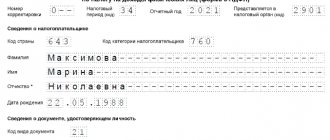

Пример 1. Перерасчет НДФЛ в связи с утратой права на вычет

Сотруднице Ольховой О. О. предоставлялся вычет в двойном размере, как одинокому родителю по коду вычета 134. В Июле 2022 года выяснилось, что с Ноября 2020 года право на двойной вычет утеряно в связи со вступлением в брак.

Необходимо отразить перерасчет налога Ольховой О. О. в Июле 2021 года.

Введем для Ольховой О. О. новое Заявление на вычеты по НФДЛ (Налоги и взносы – Заявления на вычеты – Заявление на вычеты по НДФЛ), в котором укажем, что с Ноября 2022 сотруднице следует предоставлять вычет по коду 126.

Затем введет документ Перерасчет НДФЛ. В шапке документа укажем в поле Налоговый период (год) тот год, налог за который необходимо пересчитать – 2020. В поле Месяц перерасчета укажем Июль 2021 – месяц, в котором мы проводим доначисление.

По кнопке Заполнить в документе автоматически появляется перерасчет налога по Ольховой О.О. В таблице в правой части формы отображается сторнирование вычета по коду 134 и применение вычета по коду 126.

В таблице НДФЛ появилась строка, в которой отображается сумма доначисленного налога.

Исчисленная в документе Перерасчет НДФЛ сумма налога будет удержана при ближайшей выплате дохода. В нашем примере это выплата заработной платы за Июль 2022.

Сумма по документу-основанию Перерасчет НДФЛ уменьшит сумму к выплате.

И увеличит сумму НДФЛ к перечислению.

В Расчетном листке сотрудницы за Июль 2021 видно, что взаиморасчеты с работницей корректно закрылись в ноль.

В отчетности по НДФЛ суммы перерасчета отразятся в отчетах за 2020 год.

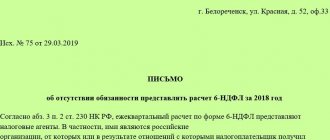

Вносить ли уточнения в 6-НДФЛ?

Этот вопрос возникает, если заявление на «детский» вычет написано в середине года, например, в ноябре. Бухгалтер понимает, что должен был применять вычет в январе — октябре, но не делал этого. Как следствие, отчеты 6-НДФЛ за первый квартал, полугодие и 9 месяцев текущего года оформлены без учета соответствующих сумм. Нужно ли сдать «уточненки»?

Нет, не нужно. Хотя сотрудник и обладал правом на вычет с января, бухгалтер узнал об этом только в ноябре. Значит, перерасчет за январь — октябрь следует датировать ноябрем, и отразить в форме 6-НДФЛ по итогам года. Корректировки за предыдущие отчетные периоды не требуются. К подобным выводам пришла ФНС в письме от 17.09.18 № БС-4-11/18095 (см. «ФНС напомнила, как в расчете 6-НДФЛ отразить имущественный вычет»). Правда, в нем речь шла об имущественном вычете, но сути дела это не меняет.

Заполните, проверьте и сдайте действующую форму 6‑НДФЛ через интернет Сдать бесплатно

Пример 2. Перерасчет НДФЛ по причине ошибочного обложения НДФЛ

Сотруднику Тополеву Т. Т. в Декабре 2022 года было проведено начисление, которое ошибочно было настроено как облагаемое НДФЛ. Необходимо отразить перерасчет налога в Августе 2022 за Декабрь 2020 года и отразить возврат НДФЛ.

В первую очередь следует исправить данные о доходах сотрудника в 2020 году. Есть два пути, чтобы это сделать:

- перенастроить начисление, в котором было ошибочно указано, что оно облагается НДФЛ, и перепровести документ, которым это начисление было выполнено. Перепроведение нужно для того, чтобы исключить начисление из облагаемой базы сотрудника.

- Отсторнировать доход документом Операция учета НДФЛ.

Мы воспользуемся вариантом 2.

Создадим документ Операция учета НДФЛ. В шапке укажем Дату документа и Дату операции – 31.08.2021 г.

На вкладке Доходы заполним строку со сторно дохода.

Чтобы правильно заполнить вкладку можно использовать расшифровки в аналитических отчетах по НДФЛ.

Например, в отчете Анализ НДФЛ по документам-основаниям (Налоги и взносы – Отчеты по налогам и взносам) выведем расшифровку по полю Дата получения дохода. Для этого щелкнем двойным щелчком мыши на нужную сумму дохода и выберем поле Дата получения дохода.

Откроется расшифровка.

Теперь необходимо зарегистрировать уменьшение исчисленного налога. Это нужно сделать именно документом Перерасчет НДФЛ, а не Операция учета НДФЛ. Рассмотрим почему.

Если мы введем сторно исчисленного налога в документе Операция учета НДФЛ на вкладке Исчислено по 13% (30%) кроме дивидендов.

то это сторно исчисленного налога не отразится в Расчетном листке.

Не отразится этот НДФЛ и в другой зарплатной отчетности (Полный свод начислений, удержаний и выплат, и. т.д.). Не попадет в документ Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете), а значит не отразится в проводках. Также автоматически не заполнится документ Возврат НДФЛ (Налоги и взносы — Возврат НДФЛ).

Поэтому потребуется ввести именно Перерасчет НДФЛ.

По кнопке Заполнить на вкладке НДФЛ отразится сторно исчисленного налога.

Поскольку сумма исчисленного налога отрицательная, то заполнится также и вкладка Корректировка выплаты.

Проанализируем Расчетный листок. Сумма исчисленного НДФЛ уменьшена:

- 6 500 (исходный НДФЛ) – 130 (НДФЛ из док. «Перерасчет НДФЛ») = 6 370 руб.

Также данные с вкладки Корректировка выплаты будут выведены в разделе Справочно как НДФЛ к зачету в счет будущих платежей.

Заполним документ Возврат НДФЛ. Он заполнится автоматически.

Выплату Возврата НДФЛ проведем в межрасчет через банк в соответствии со ст. 231 НК РФ.

В Расчетном листке сумма возращенного налога будет отражена в строке Зачтено излишне удержанного НДФЛ в разделе Справочно.

В 6-НДФЛ (с 2022 года) возврат налога будет отражен в отчёте за 9 месяцев 2022 года на дату фактического возврата.

Обратите внимание, что Дата возврата налога в 6-НДФЛ (с 2022 года) заполняется в ЗУП 3 с ошибкой:

- Вывод ошибочной даты возврата НДФЛ в разделе 1 отчета 6-НДФЛ (с 2021 года) в ЗУП 3

Как отразить переплату по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 в случае возникновения переплаты НДФЛ следует выполнить ряд действий для корректного отражения перечисления по физлицам.

Порядок действий зависит от того, будут ли еще перечисления НДФЛ в налоговый орган до момента формирования справки 2-НДФЛ.

Рассмотрим последовательность действий для получения корректной справки 2-НДФЛ в программе «1С:Зарплата и управление персоналом 8» на примере.

Предположим, что в организации 2 сотрудника с окладом 10 000 руб. В январе 2022 года при расчете зарплаты исчислен по каждому из них НДФЛ в сумме 1 300 руб. и перечислен при выплате зарплаты в бюджет общей суммой 2 600 руб. В феврале 2022 года один из сотрудников заявил о своем праве на стандартные налоговые вычеты, и в результате пересчета налога с начала года к перечислению в бюджет исчисляется сумма, учитывающая произошедшую переплату.

Пример 1

| В результате пересчета НДФЛ к перечислению в бюджет в феврале 2019 года есть некоторая сумма. |

Примечание

Здесь и далее в рассматриваемых примерах в настройках учетной политики организации по НДФЛ (

Настройки

—

Организация

— закладка

Учетная политика и другие настройки

— ссылка

Учетная политика

) установлено

Применение стандартных вычетов нарастающим итогом в течение налогового периода

).

В январе 2022 года у сотрудников С.С. Горбункова и В.С. Плющ начислено по 10 000 руб., выплачено по 8 700 руб., и по каждому из них НДФЛ по 1 300 руб. перечислен в бюджет общей суммой 2 600 руб.

В феврале 2022 года В.С. Плющ обратилась с заявлением о предоставлении с начала года стандартных налоговых вычетов на троих детей с кодом:

- «126» на первого ребенка — 1 400 руб.;

- «127» на второго ребенка — 1 400 руб.;

- «128» на третьего ребенка — 3 000 руб.

Общая сумма стандартных вычетов за 1 месяц составляет 5 800 руб.

При расчете заработной платы в документе Начисление зарплаты и взносов в результате применения вычетов за январь и февраль в сумме 11 600 руб. образовалась переплата по НДФЛ по налогоплательщику В.С. Плющ в размере 208 руб. (рис. 1). По сотруднику С.С. Горбункову следует перечислить 1 300 руб. В целом же в бюджет следует перечислить 1 092 руб.

Рис. 1. Расчет НДФЛ в документе «Начисление зарплаты и взносов»

В отчете Полный свод начислений, удержаний и выплат (рис. 2) отражается общая сумма удержанного налога в феврале 2022 года — 1 092 руб.

Рис. 2. Отчет «Полный свод начислений, удержаний и выплат»

При формировании платежной ведомости в программе «1С:Зарплата и управление персоналом 8» редакции 3 по каждому физлицу отдельно формируется сумма к выплате и НДФЛ к перечислению (рис. 3). Сотруднику С.С. Горбункову следует перечислить сумму зарплаты 8 700 руб. и перечислить в бюджет исчисленный НДФЛ 1 300 руб. Сотруднице В.С. Плющ следует перечислить зарплату в размере 10 000 руб. Перечислять НДФЛ в этом месяце не следует, так как есть переплата, оставшаяся с прошлого месяца. По заявлению сотрудницы В.С. Плющ зарегистрирован возврат переплаченной суммы налога 208 руб. документом Возврат НДФЛ в меню Налоги и взносы.

По умолчанию в документе Ведомость в банк в блоке Выплата зарплаты и перечисление НДФЛ установлен флаг Налог перечислен вместе с зарплатой. Проведение этого документа без предварительного анализа и изменений установок по умолчанию приведет к возникновению ошибки в системе: в программе будет зарегистрировано, что налоговым агентом перечислена сумма большая, чем требуется, — 1 300 руб. вместо 1 092 руб.

Рис. 3. НДФЛ к перечислению в платежной ведомости

Чтобы избежать такой ошибки, рекомендуется ежемесячно после расчета зарплаты перед формированием ведомостей анализировать НДФЛ с помощью отчетов:

- Анализ НДФЛ по датам получения доходов;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам.

Поле Осталось удержать в этих отчетах сообщит реальную сумму НДФЛ, подлежащую удержанию и перечислению по налогоплательщикам и в целом по налоговому агенту.

Обратите внимание, что поля Осталось удержать и Осталось перечислить не отображаются в отчетах по умолчанию. Их можно добавить по кнопке Настройки — вид Расширенный — закладка Поля и сортировки, установив соответствующие флаги.

При расхождении суммы, подлежащей удержанию по отчетам и по платежной ведомости, использовать настройки, установленные по умолчанию в платежной ведомости, нельзя. В этом случае следует отключить установленный по умолчанию флаг Налог перечислен вместе с зарплатой. По ссылке Ввести данные о перечислении НДФЛ следует перейти к документу Перечисления НДФЛ в бюджет. В этом документе следует указать верную сумму удерживаемого и перечисляемого налога в целом по организации. В Примере 1 к перечислению указывается сумма 1 092 руб. При этом можно сформировать Реестр перечисленных сумм налога по кнопке Реестр перечисленных сумм НДФЛ (рис. 4) и убедиться, что программа правильно распределяет перечисление НДФЛ.

После регистрации перечисления НДФЛ описанным выше способом в справках 2-НДФЛ, сформированных для обоих сотрудников, налог исчисленный, удержанный и перечисленный будет отображен корректно.

Рис. 4. Отчет «Реестр перечисленных сумм налога»

Пример 3. Перемещение доходов в другой период из-за неправильного формирования Ведомости

Сотруднику Дубову Д. Д. было проведено начисление Премии в Марте 2022 года. Выплата премии произошла 31.03.2021. Из-за ошибки при формировании документов Ведомость, сумма по документу-основанию Премия подтянулась в Ведомость от 05.06.2021 г. на выплату зарплаты за Май 2022 года.

После этого премия в отчетах по НДФЛ стала относиться к Июню 2021 года. К тому же, поскольку в Мае 2022 года доход Дубова превысил 5 млн. руб., сумма премии в справке 2-НДФЛ попадает на вкладку 15%.

Перенесем доход обратно на верную дату получения дохода (31.03.2021 г.).

Сформируем документ Операция учета НДФЛ и отразим обратное перемещение дохода:

- На ошибочную дату получения дохода (05.06.2021) введем сумму дохода с минусом;

- На верную дату получения дохода (31.03.2021) введем положительную сумму дохода.

Чтобы правильно заполнить вкладку можно использовать расшифровки в аналитических отчетах по НДФЛ.

После этого доход снова будет корректно относиться к Марту 2021 года.

Пример 4. Неудержанный НДФЛ

По сотруднику Ёлкину Е. Е. обнаружена ошибка в удержанном НДФЛ. В Июне 2022 года по сотруднику удержание НДФЛ в ЗУП 3 отражено не полностью. Необходимо зарегистрировать удержание остатка суммы.

Введем документ Операция учета НДФЛ. Дата операции – это текущая дата на момент корректировки 31.08.2021 г.

Заполним вкладку Удержано по всем ставкам.

Чтобы правильно заполнить данные можно использовать расшифровки в аналитических отчетах по НДФЛ.

Поскольку в документе есть проблема: при удержании налога создаются движения по регистру Перечисленный НДФЛ, то этим же документом следует зарегистрировать и перечисление НДФЛ. Заполним вкладку Перечислено по всем ставкам.

Обратите внимание, что в графе Реквизиты платежа следует указать реквизиты именно того платежного поручения, которым был перечислен этот налог. В нашем примере НДФЛ был перечислен вовремя, вместе с другим НДФЛ с зарплаты за Июнь 2021 года, поэтому указаны соответствующие реквизиты платежки.

Теперь сумма НДФЛ удержана полностью.