Причины наличия долгов у индивидуального предпринимателя

Существуют два механизма уплаты налогов предпринимателями. Непосредственно по бизнес-доходам ИП перечисляют налоги в том же порядке, что и компании. То есть сами рассчитывают сумму налога, указывают ее в декларации и вносят соответствующий платеж в бюджет. Исключение составляет патентная система. В рамках этого режима ИФНС рассчитывает сумму налога и указывает ее в патенте. Сдавать декларации не требуется (ст. 346.52 НК РФ).

Подать заявление о применении ПСН по новой форме через интернет Подать бесплатно

А вот «имущественные» налоги (транспортный, земельный, на имущество физлиц) ИП платят в том же порядке, что и «обычные» физлица. То есть на основании налоговых уведомлений, которые ФНС ежегодно рассылает налогоплательщикам.

С этой «двуличностью» связаны и особенности возникновения у ИП задолженности по налогам. В отношении «предпринимательских» налогов (НДС, НДФЛ, единый налог при УСН, ЕСХН и ПСН, страховые взносы) причиной недоимки являются действия самого предпринимателя. Он либо ошибается при расчете налога, по тем или иным причинам занижая его сумму. Либо, правильно посчитав налог, не спешит перечислять его в бюджет или перечисляет, но по неверным реквизитам.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами Заполнить бесплатно

В части «имущественных» налогов недоимка может возникнуть не только в том случае, если ИП отказался вносить сумму, указанную в уведомлении, либо ошибся при оплате. Причиной неуплаты налога может стать неполучение уведомления, направленного на неактуальный адрес (такое часто случается после смены «прописки»). Либо возможна ситуация, когда ИП по личным обстоятельствам в течение месяца не успел получить письмо в отделении связи, в связи с чем оно было возвращено в ФНС. Также письмо с уведомлением может быть не доставлено по вине почты.

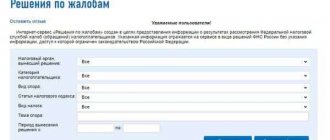

Способ №2. Официальный запрос в ФНС

Самый надежный вариант, как проверить есть ли задолженность по налогам у участника закупок — это запросить информацию напрямую в налоговом органе. Для получения документального подтверждения, что поставщик не имеет долгов перед государством, составляется официальный запрос. Причем, документ в налоговую службу (узнать задолженность по налогам) можно направить, как в бумажном, так и в электронном виде. Запрос составляется в произвольном виде, однако, следует указать обязательные реквизиты:

- Наименование ТО ИФНС, должность и ФИО руководителя отдела.

- Наименование компании-заявителя, ФИО руководителя или контрактного управляющего.

- Адрес, телефон и прочую контактную информацию о заявителе.

- Сведения об участнике (полное наименование, ИНН, ОГРН, либо иные сведения для идентификации).

- Дата составления и подпись заявителя.

ВАЖНО!

Срок подготовки ответа от ИФНС — не менее 10 рабочих дней. Запланируйте контрольные мероприятия с учетом времени на проверку.

Последствия неуплаты налогов

В зависимости от причины возникновения недоимки возможны различные последствия неуплаты налога.

Так, если предприниматель допустил ошибку при заполнении декларации и занизил сумму налога, ему грозит не только взыскание недоимки и пеней, но и штраф в размере 20% от недоплаченного налога (п. 1 ст. 122 НК РФ). Если неверные данные были внесены в декларацию намерено, то штраф составит уже 40% от недоимки (п. 3 ст. 122 НК РФ).

Важно

Если сумма налога определена верно, но не внесена в бюджет в положенный срок, штраф не назначается (п. 19 постановления Пленума ВАС РФ от 30.07.13 № 57). В подобной ситуации предпринимателю начислят только пени (ст. НК РФ).

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузке

Иначе обстоит дело с имущественными налогами, уплачиваемыми на основании уведомлений. Тут речи о штрафах вообще не идет. А пени могут начислить в двух случаях: если уведомление не получено по вине ИП, либо если уведомление получено, но деньги перечислены позже установленного срока. Если же уведомление не получено по вине налоговиков, то недоимки, а значит, и пеней не будет. Поясним эти ситуации.

В пункте 4 статьи НК РФ сказано: если сумма налога рассчитывается налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления. Следовательно, если налоговая не направила уведомление, либо направила его по неверному адресу, обязанность по уплате налога просто не возникнет. А это исключает начисление пеней (п. 1 ст. , п. 2 ст. НК РФ, постановление Арбитражного суда Уральского округа от 16.04.18 № Ф09-4130/17 по делу № А60-35305/2016).

Важно

Как поступить, если налоговая прислала уведомление, но с опозданием? Налог нужно заплатить в месячный срок, если в самом уведомлении не указан больший период времени (п. 6 ст. НК РФ). В этом случае, несмотря на то что деньги попадут в бюджет позже установленного в Налоговом кодексе срока, негативных последствий для ИП не будет. Если же предприниматель перечислит налог после указанного в уведомлении срока, то ему начислят пени.

Бывает, что причиной неполучения уведомления являются действия самого ИП (вовремя не забрал письмо на почте, и оно было возвращено отправителю). Это, в свою очередь, приводит к несвоевременной уплате налогов. У предпринимателя возникает задолженность, и на нее начисляются пени.

Также пени придется заплатить в том случае, если ИП получил своевременно направленное налоговиками уведомление, но перечислил платежи за пределами установленных Налоговым кодексом сроков.

Совет

Если приближаются сроки уплаты «имущественных» налогов, а уведомление не поступило, нужно затребовать документ самостоятельно. Для этого можно обратиться в любую инспекцию, обслуживающую физлиц, или в МФЦ. Подробнее см. «ФНС сообщила, как физлицам получить уведомление на уплату «имущественных» налогов».

Особняком стоит ситуация, когда уведомление не было получено по вине почтовиков (ошиблись с адресом, не доставили уведомление о письме и т.п.). С одной стороны, здесь действует положение статьи НК РФ о том, что заказное письмо считается полученным на шестой день со дня отправки, даже если фактически этого не произошло. А, значит, если налоговики направили письмо с уведомлением по верному адресу, то, не получив платежи в установленные сроки, они вправе начислить предпринимателю пени. Но, с другой стороны, сохраняется возможность отстоять право не платить пени, если удастся доказать факт почтовой ошибки (постановление ФАС Уральского округа от 02.08.10 № Ф09-5912/10-С2 по делу № А60-3564/2010-С6).

Внимание!

Если у предпринимателя есть личный кабинет на сайте ФНС, то уведомление на уплату налогов будет направлено в электронной форме. В этом случае документ считается полученным в день, следующий за днем размещения его в ЛК (п. 4 ст. НК РФ). На бумажном носителе уведомление пришлют только в том случае, если владелец личного кабинета ранее заявил о своем желании получать от налоговиков документы на бумаге.

Получить сертификат усиленной квалифицированной электронной подписи через час

Узнать о долгах ИП лично в ИФНС

Непосредственно в инспекции предприниматель может запросить как справочную информацию по расчетам с бюджетом, так и официальный акт сверки. Разница заключается в юридической силе полученного документа: «информационный» акт носит односторонний характер и не предусматривает какой-либо реакции со стороны налогоплательщика. Тогда как на официальном акте должна стоять подпись налогоплательщика (второй экземпляр акта с подписью ИП нужно вернуть в налоговую). При этом возможно подписание такого акта с разногласиями.

Для получения акта сверки в порядке информирования достаточно направить в ИФНС запрос в электронном виде (по ТКС через интернет). Его форма приведена в приложении к приказу ФНС от 13.06.13 № ММВ-7-6/[email protected]

Запросить электронную справку о состоянии расчетов с бюджетом

Если же требуется официальный акт, то нужно составить заявление о проведении сверки по расчетам с бюджетом (подп. 11 п. 1 ст. НК РФ). Запросить такую сверку можно в любой момент. А форма заявления (КНД 1165180) приведена в приложении к письму ФНС от 28.10.20 № АБ-4-19/[email protected] (см. «Опубликована форма заявления о предоставлении акта сверки расчетов по налогам и взносам»).

При заполнении заявления нужно учитывать следующие моменты. Максимальная «глубина» сверки составляет три календарных года, предшествующих году запроса (п. 5 Временного порядка проведения совместной сверки, прил. к письму ФНС от 09.03.21 № АБ-4-19/2990; также см. «ФНС изменила правила сверки расчетов по налогам и взносам»). При этом желаемый срок сверки нужно указать в заявлении. Если этого не сделать, ИФНС выдаст данные за период с 1 января текущего года до даты получения заявления (п. 9 Временного порядка).

Внимание!

В 2022 году можно запросить сверку по налогам за 2022, 2022, 2019 и 2022 годы. Получить этим способом информацию о состоянии расчетов с бюджетом за более ранние периоды нельзя.

А вот с перечнем налогов, по которым запрашивается сверка, ситуация обратная. Если в заявлении не указаны конкретные КБК, сведения выдадут по всем налогам, которые ИП обязан перечислять в данной инспекции (п. 10 Временного порядка).

Совет

Если ИП состоит на учете в нескольких ИФНС, заявление на сверку следует подать в каждую инспекцию. Иначе картина взаиморасчетов с бюджетом может оказаться неполной.

Заполненное заявление можно передать в ИФНС лично, либо дистанционными способами — посредством почтового отправления, через ТКС или личный кабинет налогоплательщика на сайте ФНС. Кроме того, предприниматели могут сдать заявление в МФЦ (п. 1.1 ст. НК РФ).

Запросить в ИФНС акт сверки по налогам через интернет Запросить бесплатно

В ответ инспекторы должны прислать акт. Срок его составления зависит от способа взаимодействия с налоговиками. Если заявление подавалось на бумаге, то акт будут готовить 5 рабочих дней (п. 15 Временного порядка). Если же ИП направил заявление в электронном виде, то акт должен прийти через 3 рабочих дня (п. 20 Временного порядка).

Зачем нужна проверка участников

Действующее законодательство в сфере контрактной системы устанавливает, что заказчик обязан организовать контроль всех тех участников госзакупок, которые подали заявки. Причем, требований и принципов проверки довольно много.

Отметим, что полный перечень правил закреплен в 31 статье закона №44-ФЗ. Так, п. 5 ст. 31 гласит, что за участником не может числиться задолженность перед бюджетом по налогам за прошлый отчетный год более чем 25% от общей стоимости его балансового имущества.

Причем, поставщик обязан только задекларировать соответствие данному требованию. То есть компания, подавшая заявку, среди прочей документации должна представить декларацию о соответствии общим требованиям, которая подтверждает полную или частичную оплату задолженности по налогам и отсутствие просрочки. Это позволяет фирме участвовать в госзакупках.

Требовать дополнительное подтверждение данной информации заказчик не вправе. Контрактная служба учреждения, либо, специально назначенный управляющий должны организовать самостоятельную проверку задолженности по налогам.

Разберемся, как узнать, есть ли задолженность по налогам.

Узнать задолженность по налогам ИП на сайте налоговой службы

Сведения о налоговой задолженности физических лиц, в том числе предпринимателей, размещаются на сайте ФНС. Правда, эти данные носят закрытый характер и доступны только через личный кабинет налогоплательщика. Проверить на сайте ФНС наличие задолженности у ИП-контрагента, например, по его ИНН, нельзя.

Справка

В настоящее время налоговики публикуют в открытом доступе сведения о задолженности только в отношении организаций. На сайте ФНС можно проверить, есть у компании долг, и узнать его сумму. Подробнее см. «Как проверить контрагента на благонадежность по ИНН или ОГРН либо на сайте налоговой».

Получить информацию о налоговых долгах контрагента и применяемой им системе налогообложения

Как правило в личном кабинете ИП отражается информация по «имущественным» налогам. Также налоговики могут разместить там сведения о задолженности по «предпринимательским» налогам (письмо ФНС от 28.10.20 № АБ-3-19/[email protected]). Однако отсутствие такой информации не означает, что у предпринимателя нет недоимки. Оплатить долг можно прямо из личного кабинета ИП.

Если не перечислить недоимку, налоговики могут заблокировать банковский счет (ст. НК РФ). По «предпринимательским» налогам к фактической блокировке счета приведет также выставление инкассовых поручений на списание долга в порядке статьи НК РФ (пока они не будут исполнены, перевести платежи контрагентам не получится). Отметим, что принудительное взыскание задолженности возможно только с расчетных счетов ИП (определение ВС РФ от 23.08.21 № 307-ЭС21-6593; также см. «Верховный суд запретил блокировать личные счета ИП»).

Проверить коды ОКВЭД у «своего» ИП и его контрагентов

Обычно о блокировке счетов предприниматели узнают от налоговиков или банков. Но можно воспользоваться сервисом на сайте ФНС. На странице https://service.nalog.ru/bi.do нужно выбрать вариант «Запрос о действующих решениях о приостановлении», затем ввести ИНН предпринимателя и БИК банка, в котором открыт проверяемый счет. Подробнее см. «Блокировка счета налоговой в 2022 году: как проверить ее на сайте ИФНС и что делать».

Проверка налогов онлайн

Долги в налоговой можно узнать онлайн, для этого существуют официальные сервисы государственных структур.

1. Проще всего проверить налоги ИП или ООО по ИНН онлайн можно в личном кабинете налогоплательщика на сайте Федеральной налоговой службы.

Доступ к кабинету надо получить заранее. Для организаций доступ к ЛК возможен только на основании квалифицированной ЭЦП, выданной на руководителя или лицо, имеющее доверенность с полными полномочиями. ИП могут использовать для доступа не только электронную подпись, но и пароль, выданный на кабинет физлица, или учётную запись для Портала госуслуг.

2. На Портале госуслуг можно узнать задолженность по налогам ИП, но авторизоваться здесь можно только, как физлицу. Учитывая, что предприниматель несёт полную имущественную ответственность, его долги по налогам отражаются по ИНН, как у обычного гражданина.

Однако Портал не позволяет узнать налоги юридических лиц по ИНН онлайн. Для этого надо сделать запрос через электронную систему отправки отчётности или в личном кабинете юрлица на сайте nalog.ru.

3. Этот сервис стоит использовать, если вы хотите провести проверку добросовестности возможного контрагента. Правда, узнать онлайн по ИНН можно только о долгах по налогам юридических лиц, а не ИП.

Точную сумму долгов вы не увидите, сервис отразит только наличие недоимки у контрагента, если она превышает 1 000 рублей. Кроме того, сервис отражает данные об организациях, которые не сдают налоговую отчётность более года. Вступать в сотрудничество с такими партнёрами рискованно, ведь расходы по таким сделкам ИФНС может не признать.

4. На сайте Федеральной службы судебных приставов (ФССП) можно получить информацию о долгах по налогам, по которым уже начато исполнительное производство. Поиск возможен в отношении индивидуальных предпринимателей и юридических лиц. Только указывать надо не ИНН, а полное имя ИП или наименование организации.

Узнать о задолженности на сайте судебных приставов

На сайте Службы судебных приставов (www.fssprus.ru) можно узнать информацию только о той налоговой задолженности, в отношении которой уже возбуждено исполнительное производство. То есть о тех долгах ИП, которые подтверждены решением суда (в т.ч. судебным приказом) или решением налогового органа об обращении взыскания на имущество предпринимателя (ст. НК РФ).

Для поиска надо перейти в раздел «Сервисы» и далее в «Банк данных исполнительных производств». К сожалению, этот сервис не предоставляет информацию по ИНН или ОГРНИП. Необходимо ввести сведения о физлице (ФИО и дата рождения) и регион. Также можно искать по номеру исполнительного производства или исполнительного документа (если они известны).

Риски онлайн-платежей

Говоря об удобстве погашения задолженности по налогам через интернет, нельзя не сказать и о сопутствующих рисках. О возможности интернет-мошенничества предупреждает налогоплательщиков ФНС.

Схема незаконных действий проста: предлагается перейти по ссылке из рекламы, баннера, а затем налогоплательщик попадает на страницу формы, где требуется ввести ИНН. Далее предприниматель видит сумму налогов, якобы начисленных ему к уплате, которая является ложной и, как правило, завышенной. Комиссия за осуществление такого платежа может достигать 70%.

Давнее мошенничество, о котором снова напомнила ФНС, – «письма из налоговой» на почту предпринимателя с требованием погашения налогов. Содержащиеся в них ссылки ведут на мошеннические сайты, цель которых – получение личных данных плательщика налогов для незаконного снятия денег. ФНС не занимается рассылкой посланий на личную почту ИП, равно как и других налогоплательщиков.

Итоги

- Индивидуальный предприниматель может оплачивать налоги за себя и как налоговый агент, без открытия расчетного счета. Для этого он может использовать личный счет. Допустимо и погашение налоговой задолженности предпринимателя другими юридическими и физическими лицами.

- Кроме наличных платежей через кассу любого банка по квитанции из налоговой, существует множество вариантов рассчитаться с бюджетом.

- Наиболее удобные – онлайн-платежи через банковское приложение, оплата с карты через сайт ФНС, госуслуг, сканирование квитанции через банковский терминал посредством спецкода, нанесенного на документ. Существуют и другие способы уплаты налога ИП без расчетного счета.

- ФНС предупреждает о появлении мошеннических сайтов, и рекомендует предпринимателям пользоваться официальными адресами ресурсов госструктур и кредитных учреждений.