Что представляет собой целевое финансирование?

целевое финансирование (ЦФ) – это получение денежных средств от государства на определенные цели. Главная особенность этого мероприятия заключается в том, что полученные деньги нужно использовать строго по заявленному назначению. Обязательно составление строгой отчетности. Также требуется оформить и утвердить смету. Финансирование направляется на следующие проекты:

- Содержание учреждений для детского и юношеского развития.

- Культурно-просветительские мероприятия.

- Подготовку кадрового состава.

- Научно-исследовательскую деятельность.

- Капитальные вложения.

- Возведение жилых зданий.

- Устранение убытков.

Обычно государство направляет деньги на общественные проекты. Средства выделяются на конкретную цель.

Как учесть средства целевого финансирования при расчете налога на прибыль?

Формы государственной помощи

Составляющие целевого финансирования указаны в пункте 1 статье 251 НК РФ:

- Субсидии и бюджетные ассигнования.

- Гранты на реализацию образовательных, культурных, научных, экологических программ, мероприятий, связанных с искусством.

- Инвестиции, которые выдаются по результатам инвестиционных конкурсов.

- Деньги, выдаваемые из фондов поддержки научных и инновационных работ.

- Пожертвования.

Вопрос: Как отражается в учете некоммерческой организации (НКО) продажа объекта основных средств (ОС), который был приобретен за счет средств целевого финансирования и использовался для ведения уставной деятельности? Продажная цена объекта ОС составляет 600 000 руб., в том числе НДС 100 000 руб. Первоначальная стоимость объекта ОС составляет 650 000 руб. На дату продажи по объекту ОС начислен износ в сумме 160 000 руб. Для целей налогообложения прибыли применяется метод начисления. Посмотреть ответ

ВАЖНО! Финансирование может обеспечиваться не только за счет денежных средств, но и за счет имущества.

Учет госфинансирования устанавливается ПБУ 13/200. Данный нормативный акт выделяет эти виды государственной помощи:

- Субвенции – бюджетные деньги, выдаваемые на безвозмездной основе. То есть компания не должна их возвращать. Средства предоставляются на реализацию конкретных целевых расходов.

- Субсидии – бюджетные деньги, выдаваемые на основе долевого финансирования трат.

- Бюджетные кредиты, которые выдаются или в форме денег, или в форме имущества (земля, природные ресурсы). Они не включают в себя налоговые кредиты и отсрочки по выплате задолженностей.

Как отражается в налоговом учете некоммерческой организации получение и использование средств целевого финансирования?

В бухучете нужно отражать следующие направления трат, покрываемых целевым финансированием:

- Капитальные траты на приобретение или строительство основных средств компании.

- Покрытие текущих трат (к ним может относиться покупка материально-производственных запасов, выплата зарплат).

- Компенсация уже понесенных трат, включающих убытки.

- Немедленная денежная поддержка компании в форме чрезвычайной помощи.

ВАЖНО! За расходом государственных средств строго следят контролирующие структуры. Указывать средства в бухучете нужно только в том случае, если компания точно их получит. Подтверждением получения является бюджетная роспись, соответствующие уведомления. Также организация должна быть уверена в том, что деньги будут направлены на утвержденные цели. Подтверждающие это документы: договоры, публичные решения, проектно-сметные бумаги, утвержденные руководителем.

ВНИМАНИЕ! Целевое финансирование не включает в себя различные льготы, участие государственных структур в капитале компании.

Годовая отчетность НКО: отражение целевых средств в 1С: Бухгалтерии ред. 3.0

Опубликовано 09.03.2021 08:17 Продолжаем публикацию статей, посвященных годовой бухгалтерской отчетности некоммерческих организаций. В этой публикации мы поговорим об отражении целевых средств в отчетности в программе 1С: Бухгалтерия ред. 3.0.

Согласно Закону №7-ФЗ (п.1 ст.3) некоммерческие организации должны иметь смету доходов и расходов. Смета – основной документ, на основании которого действует некоммерческая организация, поэтому к его составлению нужно относиться очень серьезно. Образец сметы доходов и расходов можете скачать тут.

Смета составляется на календарный год, в некоторых некоммерческих организациях смета может составляться также на выполнение определенной программы, проекта.

Смета по сути является планом, отражающим поступление и расходование целевых средств.

Обратите внимание: в течение планируемого периода в смету могут вноситься определенные изменения, но при условии, что это прописано в учредительных документах. Поэтому по возможности обязательно уделите свое внимание этому нюансу, пропишите в учредительных документах возможность внесения изменений в смету, ведь при большом несовпадении планируемых и фактических показателей организацию могут обвинить в нецелевом использовании денег.

Смета утверждается высшим органом управления.

Важный момент: утверждение сметы относится к исключительной компетенции высшего органа управления некоммерческой организацией и не может быть передано им для решения другим органам некоммерческой организации, за исключением случаев, когда такое право дано ему уставом организации (п. 3 ст. 29 Закона от 12 января 1996 г. № 7-ФЗ).

На практике одна из часто допускаемых ошибок – перекладывание утверждение основополагающего документа на постоянно действующий коллегиальный выборный орган НКО. Если это право не прописано в Уставе, то такая смета будет считаться недействующей!

В случае, если в смету доходов и расходов в течение года вносятся изменения, то они заверяются тем же управленческим органом, что подписывал первоначальный вариант документа.

Перед составлением годовой бухгалтерской отчетности проверьте, соответствуют ли отраженные в учете расходы вашей смете.

Совет: если вы ведете учет в типовой 1С Бухгалтерия 8.3, то Вам будет проще сверяться со сметой, когда наименования расходов в программе будут соответствовать статьям расходов по смете. Как это сделать мы обсуждали в более ранней публикации.

Как уже было написано выше, смета доходов и расходов – плановый документ.

В целях контроля за исполнением сметы некоммерческие организации формируют отчет об исполнении сметы.

Из него наглядно видно, сколько средств было запланировано и сколько фактически израсходовано. Отчет позволяет выявить отклонения по смете, которые могут быть учтены при планировании сметы на следующий отчетный период. При формировании отчета об исполнении сметы имеет смысл указывать (например, в графе Комментарии) причины возникновения расхождений.

Отчета об исполнении сметы доходов и расходов можно тут.

Денежные средства, оставшиеся неизрасходованными в текущем году, включаются входящим остатком в смету доходов и расходов некоммерческой организации следующего года (Письмо Минфина от 26.06.2007 г. №03-03-06/4/75).

Что касается сметы доходов и расходов, мы рассмотрели основные моменты, на которые стоит обратить внимание при составлении годовой бухгалтерской отчетности.

Теперь поговорим об отражении целевых средств в отчетности НКО.

В предыдущей публикации мы выяснили, что бухгалтерская отчетность некоммерческой организации состоит из бухгалтерского баланса, отчета о целевом использовании средств и приложений к ним.

В отчете о целевом использовании средств как раз и раскрывается информация в соответствии со Сметой доходов и расходов – о целевом использовании средств, полученных некоммерческой организацией для ведения уставной деятельности.

Основным документом, призванным помочь бухгалтеру в составлении этого отчета, служит пятый раздел Информации Минфина РФ «Об особенностях формирования бухгалтерской (финансовой) отчетности некоммерческих организаций (ПЗ-1/2015)».

Многие бухгалтеры сталкиваются с вопросом по кассовому методу или методу начисления отражать показатели в отчете о целевом использовании денежных средств?

Обратимся к Информации Минфина, где при внимательном прочтении в п. 4.2 даны разъяснения по данному вопросу, в частности, если некоммерческая организация применяет упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, то она самостоятельно принимает решение об использовании кассового метода учета доходов и расходов.

Если некоммерческая организация приняла решение об использовании кассового метода учета, то в Отчете о целевом использовании средств, как и в Отчете об исполнении сметы, отражаются только фактические данные.

Поэтому данные по счету 86, Отчета о целевом использовании средств и Отчета об исполнении сметы (при условии, что они составлены корректно) должны совпадать в части отражения информации о фактическом поступлении доходов и осуществленных расходов за отчетный период.

Также остатки средств по статьям на начало и конец отчетного года Отчета о целевом использовании средств должны равняться статье «Целевые средства» соответствующих граф раздела III «Целевое финансирование» бухгалтерского баланса.

Посмотрим, как заполняется Отчет о целевом использовании средств некоммерческой организации на практике.

Вся отчетность в программе находится в разделе Отчеты – 1С Отчетность – Регламентированные отчеты:

Прежде чем приступить к заполнению отчета, сформируем оборотно-сальдовую ведомость по счету 86:

Отметим, что бухгалтерская отчетность в программе 1С: Бухгалтерия ред. 3.0 в общих случаях заполняется в автоматическом режиме, за исключением формы «Отчет об использовании целевых средств». Его придется заполнять вручную: как мы видим кнопка «Заполнить – Текущий отчет» неактивна.

Это связано с тем, что типовая программа 1С: Бухгалтерия ред. 3.0 не предусмотрена для ведения учета в НКО (об этом мы уже неоднократно говорили).

Поэтому для быстрого заполнения этой формы нужно корректно в течение года вести учет по счету 86.

Итак, заполним вручную Отчет об использовании целевых средств, перенеся данные из оборотно-сальдовой ведомости в отчет:

Важный момент! При заполнении отчета не забывайте, что вычитаемый или отрицательный показатель в бухгалтерской отчетности показывается со знаком «минус» (в круглых скобках).

Если все данные в отчете заполнены верно, то, как уже писали выше, остаток средств на конец отчетного года (стр. 6400) должен совпадать с конечным сальдо по сч. 86, а также со строкой баланса 1350 «Целевые средства».

Но на конец года может получиться и так, что запланированных средств не хватило на планируемые в рамках уставной деятельности мероприятия. Тогда остаток по счету 86 будет дебетовый, а показатель строки 6400 – отрицательный и его следует заключить в круглые скобки. При таком раскладе нужно в пояснительной записке обязательно пояснить причины формирования такого результата.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

+1 Алена 22.02.2022 20:47 Анна, спасибо вам за вашу помощь. Очень много узнала из ваших статей. Подскажите, пожалуйста, есть ли у вас статья о внесении уставного капитала в НКО? Какими проводками отражается?

Цитировать

0 Ольга 20.01.2022 01:05 СПАСИБО ВАМ ЗА ВАШУ ЗАБОТУ О НАС БУХГАЛТЕРАХ!!!

Цитировать

0 Анна Куликова 10.09.2021 19:45 Цитирую Виалетта:

Анна, спасибо за статью. Наверное у вас не так много бухгалтеров из НКО, но информации крайне мало в интернете. И в связи с этим вопрос: на сколько целесообразно приобрести 1с для НКО или лучше остаться в 1с БП. У нас, в основном, ведется предпринимательская деятельность, целевых поступлений нет. Буду благодарна за ответ.

Виалетта, добрый день. Я бы при наличии финансовой возможности предпочла все таки специализирован ный бух. Продукт, т.к он как раз учитывает нюансы ведения уставной и предпринимат.де ят-ти, позволяет автоматически распределять общие расходы между ними, к примеру когда один человек занят на той и другой деятельности… Цитировать

0 Виалетта 10.09.2021 18:19 Анна, спасибо за статью. Наверное у вас не так много бухгалтеров из НКО, но информации крайне мало в интернете. И в связи с этим вопрос: на сколько целесообразно приобрести 1с для НКО или лучше остаться в 1с БП. У нас, в основном, ведется предприниматель ская деятельность, целевых поступлений нет. Буду благодарна за ответ.

Цитировать

Обновить список комментариев

JComments

Бухгалтерский учет

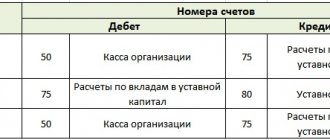

Средства ЦФ учитываются на пассиве счета 86 с соответствующим наименованием. Существует бухгалтерская инструкция, согласно которой счет 86 служит для обобщения данных о движении денег, которые были получены от государства. Деньги, полученные для реализации проектов, прописываются в корреспонденции со счетом 76. При использовании денег или имущества применяется корреспонденция со счетами 20 и 26. Последний счет применяют НКО.

Кредитное сальто счета 86 фиксирует неиспользованные средства. Кредитный оборот указывает на целевые поступления, дебетовый – применение средств. Рассмотрим базовые операции, связанные с целевым финансированием:

- ДТ86 КТ08. Направление денег на покупку ОС и нематериальных активов.

- ДТ86 КТ10. Направление денег на покупку материальных активов.

- ДТ86 КТ70. Направление денег на выплату зарплат.

- ДТ86 КТ60. Направление средств на погашение долгов перед поставщиками.

- ДТ86 КТ51,76. Возврат денег, которые не были истрачены.

- ДТ51 КТ86. Получение средств от государства.

- ДТ76 КТ86. Получение средств за счет бюджетного финансирования.

- ДТ60,76 КТ51. Применение средств, полученных безвозмездно, на покрытие текущих расходов.

- ДТ86 КТ98-2. Отражение средств, полученных на безвозмездной основе.

Бухгалтеру рекомендуется сформировать 2 субсчета:

- 86.1. Получение денег из бюджетных источников.

- 86.2. Получение денег из прочих источников.

Важно также правильно вести аналитический учет ЦФ. Необходимо указать источник получения средств, цели, на которые они будут направлены, условия получения денег. Требуется прописать величину дохода по каждому из видов ЦФ, а также остатки полученных средств.

Примеры

Производственная структура получила от государства на безвозмездной основе средства на приобретение оборудования. В бухучете отражаются следующие проводки:

- ДТ60 КТ51. Оплата основного средства. Деньги направляются поставщику.

- ДТ08-4 КТ60. Поступление ОС на производство.

- ДТ01 КТ08-4. ОС введено в эксплуатацию.

- ДТ86 КТ98-2. Отражение целевого направления денег в составе доходов следующих периодов.

- ДТ20, 23, 25-26, 29,44 КТ02. Начисление амортизации.

- ДТ98-2 КТ91-1. Включение доходов следующих периодов в объеме рассчитанной амортизации в состав прочих доходов.

Рассмотрим другой пример с НКО. Некоммерческое образование получило средства на организацию благотворительного мероприятия. При этом будут использованы следующие проводки:

- ДТ20 КТ60,76. Было проведено благотворительное мероприятие за счет государственных средств.

- ДТ20, 26 КТ10. Расход материалов.

- ДТ20,26 КТ70, 69. Начисление зарплат и страховых взносов.

- ДТ60, 76 КТ51. Оплата услуг исполнителя, подрядчика, поставщика.

- ДТ69 КТ51. Направление страховых взносов в фонды.

- ДТ70 КТ50. Выдача зарплата.

- ДТ86 КТ20, 26. Траты списаны за счет средств ЦФ.

Последняя проводка используется только после того, как оплачены текущие расходы. По каждой проводке нужно отразить точную сумму операции, а также первичные документы.

Понятие целевого бюджетного финансирования

Определение 1

Целевое бюджетное финансирование – это предоставление средств из государственных бюджетов различным субъектам хозяйствования на выполнение определенных мероприятий.

Как правило, целевое бюджетное финансирование получают бюджетные организации на исполнение таких мероприятий как:

- дополнительное профильное образование работников предприятия;

- обеспечение работников предприятия дополнительными благами (например, строительство объектов для отдыха или лечения);

- реализацию инновационных проектов;

- и т.д.

Замечание 1

Важной особенностью целевого бюджетного финансирования — является расходование полученных средств из государственного бюджета исключительно по целям такого финансирования.

Ты эксперт в этой предметной области? Предлагаем стать автором Справочника Условия работы

Налогообложение

При налогообложении прибыли средства ЦФ не будут учтены. Данное правило указано в пункте 1 статьи 251 НК РФ. Касается это только тех поступлений, которые прописаны в статье 251 НК РФ. Вопрос с субсидиями не столь однозначен. В законе указано, что все будет зависеть от цели выдачи субсидий. Подробнее нюансы налогообложения средств изложены в письме Минфина РФ от 30.05. 2011 г. №03-07-11/151. В частности, субсидии не указываются в составе доходов только в том случае, если они выданы на реализацию государственного задания.