Займы являются популярным средством финансирования в группе компаний, как для покрытия кратковременных кассовых разрывов, так и для реализации долгосрочных проектов. Чтобы не сталкиваться c претензиями налоговых органов, нередко делается выбор в пользу беспроцентных займов. Но так ли безобидны беспроцентные займы, как кажется на первый взгляд?

Эксперты TaxCOACH проанализировали претензии фискальных органов, возникающих при выдаче (получении) исключительно беспроцентных займов. И не только в группе компаний, а вообще, в отношении любых возможных вариантов.

Для анализа были взяты все судебные дела по налоговым спорам, дошедшие до кассационной инстанции с начала 2022 года по март 2020 года, в которых хоть каким-либо образом звучали слова «беспроцентный заем».

Результаты оказались весьма интересными. Попробуем проследить, зачем и когда субъекты предпринимательской деятельности используют беспроцентные займы, и в каком ключе на них реагируют налоговые органы.

Дела, в которых рассматривались отношения по безвозмездному заимствованию, можно поделить на несколько категорий.

Дела о необоснованной налоговой выгоде

Почти половина дел касаются необоснованной налоговой выгоды, связанной с незаконным получением вычетов (возмещения) по НДС по сделкам с «фирмами-однодневками».

Беспроцентные займы в таких спорах являются для налоговых органов основанием для выводов о:

1. Транзитном характере движения денежных средств. То есть, лицо, выполнявшее услуги является лишь номинальным лицом, которым с налогоплательщиком организован формальный документооборот.

2. Выводе денежных средств из бизнеса. Данный вывод связан с предыдущим и последующим. В большинстве случаев налоговые органы обращают внимание на отсутствие возврата денежных средств как доказательство вывода денежных средств на третьих лиц либо взаимозависимых субъектов. Кроме того, невозвратность займа оценивается как неотъемлемый атрибут «однодневки».

3. Взаимозависимости участников сделки. Очевидно, что передача денежных средств безвозмездно (без процентов) не имеет никакой экономической цели для кредитора, соответственно, такие отношения не свойственны для независимых субъектов.

4. Недобросовестности контрагента. Наличие фактов выдачи беспроцентных займов является в глазах налоговых органов одной из общих характеристик недобросовестности контрагента.

Во многом данные выводы переплетаются друг с другом и используются в совокупности. И уже само по себе наличие беспроцентных займов, особенно не возвращенных на момент проверки, оценивается налоговыми органами как признак подозрительности контрагента, иные операции с которым требуют внимания.

Налогообложение участников сделки

Каждый бухгалтер предприятия должен знать, как правильно оформить беспроцентный кредит между юридическими лицами. Налоги платит исключительно та сторона, которая получила материальную выгоду от этого процесса.

Компания, которая ссужает деньги без процентов, не получает прибыль, поэтому она не имеет налоговых последствий.

Заемщик получает выгоду от отсутствия процентов, поэтому выгода рассчитывается на основе ставки рефинансирования, после чего она добавляется к базе налога на прибыль.

Согласно ст. 25 НК РФ многие компании через суд пытаются доказать отсутствие необходимости уплаты налогов. Для этого они обращаются в арбитражный суд. В судебной практике действительно есть случаи, когда суд удовлетворил требования истцов, за счет чего заемщики были освобождены от уплаты налогов, но в большинстве случаев представители ФНС доказывали, что компания имела материальную выгоду.

Безвозмездные займы в делах об искусственном дроблении бизнеса

Многие из перечисленных выше способов использования безвозмездных займов встречаются в делах об искусственном дроблении бизнеса и представляются налоговым органом как доказательства:

- взаимозависимости субъектов бизнеса, действующих как единый бизнес. Управляющей компанией МКД был создан взаимозависимый подрядчик, чтобы воспользоваться специализированной льготой по НДС. Налоговый орган установил идентичность деятельности компаний, а беспроцентное финансирование не уставило у суда сомнений в создании схемы по искусственному дроблению (Постановление Арбитражного суда Волго-Вятского округа от 12.03.2019 г. по делу № А43-47773/2017).

- отсутствия самостоятельности и подконтрольности участников договора займа (Постановление Арбитражного суда Дальневосточного округа от 13.02.2019 по делу № А59-5764/2017).

- наличия единого финансового центра, который и контролирует всю группу компаний. Выручка подконтрольных юридических лиц сразу передавалась бенефициару (ИП) в форме беспроцентных займов, которые не возвращались. Суды приравняли эти суммы к выручке ИП, в связи с чем ИП утратил право на применение УСН. (Определение Верховного Суда РФ от 13 ноября 2022 г. по делу N А27-2411/2016).

В небезызвестном деле KFC (Постановление Арбитражного суда Северо-Кавказского округа от 26.02.2020 по делу № А32-50460/2017; Постановление Арбитражного суда Северо-Кавказского округа от 05.02.2020 по делу № А32-53098/2017) беспроцентные займы использовались как способ финансирования взаимозависимых лиц, что было воспринято налоговым органом как одно из доказательств несамостоятельного характера ведения бизнеса субъектами предпринимательской деятельности. Кроме того, денежные средства, получаемые как безвозмездные займы оформлялись с назначением «оплата за полуфабрикаты» с последующими поступлениями за «возврат оплаты за полуфабрикаты». Таким образом, компания пыталась скрыть безвозмездное финансирование текущей деятельности в группе компаний без получения деловой цели по получению экономической выгоды со стороны организации-займодавца.

Взыскание в судебном порядке

Если заемщик не возвращает деньги по договору займу, то займодавец может обратиться в суд с требованием о взыскании денег с заемщика по договору займа. При обращении в суд нужно помнить, что закон устанавливает срок исковой давности. На основании ст. 196 ГК общий исковой давности составляет 3 года. Соглашение сторон о пересмотре сроков давности являются недействительными (по ст. 198 ГК). Но срок исковой давности не применяется судом автоматически.

При этом суд примет исковое заявление независимо от того, истек срок исковой давности или нет. Об истечении срока давности должна ходатайствовать одна из сторон, и тогда суд отказывает в иске (по ст. 199 ГК).

Сроки исковой давности начинают исчисляться с первого дня просрочки при возврате займа. На основании ст. 203 ГК течение сроков исковой давности прерывается после признания заемщиком долга. Такими действиями могут стать, например, частичное погашение задолженности, заключение сторонами дополнительного соглашения к договору займа и пр.

При пропуске сроков исковой давности закон позволяет восстановить их. Решение о восстановлении сроков принимается судом с учетом уважительности причины. Это, например, тяжелая болезнь, беспомощность, малограмотность и пр. Такие причины могут быть приняты к сведению, если они имели место за последние полгода (на основании ст. 205 ГК).

В случае если заемщик добровольно вернул сумму займа в полном размере по истечении сроков давности, он не вправе требовать исполненное обратно (на основании ст. 206 ГК).

Безвозмездная передача денежных средств, прикрываемая договором безвозмездного займа

Передавая денежные средства по договору займа, не важно возмездному или безвозмездному, важно понимать, что данная операция должна быть возвратной. В противном случае сложно не согласиться с налоговыми органами, что такая операция является безвозмездной передачей имущества, облагаемой доходом у получающей стороны.

…Денежные средства, полученные по договору беспроцентного займа, были признаны безвозмездно полученным имуществом, поскольку налогоплательщик не представил какого-либо документального подтверждения наличия заемных правоотношений, а потому указанные суммы подлежали включению в состав внереализационных доходов. (Постановление Арбитражного суда Уральского округа от 13.02.2019 по делу № А07-30518/2017).

Следует отметить, что в случаях, когда налоговый орган считает, что отношения по договору займа носят формальный характер, а потому договор займа прикрывает безвозмездную передачу имущества, факты возмездности договора и возврата денежных средств к моменту рассмотрения спора могут иметь ключевую роль.

Так, в деле № А76-24391/2018 суд согласился с налогоплательщиком о неправомерности доначислений налога на прибыль на сумму полученных денежных средств по договору займа. Как указал суд, из условий договора следовало, что заем был процентным, а потому его нельзя признавать безвозмездной передачей имущества.

Возникает ли материальная выгода?

Каждый участник сделки должен учитывать налоговые последствия беспроцентного кредита между юридическими лицами. Компания, которая получает деньги за их использование без начисления процентов, извлекает из этого процесса некоторую выгоду. Поэтому компания должна учитывать полученную прибыль при расчете налогооблагаемой базы по налогу на прибыль.

Бухгалтер должен грамотно понимать, как правильно рассчитывается эта материальная выгода. Поскольку процентная ставка в договоре не указана, в расчете используется ставка рефинансирования Центрального банка.

Материальная выгода рассчитывается по формуле: материальная выгода = ставка рефинансирования * 2 / 3 * сумма долга / 365 * срок кредита в днях. Полученная стоимость включается в налоговую базу, необходимую для расчета налога на прибыль. Процедура расчета будет осуществляться в день полного возврата суммы кредита кредитору. При этом не учитывается способ оплаты долга, поэтому сумма может быть выплачена в рассрочку или единым платежом в конце срока, указанного в договоре.

Если налог с полученной суммы не уплачен, то налоговый инспектор может привлечь компанию к ответственности. Этот риск беспроцентного кредита между юридическими лицами должен учитываться каждой организацией.

Безвозмездный заем как способ выплаты дивидендов

Следующее дело заслуживает особого внимания, поскольку восхищает и находчивость предпринимателя, и творческий подход налогового органа в выявлении схемы неуплаты налога.

Суд рассмотрел спорную ситуацию, в которой участник группы юридических лиц получал от входящих в нее юридических лиц как процентные, так и беспроцентные займы. Полученные по займам средства периодически частично тратил на погашение ранее возникших займов. Но общая сумма задолженности постепенно росла. У участника обществ возникала своеобразная пирамида долгов. Свой собственный «МММ» для себя самого.

Налоговый орган, установив, что денежные средства тратились учредителем на свои личные нужды, в предпринимательской деятельности не использовались, пришел к выводу, что фактически безвозмездно полученные денежные средства являются его дивидендами от участия в компаниях группы.

Суд поддержал налоговый орган. (Постановление Арбитражного суда Северо-Западного округа от 31.01.2019 по делу № А26-3394/2018).

Считается ли беспроцентный заём как экономическая выгода?

Многие не задумывались будет ли считаться заем без процентов экономической выгодой и стоит ли платить налоги?

Беспроцентный заем как экономическая выгода: нюансы налогообложения

Изучая специфику деятельности микрофинансовых компаний и других кредитных структур, можно столкнуться с вопросом о налогообложении займов.

Рассмотрим, каким образом Налоговый кодекс Российской Федерации регулирует этот аспект финансовых отношений.

Прибыль как основание для налогообложения

Основной налог, который обязаны уплачивать физические лица – это налог на доход (НДФЛ). Данным налогом облагаются все виды экономической активности, которые приносят прибыль субъектам.

Статья 41 НК РФ определяет доход как экономическую выгоду, имеющую денежную или натуральную форму. Главным критерием определения выгоды является ее оценка – это отображено в главах Налогового Кодекса, регламентирующих налогообложение доходов физических лиц и организаций.

Является ли займ доходом?

Главными условиями предоставления займа являются возвратность и срочность. По истечению срока пользователь возвращает кредитору сумму займа – в большинстве случаев, с процентами. Поэтому получение заемных средств не может считаться выгодой, не является доходом в юридической трактовке, и не подлежит налогообложению.

Однако есть категория займов, которые предоставляются без процентов. В этом случае, факт неуплаты процентной ставки за пользование кредитом является экономической выгодой, которая облагается налогом.

При этом, если физическое лицо получило беспроцентный займ от другого физического лица, такая экономия налогом не облагается, согласно пункту 1 статьи 212 НК.

Таким образом, уплата НДФЛ производится исключительно по беспроцентным займам, полученным от юридических лиц – проценты, не выплаченные по таким кредитам, согласно российскому законодательству, считаются видом доходов.

Процедурные моменты

Кредитные структуры наиболее часто предлагают займы без процентов для клиентов, которые впервые обратились к ним за финансовой помощью.

При этом важно учитывать, что, согласно российскому законодательству, экономия на процентах является видом дохода физического лица, на который начисляется НДФЛ.

Заемщик, который получил беспроцентный кредит, обязан уплачивать налог и подавать декларацию в первом квартале текущего года.

Для того чтобы определить сумму налога, нужно:

- определить сумму сэкономленных процентов (для этого 2/3 рефинансированной ставки Центробанка,что составляет 6,61 % годовых, необходимо сравнить с процентной ставкой указанной в договоре);

- подытожить общую выгоду — полученную разницу в процентах следует умножить на срок пользования займом;

- подсчитать размер налога, что составляет 35 % от общей суммы дохода.

Стоит обратить внимание на то, что для жителей северных регионов и сельской местности уплата НДФЛ с дохода по материальной выгоде, полученной по беспроцентному займу, не требуется.

Что грозит за неуплату налога?

Неуплата налога по доходу, полученному с беспроцентного займа, повлечет за собой штрафные санкции и может стать причиной судебного разбирательства.

При этом сумма налога, взимаемого с процентов даже самого крупного кредита, является незначительной. Например, при оформлении займа на сумму 30 тысяч рублей на срок до 30 дней прибыль по сэкономленным процентам составит 164 рубля 38 копеек, а размер налога составит 58 рублей.

Единственно правильным решением будет оплатить налог, избежав таким образом проблем с государственной фискальной системой.

Итак, платить налог нужно лишь с беспроцентного займа, неуплата процентов по которому считается видом дохода. Величина данного налога составляет 35% о полученной прибыли (сэкономленных выплат по процентам).

Кредиты, которые выдаются под проценты, не являются такими, что приносят прибыль субъекту, поэтому НДФЛ не облагаются.

На правах рекламы

Отсутствие деловой цели при выдаче беспроцентного займа

Следующий случай, произошедший с 17-летним предпринимателем, считаем, что нужно выделить отдельно. Налоговый орган (Постановление Арбитражного суда Западно-Сибирского округа от 18.01.2019 по делу № А67-7866/2017) провел выездную налоговую проверку предпринимателя, который получал от одних и перечислял другим компаниям многомиллионные займы. Налоговый орган доначислил на полученные средства НДФЛ, указав, что договоры займа не отражают действительный экономический смысл операции, не обусловлены разумными экономическими причинами (целями делового характера), оформлены для создания взаимозависимыми лицами формального документооборота с целью исключения денежных средств из налогооблагаемого дохода физического лица, занимавшегося проведением транзитных платежей, в том числе с целью обналичивания денежных средств.

Практика о начислении налогов на весь оборот транзитных компаний как способ борьбы с обналом может распространиться более широко, и может сделать их применение дорогим и бессмысленным удовольствием.

Надо ли платить налог на прибыль с беспроцентного займа?

Суть вопроса

Как правило, за пользование чужими деньгами фирмы платят проценты. Это расходы фирмы. Если же получен беспроцентный заем, то фирма экономит на процентах. В этом случае она получает бесплатную помощь. А со всего бесплатного, как известно, приходится платить налоги. Если, например, беспроцентный заем выдан человеку, то ему придется заплатить налог на доходы. Считается, что гражданин получил материальную выгоду. А с нее надо платить налог. Так написано в главе Налогового кодекса о налоге на доходы физлиц. Но в главе кодекса о налоге на прибыль про материальную выгоду ничего не сказано. Так надо ли с нее платить налог?

Что говорят налоговики

Позицию налогового ведомства угадать несложно. Налоговики считают, что если фирма получила беспроцентный заем, она сэкономила на процентах. Такая экономия является ее доходом. А если есть доход, то с него надо платить налог на прибыль. Позицию налогового ведомства по этому вопросу недавно озвучил руководитель департамента налогообложения прибыли МНС Карен Оганян. Он считает, что фирма, которой выдан беспроцентный заем, получает имущественное право на пользование деньгами. Так как она при этом ничего не платит, это означает, что право получено безвозмездно. Согласно пункту 8 статьи 250 Налогового кодекса, безвозмездно полученное имущественное право относится к внереализационным доходам фирмы. Такие доходы вы должны оценить исходя из рыночных цен. Причем информацию о ценах надо подтвердить документально. Где же можно взять такие данные? И какие документы могут их подтвердить? Руководитель департамента признает, что эти вопросы пока не решены. Возможно, какое-то решение будет предложено в новых Методических рекомендациях по налогу на прибыль. По нашим данным, эти рекомендации появятся уже в этом году. Пока же Карен Иосифович предложил использовать при оценке дохода от беспроцентных займов ставку рефинансирования Центробанка.

Что говорят независимые эксперты

А вот мнения независимых экспертов не столь однозначны. Не согласен с мнением г-на Оганяна Александр Потапов, генеральный директор ООО «Консалтинговая » (ВПК): «Когда фирма получает беспроцентный заем, говорить о материальной выгоде неправильно. Понятие «материальная выгода» содержится лишь в статье 212 главы 23 «Налог на доходы физических лиц» Налогового кодекса. А нормы этой статьи не могут применяться при расчете налога на прибыль организаций. Налоговики могут утверждать, что в случае выдачи беспроцентного займа имеет место безвозмездное оказание услуги. В этом случае доходы фирмы, которая получила заем, оцениваются по правилам статьи 40 Налогового кодекса, а именно: исходя из рыночных цен на аналогичные услуги. На это указано в пункте 8 статьи 250 Налогового кодекса. Однако, по нашему мнению, предоставление займа услугой не является. Согласно статье 38 Налогового кодекса, услуга — это деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе ее осуществления. Договор займа не предусматривает совершения деятельности как длящегося процесса. Этот договор подразумевает совершение отдельного действия — передачу денег займодавцем в собственность заемщику на возвратной основе. На это указано в статье 807 Гражданского кодекса. Кроме того, если бы выдача займа рассматривалась Налоговым кодексом как оказание (реализация) услуги, то доходы по договору займа (проценты) относились бы к доходам от реализации. Однако, согласно пункту 6 статьи 250 Налогового кодекса, проценты по договору займа являются внереализационными доходами. Как видно, само название дохода указывает, что он не связан с реализацией каких-либо услуг. Таким образом, выдача займа не является услугой, а проценты по такому договору нельзя считать платой за нее. Поэтому статью 40 кодекса к отношениям по договору займа применять нельзя. А следовательно, и налог на прибыль с экономии на процентах платить не нужно». Его поддерживает Сергей Родченков, генеральный директор аудиторской : «Да, действительно, весь вопрос в том, является ли заем услугой. Ранее аналогичный вопрос возникал по отношению к аренде. Возможно, налоговой инспекции удастся доказать, что выдача беспроцентного займа — это услуга. Ведь одна из сторон договора (заемщик) получает от этого выгоду, а другая (заимодавец) несет предпринимательский риск. В этом случае, согласно статье 250 Налогового кодекса, у заемщика возникает внереализационный доход. Теперь давайте попробуем подсчитать этот доход. Оценить доход надо исходя из рыночных цен, которые определяются с учетом положений статьи 40 Налогового кодекса. Кроме того, фирма должна использовать официальные источники информации о рыночных ценах на товары, работы или услуги и биржевых котировках. На это указано в пункте 11 статьи 40 кодекса. Сомневаюсь, что такие источники информации можно найти, если учесть, что займы — это не кредиты банков. Этим видам сделок посвящены разные главы Гражданского кодекса. А следовательно, данные о кредитах нельзя использовать для займов. Если нет официальных источников информации, статья 40 Налогового кодекса рекомендует использовать метод цены последующей реализации и затратный метод. Но для беспроцентных займов эти методы неприменимы, так как цена услуги — ноль, а затраты определить нельзя. Таким образом, подсчитать доход нам не удалось. Возможно, поэтому представители МНС в своих устных выступлениях хотя и рекомендуют определять доход по полученным беспроцентным займам исходя из ставки рефинансирования Банка России, но не решаются заявить об этом официально. Мы полагаем, что до того как налоговики прояснят этот вопрос, налог на прибыль при получении беспроцентных займов платить не надо». А вот Максим Масленников, юрист аудиторской , не согласен с такой позицией: «Безвозмездно полученное имущество (работы, услуги) или имущественные права — это один из видов внереализационных доходов фирмы. На это указано в пункте 8 статьи 250 Налогового кодекса. Понятие услуги содержится в пункте 5 статьи 38 кодекса. Согласно ему, услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. По нашему мнению, предоставление займа вполне подходит под это определение, а поэтому получение беспроцентного займа в денежной форме надо рассматривать как безвозмездное получение финансовых услуг. Очевидно, что при получении безвозмездных услуг, в том числе и беспроцентного займа, фирма получает экономическую выгоду (доход). Это следует из статьи 41 Налогового кодекса. Но то, что фирма получила доход, еще не значит, что с него надо заплатить налог. Сначала нужно оценить экономическую выгоду организации. А здесь и возникают основные сложности. Из смысла пункта 8 статьи 250 и статьи 40 Налогового кодекса можно сделать вывод, что экономическую выгоду от беспроцентного займа надо оценивать исходя из действующих процентных ставок по аналогичным займам. То есть они должны быть выданы на похожий срок, иметь одинаковое обеспечение и т. д. Эти данные должны быть подтверждены документально. Причем использовать нужно официальные источники информации. А вот где найти такую информацию — неясно. Фирмам, которые не хотят спорить с налоговиками, можно порекомендовать использовать ставку рефинансирования Центробанка. Хотя по этой ставке и нельзя определить рыночную цену услуг по предоставлению займа, но это единственный официальный показатель, который могут использовать все фирмы. Остальным фирмам можно порекомендовать установить в договоре займа минимальные проценты. В этом случае доказывать отклонение этих процентов от рыночных придется налоговикам. А сделать это им будет крайне сложно».

Как быть

Если вы получили беспроцентный заем, то ваша фирма сэкономит часть денег. А следовательно, вы получаете экономическую выгоду. Такая выгода, согласно статье 41 Налогового кодекса, является доходом фирмы. Однако заплатить с этого дохода налог надо только в том случае, если его можно оценить. А для этого нужно определить сумму процентов, которые берут фирмы по аналогичным займам. Сведения о процентах фирма должна подтвердить документами. Остается только непонятным, где взять такие данные. Провести опрос в других фирмах? Обратиться в Госкомстат? Скорее всего, такую информацию вы не получите нигде. Можно воспользоваться советом налоговиков и применить ставку рефинансирования Центробанка. Однако можно ли ее считать рыночной ценой за использование заемных денег? По нашему мнению, нет. Получается, что доход вроде бы и есть, но как его оценить, никто не знает. Поэтому и учесть его нельзя. Но если вы не заплатите налог, то у вас могут возникнуть разногласия с налоговой инспекцией. Если вы не хотите спорить с налоговиками, то установите в договоре займа минимальный процент, например 1 процент в год. В этом случае доказывать, что это не рыночная цена займа, придется уже налоговому инспектору. Сделать это ему скорее всего не удастся.

Материал предоставлен журналом «Практическая бухгалтерия»

Безвозмездный заем как способ скрыть оплату за товар

Еще одной категорией дел, связанных с использованием беспроцентных займов, является подмена расчетов по оплате товаров на займы (Постановление Арбитражного суда Северо-Кавказского округа от 28.10.2019 по делу № А32-35646/2018; Постановление Арбитражного суда Северо-Кавказского округа от 08.04.2019 по делу № А53-34226/2017).

В одних случаях налогоплательщики пытаются таким образом сохранить право на применение УСН. Реализуя товар, «хитрые» предприниматели не получают за него оплату, тем самым снижая выручку. Однако хитрость довольно быстро превращается в глупость, когда вместо оплаты за товар от покупателя прилетает заем, да еще и беспроцентный (еще хуже, если заем равен стоимости поставленного товара). Ситуацию не спасает даже то, что заем выдается не покупателем, а иной компанией (Определение Верховного Суда РФ от 03.04.2019 по делу № А03-384/2018).

Очевидно, что в такой ситуации налоговому органу не составит труда доказать, что единственной целью такого займа было желание налогоплательщика сохранить право на применение специального режима налогообложения (Постановление Арбитражного суда Поволжского округа от 29.01.2020 по делу № А12-9362/2018).

В других случаях замена оплаты за товар беспроцентными займами используется как способ сокрытия факта оплаты товара, чтобы не платить НДС. Так, в деле № А04-9919/2017 налоговый орган указал, что сделки между обществом и его взаимозависимыми лицами по предоставлению займов без уплаты процентов использованы налогоплательщиком с целью скрыть фактическую реализацию товаров взаимозависимым лицам, занизить выручку и, соответственно, налогооблагаемую базу по НДС, поскольку выдача безвозмездных займов не характерна для взаимоотношений, которые бы имели место между независимыми друг от друга контрагентами, действующими самостоятельно и на строго предпринимательских началах (Определение Верховного Суда РФ от 12.04.2019 по делу № А04-9919/2017).

Еще один частный случай — беспроцентный заем как способ сокрытия факт покупки имущества у взаимозависимого лица, чтобы не платить налог на имущество. В одном из дел была рассмотрена ситуация, когда с помощью займа пытались скрыть куплю-продажу автомобилей, за которые вместо расчета покупателем был выдан заем на ту же сумму (Определение Верховного Суда РФ от 27.05.2019 по делу № А64-929/2017).

Беспроцентный заем физическому лицу

Из самого понятия «беспроцентный заем» вытекает условие его предоставления. То есть кредитор не получает никакой выгоды, предоставляет средства, имущество на безвозмездной основе. В случае финансовой сделки, заемщику необходимо возвратить ровно ту сумму денежных средств, которая была предоставлена ему кредитором без дополнительного обременения.

Даже если в соглашении не фигурируют процентные ставки, заем предоставлен на безвозмездной основе, следовательно, с него не получен доход – необходимо учитывать отношение с налоговыми органами. Особенно это касается юридических лиц, в случае понижения собственных расходов при указании в декларациях.

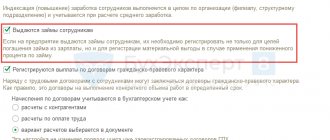

Когда выдается беспроцентный заем?

Рассмотрим самые частые практики:

- предоставление беспроцентного займа учредителем, в качестве помощи компании;

- предоставление финансовой поддержки сотрудникам компании;

- спонсирование начальных этапов бизнес-проекта;

- взаимопомощь между организациями, находящимися в дружественных отношениях;

- оказание финансовой и иной помощи друзьям, родственникам.

В любом случае, если сумма предоставляемых средств или стоимость имущества превышает одну тысячу рублей – должен быть заключен договор в письменном виде. Это страхует кредитора и оставляет ему возможность обращения в судебные инстанции в случае плохого расклада ситуации, невозврата средств, предоставленных в беспроцентный заем.

Так как лицо, предоставляющее средства по беспроцентному займу, не получает никакой выгоды, то и возврат средств может быть осуществлен досрочно, в отличие от того же кредита, где проценты выгодны кредитору.

Далее мы рассмотрим вопросы налоговых отношений при займах, в том числе беспроцентного вида.

Ошибки при учете сумм по договорам безвозмездного займа

Встречается немало дел, в которых имела место обычная ошибка налогоплательщика, приведшая к неуплате налога. Таких ошибок много при выдаче беспроцентных займов физическим лицам организациями, которые должны удерживать НДФЛ в качестве налогового агента с материальной выгоды на процентах за пользование заемными средствами (Постановление Арбитражного суда Дальневосточного округа от 09.10.2019 по делу № А04-3940/2018; Постановление Арбитражного суда Поволжского округа от 28.02.2020 по делу № А65-10597/2019).

Однако встречаются и одиночные дела с эксклюзивными ошибками, когда не совсем ясно, ошибся ли налогоплательщик, либо он рассчитывал на невнимательность проверяющих.

Например, в деле № А57-4930/2019 суды пришли к выводу о необоснованности уменьшения обществом доходной части на сумму возвращенных авансов, полагая, что возвращенные обществом авансовые платежи не являются возвратом по договору поставки, а являются возвратом беспроцентного займа по другому договору, что подтверждается письмами с контрагентом, протоколом допроса, совпадение сумм возвращенных по договору поставки и по договору займа.

Проще говоря, налогоплательщик оформил возврат денежных средств по договору займа как возврат аванса по договору поставки, уменьшив сумму облагаемого дохода. Налоговый орган ошибку заметил.

Имел ли место умысел налогоплательщика на неуплату налога, либо была допущена банальная ошибка, история умалчивает.

В качестве еще одного случая ошибки налогового учета можно привести дело № А63-2828/2018, в котором налогоплательщик не списал кредиторскую задолженность по договору беспроцентного займа, выданного лицом, которое было к моменту проверки ликвидировано.

Налоговый орган при проверке пришел к выводу о том, что в таком случае у налогоплательщика возникает внереализационный доход, с которого необходимо уплатить налог на прибыль.

Бухгалтерские проводки по беспроцентным займам

Для отражения проводок в бухгалтерском учете необходимо обращать внимание на вторую сторону кому предоставляется беспроцентный заем. И так рассмотрим по каким счетам проводиться:

- счет 73 – если заемщиком является сотрудник предприятия;

- счет 76 – если заемщиком является стороннее физическое лицо;

- счет 76 – применяется при предоставлении беспроцентного займа между юридическими лицами;

- счет 58 – не может быть использован при предоставлении беспроцентного займа другому юридическому лицу, так как процентная ставка равна нулю и сделка не является финансовым вложением.

В таблице приставим ряд провод, которые могут использоваться при оформлении операций по беспроцентному займу:

| Описание операции | Дебет | Кредит |

| Учет операций у заимодавца | ||

| Выдача беспроцентного займа | 73.1; 76 | 51; 50 |

| Погашение беспроцентного займа | 51; 50 | 73.1; 76 |

| Удержание НДФЛ с материальной выгоды у работника | 70 | 68 субсчет «НДФЛ» |

| Начислено ПНО, если сделка признается контролируемой | 99 | 68 субсчет «Налог на прибыль» |

| Учет операций у заемщика | ||

| Получение беспроцентного займа | 51; 50 | 66; 67 |

| Погашение беспроцентного займа | 66; 67 | 51; 50 |