Лизинг, аренда и кредит: в чем отличие

Аренда оборудования — тоже решение проблемы. Но здесь есть недостатки: вы не сможете начислять амортизацию на арендуемое имущество и само по себе оборудование вам принадлежать не будет.

Еще один выход — кредитование. Но часто условия кредита непосильны для малого бизнеса.

Лизинг — это гибрид кредитования и аренды. Он дается на более выгодных условиях, чем кредит. Как и при аренде, вы будете платить за пользование имуществом, но эти платежи помогут постепенно имущество выкупить. Также в процессе использования вы будете начислять амортизацию, если актив числится на вашем балансе.

Главные плюсы лизинга

Преимущества лизинговых сделок для индивидуальных предпринимателей видны с первого взгляда.

- В отличие от банков и других кредитных организаций, лизинговые компании предъявляют не столь жесткие требования к сроку существования ИП, а также его финансовому состоянию, доходам и оборотам.

- Для получения предмета лизинга, индивидуальный предприниматель не обязан составлять бизнес-план.

- Окончательно решение о возможности работать с конкретным ИП лизинговая компания принимает в довольно короткие сроки (иногда в течение одного дня). При этом требуемый пакет документов для заключения договора лизинга существенно меньше, чем требуется для банковских организаций.

- Для ИП при лизинге на некоторых режимах налогообложения возможны налоговые послабления и льготы.

- У лизинговых компаний нет комиссий, которые обязательно включаются почти во все кредитные программы банков.

- После заключения договора лизинга ИП не нужно сразу выплачивать всю стоимость дорогостоящей покупки.

- Как только договор заключен, предприниматель может сразу начинать использовать любое имущество, купленное в лизинг.

- Лизинговые компании, как правило, предоставляют клиенту право самому выбрать поставщика того или иного товара.

- У клиента лизинговой организации чаще всего нет необходимости искать поручителей или предоставлять залог.

- Чем выше цена объекта лизинга, тем более выгодны условия его покупки.

- Можно досрочно выплатить все лизинговые платежи (но обычно это право наступает не раньше чем через полгода после заключения лизингового договора).

- Лизинговые компании хоть и не очень охотно, но, тем не менее, практически всегда идут навстречу в ситуациях, когда требуется отсрочка платежа.

Таким образом, плюсов у лизинга достаточно много.

Особенности лизинга при упрощенке «Доходы» и «Доходы-расходы»

УСН 6% предполагает только учет доходов. При получении актива доходы не образуются, а учет расходов вы не ведете. Значит и списать платежи по договору лизинга в затраты не можете. Если вы намереваетесь брать активы в лизинг, то лучше использовать упрощенку «Доходы минус расходы».

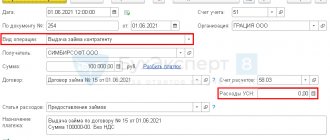

При УСН 15% учитывайте лизинговые платежи в расходах в момент оплаты. Следите, чтобы платежи по лизинговому договору не оказались авансовыми, так как их в расходы списать нельзя. Авансы возникают в двух случаях:

- в договоре о лизинге прописано, что платежи вносятся в счет погашения выкупной цены;

- вы производите текущие платежи ранее прописанного в соглашении срока.

Авансовые платежи спишите в расходы при переходе к вам права собственности на актив.

Важно! Если переданный актив числится у вас на балансе, следите за остаточной стоимостью своих основных средств — 150 млн. рублей. При превышении лимита вы лишитесь права на применение УСН.

Ведите учет, платите зарплату, налоги и взносы, отчитывайтесь через интернет в Контур.Бухгалтерии. Веб-сервис сам рассчитает суммы, выберет проводки, сформирует отчеты. Получить бесплатный доступ на 14 дней

Итоги

Предоставляя или получая имущество в лизинг, «упрощенец» должен учитывать ограничения по величине дохода и сумме остаточной стоимости основных средств. Признание стоимости передаваемых в лизинг основных средств в расходах зависит от того, предусмотрена ли в договоре выкупная стоимость этого имущества, и от того, на чьем балансе оно находится.

Как отражается на счетах бухгалтерского учета учет операции по лизингу, читайте в статье «Лизинг при УСН доходы минус расходы – проводки».

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Бухучет предмета лизинга

Если предмет лизинга числится по договору на балансе лизингополучателя, признайте его в бухучете как основное средство. В его стоимость входят:

- все предполагаемые платежи по договору лизинга, включая выкупную цену;

- затраты на доставку, настройку и доведение до готовности предмета лизинга.

Важно! В налоговом учете первоначальная стоимость лизингового актива равна сумме расходов лизингодателя на покупку и настройку имущества (п.1 ст.257 НК РФ). Даже если актив стоит на балансе лизингополучателя.

При учете на балансе у лизингополучателя формируйте следующие проводки:

- Дт08 Кт76 — отражена стоимость имущества, полученного по договору лизинга;

- Дт08 Кт20/23/25/26/60/76 — отражены затраты на установку, наладку и т.д.;

- Дт01 Кт08 — введен в эксплуатацию объект лизинга;

- Дт 20/23/25/26/29/44 Кт02 — начисление амортизации.

Если лизинговое имущество числится на балансе лизингодателя, отражайте полученное имущество на дебете забалансового счета 001.

Как отразить лизинговые платежи в бухгалтерском учете лизингодателя на УСН

Лизинговые платежи лизингодатель отражает в качестве реализационного или внереализационного дохода. Отражение нужно делать сразу, как только денежные средства поступили на расчетный счет компании (ст. 346.17 НК РФ).

Не всегда лизинг приносит компании прибыль. Иногда он приводит к возникновению убытков. Если в фирме имеет место такая ситуация, то согласно п. 6 ст. 346.18 НК РФ она все равно должна уплатить минимальный размер упрощенного налога.

Если объект лизинга отражается на балансе предприятия, которое предоставляет его в лизинг, то его можно отнести к расходам на покупку ОС, кроме случаев выкупа объекта, так как тогда имущество учитывают после его реализации (пп. 23 п.1 ст. 346.16 НК РФ).

Компания на УСН, предоставляя ОС в лизинг, должна соблюдать 2 важных условия:

- ее доходы за 9 месяцев не должны быть более 112,5 млн. руб. (п. 2 ст. 346.12 НК РФ);

- числящиеся на балансе ОС не должны иметь остаточную стоимость более150 млн. руб. (пп. 16 п.3 ст. 346.12 НК РФ).

Фирма-лизингодатель может полностью учесть все расходы по объекту лизинга, когда:

- она осуществляет его продажу по выкупной цене;

- имущество вернули, и она продает его другой фирме;

- имущество вернули, и она сама стал использовать его в качестве ОС.

Бухучет лизинговых платежей

Лизингополучатель на упрощенке отражает ежемесячные платежи проводками:

- Дт 20/25/26/44 Кт76 — сформирована задолженность перед контрагентом;

- Дт60/76 Кт51 — произведен платеж за предмет лизинга с расчетного счета.

Платежи в виде авансов отражаются иначе:

- Дт60/76 Кт51 — внесен лизинговый платеж авансом;

- Дт20/25/26/44 Кт60/76 — начислен платеж;

- Дт60/76 Кт60/76 — зачтен ранее перечисленный аванс.

Лизинг для ИП при разных налоговых режимах

При разных системах налогообложения лизинг учитывается по-разному:

- Если ИП использует упрощенный налоговый режим с объектом доходы минус расходы 15%, то он имеет возможность снизить налогооблагаемую базу на размер лизинговых выплат. Что касается тех ИП, которые находятся на УСН с объектом доходы 6%, то, поскольку у них расходы не учитываются, на сумму налога лизинговые выплаты никак не влияют.

Важно! При выборе компании-лизингодателя, индивидуальному предпринимателю следует внимательно отнестись к тому, какую систему налогообложения она использует. Это важно, чтобы исключить невыгодные для «упрощенцев» ситуации, когда лизингодатель работает с НДС. Наиболее интересный вариант: найти предприятие, которое не включает НДС в свои услуги, поскольку также находится на «упрощенке». - Если ИП использует одновременно два налоговых режима: ЕНВД и упрощенную налоговую систему, то он обязан вести по ним раздельный учет. Соответственно и платежи по лизингу должны распределяться равномерно, исходя из вида деятельности. Однако, ситуация здесь такова, что точно отнести лизинговые выплаты к какому-то конкретному виду деятельности нельзя, поэтому расходы по этой части делятся пропорционально, в зависимости от дохода по итогам квартала на ЕНВД и УСН. Чтобы не возникало путаницы при двух налоговых режимах, ИП следует открыть специальные субсчета, на которые и вносить всю информацию, касающуюся тех или иных видов деятельности.

К сведению. Расходы по ЕНВД нельзя относить к расходам, которые уменьшают налоговую базу на «упрощенке». - Если ИП работает по общей системе налогообложения, он может смело использовать лизинговые программы, без оглядки на какие-либо особенности. Договоры лизинга при ОСНО позволяют очень выгодно оптимизировать налогообложение, так что ИП находящиеся на общем налоговом режиме могут приобретать имущество по лизинговым схемам на значительно более выгодных условиях, чем по любым кредитным программам.

Внимание! Какой бы налоговый режим не использовал индивидуальный предприниматель, нужно быть готовым к тому, что лизингодатель потребует заверения лизингового договора у нотариуса, что повлечет за собой дополнительные расходы в размере 1 % от суммы договора. Кроме того, в некоторых случаях может возникнуть необходимость заплатить еще один налог, например, транспортный при покупке в лизинг автомобиля.

Автолизинг на УСН

Лизинг автомобилей сегодня пользуется наибольшей популярностью. Выкупная цена в этом случае равна затратам на приобретение, которые можно отнести в расходы только в том году, когда авто перейдет в собственность лизингополучателя. Эти затраты в течение года списывайте равными частями. Лизинговые платежи включают в себя погашение стоимости авто и дополнительные для лизингополучателя затраты: проценты, расходы на страхование и транспортный налог.

Автомобиль до выкупа принадлежит лизингодателю, что делает автолизинг доступнее автокредита. Транспортное средство регистрируется в органах ГИБДД. По соглашению сторон оно может быть зарегистрировано за лизингодателем или лизингополучателем. Плательщиком транспортного налога будет тот, на кого зарегистрировано транспортное средство. В случае временной регистрации авто за лизингополучателем, плательщиком будет лизингодатель.

Чтобы правильно вести учет лизинговых активов и легко справляться с бухучетом, зарплатой и отчетностью, работайте в облачном сервисе Контур.Бухгалтерия. Первый месяц работы — бесплатен.

Попробовать бесплатно

Лизинг для ИП. Понятие и основные моменты

По своей сути, лизинг — это нечто среднее между кредитом и арендой имущества. Лизингом довольно активно пользуются крупные предприятия, но в последние годы по достоинству оценили его преимущества и некоторые представители малого бизнеса, в том числе индивидуальные предприниматели.

Вопрос: Какие налоги уплатит индивидуальный предприниматель (ЕНВД) при продаже автомобиля (выкупленного по лизингу), если сделка будет проводиться от физического лица, а не индивидуального предпринимателя? Посмотреть ответ

Схема лизинга довольно проста: ИП заключает договор с лизингодателем на приобретение какой-либо техники, оборудования, транспорта и т.п. имущества и начинает активно этим имуществом пользоваться в своих коммерческих целях. Одновременно с этим он постепенно выплачивает полную стоимость объекта лизинга. Ключевое слово здесь «постепенно»: платежи растянуты во времени и в собственность покупка поступает только тогда, когда лизингополучатель выплачивает ее полную стоимость.

Применяется также возвратная схема лизинга, которая заключается в том, что лизингодатель покупает интересующее имущество, а затем отдает его в финансовую аренду самому продавцу. При такой форме лизинга у получателя имущества по факту остается и сам актив, и денежные средства, которые можно применить по любому назначению. А когда истечет срок лизинга, право на собственность имущества опять вернется к лизингополучателю.

По каким причинам откажут в вычете НДС по лизинговым операциям?

Учет у лизингодателя

В бухучете «упрощенец»-лизингодатель учитывает предмет лизинга на сч. 03 Плана счетов (приказ Минфина РФ от 31.10.2000 № 94н) по первоначальной стоимости, сформированной в соответствии с п. 5 ПБУ 6/01 на сч. 08, в том числе с суммой входного НДС (приказ Минфина РФ от 30.03.2001 № 26н).

ВАЖНО! С 2022 года ПБУ 6/01 утратит силу. Ему на смену придет ФСБУ 6/2020. Если хотите применять новый стандарт в 2022 г., отразите такое решение в учетной политике.

Как организации перейти на учет основных средств и капитальных вложений по ФСБУ 6/2020, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Рассмотрим проводки по приобретению упрощенцем объекта для передачи в лизинг:

| Дебет | Кредит | Содержание операции |

| 08 | 60, 76 | Приобретен объект для передачи в лизинг |

| 08 | 20, 25, 26, 70, 76, 60 | Учтены траты на доведения объекта до состояния, пригодного к передаче в лизинг |

| 03 «Имущество, готовое к передаче в лизинг» | 08 | Принято к учету лизинговое имущество |

Дальнейший порядок учета зависит от того, на балансе какой из сторон лизинга будет учитываться имущество:

- Актив учитывается у ЛД, тогда «упрощенец» отражает передачу имущества внутренними проводками по сч. 03, а если актив следует амортизировать, то учитывает амортизационные отчисления в обычном порядке.

- Если актив передается на баланс ЛП, то «упрощенец»-лизингодатель амортизацию в бухучете не начисляет. Кроме того, объект следует списать со сч. 03:

Дт 91 Кт 03 — передан в лизинг актив.

Такую проводку предлагает п. 4 приказа Минфина РФ от 17.02.1997 № 15 (в приказе упоминаются счета, действовавшие до введения Плана счетов № 94н; мы указываем в бухпроводке счета, соответствующие актуальному законодательству).

Однако данная проводка не совсем корректна, поскольку право собственности на предмет лизинга не переходит (п. 1 ст. 11 закона от 29.10.1998 № 164-ФЗ, пп. 2, 16 ПБУ 10/99, утверждено приказом Минфина РФ от 06.05.1999 № 33н, инструкция к Плану счетов 94н), поэтому мы предлагаем при списании имущества со сч. 03 использовать сч. 76. Кроме того, переданное имущество следует отразить на забалансовом сч. 011 по оценке, задокументированной в договоре лизинга. Параллельно включению лизинговых платежей в доходы «упрощенец» учитывает в расходах часть стоимости предмета лизинга. Бухпроводки «упрощенца»-лизингодателя:

| Дебет | Кредит | Содержание операции |

| Объект лизинга остается на балансе ЛД: | ||

| 03 «Имущество, переданное в лизинг» | 03 «Имущество, готовое к передаче в лизинг» | Имущество передано в лизинг |

| 20, 23, 25, 26, 29, 44 | 02 (субсчет «Амортизация имущества, переданного в лизинг») | Начислена амортизация по активу, переданному в лизинг |

| Объект лизинга передан на баланс ЛП: | ||

| 76 | 03 «Имущество, готовое к передаче в лизинг» | Отражено имущество, переданное на баланс ЛП; |

| 011 | Отражено имущество, переданное на баланс ЛП, за балансом | |

Передача имущества в лизинг оформляется с использование типовой первички (например, ОС-1) или акта приема-передачи в свободной форме с учетом требования к обязательным реквизитам (п. 2 ст. 9 закона от 06.12.2011 № 402-ФЗ, ст. 655 ГК РФ). Выбранная форма должна быть утверждена учетной политикой организации и оговорена в договоре лизинга.

Возврат имущества по договору лизинга у лизингодателя-«упрощенца» отражается с использованием аналогичной первички. При этом бухгалтер сделает следующие бухзаписи:

| Дебет | Кредит | Содержание операции |

| Объект лизинга учитывался на балансе ЛД: | ||

| 03 «Имущество, готовое к передаче в лизинг» | 03 «Имущество, переданное в лизинг» | Отражен возврат имущества, бывшего в лизинге и планируемого к сдаче в аренду/лизинг снова |

| 01 | 03 «Имущество, переданное в лизинг» | Отражен возврат имущества от ЛП (объект больше не будет сдаваться в аренду/лизинг) |

| 91 «Прочие расходы» | 02 | Отражено начисление амортизации по возвращенному имуществу, не используемому в производственной деятельности (или не переданному в лизинг) |

| Объект лизинга учитывался на балансе ЛП: | ||

| 01, 03 | 76 | Принято к учету имущество, лизинг которого закончился |

| 011 | Списано с забалансового счета возвращенное лизинговое имущество | |

Авто в лизинг при УСН: проводки

Покупка авто в лизинг стала популярной практикой как среди бизнесменов, так и среди физических лиц. И если рядовому гражданину достаточно лишь подписать соответствующий договор с ЛД и своевременно вносить платежи, то для юридических лиц возникает необходимость учета авто по лизингу.

Налогоплательщики, действующие в рамках общей системы налогообложения, имеют право на уменьшение налоговой базы по прибыли за счет лизинговых платежей, а также могут рассчитывать на вычет НДС, который был уплачен ЛД. Для плательщиков, действующих в рамках упрощенной системы налогообложения, таких преференций не предусмотрено. Бухгалтерский учет авто в лизинге для юридических лиц на УСН имеет следующую специфику:

- Расходы на лизинг не могут быть списаны с целью уменьшения налоговой базы, равно как и иные расходы на ведение хозяйственной деятельности.

- В случае применения единого налога на вмененный доход, расчет уплачиваемого налога не предусматривает вычет расходов, связанных с платежами по договору лизинга.

Как услуга, покупка авто в лизинг у ООО в России становится всё популярнее, поскольку даёт возможность бизнесу более эффективно распоряжаться ограниченными оборотными средствами. Сегодня в лизинг можно купить любое оборудование и транспортное средство.

Участники сделки

Лизинг автотранспорта предполагает участие в сделке нескольких сторон.

Получатель автомобиля. В эту категорию входят юридические лица, которые приобретают транспортное средство для эксплуатации в коммерческих целях.

Поставщик автомобиля. Им выступает дилер, взаимодействующий с лизинговыми компаниями.

Лизингодатель. Это компания, выступающая связующим звеном между поставщиком и получателем автомобиля и сопровождающая сделку от момента заключения до выкупа или возврата автомобиля получателем.

Страховая компания. Задача страховщика – оформление полиса КАСКО или ОСАГО на автомобиль, который предоставляется в лизинг.

Покупка автотранспорта в лизинг включает следующие этапы:

- Получатель собирает пакет документов, выбирает автомобиль и лизингодателя, подает заявление.

- Лизингодателем проводится проверка достоверности предоставленной заявителем информации, а также оценивается его платежеспособность.

- Подписывается договор на предоставление лизинговых услуг.

- Осуществляется передача транспорта.

Необходимые документы

Заявитель должен предъявить следующие документы:

- заявку на лизинг, подписанную руководителем предприятия;

- анкету;

- копии уставных документов и кадровых приказов;

- копии документов, идентифицирующих личность руководителя;

- копию свидетельства о выборе упрощенной системы налогообложения;

- справки из банка об открытых счетах;

- баланс и другую финансовую документацию по требованию ЛД.

Кроме того, лизинговая компания может потребовать дополнительные документы, подтверждающие надежность получателя как заемщика. Предоставление этих документов повышает шансы на положительное решение и ускоряет процесс рассмотрения заявки. Но важно учесть, что на успешное оформление лизинга может рассчитывать юридическое лицо, которое: обладает хорошей кредитной историей; является прибыльным предприятием на протяжении последнего года; имеет соизмеримый с размером займа уставной капитал.