Упрощённая система – это специальный льготный режим, декларация по которому сдаётся только раз в год. Уплата единого налога на УСН тоже происходит раз в год – не позднее 31 марта для ООО и 30 апреля для ИП. Однако это не все платежи, которые упрощенец должен перечислить в бюджет. По окончании каждого отчётного периода, при наличии доходов, надо рассчитать и заплатить авансовые платежи по налогу.

Получить бесплатную консультацию

Что такое авансовые платежи на УСН

Повторимся, налоговым периодом для упрощённой системы является календарный год, поэтому окончательный расчёт с государством происходит по итогам года. Но для того, чтобы поступления в бюджет в течение года были равномерными, НК РФ установил обязанность плательщиков упрощёнки платить налог частями, по итогам отчётных периодов. По сути, таким образом происходит авансирование бюджета за счёт более ранних поступлений.

Отчётными периодами для расчёта авансовых платежей по УСН являются первый квартал, полугодие и девять месяцев года. Если в отчётном периоде бизнесмен получил доход, то надо в течение 25 дней, следующих за ним, рассчитать и уплатить 6% (на УСН Доходы) или 15% (на УСН Доходы минус расходы) от налоговой базы. Если же доходов получено не было, то и платить ничего не надо.

Авансовые платежи называются именно так, потому что налог платится как бы вперёд, авансом, не дожидаясь окончания года. При этом все авансовые платежи по УСН в декларации учитываются и соответственно уменьшают итоговую годовую сумму.

Подготовить декларацию УСН онлайн

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Выбрать выгодный расчётный счёт

Предусмотрен ли штраф за несвоевременность авансовых платежей?

Согласно п. 3 ст. 58 НК РФ нарушение порядка исчисления и (или) уплаты авансовых платежей не может рассматриваться в качестве основания для привлечения налогоплательщика к ответственности за нарушение законодательства о налогах и сборах.

Поэтому при перечислении авансовых платежей с нарушением установленных сроков штрафовать «упрощенца» никто не будет. Санкция, предусмотренная ст. 122 НК РФ, может быть применена только за неуплату налога по итогам года.

В случае внесения авансовых платежей в более поздние по сравнению с установленными сроки на сумму несвоевременно внесенных авансовых платежей начисляются пени в соответствии со ст. 75 НК РФ (п. 3 ст. 58 НК РФ).

Сроки уплаты авансовых платежей

Статья 346.21 НК РФ устанавливает следующие сроки уплаты авансовых платежей по УСН в 2022 году:

- не позднее 25-го апреля за первый квартал;

- не позднее 25-го июля за полугодие;

- не позднее 25-го октября за девять месяцев.

При нарушении этих сроков за каждый день просрочки начисляется пеня. Штраф за несвоевременную оплату авансов не предусмотрен, ведь крайний срок выплаты самого налога истекает только 31 марта для ООО и 30 апреля для ИП. Но если вы опоздаете внести остаток налога до этих дат, то будет наложен штраф в размере 20% от неуплаченной суммы.

Никаких документов, подтверждающих правильность авансовых расчётов, в ИФНС подавать не надо, просто отражайте эти суммы в КУДиР и храните у себя подтверждающие оплату документы. Сведения об этих суммах по итогам отчётных периодов надо также указать в годовой декларации.

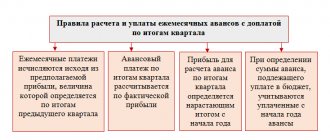

Порядок расчета авансовых платежей

Порядок расчета авансовых платежей по УСНО напрямую зависит от выбранного «упрощенцем» объекта налогообложения. При исчислении авансовых платежей используется ставка налога, действующая в том регионе, где организация или ИП поставлены на налоговый учет.

Если выбран объект налогообложения «доходы»

Авансовый платеж рассчитывается исходя из ставки налога и фактически полученных доходов. Сумма последних определяется нарастающим итогом с начала налогового периода (то есть с 1 января текущего года) до окончания соответственно первого квартала, полугодия, девяти месяцев и календарного года (п. 3 ст. 346.21 НК РФ).

Исчисленный за отчетный период авансовый платеж уменьшается на налоговый вычет. В него включаются суммы (п. 3.1 ст. 346.21):

- Уплаченных в данном отчетном периоде страховых взносов (включая суммы погашенной задолженности по ним).

- Расходов по оплате больничного (с учетом НДФЛ) за дни, оплачиваемые за счет средств работодателя.

- Платежей (взносов) по договорам добровольного личного страхования, заключенным со страховыми организациями, имеющими лицензии, выданные согласно законодательству РФ, на осуществление соответствующего вида деятельности, в пользу работников на случай их временной нетрудоспособности (за исключением больничных по травматизму).

При этом сумма налогового вычета не может быть более 50 % суммы авансового платежа.

В отношении ИП, не производящих выплаты и иные вознаграждения физлицам, данное ограничение не применяется.

Если выбран объект налогообложения «доходы минус расходы»

Авансовый платеж рассчитывается исходя из ставки налога и фактически полученных доходов, уменьшенных на величину расходов. При этом и доходы, и расходы рассчитываются нарастающим итогом с начала налогового периода (то есть с 1 января текущего года) до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу (п. 4 ст. 346.21 НКРФ).

Пример 1

Компания, применяющая УСНО и исчисляющая налог с разницы между доходами и расходами, заведомо знает, что по итогам 2022 года ей нужно будет уплатить минимальный налог (из‑за превышения расходов над доходами). Обязана ли компания в таком случае вносить авансовые платежи по УСНО в течение 2022 года?

При наличии налоговой базы (доходов или превышения доходов над расходами) все «упрощенцы» обязаны вносить авансовые платежи по УСНО. И делать это нужно независимо от того, что по итогам налогового периода «упрощенец» может «выйти» на уплату минимального налога (основания для его уплаты установлены п. 6 ст. 346.18 НК РФ).

Уменьшение налога на сумму страховых взносов

Страховые взносы, которые индивидуальный предприниматель платит за себя, а также взносы за работников организаций и ИП, уменьшают рассчитанные суммы налога. Порядок уменьшения зависит от того, какой объект налогообложения выбран:

- на УСН Доходы уменьшается сам исчисленный платёж;

- на УСН Доходы минус Расходы уплаченные взносы учитываются в расходах.

Для индивидуальных предпринимателей, работающих на УСН 6%, есть ещё одно важное условие – наличие или отсутствие работников. Если у ИП есть работники, принятые по трудовому или гражданско-правовому договору, то уменьшить налоговые выплаты можно не более, чем на 50%. При этом для уменьшения налога учитываются страховые взносы, уплаченные и за себя, и за работников.

Если же работников нет, то уменьшать выплаты в бюджет можно на всю сумму уплаченных за себя взносов. При небольших доходах ИП без работников может сложиться ситуация, что налога к уплате не будет вовсе, он будет полностью уменьшен за счёт взносов.

Режимы УСН 6% и УСН 15% кардинально различаются по налоговой базе, ставке и порядку расчёта. Рассмотрим на примерах, как рассчитать авансовый платеж по УСН для разных объектов налогообложения.

Рассчитать авансовый платёж по УСН

Если работник принят в конце года

Представим следующую ситуацию. ИП на УСНО с объектом налогообложения «доходы» до четвертого квартала работает без наемных работников. Соответственно, авансовый платеж за девять месяцев по «упрощенному» налогу он уменьшил на уплаченные в сентябре фиксированные страховые взносы без ограничения 50 %, предусмотренного п. 3.1 ст. 346.21 НК РФ.

В декабре он принимает на работу человека. В результате расчета «упрощенного» налога к уплате в бюджет по итогам года с учетом 50 %-ного ограничения в декларации по УСНО, с большой долей вероятности, появится недоимка по авансовому платежу за девять месяцев. Будут ли ИП начислены пени в такой ситуации? Давайте разбираться.

Если ИП в течение всего налогового периода (календарного года) не имеет работников, то уменьшение налоговых платежей производится без ограничения по сумме, а при наличии таковых хотя бы в одном месяце указанного периода уменьшение производится не более чем на 50 %. Такие разъяснения даны в Письме Минфина России от 13.05.2013 № 03‑11‑11/158. И с ними нельзя не согласиться.

При этом пересчитывать ранее внесенные авансовые платежи по УСНО (до приема работника) предпринимателю не нужно. А вот последующие (после даты приема) авансовые платежи и налог по итогам года ИП нужно исчислять согласно п. 3.1 ст. 346.21 НК РФ с соблюдением ограничения 50 %. Полученную при расчете сумму платежа (уменьшенную на уплаченные страховые взносы с учетом 50 %-ного ограничения) надо уменьшить на исчисленные и внесенные ранее авансовые платежи (определенные без учета этого ограничения) и разницу уплатить в бюджет в установленный срок.

В вышеназванной ситуации расчет авансового платежа за девять месяцев без соблюдения 50 %-ного ограничения ИП произвел в полном соответствии с налоговыми правилами. Появление работника — это новое обстоятельство, которое учитывается при определении суммы налога по итогам налогового периода. Между тем авансовые платежи, фактически внесенные ИП в бюджет, будут меньше авансовых платежей, отраженных в декларации.

В такой ситуации ИФНС автоматически рассчитает пени за девять месяцев. Чтобы их избежать, необходимо направить в инспекцию письмо с пояснениями о причинах расхождения. Иначе говоря, тот факт, что авансовые платежи к уплате уменьшались на страховые взносы без ограничения, не является в данном случае основанием для начисления пени.

Кстати, в обратной ситуации — когда ИП увольняет всех работников в середине года — корректировка «упрощенного» налога по итогам года должна производиться с учетом 50 %-ного ограничения, поскольку налог при УСНО исчисляется нарастающим итогом с начала года (см. Письмо Минфина Россииот 27.03.2020 № 03‑11‑11/24497). Применять это ограничение ИП сможет только с налогового периода, следующего за налоговым периодом, в котором были уволены все его работники.

Расчёт для УСН Доходы

Налоговой базой, т.е. той суммой, с которой рассчитывают налог, для УСН Доходы являются полученные доходы. Никакие расходы на этом режиме налоговую базу не уменьшают, налог исчисляют с полученнных реализационных и некоторых внереализационных доходов. Но зато за счёт уплаченных взносов можно уменьшить сам платёж в бюджет.

Для примера расчётов возьмём индивидуального предпринимателя без работников, который за 2022 год получил доходов на сумму 954 420 рублей. Страховые взносы ИП в 2022 году состоят из фиксированной минимальной суммы в 43 211 р. плюс 1% от доходов, превышающих 300 000 руб. Считаем: 43 211 + (954 420 – 300 000 = 654 420) * 1% = 6 544) = 49 755 руб.

Уплатить дополнительные взносы в размере 6 544 р. можно как в 2022 году, так и после его окончания, до 1 июля 2023 года. Наш предприниматель оплатил все взносы в 2022 году. Страховые взносы за себя ИП платил каждый квартал, чтобы сразу иметь возможность уменьшить выплаты в бюджет:

- в 1 квартале – 10 000 р;

- во 2 квартале – 15 000 р;

- в 3 квартале – 17 000 р;

- в 4 квартале – 7 755 р.

| Месяц | Доход за месяц | Отчетный (налоговый) период | Доход за период нарастающим итогом | Взносы ИП за себя нарастающим итогом |

| Январь | 75 110 | Первый квартал | 168 260 | 10 000 |

| Февраль | 69 870 | |||

| Март | 23 280 | |||

| Апрель | 117 200 | Полугодие | 425 860 | 25 000 |

| Май | 114 000 | |||

| Июнь | 26 400 | |||

| Июль | 220 450 | Девять месяцев | 757 010 | 42 000 |

| Август | 17 000 | |||

| Сентябрь | 93 700 | |||

| Октябрь | 119 230 | Календарный год | 954 420 | 49 755 |

| Ноябрь | 65 400 | |||

| Декабрь | 12 780 |

Важное условие: доходы и взносы ИП за себя считаем не отдельно за каждый квартал, а нарастающим итогом, т.е. с начала года. Это правило установлено статьей 346.21 НК РФ.

Посмотрим, как рассчитать авансовый платеж по УСН Доходы на основании этих данных:

- За первый квартал: 168 260 * 6% = 10 096 минус уплаченные взносы 10 000, к оплате остается 96 р. Срок оплаты – не позже 25-го апреля.

- За полугодие получаем 425 860 * 6% = 25 552 р. Отнимаем взносы за полугодие и аванс за первый квартал: 25 552 – 25 000 – 96 = 456 р. останется доплатить не позднее 25-го июля.

- За девять месяцев рассчитанный налог составит 757 010 * 6% = 45 421 р. Уменьшаем на все уплаченные взносы и авансы: 45 421 – 42 000 – 96 – 456 = 2 869 руб. Перечислить их в бюджет надо успеть не позже 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить не позднее 30 апреля: 954 420 * 6% = 57 265 – 49 755 – 96 – 456 – 2 869 = 4 089 руб.

Как видим, благодаря возможности учитывать страховые платежи за себя, налоговая нагрузка ИП на УСН Доходы в этом примере составила всего 7 510 (96 + 456 + 2 869 + 4 089) руб., хотя изначально исчисленный единый налог равен 57 265 руб.

Напомним, что такая возможность есть только у предпринимателей, не использующих наёмный труд, а ИП-работодатели вправе уменьшать налог не более, чем наполовину. Что касается ООО, то организация признается работодателем уже сразу после регистрации, поэтому юридические лица тоже уменьшают платежи в казну не более, чем на 50%.

Если сумма налога меньше суммы неуплаченных авансовых платежей, будут ли начислены пени?

Рассмотрим такую ситуацию. «Упрощенец» не внес авансовые платежи, при этом сумма, например, минимального налога по итогам года меньше суммы авансовых платежей. Будут ли данному налогоплательщику начислены пени со всей суммы неуплаченных авансовых платежей?

Полагаем, что в этом случае «упрощенцу» не будут начислены пени. Поясним.

В пункте 14 Постановления Пленума ВАС РФ от 30.07.2013 № 57 указано следующее. Если по итогам налогового периода сумма исчисленного налога оказалась меньше суммы авансовых платежей, подлежавших внесению в течение этого налогового периода, то судам необходимо исходить из того, что пени, начисленные за невнесение указанных авансовых платежей, подлежат соразмерному уменьшению.

Значит, сумма пеней за несвоевременное перечисление авансовых платежей, превышающих сумму рассчитанного за соответствующий налоговый период в установленном порядке налога, подлежит соразмерному в отношении этой суммы налога уменьшению.

Более того, в письмах от 30.10.2015 № 03‑11‑06/2/62714, от 24.02.2015 № 03‑11‑06/2/9012 и от 12.05.2014 № 03‑11‑11/22105 чиновники Минфина пришли к выводу, что подобное правило следует применять и в случае, когда сумма авансовых платежей по «упрощенному» налогу, исчисленных за первый квартал, полугодие и девять месяцев, больше суммы минимального налога (п. 6 ст. 346.18 НК РФ), уплаченного за налоговый период.

Пример 3

ИП по сроку до 27 июля 2022 года внес авансовый платеж по УСНО за полугодие в меньшем размере, чем это следует из расчета. Доплату авансового платежа предприниматель произвел 5 августа 2022 года. Какие санкции могут быть применены в отношении ИП в такой ситуации?

За неуплату авансового платежа за девять месяцев 2022 года компании должны быть начислены пени (п. 3 ст. 58, п. 1 ст. 75 НК РФ). Однако в данном случае сумма авансового платежа оказалась больше минимального налога. Поэтому пени начисляются именно на сумму минимального налога.

Таким образом, компания должна начислить пени на сумму 52 380 руб. за период с 26 октября 2022 года по 23 марта 2022 года включительно (за 150 календарных дней).

Расчет таков:

| Период, за который начисляются пени | Расчет пени |

| С 26.10.2019 по 27.10.2019 (включительно) | 52 380 руб. x 7% / 300×2 дн. = 24,44 руб. |

| С 28.10.2019 по 24.11.2019 (включительно) | 52 380 руб. x 6,5% / 300×28 дн. = 317,78 руб. |

| С 25.11.2019 по 15.12.2019 (включительно) | 52 380 руб. x 6,5% / 150×21 дн. = 476,66 руб. |

| С 16.12.2019 по 09.02.2020 (включительно) | 52 380 руб. x 6,25% / 150×56 дн. = 1 222,2 руб. |

| С 10.02.2020 по 23.03.2020 (включительно) | 52 380 руб. x 6% / 150×43 дн. = 900,93 руб. |

Итого сумма пени к уплате составила 2 942 руб. (24,44 317,78 476,66 1 222,2 900,93).

Расчёт для УСН Доходы минус Расходы

На этом режиме взносы можно учесть только в составе остальных расходов, т.е. сам рассчитанный авансовый платеж уменьшить нельзя. Разберёмся, как рассчитать авансовый платеж по УСН с объектом налогообложения «Доходы, уменьшенные на величину расходов».

Для примера возьмём того же предпринимателя без работников, но теперь укажем расходы, понесённые им в процессе деятельности. Взносы уже включены в состав общих расходов, поэтому отдельно указывать их не будем.

| Месяц | Доход за месяц | Отчетный (налоговый) период | Доход за период нарастающим итогом | Расходы за период нарастающим итогом |

| Январь | 75 110 | Первый квартал | 168 260 | 108 500 |

| Февраль | 69 870 | |||

| Март | 23 280 | |||

| Апрель | 117 200 | Полугодие | 425 860 | 276 300 |

| Май | 114 000 | |||

| Июнь | 26 400 | |||

| Июль | 220 450 | Девять месяцев | 757 010 | 497 650 |

| Август | 17 000 | |||

| Сентябрь | 93 700 | |||

| Октябрь | 119 230 | Календарный год | 954 420 | 683 800 |

| Ноябрь | 65 400 | |||

| Декабрь | 12 780 |

Стандартная ставка для УСН Доходы минус Расходы 2022 года равна 15%, возьмем ее для расчёта.

- За первый квартал: (168 260 – 108 500) * 15% = 8 964 р. Заплатить надо не позже 25-го апреля.

- За полугодие: (425 860 – 276 300) * 15% = 22 434 р. Отнимаем аванс, уплаченный за первый квартал (22 434 – 8 964), получаем, что 13 470 рублей останется доплатить не позднее 25-го июля.

- За девять месяцев рассчитанный налог составит (757 010 – 497 650) * 15% = 38 904 р. Уменьшаем на авансы за первый квартал и полугодие: 38 904 – 8 964 – 13 470 = 16 470 р. Перечислить их в бюджет надо успеть не позже 25-го октября.

- По итогам года считаем, сколько надо ещё доплатить не позже 30 апреля: (954 420 – 683 800) * 15% = 40 593 минус все уплаченные авансы 38 904, получаем 1 689 р.

Теперь проверяем, нет ли обязанности уплатить минимальный налог, т.е. 1% от всех полученных доходов: 954 420 * 1% = 9 542 рубля. В нашем случае в бюджет мы уплатили больше, поэтому всё в порядке.

Сравним, чья финансовая нагрузка оказалась выше:

- на упрощёнке 6% предприниматель заплатил 7 510 (налог) плюс 49 755 (взносы), итого 57 265 руб.

- на упрощёнке 15% налог составил 40 593 рублей плюс 47 418 (взносы), итого 88 011 руб.

В данном случае нагрузка на УСН Доходы минус расходы оказалась выше, хотя доля расходов в выручке достаточно высока (71,65%). Если же доля расходов окажется еще ниже, то режим УСН 15% становится совсем невыгодным.

Рекомендуем перед выбором режима налогообложения получить бесплатную консультацию от 1С: БО, на которой вам помогут выбрать оптимальный для вас вариант.

Бесплатная консультация по налогам

Расчет итогового платежа по налогу за 4 квартала 2022 года

За 4 квартал уплачивается не авансовый платеж по налогу, а налог по итогам года. Дело в том, что налог уплачивается частями в конце каждого отчетного периода, а 4 квартала года — это налоговый период. При расчете платежа за год учитываются все авансовые платежи, совершенные в течение года.

Расчет единого налога для УСН 6 %

Налог рассчитывается по формуле = Налоговая база × 6% – Авансовые платежи за 1, 2 и 3 кварталы

Шаг 1. Рассчитайте доходы за налоговый период. Для этого просуммируйте все доходы, полученные в 1, 2, 3 и 4 квартале нарастающим итогом. Эта сумма находится в первом разделе КУДиР. Организации и ИП на УСН в качестве доходов учитывают выручку от реализации, а также внереализационные доходы, которые перечислены в ст. 249 и ст. 250 НК РФ.

Шаг 2. Определите размер страховых взносов за период и уменьшите налог на их сумму

- ООО и ИП с работниками могут уменьшить налог не более чем на 50 %;

- ИП без работников имеет право без ограничений уменьшать налог на величину страховых взносов, которые он платит за себя.

Шаг 3. Определите налоговую базу. Из суммы доходов, полученных за год, вычтите сумму уплаченных за год страховых взносов. Если сумма налогового вычета превышает 50 % налога (для организаций и ИП с работниками), то налог уменьшайте лишь наполовину.

Шаг 4. Рассчитайте налог по УСН. Полученную налоговую базу умножайте на ставку налога и вычитайте все авансовые платежи, перечисленные в бюджет в течение года.

Пример расчета единого налога для ООО «Кактус» за 2022 год

ООО «Кактус» работает на упрощенке с объектом налогообложения «доходы». В организации два сотрудника, зарплата каждого из них 45 000 рублей. Доходы компании за весь год составили 860 000 рублей.

1 квартал — 200 000 рублей;

2 квартал — 160 000 рублей;

3 квартал — 280 000 рублей;

4 квартал — 220 000 рублей.

В течение года были перечислены авансовые платежи за 1 квартал — 6 000 рублей, за 2 квартал — 4 600 рублей, за 3 квартал — 7 500 рублей.

Сумма налога за год составляет: 860 000 × 6 % = 51 600 рублей.

Мы можем уменьшить эту сумму на размер уплаченных взносов. С зарплаты двух сотрудников (90 000 рублей) ежемесячно уплачиваются страховые взносы в размере 30% — 90 000 × 30% = 27 000 рублей в месяц. За прошедший год организация перечислила страховых взносов на сумму 27 000 × 12 = 324 000 рублей. Больничные не выплачивались.

Мы видим, что сумма взносов больше суммы налога, но налог мы все равно можем уменьшить только наполовину: 51 600 × 50 % = 25 800 рублей.

Теперь из этой суммы мы должны вычесть авансовые платежи за три квартала:

25 800 – (6 000 + 4 600 + 7 500) = 7 700 рублей.

Таким образом, организация должна уплатить 7 700 рублей до 31 марта 2023 года.

Расчет единого налога для УСН 15 %

Шаг 1. Определите налоговую базу. Доходы и расходы возьмите из КУДиР. Доходы записаны в первом разделе КУДИР в графе 4. «Упрощенцы» должны учитывать в налоговой базе доходы согласно ст. 249 и ст. 250 НК РФ.. Расходы указаны в графе 5 первого раздела КУДиР. В качестве расходов признаются экономически обоснованные и подтвержденные документами затраты, которые перечислены в п. 1 ст. 346.16 НК РФ.

В отличие от режима УСН «Доходы», на объекте «Доходы минус расходы» страховые взносы нельзя принять к вычету. Они сразу включаются в расходы и уменьшают налоговую базу и сам налог.

Шаг 2. Определите размер налога. Налог вычисляется по формуле:

Налог = (Доходы — Расходы) × 15 %.

Уточняйте налоговую ставку для вашего региона и вида деятельности, она может быть меньше 15 %.

Шаг 3. Рассчитать сумму налога к уплате за год. Из рассчитанной суммы налога вычтите авансовые платежи, которые были сделаны в 1, 2 и 3 кварталах.

КБК для платёжных документов

КБК – это код бюджетной классификации, который указывают в квитанциях или банковских документах для оплаты налога. КБК авансовых платежей для упрощённой системы такие же, как и для самого единого налога. В 2022 году действуют коды бюджетной классификации, утверждённые Приказом Минфина России от 08.06.2020 N 99н (в редакции от 26.10.2021).

Если вы укажете неверный КБК, то налог будет считаться уплаченным, т.к. статья 45 НК РФ указывает только на две существенные ошибки в платёжном документе:

- неверное наименование банка получателя;

- неверный счет Федерального казначейства.

Однако оплата по неверному коду классификации приведет к неправильному распределению уплаченных сумм, из-за чего за вами будет числиться недоимка. В дальнейшем придется проводить розыск платежа и объясняться с ИФНС, поэтому будьте внимательны при заполнении реквизитов.

- КБК УСН 6% (налог, недоимка и задолженность) – 182 1 0500 110;

- КБК УСН 15% (налог, недоимка и задолженность, а также минимальный налог) – 182 1 05 01021 01 1000 110.

Сроки оплаты

— за 1 квартал — до 25 апреля

— за полугодие — до 25 июля

— за 9 месяцев — до 25 октября.

А вот налог за год организации платят не позднее 31 марта следующего года, предприниматели — не позднее 30 апреля. Если день выпадает на выходной, срок передвигается на ближайший рабочий день.

Эльба рассчитает налог на УСН «Доходах» и «Доходах минус расходах». Получите 30 бесплатных дней при регистрации — и попробуйте сами. Если вы на УСН «Доходы» и все платежи поступают на расчётный счёт, воспользуйтесь нашим бесплатным сервисом.

Получение аванса от покупателя

Поскольку доходы при «упрощенке» отражают кассовым методом, то полученный аванс также признается УСН-доходом в момент его поступления. В учете это отражают так. Пример. Аванс от покупателя — УСН-доход

В ноябре АО «Актив» получило от ООО «Пассив» авансовый платеж в счет предстоящей отгрузки продукции. Сумма аванса – 240 000 руб. Продукцию передали покупателю только в январе следующего года. В декабре на расчетный счет АО «Актив» поступила оплата от ООО «Пассив» за продукцию, отгруженную в сентябре. Сумма платежа – 100 000 руб. «Актив» работает с применением УСН, поэтому определяет доходы и расходы кассовым методом. Авансовые платежи по налогу фирма платит ежеквартально. В данном случае выручку от реализации текущего года бухгалтер отразит в налоговом учете так:

- в ноябре – 240 000 руб.;

- в декабре – 100 000 руб.

Всего – 340 000 руб. (240 000 руб. + 100 000 руб.). Эта сумма – доход «Актива» за IV квартал.

В бухгалтерском учете проводки «Актива» будут следующими:

в сентябре

ДЕБЕТ 62 субсчет «Расчеты с покупателями» КРЕДИТ 90-1

– 100 000 руб. – отражена выручка по отгруженной продукции;

в ноябре

ДЕБЕТ 51 КРЕДИТ 62 субсчет «Расчеты по авансам полученным»

– 240 000 руб. – получен аванс под предстоящую отгрузку продукции;

в декабре

ДЕБЕТ 51 КРЕДИТ 62 субсчет «Расчеты с покупателями»

– 100 000 руб. – поступила оплата за отгруженную в сентябре продукцию.

Обратите внимание

При определении лимита доходов для работы на УСН учитывают авансы, полученные «упрощенцем» от своих контрагентов. Поскольку доходы при УСН отражают кассовым методом, то их сумма увеличивается на дату поступления денег на расчетный счет или в кассу. Либо на дату получения иного имущества.

Отметим, что в 2022 году ограничение по доходам «упрощенца», дающее ему право применять УСН, составляет 150 млн. рублей за отчетный (налоговый) период без учета коэффициента-дефлятора. При превышении этого показателя фирма теряет право на УСН.