Упрощенец реализует товар через агента

Использование услуг агента при продаже товаров у заказчика-упрощенца образует как доходы, так и расходы:

- по п. 1 ст. 346.15 НК РФ — доход от реализации товаров;

- по подп. 23 п. 1 ст. 346.16 НК РФ — расходы в виде покупной стоимости товаров;

- по подп. 24 п. 1 ст. 346.16 НК РФ — на оплату вознаграждения агенту;

- по подп. 8 п. 1 ст. 346. 16 НК РФ — расход по уплаченному агенту НДС (в части вознаграждения);

Как упрощенцу учесть НДС по агентскому договору, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

- расходы, связанные с возмещением иных затрат агента.

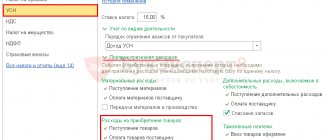

Заказчик-упрощенец включает расходы по АД, если:

- произведенные в адрес агента денежные перечисления находятся в разрешенном «расходном» списке упрощенца;

- агент представил подтверждающие расход документы (п. 2 ст. 346.16 НК РФ).

Полученные по АД доходы и понесенные расходы заказчик-упрощенец отражает в КУДиР исходя из следующего:

- доход от реализации товаров через агента:

- признается в день поступления денег от покупателя (п. 1 ст. 346. 17 НК РФ) — если агент в расчетах не участвует;

- на момент поступления денег посреднику от покупателя — если расчеты производятся через агента;

Расходы учитываются в обычном для упрощенца порядке.

Что учесть упрощенцу при заполнении КУДиР — см. в материале «Порядок заполнения КУДиР при УСН “доходы минус расходы”».

Бухгалтерский учет и проводки

Бухгалтерский учеты агентских договоров принято вести на счете 76 «Расчеты с разными дебиторами и кредиторами». К данному счету можно выделять различные субсчета, в том числе – агенты.

- Поскольку товары, которые приобретает агент согласно агентскому договору не являются его собственностью, то их отражают в балансе счета 002 «Товарно-материальные ценности, принятые на ответственное хранение».

- Если принципалом были переданы товары для агента с целью их дальнейшей продажи, то такие товары проходят по балансам счета 004 «Товары, принятые на комиссию».

- Гонорары агентов и их вознаграждения отображаются в счетах 62 «Расчеты с покупателями и заказчиками». Именно этот счет является базовым для отчислений НДС.

Посреднические сделки на УСН — тема данного видео:

Агент приобретает имущество для упрощенца

Процесс использования упрощенцем услуг агента при покупке товаров связан с возникновением у него 3 групп расходов:

- покупные расходы — они включают в себя стоимость приобретаемого имущества, товаров или иных ценностей;

- налоговые расходы — состоят из перечисленных поставщику и (или) агенту сумм «входного» НДС;

- посреднические расходы — связанные с уплатой вознаграждения агенту и возмещением связанных с исполнением АД сумм.

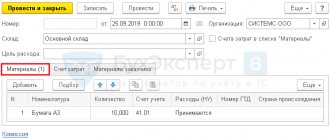

Входящие в указанные группы расходы уменьшают доходы упрощенца в соответствии с п. 2 ст. 346.18 НК РФ. При этом применяется следующая учетная схема:

- включение связанных с АД расходов в налогооблагаемую базу упрощенца-заказчика производится после их оплаты (п. 2 ст. 346.17 НК РФ);

- порядок учета посреднического вознаграждения зависит от вида имущества, приобретаемого агентом для заказчика-упрощенца:

- по подп. 5 п. 1 ст. 346.16, п. 2 ст. 346.16, п. 2 ст. 254 НК РФ — если с помощью услуг агента производится закупка МПЗ (вознаграждение агента включается в первоначальную стоимость МПЗ);

- по подп. 23–24 п. 1 ст. 346.16 НК РФ — при закупке товаров (вознаграждение агента учитывается как отдельный вид расхода);

- по подп. 1 п. 1 и п. 3 ст. 346.16 НК РФ — при покупке ОС и НМА (вознаграждение агента включается в первоначальную стоимость актива).

Схема для учета НДС:

- как отдельный расход (подп. 8 п. 1 ст. 346.16 НК РФ);

- как часть первоначальной стоимости приобретенных ОС и НМА (подп. 3 п. 2 ст. 170 НК РФ).

Как влияет назначение ОС при признании упрощенцем его стоимости в расходах — см. материал «Для УСН учитываются расходы только на “производственные” ОС».

Агент на УСН – принципал на ОСНО

Если фирма-принципал применяет ОСНО, то ее агент (даже упрощенец), независимо от чьего имени он действует, обязан выставлять счета-фактуры с выделением в них НДС.

В соответствии с ГК РФ, принципал, передавая товар на реализацию агенту, остается его владельцем до момента продажи. Продажа осуществляется принципалом с привлечением посредника, поэтому выручка учитывается им при исчислении налога на прибыль и НДС. Агент на УСН вознаграждается из доходов принципала, и, его вознаграждение будет расходом без НДС, т. е. счет-фактуру на вознаграждение агент в этом случае не выставляет.

Счета-фактуры, выставленные агентом приобретателям, фиксируются в журнале учета счетов-фактур, и не регистрируются им в своей книге продаж, а впоследствии передаются принципалу в качестве приложений к отчету. Агент, применяющий ОСНО, на сумму своего вознаграждения заполняет счет-фактуру.

Учет операций по схеме «Агент на УСН – принципал на ОСНО» в бухучете будет отражен так:

| Операция | Д/т | К/т |

| У агента | ||

| Реализации услуг по агентскому договору | 62 | 76/расчеты с принципалом (РП) |

| Поступление средств от приобретателей | 51 | 62 |

| Перечисление средств принципалу за вычетом вознаграждения | 76/РП | 51 |

| Выручка по агентскому вознаграждению | 62 | 90/1 |

| Зачтено агентское вознаграждение | 76/РП | 62 |

| У принципала | ||

| На основании отчета агента отражена реализация услуг | 62 | 90/1 |

| Начислено агентское вознаграждение | 20 (44) | 76 |

| Списаны затраты на посреднические услуги | 90/2 | 20 (44) |

| Приобретателям услуг предъявлен НДС | 90/3 | 68 |

| Учтена выручка за минусом вознаграждения посредника | 51 | 62 |

| Учтено вознаграждение агенту | 76/ПДК | 62 |

Разновидностью соглашения о посредничестве является договор комиссии. Особенностью в статусе этого договора в сравнении с агентским аналогом, является то, что комиссионер (посредник) может выступать в нем, выполняя поручения комитента (заказчика услуг), только от своего имени, но за счет комитента. Бухучет по схеме «комиссионер на УСН – комитент на ОСНО» будет идентичным представленному выше.

Нюансы учета дополнительной выгоды упрощенцем

Дополнительная выгода (ДВ) при исполнении АД возникает в том случае, если агент совершил сделку на условиях более выгодных, чем предусмотрено договором.

При покупке (продаже) товаров через посредника в части признания ДВ необходимо учесть следующее:

- ДВ может появиться, если агенту удалось:

- реализовать товары по цене большей, чем прописана в АД;

- купить товары по цене меньшей, чем предусмотрена договором.

Пример

ООО «Бытхимсервис» в январе оформило АД с ООО «Химторг» для реализации своей продукции. Заказчик применяет УСН, агент находится на ОСНО. Согласно условиям АД агент обязуется продать продукцию заказчика по цене не ниже 3 126 руб. за единицу. Вознаграждение агента состоит из постоянной и переменной частей: постоянная часть составляет 12% от суммы реализованной продукции. При наличии ДВ распределение производится в соотношении 50/50. Дополнительная выгода, причитающаяся агенту, является переменной частью агентского вознаграждения. ООО «Химторг» благодаря эффективной системе логистики и с помощью современных маркетинговых приемов сумел реализовать продукцию по цене 3 810 руб. за единицу. Расчеты ДВ представлены в таблице:

| Показатель | По договору | Фактически |

| Цена единицы товара, руб. | 3 126 | 3 810 |

| Объем реализованной продукции, ед. | 5 390 | |

| Выручка, руб. | 16 849 140 | 20 535 900 |

| Дополнительная выгода, руб. | 3 686 760 (20 535 900 – 16 849 140) или (5 390 × [3 810 – 3 126]) | |

Распределение ДВ:

| Сторона договора | Дополнительная выгода | |

| % | Сумма, руб. | |

| ООО «Бытхимсервис» | 50 | 1 843 380 |

| ООО «Химторг» | 50 | 1 843 380 |

| Итого ДВ | 100 | 3 686 760 |

ООО «Бытхимсервис» перечислило на расчетный счет ООО «Химторг» 2 суммы:

- ДВ = 1 843 380 руб.;

- вознаграждение агенту (12% от суммы реализации) / 2 464 308 руб. (20 535 900 руб. × 12%).

На какую дату учитывать доход при продаже товаров, работ, услуг через агента, который участвует в расчетах с покупателями, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

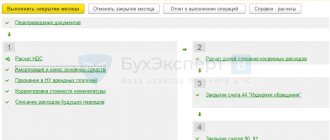

В КУДиР в январе заказчик-упрощенец отразил следующую информацию, связанную с АД (иные доходы и расходы упрощенца, в т. ч. покупная стоимость товаров, в данном примере не рассматриваются):

Доходы:

- выручка от реализации продукции — 20 535 900 руб.;

- дополнительная выгода, полученная заказчиком, учтена в составе выручки от реализации.

Расходы:

- агентское вознаграждение — 2 464 308 руб.

- дополнительная выгода, перечисленная агенту — 1 843 380 руб.

Какие доказательства представил суду налоговый орган?

В журналах строительных работ по объекту указано, что лицом, осуществляющим строительство, является общество-налогоплательщик, а его уполномоченным представителем — начальник участка, назначенный приказом руководителя проверяемой организации.

Эту информацию подтвердил заказчик работ (в ответ на запрос проверяющих).

Обратите внимание

Ф. И. О. начальника участка и Ф. И. О. предпринимателя-принципала совпадали.

Наличие трудовых отношений между налогоплательщиком и лицом, зарегистрированным в качестве ИП, подтверждалось должностными инструкциями, штатным расписанием, приказом о приеме на работу, документами о начислении и выплате заработной платы. Сотрудник сначала работал в должности начальника участка, а впоследствии числился начальником производственно-технического отдела и заместителем генерального директора общества по техническим вопросам.

По результатам выполнения работ по договору подряда налогоплательщик составил акты по форме КС-2, которые были подписаны заказчиком.

Кроме того, факт выполнения работ силами «упрощенца» подтвердили гендиректор и инженер организации-заказчика, которые сообщили:

— об отсутствии финансово-хозяйственных отношений с ИП;

— об отсутствии сведений о том, что договор подряда заключен в интересах ИП в рамках агентского договора.

Исполнение обязанностей по договору подряда началось до заключения агентского договора. В частности, на основании выставленного «упрощенцем» счета заказчик платежным поручением перечислил предусмотренный договором аванс на расчетный счет налогоплательщика.

Представленные в подтверждение факта исполнения агентского договора (в нарушение ст. 1005 — 1008 ГК РФ) документы не содержат информации о том, какие конкретные действия совершил налогоплательщик-агент для поиска и привлечения заказчика, что сделано в целях подписания договора подряда, в чем проявилось содействие агента при заключении впоследствии договора подряда и в чем выразилось исполнение агентом принятых на себя договорных обязательств.

При этом налогоплательщик ранее уже выполнял работы для заказчика, а сотрудник-предприниматель состоял и состоит в трудовых отношениях с «упрощенцем».

Таким образом, каких-либо действий с целью поиска и привлечения заказчика для ИП не требовалось.

Налогоплательщик не подтвердил осуществление расходов, связанных с оказанием агентских услуг, а ИП не перечислял агенту денежные средства с целью возмещения расходов.

Обратите внимание

В нарушение порядка ведения КУДиР налогоплательщик не отражал в составе доходов агентское вознаграждение (9?% от стоимости работ по договору с заказчиком).

Полученные от заказчика работ суммы перечислены ИП не полностью. (В силу норм ГК РФ денежные средства, поступившие агенту, не принадлежат ему на праве собственности, соответственно, агент не вправе ими распоряжаться по своему усмотрению и обязан все полученное по сделкам перечислить принципалу.) Порядок осуществления расчетов между «упрощенцем» и ИП противоречит условиям агентского договора.

Налогоплательщик и ИП являются взаимозависимыми лицами:

— ИП — сотрудник налогоплательщика согласно должностной инструкции подчиняется генеральному директору;

— офис ИП и «упрощенца» находились по одному адресу;

— бухгалтерская и налоговая отчетность составлялась одним и тем же лицом — работником налогоплательщика.

Агент на ОСНО – принципал на УСН

Ст. 346.11 НК РФ освобождает упрощенцев от обязанности уплачивать НДС, поэтому агент принципала на УСН не исчисляет налог по операциям, касающимся принципала. Но на сумму вознаграждения агент по окончании сделки выставляет счет-фактуру, не регистрируя при этом его в журнале учета (п. 3.1 ст. 169 НК). НДС, предъявленный агентом, принципал-упрощенец в дальнейшем учитывает в расходах на УСН в привычном порядке.

Особенностью признания доходов принципалом на УСНО является то, что по налоговому законодательству выручкой упрощенца является вся сумма поступлений на счет. Поэтому, при удержании агентом вознаграждения из поступающих по сделкам средств суммой дохода будет считаться вся выручка от продаж, поступившая на счет агента.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Оформление счетов-фактур при продаже агентом товара принципала

Передача товара посреднику не является реализацией, т. к. право собственности на товар не переходит. Счет-фактура в этот момент не составляется. При продаже товаров принципала агент самостоятельно указывает дату и номер счета-фактуры в соответствии со своими данными и себя в качестве продавца. Поскольку фактически происходит так, что принципал выписывает свой счет-фактуру на этот товар позднее, он указывает в своем документе ту же дату, что и агент, и данные фактического покупателя.

Для этого необходим обмен сведениями между сторонами:

- агент передает принципалу копии своих счетов-фактур, выставленных покупателям;

- принципал оформляет для агента счета-фактуры на основании представленной информации.

Целесообразно предусмотреть в агентском договоре порядок обмена информацией и документами между сторонами.