В данной статье мы рассмотрим НДС при строительстве основных средств. Узнаем о порядке учета НДС при строительстве, вычеты НДС при строительстве в 2022. Разберем порядок оформления счетов-фактур.

Порядок отражения НДС при строительстве основных средств имеет свои особенности. Механизм учета налога и специфика получения налогового вычета зависит от многих факторов: каким способом осуществлялось строительство – хозяйственным или подрядным, как сдавался объект – единовременно или поэтапно, и т.п. Сегодня мы разберемся в особенностях учета НДС при строительстве ОС и дадим ответы на распространенные вопросы по теме.

Порядок расчета НДС при СМР

Для расчета НДС при выполнении строительно-монтажных работ для собственного потребления налогоплательщиком последовательно выполняются следующие действия:

- Рассчитывается налоговая база по выполненным СМР.

- Определяется налоговый период, в котором нужно начислить НДС и исчислить сумму налога.

- Составляется счет-фактура на стоимость выполненных СМР.

- Сумма НДС по приобретенным материалам, работам, услугам, необходимым для выполнения СМР, и сумма НДС, начисленная на объем выполненных СМР, предъявляются к вычету.

- Представляется в налоговый орган заполненная декларация по НДС.

- Уплачивается налог в бюджет, если в декларации отражена сумма НДС, подлежащая уплате.

ПРИМЕР №1

В одном из подразделений АО «Лютик» изготовлены стеллажи для складирования готовой продукции.

В бухгалтерском учете АО «Лютик» будут сформированы следующие записи:

| Содержание хозяйственной операции | Дебет | Кредит | Сумма, в рублях |

| Приняты к учету строительные материалы, приобретенные для изготовления стеллажей. | 10-8 | 60 | 100 000 |

| Учтен НДС со стоимости строительных материалов. | 19-4 | 60 | 18 000 |

| Принят НДС к вычету. | 68 | 19-4 | 18 000 |

| Учтена стоимость списанных строительных материалов. | 23 | 10-8 | 100 000 |

| Учтены расходы подразделения, связанные с изготовлением стеллажей. | 23 | 70,69,02 | 25 000 |

| Отражены в составе капитальных вложений расходы, связанные с изготовлением стеллажей. Расчет: 100 000 руб. + 25 000 руб. = 125 000 руб. | 08-3 | 23 | 125 000 |

Определение налоговой базы по НДС при СМР

Налоговая база по НДС при выполнении СМР определяется как стоимость этих работ. В указанную стоимость включаются все затраты налогоплательщика, фактически понесенные им при строительстве основных средств.

Если к выполнению строительно-монтажных работ частично привлекаются сторонние организации, то стоимость строительных работ, выполненных подрядчиками, не должна быть включена в налоговую базу (см. решение ВАС РФ от 06.03.2007 № 15182/06 и постановление ФАС Уральского округа от 14.01.2008 № Ф09-11071/07-С2). Налоговики также придерживаются данной позиции (письмо ФНС России от 04.07.2007 № ШТ-6-03/527).

ПРИМЕР №2

В одном из подразделений АО «Лютик» смонтирован зубодробильный станок. Монтаж станка осуществлен работниками организации.

В состав расходов подразделения, смонтировавшего зубодробильный станок, входят следующие элементы затрат:

-заработная плата рабочих;

-отчисления с ФОТ;

-электроэнергия;

-прочие накладные расходы цеха.

Вышеперечисленные расходы в бухгалтерском учете увеличивают первоначальную стоимость станка.

Согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 вышеперечисленные работы не относятся к СМР (монтаж оборудования имеет код ОКВЭД отличный от кода СМР). Как отмечено в Постановлении ФАС Московского округа от 28.03.2012 г. №А40-10464/11-129-46, «…основным признаком, позволяющим определить работы в качестве строительно-монтажных, является выполнение строительства, частью которого являются работы по монтажу».

Монтаж оборудования вне рамок строительных работ под определение «СМР для собственного потребления» не подпадает.

Таким образом, как и в примере №1, у организации отсутствует обязанность исчисления НДС со стоимости расходов по монтажу станка.

Одним из критериев отнесения выполненных работ к СМР для собственного потребления является выполнение работ силами самой организации, т.е. работниками, состоящими в трудовых отношениях.

Начисление НДС на строительные работы

НДС при выполнении строительных работ для собственного потребления нужно начислять в конце каждого налогового периода (п. 10 ст. 167 НК РФ). Таким образом, налогоплательщик ежеквартально рассчитывает сумму НДС исходя из того объема работ, которые были выполнены за квартал.

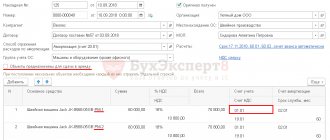

В последний день квартала выписывается счет-фактура в соответствии со ст. 163 НК РФ и п. 21 правил ведения книги продаж, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137. Составить документ можно в одном экземпляре, поскольку покупатель, которому следует передать второй экземпляр, как таковой отсутствует (п. 6 правил заполнения счета-фактуры, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137). Исходя из этого, в строки «Продавец», «Грузополучатель и его адрес», «Грузоотправитель и его адрес», «Покупатель» необходимо вписать реквизиты налогоплательщика, который производил строительные работы собственными силами.

Оформленный таким образом счет-фактура одновременно регистрируется в книге покупок и книге продаж (п. 3 и 21 правил ведения книги продаж, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137 и абз. 2 п. 20 правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137).

Пример автоматизации налогового учета в строительной компании

В данном случае будет рассмотрен кейс , специализирующейся на строительстве жилых и нежилых зданий. Руководством была поставлена задача по внедрению удобной системы учета, которая позволила бы наглядно анализировать структуру затрат и быстро производить расчет НДС у подрядчика.

Было выбрано решение БИТ.СТРОИТЕЛЬСТВО от специалистов . Оно полностью отвечало потребностям предприятия. Это комплексное ПО, которое позволяет автоматизировать сразу несколько контуров учета, управления и контроля.

В данном случае было выбрано решение «Подрядчик», автоматизирующее бухгалтерский и налоговый учет подрядной строительной организации в соответствии с ПБУ 2/2008.

начала вести пообъектный учет. Оперативность работы бухгалтерии существенно выросла. Удалось автоматизировать 5 рабочих мест.

В ходе реализации проекта были решены следующие задачи:

- Обеспечена автоматизация бухгалтерского и налогового учета.

- Организован учет затрат и расчетов с инвесторами и покупателями.

- Настроено автоматизированное формирование отраслевых форм КС-2, КС-3.

- Оперативно получать подробную структуру финансового результата и затрат.

- Учитывать затраты по произвольной аналитике.

Каких результатов удалось добиться? Система позволяет сотрудникам оперативно собирать и анализировать информацию по различным элементам. Нагрузка на бухгалтерский отдел существенно снизилась. Программа значительно упростила и ускорила работу с бухгалтерской и налоговой отчетностью. Кроме того, значительно снизилась вероятность ошибок вследствие отказа от ручного ввода большого количества данных.

Хотите внедрить автоматизацию бухгалтерской и налоговой отчетности в своей компании? Вы можете получить консультацию специалиста в вашем городе или написать онлайн-консультанту на нашем сайте.

Понравилась статья?

Хотите получать подобные статьи по четвергам? Быть в курсе изменений в законодательстве? Подпишитесь на рассылку

Вычет НДС в строительстве

При осуществлении СМР хозяйственным способом налогоплательщик может предъявить к вычету следующие суммы НДС:

- НДС, уплаченный поставщикам при приобретении материалов, работ, услуг, использованных в ходе строительных работ.

- НДС, уплаченный продавцу объекта незавершенного капитального строительства, впоследствии достроенного хозяйственным способом.

- НДС, который был начислен при выполнении строительно-монтажных работ для собственного потребления.

При этом суммы НДС, указанные в п. 1 и 2, можно принимать к вычету по мере оприходования материалов, работ, услуг и получения счетов-фактур от поставщиков (письма Минфина России от 21.09.2007 № 03-07-10/20, УФНС России по г. Москве от 22.07.2008 № 19-11/069325). Данные суммы входного НДС по товарам (работам, услугам), приобретенным для выполнения СМР, и суммы налога, предъявленные подрядчиками, необходимы для расчета показателя по строке 120 разд. 3 формы декларации по НДС (абз. 6 п. 38.13 порядка заполнения декларации, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected]).

Принять к вычету НДС, который был начислен на сумму расходов, осуществленных при строительстве объекта основного средства собственными силами, нужно в последний день налогового периода на момент определения налоговой базы. Данный порядок принятия к вычету установлен абз. 3 п. 6 ст. 171 и абз. 2 п. 5 ст. 172 НК РФ. Таким образом, НДС по выполненным строительным работам можно предъявить к вычету в том же квартале, в котором он был начислен уплате в бюджет (письмо ФНС России от 23.03.2009 № ШС-22-3/[email protected]). Указанная сумма налога должна быть отражена в декларации по НДС в строках 060 «Выполнение строительно-монтажных работ для собственного потребления» разд. 3 и 140 «Сумма налога, исчисленная при выполнении строительно-монтажных работ для собственного потребления, подлежащая вычету» разд. 3 (п. 38.3 и 38.10 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected]).

См. также «Суд признал работы выполненными, но счетов-фактур по ним нет. Возможен ли вычет НДС?».

Ловите момент

Теперь установим момент определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления, т. е. число в налоговом периоде, на которое она начисляется. Им является последнее число каждого налогового периода (п. 10 ст. 167 НК РФ). Этот порядок остался прежним.

Налоговая база в этом случае определяется как стоимость СМР, исходя из фактических расходов налогоплательщика на их выполнение. По общему правилу налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухучета (п. 1 ст. 54 НК РФ).

В бухгалтерском учете начисление НДС со стоимости СМР, выполненных для собственного потребления, отражается проводкой: Дебет 19-5 «НДС, начисленный со стоимости СМР, выполненных для собственного потребления» Кредит 68 «Расчеты по налогам и сборам».

Пример 1

ЗАО «Купец» ведет деятельность по оптовой торговле промтоварами. В январе 2009 года организация начала строительство склада для хранения товара хозяйственным способом.

В конце марта строительство было завершено, и склад ввели в эксплуатацию. В этом же месяце организация подала документы на государственную регистрацию права собственности на построенный объект. Начислять амортизацию по объекту недвижимости организация начала в апреле 2009 года.

Фактические затраты на строительство склада, накопленные на субсчете 08-3 «Строительство объектов основных средств» счета 08, составили 2 139 000 руб. (см. таблицу).

На стоимость работ, выполненных организацией в I квартале 2009 года, необходимо начислить НДС в сумме 385 020 руб. [(939 000 руб. + 676 000 руб. + 524 000 руб.) × 18%].

Таблица. Расходы на строительство склада

| Наименование расхода | Сумма расходов за период, руб. | Сумма расходов за период, всего, руб. | ||

| Январь | Февраль | Март | ||

| Стоимость материалов, списанных на строительство склада | 708 000 | 472 000 | 354 000 | 1 534 000 |

| в т. ч. НДС | 108 000 | 72 000 | 54 000 | 234 000 |

| Зарплата работников, в т. ч. ЕСН и взносы в ПФР | 320 000 | 260 000 | 210 000 | 790 000 |

| Амортизация основных средств, использованных при строительстве | 19 000 | 16 000 | 14 000 | 49 000 |

| Всего расходы без НДС | 939 000 | 676 000 | 524 000 | 2 139 000 |

Итоги

НДС при строительстве основных средств начисляется и принимается к вычету по итогам каждого налогового периода. Базой для начисления налога являются затраты, понесенные в ходе строительной кампании. НДС к возмещению учитывается в книге покупок в по мере оприходования материалов и работ, а также получния необходимой документации.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Программы для автоматизации налогового учета

Автоматизация позволяет ускорить все бизнес-процессы. Программы повышают производительность и снижают трудозатраты менеджеров, выполняющих рутинные операции. При работе в отрасли следует использовать специализированное ПО, которое не просто автоматизирует учет, но и имеет функционал, отражающий отраслевую специфику.

Особой популярностью пользуется комплексная система автоматизации строительных компаний БИТ.СТРОИТЕЛЬСТВО. В ее составе – специальный модуль с функциями, который предназначен для заказчиков-застройщиков. Система позволяет:

- подсчитывать НДС на незавершенное строительство;

- получать расширенную аналитику по счетам;

- автоматизировать налоговый учет;

- вести учет договоров купли-продажи.

Если вы подрядчик, которому необходимо производить учет НДС в строительстве, то для вас также есть специализированное ПО. Оно повысить вашу эффективность. Просто воспользуйтесь модулем БИТ.СТРОИТЕЛЬСТВО/Подрядчик. К преимуществам данного решения можно отнести привязку выполненных работ и затрат к определенным объектам строительства, автоматическое заполнение отраслевых форм, быстрое формирование отчетности. Незавершенное производство учитывается постатейно, и структура затрат формируется корректно.

Ндс подрядным способом

НДС на основании выставленных заказчиком счетов фактур Если заказчик и инвестор являются разными организациями, вычет по налогу осуществляет инвестор, на основании предъявленных заказчиком счетов-фактур.

Заказчик, в свою очередь, составляет счета-фактуры на основании документов, предъявленных подрядчиком.

Пунктом 6 статьи 171 Налогового кодекса установлено, что вычитаются суммы налога, которые предъявлены подрядными организациями, заказчиками-застройщиками при осуществлении работ по капитальному строительству.

Вычет осуществляется в обычном порядке на основании полученных счетов-фактур после того, как работы приняты к учету. вычет НДС возможен только после принятия объекта к учету Таким образом, подрядная организация выставляет по своим работам счета-фактуры заказчику. Заказчик на их основании оформляет счета-фактуры для инвестора.

Ндс при строительстве основных средств в 2022 году

Далее, в 753 статье «Сдача и приемка работ» говорится о том, что приемка работ начинается заказчиком с момента получения от подрядной организации сообщения о готовности к передаче объекта.

В случае, когда заказчик принимает отдельные этапы работ, риск случайной гибели переходит к нему, если повреждения и гибель произошли не по вине подрядной организации.

Статья 746 Кодекса устанавливает порядок расчетов между сторонами, когда оплата подрядных работ производится в предусмотренном сметой размере и в установленном договором подряда порядке, либо, если это не предусмотрено в договоре, в соответствии с законодательно закрепленным порядком.

Анализируя нормы гражданского законодательства, приходим к выводу, что по акту могут передаваться либо этапы законченных работ, либо готовое здание после окончательного завершения капитального строительства.

Порядок возмещения ндс при строительстве

Важно Уплаченный продавцу налог на добавочную стоимость может возмещаться следующим способом:

- в момент совершения сделки по договору купли-продажи;

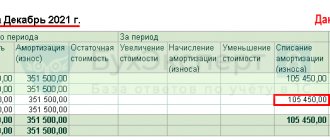

- после окончания строительства, введения объекта ОС в эксплуатацию и начисления амортизации.

Когда коммерческой организацией, для завершения строительства основных средств, привлекались подрядные компании, а также закупались различные материалы, то возмещаться НДС будет после отражения по бухгалтерскому и налоговому учёту первых амортизационных начислений.

Возмещение инвестором Коммерческие организации, которые занимаются различными инвестиционными проектами, имеют возможность возмещать уплаченный налог на добавочную стоимость из государственного бюджета.

Какой порядок учета и вычета ндс при строительстве основных средств?

Специалисты Минфина рекомендуют заказчикам при составлении счетов фактур отдельно выделять в документе стоимость строительно-монтажных работ по каждому подрядчику и стоимость строительных материалов и товаров отдельно по каждому поставщику.

При этом, заказчик к счету-фактуре передаваемому инвестору прикладывает копии счетов-фактур, на основании которых он составлялся, а также копии всех первичных документов, подтверждающих суммы, указанные в счетах-фактурах и копии документов, подтверждающих оплату сумм налога таможенным органам, если осуществлялся ввоз материалов или товаров на территорию России.

к счету-фактуре прикладываются копии счетов-фактур подрядчика и первичные документы Заказчик передает счет-фактуру инвестору один раз либо в момент, либо в течение пяти дней после передачи здания или иного объекта по которому завершено капитальное строительство, на баланс инвестора.

Ндс при строительстве основных средств подрядным и хозяйственным способом

Но, если организация просто сделала ремонт у себя в офисе, то эти работы не входят в значение для обложения налогом. Организация, сделав СМР собственными силами на собственном объекте который будет использовать в своей деятельности, может предъявить к вычету сумму НДС (п.5 ст.

172 НК РФ), начисленную на стоимость выполненных работ и зарегистрировать в книге покупок, основанием для этого будет выставленная счет-фактура. Рассмотрим ещё ситуацию, когда компания строит объект для себя подрядным способом и привлекает физлицо как исполнителя по договору гражданско-правового характера.

При сдаче документов на камеральную проверку высветились эти услуги (дебет 08 кредит 76). Инспекторы потребовали начислить НДС.

Ндс при строительстве — порядок исчисления и вычета

Внимание Распределение риска между сторонами» ГК РФ риск случайной гибели или случайного повреждения объекта строительства, составляющего предмет договора строительного подряда, до приемки этого объекта заказчиком несет подрядчик.

Статьей 753 «Сдача и приемка работ» предусмотрено, что заказчик, получивший сообщение подрядчика о готовности к сдаче результата выполненных по договору строительного подряда работ либо, если это предусмотрено договором, выполненного этапа работ, обязан немедленно приступить к его приемке.

Заказчик, предварительно принявший результат отдельного этапа работ, несет риск последствий гибели или повреждения результата работ, которые произошли не по вине подрядчика. Порядок оплаты работ установлен ст. 746 ГК РФ.

Вычеты ндс при капитальном строительстве

Одним из вариантов приобретения основных средств в организацию является их строительство и возведение, как хозяйственным способом, так и с помощью привлечения подрядных организаций.

В той ситуации, когда предприятие возводит своими силами здания и сооружения для дальнейшего его использования и самостоятельно производит СМР, то организация обязана начислить НДС на стоимость выполненных работ в конце каждого налогового периода, точнее каждого квартала далее выставить счет-фактуру и зарегистрировать её в книге продаж согласно подп.1.3 п.1 ст.146 НК РФ. в налоговую базу по НДС включается на момент акта-приема передачи объекта другому лицу.

Ндс строительство подрядным способом

В соответствии с данной нормой оплата выполненных подрядчиком работ производится заказчиком в размере, предусмотренном сметой, в сроки и в порядке, которые установлены законом или договором строительного подряда. При отсутствии соответствующих указаний в законе или договоре оплата работ производится в соответствии со ст.

711 »

Порядок оплаты работы» ГК РФ. Договором строительного подряда может быть предусмотрена оплата работ единовременно и в полном объеме после приемки объекта заказчиком. На основании изложенных норм ГК РФ делается вывод о том, что подрядчик передает по акту выполненные работы или поэтапно, или после окончания строительства объекта в целом.

Соответственно, счета-фактуры, которые дают право инвестору на вычет, составляются или по мере завершения этапов, или по завершении всего строительства.

Источник: https://redtailer.ru/nds-podryadnym-sposobom/