Консультация эксперта

С 2022 года применяются новые правила по бухгалтерскому учёту основных средств (ОС), а именно вводятся новые ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Не обошли стороной изменения и налоговый учёт: с 2022 года уточняются правила расчёта амортизации при реконструкции.

Эксперт «Что делать Консалт» рассказывает о том, что такое модернизация и реконструкция.

Модернизация ‒ это изменение технологического или служебного назначения оборудования, обновление объекта, приведение его в соответствие с новыми требованиями и нормами, техническими условиями, показателями качества. Первоначальные нормативные показатели функционирования объекта улучшаются (повышаются) (п. 2 ст. 257 Налогового кодекса РФ, п. 3.2 разд. III Официальной статистической методологии определения инвестиций в основной капитал на федеральном уровне, п. 16 Письма Госкомстата России от 09.04.2001 № МС-1-23/1480).

Реконструкция представляет собой переустройство объекта, связанное с совершенствованием производства (для увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции). Изменяются первоначальные параметры самого объекта или его частей. Например, меняется площадь зданий, количество этажей, проводится замена или восстановление несущих строительных конструкций и т. п. (п. 2 ст. 257 Налогового кодекса РФ, п. 14 ст. 1 Гражданского кодекса РФ, п. 16 Письма Госкомстата России от 09.04.2001 № МС-1-23/1480).

Модернизацию и реконструкцию проводят, чтобы изменить назначение ОС или улучшить его характеристики (Письмо Минфина России от 22.03.2017 № 03-03-06/1/16312).

Новый федеральный стандарт бухгалтерского учёта (ФСБУ) тоже по-своему раскрывает эти понятия. Модернизация и реконструкция ОС ‒ это мероприятия по их улучшению (подп. «ж» п. 5 ФСБУ 26/2020).

Чем ремонт отличается от реконструкции и модернизации

Поскольку ремонт, реконструкцию и модернизацию в бухучете и при налогообложении отражают по-разному, важно правильно их классифицировать. Стоимость восстановительных работ для разграничения таких понятий значения не имеет. Тут имеет значение цель, с которой такие работы проводят (см. таблицу):

| Вид работы | Цель |

| Ремонт | Устранить неисправность, которая мешает эксплуатировать объект, восстановить работоспособность. При этом свойства объекта не меняются (письмо Минфина России от 24 марта 2010 г. № 03-03-06/4/29) |

| Модернизация | Изменить технологическое и служебное назначение объекта, улучшить часть свойств основного средства. Например, чтобы работать с ним можно было с повышенными нагрузками (абз. 2 п. 2 ст. 257 НК РФ) |

| Реконструкция | Переустроить объект так, чтобы увеличилась его мощность, улучшилось качество продукции или стала шире ее номенклатура (абз. 3 п. 2 ст. 257 НК РФ) |

Чтобы определить, является ли восстановление недвижимости ремонтом, реконструкцией или модернизацией, руководствуйтесь следующими документами:

- Положением о проведении планово-предупредительного ремонта производственных зданий и сооружений МДС 13-14.2000, утвержденным постановлением Госстроя СССР от 29 декабря 1973 г. № 279;

- Ведомственными строительными нормативами (ВСН) № 58-88 (Р), утвержденными приказом Госкомархитектуры при Госстрое СССР от 23 ноября 1988 г. № 312;

- письмом Минфина СССР от 29 мая 1984 г. № 80.

Об этом сказано и в письмах Минфина России от 24 марта 2010 г. № 03-11-06/2/41, от 25 февраля 2009 г. № 03-03-06/1/87 и от 23 ноября 2006 г. № 03-03-04/1/794.

Ситуация: можно ли считать ремонтом работы, если в результате характеристики основного средства улучшились? До восстановления основное средство было неисправно.

Ответ на этот вопрос зависит от того, какого характера были улучшения.

Вообще ремонт необходим именно для восстановления работоспособного состояния имущества, а не для изменения его свойств. Если характеристики основного средства улучшились, то работы могут признать реконструкцией или модернизацией. Поэтому-то и нужно четко определить, с чем связаны улучшения.

Работы признают ремонтными, только если в результате изменятся свойства, которые не связаны с загруженностью и технико-экономическими показателями объекта. Кроме того, важно, чтобы такое восстановление не сказалось на качестве и номенклатуре продукции (работах, услугах). В противном случае затраты на восстановительные работы не будут соответствовать критериям расходов на ремонт.

Такой вывод следует из пункта 2 статьи 257 Налогового кодекса РФ. Аналогичная точка зрения отражена и в письмах Минфина России от 22 апреля 2010 г. № 03-03-06/1/289, от 29 декабря 2009 г. № 03-03-06/1/830, от 9 октября 2006 г. № 03-03-04/4/156 и от 27 мая 2005 г. № 03-03-01-04/4/67.

Разделяют данную позицию и суды. Так, если работы привели к изменениям технико-экономических показателей объекта и его назначения, то их нельзя считать ремонтными (см., например, определение ВАС РФ от 3 марта 2011 г. № ВАС-173/11).

К слову, есть интересная позиция судов о замене неисправных частей объекта на более совершенные или мощные. По мнению арбитров, это не модернизация. Главное, чтобы в результате такой замены технологическое или производственное назначение объекта не изменилось. Даже если улучшатся эксплуатационные характеристики, затраты на замену неисправных узлов и агрегатов признают расходами на ремонт. Такая позиция, например, выражена в постановлениях ФАС Центрального округа от 9 февраля 2010 г. № А14-14803/2008/500/24, Северо-Западного округа от 21 августа 2007 г. № А56-20587/2006, Московского округа от 14 августа 2006 г. № КА-А40/7489-06, Уральского округа от 7 июня 2006 г. № Ф09-4680/06-С7).

Ремонт ОС хозяйственным способом

ООО «Фортуна» производит ремонт объекта ОС хозяйственным способом. Организация не создает резерв на ремонт, поэтому все затраты принимаются в расходы текущего периода. Стоимость затраченных собственных материалов равна 3 600 руб. Затраты на оплату труда работников, производящих ремонт — 10 000 руб.

Проводки по ремонту ОС хозяйственным способом будут такими:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 23 | 10 | Списана стоимость материалов | 3 600 | Требование-накладная |

| 23 | 70 | Начислена заработная плата | 10 000 | Бухгалтерская справка |

| 23 | 69.1 | Взносы в ФСС с начисленной зарплаты(10000 *2,9 %)* | 290 | Бухгалтерская справка |

При хоз.способе все суммы с затратных счетов в итоге собираются на счете 23 «Вспомогательное производство», который закрывается на счет 20 «Основное производство».

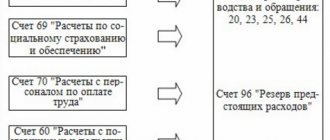

Предположим, что организация создает резерв на ремонт ОС. Тогда списание затрат будет производиться за счет резерва.

Проводки по списанию затрат на ремонт ОС хозяйственным способом за счет резерва будут такими:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 96 | 10 | Списана за счет резерва стоимость материалов | 3 600 | Требование-накладная |

| 96 | 70 | Начислена заработная плата | 10 000 | Бухгалтерская справка |

| 96 | 69.1 | Взносы в ФСС с начисленной зарплаты(10000 *2,9 %) | 290 | Бухгалтерская справка |

* Начисление ФСС приведено для примера начисления страховых взносов.

Виды ремонта

Ремонт классифицируют следующим образом. В зависимости от того, кто выполняет работы: это может быть ремонт собственными силами (хозспособом) или с привлечением подрядчика. А в зависимости от периодичности и сложности ремонт бывает текущим и капитальным.

С первым делением понятно. А со вторым разберемся подробнее. Обычно текущим ремонтом признают техническое обслуживание основных средств, чтобы поддержать объекты в рабочем состоянии. Капитальный же ремонт предполагает замену основных элементов, деталей, конструкций и т. п.

Определить, какой конкретно ремонт считать текущим, а какой капитальным, можно самостоятельно. При этом нужно ориентироваться и на документы, разработанные внутренними техническими службами (письмо Минфина России от 14 января 2004 г. № 16-00-14/10).

Изучить расценки на ремонт или обратиться к подрядной организации для составления сметы

Эксперт подробно остановился на вопросе, кто готовит смету расходов на текущий ремонт общего имущества в МКД. Это может быть:

- подрядная организация,

- бухгалтерия и экономисты УО,

- правление ТСЖ или кооператива.

В квалифицированную сметную службу есть смысл обратиться, если в компании нет специалистов-сметчиков или если смета, подготовленная подрядчиков, вас не устраивает.

Если решите составить смету на текущий ремонт самостоятельно, сначала изучите территориальные единичные расценки в строительстве на различные виды работ (ТЕР). Где их найти, узнайте из видеоролика.

Как ТСЖ верно составить смету доходов и расходов: советы эксперта

779620

Какими документами обосновать необходимость ремонта

Необходимость ремонта можно подтвердить актом о выявленных неисправностях и дефектах основного средства, дефектной ведомостью. Для некоторых отраслей предусмотрены унифицированные формы таких документов. Например, оформить дефекты подъемно-транспортного оборудования морских торговых портов можно дефектной ведомостью, которая утверждена постановлением Минтранса России от 9 января 2004 г. № 2. Дефекты основных элементов трубопроводов тепловых электростанций отражают в ведомости дефектов трубопроводов (утверждена постановлением Госгортехнадзора России от 18 июня 2003 г. № 94).

Если унифицированной формы документа, подтверждающего обнаруженные дефекты, нет, тогда можно разработать бланк самостоятельно. Например, акт о выявленных неисправностях (дефектах) объекта основных средств. Главное, чтобы в этом бланке были все обязательные реквизиты. В акте указывают неисправности основного средства и предложения по их устранению.

А сколько экземпляров акта о выявленных неисправностях, дефектах основного средства или ведомости составлять? Все зависит от того, кому принадлежит имущество и кто будет делать ремонт:

- если будете ремонтировать собственное имущество хозспособом, то есть своими силами, то одного экземпляра «для себя» будет достаточно;

- когда же работы будут выполнять подрядчики, документ составьте по числу участников. Представители всех задействованных сторон должны подписать каждый экземпляр.

Если ремонтировать будете новое оборудование, дефекты которого выявлены при монтаже, то зафиксировать их нужно в акте о выявленных дефектах оборудования. Например, по форме № ОС-16. Поступать так нужно в отношении объектов, еще не принятых на учет в качестве основных средств.

Как оформить передачу основного средства в ремонт

Передачу объекта в ремонт задокументируйте. Делать этого не придется, лишь когда основное средство ремонтируют на месте. Такой порядок следует из указаний, утвержденных постановлением Госкомстата России от 21 января 2003 г. № 7.

Когда передаете основное средство в ремонт, в специальное подразделение организации, составьте накладную на внутреннее перемещение, например, по форме № ОС-2.

Если же ремонт выполняет сторонняя организация, с которой заключен договор подряда, то передачу объекта в ремонт оформляют, например, актом о приеме-передаче объекта в ремонт. Его можно составить в произвольной форме. Если подрядчик вдруг утратит или испортит основное средство, то подписанный акт позволит потребовать возмещения убытков. Если же акта не будет, то доказать передачу основного средства подрядчику будет сложно, как и потребовать компенсации. Это следует из статей 15, 702 и 714 Гражданского кодекса РФ.

Реконструкция

Определение реконструкции дается в п. 14 ст. 1 Градостроительного кодекса РФ, к ней относятся:

- изменение параметров объекта (высоты, количества этажей, площади, объема), в том числе надстройка, перестройка, расширение объекта,

- замена, восстановление несущих строительных конструкций объекта капстроительства, за исключением замены отдельных элементов этих конструкций.

То есть, реконструкция заключается не в поддержании состояния объекта, а в его переустройстве. Причем при реконструкции первоначальная стоимость объекта может увеличиться, если изменились его функциональные показатели (п. 27 ПБУ 6/01).

Подробнее об изменении первоначальной стоимости ОС читайте в статьях:

- Модернизация ОС с увеличением СПИ

- Модернизация ОС без увеличения СПИ

Какими документами оформить приемку восстановленного основного средства

Приемку отремонтированного объекта оформляют специальным актом. Например, по форме № ОС-3. Его заполняют независимо от того, хозяйственным или подрядным способом выполнен ремонт. Только в первом случае оформляют бланк в одном экземпляре, а во втором – в двух (для себя и для подрядчиков).

Акт подписывают:

- члены приемной комиссии, созданной владельцем имущества;

- сотрудник, ответственный за ремонт основных средств или представитель подрядчика;

- сотрудник, ответственный за сохранность основного средства после ремонта.

После этого акт утверждает руководитель. Далее документ передают бухгалтеру.

Получив акт, сведения о проведенном ремонте отразите в инвентарной карточке учета основного средства или в инвентарной книге (предназначена для малых предприятий). Для этого можно воспользоваться типовыми формами № ОС-6, №ОС-6а или № ОС-6б. Об этом сказано в указаниях, утвержденных постановлением Госкомстата России от 21 января 2003 г. № 7.

При приемке зданий, сооружений или помещения, после строительно-монтажных работ, нужно оформить дополнительные бумаги. А именно акт приемки по форме № КС-2 и справку о стоимости выполненных работ и затрат по форме № КС-3. Эти бланки утверждены постановлением Госкомстата России от 11 ноября 1999 г. № 100.

К слову, если в процессе ремонта меняли детали, то потребуется оформить акт о замене запчастей основного средства. Типового бланка такого документа не предусмотрено, поэтому его можно составить в произвольной форме (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Совет: чтобы упростить документооборот, акты о замене запчастей в основных средствах можно составлять в конце месяца по каждому исполнителю работ.

Ситуация: нужно ли составлять акт о приеме-сдаче основного средства при ремонте хозспособом, например, по форме № ОС-3?

Ответ: нет, не нужно, если основное средство при ремонте не передавали в другие подразделения.

Объясняется это тем, что составлять акты о приеме-сдаче надо только при перемещениях основного средства от заказчика к исполнителю и наоборот. Например, если объект был передан для ремонта подрядчику или в ремонтную службу организации.

Если же при ремонте местонахождение объекта не меняется, когда ремонт проводят прямо «на месте», то и приемки-передачи основного средства не происходит.

Ситуация: нужно ли в акте по форме № ОС-3 указывать стоимость материалов, использованных подрядчиком для ремонта основного средства? Организация передала подрядчику запчасти на осуществление ремонта.

Ответ: нет, не нужно.

Форму № ОС-3 применяют для приема-сдачи основных средств из ремонта (указания, утвержденные постановлением Госкомстата России от 21 января 2003 г. № 7). В разделе 2 указывают договорную стоимость ремонта. А состав и стоимость запчастей на ремонт основных средств подрядчик должен указать в отчете об израсходованных материалах (ст. 713 ГК РФ).

Отражение затрат на ТО частотой > 12 мес. как отдельного объекта ОС в БУ

Создайте документ Модернизация ОС в разделе ОС и НМА.

На вкладке Объект строительства укажите объект капвложений, в который включены затраты на ТО частотой > 12 месяцев.

На вкладке Основные средства выберите ОС, по которому осуществлено ТО, и по кнопке Распределить табличная часть заполнится автоматически.

- БУ: Сумма — сумма капвложений (в нашем примере — 120 000 руб.);

- Срок использ. — первоначальный срок использования ОС в БУ (он не меняется);

- Сумма— не заполняется, т. к. в НУ затраты уже учтены в расходах;

Проводки по документу

Документ формирует проводку:

- Дт 01.01 Кт 08.03 — учет затрат на ТО частотой > 12 мес. как отдельного компонента в стоимости ОС в БУ.