Контролеры рассуждают следующим образом. Подотчетные суммы, по которым работник не отчитался, — это его долг перед компанией. Организация вправе удержать задолженность из зарплаты должника не позднее одного месяца со дня, когда истек срок представления авансового отчета (ст. 137 ТК РФ). Если же работодатель не удерживает деньги, эту сумму налоговики вправе признать выплатой в пользу работника в рамках трудовых отношений и обложить страховыми взносами (подп. 1 п. 1 ст. 420 НК РФ, п. 5 приложения к письму ФСС России от 14.04.15 № 02-09-11/06–5250). Помимо доначисления взносов налоговики еще и оштрафуют компанию за их неуплату и за искажение сведений персонифицированного учета. Если позднее работник отчитается за подотчетные суммы, организация вправе произвести перерасчет взносов. Однако всего этого можно избежать, если действовать по правилам.

Отсутствие экономической выгоды докажут попытки компании вернуть деньги

Если налоговики предъявят претензии, компании целесообразно попытаться вернуть деньги уже в ходе проверки. Например, если сумма подотчетных средств значительна, заключить с работником письменное соглашение о том, что он возвращает деньги частями в течение длительного времени. Отсутствие дохода докажут сам факт такого соглашения и первые возвраты. То, что работник нарушил сроки подачи авансового отчета — не повод доначислить НДФЛ.

В одном из дел директор компании не отчитывался по подотчетным средствам более года. За это время долг вырос до 88 млн рублей. Налоговики не упустили шанса получить дополнительные средства в бюджет и предложили компании удержать с этой суммы НДФЛ, наложили штраф и доначислили пени. Организации удалось выиграть спор – часть суммы подотчетник и компания переоформила в заем, часть директор вернул в кассу компании, а часть — компания вернула в судебном порядке. Остаток компания решила удерживать из зарплаты в размере 50 процентов.

Инспекторы пытались оспорить такие переоформления и возвраты, так как они произошли уже после проверки. Но суд встал на сторону компании. По умолчанию подотчетные суммы выданы с условием отчета или возврата. Иное должны доказывать инспекции. Они не представили доказательств, что работник получил экономическую выгоду. Все их аргументы в пользу доначислений были только на основании нарушения срока сдачи авансового отчета. Общество пыталась вернуть долг, пусть даже после налоговой проверки. Следовательно, фактически работник не получил доход, поэтому штрафы и пени неправомерны (постановление АС Центрального округа от 19.07.16 № Ф10-2385/2016).

С таким решением согласился и АС Центрального округа в постановлении от 02.11.16 № Ф10-3997/2016. Директор уже в ходе суда представит документы по части выданных средств. Другую часть он вернул в кассу. Суд отменил решение о доначислении.

Возврат подотчетной суммы в кассу

Подотчетное лицо обязано вернуть наличные средства в кассу в случае, если по окончанию командировки или по факту совершения хозяйственной операции у сотрудника образовался остаток неиспользованных средств, а также в ситуации, когда производственная операция по тем или иным причина была отменена. Подробнее о порядке учета и оформления возврата подотчетной суммы в кассу мы расскажем ниже.

Общий порядок

В большинстве случаев возврат подотчетных сумм в кассу предприятия осуществляется в связи с тем, что сумма аванса, выданного под отчет, превысила фактические расходы сотрудника, и, как следствие, образовался остаток неиспользованных средств, подлежащий возврату.

Согласно действующему законодательству, гражданин обязан вернуть подотчетную сумму не позже окончания третьего рабочего дня, следующего за:

- днем окончания командировки (с учетом дней возврата домой);

- днем совершения хозяйственной операции (покупка материалов, оплата товаров/услуг).

Операция возврата отражается следующей записью в учете:

| Дт | Кт | Описание |

| 50 | 71 | В кассу предприятия возвращен остаток неиспользованных средств, выданных под отчет на командировку или хознужды. |

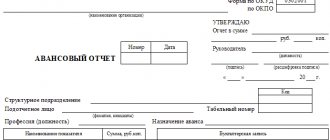

Основанием для возврата неиспользованной суммы выступает авансовый отчет и документы, подтверждающие расходы (проездные билеты, квитанции на оплату проживания, чеки на оплату хозрасходов, т.п.).

Рассмотрим пример. 01.08.2022 года издан приказ о направлении менеджера продаж ООО «Фактор» Васюкова в командировку в г. Тула на 4 дня (06.08.2022 – 09.08.2022).

02.08.2022 года Васюков оформил заявление о выдаче средств под отчет в качестве аванса на предстоящую командировку в сумме 6.300 руб., в том числе:

- суточные за 4 дня – 2.800 руб. (700 руб. * 4);

- проезд в Тулу и обратно на автобусе – 1.200 руб.;

- проживание в Туле (2 сут.) – 2.300 руб.

На основании заявления, подписанного директором ООО «Фактор», издан приказ о выдаче средств Васюкову наличными через кассу. Подотчетные средства выданы Васюкову 02.08.2022, оформлен расходный кассовый ордер, в учете отражена проводка:

Дт 71 Кт 50.

09.08.2022 года Васюков вернулся из командировки, 10.08.2022 предоставил в бухгалтерию «Фактора» авансовый отчет с указанием фактический расходов в сумме руб., в том числе 6.045 руб.:

- суточные за 4 дня – 2.800 руб. (700 руб. * 4);

- проезд в Тулу и обратно на автобусе – 1.140 руб.;

- проживание в Туле (2 сут.) – 2.105 руб.

Остаток неиспользованных средств в сумме 255 руб. (6.300 руб. – 6.045 руб.) Васюков вернул в кассу 11.08.2022. Прием денег кассир оформил приходным кассовым ордером. В учете отражена проводка:

Дт 50 Кт 71.

Возврат при отмене командировки

Необходимость в возврате подотчетной суммы может возникнуть при отмене командировки в случае, когда средства в виде аванса подотчетному лицу уже выданы.

Возврат подотчетной суммы в кассу в подобных ситуациях оформляется в следующем порядке:

- Сотрудник отдела кадров издает приказ об отмене командировки. Приказ подписывает руководитель организации, после чего документ передается для уведомления сотруднику, которому ранее был выдан аванс на командировку.

- На основании приказа об отмене командировки сотрудник возвращает в кассу всю полученную ранее подотчетную сумму.

Срок возврата средств при отмене командировки – не позже дня, следующего за днем издания соответствующего приказа.

Возврат денег при отмене командировки оформлением авансового отчета не сопровождается. Основанием для возврата подотчетной суммы выступает приказ об отмене командировки. Именно номер и дату приказа указывает кассир в приходном ордере в качестве основания для возврата средств, а бухгалтер – при отражении проводок в учете.

Лучше выдавать деньги на длительный срок. Это безопасней

Компания вправе устанавливать отдельный срок для каждой подотчетной суммы. Закрепить это нужно в приказе или служебной записке. Прописать можно единый срок отчета для всех или зафиксировать разные сроки в зависимости от уровня должности или от назначения денег. Например, у подотчетника есть три месяца чтобы купить редкие детали и отчитаться по этим расходам. Срок отчета по закупке хозяйственных нужд равен трем рабочим дням.

Однако, вышеупомянутые приказы нужно создавать заблаговременно. В одном из дел общество установило срок 24 месяца для отчета по денежным средствам. Но суд она проиграла, потому что предъявила приказ о таком длительном сроке уже в ходе суда. Во время проверки компании, налоговики его не видели. Судьи сочли действия компании уклонением от доначислений, поэтому не приняли приказ во внимание (постановление Третьего ААС от 28.09.15 № 03АП-4126/2015).

Выдача подотчетных сумм

Чаще всего под отчет наличные деньги выдаются:

- в качестве аванса на командировочные расходы;

- на хозяйственные нужды (на приобретение канцелярских и хозяйственных товаров, бензина через АЗС, на оплату мелкого ремонта и т. п.).

Выдавая деньги под отчет, помните, что нельзя выдавать подотчетные суммы работнику, не отчитавшемуся по ранее полученным деньгам (п. 6.3 Указания о ведении кассовых операций, утв. Банком России от 11 марта 2014 г. № 3210-У).

Если вы выдали работнику из кассы деньги под отчет, сделайте проводку по дебету счета 71:

ДЕБЕТ 71 КРЕДИТ 50

– выдана работнику из кассы подотчетная сумма.

Если пропустить срок исковой давности, придется платить НДФЛ

Если прошло более трех лет со дня, когда сотрудник должен был отчитаться по подотчетным суммам или вернуть их, срок исковой давности считается истекшим. Компания не сможет вернуть просроченный долг даже через суд. В таких случаях, судьи признают, что сотрудник получил экономическую выгоду, которая облагается НДФЛ (Постановления АС Северо-Западного от 14.07.16 № Ф07-5021/2016, Центрального от 02.11.16 № Ф10-3997/2016 округов). Если срок исковой давности не истек, подотчетные деньги – долг сотрудника (Постановление Четвертого ААС от 25.03.15 № 04АП-726/2015).

Чтобы защититься организации подписывают с работниками соглашения о погашении долга в рассрочку акты, акты сверок или же получают от них письма с признанием долга. Такими способами компании запускают срок исковой давности по-новому кругу (ст. 203 ГК РФ, п. 20 постановления Пленума ВС РФ от 29.09.15 № 43). Но акт сверки или прочие документы нужно успеть подписать до истечения срока исковой давности, иначе они не спасут от претензий налоговиков (постановление АС Северо-Западного округа от 14.07.16 № Ф07-5021/2016).

Нужно указывать основание выдачи подотчетные средств

Деньги, выданные под отчет, нельзя считать трудовой выплатой работнику, признал АС Поволжского округа постановление от 09.12.15 № Ф06-3232/2015. Средства компания выдает, чтобы работник закупил товары или работы для ее нужд. Деньги и товары не переходят в собственность подотчетника. То, что отсутствуют подтверждающие документы, не доказывает, что работник получил экономическую выгоду. К такому же выводу пришел АС Западно-Сибирского округа в постановлении от 30.09.14 № А27-16522/2013.

Подотчетные средств нельзя считать выплатами в рамках трудового договора, а значит на них и страховые взносы начислять не нужно (постановление АС Московского округа от 23.12.16 № Ф05-12835/2016).

Аналогичный вывод содержится в постановлении АС Поволжского округа от 25.12.15 № Ф06-4463/2015 (оставлено в силе определением ВС РФ от 21.04.16 № 306-КГ16-3205).

Однако, если организация будет систематически выдавать подотчетные средства директору и при этом не указывать их назначение, инспекторы предъявят претензии (постановление АС Центрального округа от 02.11.16 № Ф10-3997/2016). Чью сторону примет суд, будет зависеть от обстоятельств дела.

Чтобы избежать судебных разбирательств, стоит указывать основания для выдачи денег в служебных записках или приказах: для закупки товаров, на хозяйственные нужды и т.д. Но назначение подотчетных средств должно соответствовать должности работника. Например, директору можно выдавать деньги на представительские расходы.

В одном из дел компания выдала деньги сотруднику. В основании выдачи средств указала – выдача беспроцентного займа другому обществу. К авансовому отчету сотрудник приложил приходные ордера заемщика. Инспекторы заподозрили махинации и включили подотчетные суммы в доход работника. Суд снял доначисления (постановление АС Северо-Западного округа от 27.01.15 № А42-3672/2012).

Нормативное регулирование

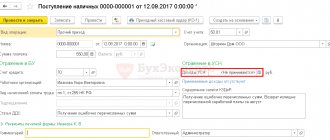

Неиспользованную сумму работник должен вернуть в срок, установленный локальными актами работодателя (п. 6.3 Указания ЦБ РФ от 11.03.2014 N 3210-У). Если работник возвращает неизрасходованный аванс до истечения данного срока, долга не возникает, поэтому речь в данном случае идет не о «принудительном» удержании, описанном в ст. 137-138 ТК РФ, а об исполнении работодателем воли работника.

Работник вправе распорядиться своей заработной платой по своему усмотрению, представив соответствующее заявление работодателю. При этом ст. 138 ТК РФ об ограничении размера удержаний при взыскании долга в данном случае не применяется (Письмо Роструда РФ 26.09.2012 N ПГ/7156-6-1). Иначе говоря, работник может указать в заявлении любую сумму, которую он хотел бы вычесть из своей зарплаты в счет возмещения подотчета.

БУ. Погашение работником из зарплаты суммы неизрасходованного аванса, если срок возврата денежных средств не истек, отражается проводкой (Инструкция по применению плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н, далее — Инструкция по применению плана счетов N 94н, План счетов 1С):

- Дт «Расчеты с персоналом по оплате труда» Кт 71.01 «Расчеты с подотчетными лицами».

Но!

Сумма невозвращенных подотчетных средств отражается на счете «Недостачи и потери от порчи ценностей» (Инструкция по применению плана счетов N 94н), если:

- работник не отчитался в установленные сроки;

- авансовый отчет не утвержден руководителем (затраты не одобрены);

- нарушен срок возврата денег, установленный в организации.

Тогда проводка имеет вид:

Дт «Недостачи и потери от порчи ценностей» Кт 71.01 «Расчеты с подотчетными лицами».

НУ. При удержании подотчетных сумм в налоговом учете дохода не возникает (п. 1 ст. 41 НК РФ).

НДФЛ и Страховые взносы. Удержанные суммы не влияют на расчет НДФЛ и страховых взносов.

К затратам необходимо приложить подтверждающие документы

Если долг за сотрудником еще числится, то основной контраргумент организации — возможность его взыскать. Но если компания уже приняла к учету от работника неподтвержденный авансовый отчет и списала его задолженность, ей стоит оперировать реальностью затрат. Например, результаты работ, услуг или закупленные товары. Если же компания оплатила долг перед контрагентом через подотчетника, нужно предъявить акты сверок с этим контрагентом.

В одном из судебных разбирательств организация приняла к учету товары без документов. Сотрудники приложили к авансовым отчетам акты рабочей комиссии, справки-отчеты, а также распоряжения директора общества по каждому из подотчетных лиц. Компания посчитала, что физлица отчитались за деньги. Но налоговики с этим не согласились, включили эти суммы в доход работников и обложили его взносами. Суд встал на сторону компании. Он указал, что налоговики не предъявили доказательств, что материалы, товары, работы и услуги общество получило на безвозмездной основе. Следовательно, компания за них заплатила, и подотчетные деньги нельзя считать доходом физических лиц (постановление АС Уральского округа от 11.11.15 № Ф09-7999/15). Однако пока это только одно дело в пользу компании, поэтому не факт что и в следующий раз налоговики тоже проиграют.

Бухгалтерский учет расчетов с подотчетными лицами.

Учет расчетов с подотчетными лицами ведется на счете 71 “Расчеты с подотчетными лицами” (А-П). Аналитический учет по счету ведется по каждому подотчетному лицу. После выдачи денег работнику, бухгалтер составит проводку:

Дебет 71 – выданы деньги под отчет

Кредит 50 (51)

Списание израсходованных подотчетных сумм производится на основании утвержденного авансового отчета и отражается по кредиту счета 71.

СПИСАНИЕ ХОЗЯЙСТВЕННЫХ РАСХОДОВ

| Вид расхода | Проводка |

| − приобретено имущество | Д 10 (08, 41) – оприходованы материалы (основные средства, К 71 товары), приобретенные подотчетным лицом При покупке ценностей в розничной торговле работник должен представить в бухгалтерию товарный чек или накладную и чек контрольно-кассовой машины (ККМ). |

| − расходы связаны с нуждами основного, вспомогательного или обслуживающего производств | Д 20 (23, 29) – списаны расходы подотчетного лица на затраты К 71 основного (вспомогательного, обслуживающего) производства |

| − расходы связаны с управленческой деятельностью | Д 25 (26) – оплачены подотчетными лицами общепроизводственные К 71 (общехозяйственные) расходы. |

| − расходы связаны с продажей готовой продукции или товаров | Д 44 – учтены в расходах на продажу затраты подотчетных лиц К 71 |

| − расходы на мероприятия непроизводственного характера (например, расходы на осуществление спортивных мероприятий, отдыха, развлечений и т.п.): | Д 91 – учтены в составе прочих расходов затраты подотчетного К 71 лица |

СПИСАНИЕ КОМАНДИРОВОЧНЫХ РАСХОДОВ

| Цель командировки | Проводка |

| − покупка, доставка основных средств (оборудования, автомобилей и т.п.) | Д 08 – списаны затраты по командировке, связанной с покупкой, К 71 доставкой основных средств |

| − покупка, доставка материалов | Д 10 – списаны затраты по командировке, связанной с покупкой, К 71 доставкой материалов |

| − покупка, доставка товаров | Д 41 – списаны затраты по командировке, связанной с покупкой, К 71 доставкой товаров |

| − заключение договоров о продаже продукции, изучение рынков сбыта в других регионах, участие в выставках | Д 44 – списаны затраты по командировке, связанной с продажами К 71 |

| − участие в обучающих семинарах, собраниях акционеров, другие цели, связанные с производственной деятельностью | Д 26 – списаны затраты по командировке, необходимой для К 71 управленческих нужд организации |

| − гарантийный ремонт ранее проданной продукции (если создан резерв на гарантийный ремонт) | Д 96 – списаны затраты по командировке, связанной с возвратом, К 71 транспортировкой бракованной продукции |

| − командировка непроизводственного характера (например, проверка летнего лагеря, находящегося на балансе предприятия) | Д 29 (91) – списаны затраты по командировке, непосредственно не К 71 связанной с производственной деятельностью пред- приятия |

| − устранение последствий чрезвычайных ситуаций | Д 91 – списаны затраты по командировке, связанной с К 71 устранением последствий чрезвычайной ситуации |

Если у работника остался неизрасходованный остаток аванса, то в течение 3-х дней, отведенных для составления авансового отчета, он должен быть возвращен в кассу по приходному кассовому ордеру. В бухгалтерском учете такая операция оформляется проводкой:

Д 50 – возвращен в кассу остаток аванса от подотчетного лица

К 71

Если сотрудник обоснованно израсходовал деньги на сумму большую, чем выданный аванс, то сумма перерасхода возмещается ему из кассы организации на основании утвержденного авансового отчета. Эта операция оформляется проводкой:

Д 71 – возмещены сотруднику расходы, превышающие сумму выданного аванса

К 50

Если работник не возвратил подотчетную сумму в установленный срок, то в течение месяца (срок исковой давности) по распоряжению руководителя предприятия она должна быть удержана из заработной платы работника. Данная операция оформляется проводками:

Д 94 – отражена не возвращенная в срок подотчетная сумма

К 71

Д 70 – удержана из заработной платы работника невозвращенная подотчетная сумма

К 94

Пока не сданная в срок сумма числится за работником, она расценивается как предоставленный ему заем. В то случае должна быть исчислена материальная выгода от использования заемных средств. Если же долг будет списан за счет средств организации, то эту сумму нужно включить в совокупный доход работника и удержать с нее налог на доходы физических лиц.

Учет расчетов с персоналом по прочим операциям.

ведется на счете 73 “Расчеты с персоналом по прочим операцияфм” (А − П). К счету могут быть открыты субсчета: 73-1 “Расчеты по предоставленным займам”;

73-2 “Расчеты по возмещению материального ущерба”;

73-3 “Расчеты за товары, предоставленные в кредит”;

73-4 “Расчеты по страхованию” и др.

Не знаете как решить или выполнить курсовую или дипломную? Заказать решение

Ошибки в авансовых отчетах грозят доначислениями

В одном из дел суд признал правоту налоговиков, поскольку в первичных документах, которые приложила компания к авансовому отчету, не было должности, фамилии, имени и отчества лица, которое их подписало. В товарных чеках не было наименование товаров, а только общие фразы: «хозяйственные расходы» или «канцелярские товары». Так же отсутствовали даты составления документов, не заполнены графы «количество», «цена товара», не было подписи продавца. В этом случае подотчетные суммы можно считать доходом работника. Так посчитал Верховный суд РФ в определении от 09.03.16 № 302-КГ16-450. К такому же выводу пришел АС Северо-Кавказского округа в постановлении от 23.05.16 № Ф08-2743/2016.

В другом из дел директор компании получил под отчет 4,7 млн рублей, а подтвердил расходы договорами с физлицами. Их допросили, оказалось, что физлица никогда не продавали материалы компании и никаких денег, кроме зарплаты, от ее не получали. Вдобавок товаров, которые были указанны в договорах купли-продажи, не было ни в списании, ни остатках материалов. Суд принял сторону налоговиков и поддержал доначисления (постановление ФАС Восточно-Сибирского округа от 24.01.14 № А19-2278/2013).

Еще один пример — работники прикладывали к авансовому отчету чеки организаций, у которых не было зарегистрированных касс. В итоге подотчетные деньги контролеры включили в доход физлиц. Суд их поддержал (постановление АС Северо-Кавказского округа от 07.07.15 № Ф08-3967/2015).

Как отразить невозвращенный подотчет в бухучете

Подотчетник должен вернуть неизрасходованные деньги в срок, на который они ему выдавались. Если он это не сделал, придется признать их невозвращенными.

К таким средствам относят:

- деньги, по которым не сдан авансовый отчет либо представлен, но обоснованно не принят руководителем;

- остаток средств не сдан в кассу, несмотря на то, что авансовый отчет представлен.

Эти суммы отражаем в бухучете на основании бухгалтерской справки проводкой Дт 94 Кт 71.

Полезная информация от КонсультантПлюс

Чтобы у проверяющих не возникло сомнений в том, что деньги взяты под отчет, а не присвоены работником, рекомендуем установить в организации правила с ясными сроками представления отчета об израсходованных суммах. Причем к таким отчетам должны прилагаться подтверждающие первичные документы (читать далее…).

Регулярность выплат докажет их зарплатный характер

Если работники еще не отчитались по прежним суммам, порядок ведения кассы операций запрещает выдавать им новые суммы под отчет. Но многие компании не обращают внимание на этот запрет. В одном из дел индивидуальный предприниматель ежемесячно перечислял деньги на карточки своих работников в течение нескольких лет. В назначении платежа указывал «на хознужды». Однако работники не отчитывались, не возвращали остаток, а ИП не пытался вернуть свои деньги. Когда налоговики проверяли ИП, уже прошел срок исковой давности по платежам за 2010 год и первую половину 2011 года. В итоге суд встал на сторону инспекторов и признал доходом физлиц все подобные суммы независимо от того, прошел по ним срок давности или нет (постановление АС Северо-Западного округа от 21.04.16 № Ф07-957/2016).

Если выплаты подотчетных сумм производить регулярно, это будет похоже на зарплату. Особенно если эти суммы соответствуют уровню оплаты труда. Иногда организация платит работнику низкую заработную плату, а разницу выдает в виде подотчетных средств. В этом случае фискалы могут сделать вывод о зарплатном характере выплат.

Взыскание с работника подотчетных сумм

Итак, работник не предоставил авансовый отчет либо не предоставил надлежащих документов о расходовании выданных сумм на соответствующие цели; на удержание соответствующих сумм заработной платы работник не согласен.

Что делать?

В этом случае работодатель может подать в суд с исковое заявление о взыскании с работника подотчетных средств.

Исковое заявление о взыскании подотчетных средств

Исковое заявление о взыскании подотчетных средств это процессуальный документ, требующий соблюдения правил по его составлению в соответствии с требованиями процессуального законодательства.

Поскольку работнику денежные средства были выданы на конкретные цели, и работник не отчитался о их целевом использовании, соответственно можно говорить о том, что работодателю причинен ущерб работником, а на стороне работника возникло неосновательное обогащение.

Как указано выше, важно, чтобы был определен срок, до которого выдаются подотчетные суммы.

ОБРАТИТЕ ВНИМАНИЕ на срок исковой давности, работодатель может обратиться в суд с указанным иском в течение одного года после того как обнаружен причиненный ущерб. Поскольку соответствующий спор вытекает из трудовых отношений, дела указанной категории рассматриваются районными судами.