Что такое прибыль

Прибыль – показатель, определяющий финансовый успех бизнеса, цель предпринимательской деятельности. По этому понятию оценивается рентабельность бизнеса, его экономическая эффективность. Выручка и прибыль – явления смежные, но не равнозначные.

Внимание!

Прибыль – разница между выручкой (финансовой выгодой) и расходами, необходимыми для ее получения.

В расходы включают все затраты, понесенные в процессе предпринимательской деятельности. Такие как: приобретение или производство товара, аренда помещения, коммунальные услуги, зарплата работникам, доставка и т.д.

Прибыль считается по формуле: Доход (Выручка) – Расходы (Затраты) = Прибыль.

Пример расчета: Александр Петров производит домашний сыр. За один месяц выручка от продажи его продукции составила 100 000 р. За это время израсходовано:

- на покупку домашнего молока 30 000 р.;

- на производство сыра 5 000 р.;

- на коммунальные услуги – 5 000 р.,

- на зарплату – 2 0000 р.;

- на доставку до покупателя – 10 000 р.

Сумма расходов составила: 30 000 + 5 000 + 5 000 + 20 000 + 10 000=70 000 р.

Прибыль составила: 10 0000 р. – 70 000р. = 30 000 р.

Расчет прибыли до налогообложения

Определить этот показатель легко, если ранее были произведены необходимые расчеты. Для этого применяется формула:

ПДН = ПП + прочие доходы + проценты к получению – прочие расходы – проценты к уплате

Дополнительно прибавляются доходы, полученные предприятием в процессе участия в деятельности иных фирм. Если выявляется убыток, то значение берется со знаком «-». Такой результат говорит об отсутствии эффективности, поэтому руководство вынуждено пересматривать стратегию работы.

О хитростях налога на прибыль смотрите видео:

Функции и роль полученной прибыли

Основная функция прибыли – показатель экономического эффекта деятельности предприятия. Дополнительные функции:

- Оценочная. Показывает уровень развития предприятия, дает оценку хозяйственной деятельности в целом.

- Стимулирующая. Стимулирует рост эффективности предприятия.

- Воспроизводительная. Иллюстрирует разницу между доходами и расходами.

- Контрольная. Критерий оценки деятельности предприятия.

- Фискальная. Отчисления в государственный бюджет производятся из прибыли.

Основная роль прибыли – показать результат работы экономического объекта в денежном выражении. Это маркер уровня качества, востребованности и успешности продвижения производимой продукции. Полученную прибыль распределяют на расширение производства, улучшение условий труда, поощрение сотрудников, повышение благосостояния владельцев.

Себестоимость и непроизводственные расходы

При расчете прибыли (до уплаты налога, операционной) задействуется показатель себестоимости производимой продукции (услуг). Он характеризует стоимостную оценку тех действительных текущих расходов, которые ушли на производство и продажу товара, и может включать:

- Производственные затраты (на изготовление продукции + общепроизводственные накладные): на покупку сырья, материалов, амортизация, зарплата персонала, отчисления на общеобязательные страховые взносы и др.

- Непроизводственные затраты (издержки, не связанные с производством продукции): маркетинговые, общехозяйственные, послепродажные типа погрузки–разгрузки, транспортировки, хранения и др.

Доходы и расходы в бухучете формируются согласно ПБУ 9/99 (Приказ Минфина РФ № 32н), а также ПБУ 10/99 (Приказ Минфина РФ № 33н).

Виды прибыли

Прибыль можно получать по-разному. В зависимости от условий формирования различают несколько видов данного понятия:

- Валовая прибыль. Разница между себестоимостью продукции и доходом от ее реализации. Включает расходы по уплате налоговых взносов.

- Операционная. Финансовый результат, оставшийся после вычета всех операционных расходов, включая расходы на амортизацию оборудования и текущие затраты.

- Чистая. Средства, остающиеся после уплаты налогов, долговых обязательств и затрат на производство и продажу.

- Маржинальная. Доход компании, обеспечивающий безубыточность ее работы. В расчете не учитывают НДС и незапланированные затраты.

- Нераспределенная. Прибыль, остающаяся после вычета всех расходов, оплаты налогов и выплаты других финансовых обязательств, в том числе дивидендов по акциям. Она не тратится, а аккумулируется на счетах предприятия.

- Балансовая. Общая прибыль до вычета налогов. Используется как основа для налогообложения.

- Бухгалтерская. Разница между подтвержденными доходами и явными расходами. Понятие используют для сведения бухгалтерского баланса.

- Экономическая. Сумма, оставшаяся после вычета неявных расходов из чистой прибыли. К неявным расходам можно отнести неполученный доход и незапланированные расходы.

Кроме того, по конечному результату прибыль может быть:

- предусмотренной (запланированной);

- максимальной или минимально допустимой;

- упущенной и отрицательной (убыточной).

В зависимости от способов получения прибыль делится на:

- Доходы от финансовой деятельности. Вложения капитала с выгодными условиями.

- Результат производства и сбыта товаров.

- Средства, полученные благодаря инвестициям. Вложения в ценные бумаги и депозитные банковские вклады.

По периодичность поступления прибыль бывает:

- нормированной;

- сезонной;

- чрезмерной;

- предельной или добавочной.

Для того, чтобы разобраться в основных разновидностях прибыли, стоит рассмотреть их подробнее.

Определение прибыли от продаж

Этот показатель позволяет узнать, насколько эффективна и целесообразна стратегия, выбранная компанией. Руководители организаций обязаны стремиться к увеличению этого значения, чтобы продолжать работу на рынке.

Для анализа учитывается содержание отчета о прибылях и убытках, а также бухгалтерского баланса. Дополнительно изучается финансовый план, чтобы определить, были ли достигнуты планируемые значения. Для расчета показателя используется формула:

ПП = ВП – управленческие и коммерческие расходы

Затраты, связанные с коммерческой работой или решениями руководителя, фиксируются официальными бумагами.

Валовая прибыль

Валовая прибыль (ВП) – остаток между доходом от продаж товара и себестоимостью этого товара. ВП считается до погашения долговых и налоговых обязательств. На показатель влияют факторы, зависящие и независящие от действий руководства и коллектива:

- рост объемов производства;

- методы реализации;

- повышение качества продукции;

- расширение ассортимента;

- удешевление себестоимости;

- рекламная компания;

- место нахождения компании;

- экология района расположения;

- особенности действующего законодательства;

- непредвиденные ситуации, оказывающие влияние на логистику;

- экономическая ситуация в стране и в мире.

Внимание!

Формула расчета валовой прибыли: ВП = ЧП – С.

Где С – себестоимость единицы товара, а ЧП – чистая прибыль за вычетом расходов на возврат товара и скидки на продукцию.

Общее значение выручки

Выручка показывает, сколько средств компания заработала за определенный период времени. Если показатель растет из года в год, значит, компания успешно развивается. Если размер выручки уменьшается, необходимо что-то менять.

В общую выручку входит только доход от реализации продукции. Если предприятие инвестирует часть прибыли или сдает в аренду офис, доходы от этих действий не включаются в значение выручки.

Что такое валовая выручка

Валовая выручка – итог финансовой деятельность предприятия или компании. В показатель включаются доходы от любого вида коммерческой деятельности, от продажи произведенного продукта и любых услуг. Посчитаем ВП компании, имеющей основой и дополнительные источники дохода.

Пример расчета: Предприятие производит и продает футболки с оригинальными надписями. Стоимость товара – 500 р. Расходы на производство:

- покупка материала, красок – 100 000 р. за 12 месяцев работы;

- расходы на получение авторских прав на рисунки – 10 000 р. в год.;

- зарплатный фонд – 1 млн. р. в год;

- расходы на рекламу – 50 000 за 12 месяцев;

- доставка – 40 000 р. год.

Доходы предприятия (валовая выручка) формируются из нескольких источников:

- продажа модных футболок – 1 млн. р. в год;

- доходы от сдачи недвижимости – 50 000 р. в год;

- поступление денежных средств от инвестиций 20 0000 р. в год.

Потраченная сумма: 100 000+10 000+1 000 000+50 000+40 000=1 200 000 р.

Полученная сумма: 1 000 000+300 000+200 000=1 500 000 р.

ВП = 1 500 000-1 200 000=300 000 р.

Анализ расходов и доходов показал, что необходимо увеличить валовую прибыль. Возможно, придется уменьшить зарплатный фонд или более рационально использовать сумму, отданную под инвестиции.

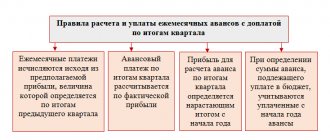

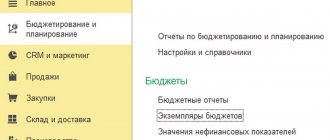

Авансовые платежи

Налог на прибыль уплачивается авансовыми платежами каждый месяц или квартал, а затем по итогам года. Перечислять авансы поквартально в 2022 году разрешено тем компаниям, чьи доходы от реализации не превысят 15 млн рублей в квартал на протяжении предыдущих 4 кварталов. Остальные юрлица платят авансы ежемесячно. Как рассчитать авансы по налогу на прибыль, мы рассказали в отдельной статье. Квартальные авансы рассчитывают из фактического дохода, а ежемесячные — из предполагаемого (на основании данных за предыдущий квартал).

Операционная прибыль

Операционная прибыль учитывает абсолютно все виды затрат, обеспечивающих деятельность предприятия, но отличающиеся на траты, составляющие себестоимость продукта. В том числе: амортизацию оборудования, ренту, незапланированные траты и другие виды расходов.

Внимание!

Операционная прибыль считается по формуле: ОП = ВП — ОР

Где ВП – валовая прибыль, а ОР – операционные расходы. В операционные расходы включаются коммерческие и управленческие траты.

Пример расчета:

Компания покупает мелкую бытовую технику у производителя и продает в магазине, находящемся в торговом центре. За отчетный период было куплено товара на 150 000 р. Выручка с продаж составила 300 000 р.

Траты на деятельность магазина составили:

- аренда – 25 000 р.;

- зарплата – 50 000 р.;

- износ кассового аппарата и витрин – 2 000 р.;

- другие расходы – 3 000 р.

Операционная прибыль = 300 000 – 150 000 – 25 000 – 50 000 – 2 000 – 3 000.

Итого ОП = 70 000 р.

Определение прибыли до налогообложения

Имеется несколько видов прибыли, при определении которых используются разные данные.

Таблица 1. Что к ним относится

| Наименование | Описание |

| Валовая (ВП) | Разница между выручкой и себестоимостью без учета НДС |

| От продаж (ПП) | Валовая минус коммерческие и управленческие затраты |

| До налогообложения (ПДН) | Прибыль от продаж плюс проценты и иные денежные поступления и затраты |

| Чистая | Финансовый результат работы предприятия |

Схематические разъяснения на видео:

Значимым коэффициентом для любого предпринимателя считается чистая прибыль, но анализу подвергается каждая строка бухбаланса. С помощью грамотного учета определяется, какие факторы положительно или негативно влияют на результат.

Чистая прибыль. Как рассчитать

В определение чистой прибыли (ЧП) включается дополнительный параметр – обязательные платежи, включающие налоговые и другие выплаты.

Внимание!

Формула для расчета чистой прибыли. ЧП = ВД (валовый доход) – Р (явные расходы, включающие налоговые и долговые обязательства).

Пример расчета:

Предприниматель Кузнецова продает свежую выпечку. Стоимость булочки – 20 р., себестоимость – 10 р. Остальные расходы составляют 3 р. на булочку. Для того, чтобы подсчитать чистую прибыль с продажи 1 кондитерского изделия, необходимо суммировать расходы 10 + 3 = 13 р. и вычесть их из дохода. 20 – 13 = 7 р.

Если за год ИП реализует 50 000 булочек, ЧП составит: 50 000 * 7 = 350 000 р.

Норма предельной прибыли

Чтобы определить, когда компания выйдет на точку безубыточности, необходимо рассчитать норму предельной прибыли (НПП). Показатель НПП помогает понять, какой тип издержек необходимо уменьшить, чтобы повысить эффективность бизнеса.

НПП – это прибыль с учетом всех видов издержек.

Внимание!

Расчет НПП возможен по формуле: В – ПИ/В*100%. Где В – выручка от реализации, ПИ – переменные издержки.

Показатель нормы предельной прибыли выражается в процентах и означает часть прибыли, которая остается от выручки за минусом переменных издержек.

Пример расчета:

Компания продала произведенный ею товар на сумму 5 000 000 р. Переменные издержки по проданной продукции составили половину выручки, т.е. 2 500 000 р.

НПП = (10 000 000 – 5 500 000)/10 000 000*100% = 4 500 000/10*100% = 45%

Высокий показатель нормы предельной прибыли не гарантирует высокую чистую прибыль, потому что на практике на маркеры прибыли влияют постоянные и переменные издержки.

В книге «Краткий курс MBA» Нил Томас и Барри Пирсон привели пример компании, которая была вынуждена производить продукцию с очень высоким уровнем издержек.

Крупная компания по производству электроники удочерила небольшую организацию, производящую электронные чипы. Были потрачены значительные суммы на производство и численность обученного персонала. На третий год работы НПП достигла 74%, при показателе переменных издержек – 24%. Но мощности предприятия не были задействованы полностью, постоянные издержки дошли до уровня 205% от выручки. Компания расходовала в 2,5 р. денег больше, чем зарабатывала. В следующем году поднялся спрос на изделия, в которых были задействованы чипы, произведенные компанией. Продажи выросли в 3 раза, появилась прибыль.

Знание НПП по каждому виду продукта/услуги позволяет увеличить прибыль следующими способами:

- Если определенный вид товаров или услуг показывает высокое значение нормы предельной прибыли, необходимо продвигать именно этот товар/услугу.

- Уменьшить издержки в производстве товаров, обеспечивающих низкий показатель НПП.

- Обеспечение среднего уровня НПП в отношении новых товаров, запущенных в производство.

Важные составляющие грамотного управления прибылью:

- Ориентация на точку окупаемости предприятия/компании.

- Управление прибыльностью (рентабельностью) производимых продуктов или услуг.

- Отслеживание уровня рентабельности, достигнутого с ключевыми клиентами.

- Недопустимость установления предельно низкого уровня цен.

Для более эффективного управления бизнесом необходимо подробно рассмотреть приведенные пункты.

Точка окупаемости и точка безубыточности

Точка безубыточности – момент, в который выручка от реализации товара равна затратам. Т. е. уровень продаж, при котором у компании нет ни убытка, ни прибыли. Для определения показателя необходимо иметь следующие сведения:

- размер выручки;

- сумма основных расходов;

- уровень постоянных и переменных издержек.

Точка окупаемости показывает, при получении каких доходов окупятся средства, вложенные в бизнес. Для расчета точки окупаемости нужно знать размер инвестиций, доходов и расходов за определенный календарный период. Например, за год.

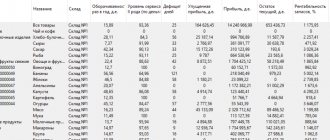

Рентабельность товара или услуги

На практике расчет рентабельности производства определенного вида товаров/услуг производится с учетом допущений. Расчет может оказаться неточным из-за того, что деятельность работников или производственных мощностей относится к производству нескольких товаров или услуг. Для учета использую примерные данные, исходя из фактических или «распределенных» издержек.

Рентабельность по ключевым клиентам

По мере развития компании растет уровень концентрации клиентов. Проявляются крупные заказчики, приобретающие около 5% произведенной продукции. Постоянные покупатели более требовательны. Часто для их обслуживания требуются дополнительные издержки. Грамотное управление продажами предполагает расчет нормы предельной прибыли по каждому оптовому или постоянному клиенту.

Негативные последствия установления низких цен

При неудовлетворительном уровне продаж некоторые предприниматели снижают цены с целью привлечения покупателей. Но существенное снижение цены приводит не к повышению, а к резкому падению рентабельности бизнеса.

Последствия таких действий предпринимателей следующие:

- реализация по низким ценам подрывает эффективность бизнеса, основанного на правильном ценообразовании;

- возможен демпинг и ценовая борьба с конкурентами.

Если производственные мощности простаивают, существует соблазн понизить цены. Т. е. повысить эффективность избыточных мощностей. В этом случае необходимо соблюсти несколько условий:

- ограничение периода продаж по сниженным ценам. Проведение акций и скидок в течение ограниченного срока. Иначе, покупателям понравятся низкие цены, и рентабельность бизнеса упадет;

- реализовывать товар, себестоимость которого ниже, чем у привычной продукции;

- снизить цены на реализацию товара для других регионов, стран или новых сегментов целевой аудитории.

При несоблюдении условий существует опасность разрушения собственного бизнеса.

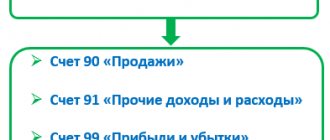

Что такое финансовые результаты

Финансовые результаты — это прибыли и убытки (Profit and Loss) от деятельности компании. Чтобы их определить нужно из доходов вычесть расходы. Если разница положительная — компания получила прибыль. Если отрицательная — убыток. Финансовый результат можно определить когда известны доходы и расходы за период. В бухучете прибыли и убытки определяют за месяц. Но никто не мешает определять финансовый результат по каждой операции. Важно только правильно определить доходы и расходы по ней.

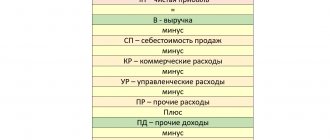

Существует несколько видов прибыли, которые рассчитываются в бухгалтерском учете для понимания эффективности различных бизнес-процессов компании.

Валовая прибыль (Gross Profit) — разница между доходами от продажи продукции (выручкой) и расходами на ее производство (себестоимостью). Она показывает эффект от производственной деятельность компании. Кстати, в слове «валовАя» ударение на последний слог — как «дорогАя». И она реально дорога для компании. Если валовая прибыль равна нулю или отрицательна — пора закрываться или всерьез пересматривать производственный процесс. Неэффективное производство не спасет ни грамотное управление, ни отличные маркетинг с продажами.

Прибыль от продаж (Operating Income) — это валовая прибыль минус расходы на хранение и продажу продукции (коммерческие расходы) минус расходы на управление компанией (управленческие расходы). Она показывает эффект от основной деятельности компании — продажи того, что она произвела. Убыток от продаж — неприятная штука, но от него часто получается уйти при наращивании объемов выпуска. Это называется эффект масштаба.

Пример 1.

ООО «Рога и копыта» покупает рога по 8 руб., а продает по 10. В прошлом месяце было продано 50 рогов. Валовая прибыль составила 50 * (10 руб. — 8 руб.) = 100 руб. При этом зарплата продавца — 150 руб. в месяц. То есть прибыль от продаж составила 100 руб. — 150 руб. = — 50 руб. Если в текущем месяце компании удастся продать 100 рогов, то валовая прибыль составит 100 * (10 руб. — 8 руб.) = 200 руб., а прибыль от продаж уже 200 руб. — 150 руб. = 50 руб.

Прибыль до налогообложения (Income Before Tax) — это прибыль от продаж плюс прочие доходы минус прочие расходы. Прочие доходы и расходы не связаны с основной деятельностью компании. Если компания продает рога и копыта, то проценты за размещение свободных денег на депозите — это прочий доход, а стоимость новогоднего корпоратива — прочий расход. Прибыль до налогообложения характеризует эффект от всей деятельности компании, в который вносит свою лепту не только основная, но и прочая деятельность.

Чистая прибыль (Net Income) — прибыль до налогообложения минус налог на прибыль. Это то, что остается компании после Мишустина и его команды. Для спецрежимников вместо налога на прибыль вычитается налог по УСН или ЕНВД.

Нераспределенная прибыль (Retained Earnings) — чистая прибыль минус дивиденды учредителям. Часть чистой прибыли надо отдать учредителям за то, что они внесли свои активы в уставный капитал. Эта процедура называется распределением прибыли. С точки зрения учредителей в этом весь смысл существования компании. Но в первые годы учредители могут и не выводить дивиденды себе в карман, оставляя прибыль на развитие компании. Тогда чистая прибыль текущего года увеличивает нераспределенную прибыль, оставшуюся с прошлых лет.

Собственник может увидеть первые четыре вида прибыли с начала года в отчете о финансовых результатах. Нераспределенную прибыль за все время существования компании — в бухгалтерском балансе.

Вне бухучета можно считать и другие варианты финансовых результатов. Например, EBIT и EBITDA, о которых я подробно рассказывал на vc.ru. Но любой финрез считать бесполезно, если неправильно определять его составляющие — доходы и расходы.

Прибыль до налогообложения и уплаты процентов

Прибыль до вычета налогов и процентов – важный показатель рентабельность бизнеса. Иллюстрирует прибыль, генерируемую компанией. Понятие является синонимом операционной прибыли. Игнорируя такие переменные, как структура капитала и налоговая нагрузка, индикатор показывает, на что способна компания. Соотношение прибыли до налогообложения к объему продаж варьируется в зависимости от сферы бизнеса. В строительном сегменте – 2-3%, в торговле продовольственными товарами – 4-5%. В компаниях, предоставляющих услуги населению, показатель может достигать 15%.

Средний показатель прибыли до уплаты процентов и налогов составляет около 10%.

Важно!

При снижении валовой прибыли на несколько пунктов необходимо проверить процентное соотношение расходов и объема продаж. Если оно не изменилось, то падение приведет к снижению нормы прибыли.

При резком снижении уровня продаж необходимо частично компенсировать убытки, сократив накладные расходы.

Маржинальная прибыль

Маржинальная прибыль (МП) позволяет выяснить рентабельность производства, оценить, сможет ли «маржа» перекрыть издержки. В расчет включают такие переменные показатели, как:

- стоимость сырья;

- зарплаты и премии;

- расходы на отопление и электроэнергию.

Внимание!

Формула расчета маржинальной прибыли: МП = Д(доходы) – ПР (переменные расходы).

Переменные расходы это траты, которые компания перестала бы совершать в случае приостановки деятельности. Они напрямую зависят от объема произведенного товара. Показатель общих расходов складывается из переменных и постоянных расходов. В расчете МП учитываются только переменные.

Пример расчета:

Предприятие по производству пластиковой тары выпускает емкости объемом 5 л. Стоимость пластиковой тары – 25 р. Переменные издержки на ее производство – 15 р. МП = 25 – 15 = 10 р.

Чем выше «маржа», тем быстрее возмещаются затраты, значит, предприятие является более рентабельным.

На практике встречаются другие варианты расшифровки определения:

- Общее увеличение средств, полученных от реализации товара.

- Прирост прибыли от продажи каждой дополнительной единицы продукта.

- Разница между закупочной ценой и ценой продажи.

Для увеличения маржинальной прибыли увеличивают объем продаж или величину наценки на товар.

Какие факторы влияют на показатель

Целью функционирования каждой фирмы выступает получение прибыли. Только при ее наличии предприятие считается рентабельным. Учет данного показателя – это важная задача бухгалтера, так как от него зависит эффективность функционирования компании. Даже если организация является некоммерческой, все равно требуется учет доходов.

В качестве бухгалтерского значения прибыль представлена разницей между доходами от реализации товаров и расходами, связанными с их производством. Ее получение – это основная задача каждого предприятия. Она связана с риском, поэтому, чем выше риск бизнесмена, тем больше дохода он получает.

На этот показатель влияют факторы:

- цена сырья

- производительность труда

- цены, устанавливаемые конкурентами

- эффективность производства

- количество аналогичных организаций на рынке

Внимание! Если фирма является монополистом, то она может устанавливать цену, не учитывая политику конкурентов, что значительно увеличивает показатель доходности.

Маржинальный анализ

С помощью маржинального анализа можно выяснить, какие товары/услуги наиболее рентабельны. Какие выгодно продвигать, а какие – нет.

Функции маржинального анализа:

- позволяет с наибольшей точностью определить, как различные факторы влияют на изменение величины прибыли;

- уточнить порог рентабельности;

- рассчитать точку безубыточности;

- запланировать объем продаж, необходимый для получения желаемой прибыли;

- оценить эффективность работы компании;

- обосновать изменение ассортимента, производственной мощности, ценовой сетки.

МП считается по приведенной формуле отдельно по каждому виду продукции.

Нераспределенная прибыль

Если после получения выручки оплачены все расходы и необходимые платежи, а часть прибыли осталась, ее можно считать нераспределенной. Средства не тратят, а накапливают из года в год. Из прибыли, отложенной в прошлом году, платят дивиденды по акциям или облигациям предприятия.

Внимание!

Нераспределенную прибыль рассчитывают по формуле: НП = ПНПП (прибыль с прошлых лет) + ЧП (чистая прибыль) – дивиденды, если они предусмотрены уставом организации.

Нераспределённая прибыль расходуется только на основании общего решения собственников.

Что такое балансовая прибыль

Балансовая прибыль (БП) – совокупная прибыль предприятия, имеющаяся на балансе за определенный промежуток времени. В ее составе – денежные суммы, сформированные благодаря производственным и иным мероприятиям.

Для определения балансовой прибыли необходимо иметь показатель операционной прибыли.

Внимание!

Способ расчета балансовой прибыли: БП = ОП – проценты.

БП иллюстрирует эффективность управления предприятием и производственных решений.

Функции учета операционной прибыли

Данный показатель используют для оценки эффективности основной деятельности предприятия. Он позволяет судить о его инвестиционной привлекательности. Рассчитанный показатель операционной прибыли, который фиксируется в отчете, учитывается и применяется для целей:

- определения чистой прибыли, общеобязательных бюджетных платежей;

- оптимизации будущих расходов и покрытия уже понесенных, а также образовавшихся убытков;

- разделения прибыли среди учредителей;

- пополнения накопленных доходов и изучения внепроизводственных доходов.

Поэтому перед предприятием на первом месте всегда стоит 2 ключевые задачи: корректный расчет показателя и обеспечение его высокого значения.

Бухгалтерская и экономическая виды прибыли

Бухгалтерская и экономическая виды прибыли используются в бухгалтерских отчетах и анализе результативности компании. Рассмотрим каждый вид прибыли подробнее.

Бухгалтерская прибыль

Бухгалтерская прибыль – положительная разница между зафиксированными доходами и расходами предприятия или организации. Для расчета нужно знать величину доходов, фактически подтвержденную бухгалтерскими документами и сумму подтвержденных расходов.

Внимание!

Формула, необходимая для расчета величины БП: БП = Д (доходы) – Р (расходы).

На основании бухгалтерской прибыли (БП) рассчитывается бухгалтерский баланс предприятия или организации.

Формула

Для определения показателя из выручки от продаж, полученной за ограниченное время, вычитается себестоимость, а также коммерческие и управленческие расходы. Поэтому определяется финансовый итог, отражающий эффективность бизнеса.

Для грамотного расчета фиксируется отчетный период, за который сопоставляются разные показатели. После выявляется полный размер доходов, полученных от грамотной реализации товаров, оказания услуг или выполнения работ. Из выручки вычитаются понесенные расходы, к которым относятся:

зарплата наемных специалистов- страховые выплаты, перечисляемые в государственные фонды за работников

- цена сырья, материалов или комплектующих

- амортизационные отчисления

- коммерческие затраты, связанные с проведением рекламной кампании, внесением арендных платежей или оплатой коммунальных услуг

- иные расходы

Если в результате выявляется положительное значение, то фирма получает деньги, направляемые на сохранение или потребление. Иначе появляется убыток.

Внимание! Во время определения доходов и расходов учитываются бухгалтерские нюансы, поэтому точный расчет зависит от квалификации специалиста.

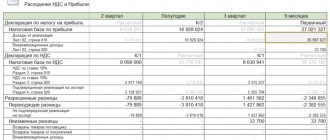

Отражается значение по строке 2300 в отчете, предназначенном для грамотного отражения финансовых результатов. Не всегда этот показатель умножается на ставку налога, так как во время расчета сбора иногда разные доходы не признаются для налогового учета. Вместо ПДН рассчитывается налоговая база, при определении которой учитываются положения гл. 25 НК.

Значение рассчитывается с помощью простой формулы:

ПДН = ПП + проценты к получению – проценты к уплате + прочие доходы – прочие расходы

Все показатели берутся из бухгалтерских и платежных документов.

Все о расчетах прибыли на видео: