Что такое срок исковой давности

Срок исковой давности — это время, за которое кредитор взыскивает долг с дебитора в принудительном порядке. В соответствии со статьёй 196 Гражданского кодекса РФ, общий срок данного взыскания составляет три года.

Начало срока определяется моментом нарушения дебитором своих обязательств. Если установка момента нарушения не представляется возможным, срок начинается с момента предъявления требований кредитора.

Течение срока исковой давности может приостанавливаться на шесть месяцев. Это происходит по следующим причинам:

- непреодолимая сила препятствует предъявлению иска;

- ответчик или истец находятся в составе Вооружённых Сил РФ, которые переведены на военное положение;

- правительство установило отсрочку на данный срок исковой давности ;

- регулирующие законы конкретных отношений приостановили действие или утратили силу.

Перерыв срока исковой давности происходит в тот момент, когда должник возвращает часть суммы долга. После этого время срока обнуляется и считается заново.

Срок исковой давности восстанавливается в судебном порядке. В таком случае причины пропуска должны быть уважительны и связаны с личностью истца:

- тяжёлая болезнь;

- беспомощное состояние;

- неграмотность и т.п.

Таким образом, срок долга может растягиваться и составлять дольше трёх лет, указанных в законодательстве. Бухгалтер не может списать задолженность как просроченную за данный период.

Может ли кредитор взыскать долг с моих родственников?

Кредитор вправе требовать взыскание долга в суде с самого должника, но с одной оговоркой. Он также имеет право требовать платы с поручителя или созаемщика должника. А также и с его правопреемника.

Поручитель, созаемщик и правопреемник может быть родственником лица. Поэтому, взыскание долга с родственника, имеющего такой статус, не исключено.

Но просто с родных и близких должника, которые не ручались за платежеспособность заемщика, пусть даже они проживают с ним под одной крышей, ни кредитор, ни коллекторы не имеет права требовать уплаты долга.

Документы

Обязанность компании — отслеживать течение срока кредиторской задолженности.

Списание долга необходимо проводить в том месяце, в котором этот срок истёк.

Далее бухгалтер должен пересчитать налог на прибыль за весь период после срока исковой давности. Списанный долг включается в доход компании и подаётся в ФНС с уточнённой декларацией.

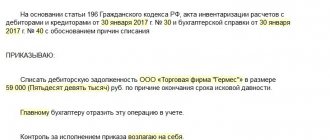

Провести списание необходимо следующим образом:

- сравнить данные сальдо и баланса в расчётах ведомостей;

- оформить неунифицированный акт, который отражён в нормативных документах организации или использовать форму ИНВ-17;

- сделать бухгалтерскую справку с указанием данных для проводки: реквизиты договора, акт выполненных работ, накладные, срок давности и сумма долга;

- создать приказ на списание просроченного долга.

Кредитор обязан хранить вышеперечисленные документы в течение пяти лет после списания.

Уничтожаем бухгалтерские документы

Хотелось бы обратить внимание читателей на санкции, которые могут быть применены к налогоплательщику при отсутствии у него первичных документов. Рассмотрим самые распространенные.

Если первичные документы уничтожены после установленного срока хранения – хорошо, можете спать спокойно. Но порой при расчете срока руководствуются общими правилами (прописанными в Законе № 209-ФЗ, НК РФ и Перечне Минкультуры РФ) и забывают о специальных «оговорках», таким образом уничтожая документы, которые еще должны были хранить. И вот в этом случае чаще всего и возникают проблемы.

Непредставление в установленный срок налогоплательщиком в налоговые органы документов

или иных сведений, предусмотренных НК РФ и иными актами законодательства о налогах и сборах, влечет применение ответственности по ст. 126 НК РФ:

- если эти документы не содержат признаков налоговых правонарушений, предусмотренных ст. 119 и 129.4 НК РФ, то штраф составит 200 руб. за каждый непредставленный документ (ст. 119 посвящена представлению налоговых деклараций, а ст. 129.4 – уведомлениям о контролируемых сделках);

- если организация откажется предоставить имеющиеся у нее документы или представит их с заведомо недостоверными сведениями и такое деяние не связано со ст. 135.1 НК РФ (непредставление банком справок / выписок по операциям и счетам), то размер штрафа составит 10 000 руб.

Однозначно избежать привлечения к ответственности по ст. 126 НК РФ можно, если срок хранения затребованных налоговиками документов истек и к моменту запроса они уже были уничтожены организацией, но это еще нужно будет доказать (см. постановления ФАС Уральского округа от 17.11.2009 № Ф09-8891/09-СЗ по делу № А47-5018/2008; ФАС Северо-Западного округа от 06.07.2009 по делу № А05-8773/2008 (определением ВАС РФ от 13.10.2009 № ВАС -13307/09 отказано в передаче данного дела в Президиум ВАС РФ)).

Если при проверке инспекторы обнаружат отсутствие (или будут уничтожены) первичные документы, счета-фактуры, регистры бухгалтерского или налогового учета, то компания может быть оштрафована в размере (ст. 120 НК РФ):

- 10 000 руб. – если нарушение совершено в течение одного налогового периода;

- 30 000 руб. – если нарушение совершено в течение более чем одного налогового периода.

Если при этом обнаружится занижение налоговой базы, то на компанию будет возложен штраф в размере 20% от неуплаченной суммы налога, но не менее 40 000 руб. (п. 3 ст. 120 НК РФ).

За одно и то же правонарушение двух мер налоговой ответственности быть не может, поэтому организацию смогут наказать либо по ст. 126 НК РФ, либо по ст. 120 НК РФ. Суммировать эти штрафы не будут.

Кодекс РФ об административных правонарушениях тоже содержит ряд положений о штрафах за нарушение сроков хранения документов. Размер штрафа зависит от вида нарушения.

Статья 13.25 КоАП РФ предусматривает штрафы за нарушение сроков хранения документов, обязанность хранения которых предусмотрена законодательством об АО, ООО, о государственных и муниципальных унитарных предприятиях, о пенсионных и инвестиционных фондах, а также принятыми в соответствии с ним нормативными правовыми актами. Получается, что здесь речь идет в первую очередь о хранении корпоративных документов

, фигурирующих в этой группе нормативных правовых актов, в которую большинство учетных документов не подпадает.

Но сюда подпадают, например, бухгалтерские балансы АО, их отчеты о прибылях и убытках, аудиторские заключения

(п. 2.1.10 Положения о порядке и сроках хранения документов акционерных обществ, утвержденное постановлением ФКЦБ России от 16.07.2003 № 03-33/пс).

Перечень документов ООО

, за утрату которых может применяться статья 13.25 КоАП РФ, немного другой. Он приведен в ст. 50 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью». Примечательно, что среди прочего там сказано, что ООО обязано хранить «иные документы, предусмотренные федеральными законами и иными правовыми актами Российской Федерации, уставом общества, внутренними документами общества, решениями общего собрания участников общества, совета директоров (наблюдательного совета) общества и исполнительных органов общества». Очевидно, сюда подпадает и бухгалтерская отчетность.

Размеры штрафов по ст. 13.25 КоАП РФ составляют:

- от 2500 до 5000 руб. – для должностных лиц;

- от 200 000 до 300 000 руб. – для юридических лиц.

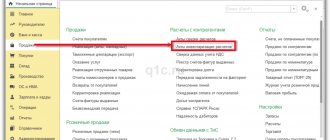

В каких случаях списывают дебиторскую задолженность

Существует три законных причины списания задолженности. Их подтверждает документация сторонних организаций, данные которых отражаются в бухгалтерском и налоговом учёте.

Причины списания следующие:

- Организация не может решить в судебном порядке вопрос о взыскании долга с дебитора, так как срок исковой давности истёк.

- Государственный орган подписал акт пристава о невозможности взыскания.

- Дебитор прекратил свою организационную деятельность. Основанием для списания является запись в ЕГРЮЛ о ликвидации юрлица.

Также дебиторская задолженность списывается, если судебные расходы при взыскании, превышают сумму долга. Часто, в таких случаях сумма долга не крупная.

Списание безнадёжной задолженности

Эволюция задолженности

1. Задолженность возникает

Возникновение дебиторской задолженности – обычная хозяйственная ситуация (п. 1 ст. 307 ГК РФ). ГК РФ стоит на защите исполнения обязательств: ст. 309 ГК РФ определяет основания для погашения – договоры, законы, обычаи делового оборота.

2. Появляются сомнения в её погашении

Если задолженность не погашена в свой срок и по ней нет никаких обеспечений (залог, поручительство, банковская гарантия) – она становится сомнительной (п. 1 ст. 266 НК РФ). НК РФ таким образом определяет долги, возникшие в ходе реализации товаров, работ, услуг.

3. Задолженность становится безнадёжной к взысканию

Признаки безнадёжной задолженности (п. 2 ст. 266 НК РФ):

а) истёк срок исковой давности (общий – три года (п. 1 ст. 196 ГК РФ), но не более 10 лет со дня нарушения права (п. 2 ст. 196 ГК РФ). Есть и специальные сроки исковой давности (п. 1 ст. 197 ГК РФ));

б) обязательство прекращено по причине невозможности взыскания (должника либо его имущество не могут найти, судебные приставы выносят постановление об окончании исполнительного производства (см. Федеральный закон от 02.10.2007 № 229-ФЗ));

в) обязательство прекращено на основании акта государственного органа (и это не суды! см. письмо Минфина от 21.01.2021 № 03-03-06/2/3026);

г) ликвидация должника.

Истечение срока исковой давности как основание списания долга

Если у организации есть кредиторская задолженность, срок давности погашения которой истёк, списывайте её во внереализационные доходы (п. 18 ст. 250 НК РФ), налоговики вряд ли будут оспаривать увеличение доходов. А вот списание дебиторской задолженности будет пристально изучено.

Истечение срока исковой давности – одно из важнейших оснований для признания безнадежной задолженности внереализационными расходами (пп. 2 п. 2 ст. 265 НК РФ).

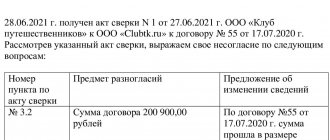

Срок исковой давности не может быть изменён соглашением сторон, но может продлеваться их действиями. Так, например, если должник признаёт свои обязательства, подписав акт сверки, направив в адрес кредитора гарантийное письмо об оплате, оплатив часть задолженности или пени и проценты по договору, течение срока исковой давности начинает течь заново (ст. 203, 206 ГК РФ). При этом обращайте внимание, имеет ли полномочия представлять организацию лицо, подписавшее письма и акт сверки (генеральный директор – имеет, иному сотруднику – нужна доверенность).

Для списания безнадёжной задолженности у организации-кредитора должны быть собраны документы, подтверждающие истечение срока давности, в противном случае налоговики не признают списанную задолженность расходами.

Так, в постановлении АС Московского округа от 17.07.15 № Ф05-8766/2015 по делу № А40-29510/2014 просроченная дебиторская задолженность в сумме 1,3 млн. руб. была исключена из расходов, так как налогоплательщик не представил документы: приказ по результатам проведения инвентаризации по форме № ИНВ-22, акт инвентаризации расчётов с покупателями и поставщиками по форме № ИНВ-17, а также справку к акту инвентаризации расчётов, где должны быть указаны документы, подтверждающие размер и дату возникновения дебиторской задолженности (договоры, платёжные поручения, расходные кассовые ордера, товарные накладные, акты выполненных работ (оказанных услуг)). В Определении ВС РФ от 05.11.15 № 305-КГ15-13588 выводы нижестоящих судов поддержаны.

Вывод:

соблюдайте законодательство при оформлении документов (п. 1 ст. 252 НК). Для признания убытков по безнадёжным долгам должны быть: договоры, накладные, акты, УПД, счета-фактуры, претензионные письма, исполнительные листы, постановления судебного пристава-исполнителя об окончании исполнительного производства, выписки из ЕГРЮЛ по ликвидированному должнику, акты сверок взаимных расчётов (см. выводы в постановлениях АС Волго-Вятского от 24.07.2018 № Ф01-2882/2018, Северо-Западного от 09.12.2016 № Ф07-10763/2016 округов).

Срок прошёл – списываем. Проблем не будет?

Не всё так просто. Контролёры могут проверить деловую цель возникновения задолженности. Например, если организация выдавала деньги в долг или перечисляла аванс контрагенту, который заведомо не мог выполнить свои обязательства по возврату средств, налоговики выразят сомнения в обоснованности налоговой выгоды при списании задолженности.

Например, в Постановлении АС Поволжского округа от 16.06.15 № Ф06-24384/2015 суд выразил мнение, что нельзя было признавать расходами дебиторскую задолженность с истекшим сроком исковой давности, так как возникла она из намерения приобрести автозапчасти для личного автомобиля руководителя. Оплатили аванс – запчасти не поставили. Суд посчитал это экономически не обоснованным. Сумма, правда, была невелика – 23 тыс. руб., но всё же.

Могут возникнуть проблемы при списании дебиторской задолженности контрагента, который уже не ведёт деятельности. Инспекторы проверят, были ли у должника возможности выполнить свои обязательства по оплате при заключении сделки (п. 4 письма ФНС от 29.12.2018 № СА-4-7/26060), знал ли об этом кредитор, была ли деловая цель у такой сделки.

В Определении ВС РФ от 14.05.2018 № 301-КГ18-4716 представлены выводы об отсутствии экономической обоснованности расходов в виде безнадёжной дебиторской задолженности по договорам займов со взаимозависимым лицом, прекратившим деятельность. Цена вопроса – 100,8 млн руб.

Однако доказывать отсутствие деловой цели должны контролёры.

Положительная практика: Постановление АС Северо-Западного округа от 09.02.2017 № Ф07-63/2017 по делу № А13-2115/2015. Организация списала дебиторскую задолженность ликвидированной взаимозависимой организации на 39,7 млн руб. Но суд решил, что выдаваемые займы имели деловую цель, были направлены на реализацию инвестиционного проекта, который пользовался поддержкой со стороны местных органов власти; налогоплательщик предоставил займы компании, входящей в одну группу с ним, для того чтобы восстановить ее платёжеспособность и приобрести оборудование; налогоплательщик рассчитывал в будущем получать доходы от реализованного проекта.

Вывод:

деловую цель возникновения задолженности, которую организация будет списывать как безнадёжную, могут проверить, подготовьте документы и обоснования своих действий.

отчетность

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

Источники списания

Когда долг признаётся безнадёжным или нереальным к взысканию, его списывают за счёт специального резерва по сомнительным долгам. Покрыть убытки таким образом могут только те компании, которые используют метод начисления выручки по отгрузке.

Порядок формирования регулирует ст. 266 Налогового кодекса РФ. Сумма резерва определяется по результатам инвентаризации налогового периода и зависит от срока долга:

- списание полной суммы происходит, если срок задолженности превышает 90 дней;

- если срок от 45 до 90 дней — сумма резерва составляет 50% от дебиторского долга.

- задолженность не включается в сумму резерва, если срок долга менее 45 дней.

Если у компании нет резерва или сумма долга превышает запланированные показатели, то задолженность списывают как внереализационные расходы.

Ещё одним источником списания является чистая прибыль. Бухгалтер не вправе самостоятельно принимать решение о включении долга в счёт заработанной выручки. Такое заключение даёт руководство компании.

Срок давности привлечения к налоговой ответственности

Срок давности привлечения к налоговой ответственности составляет 3 года согласно статье 113 Налогового кодекса РФ.

Срок давности привлечения к налоговой ответственности исчисляется по-разному в зави-симости от правонарушения.

Если вы допустили грубое нарушение правил учета доходов, расходов и/или объектов на-логообложения, не уплатили или не полностью уплатили налог, сбор, взнос срок давно-сти начинает течь со дня, следующего за днем окончания соответствующего налогового периода по статьям 120 и 122 Налогового кодекса РФ. Это правило применяется и в отно-шении тех налогов, по которым налоговый период составляет год.

В остальных случаях срок привлечения к налоговой ответственности исчисляется со дня, следующего за днем совершения налогового правонарушения.

Бухгалтерский учёт списания дебиторской задолженности

Если у контрагента есть и кредиторская, и дебиторская задолженность, необходимо провести взаиморасчёт для выявления суммы списания.

Отслеживание и фиксацию срока исковой давности производят в таких документах, как:

- акты выполненных работ и товарно-транспортные накладные, подтверждающие взаимодействие;

- акты сверок;

- письменные и электронные обращения с призывами и ответами о погашении долга;

- платёжно-расчётные документы.

Формирование проводки бухгалтерского учёта зависит от источника списания, и формируется по следующим формам:

- резерв по сомнительным долгам — Дт63 Кт60, Кт62, Кт76;

- прочие расходы — Дт 91-2 Кт60, Кт62, Дт76;

- списание за счёт чистой прибыли — Дт 84.

Списанный долг остаётся на забалансовом счёте 007 и списывается через пять лет.

С какого дня считать

Порядок исчисления СИД зависит от условий сделки:

| Дата исполнения обязательства определена | Дата исполнения не определена или определена «до востребования» |

| В таком случае срок исковой давности по дебиторской задолженности юридических лиц начинает исчисляться с момента, когда период исполнения обязательства закончился (завершился, вышел или истек) (п. 2 ст. 200 ГК РФ). | В данной ситуации срок исковой давности исчисляют с момента предъявления кредитором требований об исполнении принятых обязательств. Либо считайте по окончанию периода для исполнения обязательств, если он предусмотрен условиями сделки и предъявлен должнику. |

| Пример: Условиями договора поставки предусмотрена обязанность продавца поставить продукцию не позднее 10 сентября 2022 года. Если продавец нарушает условия сделки, то срок исковой давности начинает исчисляться уже с 11.09.2020. Если покупатель не предпримет действия до 11.09.2023 (3 года), то истребовать долг будет невозможно. | Пример: По условиям договора подряда заказчик обязан оплатить работы не позднее 10 рабочих дней с момента их полного завершения и приемки. Акт выполненных работ подписан 01.09.2020. Следовательно, заказчик обязан внести оплату до 14 сентября включительно. А уже с 15.09.2020 начинает течь СИД. |

Памятка бухгалтеру, как правильно исчислить.

Налоговый учёт списания дебиторской задолженности

Дебиторскую задолженность списывают по таким же причинам, как и кредиторскую:

- Организация не может решить в судебном порядке вопрос о взыскании долга с дебитора, так как срок исковой давности истёк.

- Государственный орган подписал акт пристава о невозможности взыскания.

- Дебитор прекратил свою организационную деятельность. Основанием для списания является запись в ЕГРЮЛ о ликвидации юрлица.

Задолженность признаётся безнадёжной и списывается в счёт резерва сомнительных долгов или внереализационных расходов. После проведения документов требуется перерасчёт НДС.

Если дебитором является физическое лицо, то оплата комиссий подлежит обложению налогов и учитывается как иные доходы с кодом 4800.

Если организация использует УСН, то дебиторскую задолженность в налоговом учёте не ведут.

В бухгалтерском учёте документы о дебиторской задолженности хранятся четыре года.

Списание задолженности по срокам исковой давности: бухгалтерский и налоговый учет

Отражение бухгалтерских записей идет по счетам задолженности в корреспонденции со счетом учета доходов на дату проведения инвентаризации:

| Д 60 (62, 76) – К 91.1 |

| Д 91.2 – К 60 (62, 76) или, если создавался резерв: Д 63 – К 60 (62, 76) Д 007 (в течение 5 лет сумма числится за балансом) |

В налоговом учете кредиторка увеличивает налогооблагаемые доходы, а дебиторка – может уменьшить базу по налогу с доходов (прибыли), но должна быть обоснована и документально подтверждена.

Выводы

- Списать дебиторскую задолженность необходимо на основании истёкшего срока давности или решения судебных приставов.

- Перед списанием необходимо провести взаиморасчёты с контрагентом.

- Списание происходит в счёт резерва сомнительных долгов или внереализационных расходов.

- Списание долга за счёт чистой прибыли принимается общим решением руководства организации.

- Организации, которые используют УСН с кассовым методом расчёта доходов, отражают дебиторскую задолженность только в бухгалтерском учёте.

Что происходит через 3 года?

Спустя три года после начала исчисления срока исковой давности, то есть с даты первой просрочки, этот срок заканчивается. Следовательно, период, в течение которого кредитор вправе обратиться в суд за взысканием долга, прекращается.

Однако если календарные 3 года с даты наступления просрочки прошли, это не значит, что и срок исковой давности однозначно истек. Для этого есть следующая причина — срок давности может быть приостановлен или прерван.

Основаниями для приостановки срока исковой давности являются:

- Препятствия при подаче иска в виде непреодолимой силы;

- Нахождение должника в войсках, приведенных в военное положение;

- Наложенный мораторий;

- Приостановление действия правового акта, регулирующего данные правоотношения;

- Процедура разрешения спора во внесудебном порядке.

Во всех этих случаях исковая давность как бы «ставится на паузу». Как только основания для приостановки отпадают — течение срока продолжается.

Кроме того, срок может также прерываться. Причиной для этого являются действия, которые свидетельствуют, что должник признает долг, то есть долг не остается в статусе «неподтвержденной кредиторской задолженности». С этого момента срок давности списания долгов по кредиту возобновляется и начинается отсчитываться заново.

Что может прервать срок давности? Самое простое — это признание должником своего долга, полностью или в какой-то части. Например, банк или коллекторское агентство пишут вам письмо — гражданин Иванов, брали ли вы в долг 100 тыс. рублей у банка на букву Х? И даже ваш ответ — брал, но вам-то какое до моего долга дело? — будет истолковано судом (когда дело до суда дойдет) как факт признания долга. И с даты этого ответа срок давности начнет течь заново. Да, на взыскание долга у кредитора снова будет ровно три года!